製造業界のM&A・事業承継の動向と事例

製造業界では、海外進出や製造規模の拡大を目的としたM&Aが活発です。M&Aによって、譲渡企業は「採用力の強化」や「事業承継の実現」、譲り受け企業は「優れた技術者の確保」や「内製化による収益改善」などのメリットを期待できます。

製造業界の現況

定義

主に、下記製品の製造・卸売を行う事業所が製造業界に該当します。

- 自動車

- 日用品

- 機械、電機、電子部品

- 金属、プラスチック

市場規模・環境

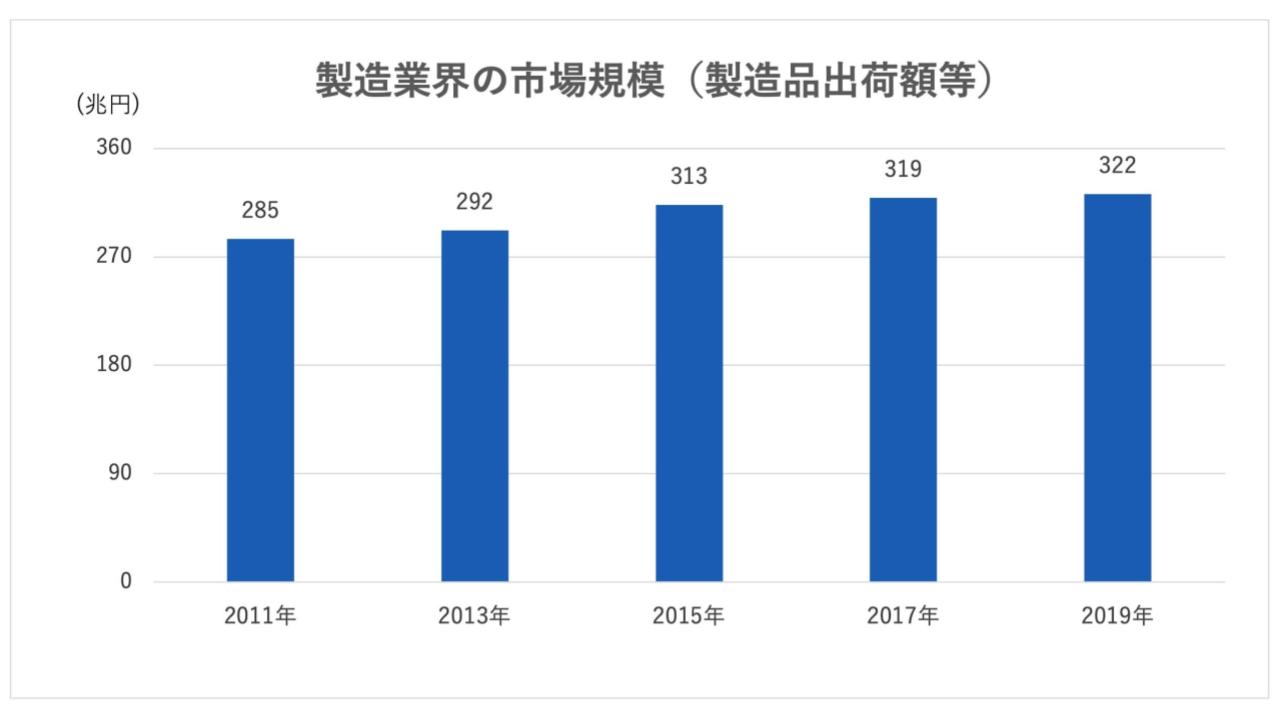

製造業界の市場規模(製造品出荷額等)は以下のとおり推移しており、若干ながら市場規模は拡大傾向です。

出典:2020年工業統計速報(経済産業省)を基に弊社作成

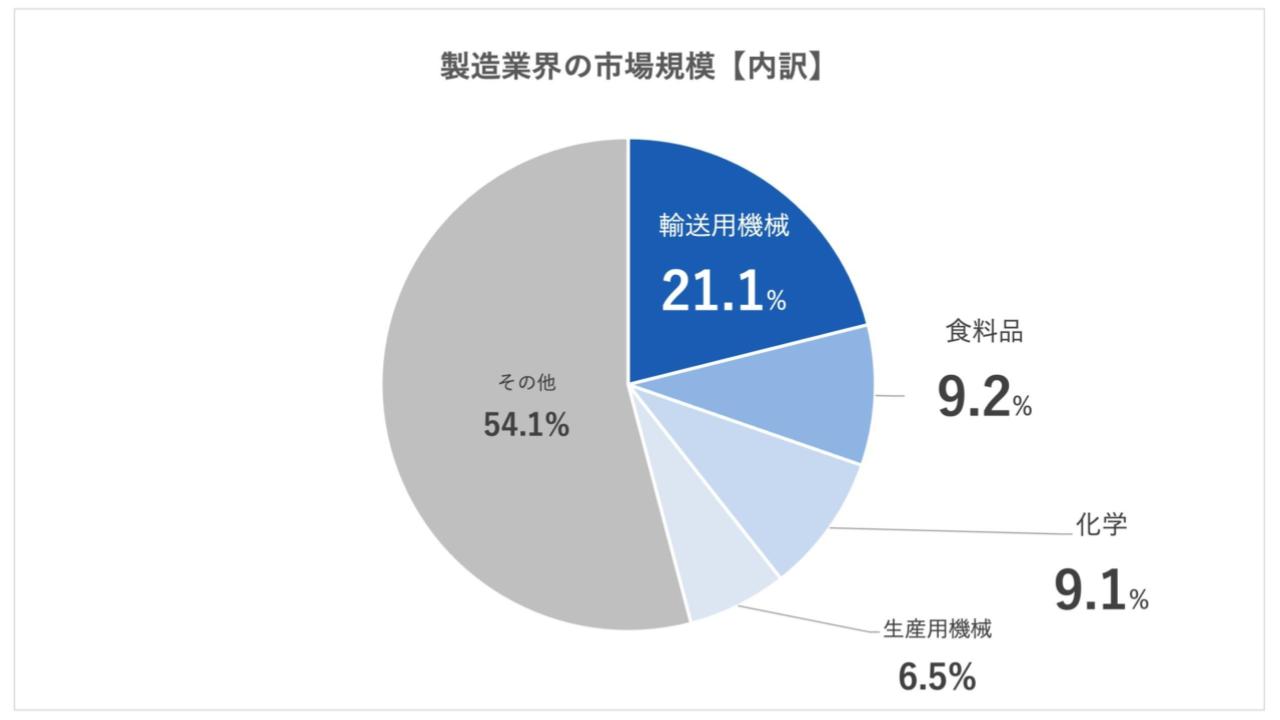

2019年における各業種が占める市場規模の割合は以下のとおりです。

出典:2020年工業統計速報(経済産業省)を基に弊社作成

業界の課題・展望

製造業界の課題として下記が挙げられます。[1]

- 人手不足

- 原材料価格の高騰

- 半導体や原材料不足

- 自然災害や感染症拡大による製造停止リスク

- 海外企業と比較して稼ぐ力(営業利益率など)が低い

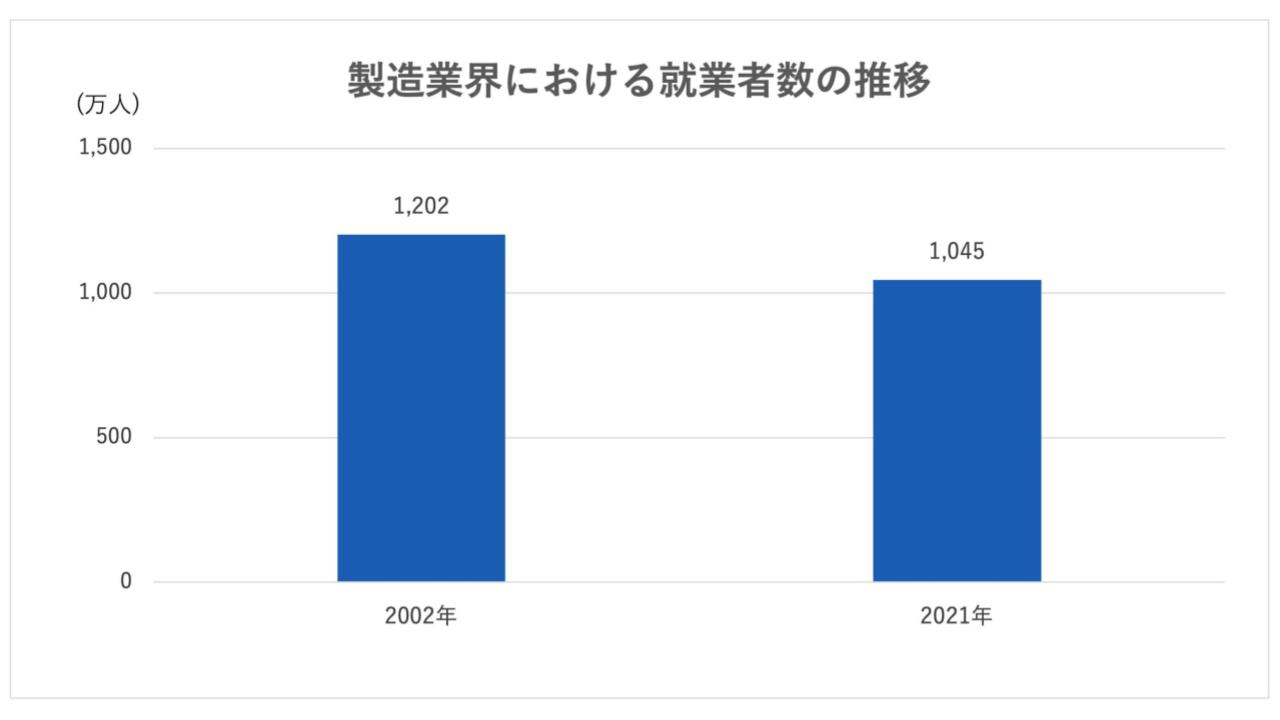

人手不足を例に挙げると、製造業界の就業者数は2002年から2021年にかけて157万人も減少しました。

また、若年就業者数の人数が121万人減少した一方で、高齢就業者数は33万人増加しており、高齢化に伴いさらなる人手不足となる事態が想定されます。[1]

出典:2022年版ものづくり白書(経済産業省)を基に弊社作成

こうした課題解決に向けて、製造業界では以下の施策に取り組む重要性が高まっています。

- ITの導入による省力化や生産性の向上

- サプライチェーンの強靭化

- 人材育成の強化

製造業界のM&A動向

M&Aの件数・規模

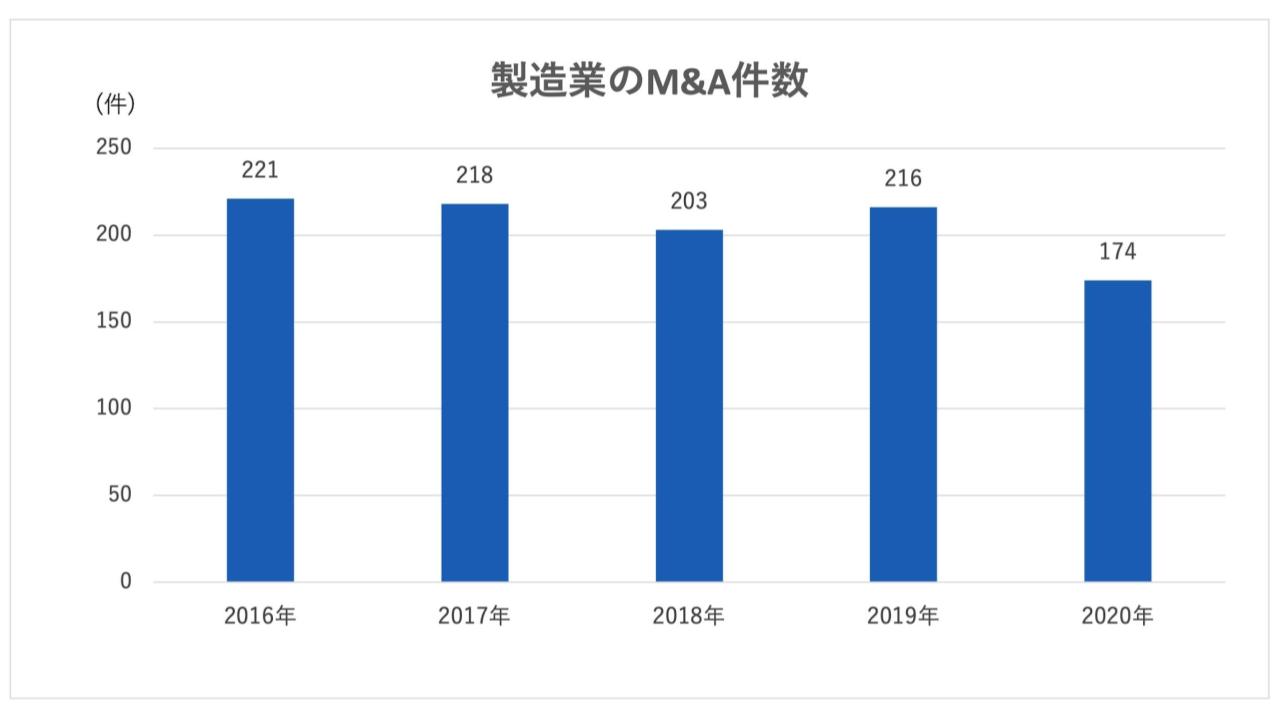

2020年における製造業界のM&A件数は174件であり、前年(216件)から40件近く減少しました。[3]

製造業界のM&A件数は2016 年〜2019年にかけて全業界内でトップでしたが、2020年はサービス業界に追い抜かれる結果となりました。[2 ]

製造業界のM&A件数に関する具体的な推移は以下のとおりです。[2 ]

出典:M&Aの主役交代!? 「製造業」が「サービス業」にトップの座を譲る(M&A Online)を基に弊社作成

M&Aが行われている背景

製造業界では、以下の目的・戦略でM&Aが活用されています。

- 新興国への海外進出

- IT企業の買収によるDX化の推進、業務の効率化

- 高付加価値なビジネスモデルへの転換

- 研究力や製造規模の拡大・強化

- 優れた人材や自社事業に必要な技術の確保

M&Aの成功可能性を高めるポイント

譲渡企業が重視すべき要素

- 優秀な技術者および作業員の育成・確保

- 譲り受け企業から見て魅力がある強みの確保・強化(金型加工の技術、大手の取引先など)

- 不要な在庫削減や負債削減などによる「財務状況の改善」

- 取引先の分散、営業拠点の拡大などによる「収益の安定化」

- 営業体制の拡充

譲り受け企業が重視すべき要素

- コスト削減や売上拡大などの効果を期待できる譲り受け企業の選定

- 優秀な人材や自社事業に活かせる技術の有無、製造工程の自動化の状況確認

- 生産工程やITシステムの統合計画の事前検討・策定

- 取引先の規模や信頼性、分散度合いの精査

- 土壌汚染や違法残業といった法務リスクの確認・対策の検討

製造業界でM&Aを行うメリット・デメリット

メリット

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

デメリット

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

製造業界のM&A事例・インタビュー

主な有名事例

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2022年11月(決済予定)[3] | 譲渡企業:日立金属 譲り受け企業:ベインキャピタル | 譲り受け企業:非上場化による「競争力の強化」、「収益力回復」[4] | 手法:公開買付け(TOB)、株式譲渡 結果:ベインキャピタルが日立金属の全株式を取得し、同社を子会社化 取得価額:約8,000億円[5] |

2022年3月[6] | 譲渡企業:Resonant 譲り受け企業:村田製作所 | 譲り受け企業:Resonantが有する「XBAR技術」の獲得、通信市場におけるマーケットリーダーとしての地位の確立 | 手法:公開買付け(TOB)、吸収合併 結果:TOBと吸収合併により、村田製作所がResonantを間接的に子会社化 取得価額:約336億円[7] |

2021年8月 | 譲渡企業:三菱重工工作機械 譲り受け企業:日本電産 | 譲り受け企業:技術開発・製造・営業面におけるシナジー効果の創出、工作機械事業のさらなる拡大 | 手法:株式譲渡 結果:三菱重工工作機械および海外子会社の株式を取得し、同社を子会社化[8] 取得価額:約300億円[9] |

[1] 2022年版ものづくり白書(経済産業省)

[2] M&Aの主役交代!? 「製造業」が「サービス業」にトップの座を譲る(M&A Online)

[3] BCJ-52による公開買付け(日立金属)

[4] 子会社株式に係る契約の締結(日立製作所)

[5] 日立金属のTOB、27日開始 ベイン連合が買収へ(ロイター)

[6] 米国Resonant社の買収完了(村田製作所)

[7] Resonant社買収に関する契約締結(村田製作所)

[8] 三菱重工工作機械の株式取得等の完了(日本電産)

[9] 日本電産、EV技術取得(日本経済新聞)

M&Aサクシードで成約した事例

M&Aサクシードでご成約された、製造業界の成功事例をご紹介します。

製造業界に関連する業界でも成約が生まれています。

- 自動車アフターパーツ製造業

- 業種

- 製造・整備・修理業(自動車・鉄道・船舶等の輸送用機械器具)

- 地域

- 南関東地方

- 売上高

- 2億5000万円~5億円

- 自動車車体製造業

- 業種

- 製造・整備・修理業(自動車・鉄道・船舶等の輸送用機械器具)

- 地域

- 中部地方

- 売上高

- 2億5,000万円~5億円

製造業界に関連する記事一覧

製造業界に関連するM&A記事をご紹介しています。

工場売却の手続きや必要書類、方法、メリット、注意点を徹底解説【事例付】

工場は不動産として売却することが一般的ですが、M&Aの手法で売却する方法もあります。工場の売却は、事業転換や廃業などを目的に行われます。工場売却のメリットや手続き、事例をくわしく解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

製造業のM&A・売却動向や最新事例、価格相場を徹底解説

製造業のM&Aは、主に大手企業への傘下入りやIT化を目的に行われます。今回の記事では、製造業のM&A動向や最新・有名事例、メリット、相場、成功させるポイントをわかりやすく解説します。(中小企業診断士 鈴木裕太 監修)

自動車整備業の売却価格相場、M&A動向・事例

自動車整備業界では、事業承継などを理由とした会社・事業の売却が盛んです。売却価格の相場は、「時価純資産+営業利益×3〜5」で算出できます。売却動向・価格の決まり方、近年のM&A事例を徹底解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

電子部品業界のM&A動向、売却価格相場、事例14選

電子部品企業(メーカー・商社)のM&A動向を業界の現状と絡めながら解説します。M&Aの買い手・売り手から見た目的・メリットや、売却価格相場、成功のポイント、2020年~2022年に実施された最新のM&A事例も詳しく取り上げています。

半導体業界のM&A動向と近年の事例14選【徹底解説】

半導体企業のM&Aは、急速な市場成長などを背景に活発化しています。半導体業界のM&A・業界再編動向を解説し、有名事例や2020年・2021年の事例を中心に、近年のM&A事例をくわしく紹介します。

金属加工のM&A・事業承継事例13選、動向

金属加工業界では、技術獲得や垂直統合などを目的としたM&Aが活発に行われています。金属加工会社の最新M&A・売却事例や動向、M&Aの相談先、流れ、成功可能性を高めるポイントをわかりやすく解説します。(中小企業診断士 鈴木裕太 監修)

登録企業は法人企業のみ。匿名で情報を掲載できるので安心です。

着手金、中間手数料はゼロ、ご利用料金は成約するまで無料、

専門のコンシェルジュがサポートしますので、お気軽にお問合せを。