- 広告・web制作・コンサル事業

- 業種

- 印刷・広告・出版業

- 地域

- 関東地方

- 売上高

- 1億円~2億5,000万円

- 受託開発・制作業

- 業種

- IT、WEB、通信業

- 地域

- 関東地方

- 売上高

- 2億5,000万円~5億円

ゲーム・映像・音楽・電子書籍のM&A・事業承継の動向と事例

当分野ではWebシフトや競争激化を背景にM&Aが活発に行われています。M&Aにより、譲渡企業は経営安定化やWebシフト加速、譲り受け企業はIP拡充やコンテンツ総合化などを図ることができます。

以下の業種が該当します。

国内ゲーム市場規模はオンラインプラットフォームを中心に拡大基調にあります。2021年は前年をわずかに下回りましたが、これは2020年のコロナ禍需要による伸び(前年比2割増)の反動と思われます。

ゲーム分野では旧来の媒体(パッケージソフト)からオンライン媒体へのシフト(Webシフト)がすでに大きく進んでおり、オンラインで供給されるゲームアプリが市場の中心を占めています。[1]

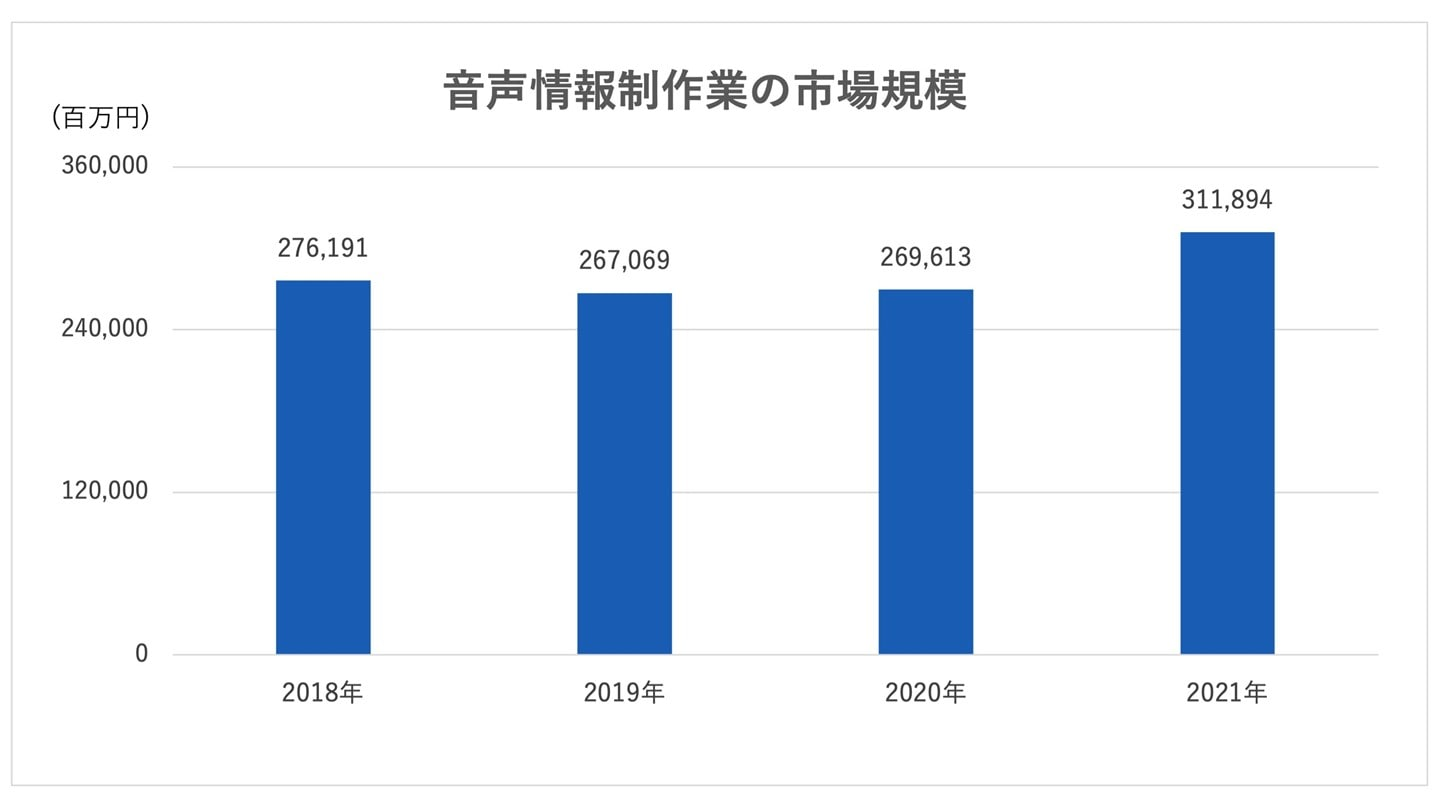

映像情報制作・配給業と音声情報制作業の売上高は以下のように推移しています(単位:百万円)。

出典:経済構造実態調査2019・2020・2022および令和3年経済センサスをもとに弊社作成

映像分野においてはテレビ放送[2]や映像パッケージソフト(映画・ドラマなどのDVD・BD)[3]の市場規模が縮小傾向にあり、動画配信・動画広告[4]の市場規模が急速に拡大しています。2020年以降はパッケージソフトの販売・レンタルよりも有料動画配信の規模が大きくなっています。

音楽コンテンツ市場は近年おおむね横ばいで推移しており、媒体別に見ると、音楽パッケージソフト(CD・音楽DVDなど)の売上が縮小・停滞し、音楽配信(とくにストリーミングサービス)が拡大中です。今後は音楽配信が音楽コンテンツ市場の中心になると見込まれます。[5]

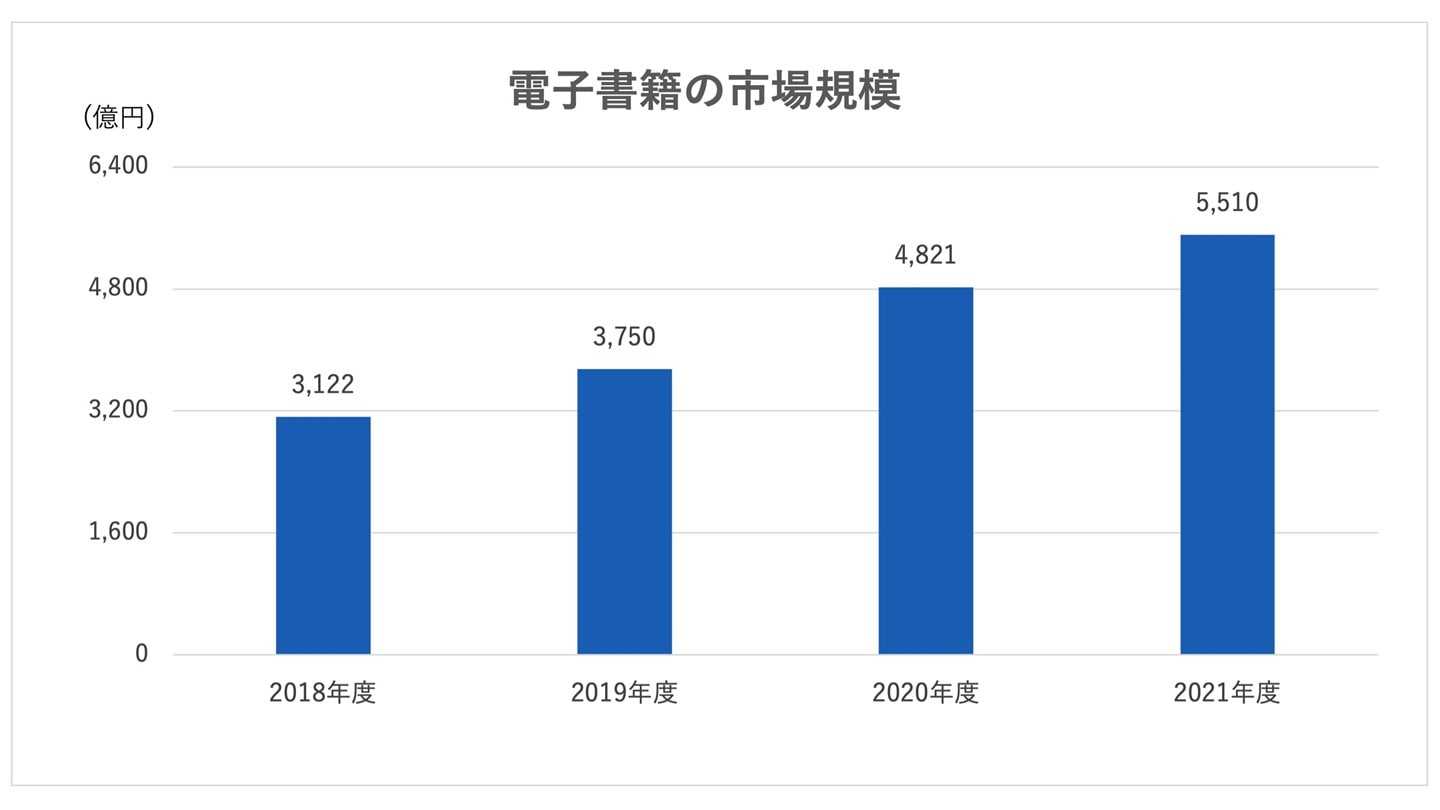

電子書籍市場は2桁の成長率(2021年度は14.3%)で拡大しており、今後も成長が続くと予想されます。市場シェアの大半を電子コミックが占めています(2021年度は84.6%)。[6]

出典:電子書籍ビジネス調査報告書2022(インプレス総合研究所)をもとに弊社作成

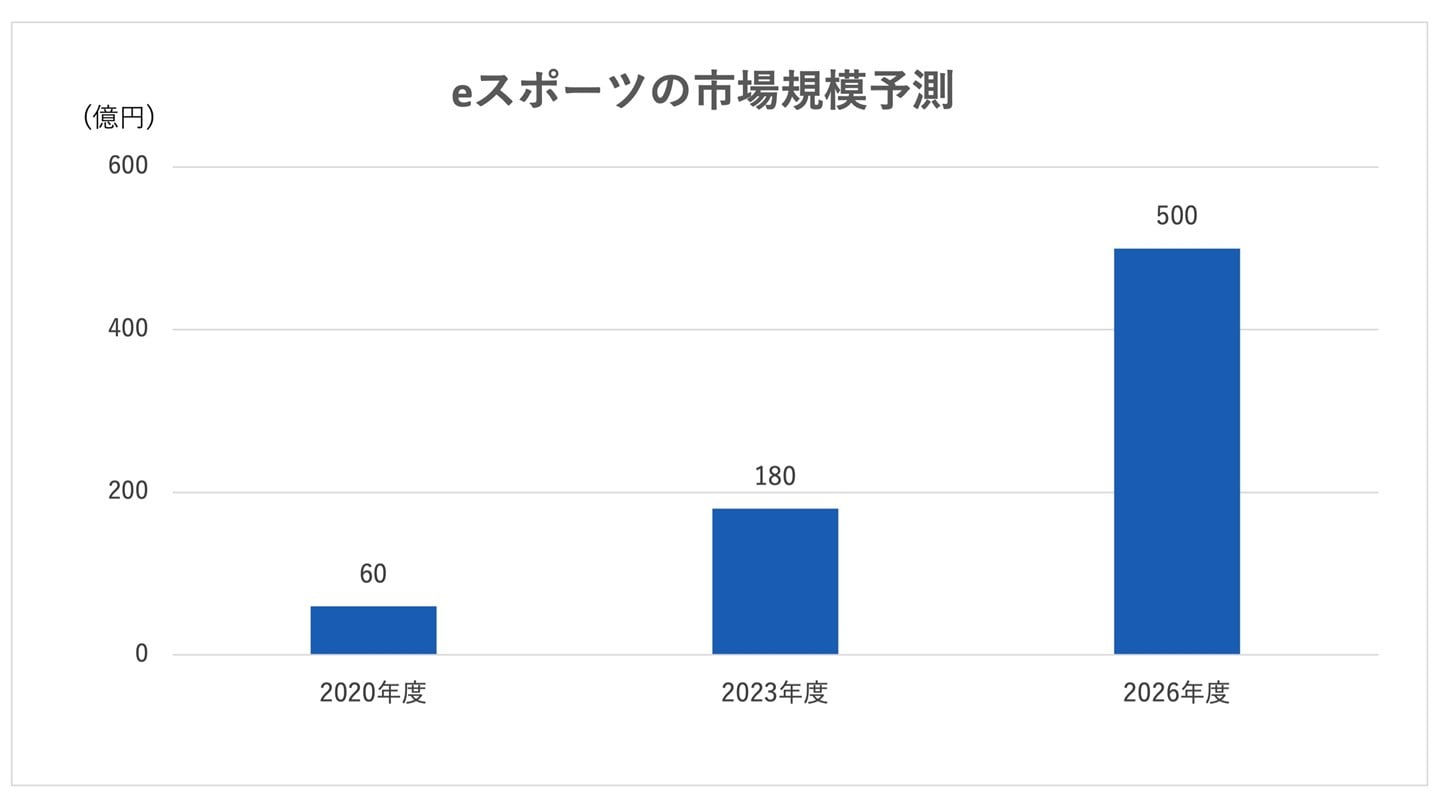

出典:eスポーツ市場2026年に500億円規模に(日本能率協会総合研究所)をもとに作成

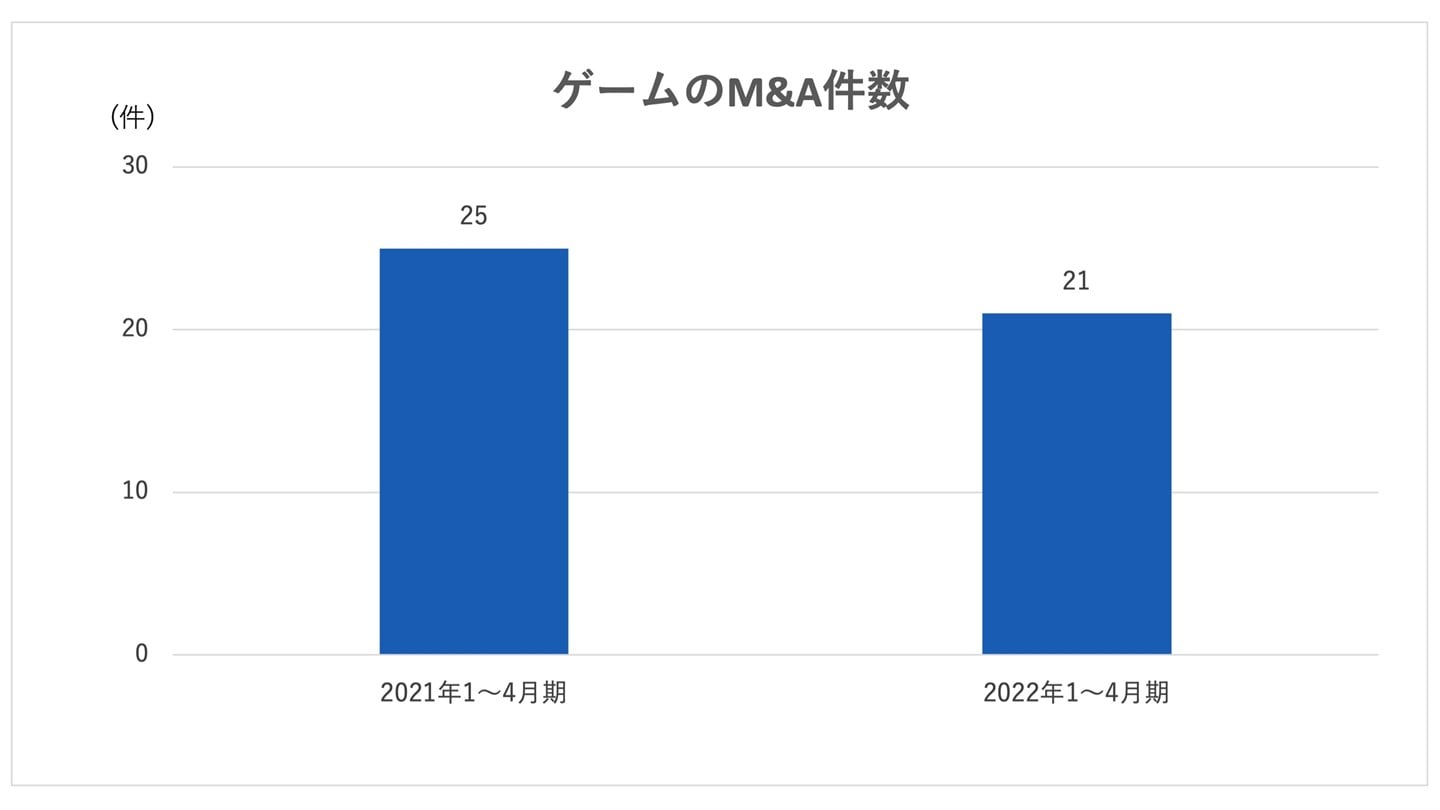

ゲーム分野における2022年1〜4月期のM&A件数は21件であり、過去最多であった前年同期と比べて4件減少しました。ただし、金額ベースでは前年同期と比べて15.7倍まで拡大しており、M&A自体は活発に行われています。[7]

出典:「ゲーム業界のM&A動向」(マールオンライン)をもとに弊社作成

映像や音楽、電子書籍のM&Aに関する公表データはございません。

以下のような目的でM&Aが行われています。

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2023年4月 | 譲渡企業:BookLive 譲り受け企業:テレビ朝日 | アニメ化・実写化を目的としたオリジナルコンテンツの共同制作・二次利用展開、次世代クリエイター確保・育成[8] | 手法:第三者割当増資[9]・資本業務提携 結果:テレビ朝日がBookLiveを持分法適用関連会社化し、両社が業務提携を開始 |

2022年9月 | 譲渡企業:ENGINE 譲り受け企業:GMOインターネットグループ | ENGINEの制作コンテンツのWebシフト加速、GMOインターネットグループの技術力向上、制作コンテンツの動画シフト加速 | 手法:資本業務提携 結果:GMOインターネットグループがENGINEをグループ会社化し、両社が業務提携を開始[10] |

2022年7月 | 譲渡企業:米Bungie, Inc. 譲り受け企業:Sony Interactive Entertainment LLC(ソニーグループ米国子会社) | Bungieが有するライブゲームIPや専門技術をソニーグループのゲーム事業に取り込み、プレイヤーコミュニティ分野の成長を加速[11] | 手法:株式譲渡 結果:Sony Interactive EntertainmentがBungieの全株式を取得 取得価額:約5,140億円[12] |

[1]『ファミ通ゲーム白書 2022』が本日発売(ファミ通.com)

[2]令和4年情報通信白書(総務省)

[3]映像ソフト市場規模 及びユーザー動向調査 2021(日本映像ソフト協会)

[4] 2022年国内動画広告の市場調査(サイバーエージェント)

[5]日本のレコード産業2023(日本レコード協会)

[6]電子書籍ビジネス調査報告書2022(インプレス総合研究所)

[7] 「ゲーム業界のM&A動向」(マールオンライン)

[8]BookLiveの株式取得(テレビ朝日HD)

[9]テレビ朝日との資本業務提携(BookLive)

[10]ENGINEがグループにジョイン(GMOインターネットグループ)

[11]Sony Interactive Entertainment による Bungie, Inc.の買収(ソニーグループ)

[12]買収完了のお知らせ(同上)

ゲーム・映像・音楽・電子書籍に関連する業界でも成約が生まれています。