- スマホアプリの企画開発

- 業種

- IT、WEB、通信業

- 地域

- 南関東地方

- 売上高

- 5億円~10億円

- リユース・小売店舗展開等

- 業種

- サービス業(個人向け)

- 地域

- 南関東地方

- 売上高

- 100億円以上

動物病院のM&A・事業承継の動向と事例

動物病院では、獣医師の確保や設備取得を目的としたM&Aが活発です。M&Aにより譲渡企業は獣医師の雇用継続、譲り受け企業は専門分野に関するノウハウ獲得などのメリットを期待できます。

飼育動物の診療を目的として、獣医師が開設・経営している病院です。

動物病院の市場規模および環境を「活動指数」、「病院数」、「獣医師数」という3つの観点でお伝えします。

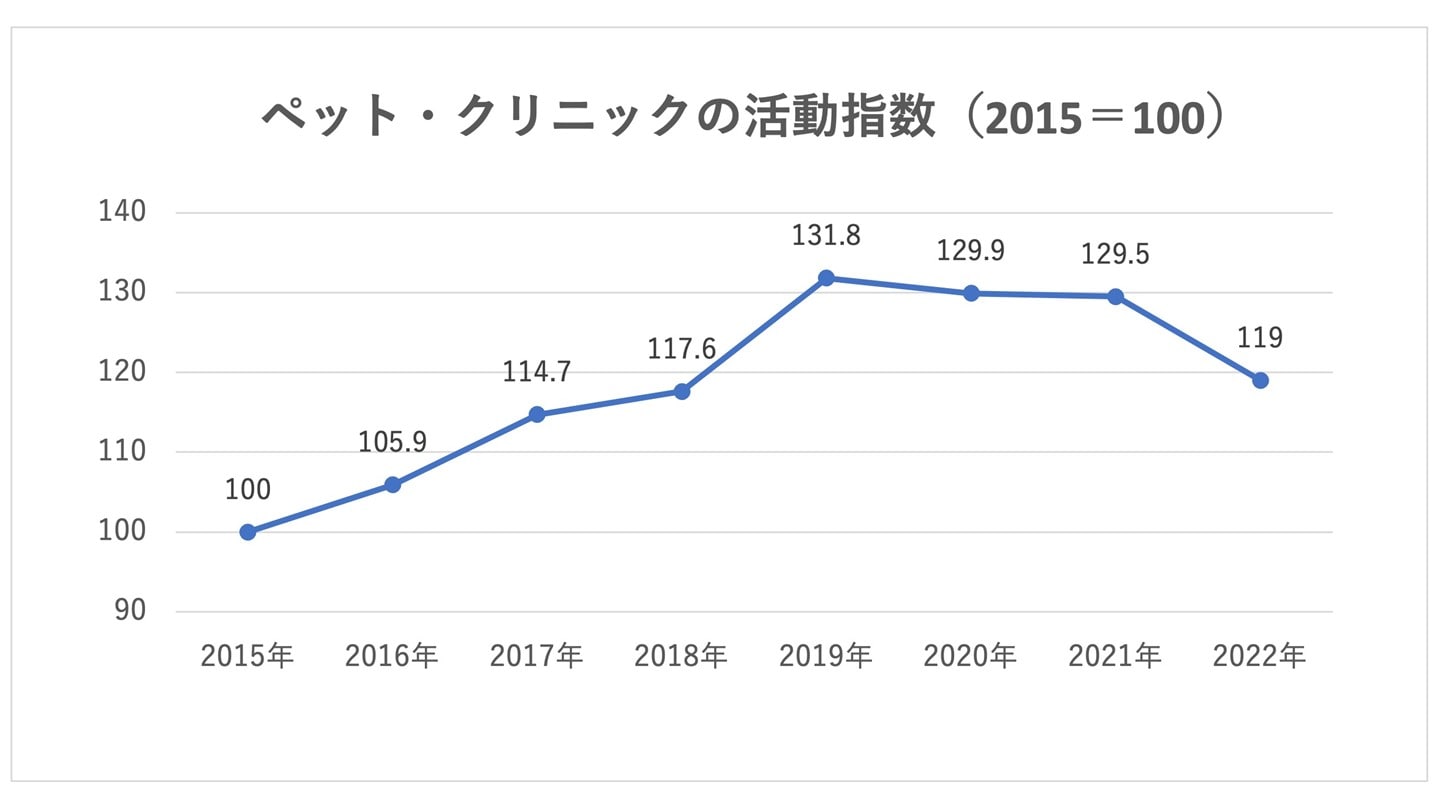

動物病院(ペット・クリニック)の活動指数は以下のとおり推移しており、2015年以降は市場が拡大傾向であると言えます。[1]

出典:第3次産業活動指数(経済産業省)をもとに弊社作成

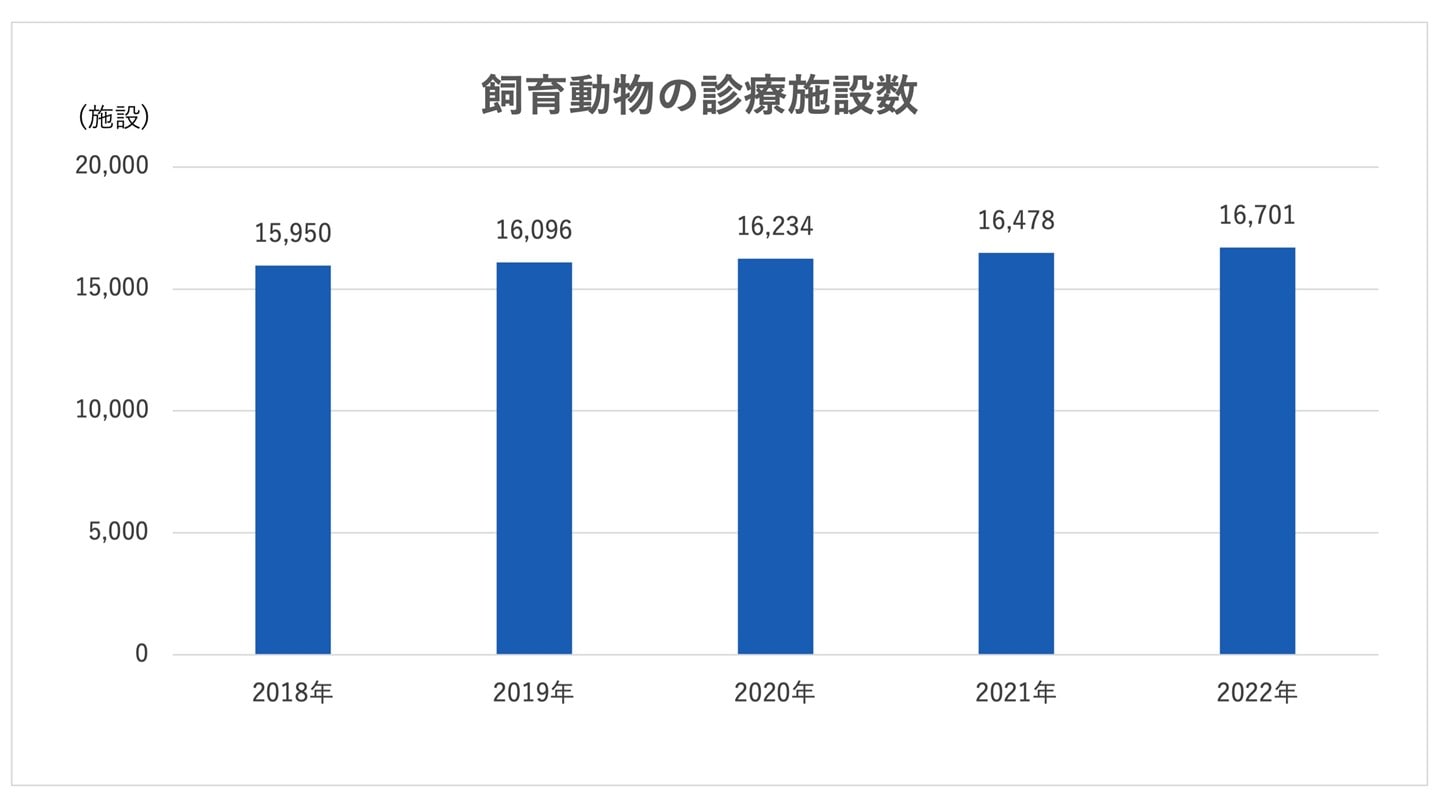

開設の届出がされている動物病院(動物診療施設)の数は以下のとおり推移しており、若干の増加傾向です。[2]

出典:飼育動物診療施設の開設届出状況(農林水産省)をもとに弊社作成

獣医師法第22条に基づく獣医師の届出者総数は以下の通り増加傾向です。[3]

出典:獣医師の届出状況(農林水産省)をもとに弊社作成

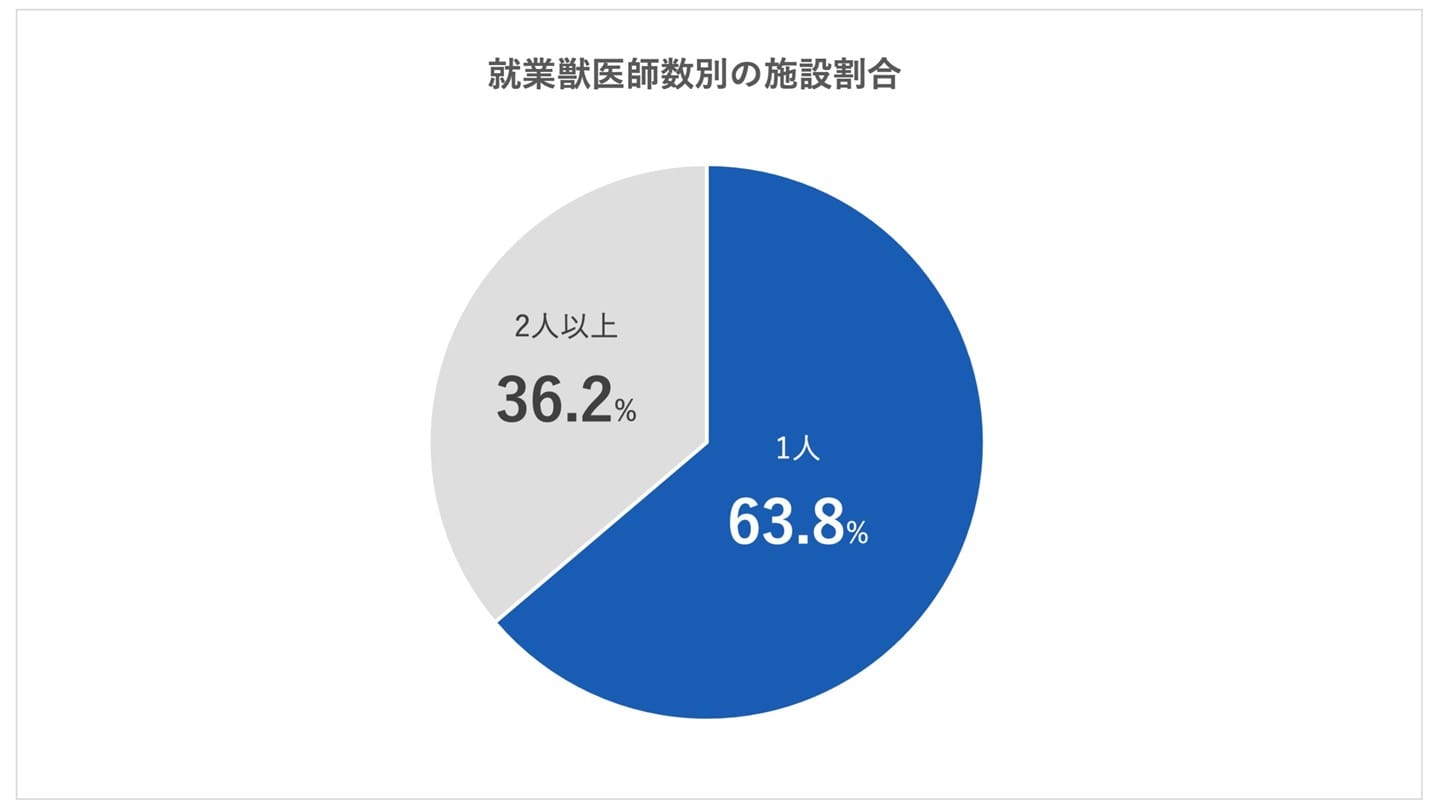

なお、以下データのとおり、小動物診療施設の約64%は1人の獣医師で運営されています。[4]

出典:1.小動物獣医療提供体制の現状(農林水産省)をもとに弊社作成

動物病院には以下の経営課題があります。

出典:2022年 全国犬猫飼育実態調査(ペットフード協会)をもとに弊社作成

上記の課題を受けて、動物病院の分野では以下の取り組みに対する重要性が高まっています。

動物病院では、以下の目的・戦略でM&Aが活用されています。

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2022年6月 | 譲渡企業:東京イースト獣医協会動物医療センター 譲り受け企業:イオンペット | 譲り受け企業:地域での動物病院間の連携 | 手法:株式譲渡 結果:イオンペットが東京イースト獣医協会動物医療センターの全株式を取得 取得価額:非公表[6] |

2022年7月 | 譲渡企業:アニマルメディカ 譲り受け企業:ライフメイト動物救急センター | 譲り受け企業:診療技術力や顧客・一次診療病院との信頼関係の獲得、自社が有する強みとの融合による事業の成長 | 手法:吸収分割 結果:ライフメイト動物救急センターがアニマルメディカの動物病院事業を取得 取得価額:13億8,000万円[7] |

2022年6月 | 譲渡企業:高度医療 CTセンター林宝どうぶつ病院 譲り受け企業:ANCHORS | 譲り受け企業:アジアを代表する動物病院グループの形成 | 手法:株式譲渡 結果:ANCHORSが高度医療 CTセンター林宝どうぶつ病院の株式を取得(割合は非公表) 取得価額:非公表[8] |

[1] 第3次産業活動指数(経済産業省)

[2] 飼育動物診療施設の開設届出状況(農林水産省)

[3] 獣医師の届出状況(農林水産省)

[4] 1.小動物獣医療提供体制の現状(農林水産省)

[5] 2022年 全国犬猫飼育実態調査(ペットフード協会)

[6] 東京イースト獣医協会動物医療センターの全株式の取得(イオンペット)

[7] ライフメイト動物救急センターによる吸収分割(YCPホールディングス)

[8] ANCHORSによる高度医療 CT センター林宝どうぶつ病院の株式取得(キャス・キャピタル)

動物病院に関連する業界でも成約が生まれています。