化学業界の最新M&A動向・化学メーカーのM&A事例15選

化学業界ではイノベーション推進などを目的としたM&Aが活発です。M&Aでは、開発力強化などのメリットを得られます。業界の現状と、化学メーカー(化学製品製造会社)の最新M&A動向・事例を徹底解説します。

化学品製造・卸売のM&A・事業承継の動向と事例

化学品製造・卸売業では、事業ポートフォリオの変革などを目的としたM&Aが活発です。M&Aにより、譲渡企業はノンコア事業の売却による主力事業への集中、譲り受け企業は今後の成長が期待できる市場への新規参入などのメリットを得られます。

化学品の製造業および卸売業を営む事業所が該当します。

化学品製造業の市場規模(製造品出荷額等)は、下図のとおり推移しています。[1][2]

なお、化学品製造業には以下の業種が含まれます。[3]

出典:令和3年経済センサス(経済産業省)、工業統計調査(経済産業省)を基に弊社作成

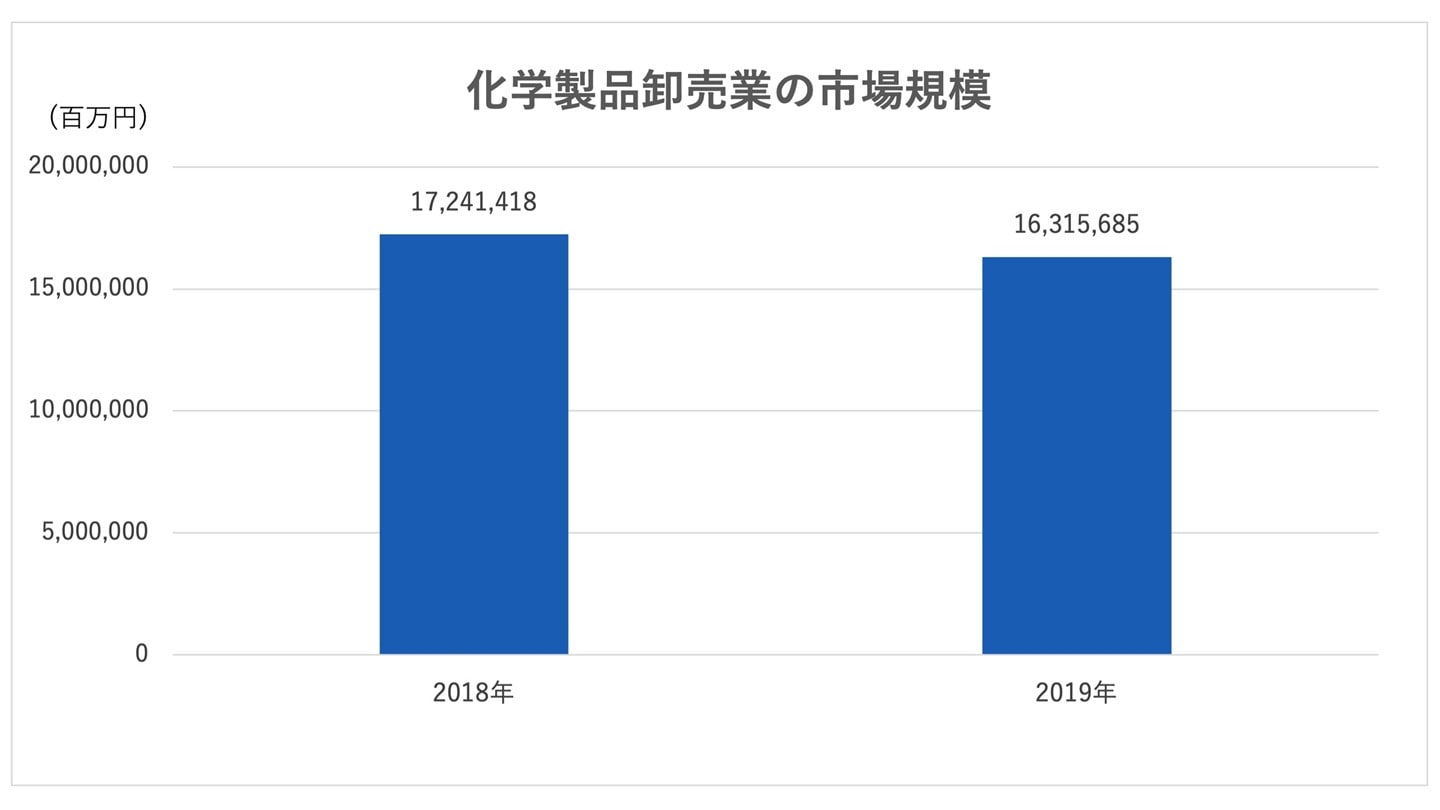

一方で、化学製品卸売業の市場規模(売上金額)は以下のとおり推移しています。[4]

出典:経済構造実態調査(e-Stat)を基に弊社作成

化学品製造・卸売業には、以下の課題があります。

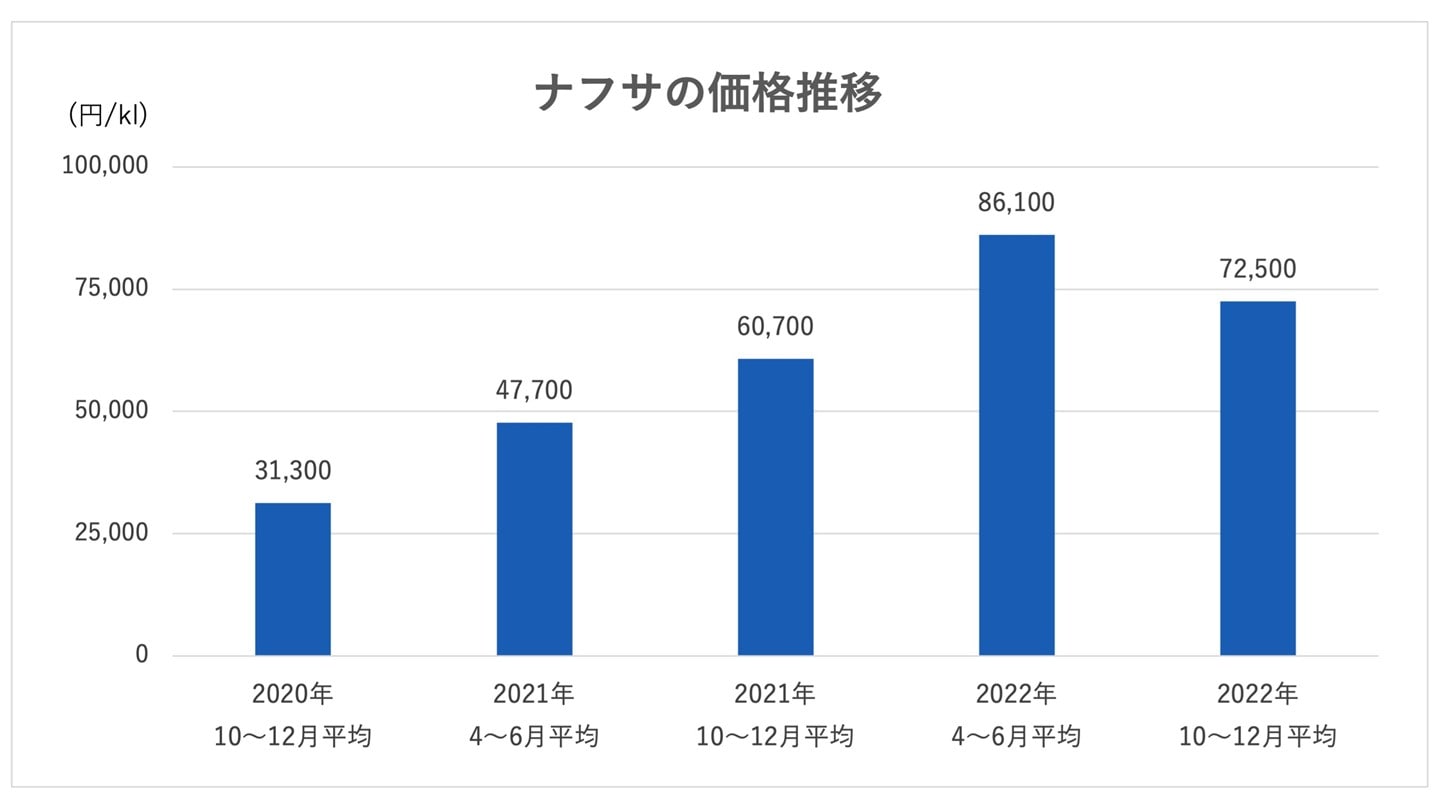

図1

出典:ナフサ価格推移表(大景化学)を基に弊社作成

図2

出典:化学産業の現状と課題(経済産業省)を基に弊社作成

※国立環境研究所調べ

上記の課題を踏まえて、化学品製造・卸売業では以下の取り組みが求められます。

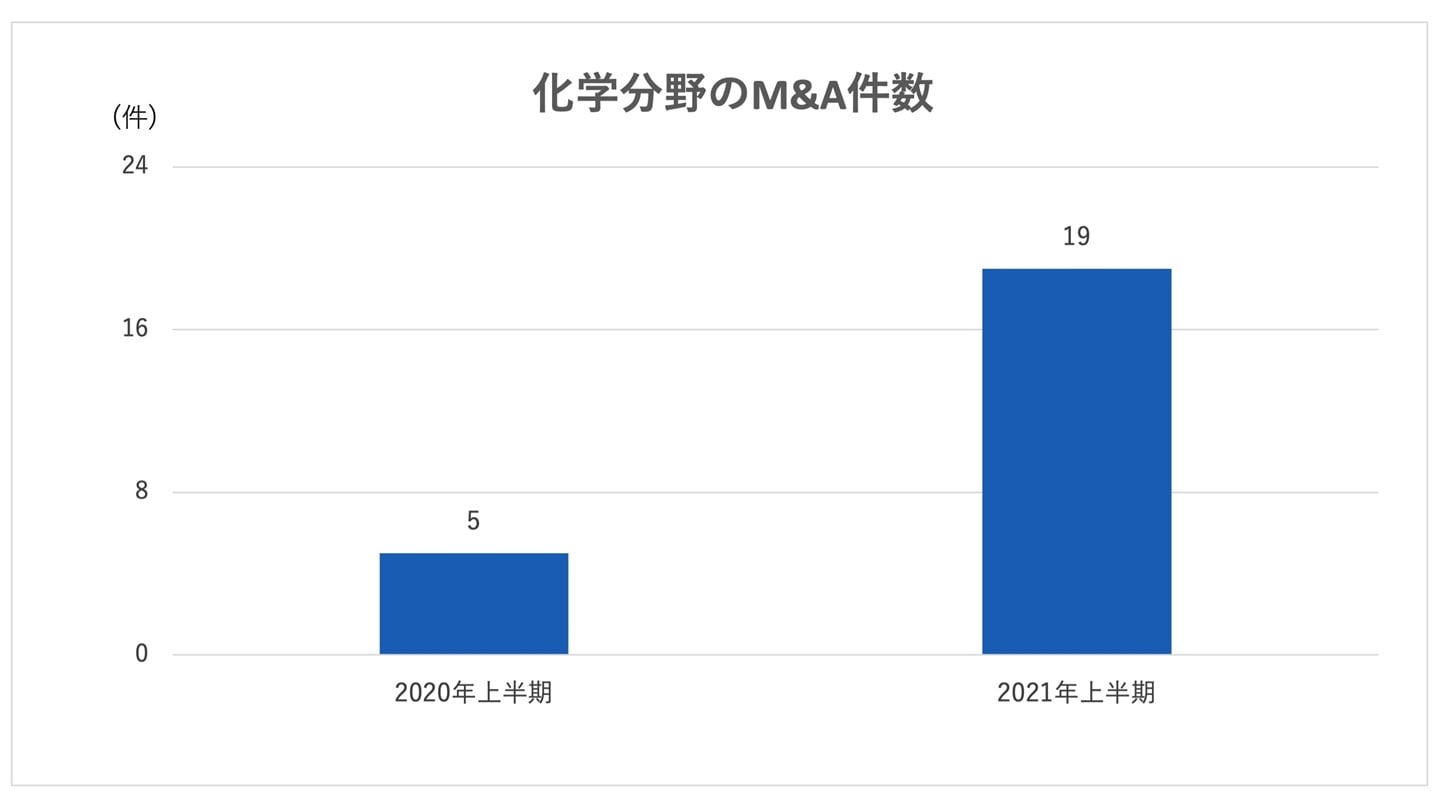

2020年上半期および2021年上半期における化学分野のM&A件数は以下のとおりです(M&A総合研究所調べ)。[6]

出典:M&A総合研究所、「上場企業M&A動向レポート【2021 上半期版】」を発表(日本経済新聞)を基に弊社作成

化学品製造・卸売業の分野では、以下の目的・戦略でM&Aが実施されています。

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2019年8月(公表) | 譲渡企業:Emas Plastik A.S. 譲り受け企業:住友化学 | 譲り受け企業:トルコ国内における生産・販売体制の強化 | 手法:非公表(買収) 結果:住友化学が海外子会社を通じてEmas Plastik A.S.を買収 取得価額:非公表[7] |

2022年1月 | 譲渡企業:Meiji Seikaファルマ 譲り受け企業:三井化学アグロ | 譲り受け企業:海外農薬市場への展開加速、国内市場におけるプレゼンス向上[8] | 手法:会社分割、株式譲渡 結果:三井化学アグロがMeiji Seikaファルマの新設会社株式の全てを取得 取得価額:422億円[9] |

2022年12月 | 譲渡企業:日本乾溜工業 譲り受け企業:鶴見化学工業 | 譲渡企業:主力事業への注力 譲り受け企業:シナジー効果の創出 | 手法:会社分割 結果:鶴見化学工業が吸収分割により、日本乾溜工業の不溶性硫黄事業を買収 取得価額:1億3,000万円[10] |

[1] 令和3年経済センサス(経済産業省)

[2] 工業統計調査(経済産業省)

[3] 化学産業の現状と課題(経済産業省)

[4] 経済構造実態調査(e-Stat)

[5] ナフサ価格推移表(大景化学)

[6] M&A総合研究所、「上場企業M&A動向レポート【2021 上半期版】」を発表(日本経済新聞)

[7] トルコのコンパウンドメーカー買収(住友化学)

[8] Meiji Seikaファルマの農薬事業を取得(三井化学)

[9] Meiji Seikaファルマの農薬事業を取得完了(三井化学)

[10] 会社分割のお知らせ(日本乾溜工業)