- 首都圏エリア 療養型病院

- 業種

- 医療、介護

- 地域

- 南関東地方

- 売上高

- 2億5,000万円~5億円

- 病院向けコンサルティング業

- 業種

- サービス業(法人向け)

- 地域

- 南関東地方

- 売上高

- 10億円~25億円

調剤薬局のM&A・事業承継の動向と事例

当分野では大手調剤薬局・ドラッグストアチェーンによる買収やファンドによる出資が盛んです。M&Aにより、譲渡企業は経営安定化や事業承継、資金調達、譲り受け企業はシェア拡大、経営効率化などが図れます。

以下のタイプの調剤薬局(主に保険薬局)が該当します。

2021年時点の各タイプの割合は以下の通りで、門前薬局が大半を占めます。[1]

出典:薬局薬剤師に関する基礎資料(厚生労働省)をもとに弊社作成

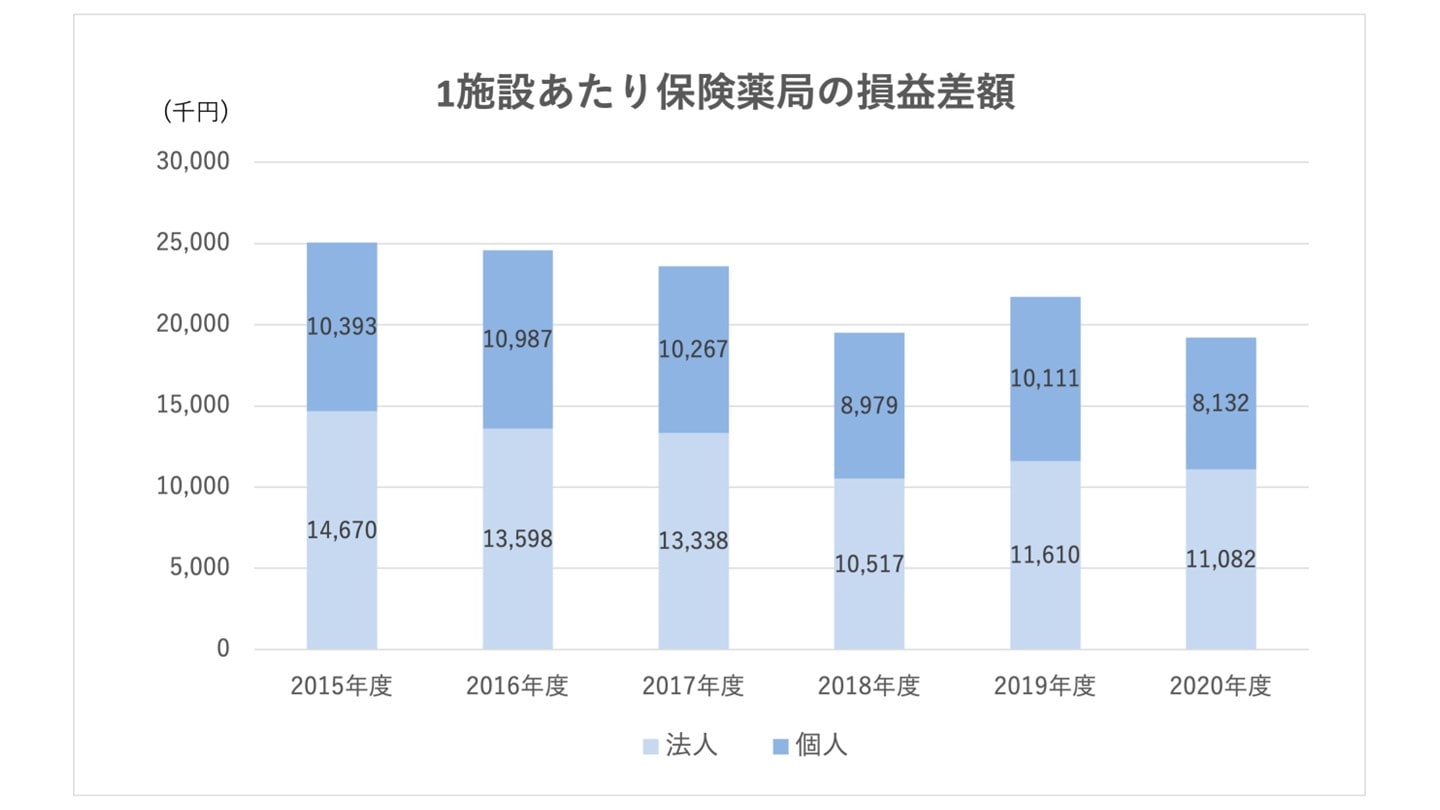

保険薬局の損益差額は以下のように推移しており、やや市場縮小の傾向がうかがえます。[2]

出典:医療経済実態調査第21回・22回・23回(e-Stat)をもとに作成

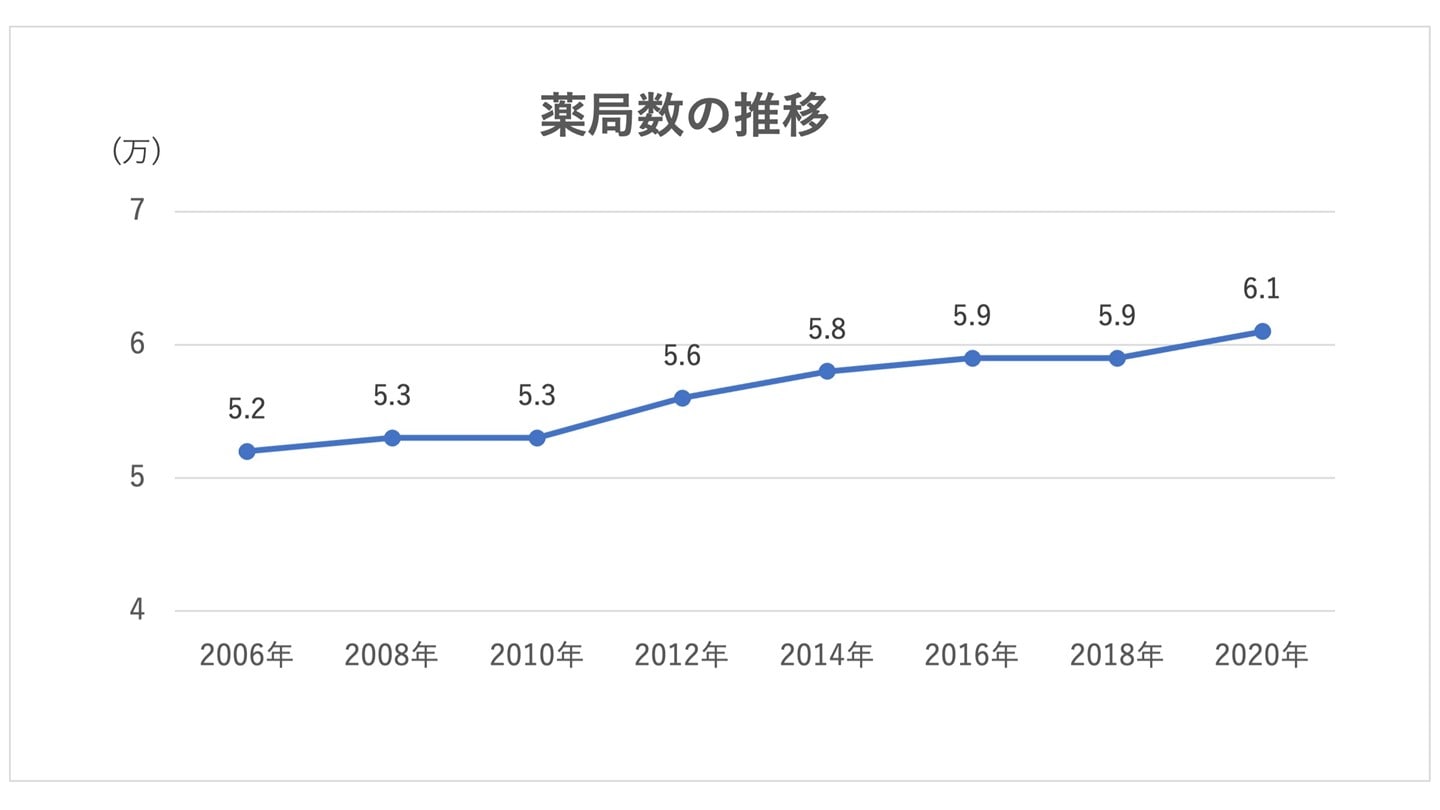

薬局数は微増傾向にあり、多数の店舗を展開する法人の割合が年々上昇し、少数店舗の法人や個人店の割合が低下しています。[1]

薬局勤務の薬剤師を中心に薬剤師数は増加を続けており(下図)[3]、人口10万人当たりの薬剤師数はOECD加盟国のうち日本が最大で、第2位以下に比べ突出しています(上記出典資料)。

出典:令和2(2020)年医師・歯科医師・薬剤師統計の概況(厚生労働省)をもとに弊社作成

調剤薬局には以下のような課題があります。

調剤薬局のM&A件数(上場企業の開示情報などで確認できるM&Aの件数)は、1年に20~40件程度、多い年には50件程度となっています。[8]

大手調剤薬局・ドラッグストアチェーンが地域の中小・中堅調剤薬局の買収を積極的に進めており、M&A1件あたり1〜数百店舗規模の買収が行われています。業界再編の進行により大規模なM&Aが増加傾向にあります。

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2023年1月[9] | 譲渡企業:クラフト(さくら薬局グループ) 譲り受け企業:日本産業推進機構グループ | 日本産業推進機構グループによる経営支援を通したクラフトの事業再生 | 手法:株式譲渡 結果:日本産業推進機構グループがクラフトの全株式を取得[10] |

2022年6月 | 譲渡企業:コクミン、フレンチ 譲り受け企業:ウエルシアホールディングス | ウエルシグループとしての都市型店舗展開強化、全国出店網拡大、経営規模拡大、経営体質強化 | 手法:株式譲渡 結果:ウエルシアホールディングスがフレンチの全株式とコクミン株式の93.86%(フレンチによる保有分を合わせると100%)を取得 取得価額:約200億円(コクミン)、約13億円(フレンチ)[11] |

2022年5月 | 譲渡企業:ファーマシィホールディングス 譲り受け企業:アインホールディングス | アイングループとしての店舗網のさらなる拡充、事業ノウハウの融合による患者サービス拡充 | 手法:株式譲渡 結果:アインホールディングスがファーマシィホールディングスの全株式を取得[12] |

[1]薬局薬剤師に関する基礎資料(厚生労働省)

[2]医療経済実態調査第21回・22回・23回(e-Stat)

[3]令和2(2020)年医師・歯科医師・薬剤師統計の概況(厚生労働省)

[4] 薬剤師統計(厚生労働省)

[5] 薬局・薬剤師のあり方、医薬分業のあり方(同上)

[6] 薬局薬剤師に関する基礎資料(同上)

[7] 令和4年度薬価基準改定の概要(同上)

[8] 2022年調剤薬局業界M&Aの振り返りと2023年の市場展望(日本M&Aセンター)

[9] 事業再生計画の成立(さくら薬局グループ)

[10] さくら薬局グループのNSSK による譲受に係る株式譲渡契約(NSSK)

[11] 2023年2月期第2四半期報告書(ウエルシアHD)

[12] ファーマシィホールディングスの子会社化(アインHD)

調剤薬局に関連する業界でも成約が生まれています。