- ビジネス消耗品等企画・販売

- 業種

- 日用品

- 地域

- 南関東地方

- 売上高

- 1億円~2億5,000万円

- 印刷事業等

- 業種

- サービス業(法人向け)

- 地域

- 中部地方

- 売上高

- 10億円~25億円

コンサルティング・マーケティングのM&A・事業承継の動向と事例

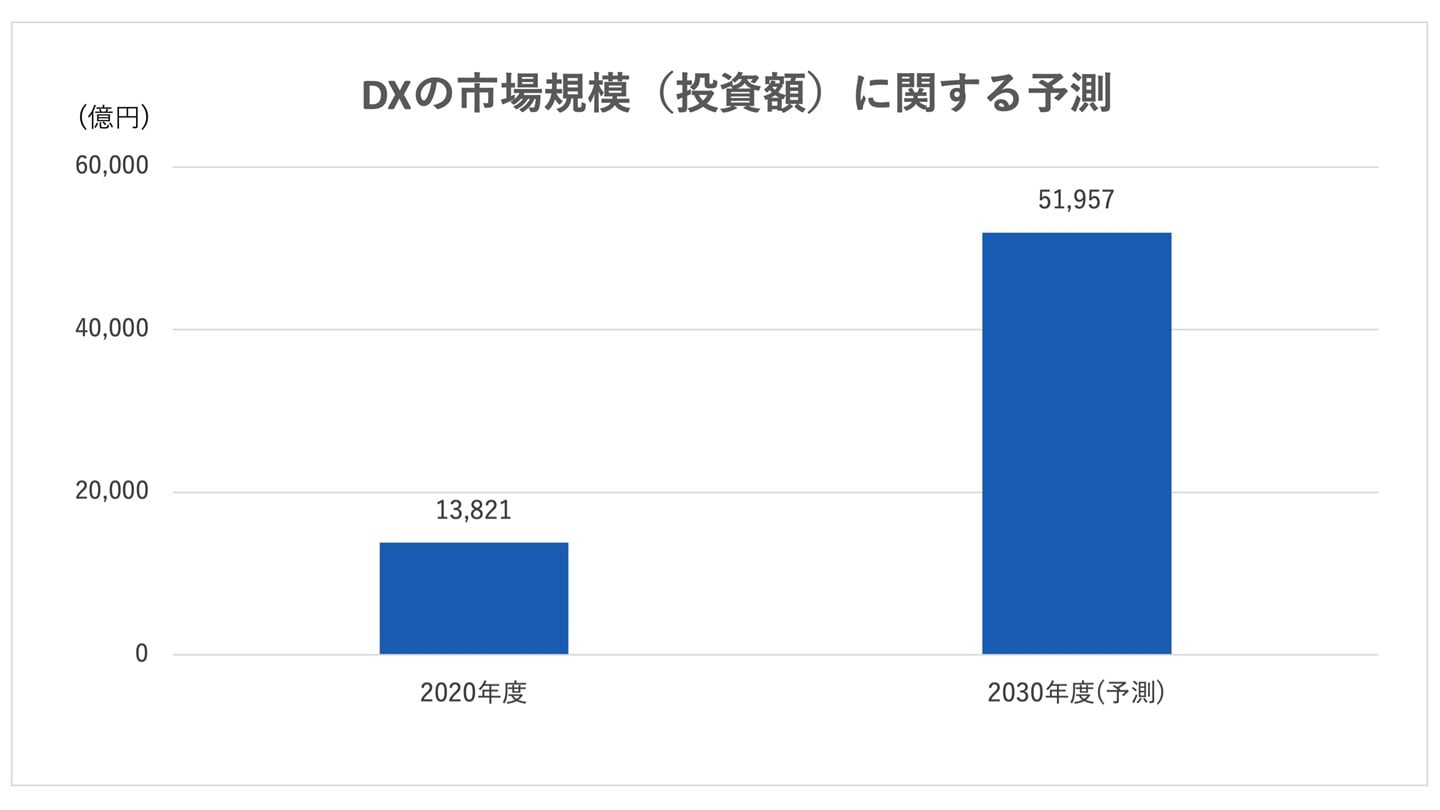

当分野ではとくにDX関連のM&Aが盛んです。M&Aにより、譲渡企業は経営安定化や事業拡大に向けた資金調達、譲り受け企業は技術力・人材力の補完やデジタル化加速などが可能になります。

経営コンサルティング、マーケティングリサーチ、アウトソーシング、BPO(ビジネス・プロセス・アウトソーシング=業務プロセスの一括受託)を行う事業所が該当します。

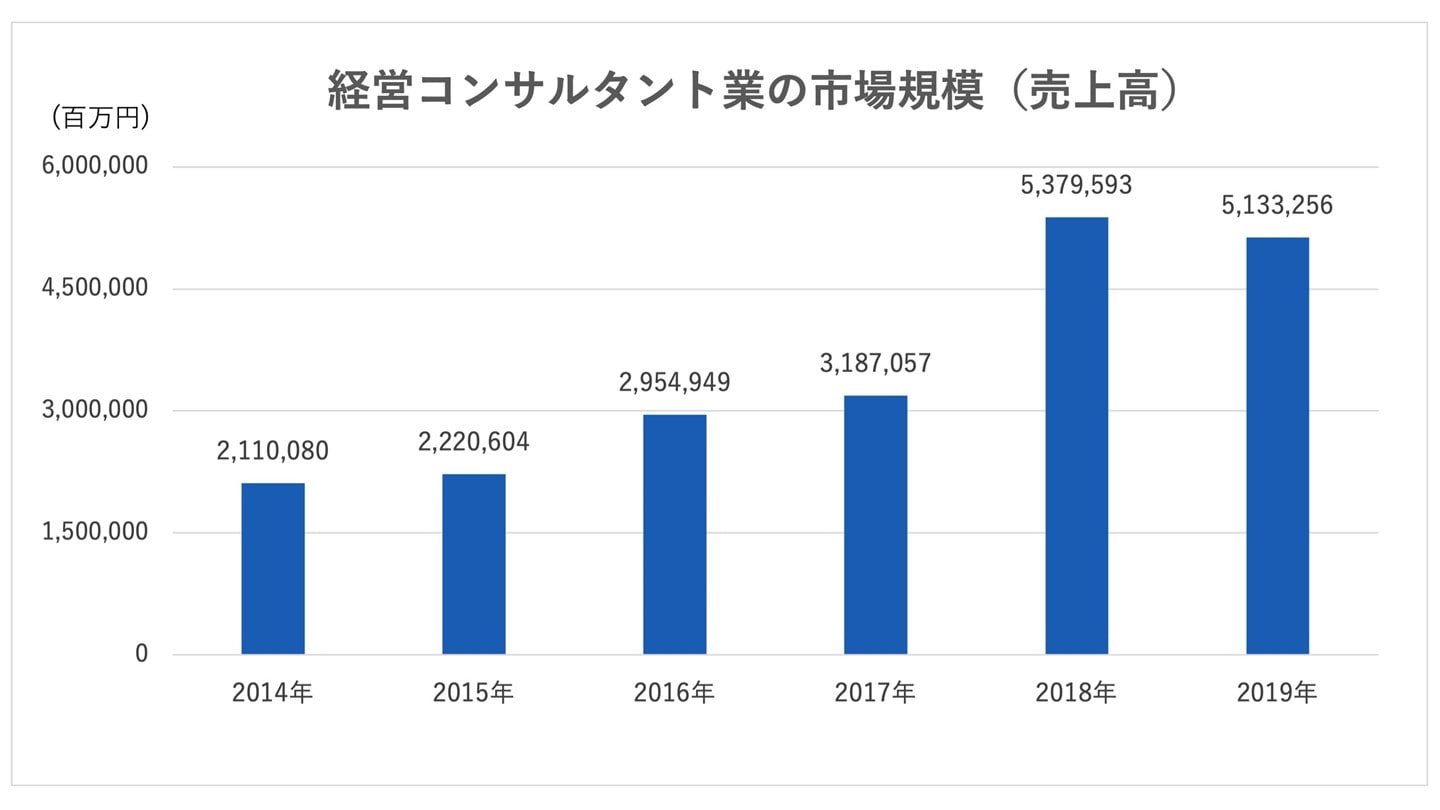

経営コンサルタント業の市場規模(売上高)は以下のように推移しています(2017年までと2018年以降では統計手法が異なり、データの段差が生じています)。市場は拡大傾向にあり、今後も成長が期待されます。[1]

出典:サービス産業動向拡大調査2018年・経済構造実態調査2019年・同2020年(e-Stat)を基に弊社作成

BPO(ビジネスプロセスアウトソーシング)の市場規模は、以下のように推移しています。[2]

出典:BPO市場に関する調査を実施(2022年)(矢野経済研究所)を基に弊社作成

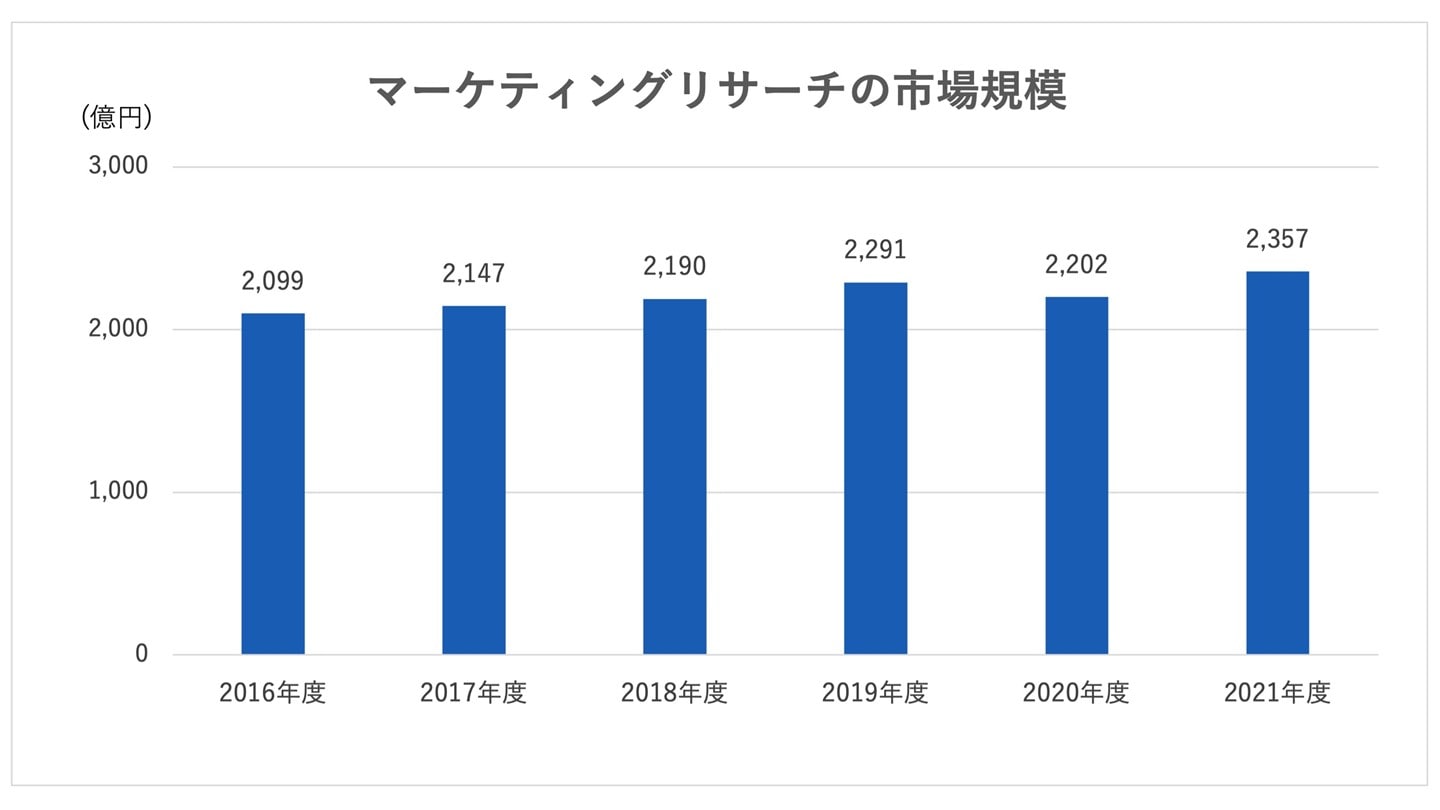

なお、マーケティングリサーチ(市場調査)の市場規模も以下のように拡大しており、今後も成長が見込まれます。[3]

出典:第47回経営業務実態調査結果解説(前編)(JMRA)を基に弊社作成

出典:2022 デジタルトランスフォーメーション市場の将来展望(富士キメラ総研)を基に弊社作成

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2022年9月~12月 | 譲渡企業:ALBERT 譲り受け企業:アクセンチュア | デジタルデータ・AIを活用した企業変革・DX支援サービスの拡充、データサイエンティスト採用力強化[5] | 手法:TOB[6]・株式売渡請求[7] 結果:アクセンチュアがALBERTの全株式を取得 取得価額:約420億円 |

2022年9月 | 譲渡企業:ラクラス 譲り受け企業:パーソルテンプスタッフ | 人事労務領域のアウトソーシング・BPOサービスの拡充・拡販 | 手法:株式譲渡 結果:パーソルテンプスタッフがラクラスを子会社化[8] |

2021年5月 | 譲渡企業:リサーチ・アンド・イノベーション 譲り受け企業:インテージ | 次世代リサーチの実現、マーケティングのアジャイル化推進、両社購買データの一括活用による新プラットフォーム開発など | 手法:株式譲渡 結果:インテージがリサーチ・アンド・イノベーションを子会社化[9] |

[1] 国内ビジネスコンサルティング市場予測(IDC Japan)

[2] BPO市場に関する調査を実施(2022年)(矢野経済研究所)

[3] 第47回経営業務実態調査結果解説(前編)(JMRA)

[4] 2022 デジタルトランスフォーメーション市場の将来展望(富士キメラ総研)

[5] アクセンチュアによる当社株券等公開買付けに関する賛同の意見表明(Albert)

[6] 公開買付けの結果(同上)

[7] 株式売渡請求に係る承認(同上)

[8] ラクラスの子会社化(パーソルテンプスタッフ)

[9] リサーチ・アンド・イノベーションの株式取得(インテージ)

コンサルティング・マーケティングに関連する業界でも成約が生まれています。