- 首都圏エリア 療養型病院

- 業種

- 医療、介護

- 地域

- 南関東地方

- 売上高

- 2億5,000万円~5億円

- 病院向けコンサルティング業

- 業種

- サービス業(法人向け)

- 地域

- 南関東地方

- 売上高

- 10億円~25億円

総合病院・病院・クリニックのM&A・事業承継の動向と事例

当分野では経営環境悪化や医療制度改革などを背景としてM&Aが活発化しています。譲渡側には経営安定化や後継者不在問題解消、譲り受け側には医療提供体制拡充、経営効率化、人材確保などのメリットがあります。

医療法人立・個人立・企業立・大学付属の総合病院、病院、医科クリニック(診療所)、歯科クリニック(診療所)が該当します。

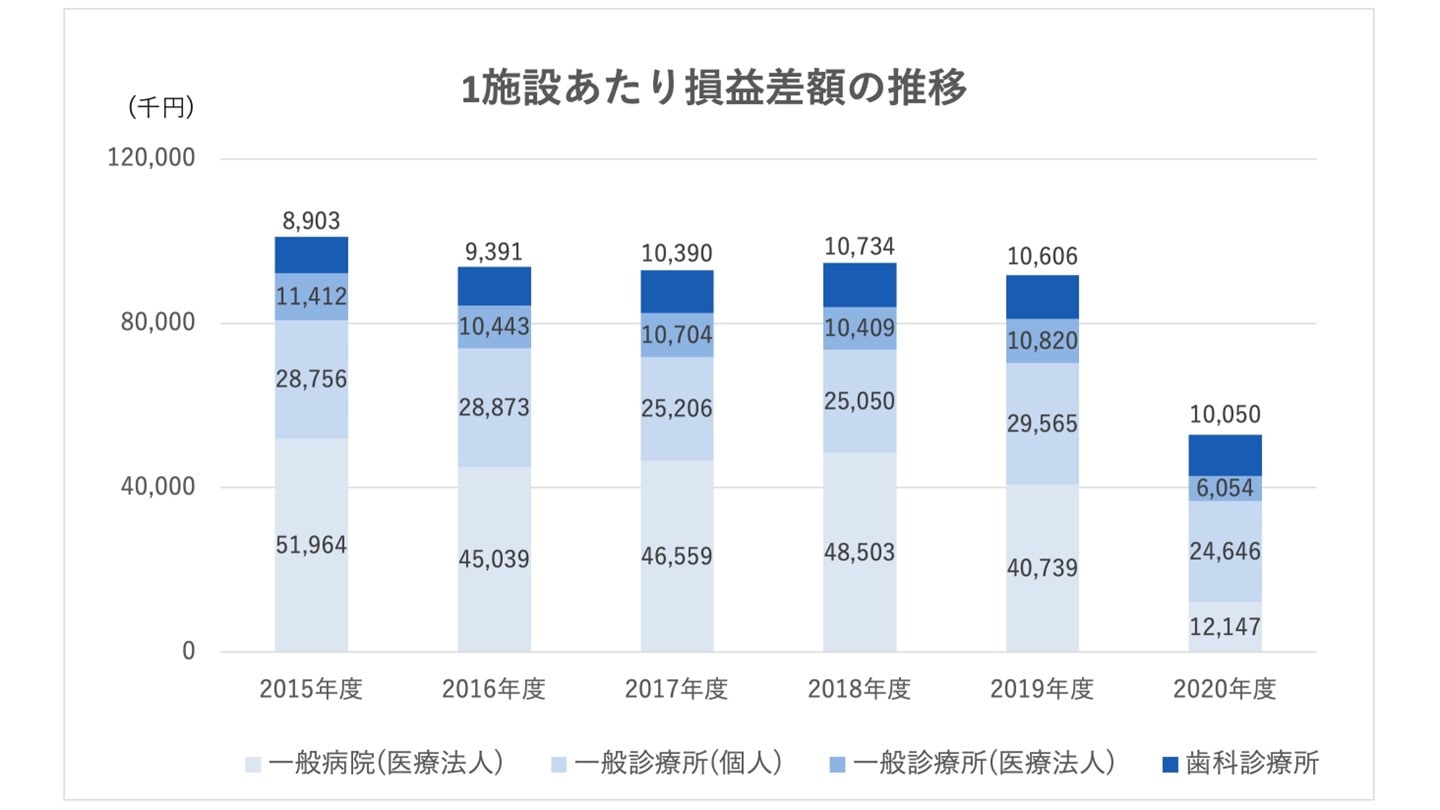

一般病院(精神科以外)・一般診療所・歯科診療所の医業・介護事業の損益差額(営業利益に相当)は以下のように推移しています(2020年度はコロナ関連補助金を除いた損益)。

いずれも概ね横ばいで推移し、2020年度には病院および医療法人クリニックで大きな落ち込みが見られました。[1]

出典:医療経済実態調査第21回・22回・23回(e-Stat)を基に弊社作成

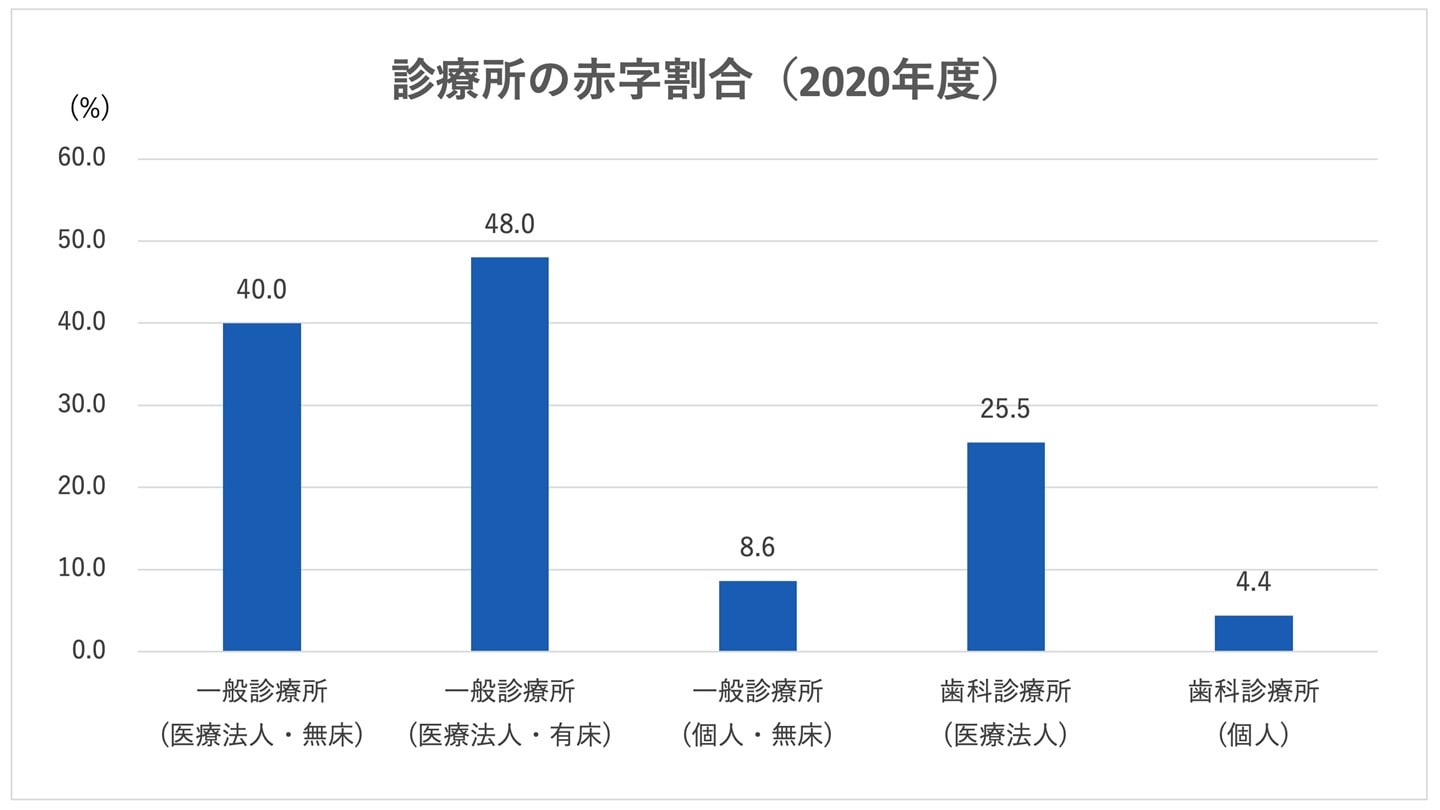

赤字の病院の割合が上昇傾向[2]にあり、医療法人クリニックの赤字率(2020年度)もかなり高い数値となっています。[3][4]

図:黒字・赤字病院割合の推移

出典:病院の経営状況について(福祉医療機構)を基に弊社作成

図:診療所の赤字割合(2020年度)

出典:2020年度病院・診療所の経営状況速報・医療法人の経営状況(福祉医療機構)を基に弊社作成

当分野には以下のような課題があります。

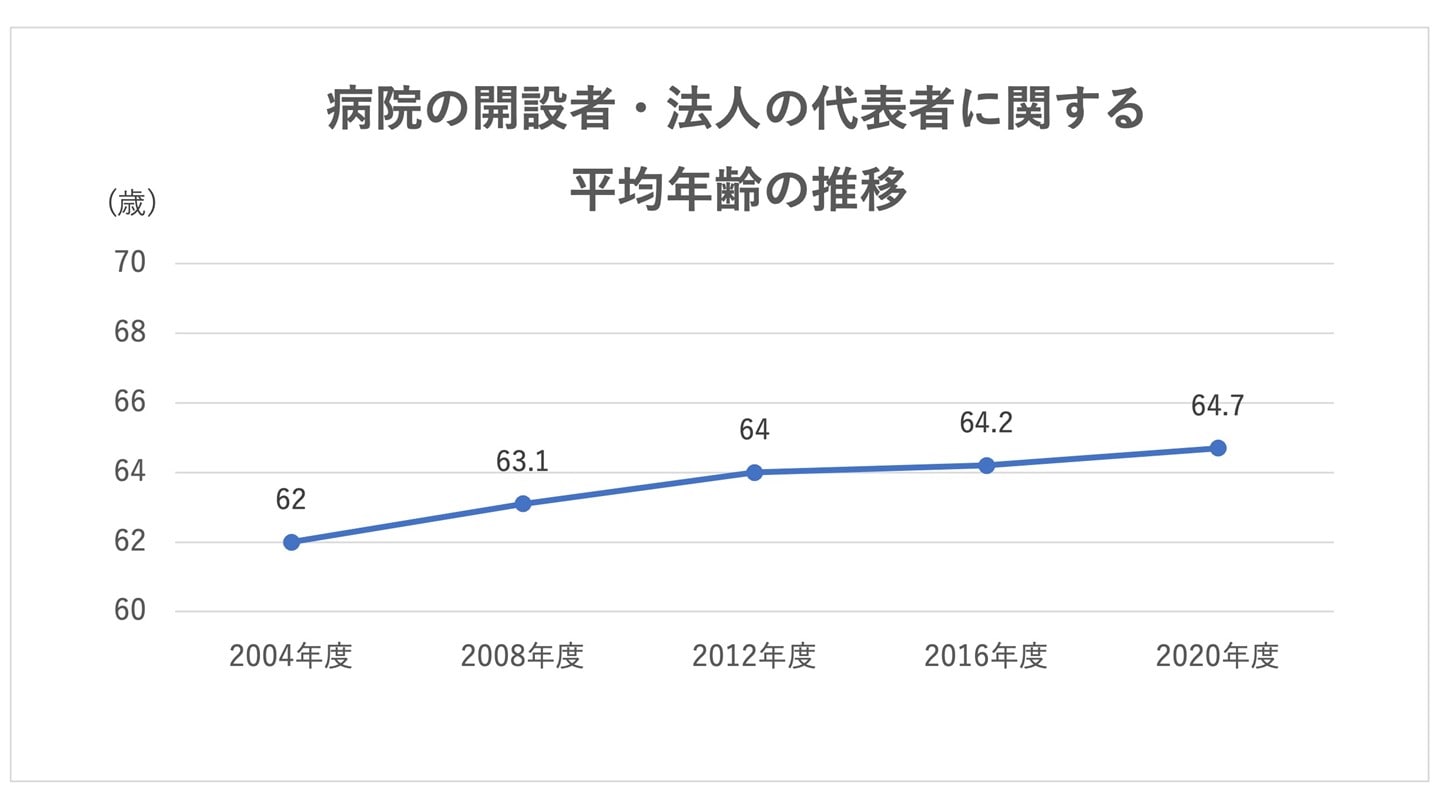

出典:令和2年医師・歯科医師・薬剤師統計(e-Gov)を基に弊社作成

上記課題の解決に向けて、M&A・第三者承継の活用が求められています。

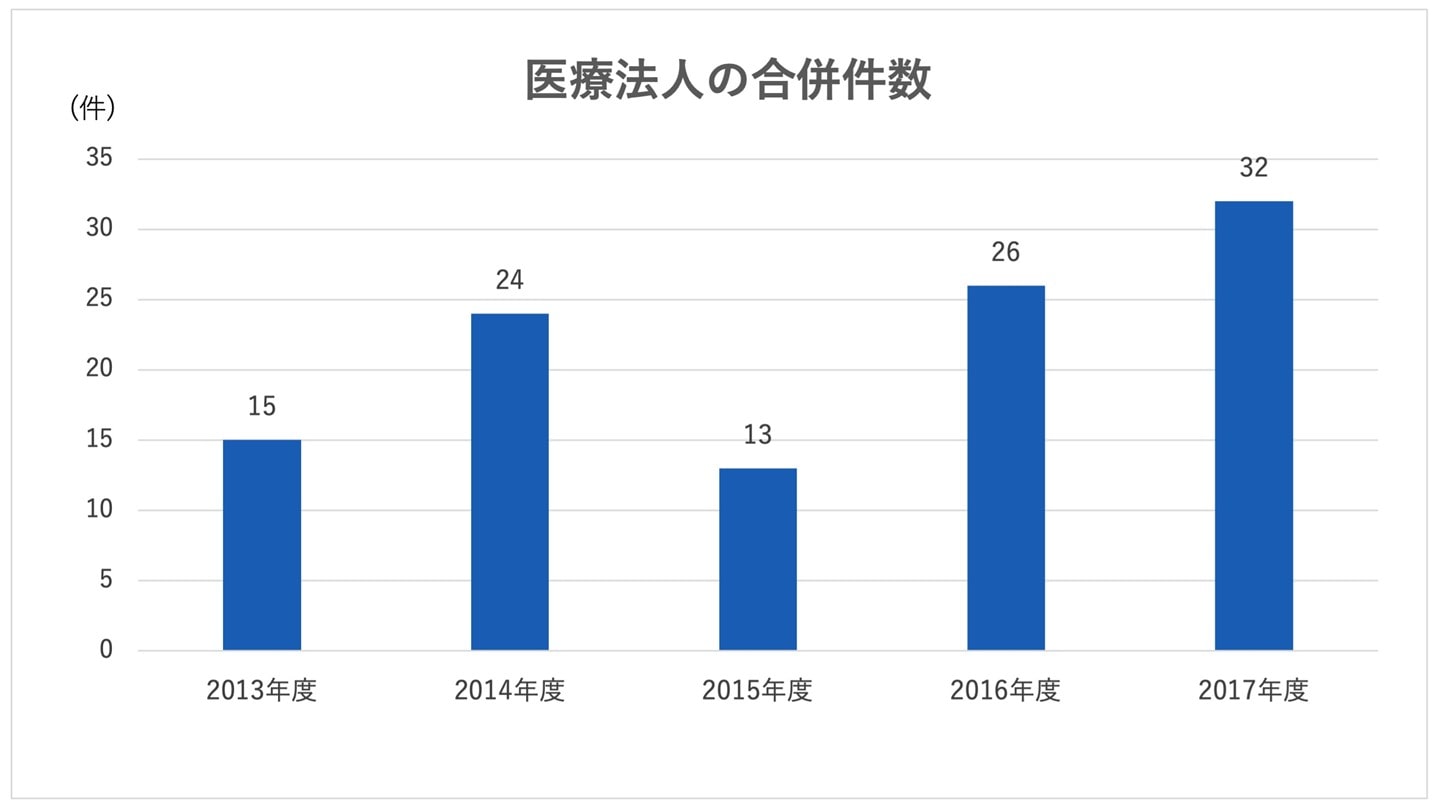

国としても、制度改革の一環として医療法人M&Aの推進政策を進めており、2016年医療法改正では合併の規制緩和と分割制度の新設が行われました。[9]

医療法人の合併件数は以下のように増加傾向で推移しています。

出典:社会福祉法人及び医療法人の経営の大規模化・協働化等の推進(厚生労働省)を基に弊社作成

当分野におけるM&A全体の件数を調査した公的統計は今のところ存在しませんが、医療法人・一般中小法人・小規模事業者を対象としたM&A推進政策や、民間のM&A支援サービスの広がりにより、医療機関のM&Aも活発化していると考えられます。

ある民間M&A支援機関のデータによると、2008年から2018年の10年間で医療機関M&Aの成約件数は17倍に伸長しています。[11]

以下のような目的でM&Aが行われています。

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2023年3月(行政による承認を経て承継予定) | 譲渡企業:東海大学 譲り受け企業:医療法人徳洲会 | 少子高齢化による経営環境悪化を背景とした経営資源集約 | 手法:事業譲渡 結果:東海大学が医学部付属大磯病院の事業を徳洲会に譲渡[13] |

2022年10月 | 譲渡企業:日本郵政 譲り受け企業:医療法人生和会 | 地域医療の発展に資すること | 手法:事業譲渡 結果:日本郵政が広島逓信病院の事業を生和会に譲渡[14] |

2021年10月 | 譲渡企業:西日本電信電話(NTT西日本) 譲り受け企業:医療法人桂名会 | 地域医療へのさらなる貢献 | 手法:事業譲渡 結果:西日本電信電話がNTT西日本東海病院の事業を桂名会に譲渡[15] |

[1]医療経済実態調査第21回・22回・23回(e-Stat)

[2]病院の経営状況について(福祉医療機構)

[3]2020年度病院・診療所の経営状況速報

[4]医療法人の経営状況(福祉医療機構)

[5] 今後の社会保障改革(厚生労働省)

[6] 社会福祉法人及び医療法人の経営の大規模化・協働化等の推進(同上)

[7] 医師の需給に関する背景・看護職員の需給に関する基礎資料(同上)

[8] 医療機関等の設備投資に関する調査の概要(同上)

[9] 令和2年医師・歯科医師・薬剤師統計(e-Gov)

[10] 全国企業「後継者不在率」動向調査(2022)(帝国データバンク)

[11] 医業承継の現状と課題(日医総研)

[12] 病床規制(非営利用語辞典)

[13] 東海大学医学部付属「大磯病院」事業継承(徳洲会)

[14] 広島逓信病院の事業譲渡(日本郵政)

[15] NTT西日本東海病院の事業の継承(桂名会)

総合病院・病院・クリニックに関連する業界でも成約が生まれています。