金融業界のM&A・事業承継の動向と事例

金融業界では、業績改善や海外展開などを目的としたM&Aが活発です。M&Aによって、譲渡企業は「大手企業のブランド活用による財務基盤の安定化」、譲り受け企業は「優秀な人材確保」などのメリットを期待できます。

金融業界の現況

定義

金融業と保険業に賃貸・リース業を含めて「金融業界」と定義しています。

具体的な業種は以下のとおりです。

業種 | 詳細 |

|---|---|

金融業 | 銀行・信金等、貸金業・消費者金融、質屋、ファンド、クレジットカード・割賦金融業など |

保険業 | 生命保険業、損害保険業、保険代理業など |

賃貸・リース業 | 自動車賃貸・リース業、物品賃貸・リース業 |

市場規模・環境

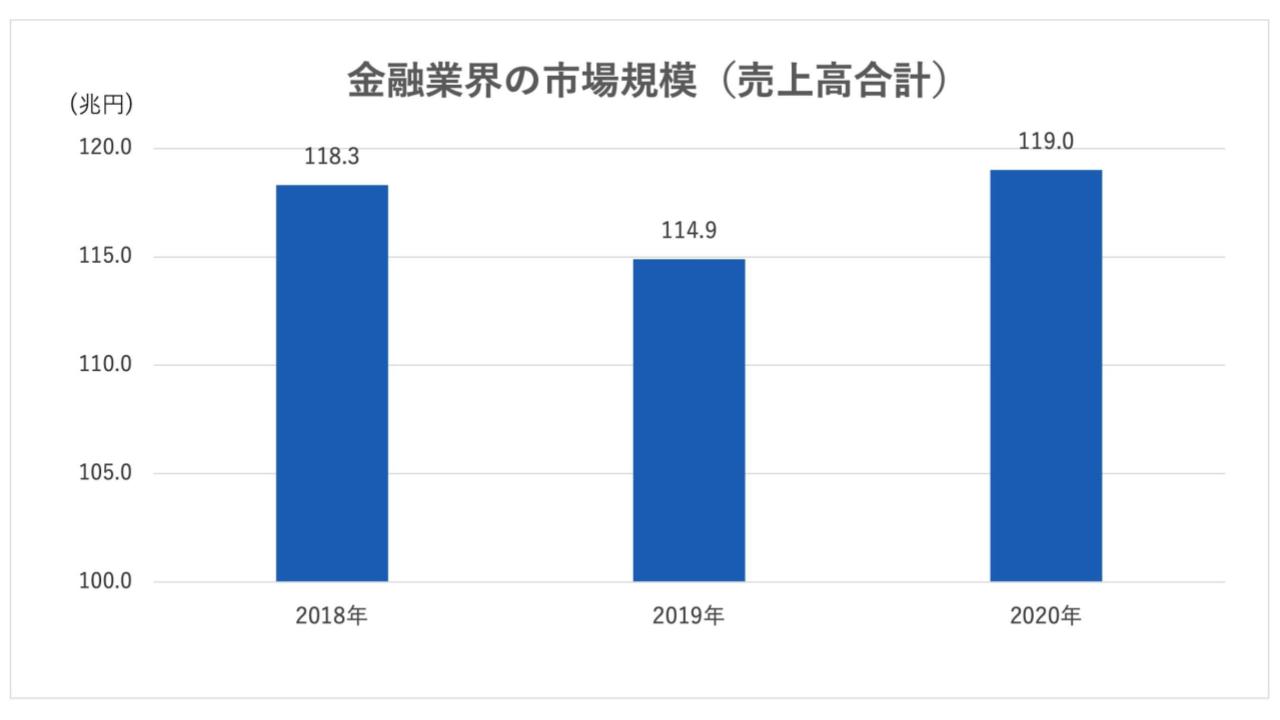

2018〜2020年における金融業界の市場規模(売上金額)は以下のとおり推移しています。[1][2]

出典:「2020年経済構造実態調査」一次集計(統計局)、令和3年経済センサス(経済産業省)を基に弊社作成

また、各業種が占める市場規模の割合は以下のとおりです。[1]

出典:「2020年経済構造実態調査」一次集計(統計局)を基に弊社作成

金融業界全体に見られる課題として、収益性の低さが挙げられます。

たとえば銀行業の場合、顧客から見た銀行預金の魅力度や金利の低下といった影響により、収益性が低くなっています。

また保険業では、少子高齢化や若者の保険離れなどの影響で、十分な収益を確保することが難しくなっています。

収益性の低さ以外には、主に以下の課題があります。

- 同業他社や隣接業種、新規参入企業との競争激化

- 金融のデジタル化に伴うビジネスモデルを転換する重要性の高まり

- 感染症リスクや地政学リスクなどの増大

収益性の低下や上記課題を踏まえて、金融業界では以下の動きが活発化しています。

今後も厳しい経営環境を耐え抜く上で、こうした取り組みの強化は重要となるでしょう。

- 個人向けサービスの強化

- 消費者のニーズを踏まえたサービスの創出

- 業務のDX化やFinTech分野の強化

金融業界のM&A動向

M&Aの件数・規模

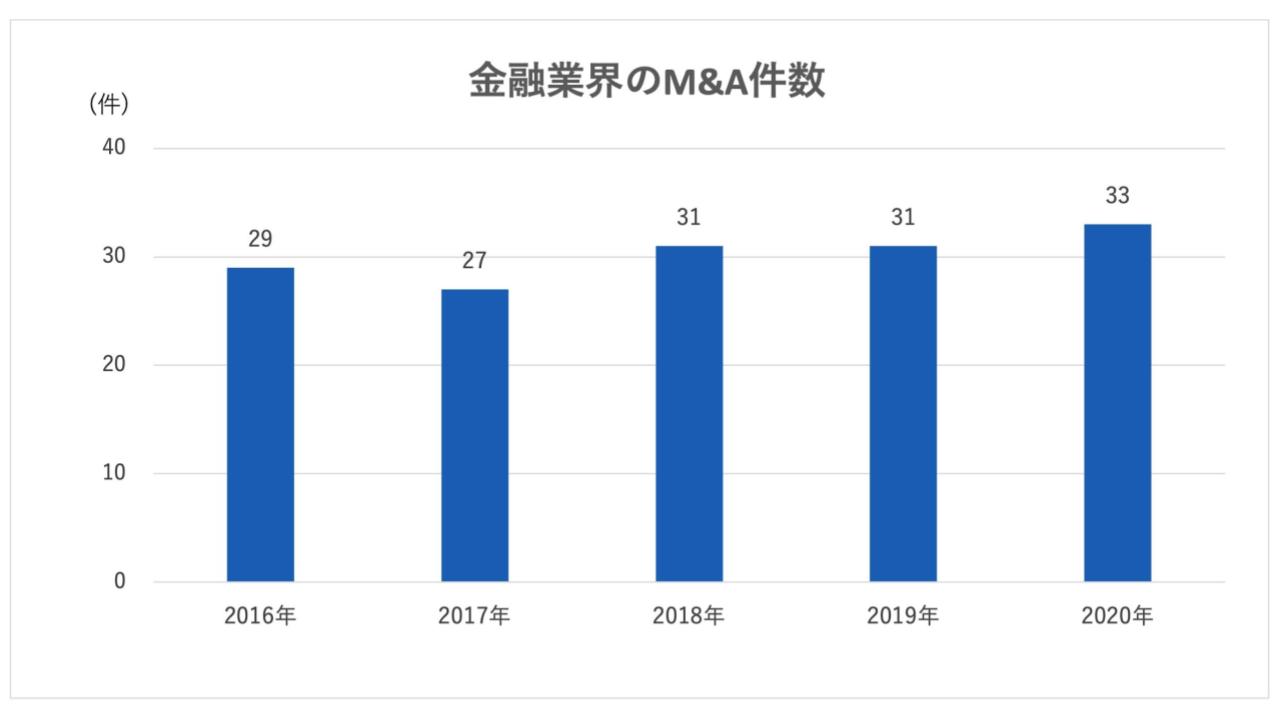

2016年〜2020年における金融業界のM&A件数は以下のとおり推移しています。[3]

2016年と比較すると、やや件数は増加傾向にあると言えます。

出典:M&Aの主役交代⁉ 「製造業」が「サービス業」にトップの座を譲る(M&A Online)を基に弊社作成

M&Aが行われている背景

金融業界では、以下の目的・戦略でM&Aが活用されています。

- 競争激化を受けた業績の改善

- 国内市場の縮小に伴う海外展開

- 後継者不足に伴う事業承継

- 運用資産・商品の拡充

- 大手企業の傘下入り

- IT技術の取り込み、業務のDX化

M&Aの成功可能性を高めるポイント

譲渡企業が重視すべき要素

- 口座数や店舗数、取扱商品、人材等の拡充による企業価値の向上

- 譲り受け企業からニーズがある経営資源(優れた営業人材など)の確保、ビジネスモデルの強化

- 進出エリアや顧客層の分散による経営リスクの軽減

- 不要な資産や過剰な負債等の削減

- コンプライアンス遵守などによる法務リスクの軽減

譲り受け企業が重視すべき要素

- 自社事業とのシナジー効果を期待できる事業・会社の買収

- 顧客からの評判や財務状況を重視した譲り受け企業の選定

- 経営資源の質や量、ブランドや取扱商品等に関する競合他社との競争優位性を精査

- 違法残業や未払い賃金などの法務リスクの精査、対策の検討

- 買収に伴う手続きやスキーム、税務・法務リスクの確認(特にREIT事業を買収するケース)

金融業界でM&Aを行うメリット・デメリット

メリット

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

デメリット

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

金融業界のM&A事例・インタビュー

主な有名事例

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2019年4月 | 譲渡企業:PT Bank Danamon Indonesia,Tbk.(バンクダナモン) 譲り受け企業:三菱UFJ銀行 | 譲り受け企業:東南アジアのビジネスプラットフォーム構築に向けた戦略出資 | 手法:株式譲渡 結果:三菱UFJ銀行がバンクダナモン株式の54%を追加取得し、同社を連結子会社化 取得価額:約3,970億円[4 ] |

2018年4月 | 譲渡企業:コインチェック 譲り受け企業:マネックスグループ | 譲り受け企業:仮想通貨交換業への参入 | 手法:株式譲渡 結果:マネックスグループがコインチェックの全株式を取得し、同社を完全子会社化 取得価額:36億円[5 ] |

2015年6月 | 譲渡企業:JPNホールディングス 譲り受け企業:クレディセゾン | 譲り受け企業:経営の効率化、債権回収事業における抜本的な事業構造の改革 | 手法:株式交換 結果:クレディセゾンがJPNホールディングスを完全子会社化 交換比率:JPNホールディングス株式1株に対して、クレディセゾン株式0.26株が割当交付[6 ] |

[1] 「2020年経済構造実態調査」一次集計(統計局)

[2] 令和3年経済センサス(経済産業省)

[3] M&Aの主役交代⁉ 「製造業」が「サービス業」にトップの座を譲る(M&A Online)

[4] バンクダナモンへの戦略出資(三菱UFJフィナンシャル・グループ)

[5] コインチェックの完全子会社化(マネックスグループ)

[6] クレディセゾンによるJPN ホールディングスの完全子会社化(クレディセゾン)

M&Aサクシードで成約した事例

金融業界に関連する記事一覧

金融業界に関連するM&A記事をご紹介しています。

登録企業は法人企業のみ。匿名で情報を掲載できるので安心です。

着手金、中間手数料はゼロ、ご利用料金は成約するまで無料、

専門のコンシェルジュがサポートしますので、お気軽にお問合せを。