エネルギー業界のM&A・事業承継の動向と事例

エネルギー業界(水道、光熱、エネルギー関連)は各種のエネルギーや資源の供給に関わる業種からなり、事業拡大や事業ポートフォリオ転換のためのM&Aが盛んです。M&Aにより、譲り受け企業は「新しい時代に対応した事業構造の構築」、譲渡企業は「中長期的な事業安定化」などが図れます。

水道、光熱、エネルギー関連業界の現況

定義

当業界にはエネルギー供給・販売や関連施設設置・保守などに関わる以下の業種が含まれます。

業種 | 定義 |

|---|---|

電気 |

|

ガス |

|

水道 |

|

熱供給 |

|

ガソリンスタンド・ガソリン販売 |

|

LPガス販売 |

|

太陽光発電(売電) |

|

エネルギー関連設備の販売・設置工事 |

|

その他エネルギー関連事業 |

|

市場規模・環境

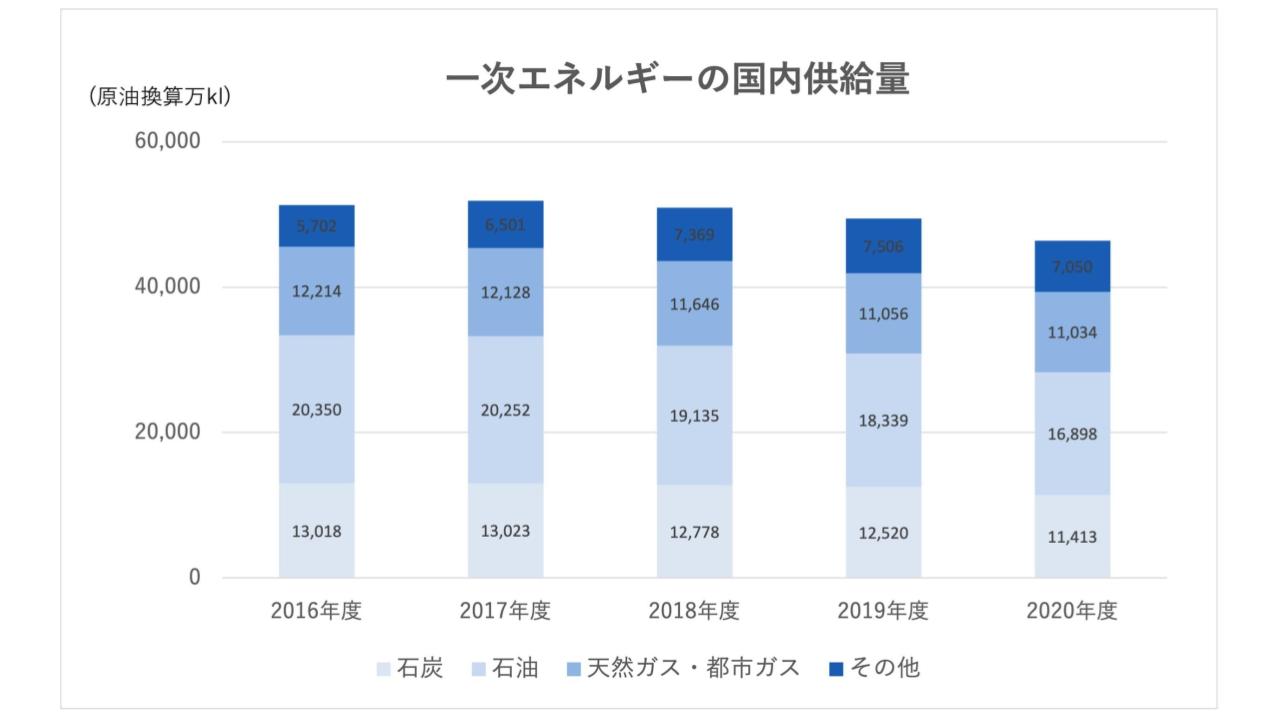

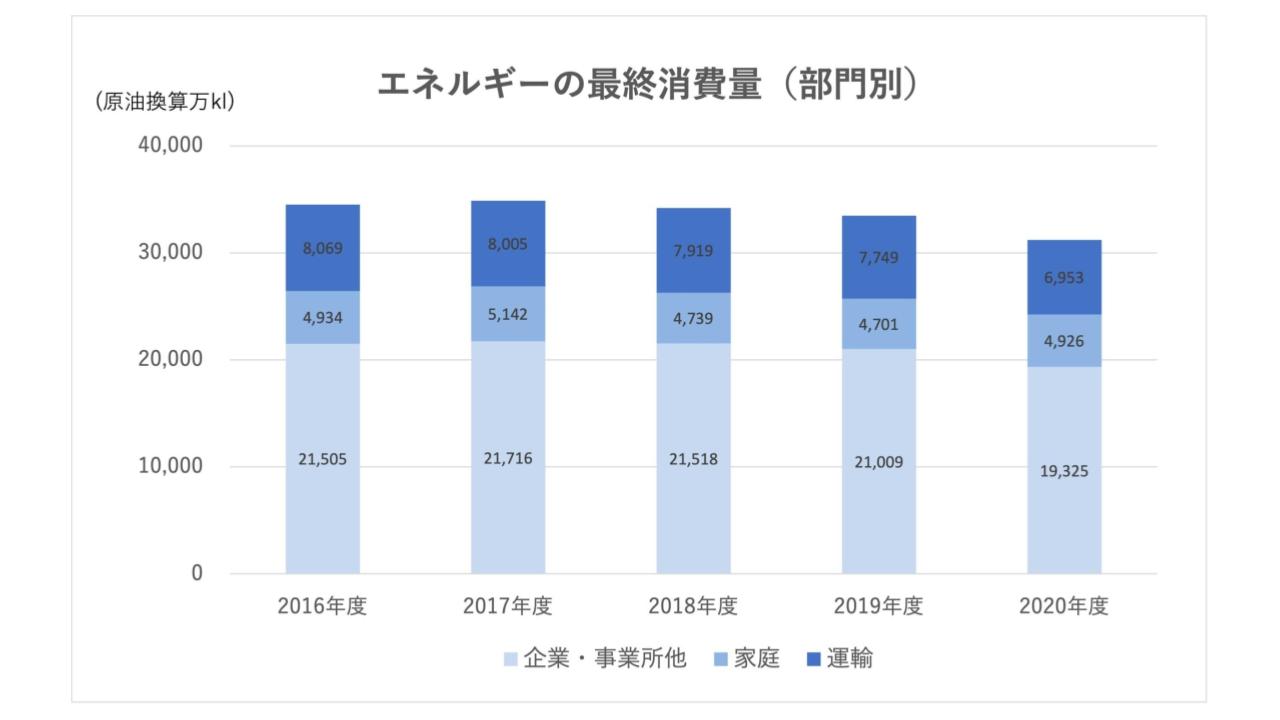

各エネルギーの供給量・最終消費量は以下のように推移しています。

参考:総合エネルギー統計(資源エネルギー庁)を基に弊社作成

業界の課題・展望

長期的な課題としては、温室効果ガス排出削減(カーボンニュートラル)、限りある化石エネルギーの利用自体の削減、エネルギー自給率向上・安定供給などの観点から、エネルギー業界全体において再生可能エネルギーへの転換に向けた取り組みが求められています。[1]

さらに、新旧のあらゆる形態のエネルギー施設をICTで安全かつ効率的につなぎ、地域レベルでエネルギー利用を最適化すること(スマートグリッド化)も今後の大きな課題です。

現況においては、国内のエネルギー消費総量が緩やかに減少するなか、電力・ガス小売の自由化やエネルギー供給サービスの多様化などにより同業種間・異業種間の競争が激化しています。

そうした状況のなか、短期的・中期的には以下のような取り組みが重要であると考えられます。

- 事業ポートフォリオの転換(例:化石エネルギーから再生可能エネルギーへの重心転換)や総合化(既存事業とは異なる分野のエネルギー事業や住宅・農業・ITなどの異業種の事業に進出し、相互連携によるシナジーを創出)

- 既存事業の付加価値向上(エネルギー供給の安全性・効率性・環境性の向上など)

- 分散するエネルギー施設(例:太陽光発電システム、LPガスボンベ)の集約とネットワーク化

- 家庭・事業所向けエネルギー施設・環境設備の需要喚起

水道、光熱、エネルギー関連業界のM&A動向

M&Aの件数・規模

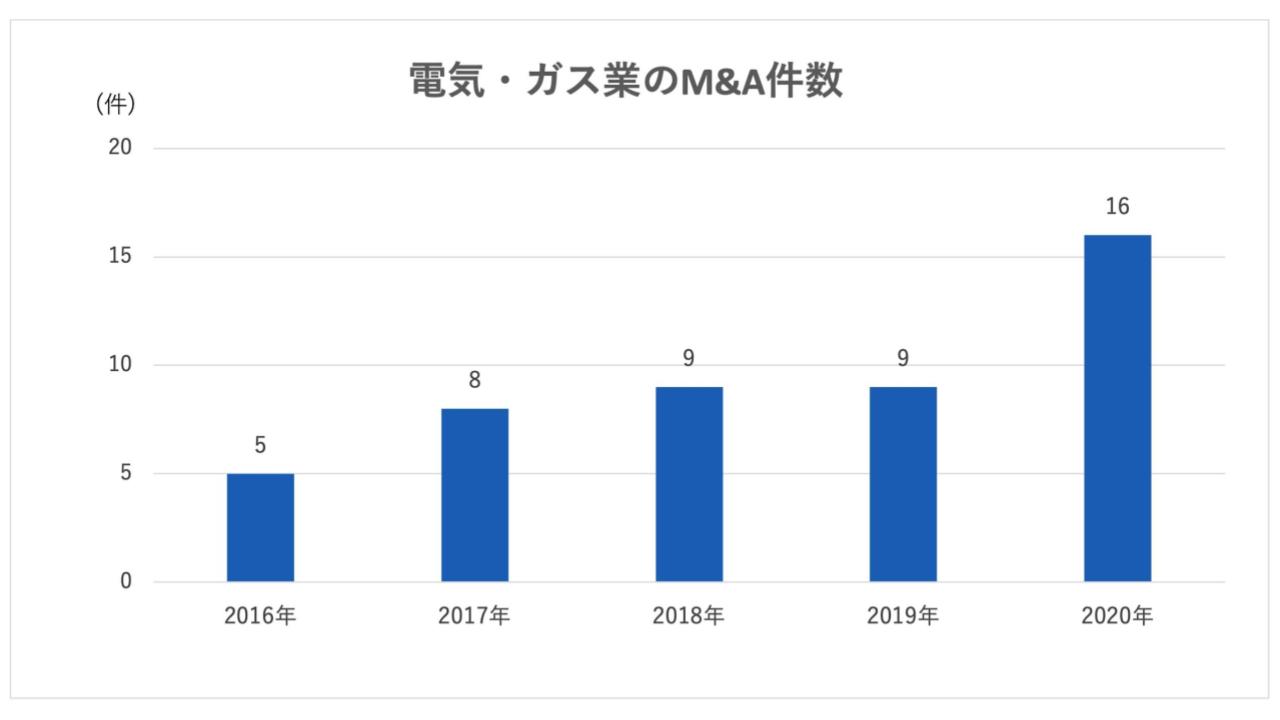

電気業・ガス業が譲渡対象となったM&A(一般に開示されたもの)の件数は近年以下のように推移しています。

出典:M&Aの主役交代!? 「製造業」が「サービス業」にトップの座を譲る(M&A Online)を基に弊社作成

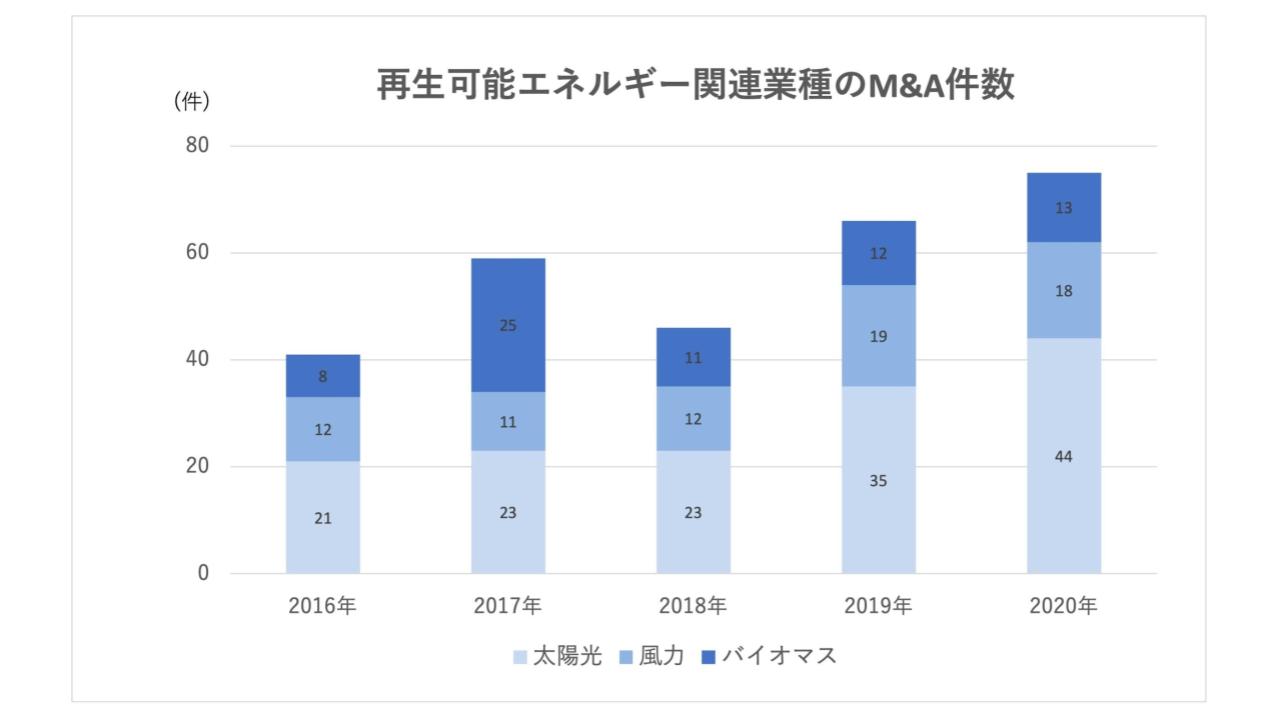

一方、再生可能エネルギー関連業種(太陽光・風力・バイオマス)のM&A件数は以下のように推移しています。

出典:PwCアドバイザリーとレコフデータが共同でESG/SDGs関連M&A動向を調査(PwC)を基に弊社作成

M&Aが行われている背景

以下のような業界・各企業の課題に対応するための手段としてM&Aが活用されています。

- 事業ポートフォリオ転換・総合化

- 大手による事業拡大と中小事業者の生き残り

- カーボンニュートラル・SDGsへの対応

- DX・スマート化によるエネルギー供給の効率化・付加価値向上

- 中小企業の後継者不在問題

M&Aの成功可能性を高めるポイント

譲渡企業が重視すべき要素

- エネルギー施設の稼働・保守状況や労務状況、地域の需要動向などの明確化

- 財務状況の明確化、資産保有や資金の流れにおけるオーナー経営者個人と会社の明確な分離

- M&A・事業承継の早期検討

- 自社と相性のよい譲り受け企業の選定

- 事業引継ぎ・統合を容易にするための環境・仕組み作り

譲り受け企業が重視すべき要素

- 事業内容・対応エリア・技術・顧客層などの面で自社と相補う関係にあり、経営統合により大きなシナジー(エネルギー事業の転換・総合化・集約・スマート化の加速など)が期待できる譲渡企業の選定

- M&A成立後を視野に入れた戦略策定・譲渡企業選定・交渉・契約

- 譲渡企業が抱えるリスクの精査と対応の検討

- 譲渡企業の価値やM&A成功の見込みに対する現実的で具体的な分析

- 譲渡企業の経営方針や組織風土、職場環境、労使関係などへの配慮

- 雇用継続・経営者保証解除など、譲渡企業の希望条件への配慮

水道、光熱、エネルギー関連業界でM&Aを行うメリット・デメリット

メリット

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

デメリット

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

水道、光熱、エネルギー関連業界のM&A事例・インタビュー

主な有名事例

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2022年6月 | 譲渡企業:東京ガスエネルギー 譲り受け企業:岩谷産業 | 譲渡企業・譲り受け企業:LPガス供給の安定化、営業効率化、物流合理化など | 手法:株式譲渡 結果:岩谷産業が東京ガスエネルギーの全株式を取得[3] |

2022年4月 | 譲渡企業:ウエストホールディングス 譲り受け企業:JERA | 譲渡企業・譲り受け企業:太陽光発電事業の拡大、国内外での再生可能エネルギープロジェクトの開発 | 手法:資本業務提携 結果:JERAがウエストホールディングスの発行済株式約2.3%を取得、両社間で業務提携開始[4] |

2022年1月 | 譲渡企業:JRE 譲り受け企業:ENEOS | 譲り受け企業:再生可能エネルギー事業の拡大、CO2フリー電気の安定的供給体制の構築[5] | 手法:株式譲渡 結果:ENEOS・同社子会社がJREの発行済株式を各々94.9%・5.1%(計100%)取得 取得価額:約1,912億円[6] |

[1]日本が抱えているエネルギー問題(前編)(資源エネルギー庁)

[2]スマートグリッド・スマートコミュニティとは(同上)

[3]岩谷産業との株式売買契約締結(東京ガス)

[4]業務提携に関する最終合意(JERA)

[5]子会社によるジャパン・リニューアブル・エナジーの株式取得 (ENEOS HD)

[6]子会社によるジャパン・リニューアブル・エナジーの株式取得完了(同上)

M&Aサクシードで成約した事例

M&Aサクシードでご成約された、エネルギー業界の成功事例をご紹介します。

エネルギー業界に関連する業界でも成約が生まれています。

- ガソリンスタンド・プロパンガス販売

- 業種

- 水道、光熱、エネルギー関連業

- 地域

- 東北地方

- 売上高

- 5億円~10億円

- エネルギー供給販売等

- 業種

- 水道、光熱、エネルギー関連業

- 地域

- 南関東地方

- 売上高

- 100億円以上

エネルギー業界に関連する記事一覧

エネルギー業界に関連するM&A記事をご紹介しています。

LPガス業界のM&A動向・事例、売却価格相場|業界動向も解説

LPガスの需要が縮小するなか、LPガス業界ではM&Aを活用して生き残りを図る動きが活発化しています。業界の現状と絡めながら、LPガス業界のM&A動向と2018年~2021年のM&A事例、売却価格相場などをわかりやすく解説します。

水道業界のM&A動向、売却・買収のメリット【事例も紹介】

水道業界では、事業規模の拡大などを目的としたM&Aが活発です。M&Aを行うことで、売却利益や設備等の経営資源を獲得することが可能です。水道業界のM&A動向やメリット、近年の売却・買収事例をくわしく解説します。

太陽光発電業界のM&A動向・事例15選

太陽光発電の新規開発には停滞感があり、既設太陽光発電所・太陽光発電事業を対象とするM&Aの動きが活発化しています。太陽光発電業界の現状とM&A動向、近年のM&A事例をくわしく解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

ガソリンスタンドの売却・M&A|相場、方法、事例を徹底解説

ガソリンスタンドの売却・M&Aでは、後継者不足の解決などのメリットを期待できます。また、売却価格の相場は、立地や利用者数などの要因で左右されます。ガソリンスタンドの売却方法や売却額相場、M&Aの事例をくわしく解説します。

登録企業は法人企業のみ。匿名で情報を掲載できるので安心です。

着手金、中間手数料はゼロ、ご利用料金は成約するまで無料、

専門のコンシェルジュがサポートしますので、お気軽にお問合せを。