- 不動産業・一級建築士事務所・工務店・

- 業種

- 不動産業

- 地域

- 南関東地方

- 売上高

- 2億5,000万円~5億円

- 注文住宅等建築業

- 業種

- 建設、土木、工事業

- 地域

- 南関東地方

- 売上高

- 10億円~25億円

不動産業界のM&A・事業承継の動向と事例

不動産業界では、「周辺業界・業種への新規進出」などを目的としたM&Aが活発です。M&Aにより、譲渡企業は「取扱物件の共有によるサービスの質向上」、譲り受け企業は「有資格者の確保」などのメリットを得られます。

不動産業界には、不動産(土地や建物、その他土地に定着する工作物)に関する事業所が含まれます。

具体的には、以下の業種が該当します。

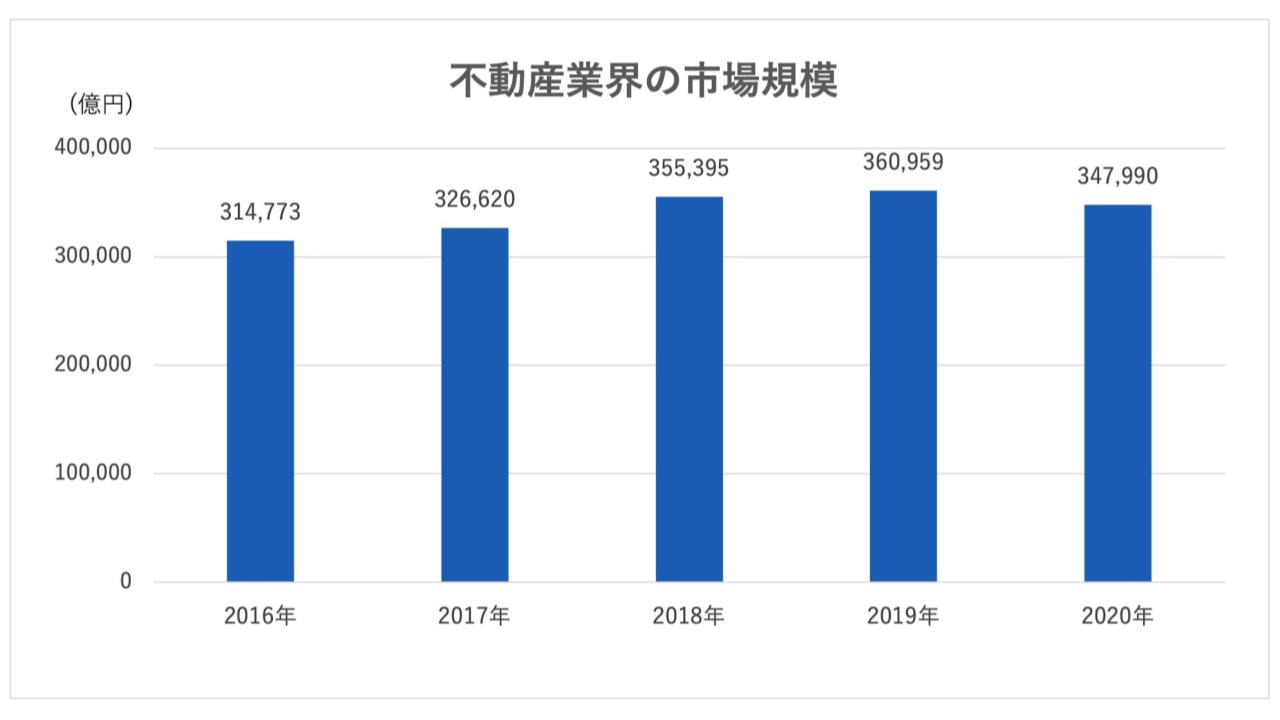

総務省によると、2020年における不動産業界の市場規模(不動産取引業と不動産賃貸・管理業の売上高合計)は、34兆7,990億円(小数点は四捨五入。以下同様)でした。

内訳は、不動産取引業が12兆9,415億円、不動産賃貸・管理業が21兆8,575億円です。[1]

また、2016年から2020年までの市場規模は以下のとおり推移しています。[1][2]

参考:サービス産業動向調査年報 2020年(総務省)、サービス産業動向調査年報 2017年(総務省)をもとに弊社作成

※各業種の1年間あたり売上高は「各月売上高の平均」×12ヶ月で計算

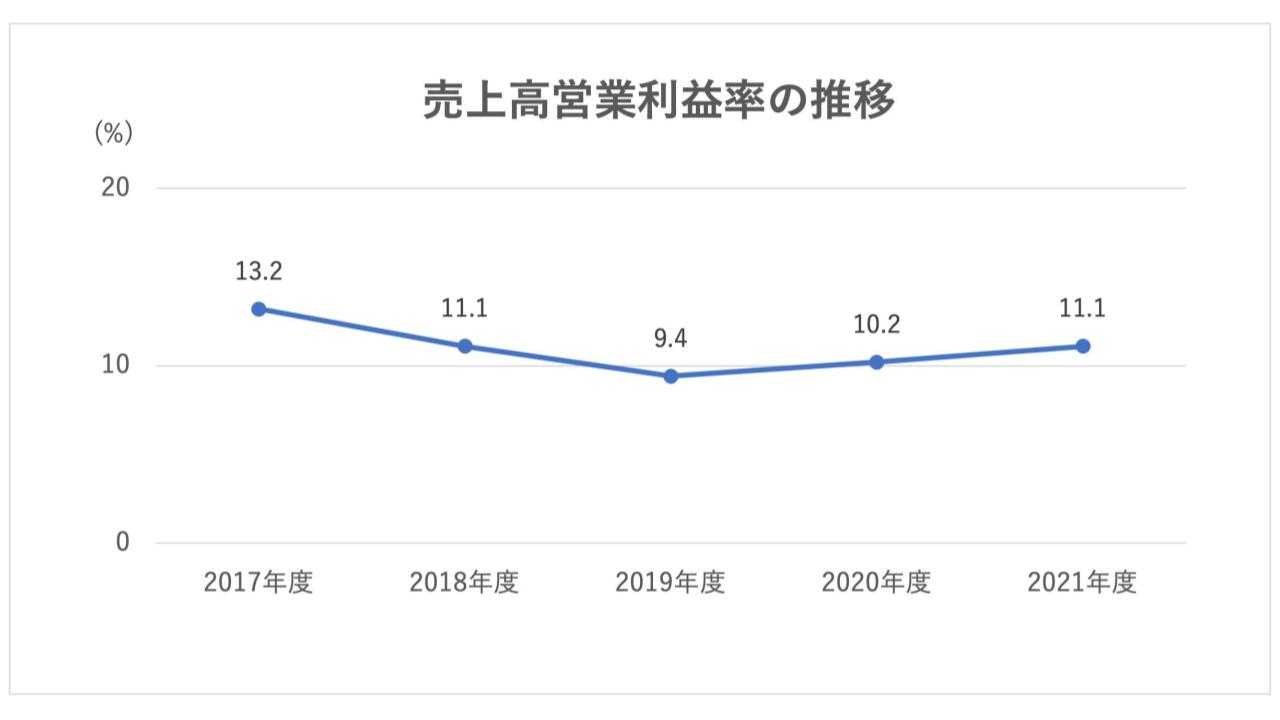

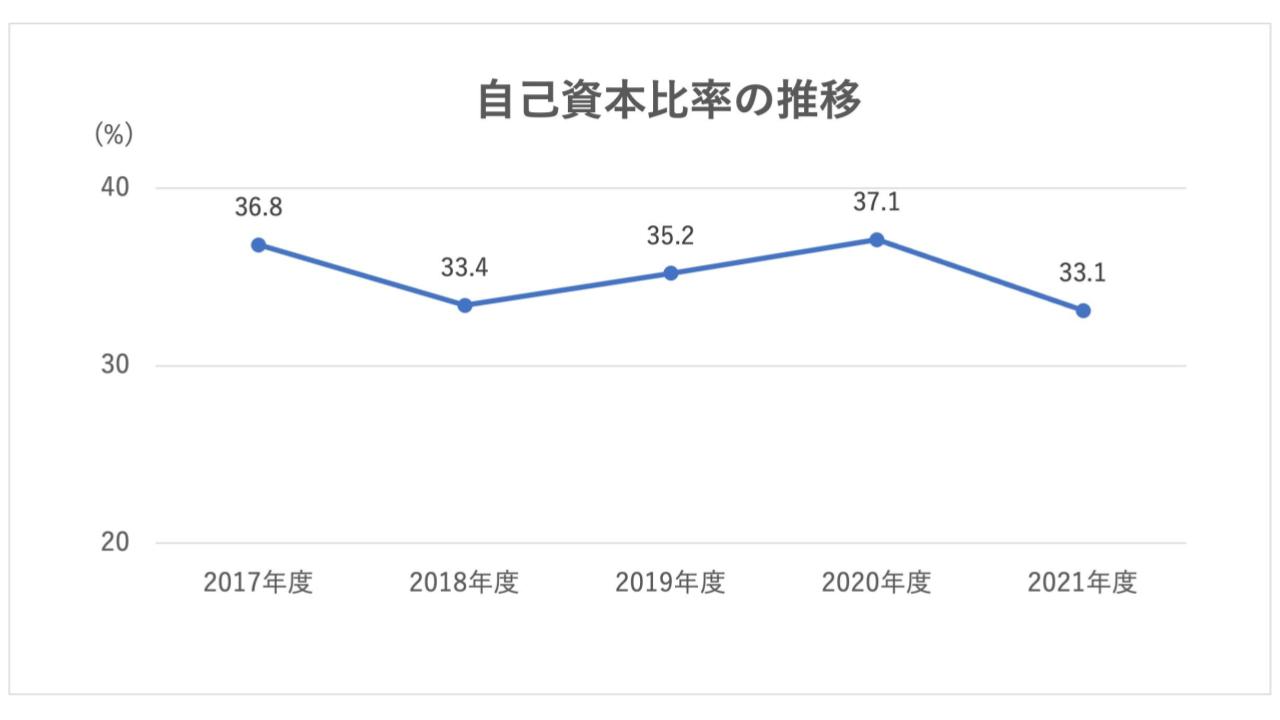

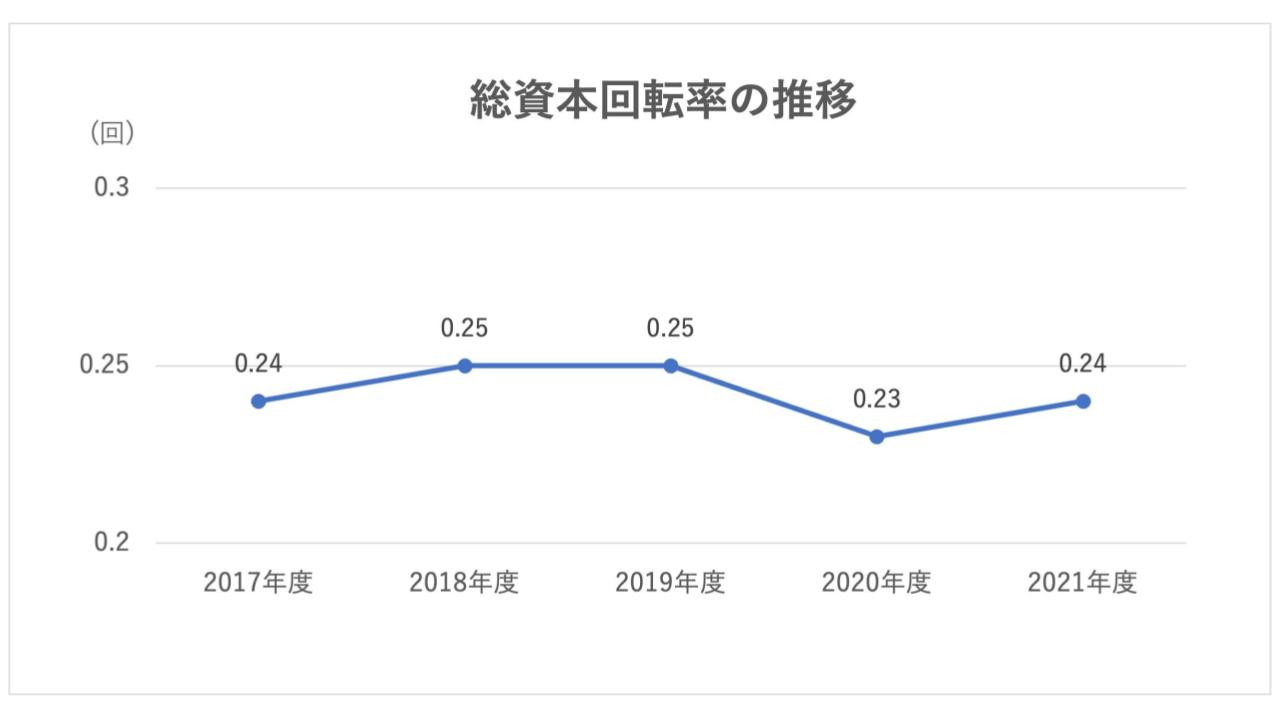

財務省の法人企業統計調査によると、2021年度における不動産業界の主要な財務指標は以下のとおりです。[3]

上記3指標に関して、2017年度から2021年度の推移は以下のとおりです。

参考:法人企業統計調査(e-Stat)を基に弊社作成

不動産業界全体に見られる主な課題と展望を解説します。

国立社会保障・人口問題研究所によると、2030年には約1億1,900万人 、2065年には約8,800万人まで人口が減少すると推計されています。[4]

人口減少により、日本人による不動産の賃貸・購入ニーズは減少すると考えられるため、人口減少に伴う市場環境の変化に対応する重要性が高まっています。

たとえば、近年は「高齢化世帯でも健康に暮らせる住まい」や「賃貸住宅」へのニーズが高まっています。

こうしたニーズに対応したサービス・物件を提供することで、国内全体で人口が減少している日本においても、十分な売上や利益を確保できると考えられるでしょう。

また、近年増加傾向にある在留外国人や外国人投資家のニーズに対応する戦略も有用であり、今後はこうした動きが活発化すると考えられます。

少子高齢化などの影響による「遊休不動産の増加」も、不動産業界における深刻な課題の1つです。

総務省によると、2013年までの20年間で空き家の総数は1.8倍も増加(448万戸→820万戸)したとのことです。[4]

今後も世帯数の減少により、空き家はさらに増加することが予想されています。

こうした課題を受けて、民間の不動産会社では、所有者に対して遊休不動産を有効活用する方法(ゲストハウス運営など)を提案したり、空き家・空き地を売りたい人向けの査定サービスを運営したりする動きが見られます。

今後も遊休不動産は増加すると予想されるため、不動産会社にとっては工夫次第で新たなビジネスチャンスの創出につながると考えられます。

上記で挙げた課題の他に、不動産業界では以下も問題視されています。

上記の課題を受けて、近年の不動産業界では「VR・ARによる不動産の内見サービスの普及」や「ITツールの導入やアウトソーシングによる業務量の削減、労働環境の改善」などの動きが見られます。

こうした対策を講じることで、IT化によるサービスの質向上や人材の定着率向上といった効果を期待できるでしょう。

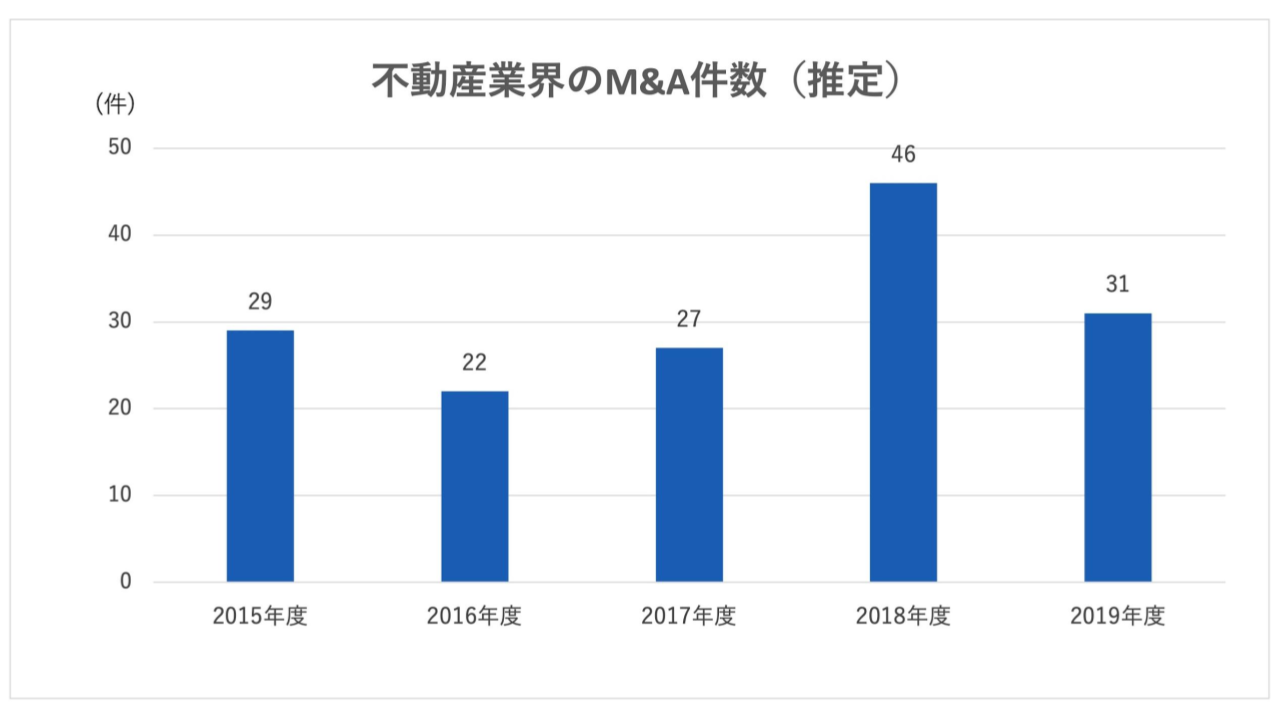

経済産業省がKPMG FASに委託した調査※によると、2019年度の国内M&A件数は1,536件です。[5]

※KPMGは、レコフM&Aデータベースなどの情報をベースに件数を算出

不動産業界(Real Estate)のM&A件数は全体の2%を占めており、調査対象となった12業界のうち8番目の多さとなっています。

そのため、2019年度における不動産業界のM&A件数は、1,536件×2%=約31件(小数点は四捨五入)と推定されます。

同様の推定方法に基づいた場合、2015年度から2019年度までの不動産業界におけるM&A件数は以下のとおり推移しています。

参考:コーポレートガバナンス改革を踏まえた価値創造に資する合併と買収に関する実態調査(KPMG FAS)を基に弊社作成

なお、2010年度から2019年度における不動産業界の上場企業1社あたり平均M&A投資金額は、7,500万ドル(2022年9月現在で約108億円)であり、12業界のうち最も少ない金額となっています。

件数と投資金額が共に少ないことから、不動産業界は他の業界と比較してM&Aに消極的であることが窺えます。

裏を返すと、M&Aによる事業規模の拡大などを図ることで、競合他社に対して優位性を確立できる可能性があると言えます。

不動産業界では、主に以下の目的でM&Aが実施されます。

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

譲渡企業 |

|

|---|---|

譲り受け企業 |

|

M&Aが行われた時期 | 譲渡企業・譲り受け企業の概要 | M&Aの目的・背景 | M&Aの手法・成約 |

|---|---|---|---|

2022年9月 | 譲渡企業:THEグローバル社 譲り受け企業:SBIホールディングス | 譲渡企業(親会社):事業の選択と集中[6] 譲り受け企業:不動産関連金融商品の取り扱い強化、REITの対象となる不動産の供給元確保[7] | 手法:株式譲渡 結果:SBIホールディングスがTHEグローバル社の株式(51.95%)を取得し、同社を連結子会社化[7] 取得価額:30億8,805万円[6] |

2021年3月 | 譲渡企業:宅都 譲り受け企業:ハウスコム | 譲渡企業:譲り受け企業が有する経営資源の活用、関連商品・サービスの品揃え拡充 譲り受け企業:店舗網の拡大、規模の経済による効率化、人材の成長 | 手法:株式譲渡 結果:ハウスコムが宅都の全株式を取得し、同社を子会社化 取得価額:10億円[8] |

2016年1月 | 譲渡企業:不動産流通システム 譲り受け企業:桧家ホールディングス | 譲渡企業:認知度・信用力の向上 譲り受け企業:不動産仲介のノウハウ獲得、新しいビジネス構築 | 手法:第三者割当増資 結果:桧家ホールディングスが不動産流通システムの株式(33.9%)を引受 取得価額:1億5,000万円[9] |

[1]サービス産業動向調査年報 2020年(総務省)

[2]サービス産業動向調査年報 2017年(総務省)

[3]法人企業統計調査(e-Stat)

[4]不動産業ビジョン 2030(国土交通省)

[5]コーポレートガバナンス改革を踏まえた価値創造に資する合併と買収に関する実態調査(KPMG FAS)

[6]特定子会社の異動を伴う株式譲渡(アスコット)

[7]THEグローバル社の株式取得(SBIホールディングス)

[8]宅都の株式取得(ハウスコム)

[9]不動産流通システムの第三者割当増資引受(桧家ホールディングス)

不動産業界に関連する業界でも成約が生まれています。

不動産業界に関連するM&A記事をご紹介しています。

不動産仲介業界では少子化やDXの流れなどを背景としてM&Aが活発化しています。不動産仲介業界の現況とM&A動向、近年の事例を紹介し、M&Aを行うメリットや成功のポイントをくわしく解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

不動産M&Aは不動産の取得を目的として行われるM&Aで、とくに課税面のメリットが大きい取引手法です。不動産M&Aの仕組みと流れ、税務、メリット・デメリットを図解で解説し、近年の事例を紹介します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

不動産会社の事業承継には、親族内承継やM&Aによる第三者承継などの方法があり、それぞれメリットや注意点は異なります。不動産会社の事業承継方法、活用できる制度・サービス、税金、注意点をわかりやすく解説します。

ビルメンテナンス会社の売却・M&A動向やメリット・デメリットについて、業界動向と絡めながらわかりやすく解説します。事業成長を目指した同業大手との経営統合やM&Aを活用した事業承継など、2020年から2022年に行われた最新事例も紹介します。