不動産会社による事業承継の動向、方法、注意点【M&A事例も紹介】

- 法務監修: 相良 義勝 (京都大学文学部卒 / 専業ライター)

不動産会社の事業承継には、親族内承継やM&Aによる第三者承継などの方法があり、それぞれメリットや注意点は異なります。不動産会社の事業承継方法、活用できる制度・サービス、税金、注意点をわかりやすく解説します。

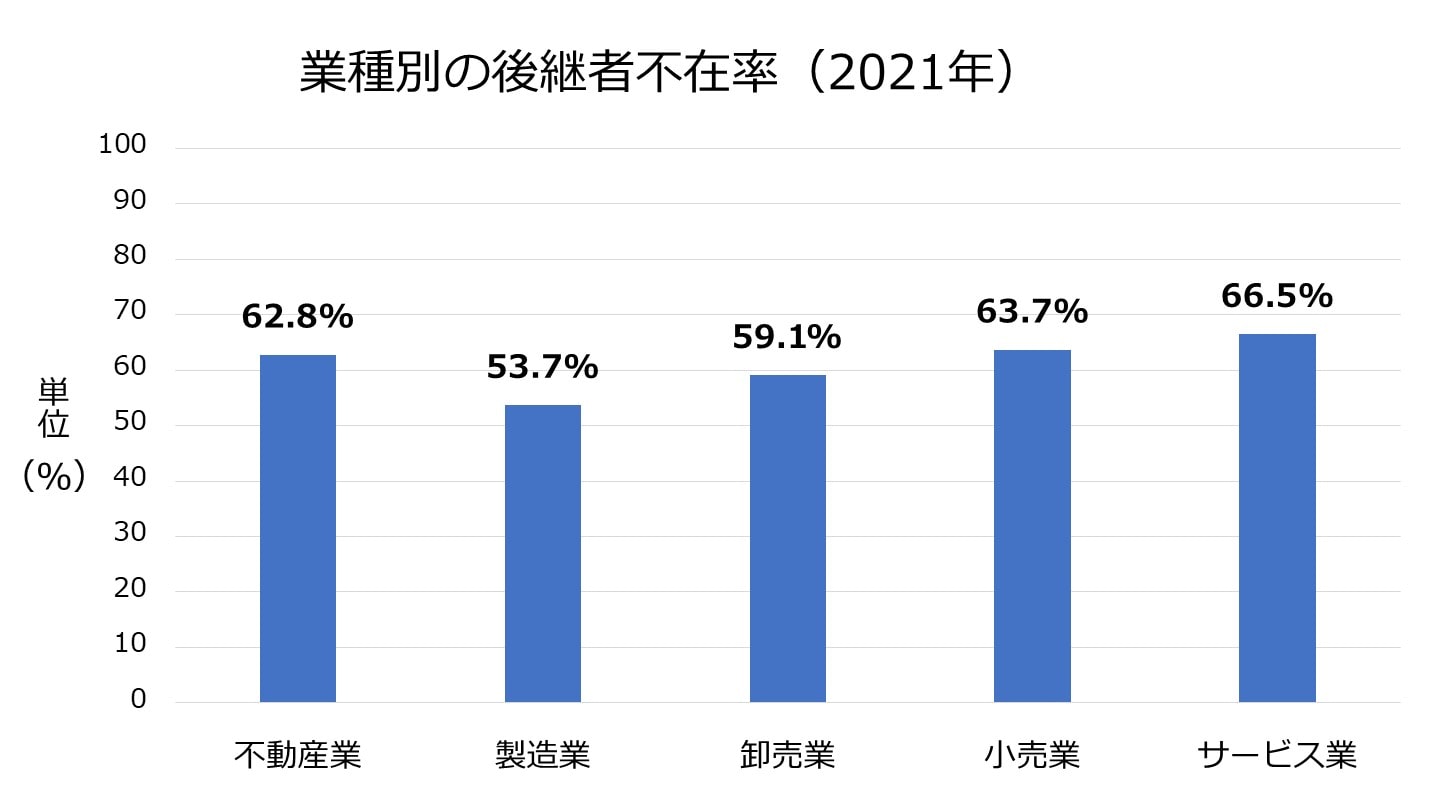

中小企業を中心に後継者不在問題を抱える企業が多いことが問題となっています。[1]

帝国データバンクの調査によると、全国・全産業平均の後継者不在率は例年65~66%程度で推移しています。

2019年以降はやや改善の傾向が見られ、とくに2021年にはコロナ禍を受けて後継者決定の動きが強まったためか、61.5%まで低下しています。[2]

不動産業では全産業平均と比べて就業者・経営者の高齢化が進行しており、後継者不在率は平均よりも2%前後高めに推移しています。[3]

参考:後継者不在率動向調査(2021年)(帝国データバンク)を基に弊社作成

全国の廃業件数は近年増加傾向にあります。

黒字にもかかわらず廃業を選ぶ事業者の割合が高く、2020年に廃業した事業者のうち61.5%が黒字でした。[1]

日本政策金融公庫総合研究所の調査によると、廃業を選んだ理由として多いのは以下の3つです。[4]

「そもそも誰かに継いでもらいたいと思っていない」という回答者により具体的な理由を尋ねたところ、経営者個人の「感性・個性」「技術・技能」「人脈」「免許・資格」が必要な事業であることを理由として挙げる経営者の割合が高い結果となりました。

不動産業について見ると、後継者不在率は上述の通り平均より高く、後継者難を理由とする廃業は相当数にのぼると考えられます。

事業の将来性について言えば、今後の不動産業にとってはインターネットやデジタル技術の活用が不可欠です。

インターネットによる物件探し・マッチングは今後ますます一般化・高度化し、VR技術を用いた内覧やAIによる不動産査定・マッチングなどをベースとした営業が広がっていくでしょう。

しかしながら、不動産業界全体がデジタル化でやや遅れを取っていると言われており、とくに中小規模の不動産会社にとってはデジタル化への投資は大きな負担です。

そうしたなか、経営者や優秀なスタッフの個人力(人脈や経験、勘)に頼る従来的な営業を行っている不動産会社では、経営者個人の特性の重要性を考慮して事業承継に後ろ向きであったり、デジタル化の波に乗れないことを危惧して廃業を選んだりするケースが多いと考えられます。

こうした状況に対し、国は事業承継を支援するための様々な政策を打ち出しており[5]、M&A仲介会社・マッチングサイトなどの民間機関のサービスも着実に拡大しています。

こうした動きが後継者不在率の改善につながっているものと見られます。

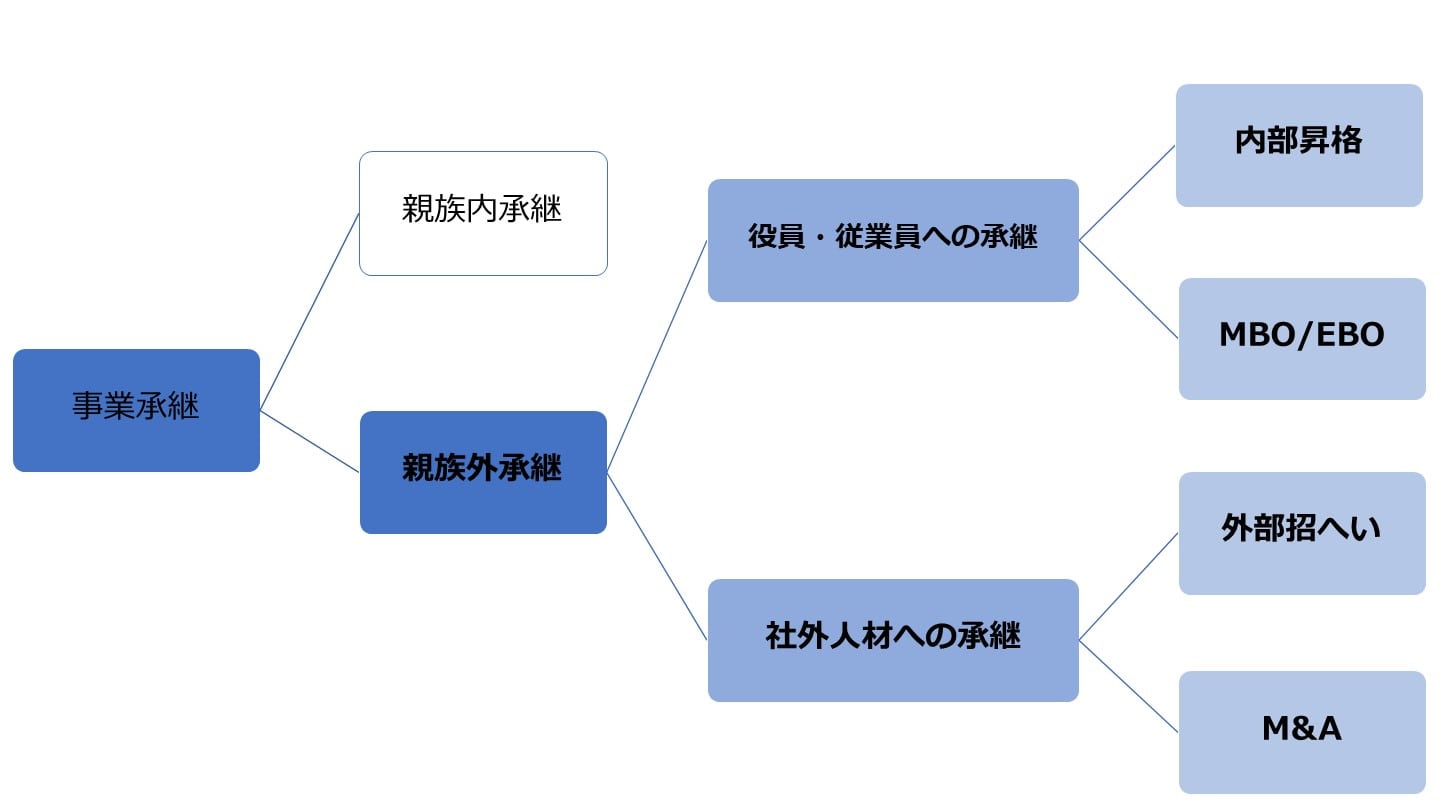

後継者の内訳を見ると、親族内で事業が承継される割合は年々低下し、社内の役員・従業員による承継(内部昇格)やM&Aによる第三者承継が徐々に増加しています。[2]

[1]事業承継を知る(中小企業庁)

[2]後継者不在率動向調査(2021年)(帝国データバンク)

[3]不動産業ビジョン2030 参考資料集(国土交通省)

[4]中小企業の事業承継に関するインターネット調査(日本政策金融公庫)

[5]事業承継の支援策(中小企業庁)

非上場企業の親族内承継では、以下のようなポイントがとくに問題となります。

能力・適性を考えた人選が必要なのは言うまでもありませんが、後継者の現在の年齢や後継者育成・事業引継ぎにかかる時間も考慮することが重要です。

事業の将来性を考えれば、30代や40代前半などの若い世代への承継が望ましいと言えます。

後継者育成は、引退が間近に迫ってから始めるのではなく、相応の時間をかけて取り組んだ方が、円滑な承継につながります。

適切な後継者への承継が実現したとしても、株式が親族内で分散したり、会長職などとして残った前経営者と後継者の間で対立構造が生じたりしてしまうと、経営権が分断され、承継後の経営にとって大きな支障となります。後継者に株式を集約するための対策が必要です。

株式分散問題への対応策として、経営承継円滑化法では遺留分に関する民法の特例を設けています。[6]

被相続人(相続財産のもとの所有者)の意思にかかわらず、民法により相続人に最低限保証される取り分を遺留分と言います。

現オーナーの意思で後継者に株式を集約したとしても、親族から遺留分を請求されてしまうと株式の分散につながります。

相続人が事前に遺留分を放棄することは通例困難ですが、特例によれば相続人全員の合意を条件として相続株式を遺留分から除外するなどの対応が可能です。

親族への承継を困難にする要因として、相続税・贈与税の負担の大きさがあります。

経営承継円滑化法では相続税・贈与税の猶予措置(事業承継税制)を設けており、一定の要件を満たして都道府県知事の認定を受ければ相続税・贈与税の納税が猶予(場合によっては免除)されます。[6]

猶予を受けるためには、雇用の8割以上の維持(5年間)や対象株式の継続保有、年次報告書の提出などが必要です。要件が維持されていれば猶予継続も申請できます。

事業承継税制が利用できない場合、経営承継円滑化法の金融支援により納税資金の融資などを受ける方法があります。[6]

なお、「資産保有・運用型会社」に該当する法人は事業承継税制の対象外となります。

大まかに言えば、以下のAに該当する会社のうち、Bに該当するものが「資産保有型会社」、Cに該当するものが「資産運用型会社」です。[7]

現経営者・後継者・親族などの内輪で保有資産を管理したり、それを運用して利益を得たりするためだけに存在している会社は、当然これに該当します。

本来、こうした会社を利用した税逃れを防ぐために上記の除外規定が設けられたものと考えられます。

しかし、対外的な事業として不動産賃貸業などを営んではいる会社も、事業実態要件を満たさなければ事業承継税制の対象外とされてしまいます(常勤従業員5人未満の小規模な会社や、設立から3年経っていない会社など)。

金融機関が融資にあたり中小企業の経営者個人に連帯保証(経営者保証・個人保証)を求めるのが慣例となっており、事業承継の際には後継者にも経営者保証を求めるのが当然のこととされ、後継者獲得を難しくする要因となっていました。

国は経営者保証を当然視する商習慣を見直すために「経営者保証に関するガイドライン」を定め、事業承継時の経営者保証の回避・解除を支援する取り組みを全国の事業承継・引き継ぎ支援センターなどを通して実施しています。[8]

経営者保証の回避・解除に向けては、企業・経営者・後継者自身にも以下のような取り組みが求められます。

経営者としての適性を持った経験豊富な社内人材に会社を譲ることは、事業の引継ぎや将来性の面で非常に有望な選択肢と言えます。

しかし、会社株式の取得資金や経営者保証がネックとなり、断念されるケースが少なくありません。

経営承継円滑化法の金融支援はこうしたケースでの株式取得も対象としており、これを利用して社内人材への承継が可能となる場合もあるでしょう。

民間の投資会社や金融機関が運営するファンドからの出資(M&A)を利用する方法もあります。

ファンドに株式の大半を買い取ってもらい、後継者が一旦は雇われ経営者として就任したのち、会社の利益をもとにファンドから株式を自社株として買い戻すという方法です。

ファンドの関与により経営者保証を回避・解除することも可能になります。

M&Aによる事業承継には以下のようなメリットがあります。

デジタル化への投資を自社で進めることが困難な場合、身内への承継では同様の状況が当面続くことが予想されますが、安定した事業基盤を有する買い手と統合すれば、次世代型不動産会社への脱皮を迅速に進めることが可能になります。

M&Aにはそうした積極的な意義があります。

したがって、親族・社内人材への承継が断念された後ではなく、初めから同列に並べて検討すべき選択肢と言えます。

M&Aを成功させる上では、適切な買い手企業とのマッチングが第一の鍵となります。

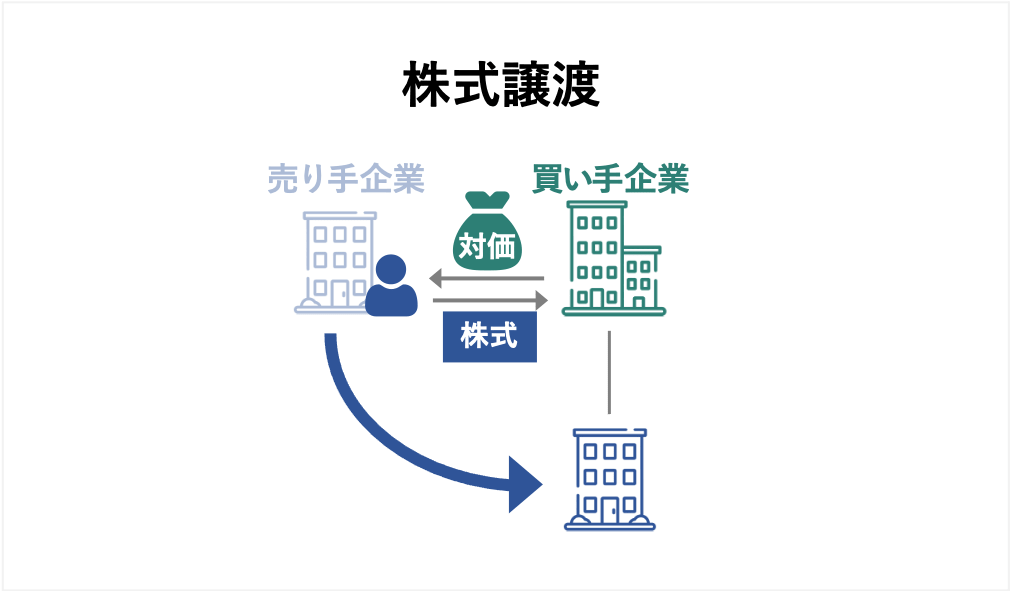

非上場中小企業が売り手となるM&Aは、大半が株式譲渡により行われます。

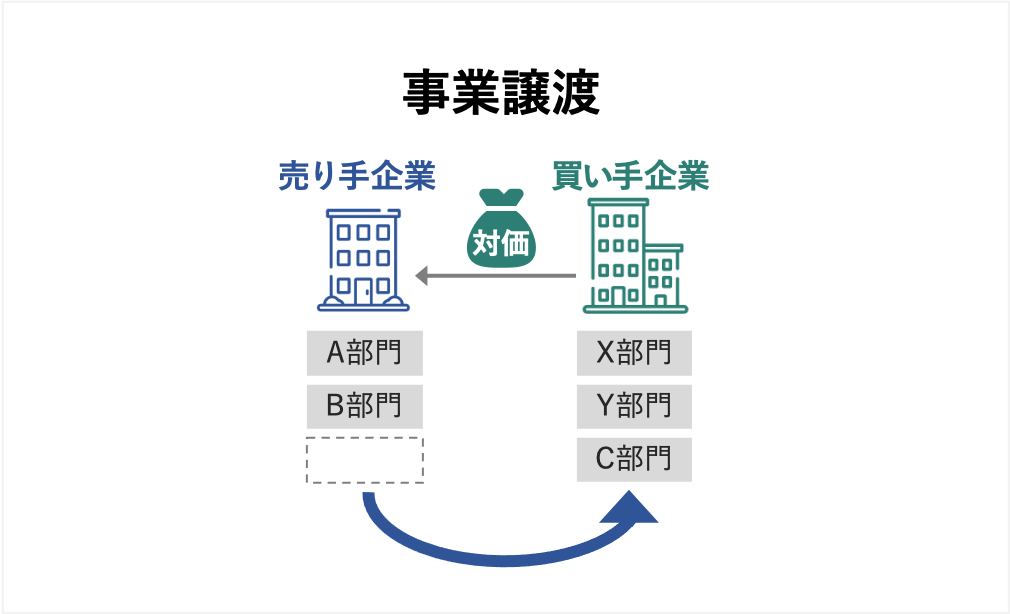

譲渡対象事業が比較的小規模な場合、事業譲渡もよく用いられます。

会社の株式(50%超~100%)を買い手企業に譲渡し、経営権を譲り渡すという取引手法です。

株主が個人(オーナー経営者やその親族など)の場合、個人と買い手企業の間の譲渡取引でM&Aが完了するため、手続きが簡便です。

オーナー経営者が全株式を所有しているケースなどでは、M&A契約が締結された当日に譲渡を実行してM&Aを成立させることが可能な場合もあります。

以下のようなケースではM&A成立までに時間がかかる場合があるため注意が必要です。

最後の点については、経営承継円滑化法の特例措置を利用して5年を1年に短縮できるケースがあります。[6]

事業に関わる資産(不動産・設備などの有形資産と商標・ノウハウなどの無形資産)、負債、各種契約(顧客や取引先、従業員との契約)などを買い手企業に移転することで、その事業を買い手企業に一体化するという取引手法です。売り手が個人事業主の場合は事業譲渡が唯一の選択肢です。

株式譲渡では売り手は子会社として存続しますが、事業譲渡では対象事業が買い手企業に吸収されます。

また、譲渡対象を一部の事業に限定したり、特定の資産や負債を除外したりすることが可能です。

譲渡対象の資産などを一点一点移転する手続きが必要であるため、件数が多いと手続きが非常に煩雑になります。

事業の全部または重要な一部を譲渡する際には、株主総会の特別決議が必要です(会社法第467条、第309条第2項第11号[9])。

多くの議決権を持つ所在不明株主がいて決議が行えないと、M&A実行に時間がかかります(経営承継円滑化法の特例措置を受ければ1年、受けなければ5年)。

売り手企業の株主が個人の場合、株式の譲渡損益が所得税・住民税の対象となります。

譲渡損益は「譲渡価格-取得経費(取得価格と各種手数料)」で計算され、その年に得た非上場株式の譲渡損益を通算してプラスの場合、一律20.315%の税金(所得税・住民税計)が課されます(申告分離課税)。[10]

売主が個人の場合は株式譲渡にかかる税金はこれだけです。税負担の軽さが、株式譲渡が多用される理由のひとつです。

売主が法人(売り手企業の親会社など)の場合、株式譲渡損益がプラスならば益金、マイナスならば損金として法人税等の計算の対象となります。

売り手が個人事業主の場合、譲渡資産の種類により譲渡所得となる部分と事業所得・雑所得となる部分があり、譲渡所得の一部(株式や不動産の売却益)は分離課税、その他の所得は総合課税の対象となります。[11]

賃貸による不動産収入を得る目的で所有している不動産の譲渡益は雑所得となり、総合課税の対象です。

それ以外の不動産(例えば事務所の土地・建物)については、所有期間が5年を超えていれば税率20.315%(株式と同一)、5年以下の場合は39.63%の分離課税となります。[12]

売り手が法人の場合、事業譲渡は法人間で行う資産などの譲渡取引の集合ということになり、譲渡損益がプラスならば益金、マイナスならば損金として法人税等の計算の対象になります。

譲渡損益は「譲渡対価-(譲渡する資産の簿価総額-譲渡する負債の簿価総額)」です。

譲渡対価は売り手企業に入るため、引退するオーナーに譲渡益を配分するには配当などの形で渡す必要があります。

配当所得は他の所得と合算して総合課税(総所得額に応じた変動税率による課税)の対象となるため、株式譲渡の場合よりも税率が高くなるケースが多いでしょう。[13]

M&Aによる事業承継の主な相談先としては、全国の商工会議所内などに設置されている事業承継・引き継ぎ支援センター、M&A仲介会社や地方銀行のM&A仲介部門、M&Aマッチングサイトがあります。

事業承継・引き継ぎ支援センターは公的機関として無料で事業承継・M&Aの相談を受け付けています。

ただし、買い手とのマッチングなどの具体的な支援は、案件を引き継いだM&A仲介会社などの民間機関から提供されるため、別途契約が必要です。

M&A仲介は売り手・買い手のマッチングを中心としたサービスで、条件交渉や法律上の手続きに関しても主に事務面のサポートを提供します。

着手金や譲渡金額に応じた成功報酬などがかかります。

M&Aマッチングサイトはインターネットによるマッチングを中心とするサービスです。

匿名の企業概要や譲渡希望理由・条件などをシステムに登録することで、幅広い買い手とのマッチングが図れる仕組みになっています。売り手側は手数料無料で利用できるのが通例です。

規模の大きな会社の事業承継については、FA(ファイナンシャル・アドバイザー)に相談するという選択肢もあります。

FAは高度な専門知識をもとに、売り手または買い手の利益最大化を目指した支援サービスを提供します。手数料は仲介会社に比べて高額です。

なお、顧問の税理士に相談するという方法もありますが、事業承継・M&A全般に精通している税理士はあまり多くないことを念頭に置く必要があります。

[6]経営承継円滑化法による支援(中小企業庁)

[7]中小企業経営承継円滑化法申請マニュアル 第7章(経済産業省)

[8]経営者保証(中小企業庁)

[9]会社法(e-Gov法令検索)

[10]株式等を譲渡したときの課税(国税庁)

[11]譲渡所得の対象となる資産と課税方法(同上)

[12]土地や建物を売ったとき(同上)

[13]配当金を受け取ったとき(同上)

Mr.LAND:東京都に本社を置き、不動産売買・仲介業を中心に、海外向け不動産事業、小規模ファンド運営事業、有機栽培農業などを展開[14]

りそな事業承継ファンド:りそなキャピタルとりそな銀行が共同で設立したファンド[14]

譲渡企業・譲り受け企業:譲渡企業の次世代への円滑な事業承継と持続的な事業発展[14]

中央建物:京都市内の賃貸マンションの管理業務を中心に、不動産売買・仲介・管理業を展開[16]

レ・コネクション:京都市を中心に、不動産売買、不動産再生(京町家の再生)、不動産投資・資産運用サポート(不動産特定共同事業)、住宅・店舗の建築・リノベーション、宿泊施設・飲食店運営などの事業を展開[17]

譲渡企業:経営者高齢化に伴う事業承継

譲り受け企業:不動産管理業を取り込み、不動産特定共同事業の推進加速を図る[16]

日商ベックス:東京都に本社を置き、不動産(アパート・マンション・ビル)の賃貸仲介業、不動産有効活用に関するコンサルティング、損害保険代理店業などの事業を展開[18]

日商管理サービス:賃貸不動産管理業を展開

グランインテリア:賃貸不動産のリフォーム、退去時のクリーニング、設備修繕などの事業を展開

リログループ:借上社宅管理・福利厚生制度構築・海外赴任支援などの本業外業務サポート事業、国内主要都市60超店舗による賃貸仲介・管理事業、ホテル・旅館の運営・再生事業を展開するグループの中核企業[19]

譲り受け企業:事業承継問題を抱える不動産賃貸管理事業者のグループ化を通して賃貸管理業の全国展開拡大を図る戦略の一環[20]

リビングシステム:東京都で不動産賃貸管理業を展開[22]

トラスト賃貸管理:東京都で不動産賃貸管理業を展開[22]

譲渡企業:経営者高齢化・後継者不在による第三者への事業承継

譲り受け企業:管理物件戸数の拡大[22]

小山建設、小山不動産、草加松原住建:埼玉県草加市に本社を置き、小山建設を中核として、それぞれ不動産売買仲介・賃貸仲介・建設事業、不動産売買仲介・賃貸仲介・管理業、不動産売買仲介・賃貸仲介業を展開[23]

ハウスドゥ:不動産仲介フランチャイズチェーンの全国展開や不動産ソリューションサービスなどの事業を展開[23]

譲り受け企業:後継者問題を抱える中堅・中小不動産会社とのM&Aを通して事業拡大を図る戦略の一環[23]

[14]Mr.LANDへの投資実行(りそなキャピタル)

[15]株主構成変更(Mr.LAND)

[16]京都市内に本社を置く2事業者の事業を譲受(レ・コネクション)

[17]事業内容(同上)

[18]会社紹介(日商ベックス)

[19]事業領域・サービス(リログループ)

[20]日商ベックスグループ3社の株式取得(同上)

[21]沿革(同上)

[22]M&Aに関する取材先企業の紹介(東京商工会議所)

[23]小山建設グループの株式取得(ハウスドゥ)

[24]2019年6月期有価証券報告書(同上)

後継者不在や将来性への不安などを理由に廃業を検討する不動産会社経営者が少なくありませんが、内部昇格やM&Aを視野に入れれば事業承継の可能性は大きく広がります。

とくにM&Aは、事業承継と事業成長戦略を同時に推し進める方法として今後さらに活用が拡大していくことが予想されます。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)