不動産仲介業のM&A動向と最新事例13選

- 執筆者: 相良 義勝 (京都大学文学部卒 / 専業ライター)

不動産仲介業界では少子化やDXの流れなどを背景としてM&Aが活発化しています。不動産仲介業界の現況とM&A動向、近年の事例を紹介し、M&Aを行うメリットや成功のポイントをくわしく解説します。

M&Aマッチングサイトである「M&Aサクシード」では、買収する不動産仲介会社を直接探すことができます。

案件一覧のページには、法人審査を通過した質の高い不動産仲介会社のみが掲載されています。

小規模案件(売上高1,000万円〜5,000万円)から大型案件(売上高5億円超)まで幅広く掲載されているため、希望通りのM&A相手を見つけやすいです。

売り手企業にとっては、不動産仲介業の売却を登録無料で行えます。

案件を無料で登録すれば、優良な企業から買収のオファーを受けることが可能です。

自らM&Aの打診を買い手候補に行うこともできるため、ぜひ活用を検討してください。

不動産仲介業とは、宅地建物取引業法(宅建法)に基づき、宅地・建物の売買・賃貸を仲介することを中心業務とする業種です。

不動産仲介を営む事業者は所在地の都道府県知事(2つ以上の県にまたがる場合は国土交通大臣)から宅地建物取引業の免許を受けなければなりません(宅地建物取引業法第3条[1])。

また、各事務所の従事者の5分の1以上は宅地建物取引士国家資格保持者でなければならず(同法第31条の3[2]、同法施行規則第15条の5の3[3])、重要事項の説明(同法第35条[4])など不動産仲介の要となる業務は宅地建物取引士が担当する必要があります。

不動産仲介業は一般に「不動産業」と略される場合がありますが、「不動産業」には建物・土地を自社で直接売買する販売業や、自社所有・管理の不動産の賃貸を行う賃貸業、ビル・マンションなどの所有者から委託を受けて不動産の管理を行う管理業なども含まれます。

不動産仲介業の収益は主に仲介手数料からなります。

仲介手数料の上限は売買代金・賃貸家賃の一定割合として国土交通省の告示で定められており[5]、この上限額を実際の仲介手数料とするのが業界の慣行(相場)となっています。

仲介手数料の収益は不動産売買・賃貸の価格相場動向に左右され、季節性も大きいことから、安定性に欠ける面があります。

不動産仲介業をメインとする事業者のなかには不動産管理業などを兼業してストック収益(定期・定額型の収益)を確保するよう努めているところも少なくありません。

近年では不動産業務をデジタル化したサービス(不動産テック)が拡大し、大手不動産会社を中心に導入が進んでおり、不動産テックの開発を事業のひとつとして推進する不動産仲介業者も現れています。

宅地建物取引業者の数は2020年末時点で127,215業者にのぼり[6]、全国のコンビニエンスストア数(同時点で55,924[7])の2倍以上に当たります。

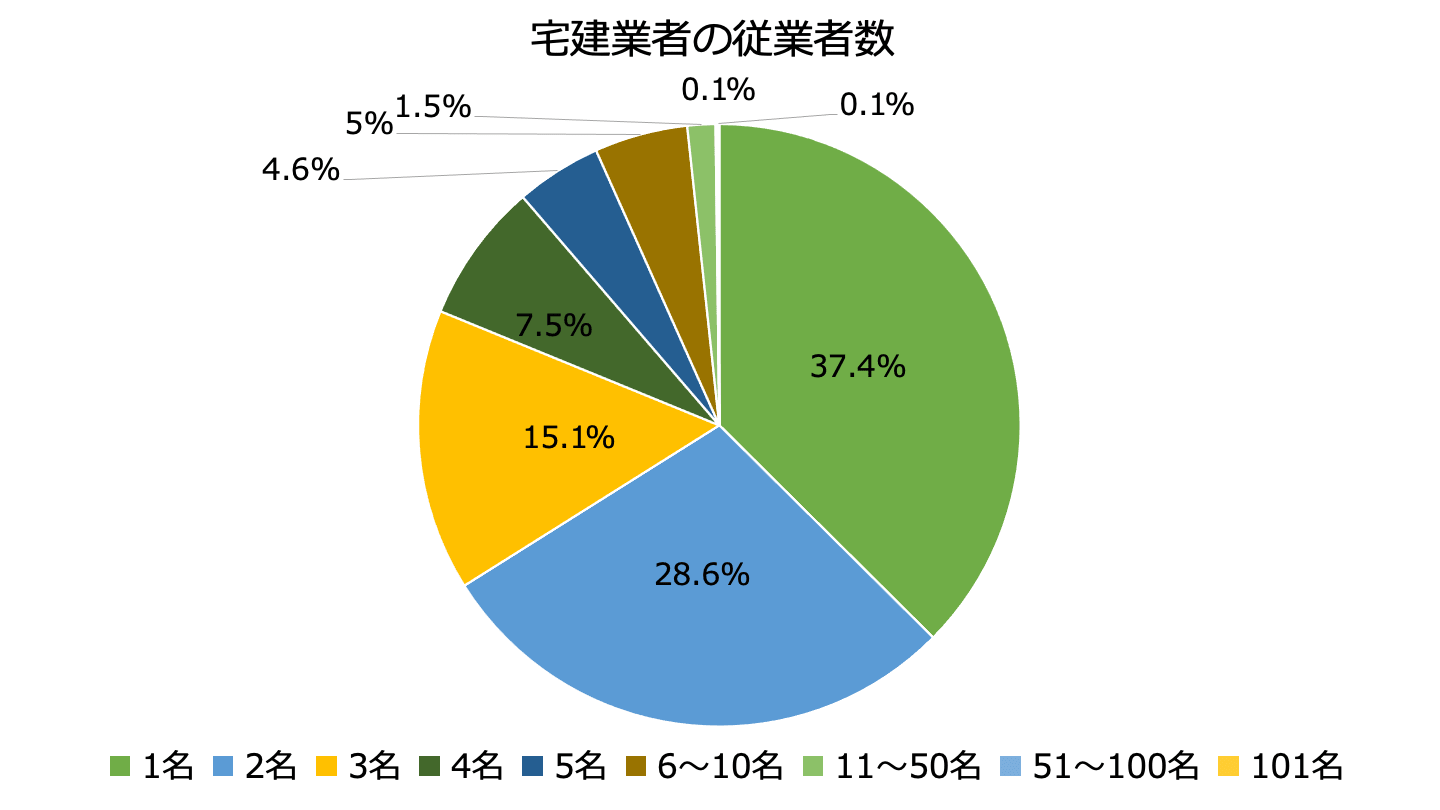

全宅連不動産総合研究所の調査[8]によると、宅地建物取引業(不動産仲介業・不動産販売業)においてはパート・アルバイトを除く従業者が3 名以内という小規模の事業者が80%超を占め、37.4%の事業者は従業者1名のみ(つまり代表者のみ)で事業を営んでいます。

従業者が50名を超える事業者は0.1%に過ぎません。

[8]

※令和2年度中小不動産業者のあり方に関する調査研究報告書(全国宅地建物取引業協会連合会)をもとに作成

宅地建物取引業の免許保有者のうち60歳以上の人が占める割合は東京で43.4%、大阪で43.0%となっており、多くの都道府県で40%を超えています。

一部の地方では60%を超えているところもあります。[5]

不動産仲介業においては、高齢の代表者が1人で、または少数の従業者を用いて事業を営んでいるケースが多いことが推察されます。

少子高齢化の進展により、65歳以上の高齢者の割合が増える一方で生産年齢人口(15歳~64歳)の割合は減り続け、2010年代から日本の総人口は減少に転じています。[9]

不動産仲介取引は生産年齢人口に属する人々が主な顧客となり、ライフステージの変化(独立・結婚・家族増加など)に伴って発生することの多い取引であるため、生産年齢人口の減少は不動産仲介業にとって大きな障壁となります。

地域別に見ると、地方では少子高齢化に加えて人口流出・過疎化の流れがあり、不動産ニーズの低下が大いに懸念されます。

その1つの兆候として空き家率の増加があり、景観・環境の保全や防犯、事故防止などの観点からも問題視されています。

東京などの大都市圏では人口集中が続いており、少子化の影響は限定的ですが、大手不動産業者による寡占や異業種大企業の参入が進むことが予想され、競争激化による収益性低下が懸念される状況です。

サービス産業の生産活動量を示す第3次産業活動指数の動向[10]を見ると、不動産仲介業(不動産代理業・仲介業)の活動指数は2014年の消費税増を機に一時下落して以降おおむね上昇傾向を示してきましたが、2019年から減少傾向に転じています。

なかでも、住居賃貸仲介の活動指数はすでに2013年から減少傾向を示しており、2019年に大きく下落しました。

こうした傾向には少子化などの影響がすでに現れている可能性もあります。

2020年にはコロナ禍が勃発し、活動指数を急激に押し下げました[10]。

東京商工リサーチが行ったアンケート調査[11]によると、第1回緊急事態宣言下の2020年5月には89.2%の不動産業者が前年同月に比べて減収となり、2021年3月にも71.0%がコロナ禍前の2019年3月に比べて減収という状況で、回復が遅れています。

コロナ禍が長引いた場合には廃業を検討する可能性があると回答した企業の割合は2021年4月時点で7.6%となっており、全産業平均(6.8%)を上回っています。

少子化が進み、「家業を継ぐ」という文化が衰退した現在では、後継者不在問題を抱える経営者が少なくありません。

非親族の社内人材で経営者候補として有望な人物がいたとしても、承継資金(株式取得費用)の面で難しいケースが大半です。

企業の後継者不在率は全国・全業種平均で65%~65%前後という高い水準を推移しており、不動産業においては平均よりもやや高い値(68%前後)を示しています。[12]

全宅連不動産総合研究所の調査[6]によると、宅地建物取引業の経営者のうちすでに後継予定者がいる人は23.20%であるのに対し、後継者を探している人の割合は5.80%で、自分の代で廃業を考えている人の割合は31.20%にのぼります。

自分の代で廃業を考えている経営者のなかには後継者不在を理由とする人が相当数を占めると推測されます。

不動産業務をITにより効率化・自動化し、業務データ・顧客データを統一的に管理したり遠隔での商談や物件案内を実現したりするサービス(不動産テック)の市場が拡大しています。

競争が激化する不動産業界において、不動産テック導入による業務効率化と付加価値向上は事業の死活を分ける重大な経営課題となっていくものと目されます。

コロナ禍により対面での営業に制約が生じたことも、不動産テック導入の動きを加速する要因となっています。

不動産テックを活用すれば業務を効率化でき、これまでにない形で仲介サービスを展開することも可能になるものの、ある程度事業規模が大きくなければ費用対効果が得られにくく、十分に使いこなすだけの人材リソースを確保しにくいというデメリットがあります。

不動産テックの導入・活用に対する対応力の差は、業界再編を促す要因になると予想されます。

[1] 宅地建物取引業法第3条(e-gov法令検索)

[2] 宅地建物取引業法第31条3(e-gov法令検索)

[3] 宅地建物取引業法施行規則第15条の5の3(e-gov法令検索)

[4] 宅地建物取引業法第35条(e-gov法令検索)

[5] 不動産流通について(国土交通省)

[6] 令和2年度末 宅建業者と宅地建物取引士の統計について(不動産適正取引推進機構)

[7] コンビニエンスストア統計データ(日本フランチャイズチェーン協会)

[8] 令和2年度中小不動産業者のあり方に関する調査研究報告書(全国宅地建物取引業協会連合会)

[9] 2040年頃までの全国人口見通しと近年の地域間人口移動傾向(総務省)

[10] 近年の不動産業の動向変化;2019年第1四半期をピークに活況度は低下傾向(経済産業省)

[11] 「コロナ禍における不動産業のアンケート」調査(東京商工リサーチ)

[12] 全国企業「後継者不在率」動向調査(2020 年)(帝国データバンク)

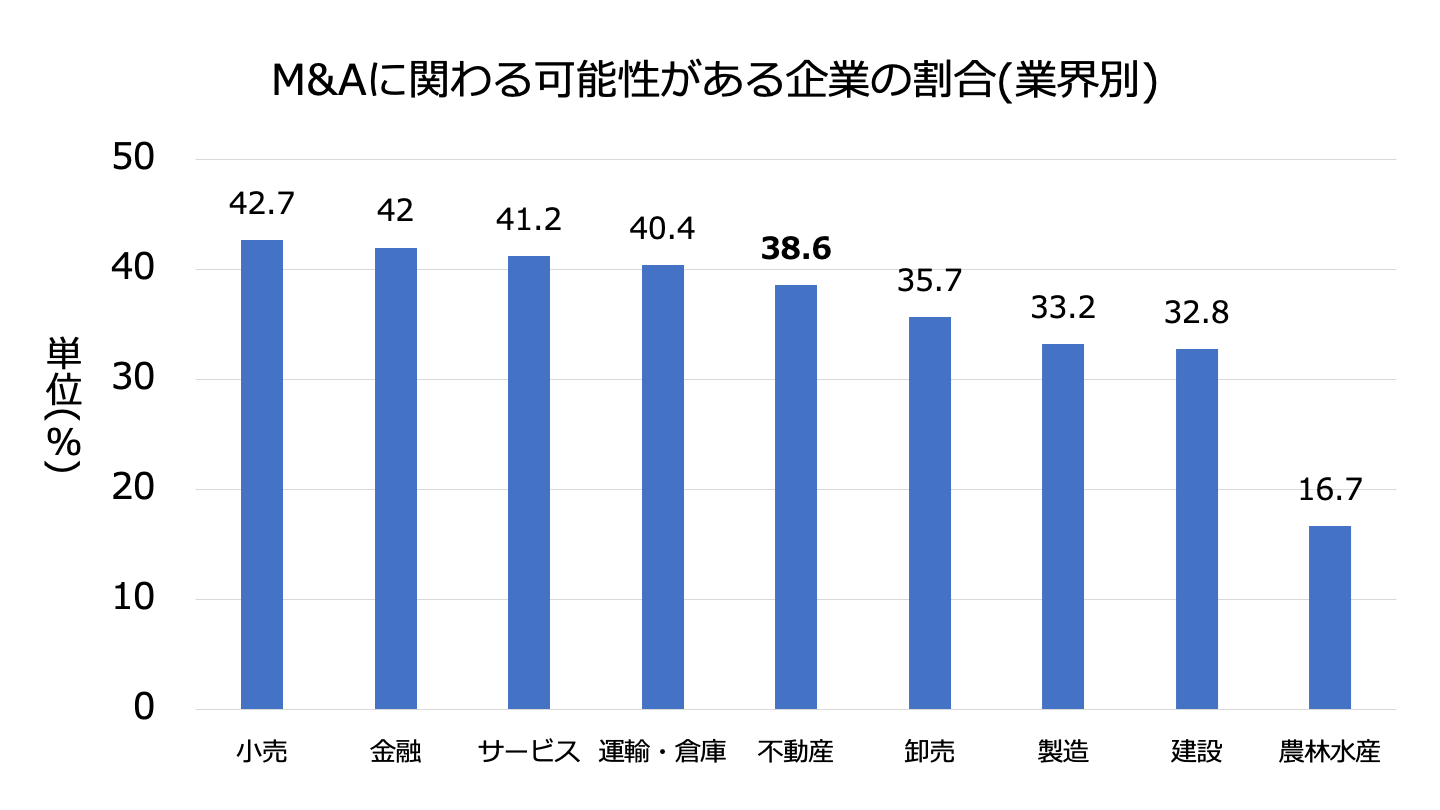

帝国データバンクが2019年に行った意識調査[13]では、35.9%の企業が今後5年間にM&Aに関わる可能性がある(買い手または売り手、あるいは両方になる可能性がある)と答え、従業員数規模の小さな企業でもM&Aに対してかなり積極的な態度を示しています。

M&Aに関わる可能性があると回答した不動産業者は38.6%で、全業種平均よりやや高く、とくに買いの意向を示している企業の割合が他の業種より高いのが特徴です。

[13]

※M&A に対する企業の意識調査(帝国データバンク)をもとに作成

小規模事業者が多数を占める不動産業界で中長期的なニーズ低下や競争激化が進んでいることから、大手・中堅による中小事業者の買収が今後活発化すると予想されており、意識調査の結果にそれが反映しているものと見られます。

後継者不在問題を抱える中小企業が多いことから、国は社外の第三者への事業承継を後押しする政策を打ち出しており、その一環として全国に設置された事業承継・引継ぎ支援センターにおいて、相談件数・成約件数がともに年々増加しています。[14]

不動産業界でも後継者不在問題が深刻で、廃業を考えている経営者も多いことから、今後はM&Aによる事業承継が盛んになると予想されます。

そのほか、不動産仲介業者と不動産テック開発企業によるM&Aや、地域内での経営統合・異業種連携などの動きも見られるようになっています。

[13] M&A に対する企業の意識調査(帝国データバンク)

[14] 2021年版中小企業白書 第3章:事業承継を通じた企業の成長・発展とM&Aによる経営資源の有効活用(中小企業庁)359頁

宅都は宅都ホールディングスの子会社で、大阪市を中心に関西圏で不動産の仲介・売買・賃貸事業やホテル事業を展開している企業です。 [15]

ハウスコムは全国188店舗で不動産賃貸仲介事業を展開するほか、不動産売買仲介、リフォームなどの事業を手がけている企業です。[15]

宅都ホールディングスは選択と集中を図る一環として宅都の売却を検討していました。

一方、ハウスコムは中核事業である不動産賃貸仲介の新規出店と競争力強化を進めており、関西圏での店舗網獲得や事業規模の拡大による効率化などが見込めることから、宅都を子会社化することを決定しました。

それに加え、ハウスコムは事業成長の手段として不動産テックの活用を重視し、宅都ホールディングスは不動産テック事業も展開していることから、両社間で不動産テック分野を中心とする業務提携契約が締結されています。[15]

2020年12月、ハウスコムと宅都ホールディングスの間で業務提携契約が締結されました。

宅都の不動産仲介以外の事業を宅都ホールディングスのグループ会社に会社分割により譲渡したのち[14]、2021年3月にハウスコムが宅都の全株式を取得し、同社を完全子会社化しました。

取得対価は9億5,260万円です。[16]

アイデムホームは名古屋市周辺エリアで不動産売買仲介を中心とする事業を展開している企業です。[17]

ハウスフリーダムは大阪・福岡・愛知を中心に不動産仲介や新築戸建分譲などの事業を展開している企業です。[18]

ハウスフリーダムは2015年にシティーホームを子会社化[18]することで中部地域に進出しており、同地域での経営基盤を確固としたものにするために今回のM&Aを行いました。[17]

2017年8月、ハウスフリーダムはアイデムホームの全株式を取得し同社を完全子会社化しました。

取得対価は3億円です。[19]

マイハウスは茨城県で不動産仲介や賃貸物件の管理などを行っている企業です。[20]

APAMANは不動産賃貸仲介・管理事業を日本全国および海外で展開するほか、不動産テック事業、コワーキングスペース・シェアオフィス運営事業などを展開している企業です。[22]

APAMANは不動産テックを活用した不動産仲介・管理事業の拡大を進めており、その一環として今回のM&Aを行いました。[21]

2020年4月、APAMANはマイハウスの全株式を取得し同社を完全子会社化しました。

取得対価は1億8,000万円です。[23]

サカエ不動産は千葉市で不動産管理・仲介事業を展開している企業です。[24]

アールシーは千葉市でリフォーム・修繕工事や室内・賃貸物件共用部のクリーニングなどの事業を展開している企業です。[24]

ハウスパートナーホールディングスは千葉・東京・埼玉で不動産管理・仲介事業を展開している企業です。[24]

ハウスパートナーホールディングスは千葉地域における不動産仲介・管理・修繕業務の機能を大幅に強化するとともに、同社が有するノウハウをもとにサカエ不動産・アールシーの既存取引先に対するサービス品質を向上させることを目的として、今回のM&Aを行いました。[24]

2020年6月、ハウスパートナーホールディングスがサカエ不動産とアールシーの全株式を取得し両社を完全子会社化しました。

取得対価の額は公開されていません。[24]

中台不動産は千葉県市川市で不動産賃貸仲介事業を展開している企業です。[25]

京成電鉄は東京都東部・千葉県・茨城県を中心に運輸業、流通業、不動産業、レジャー・サービス業、建設業などを展開している京成グループの中核企業です。[26]

京成グループはM&Aを通じて事業分野・エリアを拡大し新たな収益基盤を確立することを中期経営計画の基本戦略として掲げており、その一環として今回の買収を行いました。[25]

2018年4月、京成電鉄が中台不動産の全株式を取得し同社を完全子会社化しました。

取得対価の額は公開されていません。[25]

さらに同年7月、中台不動産は京成電鉄の子会社である京成不動産と合併されました。[27]

小山建設、小山不動産、草加松原住建の3社は埼玉県草加市を拠点にして小山建設を中核とするグループを形成し、それぞれ不動産仲介・建設業、不動産仲介・管理業、不動産仲介業を展開しています。[27]

ハウスドゥは全国に1,000店舗の不動産仲介フランチャイズチェーンを展開するとともに、不動産売買、リースバック、リフォームなどの事業を手がけている企業です。[29]

多くの中堅・中小不動産企業が後継者問題に直面するなか、ハウスドゥは自社と親和性の高い事業を営む企業の事業承継を積極的に進めており、その一環として今回の買収を行いました。[28]

2019年8月、ハウスドゥは小山建設の全株式、小山不動産の株式の55%、草加松原住建の全株式を取得し、3社を完全子会社化しました(小山不動産の残りの株式は小山建設が保有)。

取得対価は合計約26億5,000万円です。[30]

不動産流通システムは首都圏で不動産売買仲介事業を展開している企業です。

売主もしくは買主の一方のみを担当する「片手仲介」の徹底、無店舗営業、少数精鋭のエージェント制、Web・メールによる営業活動といったユニークな取り組みを通して、仲介手数料無料もしくは相場半額というビジネスモデルを構築しています。[31]

桧家ホールディングス(現:ヒノキヤグループ)は注文住宅事業、断熱材事業、リフォーム事業、不動産事業(売買・開発・仲介・賃貸・ホテル)、介護・保育事業などを展開している企業グループの持株会社です。[32]

ヒノキヤグループでは主力事業である注文住宅事業・断熱材事業に続く第3の柱として不動産事業の強化に取り組んでおり、ノウハウ・リソース共有を通した新ビジネス構築などを目的として不動産流通システムと資本業務提携を締結しました。

不動産流通システムとしては、ヒノキヤグループのリソースの活用により認知度向上・信用補完が達成できると考えています。[31]

2016年1月、桧家ホールディングスは不動産流通システムによる第三者割当増資を引き受けました。

引き受け後の株式所有割合は33.9%で、引受価格の総額は1億5,000万円です。[31]

ドリームホームグループは京都府内で戸建住宅の販売・施工、不動産仲介などの事業を展開している企業グループです。[33]

AVANTIAは名古屋市に本社を置き、関東から関西にかけて[33]注文住宅販売、戸建分譲、リフォーム、仲介などの事業を展開している企業です。[35]

AVANTIAは中期経営計画の重要戦略のひとつとして関西地区における営業基盤の拡充とシェア拡大を進めており、その一環としてドリームホームグループを子会社化しました。[36]

2020年12月にAVANTIAとドリームホームグループ3社の間で資本業務提携に向けた基本合意が締結され、それに基づいて協議が進められた結果、2021年4月にAVANTIAがドリームホームグループ3社の全株式を取得し3社を完全子会社化することになりました。

取得対価の額は公開されていません。[37]

[15] 株式会社宅都の株式の取得(子会社化)及び株式会社宅都ホールディングスとの業務提携に関するお知らせ(ハウスコム)

[16] 有価証券報告書-第23期(令和2年4月1日-令和3年3月31日)(ハウスコム)

[17] 株式会社アイデムホームの株式の取得(子会社化)に関するお知らせ (ハウスフリーダム)

[18] 事業概要(ハウスフリーダム)

[19] 有価証券報告書(第23期)(ハウスフリーダム)

[20] 会社案内(マイハウス)

[21] 株式会社マイハウスの子会社化に関するお知らせ(APAMAN)

[22] 事業内容(APAMAN)

[23] 令和2年9月期有価証券報告書(APAMAN)

[24] 株式会社ハウスパートナーホールディングスによる株式会社サカエ不動産および有限会社アールシーの買収について(CLSAキャピタルパートナーズ)

[25] 中台不動産が京成グループに加わりました(京成電鉄)

[26] 事業概要(京成電鉄)

[27] 中台不動産の3店舗(妙典・行徳・南行徳)は7月1日より京成不動産に生まれ変わります。(京成不動産)

[28] 株式会社小山建設グループの株式取得(子会社化)に関するお知らせ(ハウスドゥ)

[29] 会社概要(ハウスドゥ)

[30] 2019年6月期有価証券報告書(ハウスドゥ)

[31] 株式会社不動産流通システムの第三者割当増資引受による株式取得に関するお知らせ(桧家ホールディングス)

[32] 事業・ソリューション(ヒノキヤグループ)

[33] 資本業務提携等に向けた基本合意締結に関するお知らせ(AVANTIA)

[34] 拠点一覧(AVANTIA)

[35] 会社概要(AVANTIA)

[36] ドリームホームグループの株式の取得(子会社化)に関するお知らせ(AVANTIA)

[37] 四半期報告書-第32期第3四半期(令和3年3月1日-令和3年5月31日)(AVANTIA)

PC-DOCTORSはソフトウェア開発、イントラ構築、システム開発を手がけている会社です。[38]

AMBITIONは不動産賃貸管理・売買、賃貸仲介店舗運営、不動産テックサービスなどの事業を展開している企業です。[38]

AMBITIONは新たな収益源として不動産テックのセグメントを強化したいと考えており、ソフトウェア開発・ITインフラ開発・PCメンテナンスを内製化するとともに不動産向けシステムの開発・販売を行うことを目的として、PC-DOCTORSを子会社化しました。[38]

2018年12月、AMBITIONはPC-DOCTORSの全株式を取得し同社を完全子会社化しました。

PC-DOCTORSは負債超過の状態にあり、今後の事業展開から期待できる収益力と負債超過額が相殺されて取得対価は0円となっています。[39]

カラーアンドデコはバーチャルステージングのサービスを開発・提供している企業です。

バーチャルステージングは物件を撮影した写真やVRパノラマ上にインテリアの3DCGを合成することで住空間のイメージをリアルに再現・演出するサービスです。

物件写真をイメージアップしたり、物件選びをしている見込み顧客に対し要望に沿ったレイアウトを提示したり、VRモデルルームを制作したりすることができます。[40]

AMBITIONは不動産売買賃貸の仲介、新築分譲受託販売、新築工事・リフォーム工事、建設設計、家具の企画製造販売などの事業を展開している企業です。[41]

AMBITIONはバーチャルステージングを活用した共同事業を展開し、カラーアンドデコに資金・ノウハウ面のサポートを提供する目的で、同社に出資を行いました。[42]

2021年7月、AMBITIONはカラーアンドデコに出資を行いました。

出資額や株式保有割合などの詳細は公開されていません。[41]

イタンジは賃貸不動産の管理・仲介に特化した不動産テック事業を展開している企業です。

管理業務効率化や顧客管理・営業支援のためのBtoBクラウドシステムと、セルフ内見型BtoC賃貸サイトの開発・提供・運営を行っています。[43]

GA TECHNOLOGIESは不動産テックをベースにした売買仲介・販売・設計施工・管理事業や、不動産テックプロダクトの開発、不動産ビッグデータの研究などの事業を展開している企業です。[44]

GA TECHNOLOGIESは賃貸領域の不動産テックに強みを持つイタンジの経営権を取得することでBtoBプロダクトを強化し、サブスクリプション型サービスによる安定的収益を拡大する目的で、今回のM&Aを行いました。

将来的には革新的賃貸サービスの共同開拓を目指しています。[45]

2018年11月、GA TECHNOLOGIESは株式譲渡および株式交換によりイタンジの全株式を取得し、同社を完全子会社化しました。

取得対価は約25億5,200万円です。[46]

Seven Signatures Internationalは米ハワイ州などの海外物件を中心に富裕層向け不動産販売仲介事業を展開している企業です。[47]

オウチーノは不動産関連企業と不動産売買検討中のユーザーを結びつける専門型ポータルサイトを運営している企業です。[47]

日本の不動産市場が不安定化の時代を迎えるなか、オウチーノは持続的な成長を図るためにユーザー指向のサービスを拡大していくことが必要であると認識しており、その一環として、手厚いコンシェルジュサービスをもとに富裕層向け不動産販売代理・仲介業で豊かな実績を築いてきたSeven Signatures Internationalを子会社化しました。[47]

2017年5月、オウチーノは株式交換によりSeven Signatures Internationalの全株式を取得し同社を完全子会社化しました。

オウチーノがSeven Signatures Internationalに対価として交付した株式の時価は約1億5,200万円です。[48]

稲村ガ崎三丁目不動産はR不動産グループの一員として鎌倉周辺エリアの物件を扱う不動産仲介サイト「稲村ヶ崎R不動産(現:鎌倉R不動産)」を運営している会社です。[49]

カヤックは鎌倉という地域に根ざしながらプロモーション・コンテンツ開発・イベント企画・まちづくり支援などの事業を展開している企業です。[50]

グループ内に不動産事業を有することは、地域に根ざした企業経営を発展させて行く上で有利であり、社員に職住近接の環境を提供するためにも活用できるとの判断から、カヤックは今回のM&Aを実施しました。[49]

2017年4月[51]、カヤックは稲村ガ崎三丁目不動産の既存株式を取得するとともに第三者割当増資を引き受けて議決権比率76.9%の株主となり、同社を子会社化しました。

取得対価・出資額の合計は4,600万円です。[49]

[38] 株式会社 PC-DOCTORS の株式の取得(子会社化)に関するお知らせ(AMBITION)

[39] 有価証券報告書-第12期(平成30年7月1日-令和1年6月30日)(AMBITION)

[40] トップページ(カラーアンドデコ)

[41] 会社概要(AMBITION))

[42] バーチャルインテリアステージングの株式会社カラーアンドデコに出資のお知らせ(マイタウン)

[43] トップページ(イタンジ)

[44] 会社概要(GA TECHNOLOGIES)

[45] イタンジ株式会社の経営権取得による事業領域拡⼤について(GA TECHNOLOGIES)

[46] 2018年10月期 有価証券報告書(GA TECHNOLOGIES)

[47] 簡易株式交換による株式会社Seven Signatures Internationalの完全子会社化に関するお知らせ(オウチーノ)

[48] 有価証券報告書-第15期(平成29年1月1日-平成29年12月31日)(オウチーノ)

[49] 稲村ガ崎三丁目不動産株式会社の株式取得及び第三者割当増資引受(子会社化)に関するお知らせ(カヤック)

[50] 会社概要(カヤック)

[51] 有価証券報告書第13期平成29年12月31日(カヤック)

未出店地域や十分に開拓できていない地域で事業を展開する同業他社を買収することにより、単に店舗網を拡大できるだけでなく、地域に根ざした不動産関連情報や取引関係のネットワーク、営業ノウハウ・人材などを獲得できます。

自社で新規出店を行う場合にはこうしたものを自前で構築していかなければなりませんが、M&Aを活用すればそのための時間が劇的に短縮されます。

低価格~中価格帯を得意としていた企業が富裕層向け物件を得意とする企業を買収する(またはその逆)など、顧客層の拡大にもM&Aは効果的です。

一般的に同業者は自社と共通する経営資源を多々有しているため、M&Aによりグループの規模が拡大すればするほど、経営資源の共有・整理により経営を効率化し、コスト削減を行う余地が増えます。

市場拡大による増収と経営合理化によるコスト削減を組み合わせれば、大きなシナジーを創出することができます。

売り手側としても、より広範囲の市場(地域・顧客層)を対象にして規模を活かした効率的な事業を展開する企業グループに加わることで、さらなる事業成長を図り、従業員により高度なキャリアパスを提供することが可能になります。

不動産の売買仲介を得意としていた企業が賃貸仲介を得意とする企業を買収したり、不動産仲介を中核事業とする企業が不動産管理や不動産テックに強みを持つ企業を買収したりするなど、関連・隣接する事業分野をM&Aにより取り込むことで、短期間に事業領域を拡大することができます。

買い手と売り手は強みを出し合い弱みを補完し合う関係となり、以下のようなシナジーを創出することが期待できます。

今後の不動産仲介業にとって不動産テックの活用は避けて通れない課題です。

大小様々な規模の不動産仲介会社にとって、この課題の解決策としてM&Aが有効です。

豊かな経営基盤を持つ企業であれば、不動産テック企業を子会社化し、グループとして不動産テック分野を推進したり、ソフトウェア開発会社を買収して不動産テック開発体制を整えたり、同じ目標を持つ他社と不動産テック活用推進に向けた戦略的な提携を結んだりすることができます。

自社単独で不動産テックを導入することが費用対効果や人材リソースなどの面で難しい小規模事業者にとっては、不動産テック分野の取り組みを積極化している大手企業の傘下に入ることで今後の経営を安定化させるという道があります。

親族内や社内に後継者を欠く場合にも、M&Aによる第三者への承継を選択肢に入れることで、事業継続の可能性は大きく広がります。

収益性・成長性のある事業を展開していながら後継者不在のために廃業してしまうことは、会社にとっても社会にとっても損失です。

第三者へ事業承継を成功させれば、雇用と取引を維持し、これまでの事業で培ってきた価値を新たな環境のなかで活かしていくことが可能になります。

買い手であれ売り手であれ、M&Aの目的(どのようなメリットを実現するか)を明確化し、M&A成立後の見通しを立てた上で、具体的な経営戦略としてM&Aに取り組むことが重要です。

目的があいまいで、M&A成立後についての見通しが立っていない状態では、M&Aを行ってもまず成功することはありません。

以下のような態度はM&Aにおける典型的な悪手であり、改める必要があります。

悪手の例 | あるべき態度 |

|---|---|

経営統合のことについてはM&A成立後に考えることとし、とりあえずめぼしい他社を相手にM&Aを行う | M&Aの検討段階からM&A成立後を視野に入れて戦略を立て、目標意識を失わずに相手先選定・交渉・契約・経営統合を進める |

現在の事業展開がうまくいっておらず、打開策が見当たらないため、希望的観測のもとに場当たり的にM&Aを行う | 経営課題(業績改善や倒産回避、雇用継続など)を解決する戦略的な手段として買収・売却を捉え、具体的な戦略のもとで行動する |

M&Aの目的や戦略について具体的な検討をせず、「いい相手が見つかったら」検討を開始すればよいと考え、行動を先延ばしにする | 具体的な目的・戦略に基づいて積極的に相手先候補のリストアップ・絞り込みを行い、条件に適う相手を探し出して交渉する |

一般的に、M&Aの交渉開始から契約成立までには半年から1年程度はかかります(M&Aマッチングサイトを利用した直接交渉であれば1~2か月で成約にいたる例もあります)。

さらに、経営統合が明確な成果を出すまでには数年単位の時間を要するのが通例です。

したがって、とくに買い手側としてはM&Aを中長期的な視点で捉えることが必要です。

売り手側としても、譲渡後の事業や雇用の安定性を測る上で、相手企業の中長期的な経営戦略のあり方と実現可能性を検討することが欠かせません。

売り手企業のコンプライアンスに問題があることを知らずに買収を行うと、買い手企業は経営資源とともにそうした問題も取り込んでしまう恐れがあります。

デューデリジェンス(売り手企業の内部情報に基づく調査・監査)のプロセスなどを通して問題をチェックし、契約条件の交渉において十分に対応を協議する必要があります。

不動産仲介業に特有の問題としては、強引な仲介取引をめぐるトラブルや宅地建物取引業法関係の違反などがあります。

過去の仲介取引をめぐるトラブルが訴訟に発展した場合、成り行きによっては損害賠償責任が発生する可能性があります。

こうした負債リスク(偶発債務)も承継してしまう恐れがあるため、契約締結前にチェックする必要があります。

売り手側にとっては、こうした問題点は企業価値を下げ、交渉力を弱める要因になるため、買い手側から指摘される前にできる限り把握し、対応策を検討しておくのが得策です。

2つの事業体が統合することにより足し算以上の効果(相乗効果、シナジー)が生み出せるのでなければ、わざわざM&Aという高リスクの手段を用いてひとつになる意味はありません。

そうした効果が生まれるためには、それぞれの企業が単独で有している価値もさることながら、両社の相性が重要です。

買い手側としては、買収という投資に対してできるだけ大きなシナジー効果を生む相手を選ぶのが得策です。

売り手側としては、自社の価値を高く評価してくれる相手(=高い投資対効果を見込んでくれる相手)を選べば、希望条件(譲渡価格や雇用の引継ぎなど)を実現できる可能性が高くなります。

M&Aにおいてはマッチングのプロセスが重大な位置を占めます。

相性のよい相手とのマッチングが成立しさえすれば、あとのプロセスはすんなりと進む例も少なくありません。

少子化の進行により、不動産仲介業界では中長期的にニーズの減少が生じ、競争激化と収益性の低下が進むと予想されており、そうしたなかで事業を継続・成長させるための手段として不動産テックの活用が注目されている状況です。

こうした状況は旧来のあり方を揺さぶるものであり、後継者不在問題も依然として深刻であることから、不動産仲介業界ではM&Aによる業界再編が活発化しつつあります。

不動産仲介業者の多数を占める小規模企業にとっても、この流れは他人事ではありません。

会社売却を経営上の主要戦略として位置づけた上で、望ましい買い手候補を自ら探し出していくような積極的な態度が求められていると言えます。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。