金融業界では、業界再編やIT技術の取得に向けてM&Aを行うケースが増えています。今回の記事では、2021年現在における金融業界の最新M&A動向・事例をわかりやすく解説します。(中小企業診断士 鈴木裕太 監修)

はじめに、金融業の定義や分類、市場規模、近年の動向を解説します。

デジタル大辞泉という辞書によると、金融という用語は「金銭の融通。特に、資金の借り手と貸し手のあいだで行われる貨幣の信用取引」という意味を持ちます。[1]

また、総務省が公開している日本標準産業分類では、金融業を「資金の貸し手と借り手の間に立って資金の融通を行う事業所、および両者のあいだの資金取引の仲介を行う事業所」と定義しています。[2]

つまり金融業とは、お金の貸し借りやその仲介を行う業界と言えます。

前述した日本標準産業分類では、金融業を下記6つの業界に分類しています。[2]

銀行業には、預金の受け入れや貸付けを行う銀行(中央銀行、普通銀行、信託銀行など)が含まれます。

協同組織金融業には、組合員である中小企業者や農林漁業者、労働団体などに対して、金融サービスを提供する機関が含まれます。

具体的には、信用金庫や商工組合中央金庫などが当てはまります。

貸金業、クレジットカード業等非預金信用機関には、貸金業や質屋、クレジットカ-ド業を営む事業所などが含まれます。

具体的には、消費者金融やクレジットカード事業者、証券金融会社、ファクタリング業者などが当てはまります。

金融商品取引業・商品先物取引業には、資金取引の仲介を行う金融商品取引業や商品先物取引業、商品投資顧問業などを運営する事業者が含まれます。

具体的には、流動性の高い有価証券の売買や店頭デリバティブ取引を行う事業者、投資助言・運用を行う事業者などが当てはまります。

補助的金融業等には、銀行や貸金業者、金融商品取引業などとの関係性が強い補助的・付随的業務を運営する事業所が含まれます。

具体的には、両替業や信用保証機関、金融商品取引所、信託業、金融代理業などが当てはまります。

保険業には、保険代理業や保険会社、保険契約者に対する保険サービスを提供する事業所が含まれます。

具体的には、生命保険や損害保険、保険媒介代理、保険サービス(保険料の算出を行う事業など)を行う事業者が当てはまります。

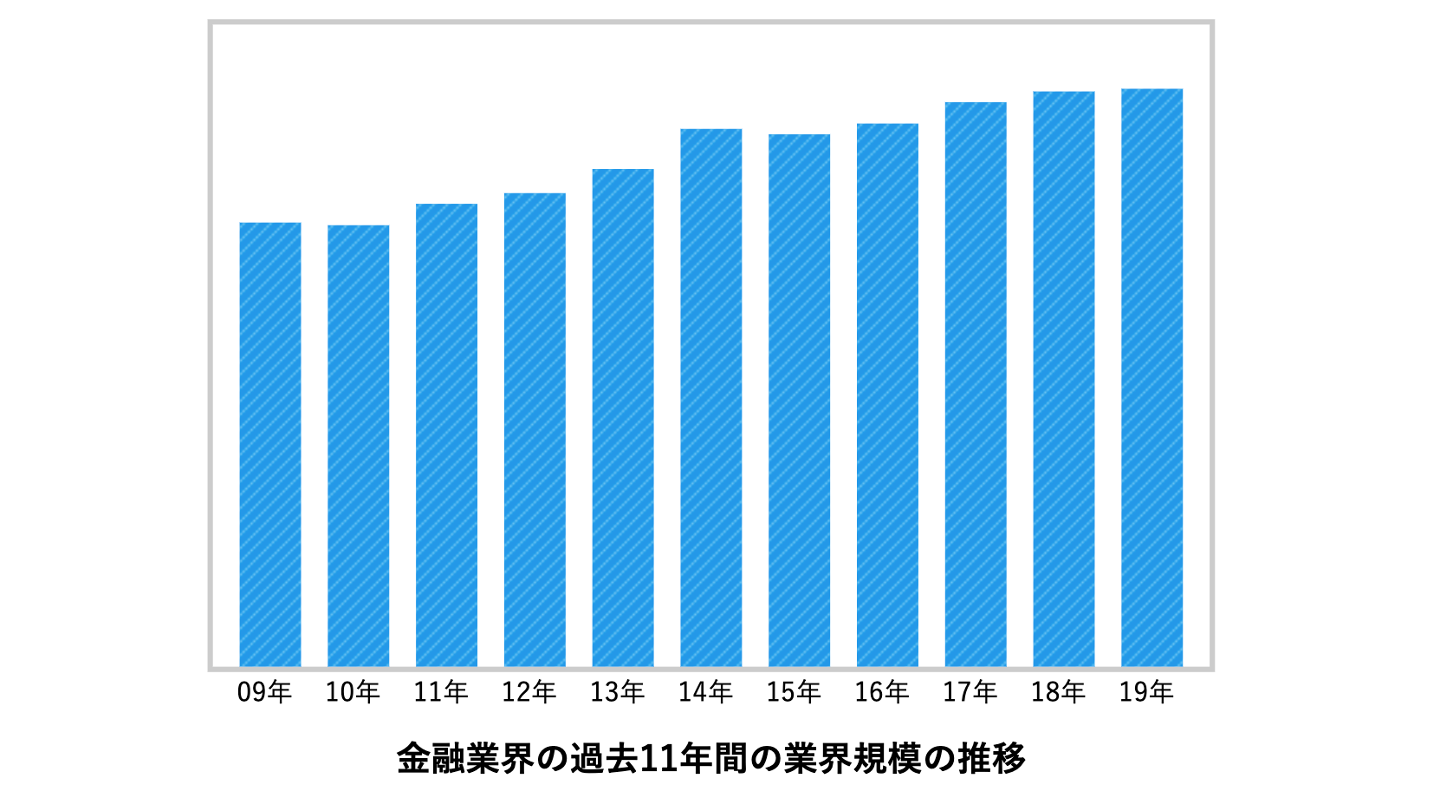

業界動向サーチによると、2019年〜2020年における金融業界の市場規模(主要対象企業192社の経常収益の合計)は65.8兆円であり、170業界のうち3番目に大きいとのことです。[3]

2009年から2018年にかけて市場規模は拡大したものの、2018年から2019年にかけての成長率は+2.2%であり、成長が鈍化していることが見て取れます。

出典:業界動向サーチ「金融業界の動向と現状、ランキングなどを研究」(https://gyokai-search.com/3-kinyu.html)一部抜粋

ただし金融業界をセグメントに細分化した場合、前年度の業績と比較して、証券は+4.7%、クレジットカードは+4.2%、リースは+4%増加しており、一部のセグメントは活況を呈していると言えます。

近年の金融業界における動向は、大きく下記の2点に集約されます。

業界再編や新技術への対応など、金融業を営む事業者は目まぐるしい変化に直面していると言えるでしょう。

[1] 金融とは(コトバンク)

[2] 日本標準産業分類 大分類J-金融業,保険業(総務省)

[3] 金融業界の動向と現状、ランキングなどを研究(業界動向サーチ)

この章では、金融業界におけるM&Aの動向・特徴を紹介します。

近年の金融業界におけるM&Aには、下記2つの特徴があります。

銀行・保険業を中心とした業界再編の影響で、M&Aによる経営統合が活発に行われています。

たとえば2002年4月には、富士銀行、日本興業銀行、第一勧業銀行の合併・分割により、みずほ銀行とみずほコーポレート銀行が誕生しました。[4]

また保険業界では、2004年に明治生命保険と安田生命保険が合併し、明治安田生命保険が誕生しました。[5]

業界再編が活発に行われている背景には、大きく2つの理由があると言われています。

まず1つ目は、2000年前後に行われた大規模な規制緩和です。

規制緩和によって金融業界内における壁がなくなり、同業種同士(銀行と銀行など)の合併や、異業種への参入(銀行から保険など)が増えたのです。

2つ目は、マイナス金利の影響です。

日本経済新聞によると、日銀がマイナス金利を導入したことが主な原因で、2019年3月期に約100行ある銀行の4割強が本業赤字に陥ったとのことです。[6]

※本業赤字:銀行の運営コストを基本的な業務(貸し出しや手数料収入など)で賄えない状況のこと

現時点で多くの銀行は、株式・債券の運用で利益を捻出していますが、10年後の2028年度には地銀の6割が「最終赤字」になるとの試算もあります。

以上の背景から、コスト削減などを目的として地銀同士でM&Aを行うなど、再編の動きが加速しています。

たとえば2021年1月には、新潟エリアで競合していた第四銀行と北越銀行が、経営の先行き不安から合併を行いました。[7]

日銀による低金利政策は今後も続くため、金融業界では経営基盤の強化を目的とした再編が加速すると考えられます。

前述したとおり、金融業界ではAIやブロックチェーンなどの最新技術を応用したサービス(フィンテック事業)が続々と誕生しています。

たとえば、近年注目を集める仮想通貨やロボアドバイザーなどがフィンテックの一例です。

こうした事業、および事業に必要な技術は、人材採用・育成、研究開発などを行えば、自社のみの努力で取得することも可能です。

しかし、一からAIやブロックチェーンなどの技術を取得するには膨大な時間・労力がかかる上に、取得したころには技術が陳腐化してしまう可能性もあります。

そこで有効となるのがM&Aです。

フィンテック事業を行っている会社やIT企業を買収すれば、事業に必要な技術やノウハウ、人材などをまとめて取得できます。

すでに基盤が整った状態で事業を始めることができるため、事業成長に必要な時間を短縮できます。

また、技術の陳腐化リスクも軽減できるでしょう。

以上のメリットがあるため、IT企業やフィンテック事業者とM&Aを行い、必要な経営資源の取得を目指す金融会社が増えているのです。

[4] 沿革(みずほフィナンシャルグループ)

[5] 沿革(明治安田生命)

[6] 地銀経営、なぜ厳しい? 地方経済停滞・低金利が打撃(日本経済新聞)

[7] 合併にともなう重要なお知らせ(第四北越銀行)

最後に、金融業のM&A事例を7例紹介します。

金融業のM&A事例では、M&Aを行う目的やM&Aのスキームなどを知ることができます。

金融事業の売却・買収を検討している方は参考にしてください。

なお今回の記事では、資本提携や業務提携、資本業務提携も広義のM&Aに含めて解説します。

売り手のZaif Holdingsは、仮想通貨の取引所運営や号資産を利用した金融派生商品の開発、暗号資産の取引所運営に関するシステムの開発・販売・コンサルティングなどの事業を幅広く展開する会社です。

買い手のCAICAは、金融商品の企画や開発、組成、販売などを手がけるeワラントグループ、ITシステムの開発事業を行うCAICAテクノロジーズを子会社に有するIT企業です。

従来より買い手企業は、フィンテック戦略を掲げてブロックチェーンや暗号資産に注力していました。

その一環として、2016年4月にはzaifへの資本参加を果たしました。

そのため、M&Aを行った時点で売り手のZaif HDは、CAICAの持分法適用関連会社として事業を行っていました。

しかし持分法適用関連会社の状態では、シナジー効果の創出や迅速な経営判断を行うことが困難でした。

そこで買い手側は、「迅速な経営判断の実行」や「金融業界における大きな変化への適応」を目的に、Zaif HDとのM&Aを実施し、同社を子会社化しました。

本件のM&Aにより、買い手側は自社が持つ金融機能やシステム構築の能力を投入し、Zaif HDの強みを最大限生かすことができるとしています。

2021年3月に行われた両社のM&Aでは、株式譲渡と第三者割当増資の手法が併用されました。

株式取得にかかった金額は約37億円。

議決権所有割合は23.18%から40.72%までに増加しました。[8]

売り手の福邦銀行は、福井県に拠点を置き、39店舗を持つ銀行です。

買い手の福井銀行は、98店舗を持つ福井県を代表する地方銀行です。

双方の強みを活かし、地域の持続的な発展や質の高いサービス提供などを実現する目的で、両社は2020年3月から「地域経済の発展に向けた包括提携(Fプロジェクト)」を開始しました。

しかし昨今の金融業界では、長期的な超低金利環境や新型コロナウイルスの感染拡大などの影響で、厳しい経営環境が続いています。

そうした環境で提携を行う中で、両社は業務提携だけではなく、資本提携の早期実現が不可欠であると認識を共有するに至りました。

そこで両社は、「Fプロジェクトのさらなる加速・深化」を含む資本業務提携を開始したのです。

両社は、2021年5月14日に資本業務提携を行う旨を公表しました。

業務提携の内容としては、主に下記が予定されています。

一方で資本提携については、2021年10月1日に第三者割当増資の手法で行われる予定です。

第三者割当増資は、福邦銀行が福井銀行を割当先として行います。

払込金額は約50億円。

第三者割当増資により、福井銀行の福邦銀行に対する議決権所有割合は51.98%となります。[9]

売り手のコインチェックは、仮想通貨交換業を手がける会社です。

2018年1月の不正アクセスにより、一部の仮想通貨が不正送金されたことでも有名です。

買い手のマネックスグループは、オンライン証券をはじめとした最新技術を用いた金融サービスを展開する会社です。

2017年10月以降、マネックスグループは「第二の創業」というスローガンを掲げて、飛躍的な成長を実現するために仮想通貨交換業への参入準備を進めていました。

その一環として、同社は仮想通貨交換業の先駆けであるコインチェックとのM&Aを行いました。

2018年4月に実施された両社のM&Aでは、株式譲渡のスキームが活用されました。

マネックスグループは、コインチェックが発行する全ての株式を取得し、同社を完全子会社化しました。

売り手側の純資産額を基準に算出された取得価額は36億円です。

M&A後は、買い手企業がオンライン証券事業で培ってきた経営管理やシステムリスク管理のノウハウ等を駆使して、コインチェック側の業務改善に注力しています。[10]

売り手のファイナンシャル・ジャパンは、訪問型の保険乗合代理店(接客用の店舗を持たずに、営業人員が顧客の自宅などに訪問する方式で、複数の保険会社の商品を取り扱う保険代理店)を展開する会社です。

保険の専門家が顧客ごとに異なるライフプランニングに応じて、複数の商品を比較・検討しながらコンサルティングを行う点を強みとしています。

買い手の新生銀行は、「リテールバンキング事業(個人や事業者を対象とした預金・貸し出し、為替取引など)」、「コンシューマーファイナンス事業(個人向けローン、クレジットカードなど)」、「法人向け事業(融資や企業再生など)」等の事業を総合的に展開する金融会社です。[11]

買い手企業は、個人向け保険ビジネスの強化を目的にファイナンシャル・ジャパンとのM&Aを行いました。

本件のM&Aで新生銀行は、銀行窓口で保険商品を販売する方法に加えて、保険乗合代理店の方法を持つこととなり、顧客の多様なニーズに応えることが可能となりました。

一方で売り手のファイナンシャル・ジャパンは、新生銀行グループが有するネットワークを活用した共同募集の提携先拡大や、実店舗を活用したライフプランニングの実施が可能となりました。

2019年5月、新生銀行とファイナンシャル・ジャパンは株式譲渡の手法でM&Aを行いました。

買収額は非公開です。[12]

Origamiは、2016年から全国のコンビニやファストフード店など、幅広い業種に対してスマホ決済サービス「Origami Pay」を提供していた会社です。

信金中央銀行は、信用金庫のセントラルバンクとして、全国261の信用金庫と連携し、地域社会の発展に注力する会社です。

Origamiは、地域の小規模小売や飲食、サービス業へのキャッシュレス化を促進する目的で、地域顧客との強い関係性を持つ信金中央銀行との業務提携を行いました。

2018年9月に発表された本件M&Aでは、資本の移動を伴わない業務提携の手法が活用されました。[13]

業務提携には提携関係が希薄化しやすいデメリットがあるものの、各企業が独立性をもって連携を図ることが可能です。

売り手のPT Bank Danamon Indonesia,Tbk.(バンクダナモン)は、インドネシアにおける大手商業銀行です。

買い手の三菱UFJ銀行は、国内に565、海外に110の店舗を有する大手銀行です。[14]

三菱UFJ銀行は、東南アジアでのビジネスプラットフォーム構築に向けた戦略出資を目的に、同地域で銀行業を運営するバンクダナモンとのM&Aを実施しました。

本件のM&A後は、バンクダナモンや他のパートナーバンクとのさらなる協働・シナジーを追求するとしています。

2019年4月に実施された本件のM&Aでは、株式譲渡のスキームが用いられました。

三菱UFJ銀行は、バンクダナモンの既存株主から発行済株式総数の54.0%を追加取得し、同社株式の94%を保有することになりました。

これによりバンクダナモンは、三菱UFJ銀行の連結子会社となりました。

株式の取得価額は約3,970億円です。[15]

売り手のJPNホールディングスは、下記3つの事業子会社を有する純粋持株会社です。

買い手のクレディセゾンは、クレジットカード事業やリース事業、ファイナンス事業などを手がける会社です。

M&Aを行った当時、JPNホールディングスはクレディセゾンの連結子会社として事業を運営していました。

しかし、「主力取引先における債権管理業務の自社内製化」や「ノンバンク各社が債権管理を強化したことによる債権健全化の進展」などの影響で、主力事業である債権回収の経営環境は厳しい状況となっていました。

そこで、クレディセゾングループ全体での経営効率化、および債権回収事業の抜本的な事業構造改革を実現する目的で、クレディセゾンはJPNホールディングスを完全子会社化しました。

本件のM&Aにより、JPNホールディングスは上場廃止となりました。

これにより、短期的な業績変動を気にせずに、積極的かつ大胆に事業構造の改革を行えるようになりました。

2015年に両社は株式交換のスキームでM&Aを行いました。

本件の株式交換は、JPNホールディングスの普通株式1株に対して、クレディセゾンの普通株式0.26株を割当て交付する形で行われました。

その結果、売り手企業はクレディセゾンの完全子会社となりました。

株式交換の比率は、市場株価平均法とDCF法を基準に算定されました。[16]

[8] 子会社の異動を伴う株式の取得及びライツ・オファリング(ノンコミットメント型 /上場型新株予約権の無償割当て)により調達した資金の使途変更に関するお知らせ(CAICA)

[9] 株式会社福井銀行と株式会社福邦銀行の資本業務提携契約の締結について〜地域経済の発展に向けた包括提携(Fプロジェクト)の加速と深化〜(福邦銀行)

[10] 株式取得によるコインチェック株式会社の完全子会社化に関するお知らせ(マネックスグループ)

[11] 事業案内(新生銀行)

[12] ファイナンシャル・ジャパン株式会社の株式取得、子会社化について(新生銀行グループ)

[13] Origami、信金中央金庫と業務提携(日本経済新聞)

[14] 会社概要(三菱UFJ銀行)

[15] インドネシア大手商業銀行バンクダナモンへの戦略出資について(第三段階)(三菱UFJ銀行)

[16] 株式会社クレディセゾンによる JPN ホールディングス株式会社の完全子会社化に関する 株式交換契約締結のお知らせ(クレディセゾン)

業界再編や最新技術の取得などを目的に、金融業界ではM&Aが活発に行われています。

業界が大きく変革している状況において、自前主義は変化に乗り遅れるリスクが高いと考えられます。

金融業界で他社に優位性を築くためにも、M&Aによって「時間」を買う戦略を検討してみてはいかがでしょうか。

M&Aサクシードに掲載されている金融業のM&A案件一覧はこちら

(執筆者:中小企業診断士 鈴木 裕太 横浜国立大学卒業。大学在学中に経営コンサルタントの国家資格である中小企業診断士資格を取得(休止中)。現在は、上場企業が運営するWebメディアでのコンテンツマーケティングや、M&Aやマーケティング分野の記事執筆を手がけている)