市場拡大にともない、アプリ事業・会社の売却は活発化しています。ユーザー数などの指標が良ければ、中小企業が開発したアプリでも高値で売却できます。アプリ売却の方法や売却価格の相場、事例などをわかりやすく解説します。(中小企業診断士 鈴木裕太 監修)

事業譲渡が適しているケース | 株式譲渡が適しているケース |

|---|---|

|

|

アプリ売却の手法や流れなどを理解するには、「アプリ」がどのようなものかを把握しておくことが必要です。

そこでまずは、「アプリ」の意味や市場動向、アプリの売却が何を意味するかについて解説します。

アプリとは、「アプリケーション・ソフト」の略称です。

デジタル大辞泉では、アプリケーション・ソフトを「特定の用途や目的のために作られた、コンピューターのソフトウエア」と定義しています。[1]

アプリとWEBサイトは、インストールが必要かどうかで根本的に異なっています。アプリは使用するためにはインストールが必要ですが、WEBサイトはインストールなしでブラウザから直接見ることができます。

Webアプリとは、Webを使って提供されるアプリケーションを意味します。[2]

具体的には、Webブラウザ上で動作するシステム(オンラインバンキングやオークションサイトなど)が該当します。

一方でネイティブアプリとは、スマートフォンやパソコンなどの端末が持つOSの機能を使って動かすアプリケーションのことです。[3]

具体的には、AndroidやiPhoneなどの端末にダウンロードして使用するシステムが当てはまります。

近年は、端末にダウンロードして使用するネイティブアプリのことを「アプリ」と呼ぶ場合が多いです。

ただし今回の記事では、Webアプリとネイティブアプリの両方を含めて「アプリ」という呼称を用います。

次に、「モバイルアプリ」に焦点を合わせてアプリ市場の動向を確認してみましょう。

総務省が公開している「令和元年版 情報通信白書」によると、2014年から2018年にかけて全世界のモバイルアプリ売上高は267.9億ドルから582.5億ドルまで増加しました。

日本でも同様に、2014年から2018年にかけて59.8億ドルから116.5億ドルと、ほぼ2倍弱に売上高が増加しています。

国内・世界ともに今後もさらにモバイルアプリ売上高は増加すると推測されており、アプリ市場の成長は当分続くと考えられます。

そんなモバイルアプリ市場において、売上高のおよそ9割を占めているのが「消費者向けゲーム」です。

日本国内における2018年度のモバイルゲーム売上高は111億ドルであり、モバイルアプリ売上高(116.5億ドル)のほとんどを占めています。

ただし近年では、ゲームのみならず地図・ナビゲーションやビジネス、ヘルスケアなどのモバイルアプリも増加傾向にあります。[4]

アプリ業界における売却・M&Aには、主に以下のものが当てはまります。

なお今回の記事では、自社でアプリの企画・提供を行う企業のみならず、受託でアプリ開発を行う企業のM&Aも含めて解説を進めます。

[1] アプリケーションソフトとは(コトバンク)

[2] Webアプリケーションとは(コトバンク)

[3] ネイティブアプリケーションとは(コトバンク)

[4] 令和元年版 情報通信白書|レイヤー別にみる市場動向(総務省)

アプリの売却では、主に「事業譲渡」または「株式譲渡」の手法が用いられます。

事業譲渡と株式譲渡では、手続きや得られる効果、税金などが異なります。

そのため、状況や目的に応じてアプリ売却の方法を選択することが重要です。

この章では、事業譲渡と株式譲渡それぞれの概要、それぞれの方法が適しているケースについてご説明します。

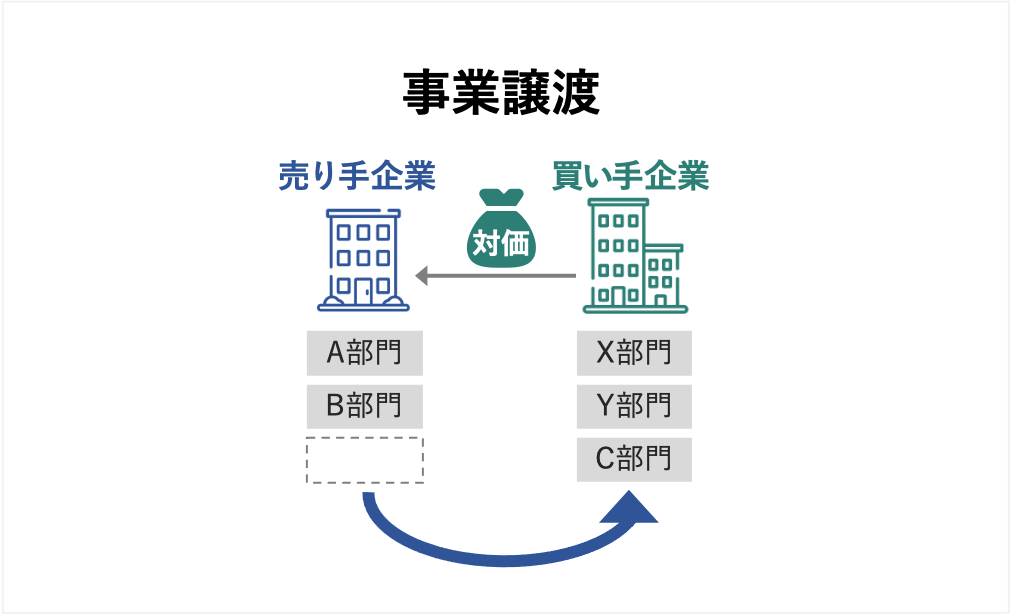

事業譲渡とは、会社内にある事業の一部またはすべてを売却する手法です。

具体的には、個別に売却する資産や権利義務を選んで譲渡します。

売り手企業が有するすべての事業を売却することを「事業の全部譲渡」、一部分の事業のみを売却することを「事業の一部譲渡」と呼びます。

最大のメリットは、売買したい事業(資産や権利など)を当事者間で選ぶことができる点です。

売り手にとっては、売却する要素を選択することで下記のメリットを得られます。

一方で買い手は、買収する要素を選択することで以下のメリットを得られます。

売り手は、上記以外に「負債があってもM&Aを行いやすい」、「会社の経営権を手元に残すことができる」などのメリットも得られます。

売り手と買い手に共通するデメリットとして、「契約等の移転に時間と手間がかかる」という点があります。

事業譲渡では、売買する資産や契約ごとに、個別で対象者(従業員や取引先など)から同意を得なくてはいけません。

そのため、全ての契約や資産の引き継ぎを終えるまでに膨大な時間やコスト、労力がかかる可能性があります。

上記以外で売り手は、原則として「同一市町村区域内において、同じ業界でビジネスを行わない義務(競業避止義務)」を負うことがデメリットとなります。

一方で買い手は、引き継ぎたい契約や資産について、対象者から同意を得られないと引き継げない点がデメリットとなります。

たとえばアプリの運営に欠かせない人材から移転の同意を得られないと、引き継いだ事業を円滑に運営できなくなる恐れがあります。

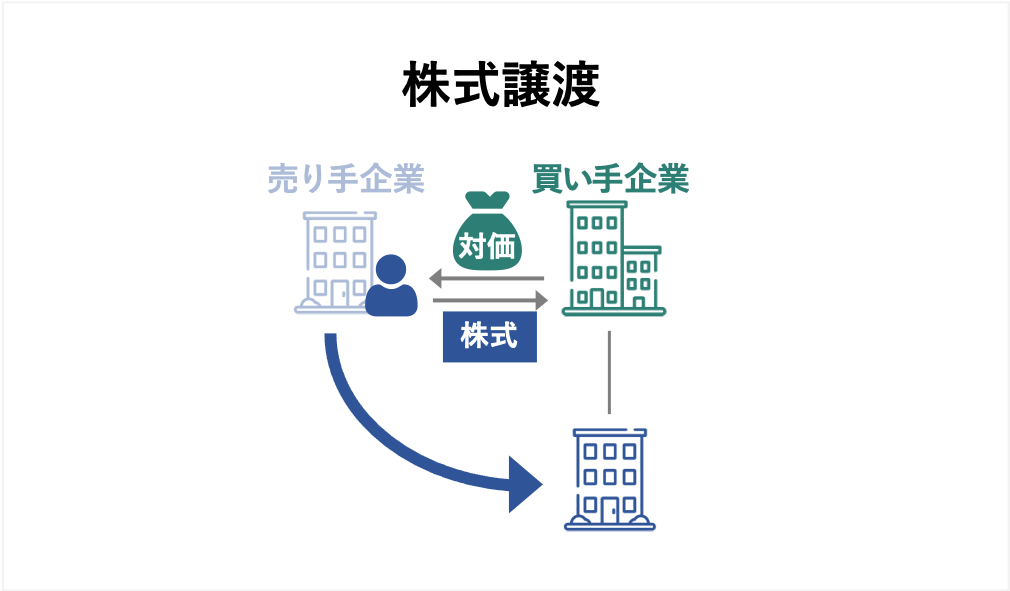

株式譲渡とは、売り手企業の一部または全ての株式を売却し、会社の支配権を買い手に譲渡したり、経営に参画してもらったりする手法です。

すべての株式を譲渡することで、会社をまるごと売却できる点が最大の特徴です。

また、株主(≒経営陣)のみが変わるだけで、会社内にある資産や権利義務に変化が生じない点も特徴です。

売り手と買い手に共通するメリットとして、他のM&A手法と比べて手続きが簡便である点が挙げられます。

株式譲渡では、株式の譲渡だけで会社の資産や権利義務を丸ごと買い手に承継させることが可能です。

そのため、従業員や取引先などから個別に同意を得る必要がありません。

また、株主総会の特別決議や債権者保護といった手間のかかる手続きも不要です。

上記以外で売り手が得られるメリットは以下の2つです。

一方で、買い手が株式譲渡で得られるメリットは以下のとおりです。

売り手にとってのデメリットは次の3つです。

一方で買い手が注意すべきデメリットは次の2つです。

アプリ売却の状況や目的によって、事業譲渡と株式譲渡のどちらが適しているかは変わってきます。

ここでは、売り手の視点からそれぞれの方法が適しているケースを紹介します。

以下のケースに当てはまる場合は事業譲渡が適しています。

以下のケースに該当する場合は株式譲渡が適しています。

アプリやアプリ事業を運営する会社を売却する際、とくに気になるのが「売却金額」です。

事前に大まかな相場を知ることで、売却すべきかどうかを判断しやすくなったり、希望金額での売却に向けて戦略を練ったりできます。

また、買い手から安い値段で買い叩かれるリスクを軽減することにもつながるでしょう。

この章では、アプリ売却の相場や、売買金額を算出する際に役立つ企業価値の計算方法、高値での売却可能性を高めるポイントをご説明します。

アプリ売却の相場は、「アプリ単体を売却するケース」と「事業や会社ごと売却するケース」で変わってきます。

アプリ単体を売却するケースでは、ジャンルや利用ユーザー数などが類似するアプリの売却金額が相場であると言われています。

たとえばユーザー数が同じくらいのゲームアプリが過去に1,000万円で売却に成功したならば、だいたい1,000万円が相場であると言えます。

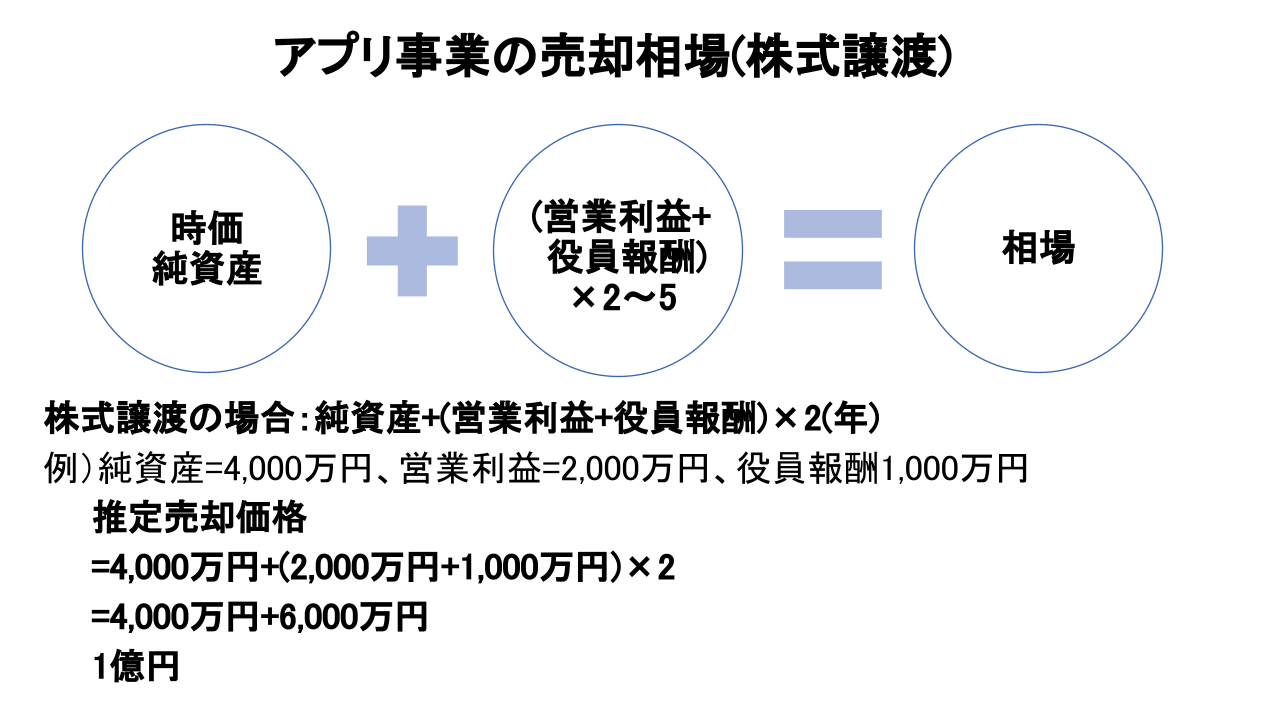

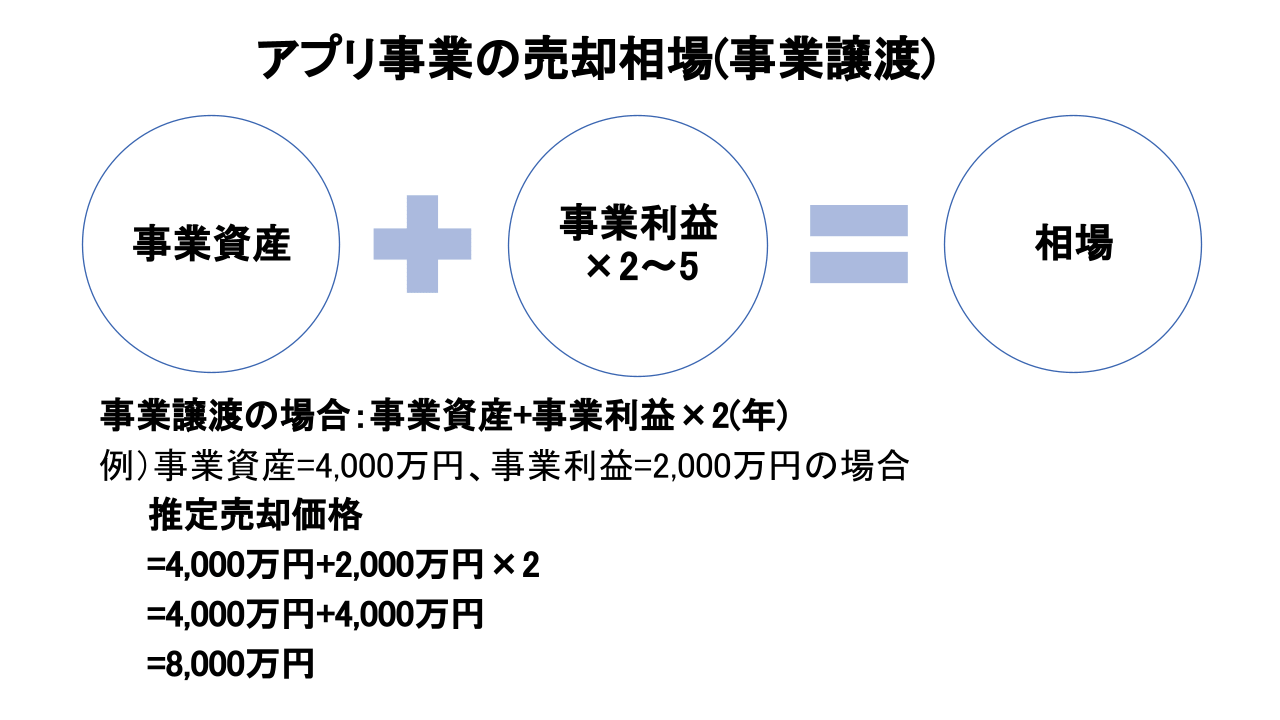

一方でアプリ事業や運営会社ごと売却する場合、株式譲渡と事業譲渡のどちらの方法を用いるかで相場は変わってきます。

株式譲渡の手法でアプリの運営会社ごと売却する場合、時価純資産に「営業利益+役員報酬」の2〜5年分を足した金額が相場です。

一方で事業譲渡の手法でアプリ事業のみを売却する場合、譲渡する資産に2〜5年分の事業利益を足した金額が相場となります。

ただし実際のアプリ事業・会社の売却では、売り手と買い手の交渉によって最終的な売買価格が決定します。

そのため、買い手からのニーズの大きさや譲渡する経営資源の希少性などの要素次第では、相場と大きくかけ離れた金額でM&Aが成約する可能性もあります。

したがって、算出した相場は参考にする程度に留めておくことが大切です。

売り手と買い手が事業の売買価格を交渉する際には、「企業価値」を参考にすることが一般的です。

企業価値を基準に交渉を進めることで、意見の対立により交渉が難航するリスクを軽減できるためです。

企業価値算定(バリュエーション)の方法は、「インカムアプローチ」、「マーケットアプローチ」、「コストアプローチ」の3種類に大別されます。

それぞれメリットやデメリットが異なるため、状況に合わせて使い分けたり、複数の方法を組み合わせたりすることが大切です。

バリュエーションの方法 | メリット | デメリット |

|---|---|---|

インカムアプローチ |

|

|

マーケットアプローチ |

|

|

コストアプローチ |

|

|

インカムアプローチとは、評価対象会社の将来的な収益力を基準に企業価値を算出する方法です。

代表的な手法として、DCF法や配当還元法、残余利益法などがあります。

評価対象会社の収益性や個別の価値を反映させやすい点がメリットです。

ただし、売り手企業が作成した事業計画を用いるため、売り手の主観や恣意が入りやすい点がデメリットとなります。

マーケットアプローチとは、類似する会社や取引、過去の平均株価などを基準に企業価値を算出する方法です。

代表的な手法として、類似会社比較法や類似取引比較法、市場株価法などがあります。

市場の情報(他社や過去の取引など)を基準にすることで、客観性の高い企業価値を算出できる点がメリットです。

一方で、市場株価が異常値を表しているケースや、類似会社が存在しないケースなど、企業価値を適切に算出できないこともあるため注意が必要です。

コストアプローチとは、評価対象企業の純資産を基準に企業価値を算出する方法です。

代表的な手法として、簿価純資産法や時価純資産法などがあります。

帳簿に記載された純資産を基準にするため、客観性が高い企業価値を求めることが可能です。

ただし、将来の収益性や市場の状況などを反映できない点がデメリットとなります。

一般的にM&Aに必要な期間は3~6か月程度かかります。交渉が長引く、相手先がなかなか見つからない場合にはそれ以上長くなることもありますし、スピーディに交渉が進めばより短くなることもあります。

アプリの場合、会社や事業の売却よりもデューデリジェンスの範囲が狭くなることが多いため、一般的なM&Aよりは期間が短くなる傾向にあります。

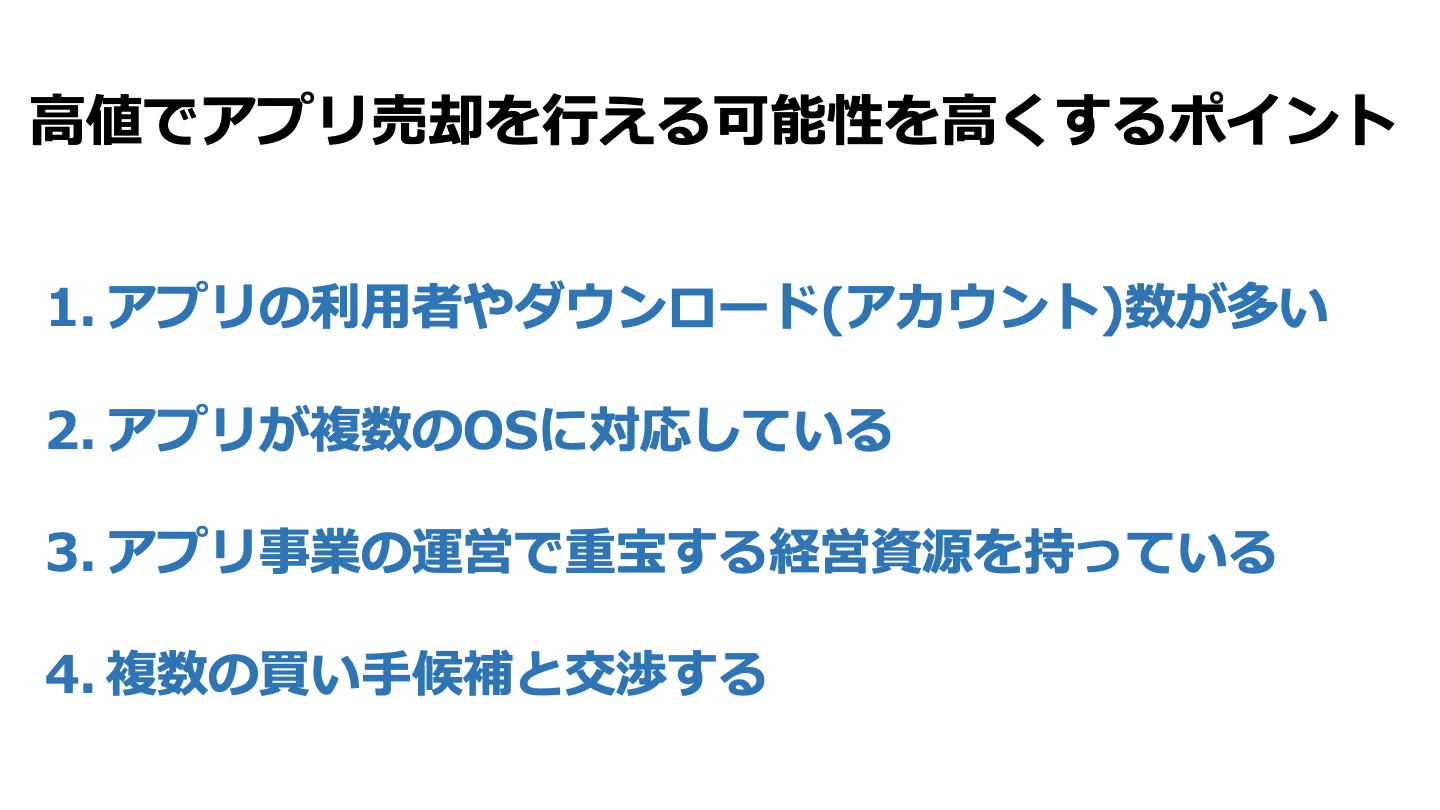

高い金額でアプリやアプリ事業・会社を売却する可能性を高めるには、以下4つのポイントを押さえることが重要です。

アプリ売却の市場では、利用者やダウンロード数が多いアプリほど高く評価される傾向があります。

高い値段で売却したいならば、まずは利用者やダウンロード数を増やすことに努めましょう。

特に重要なのが、アクティブユーザー(継続的にアプリを利用しているユーザー)の数です。

たとえダウンロード数が多くても、継続的に利用しているユーザーが少ないと高値で売却しにくいです。

継続して利用してくれるユーザーを増やすことが、アプリ売却の金額を左右する要素と言っても過言ではないでしょう。

iOSとAndroidのいずれかにしか対応していないと、対応していないOSのユーザーを獲得できません。

未対応のOSがあることは、ユーザー獲得や収益化にとって障壁となり得ます。

そのため、片方のOSにしか対応していないと、売買価格の決定にとってマイナスな要素となってしまいます。

少しでも高値で売却したいならば、iOSとAndroidの両方に対応したアプリ作りを行いましょう。

事業や会社ごと売却する場合、アプリの運営に重宝する経営資源を持っていると、買い手から高く評価されやすくなります。

具体的には、以下の要素が高い評価を受ける経営資源として挙げられます。

最終的な売却金額には、企業価値やデューデリジェンスの結果のみならず、買い手企業の資産状況やM&Aに対する緊急度合いなども影響します。[5]

また、売り手企業との統合で期待できるシナジー効果も加味されます。

つまり、たとえ同じアプリ・事業であっても、交渉する相手によって評価額は変わる可能性があるのです。

そのため、複数の買い手候補と交渉し、自社のアプリ事業を高く評価してくれる相手を見つける戦略が有効となります。

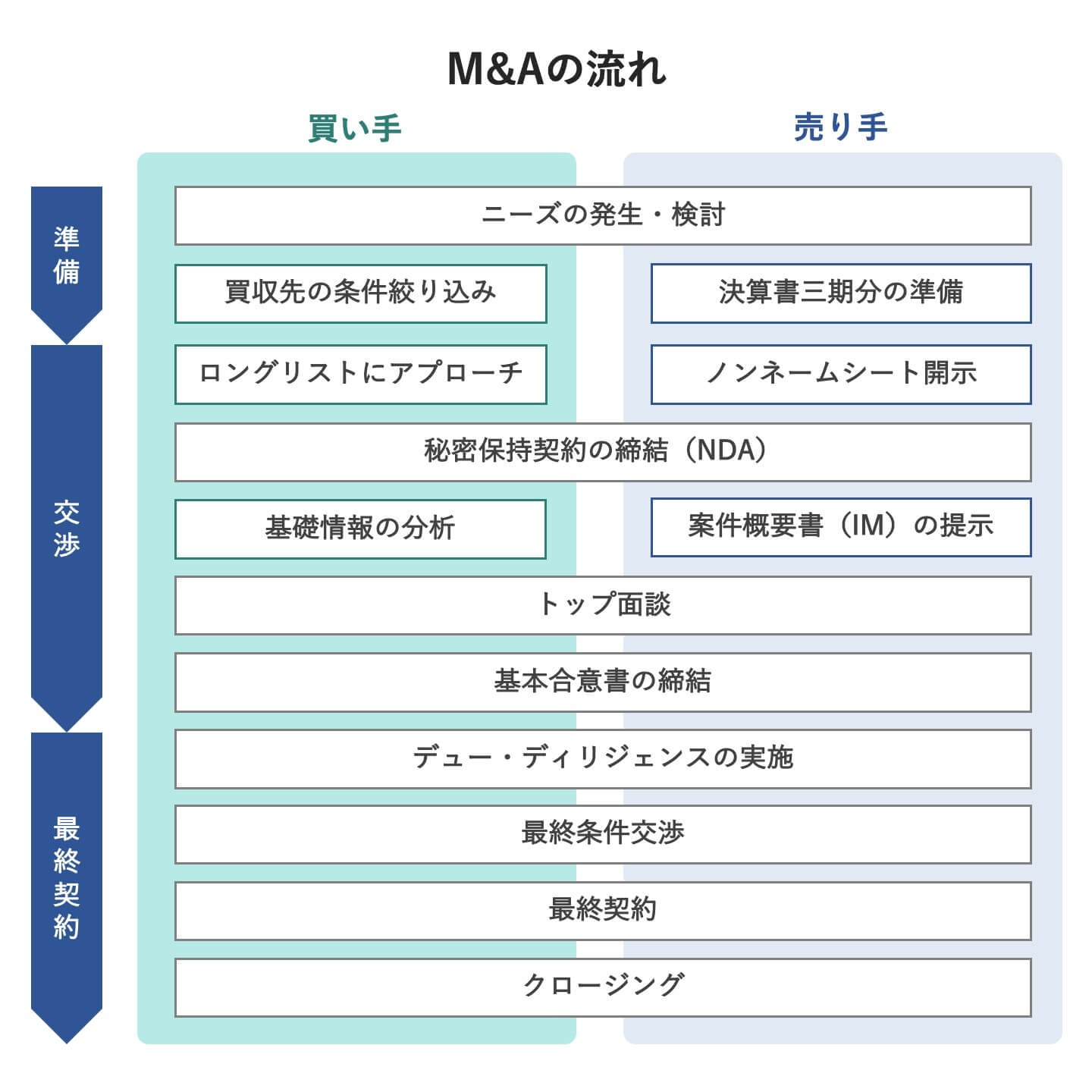

スムーズにアプリ売却を行うためには、あらかじめM&Aの流れを把握しておくことも大切です。

アプリ売却は、以下の図で示した一般的なM&Aと同じ流れで進めます。

この章では、アプリ売却・M&Aで行う手続きについて、流れに沿って解説します。

本業と同時進行でアプリ事業・会社を売却する相手を見つけることは、十分なリソースやネットワークを持っていないと難しいです。

そのため、一般的にはM&A仲介会社やプラットフォームと契約(登録)して、買い手探しをサポートしてもらいます。

M&A仲介会社とは、M&A全般の業務について助言やサポートを行う会社です。

買い手候補探しだけでなく、交渉の立ち合いやバリュエーション・デューデリジェンスの実施、契約書の作成なども行う点が特徴です。

一方でM&Aプラットフォームは、インターネット上で買い手と売り手をマッチングするサービスです。

売り手と買い手のマッチングを行うだけでなく、M&Aアドバイザーの紹介や交渉に関する助言などのサービスも提供しています。

基本的には売り手と買い手が直接交渉するため、よりスピーディーにアプリ売却の手続きを進めることが可能です。

また、手数料の体系もM&A仲介会社と比較すると安い傾向があります。

一般的なM&A仲介会社では譲渡企業は着手金や成功報酬がかかりますが、M&Aサクシードでは成功報酬のみとなっております。

予算や求めるサポートの内容などの基準から、利用するサービスを選ぶようにしましょう。

M&A仲介会社との契約やM&Aプラットフォームへの登録を終えたら、「買い手企業に提案する資料の作成」や「売価設定」を行います。

資料については、事業内容や会社名などを具体的に記した「インフォメーションメモランダム」と、企業名が特定されないように大まかな情報のみを記した「ノンネームシート」の2種類を作成することが一般的です。

アプリ売却の実務では、まず買い手候補にノンネームシートを提示し、興味を持ってくれた買い手候補と「秘密保持契約」を締結した上で、具体的な情報が書かれたインフォメーションメモランダムを提示します。

このような段階を踏むことで、「顧客(取引先)や従業員にM&Aを実施する旨が知られてしまい、契約の打ち切りなどの悪影響が生じるリスク」を軽減できます。

売価設定では、アプリ単体や事業・会社の希望売却金額を決定します。

業績や今後の事業計画、ユーザー数などの要素が売却金額の算定基準となります。

客観的な指標をもとに、妥当な売価(安すぎない・高すぎない)を設定することが重要です。

次に、売却先の選定を行います。

M&A仲介会社を利用する場合は、仲介会社が売り手事業とのシナジー効果や買収の実現可能性などをもとに、買い手候補を選定します。

一方でプラットフォームを利用する場合は、買い手候補からのメッセージから交渉相手を選定したり、自ら買い手候補にM&Aの打診を行なったりします。

ノンネームシートやインフォメーションメモランダムを確認し、買い手候補がM&Aの交渉を進めたいと考えたら、ここから本格的に条件面の交渉を行います。

まずは具体的な条件交渉に先立って、売り手と買い手それぞれの経営者が面談することが一般的です。経営者同士の面談(トップ面談)は、経営理念やビジネスに対する考え方などを共有する目的で行います。

信頼できる相手とのM&Aでなければ、後々の手続きがスムーズに進まなかったり、コミュニケーション不足によるトラブルが発生したりする可能性があります。

このような事態を避けるために、トップ面談では信頼できる買い手候補であるかを慎重に確かめましょう。

トップ面談を終えたら、交渉によりM&Aに関する具体的な条件のすり合わせを行います。

具体的には、「M&Aの価格」や「用いるM&Aスキーム」、「M&Aのスケジュール」、「従業員、経営陣の処遇」などの条件を決定します。

買い手との間でM&Aを進める意思を固めたら、交渉で決定した内容(価格やスケジュールなど)を盛り込んだ基本合意書を締結します。

ただし買い手が行うデューデリジェンスにより、売買金額に変更が行われる可能性があります。

そのため、基本合意書に法的拘束力を持たせないのが一般的です。

なお基本合意書には、基本的な条件だけでなく、買い手の希望により独占交渉権を盛り込む場合があります。

独占交渉権とは、特定の買い手企業のみが対象の売り手企業とM&Aの交渉を行える権利です。

独占交渉権を基本合意書に盛り込むと、今後売り手は他の買い手候補と交渉できなくなります。

より良い条件を提示する買い手候補が現れる可能性もあるため、独占交渉権を受け入れるかどうかは慎重に検討しましょう。

デューデリジェンス(DD)とは、「売り手企業が抱えているリスクの把握」や「PMIの準備」を目的に、売り手企業を詳細に調査するプロセスです。

買い手はデューデリジェンスを行うことで、簿外債務や訴訟リスクなどの引き継ぎにより、多額の損失を被るリスクを軽減できます。

デューデリジェンスで調査する項目は以下のとおりであり、各分野の専門家が調査を担います。

情報の開示を渋ったり、虚偽の情報を伝えたりすると、M&Aの手続きが長引いたり、買い手企業から不信感を持たれたりする可能性があります。

そうならないためにも、買い手企業のデューデリジェンスには真摯な態度で積極的に協力しましょう。

デューデリジェンスが終わると、最終的な条件面の交渉を行います。

交渉で売り手と買い手の双方がM&Aの実施に合意したら、最終契約書(株式譲渡契約書など)を締結します。

最終契約書には、M&Aの基本条件(価格、M&Aスキームなど)や表明保証、誓約事項、解除条件などが盛り込まれます。

最終契約書を締結したら、契約書の内容に基づいてクロージングを行います。

クロージングとは、対価の支払いや株式の交付など、取引を実行すること自体を意味します。

クロージングを行うことで、アプリ売却の手続きは完了です。

アプリ売却・M&Aの場合、事前に交渉の優先順位を決めておくことが重要です。売却までの期間なのか、売却金額なのか、事業をより成長させてくれそうな買い手なのか、など、自身の希望を整理しておきましょう。

アプリ売却後、買い手に引き継いでもらうためには、AppleやGoogleの規則に従うこと、サーバーやドメインの引き継ぎについても事前に確認しておく必要があります。売却前に引継ぎ方法を知っておくことで、買い手候補と安心して交渉に臨むことができます。

アプリ事業の売却では、バリュエーションや契約書の作成、デューデリジェンスなど、専門的な知識を要する業務を行う必要があります。

また、希望する条件に合う買い手も探さなくてはいけません。

そのため、M&A仲介会社やプラットフォームなどに依頼・登録して、アプリ売却をサポートしてもらうことが一般的です。

ただし仲介会社やプラットフォームは世の中にたくさん存在するため、自らの目で良し悪しや相性を判断することが求められます。

そこでこの章では、アプリ売却を依頼する仲介会社・プラットフォームを選ぶコツを3つ紹介します。

仲介業者の中には直接商談できる機会を与えてもらえず、仲介業者を通してでしか、自分の希望を伝えられないケースがあります。仲介業者は仲介業者自身の利益を優先し、売り手の希望をないがしろにしてしまう利益相反の問題に発展することもあります。

アプリ売却の場合、交渉で売却金額が大きく変動することがあり、直接商談できる機会はとても重要です。仲介業者・プラットフォームを選ぶ際は、直接商談できる場をセッティングしてくれる業者やプラットフォームを選ぶようにしましょう。

M&A仲介会社やプラットフォームごとに手数料の体系は異なります。

アプリや事業・会社を売却すると、手数料とは別に税金もかかります。

少しでも手元に多くの利益を残すためにも、なるべく良心的な手数料を設定している仲介会社・プラットフォームを選びましょう。

なお、仲介会社やプラットフォームの利用でかかる主な手数料は以下のとおりです。

上記のうち、成約報酬以外の費用は仮に交渉が白紙になっても返金されません。

言い換えると、アプリや事業・会社の売却利益を得ていないにもかかわらず、支出が生じる可能性があるのです。

費用を無駄にしないためには、成功報酬の支払いしか発生しない仲介会社やプラットフォームを利用するのがおすすめです。

アプリ事業・会社の売却には、M&Aに関する専門的な知識のみならず、アプリ市場に対する理解や買い手・売り手との豊富なネットワークも不可欠です。

アプリ事業・会社の売却に詳しくない仲介会社やアドバイザーに依頼すると、自社の希望に合う買い手を見つけにくくなるリスクがあります。

また、アプリ自体の価値を正しく評価してもらえず、バリュエーションの結果が実態よりも低くなる可能性も考えられます。

上記のような事態を避けるためにも、アプリ売却の実績や専門性を有する仲介会社やプラットフォームを利用しましょう。

M&Aサクシードでは、これまでに多数のアプリ売却の案件が成立しています。

譲渡企業は登録無料で利用でき、譲り受け企業が負担する手数料も一般的な仲介会社などと比べて安価です。

アプリ事業・会社の売却をご検討の方は、ぜひお気軽にご相談ください。

過去に行われた事例は、アプリ売却・M&Aに対する理解を深める上で役に立ちます。

この章では、アプリ売却・M&Aの事例を厳選して12例お伝えします。

事例ごとに、M&Aの目的や手法を紹介しますので、アプリ事業を売却する際の参考にしていただけますと幸いです。

売り手となったFablicは、個人同士で商品の売買を行えるフリマアプリ「フリル」の運営を手がけていた会社です。

買い手となった楽天は、ECや旅行、金融をはじめとして、国内で70種類を超えるサービスを展開している会社です。

両社は、EコマースにおけるC2C事業のさらなる拡大を目的にM&Aを実施しました。

本件のM&Aにより、楽天が持つ「マーケティングの知見や膨大な顧客基盤」とFablicが持っていた「フリマアプリ市場における高い企画・開発力」を組み合わせて、ユーザーにとって利便性の高いサービスを作り出すことに成功しました。[6]

Fablicによる楽天への会社売却は、株式譲渡の手法によって実施されました。

2016年9月、Fablicは全株式を楽天に売却し、同社の完全子会社となりました。

会社売却の金額は非公表ですが、数十億円と報道されています。[7]

売り手のゲームエイトは、月間1,000万人以上(2015年時点)の訪問者数を誇るゲームメディアを運営していた会社です。

買い手のGunosyは、2015年時点で累計1,200万ダウンロードを超える国内最大級の情報キュレーションアプリを運営している会社です。

売り手側は、さらなる事業拡大・ユーザー体験向上を目的に、Gunosyへの会社売却を行いました。[8]

一方でGunosyは、主に下記3つの目的でゲームエイトとのM&Aを実施しました。

アプリ事業のみならず、自社グループ全体の事業を拡大する目的で行ったM&Aであると言えます。

2015年12月に行われた両社のM&Aでは、株式譲渡のスキームが活用されました。

会社売却の金額は明らかにされていません。[9]

売り手のトライフォートは、スマートフォン向けアプリやWebサービスの開発および運営事業を手がけていた会社です。

買い手のユナイテッドは、スマートフォン向けのゲームアプリを提供する「ゲーム事業」、広告配信プラットフォームを運営する「アドテクノロジー事業」、スマートフォン向けのアプリやWEB サイトでコンテンツを提供する「コンテンツ事業」の3分野を主力事業とする会社です。

ユナイテッドは、以下2つの目的でトライフォートとのM&Aを行いました。

2018年10月、トライフォートは株式譲渡の手法を用いて、ユナイテッドに対する会社売却を行いました。

会社売却の金額は36億1,570万3,000円でした。[10]

売り手のザワットは、中古ブランド品やレアなアニメグッズなどを、スマホで写真を撮るだけで簡単に出品できるフリマアプリ「スマオク」を運営していた会社です。

買い手のメルカリは、国内最大級のフリマアプリである「メルカリ」を運営する会社です。

両社は、Eコマース分野におけるC2C事業をさらに発展・拡大する目的でM&Aを実施しました。

2017年2月、メルカリは株式譲渡の手法によりザワットを完全子会社化したと発表しました。

買収にかかった金額は明らかにされていません。[11]

売り手のOrigamiは、2016年からスマホ決済サービスである「Origami Pay」の運営を手がけている会社です。

買い手のメルペイは、先ほど紹介したメルカリの子会社であり、2019年2月からスマホ決済サービスである「メルペイ」の提供を行っています。

当時の売り手企業は財務状況が悪化しており、状況の改善に向けて複数の企業に資金投入を要請していました。

しかし良い返事を得られなかったため、事業存続を目的にメルペイへの会社売却を実施したとのことです。[12]

一方で買い手企業側は、激化するスマホ決済市場において、顧客に対して独自の価値を提供し、事業を成長させる目的でOrigamiとのM&Aを実施しました。

2020年2月、Origamiは株式譲渡の手法を用いて、メルペイへの会社売却を行いました。[13]

日本経済新聞の取材により、売却金額は実質0円であったことが明らかになりました。[12]

売り手のオーテは、「パズル de 懸賞」 シリーズなどのスマートフォンゲームアプリの企画・開発・運営を行っている会社です。

買い手のアイモバイルは、「インターネット広告事業」と「ふるさと納税事業(『ふるなび』の運営など)」を主力事業として手がけている会社です。[14]

両社は、「広告運用の強化」と「サービス体制の拡充」を目的にM&Aを行いました。

本件のM&Aでは、買い手が持つインターネット広告事業の知見活用により、売り手が運営するアプリ内での広告収入の収益性向上が期待されています。

2019年8月に実施された会社売却では、株式譲渡のスキームが用いられました。

売り手の経営陣2名が全株式を買い手企業に売却したことで、オーテはアイモバイルの子会社となりました。

会社売却の金額は5億円です。[15]

売り手のフリーは、乳幼児や小学校低学年の子供をターゲットとしたアプリの企画開発・提供を手掛けている企業です。

買い手のアイフリークモバイルは、「デココレ」や「photodeco」などのスマートフォン向けコンテンツや、IT技術者を育成するコンテンツクリエイターサービスの提供を手がける会社です。

買い手企業は、自社で手がけるファミリー向けコンテンツの収益性を改善する目的で、17万ダウンロードの実績を誇る知育アプリの企画力・収益モデルを有するフリーを買収しました。

2018年12月にフリーが行なった会社売却では、株式譲渡の手法が用いられました。

会社売却の金額は3,000万円です。[16]

売り手の会津ラボは、2007年にコンピュータ理工学を専門とする公立大学法人会津大学発のベンチャー企業として設立された会社です。

具体的には、iOS/Androidアプリケーションの開発および受託開発を手がけています。

買い手の日本エンタープライズは、着うたやゲームなどのエンタメ系コンテンツや、交通情報やヘルスケアなどの生活情報系コンテンツなど、幅広いコンテンツの企画・制作を手がけている会社です。

当時の買い手企業は、ネイティブアプリを開発するエンジニアの慢性的な人材不足という課題を抱えていました。

そこでネイティブアプリ開発の人的リソースの持続的な強化を目的に、機能性や操作性、デザイン性の高いアプリ開発を得意とする会津ラボとのM&Aを実施しました。

一方で会津ラボは、会社売却により買い手企業の傘下に入ったことで、「開発案件の受注促進」や「事業領域の拡大」などをより一層推進できるようになりました。

2014年11月、会津ラボは株式譲渡の手法により会社売却を行いました。

会社売却の金額は明らかにされていません。[17]

売り手のコミュニティファクトリーは、ソーシャルアプリケーションの企画や開発、運営を行う会社です。

主力サービスであった「DECOPIC」は、写真のデコレーション・シェアを楽しく行えるアプリとして女性からの人気を集め、当時約700万DLを獲得しました。

買い手のヤフーは、検索エンジン事業やインターネット広告事業などを手がける国内を代表するIT企業です。

買い手企業は、「自社ネットサービスへの誘導」や「女性のスマホユーザーを意識したアプリ開発の強化」を図る目的で、カメラアプリとアプリ開発のノウハウを有するコミュニティファクトリーとのM&Aを行いました。[18]

一方で売り手企業は、スマートフォン領域での事業拡大を図る目的で、豊富なリソースを有するヤフーへの会社売却を行いました。[19]

2012年9月に行われた会社売却では、株式譲渡のスキームが使用されました。

会社売却の金額は明らかにされていませんが、当時親会社だったミクシィは株式譲渡にともない2013年3月期第2四半期においておよそ3億1,200万円の特別利益を計上する見込みであることを発表しました。[20]

売り手のアクセルマークは、スマートフォン向けゲームアプリ事業や、ブロックチェーンゲームの開発および運営事業などを展開していた会社です。

買い手のオルトプラスは、ソーシャルゲームの企画および開発、運営や、IT サービスの開発・運営支援を行っている会社です。

近年のスマホゲーム市場は、成長が鈍化する一方で競争が激化しています。

それに伴い、開発費の増大や広告宣伝費の高騰が生じており、事業環境は厳しさを増しています。

このような状況において売り手企業は、成長が期待できるブロックチェーンゲーム事業および IoT事業に集中する目的で、スマホゲームアプリの事業を売却しました。

2020年にアクセルマークは、事業譲渡、会社分割、株式譲渡という複数の手法を用いて、ゲーム事業やその他アプリ事業を売却しました。

アプリ等の売却金額は、合計で2,000万円です。[21]

売り手は、大学生起業家である伊藤氏が代表を務める株式会社PoliPoliです。

本件のM&Aでは、伊藤氏が開発したアプリ「俳句てふてふ」が売却対象となりました。

俳句てふてふは、俳句の投稿や検索を行えるSNSのようなアプリとして人気を集めています。

買い手は、国内を代表する大手新聞社である毎日新聞です。

当時の売り手企業は、他のサービスに経営資源を集中投入しており、俳句てふてふのアプリを成長させる余裕がありませんでした。

そこで同社は、事業のさらなる成長を実現する目的で、俳句に関するコンテンツを長年提供している毎日新聞にアプリを売却しました。

2018年6月、売り手は事業譲渡のスキームにより、俳句てふてふのアプリ事業を毎日新聞に売却しました。

アプリの売却金額は明らかにされていません。[22]

売り手のCOMBOは、VRおよびARの開発を強みとしている会社です。

買い手のテクノモバイルは、モバイルアプリやWebシステムの開発を強みとしている会社です。

売り手企業が株式を売却した目的は、コロナ禍によって生じた経営の先行き不安を解消することです。

一方で買い手企業は、地方への事業拡大や優秀なエンジニアの獲得を目的に、COMBOとのM&Aを実施しました。

2020年、COMBOは90%の株式を売却し、テクノモバイルのグループに参画しました。

M&Aの完了後は、買い手企業の子会社も含めた3社間での連携が積極的に行われているとのことです。[23]

[6] 楽天、フリマアプリ「フリル(FRIL)」を提供するFablic社を買収(楽天)

[7] フリマアプリに再編の波、楽天がフリマアプリ「フリル」買収(日経クロステック)

[8] 株式会社ゲームエイトが株式会社Gunosyに参画(ゲームエイト)

[9] Gunosy、国内有数のWebゲームメディア「ゲームエイト」完全子会社化のお知らせ(Gunosy)

[10] 株式会社トライフォートの株式取得(子会社化)に関するお知らせ(ユナイテッド)

[11] メルカリ、『スマオク』を運営するザワット株式会社を買収(メルカリ)

[12] メルペイ、オリガミ買収額は0円 注目ディールの内幕(日本経済新聞)

[13] 当社子会社による株式会社Origamiの株式の取得(孫会社化)に関するお知らせ(メルカリ)

[14] 事業内容(アイモバイル)

[15] オーテ株式会社の株式取得による子会社化に関するお知らせ(アイモバイル)

[16] 株式取得(子会社化)に関する株式譲渡契約締結のお知らせ(アイフリークモバイル)

[17] 株式会社会津ラボの株式の取得(子会社化)に関するお知らせ(日本エンタープライズ)

[18] 株式会社コミュニティファクトリーの全株式取得について(ヤフー)

[19] ヤフーに事業売却したコミュニティファクトリー松本龍祐に聞く、スマホアプリ「アジア展開」成功のカギ(エンジニアtype)

[20] ヤフー、コミュニティファクトリーの全株式を取得(CNET Japan)

[21] ゲーム事業等の譲渡、特別利益の発生および 2020 年9月期第3四半期決算速報値(連結)に関するお知らせ(アクセルマーク)

[22] 毎日新聞社が俳句のSNSアプリ『俳句てふてふ』をPoliPoliから事業譲渡(毎日新聞)

[23] 【M&A事例】VR/AR開発企業価値が評価されてスピード成約(M&Aサクシード)

M&Aサクシードは、法人限定で審査が通った買い手候補とマッチングすることのできるM&Aプラットフォームです。ビズリーチを運営し東証グロース市場に上場しているVisionalグループの子会社が運営しています。アプリの売却の際、高値での売却を狙うためには、多数の買い手候補に案件を知ってもらう必要があります。

M&Aサクシードであれば、全国8,000社を超える譲り受け企業候補が登録しており、アプリ案件について、効率的にアプローチすることができます。売却が完了するまで、完全無料で利用することができ、安心してサービスを利用できる点も、売り手にとって大きなメリットです。

アプリ事業・会社の売却では、主に事業譲渡と株式譲渡の手法が用いられます。

アプリ単体を売却したい場合は事業譲渡、アプリ事業を運営する会社ごと売却したい場合は株式譲渡の手法がそれぞれ適しています。

一方で相場については、アプリ単体で売却する場合はユーザー数やジャンルが類似する過去の売却事例、事業・会社ごと売却する場合は純資産や利益を基準に算出します。

アプリの売却には、M&Aだけでなく業界に対する専門知識も必要です。

そのため、アプリ業界のM&Aに関する実績が豊富な仲介会社・プラットフォームを利用することが重要です。

この記事で紹介した事例や相場、流れなどを参考に、アプリ売却を前向きに検討していただけますと幸いです。

(執筆者:中小企業診断士 鈴木 裕太 横浜国立大学卒業。大学在学中に経営コンサルタントの国家資格である中小企業診断士資格を取得(休止中)。現在は、上場企業が運営するWebメディアでのコンテンツマーケティングや、M&Aやマーケティング分野の記事執筆を手がけている)