M&Aにおける秘密保持契約書とは、本格的に交渉を開始する前に締結する契約書です。秘密情報の漏洩を防げる点が作成のメリットです。公認会計士が、秘密保持契約書の記載項目や作成のポイントを詳しく解説します。(公認会計士監修記事)

M&Aの場合、案件の検討や買い手候補への情報提供等のため、秘密情報をやり取りする機会が増えます。

M&Aの機会の度に、秘密保持契約書の内容をどうするか検討していくのは非効率なため、事前にひな形を準備しておくのが効率的です。

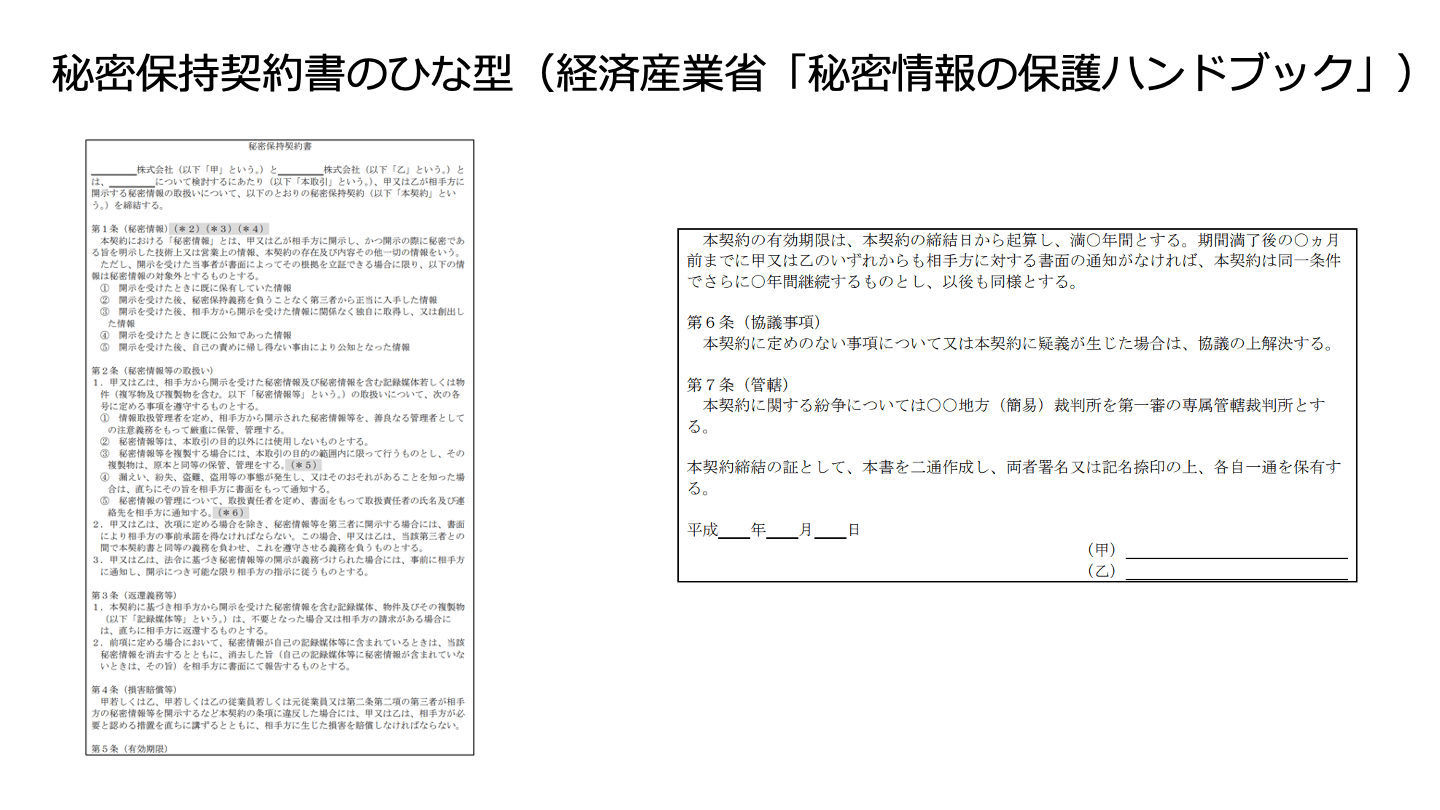

秘密保持契約書ひな形作成のため、法律事務所に相談することももちろん可能ですが、経済産業省が公開している情報が役に立ちます。

秘密情報の保護ハンドブック[1]のP163に業務提携の検討における秘密保持契約書の例が開示されており、M&Aの際のひな形作成に参考になります。

秘密保持契約書の秘密情報に何が該当するかを定義します。

M&Aの検討に必要な資料は多岐に渡るため、実務的には幅広く秘密情報を定義しておき、以下のような情報は除外事項として取り扱う方法が多く見られます。

秘密情報の受領者は、正当な注意を払いその情報を管理し、第三者に対して公表、開示、漏洩させてはならない旨を規定します。

秘密契約保持の締結前後に関わらず、秘密情報の定義に該当する情報は適切に管理しなければなりません。

個人情報については、秘密情報である旨の明記に問わず、秘密情報として取り扱われることが通常です。

M&Aの検討は、買い手企業の役員、従業員が行うことになるため、買い手企業の役員、従業員には秘密情報の開示が許される旨が規定されます。

加えて、M&Aのために起用する専門家(公認会計士、弁護士、税理士、M&Aアドバイザリーなど)も開示対象とするのが一般的です。

また、秘密保持契約書の締結当事者がグループ経営を行っている場合には、親会社や子会社の役職員を開示対象とすることもあります。

秘密保持契約書の中に、秘密情報をM&Aの検討以外のために使用してはならない旨を規定する必要があります。

目的外使用とは、対象会社の顧客情報を自社の営業のために利用してしまう、対象会社が有する技術を用いて自社で新規事業を起こすなどが挙げられます。

目的外使用の禁止は、秘密保持契約の中心的な内容の一つとなります。

当事者から許諾を得ることなく、以下のような場合には例外として、秘密情報を開示できる旨を規定します。

M&Aの検討が終了した場合など、これ以上秘密情報の保持が必要になくなった場合に、その秘密情報を返還・廃棄しなければならない義務を規定します。

M&Aの検討が終了した後も秘密情報を持っている状態が続けば、情報漏洩や目的外使用が発生するリスクが残ってしまいます。

M&Aの実務上、紙の資料よりはワード、エクセル、PDFなどデジタルデータを取り扱うことがほとんどですが、情報受領者のサーバー等から秘密情報を完全に削除することは難しい場合もあります。

そのため、一定の限度で返還・廃棄義務を緩和し秘密保持情報を保有する限りは秘密保持義務を負う、相手方の代表者から秘密情報を廃棄した旨の証明書を発行してもらうなどの対応を行う例もあります。

秘密保持契約書の有効期間は、M&Aの検討に必要な期間である1年~3年程度を定めておくことが一般的です。

秘密保持契約終了後も、一定期間は秘密保持義務を負わせるという事例もあります。

また、M&Aの検討は予想外に長引くこともあるため、有効期間を延長できる仕組みを設けておくこともあります。

秘密保持契約に定められている義務に違反した場合、当該違反を直接の原因として発生した損害を相手方に補償する旨の規定です。

損害は、損失、費用、弁護士等の専門家に関する支出など幅広く定義しておきます。

限度額など損害金の計算方法を細かく定めておくこともありますが、秘密保持契約の義務違反はそこまで起こる可能性も高くないため、詳細は定めておかないことが一般的です。

秘密保持契約に関して紛争が起こった場合の準拠法、裁判管轄を規定します。

日本企業同士の秘密保持契約であれば、日本法を準拠とします。

裁判管轄は、対象企業が所在する地域、例えば、「東京地方裁判所を第一審の専属的合意管轄裁判所とする」などと規定します。

クロスボーダーM&Aの場合、対象会社と買い手企業の属さない準拠法や裁判管轄とすることもあります。

その他の条項としては、具体的には以下のような条項が挙げられます。

自社の業界や業種によって、禁止事項などを具体的に定めておくことが大切です。

M&Aの意思決定を行うためには、対象企業の重要な経営情報をやり取りする必要があります。

仮に競争上の秘密情報が漏洩してしまった場合には、対象企業は大きなダメージを受けてしまいます。

また、デューデリジェンスの過程において、お客様や従業員などの個人情報にアクセスすることがあり、個人情報が漏洩してしまえば、対象企業の存続も危ぶまれる状況になりかねません。

買い手にとっても売り手とのシナジーを議論するため、買い手自身の情報を開示することがあるため、秘密保持契約書の締結は双方にとっても重要な内容となります。

万が一秘密情報が漏洩した場合、損害を受けた当事者は、情報漏洩させた側に対して責任追及しなければなりません。

損害賠償条項などを事前に定めていなければ、いざ問題が発生してしまった際に、どのような責任の取り方をすれば良いのか、争いになってしまいます。

可能性が低いにせよ、契約書に情報漏洩した場合の対応を明確にしておくことで、もしもの事が起こった場合でも、慌てずに対応することが可能になります。

また、当該内容により、秘密保持契約書にサインした当事者が秘密保持の重要性を認識し、情報漏洩させないよう細心の注意を払うようになるという実質的な効果もあります。

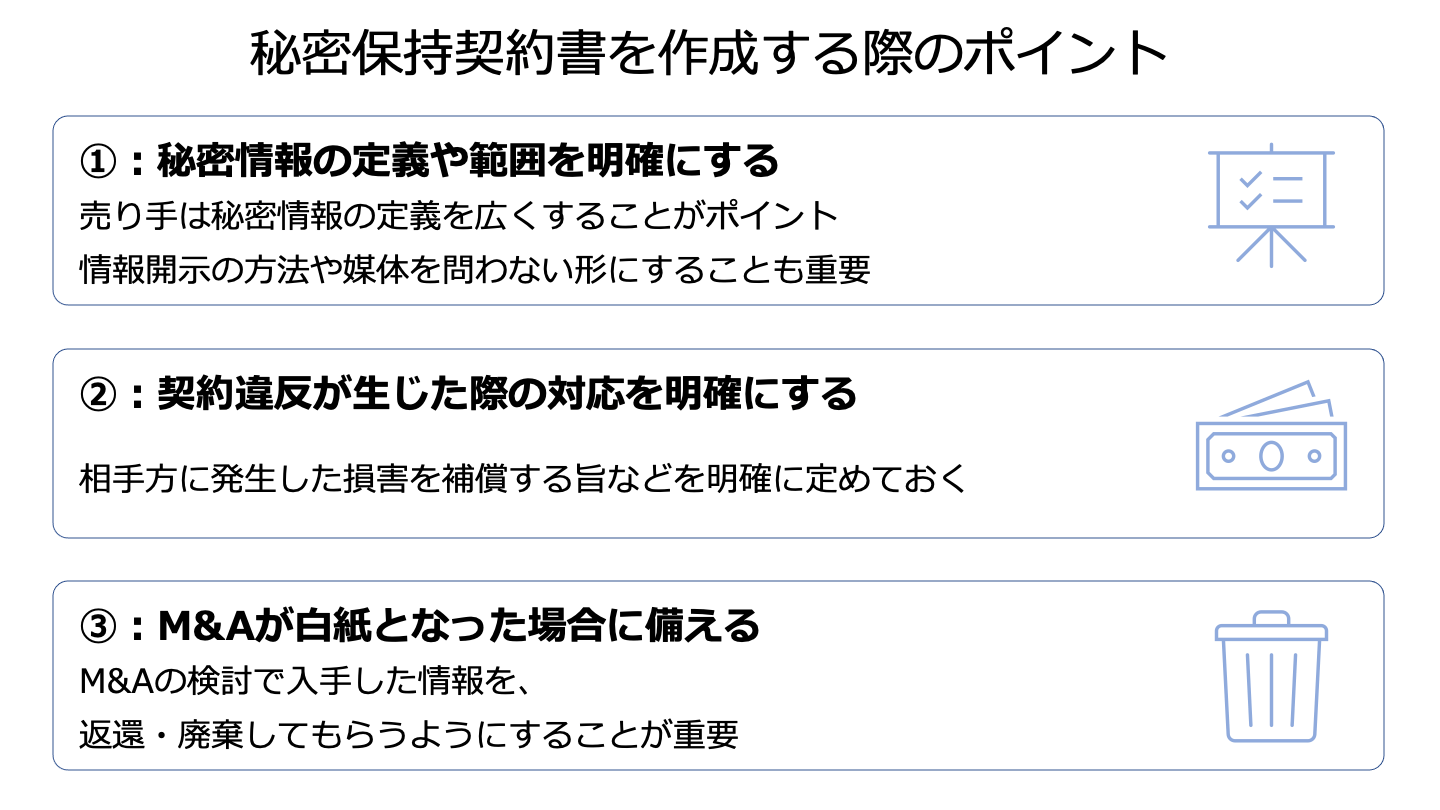

秘密情報の定義や範囲を明確にしておかなければ、何をするのは良くて、何をしては良くないのかが曖昧になってしまいます。

秘密情報の定義に関して、秘密情報に当てはまる事項を個別に列挙していく方法は、M&Aの検討に必要な情報は多数あるため、現実的ではありません。

売り手の立場からすると、秘密情報の範囲は広くしておきたいため、秘密情報の定義を広くしておき、一定の除外事項を付けることで対応することができます。

また、秘密情報の中には、文書、資料の他にも口頭での情報も含め、情報開示の方法や媒体を問わない形にしておきましょう。

契約の義務違反が生じた場合、相手方に発生した損害を補償する旨などを明確に定めておくことが必要です。

罰則規定がなければ、秘密保持を約束していたとしても、その実行力が弱まってしまいます。

情報漏洩が起こってしまってから対処するのではなく、秘密保持契約書の中で双方が納得できる対応方法を定めておくことが大切です。

秘密情報契約を締結し、良いムードで交渉が進んでいたとしても、最終契約の段階でM&Aが白紙になってしまうこともある世界です。

買い手企業がM&Aの検討で入手した情報を、返還・廃棄してもらうようにしなければなりません。

買い手企業が競合企業であった場合には、自社の機密情報を利用され、今後の競争が不利になってしまう恐れもあります。

また、白紙になった場合に備えて、秘密情報の保持期間に関する定めにも注意しておく必要があります。

秘密情報の目的外使用や損害賠償条項などは、秘密保持契約書の有効期間が過ぎてからも機能するように存続条項を入れておくことが一般的です。

M&Aは経営の重要情報を取り扱うため、万が一の情報漏洩に備えて、必ず締結しなければなりません。

買い手候補が増える、買い手が数多くのM&Aの検討を行うといった場合には、秘密保持契約書を締結する機会が多いため、記載項目をご確認頂きながら、自社の状況にあったひな形を用意しておくとスムーズに実務を進めることができます。