M&Aのリスクを事前に認識することで、トラブルや損失を回避しやすくなります。M&Aで注意すべきリスクの種類やリスクマネジメント手法などについて、公認会計士が具体的な事例を交えてわかりやすく解説します。(公認会計士監修記事)

財務リスク | |

|---|---|

人材リスク | 役員や従業員に関するリスク |

法務リスク | 法務全般に関するリスク |

経営リスク | 経営に関するリスク |

財務リスクとは、財務面から発生するリスクのことです。

偶発債務、簿外債務、資金繰りリスク、財務コベナンツ条項、対象会社の保有する資産の減損など多くの事項が含まれます。

例えば、対象会社が訴訟を起こされており、将来、多額の損害賠償金を支払う可能性が高い場合には、財務リスクが高いと言うことができます。

人材リスクとは、役員、従業員に関わるリスクです。

役員のリスクはキーマンであるにも関わらず、買収後経営にコミットしてもらえず、業績が悪化してしまうことなどが挙げられます。

労働環境が悪く、入社してもすぐに辞めてしまうといった環境の場合、M&Aをきっかけに大量離職する可能性が高い場合など、人材リスクが高いと言えます。

法務リスクとは、対象企業の法務全般に関するリスクです。

例えば、取引先との契約に不利な条項が存在している、ビジネスに必要な許認可が取れていないまま運営していた、過去の組織再編において適切な法手続を経ていなかったなどが挙げられます。

法務リスクが高い場合、買収すること自体が困難なケースも考えられ、M&A前に慎重に法務リスクの調査を実施する必要があります。

経営リスクとは、労務管理などの雇用関係、事業戦略上の大きな課題など、経営に関わるリスク全般のことです。

例えば、従業員の労働時間を適切に管理していない場合、未払残業代が多額になっているリスクが高まります。

また、大手企業が対象企業のビジネスに進出してくる可能性が高い場合、今後、大手競合との競争に敗れれば、将来収益の悪化が懸念され、経営リスクが高いと言えます。

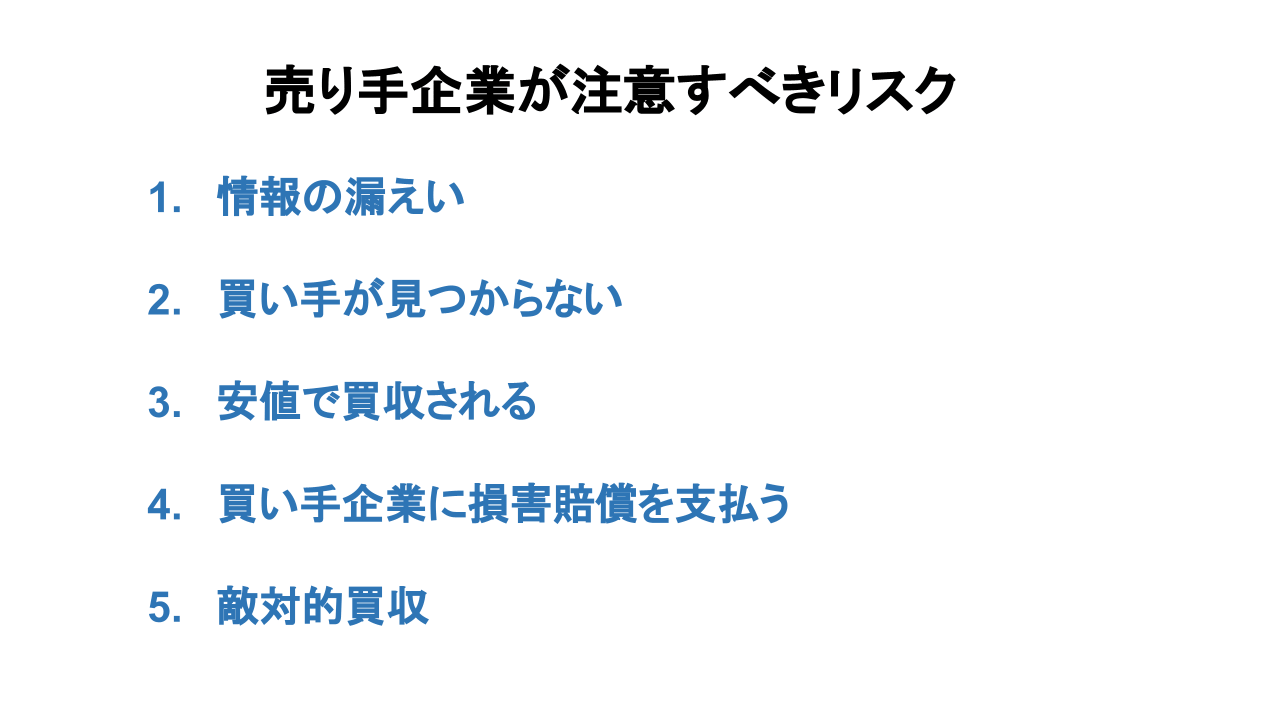

M&Aの情報が従業員に漏えいしてしまった場合、従業員に不安を生じさせ、M&A前に離職してしまい、企業価値を落としてしまうことが考えられます。

また、取引先や得意先などの社外に情報が漏えいしてしまえば、今までと同じ取引条件で取引できなくなるリスクが生じます。

売り手が上場企業の場合、インサイダー規制にも注意しなければなりません。

会社や事業の売却を進めていたとしても、必ずしも買い手が見つかるとは限りません。M&Aは相手があってこそ成約するものです。買い手が見つからなければ、例えどんなに良い資料を作っていたとしても、全てが無駄になってしまいます。

M&Aには相場があります。

上場企業の場合、PERやPBRといった一定の指標が株式市場の情報を見ればいつでも確認することができますが、未上場企業の売却の場合には上場企業のようにはいきません。

事前にM&Aの相場を知らず、相場よりも安い金額で売却をしてしまっても、売却後にはどうすることもできません。

売り手が自社を売却する際に締結する株式譲渡契約書や事業譲渡契約書の中で、買い手と補償条項を定めることが一般的です。

売り手の表明保証違反や義務違反の際には、クロージング後に買い手企業に対して損害賠償金を支払う可能性があります。

敵対的買収とは、自社の意向に沿わない買収を仕掛けられることを言います。

未上場企業で株式公開していなければ、株式譲渡は株主総会や取締役会の承認が必要なので、敵対的買収は起こりません。

一方、上場企業であれば、株式は自由に売買することができるため、敵対的買収が起こりえます。

敵対的買収が起こった場合、企業の経営者交代や企業文化の変更など、多大な影響があることが予想され、上場企業は常に敵対的買収のリスクと隣り合わせになります。

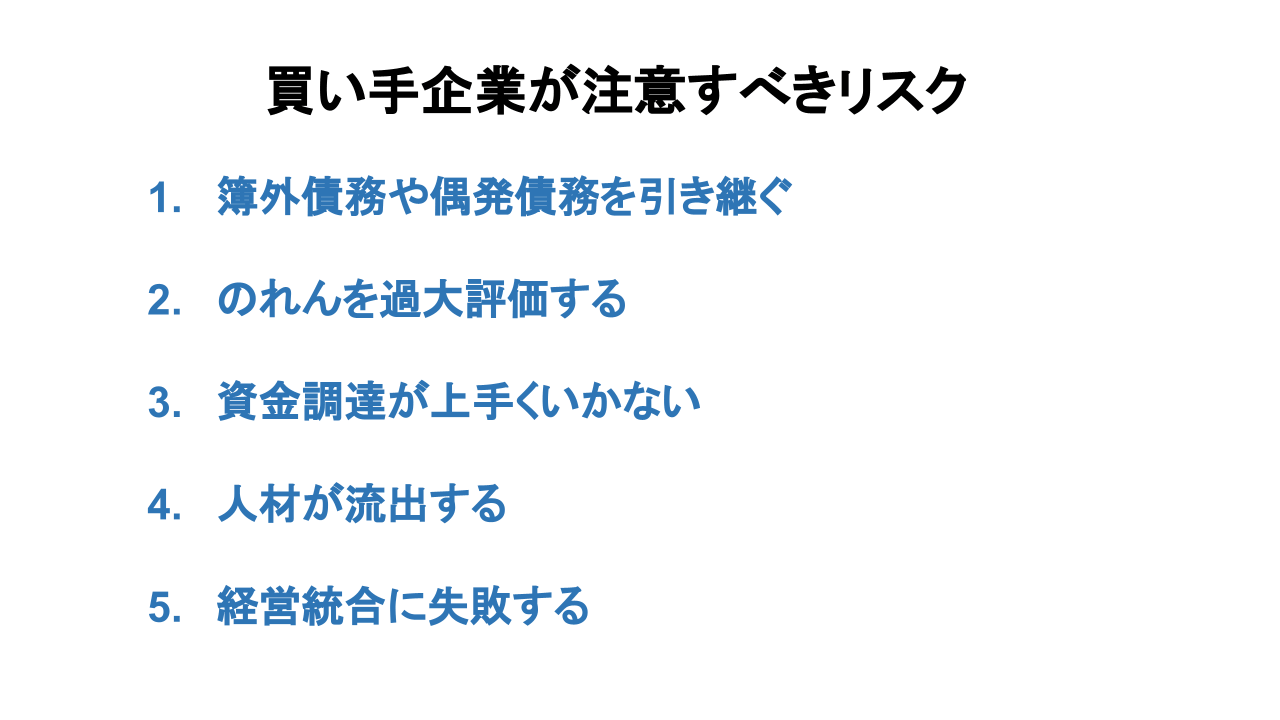

簿外債務や偶発債務は、対象企業の貸借差額表には計上されていないものです。

そのため、目に見えず金額も定かではありません。

しかし、簿外債務や偶発債務は、競合企業からの損害賠償金など多額になる可能性もあり、買い手が投資回収できるかどうかに大きく影響を及ぼします。

売り手の簿外債務や偶発債務を買い手が引き継いでしまえば、買い手が債務を弁済しなければなりません。

いくら対象会社が魅力的に見えたとしても割高な金額で買収してしまえば、最終的に買収資金を回収できなくなる恐れが高まります。

買収資金を回収できない場合、M&A失敗と評価されることになります。

対象会社の財務状況、将来性、買い手企業とのシナジー効果など、総合的に考えて、適切なのれん金額となるよう買収を計画する必要があります。

のれんを過大評価してしまう理由の一つとして、シナジー効果を過大に見積もってしまうことが挙げられます。

のれんを過大評価する場合に多いのが、売上シナジーを楽観的に見積もりすぎていることであるため、売上シナジーの実現可能性については特に慎重に見積もる必要があります。

買収資金が手元資金だけでは足りない場合、M&Aの交渉と平行して資金調達交渉もしなければなりません。

銀行借入や第三者割当増資など様々な資金調達方法が考えられますが、資金調達がうまくいかなければ買収することができなくなります。

M&Aの最終契約書の中で、買い手の資金調達が上手くいくことを実行の前提条件とし、契約締結することがあります。

その場合は、最終契約書は締結できたものの、資金調達が達成されなければ実行の前提条件を満たさず、クロージングの効力が発生しません。

M&Aが成功するかどうかの重要な事項として、対象会社の人材がそのまま残ってくれることが挙げられます。

仮に事業のキーマンがM&Aをきっかけに他社へ転職してしまった場合、今までと同様の収益を稼ぎ出せるとは限らなくなります。

キーマン以外にも、大量離職などが発生してしまった場合、買い手企業は新たな人材を一から集めなくてはならず、シナジー計画実現へ向けて、大きな遠回りとなります。

M&Aのプロセスの最後にあるのが、経営統合プロセス(PMI)です。

経営統合プロセスまではM&Aプロジェクトが上手くいっていたにも関わらず、最後の経営統合プロセスで失敗してしまえば、M&Aは全て徒労に終わってしまいます。

具体的には、以下のような経営統合の失敗を挙げることができます。

クロスボーダーM&Aを実施する場合、文化、言語、慣習の違いには注意しておかなければなりません。

例えば、以下のような事項に事項するべきです。

現地コーディネーターとの打ち合わせや本やインターネットの情報などによって、クロスボーダーM&Aを実施する前に、その国特有の事項は頭に入れておくようにしましょう。

対象会社の国によっては、自然災害や政治動向にも気を配る必要があります。

例えば、以下のような事項に注意するべきです。

政治が安定しているかについては、買い手にとって買収後のPMIや買収企業の事業計画にも大きな影響を及ぼします。

例えば、法人税率などの引き上げが行われてしまえば、その分、M&Aにより得られる将来キャッシュフローが減少するため、投資回収期間が延びてしまいます。

また、対象会社のオフィスや工場、データセンターなどの場所において、自然災害が起こり得るリスクもデューデリジェンスによって詳細に調査するべき場合があります。

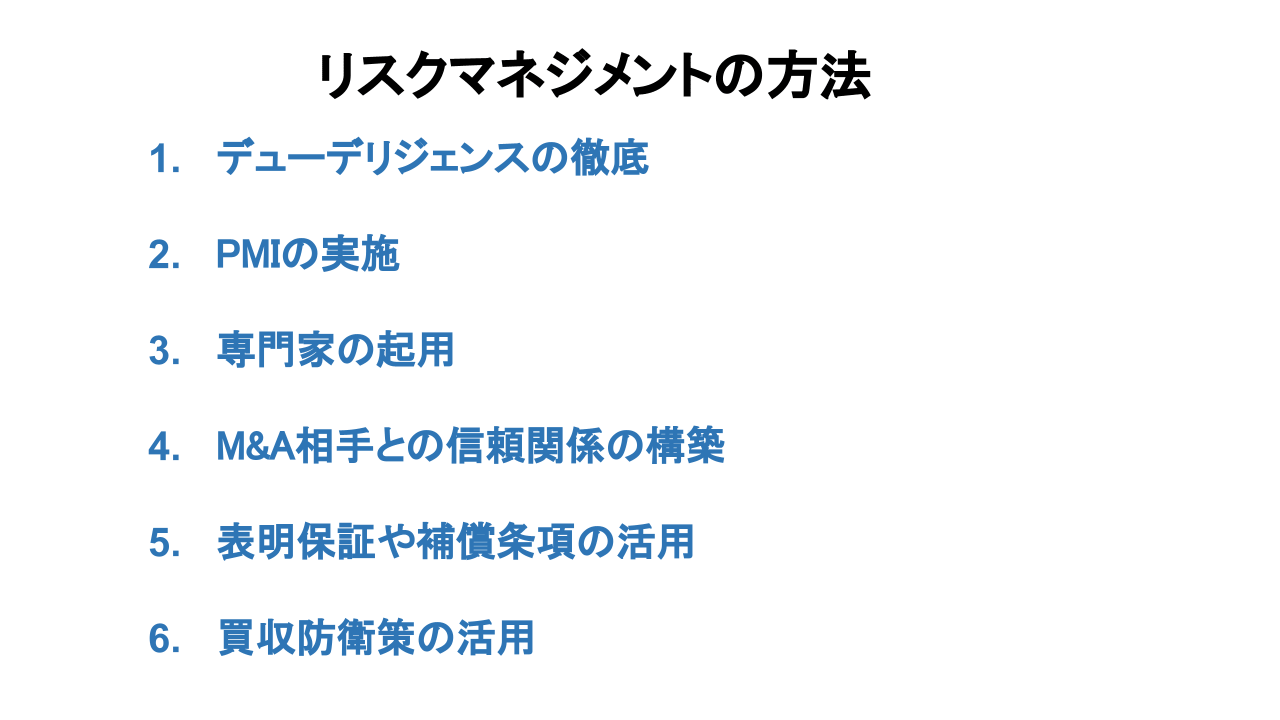

デューデリジェンスとは、買い手がM&Aする前に、対象会社の価値やリスクを調査することです。

どのようなM&A案件であったとしても、デューデリジェンスを行うことが望ましいとされます。

デューデリジェンスは、以下のとおり、7つの種類があります。

対象会社の業界や規模など総合的に鑑み、どのデューデリジェンスに重点を絞って実施するかは事前に検討しておく必要があります。

デューデリジェンスの実施により、M&Aの4つのリスクである財務リスク、人材リスク、法務リスク、経営リスクを洗い出すことになります。

デューデリジェンスにて把握したM&Aのリスクを軽減できるようPMIの計画を立て実行していきます。

例えば、デューデリジェンスの段階で人材リスクが高く、従業員の離職可能性が高い場合には、売り手と綿密なコミュニケーションを取り、M&Aの発表手法を工夫する、給料体系の統一を遅らせる、買い手が人事権をしばらくは持たないなど、様々な対応が考えられます。

M&Aのリスクが顕在化しないよう、PMIの段階でリスクの種をなるべく潰しておくことが重要です。

買い手、売り手ともに専門家を起用することでM&Aのリスクマネジメントを効率的かつ効果的に実施することができます。

買い手はM&A案件の進捗に伴い、以下のような専門家を起用することができます。

買い手は主にデューデリジェンスの段階で財務系の専門家や法務系の専門家を起用することが一般的ですが、M&Aプロジェクト全体に対して、買い手FAや戦略コンサルタントにプロジェクトのリードを依頼することもできます。

売り手は以下のような専門家を起用することが出来ます。

売り手FAを起用することにより、M&Aの相場観や自社の企業価値に関するアドバイスを受けることができ、安値で買収されるリスクを低減させることができます。

また、売り手自身が交渉することに対して自信がない場合、交渉を売り手FAに代理で行ってもらうことも可能です。

また、売り手はM&Aにより多額の現金を手にすることができますが、税金の存在を忘れてはなりません。

合理的な節税は実施できるようM&Aに詳しい税理士に依頼しておくと安心できます。

M&Aは相手があってこそ成立するものです。

買い手と売り手が何でも気軽に相談できるようになることが理想ですが、現実的には交渉中ということもありなかなか難しいことです。

M&Aプロセスの中でも、トップ会談にてトップ同士が信頼関係を持てると、M&Aプロジェクトはスムーズに進むことが多くなります。

トップ会談だけでなく、買い手と売り手が密なコミュニケーションを続け、お互いがハッピーなM&Aになるようなアクションを取り続けることが大切です。

買い手にとって、売り手からの表明保証は重要です。

表明保証とは、対象企業の財務や法務等に関する一定の事項が真実である旨を表明し保証することです。

例えば、最終契約書において売り手は以下のような事項を表明保証します。

売り手に表明保証違反があった場合、最終契約書において補償条項を入れることが一般的です。

補償条項によって、万が一の時にも買い手から売り手から補償金額を受け取ることができ、損失を限定させることが可能になります。

買収防衛策には、以下のとおり主に6つの種類があります。

2021年の敵対的買収事例の一つとして、シティインデックスイレブンス(旧村上ファンド系)の日本アジアグループへのTOBが挙げられます。

日本アジアグループは買収防衛策として、1株当たり300円[1]の特別配当の実施を発表しました。

シティインデックスイレブンスのTOB価格は1株当たり1,210円であり、かなり多額の配当金であることが分かります。

多額の現金を流出させることになることから、この手法はクラウンジュエルの一つです。

以上、見てきたとおり、M&Aは買い手、売り手の双方にリスクのある取引行為です。

一方、リスクを過度に恐れてしまっては、魅力的な成長機会を逸することに繋がりかねず、株主の期待に応えることができません。

「リスクマネジメントの手法」でも見てきたとおり、各リスクに対応するマネジメント手法は確立されています。

当然、リスクマネジメントを徹底的に行ったからといってM&Aのリスクをゼロにすることはできません。

デューデリジェンスやPMIなどM&Aにおける重要プロセスを漏らさずに実行するとともに、M&Aに詳しい頼れる専門家を起用すること等で、M&Aのリスクを最小限に抑えながらシナジー計画を実現させることが大切です。

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。