M&Aのサービスには、M&A仲介やマッチングサイトなどがあります。今回の記事では、公認会計士の視点でおすすめのサービスやM&Aのサービスを利用するメリット、選ぶポイントをくわしく解説します。(公認会計士監修記事)

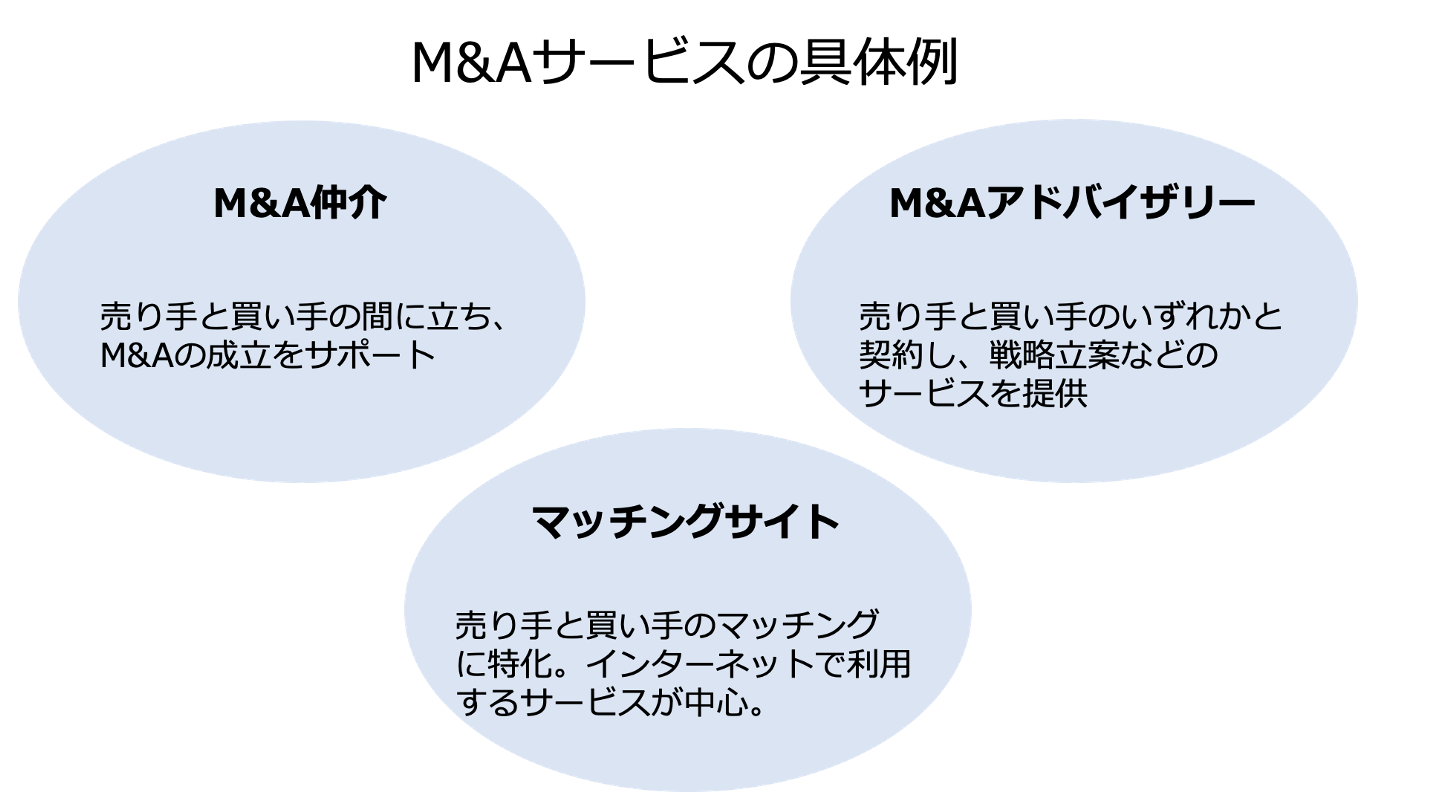

M&Aサービスとは、M&Aに関連するサービス全般のことです。

M&A仲介、M&Aアドバイザリー、M&Aマッチングサイトの3種類がありますので、それぞれ詳細を見ていきましょう。

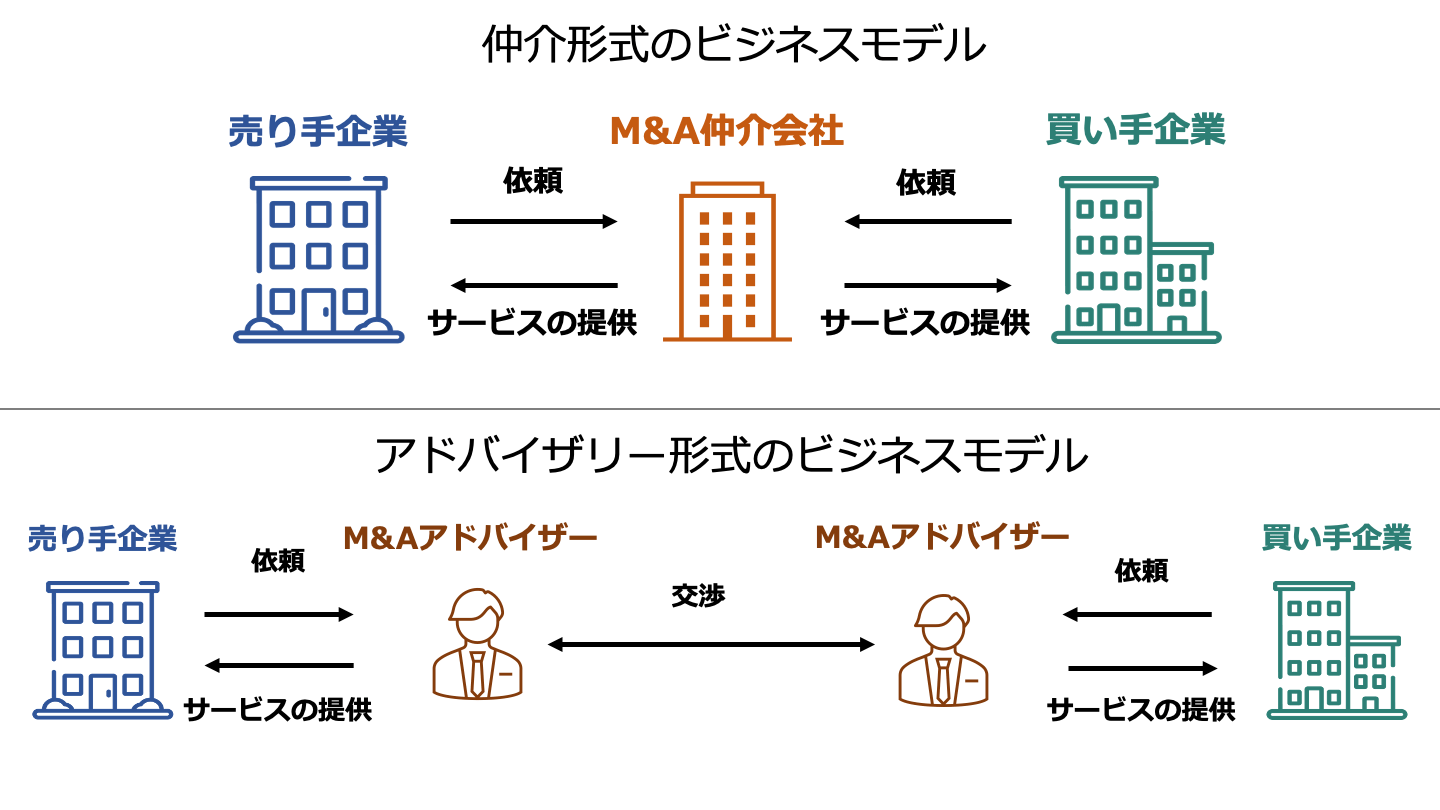

M&A仲介とは、買い手と売り手の間に立ち、双方に対してM&Aに関する助言を行い、M&Aを成立させることを支援するサービスです。

買い手と売り手の双方から手数料を得られるビジネスモデルであり、M&A仲介専門の上場会社もあります。

M&Aアドバイザリーとは、買い手と売り手のどちらか片方に対してM&Aに関する助言を行うサービスです。

フィナンシャルアドバイザリー(FA)と呼ばれることもあり、買い手FA、売り手FAといった形で双方FAを起用するケースもあります。

大型のM&A案件の際に利用されることが多いという特徴があります。

M&Aマッチングサイトとは、買い手と売り手のマッチングに特化したインターネットを中心とするサービスです。

M&A仲介やM&Aアドバイザリーと比べて、手数料が安い点が特徴です。

M&Aに関するアドバイスが欲しい場合には、M&A仲介やM&Aアドバイザリーを起用しながら、M&Aマッチングサイトを利用することもあります。

日本M&Aセンターは、東証一部上場の大手M&A仲介サービス会社です。

相談は無料ですが、着手金+成功報酬の手数料体系[1]となっています。

成功報酬はレーマン方式、対象企業の総資産をベースに計算されるため、借入金が多い場合などには成功報酬部分が高額になるケースがあります。

例えば総資産3億円、譲渡価格1億円であった場合、手数料は3億円×5%=1,500万円と計算されます。

譲渡価格に対する手数料率は15%(1,500万円÷1億円)となり割高になってしまいます。

日本M&Aセンターは、設立以来7,000件超[2]の成約実績があり、中堅・中小規模のM&A分野では1位のシェアを誇っています。

M&Aキャピタルパートナーズも日本M&Aセンターと同じく東証一部上場の大手M&A仲介サービス会社です。

報酬体系は着手金無料で成功報酬のみの手数料体系[3]となっています。

成功報酬は基本合意の段階で中間報酬が発生し、残りは最終契約締結時に手数料の支払義務が発生します。

成功報酬の計算方法は、譲渡価格をベースにしたレーマン方式となっており、日本M&Aセンターとの計算方法の違いには注意が必要です。

M&Aキャピタルパートナーズは、国内No.1の調剤薬局業界実績[3]がある点が特徴です。

インテグループは、2007年6月設立の独立系M&A仲介会社です。

完全成功報酬制の料金体系が特徴で、最低報酬は500万円[4]です。

成功報酬と言いながら基本合意の段階で中間金や成功報酬の一部を支払う必要のある仲介会社もありますが、インテグループは、完全に成功報酬のみのフィー体系となっています。

M&A案件としては売上規模が1億円~150億円[4]の中小・中堅企業をメインターゲットにしています。

インテグループの強みとして、M&Aのスピードをうたっており3~6か月[4]でのM&A成立を目標としています。

ストライクは、日本M&Aセンター、M&Aキャピタルパートナーズと同様に、東証一部に上場しているM&A仲介会社のうちの一社です。

手数料は、基本合意報酬と成約報酬の2つのみが必要で、着手金、企業価値算定費用、月額報酬等は必要ありません。

基本合意報酬は10億円以下の資産総額の場合、100万円[7]が必要で最大で300万円[7]がかかります。

成功報酬は譲渡金額をベースにしたレーマン方式で算定され、負債総額が多い場合であっても安心して取引することができます。

ストライクは、公認会計士を中心としたM&Aのスペシャリストが集まっており、全国の税理士、会計士事務所や金融機関との外部ネットワークが充実している点が特徴です。

プルータス・マネジメントアドバイザリーは2017年1月設立のM&Aアドバイザリー会社[8]です。

セルサイド、バイサイドのどちらか一方のアドバイザリーサービスを提供しています。

セルサイドであれば、ベンチャー企業のエグジット支援、親族外への事業承継、ノンコア事業の売却に関する支援等の実績があり、バイサイドであればM&A戦略の立案から支援しています。

手数料は非開示となっており、上場会社、未上場会社含めて幅広い顧客層にM&Aアドバイザリーサービスを提供しています。

GCAは独立系のM&Aアドバイザリー会社であり、かつては東証一部に上場していました。

アメリカの独立系投資銀行であるフーリハン・ローキーがGCAを完全子会社とするためTOBを実施[9]した結果、2021年10月11日に上場廃止が決定[10]しました。

今後は、フーリハン・ローキー傘下のもと、M&Aアドバイザリーサービスを提供していきます。

GCAは世界各地に拠点[11]を持ち、クロスボーダー案件や大型M&A案件を手掛けている点が特徴です。

また、M&Aアドバイザリーの他にも、戦略・PMIコンサルティング、デューデリジェンスなど幅広いサービスを提供しています。

フロンティア・マネジメントは、独立系のM&Aアドバイザリーファームで東証一部に上場しています。

M&Aアドバイザリー事業の他にもターンアラウンド型の経営コンサルティングサービスも提供しており、M&AだけでなくPMI領域のサービス展開も行っている点が特徴[12]です。

公認会計士・税理士、コンサルタント・アナリスト、金融機関、事業会社など多様な人材ポートフォリオを有しており、財務、税務、事業、ビジネスなど、M&Aに関する幅広い知見を有しています。

また、フロンティア・マネジメントは、全国各地のメガバンクや地方銀行とのネットワークを有しており、全国各地の売り案件開拓や潜在的な買い手候補への営業を行っています。

Pwcアドバイザリーとは、4大監査法人であるPwcグループを母体にしたM&Aアドバイザリー会社[13]です。

4大監査法人系は、他にはデロイトトーマツフィナンシャルアドバイザリー、KPMG FAS、EYストラテジー・アンド・コンサルティングなどがあります。

大手監査法人系のM&Aアドバイザリーは、大型のM&A案件を手掛けることが多く、会計・税務のコンサルティングと合わせて、総合的なアドバイスを提供できる点が強みです。

報酬が高額になることもあり、小規模なM&A案件の場合は、割高な手数料になってしまう点は留意が必要です。

三菱UFJモルガン・スタンレー証券は、2015年5月に三菱UFJフィナンシャルグループとモルガン・スタンレーとの合弁によって設立された会社[14]です。

世界を代表する金融機関である三菱UFJフィナンシャルグループの金融サービスの総合力とモルガン・スタンレーのグローバル展開力により、総合的なM&Aアドバイザリーサービスを提供している点が特徴です。

多くのM&Aアドバイザリーに共通していますが、大手企業や大型M&A案件を担当しているため、料金体系は非開示となっています。

M&Aサクシードは、東証マザーズに上場しているビジョナル株式会社の100%子会社である株式会社M&Aサクシードが運営するM&Aマッチングサイトです。

譲渡企業は登録無料で利用でき、譲り受け企業が負担する手数料も一般的な仲介会社などと比べて安価です。

買い手企業の手数料は、月額費用0円、成約手数料2.0%(最低金額200万円)となっています。

売り手 | 登録無料 |

|---|---|

買い手 |

|

また、経営者であれば誰でも利用できるわけではなく、審査を通過した法人企業のみが利用できるプラットフォームとなっており、安心して利用することができます。

バトンズはM&A仲介サービスも提供している日本M&Aセンターが運営しているM&Aマッチングサービスです。

手数料について、買い手は成約時に成約価格の2%、売り手は無料[17]です。

売り手はM&A支援専門家とアドバイザリー契約を締結することができますが、その際の手数料は別途必要となります。

バトンズを利用したM&Aが成約した場合には、バトンズに対する成果報告手続を行わなければならない点には留意が必要です。

報告義務に違反した場合には、違約金5万円を支払う必要があります。

バトンズの特徴として圧倒的なスピードが示されており、平均3.5か月[18]での成約を実現させており、1か月以内に成約する案件も多数あります。

トランビは2016年4月に設立されたM&Aマッチングサイトです。

買い手、売り手ともに成約時の成功報酬がかからない点が特徴です。買い手はプレミアムプランに加入することでM&Aの交渉を行うことができ、月額3,980円、9,800円、19,800円のコースが用意[19]されています。

買い手にとって成約手数料がないのはメリットですが、成約しない場合にも月額手数料が必要な点には注意が必要です。

トランビはM&Aマッチングサイトの他にも、トランビコネクトという中小企業・地方企業に特化した人材活用サービスやトランビe-ラーニングシステムというM&A講座を提供している点が特徴です。

スピードM&Aは2018年11月に設立されたM&Aマッチングサイトです。

売り手は手数料無料、買い手は成約報酬のみがかかります。成功報酬の計算は譲渡金額に対するレーマン方式で計算され、3,000万円以下の部分は5%[20]、最低手数料は20万円[20]と設定されています。

月額手数料は必要ありませんが、M&Aマッチングサイトの中では成功報酬率が高めに設定されています。

M&Aマッチングサイトでありながら、公認会計士が成約するまで完全サポートしてくれる点が特徴です。

ビズマとはビジネスマーケットが運営するM&Aマッチングサイトです。地方自治体や地域金融機関と連携し地域密着型のサービス提供している点が特徴です。

買い手、売り手ともに着手金や成功報酬は設定されていません。

M&Aの詳細なやり取りを行う際には、月3,000円[21]の定期契約を行う必要があります。

また、定期契約の他に、NDA締結事務サービスやアドバイザー紹介サービスを有料で受けることができます。

税理士ドットコムと業務提携しており、全国4,000名を超える税理士とのネットワークを有している点が強みの一つです。

[1] 日本M&Aセンター 料金について

[2]日本M&Aセンター M&A仲介実績

[3] M&Aキャピタルパートナーズ 特徴

[4] インテグループ 特徴

[7] ストライク 手数料体系

[8] プルータス・マネジメントアドバイザリー 会社概要

[9] 日経新聞 GCA買収

[10] GCA 上場廃止の決定

[11] GCA グローバルネットワーク

[12] フロンティア・マネジメント 会社概要

[13] Pwcアドバイザリー 会社概要

[14] 三菱UFJモルガン・スタンレー証券 強み

[15] M&Aサクシード サービス紹介

[16] M&Aサクシード 買い手手数料

[17] バトンズ 利用料金

[18] バトンズ 特徴

[19] トランビ 利用料金

[20] スピードM&A 利用料金

[21] ビズマ よくある質問

[22] ビズマ 税理士ドットコムとの事業提携

M&Aサービスを利用しない場合、自分の交友関係の中から買い手候補を探していくことが求められ、買い手候補が限られた範囲となることから、M&Aの相手を探すことはなかなかに困難です。

M&Aサービスの中には、多数の買い手候補を抱えるサービスがあるため、M&Aサービスを利用することで、一斉に買い手候補にアプローチすることができます。

そのため、M&Aサービスを利用した場合、M&Aサービスを利用しなかった際と比べて、かなりM&Aの相手を見つけやすいと言えます。

M&Aの実務は、会計、税務、法務、ビジネス、人事、交渉など様々な分野における高度な知識が必要です。

通常の会社運営を行いながら、経営者一人でM&Aの実務をこなしていくことは難しいケースがあります。

また、売り手の場合、複数の買い手候補と同時に交渉を進めていくこともあり、デューデリジェンスの段階では多数の専門家とのやり取りが必要です。

M&Aの実務をスムーズに進めるためには、プロジェクト全体の管理が重要であり、M&Aサービスを利用することで、効率的にM&Aの実務を進めてもらうことができます。

M&Aは、成功させるための決まった型はなく、対象会社の状況、売り手や買い手の希望など個別具体的な状況に応じて、臨機応変に対応していかなければなりません。

そのためには、数々のM&Aを成功させてきたM&Aの専門家からの助言やサポートが大変に大きな力となってくれます

M&Aサービスを利用することで、各専門家の支援を受けることができ、M&Aの成功確率を高められます。

M&Aのサービスを利用するデメリットは手数料がかかってしまう点です。

サービスを受ける以上、ある程度のコストがかかってくることは当然ですが、手数料を考慮したM&A戦略、シミュレーションが必要となります。

M&Aのサービスを選ぶ際にまず大切にしたいことは、自社の事業内容や規模を得意としている業者に依頼することです。

大手M&A仲介会社などは最低手数料が定められており、自社が小規模にも関わらず大手M&A仲介会社を選択すると、手数料が割高になる恐れもあります。

また、医療業界、不動産業界、飲食業界など、業界に特化したタイプのM&Aサービスもあります。

自社の事業内容と規模等を改めて整理のうえ、M&Aのサービスを比較検討するようにしましょう。

売り手にとって、M&Aサービスの付加価値の中で大きいのは買い手を見つけられることです。

M&Aサービス業者と企業の関係性が希薄であれば、質の高い買い手候補を見つけられる可能性は低くなります。

また、M&Aは専門性の高い分野であることから、税理士、弁護士など各分野の専門家とのネットワークが強いサービス業者を選ぶことも大切です。

M&Aのサービスの中には、料金体系やどこまでサポートしてくれるのか業務範囲が不明確なケースがあります。

ホームページには詳細が開示されていない場合には、納得いくまで担当者の方に質問し回答を得る必要があります。

また、料金体系が複雑でどれだけ手数料がかかるのか不明瞭な場合にも事前に問い合わせなければなりません。

サービス内容とその内容に合った手数料が明確になっているM&Aサービスを利用するようにしましょう。

M&Aサービスの場合、どのような担当者が付くのかによって、サービスの質が大きく変わってしまう場合があります。

連絡が付きづらい担当者になってしまった場合、不安を持ちながらM&Aのプロセスを進めていかなければなりません。

担当者とのコミュニケーションを取りやすいM&Aサービスを選択することも重要です。

「M&Aのサービスは理解できたものの、活用するとどうなるかが分からない」という経営者の方もいらっしゃるかと思います。

この章では、弊社が運営するM&Aマッチングサイト「M&Aサクシード」を介して成約したM&Aの成功事例を3例紹介します。

M&Aサービスに対する理解を深めたい方は、ぜひ参考にしてください。

GHインテグレーション:受託開発事業、国内大手SIerに対するSES事業を運営

フーバーブレイン:サイバーセキュリティツールの提供、ITシステムの構築、働き方改革の支援などの事業を運営

譲渡企業:福利厚生や職場環境、給料などのエンジニアの労働条件を改善すること

譲り受け企業:優秀なエンジニアの確保、事業の拡大

FLP:トラック整備工場、中古車販売事業を運営

富士運輸:大型トラックによる長距離輸送事業を運営。2,000台以上のトラックを保有する大手物流会社。

譲渡企業:後継者不在にともなう事業承継

譲り受け企業:大型トラックによる輸送ビジネスの拡大、労務管理への対応

Eatreat:管理栄養士・栄養士向け応援サイト「Eatreat」の運営、管理栄養士・栄養士と企業のマッチング事業を運営

西原商会:業務用総合食品の卸事業を運営

譲渡企業:親会社による不採算事業の切り離し(コロナ禍の影響で赤字となった子会社のEatreatを切り離すこと)

譲り受け企業:新規事業の開始

今回はM&A仲介、M&Aアドバイザリー、M&Aマッチングサイトについて、おすすめのM&Aサービス15個を紹介してきました。

M&Aを成功させるためには、各サービスの強み・弱み・特徴等を把握し、自身の案件規模や状況に適したサービスを利用することが重要になります。

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。