M&A価格の相場を徹底解剖!企業価値算定と価格を高めるポイントも解説

- 執筆/記事監修: 西田 綱一 (公認会計士)

M&A(企業の合併・買収)を検討している方にとって、もっとも気になるのは「会社の値段」ではないでしょうか?

売り手であれば「自分の会社は一体いくらで売れるのか?」と考え、買い手であれば「いくらで会社を買うことができるのか?」と気になりますよね。

しかし、M&Aに明確な相場はありません 。

そうは言っても、「だいたいの価格の目安」という意味でM&Aの価格相場を見積もることはできます。

この記事では、公認会計士監修のもとで、M&Aの価格相場を計算する方法や、価格を決める要素、そして会社をより高く売却するためのポイントを図解込みでわかりやすく解説します。

また、相場を深く理解するために、M&Aの最新事例(2025年の取引も含む)も紹介します。

この記事を読むことで、買い手は相場よりも高い金額で会社を買収してしまうリスクを避け 、売り手はより高い金額で会社を売却できる可能性を高めることができます。

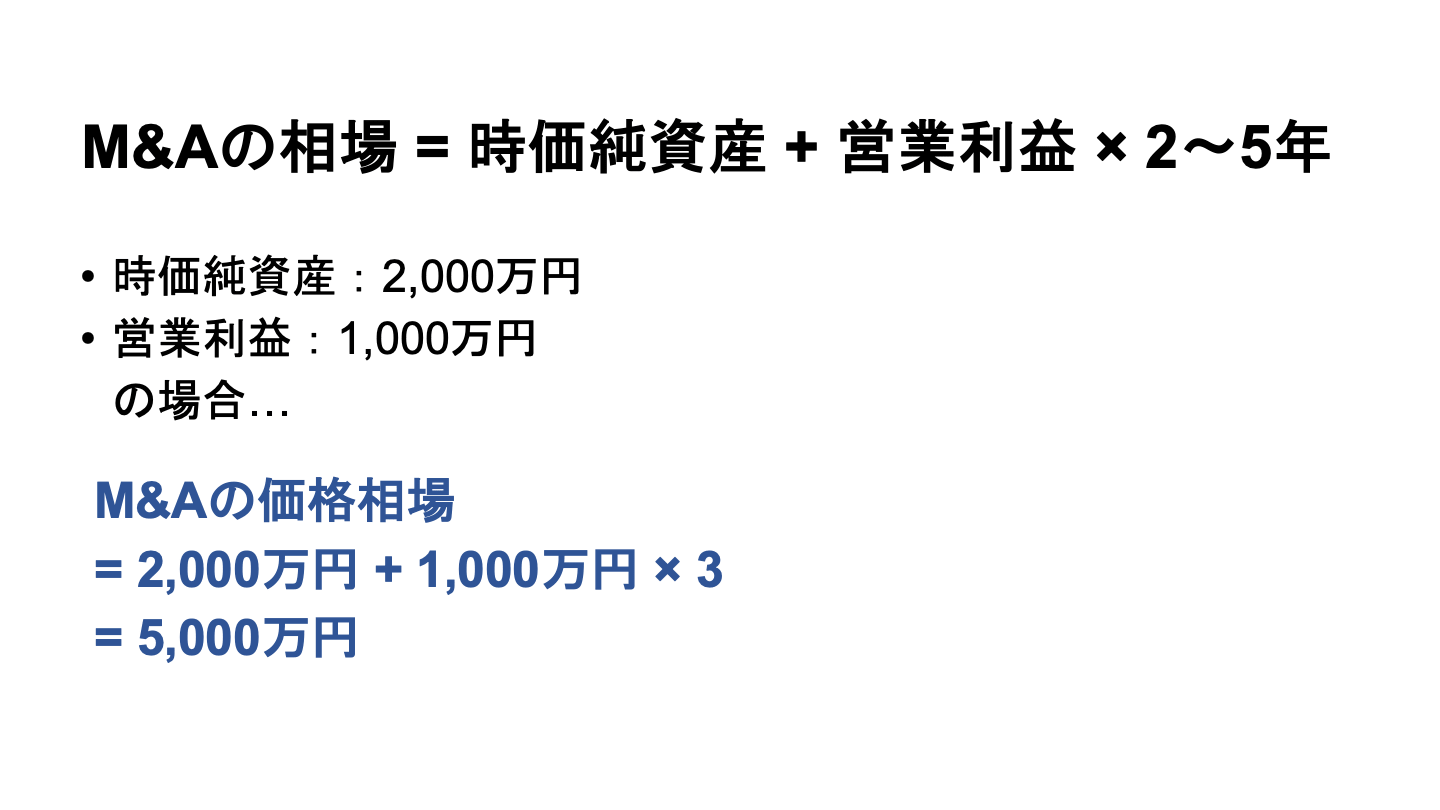

※上図は、年倍法に基づく簡単な相場の計算式であり、より合理的な相場はEBITDAを基に算出することが多い点に注意

はじめに、M&Aにおける相場がどのようなものかを解説します。

相場は一般に市場で取引されるその時々の値段のことです。

M&Aにおける相場とは、会社売却・会社買収のための金額のことです。他の物に関する相場もその時々の状況や条件によって変化するように、M&Aにおける相場も固定的なものではなく変動しうるものです。

したがって、「この条件ならば必ず〇〇円で売買される」という明確な相場はありません。

一般に、会社売却に関して売り手は相場を高く見積もり、会社買収に関して買い手は相場を低く見積もる傾向があると言われています。

明確な基準としての相場はないものの、「この条件であれば、概ね〇〇円〜〇〇円で売買されるケースが多い」という、大まかな目安としての相場はあります。

これ以降、「M&Aの相場=大まかな価格の目安」という前提で、解説を進めます。

M&Aの相場(目安)を知っておく重要性として、先ず、相場を知らないと、相場より高い金額で会社を買収してしまう可能性や相場より低い金額で会社を売却してしまう可能性が上がることが挙げられます。

次に、相場を知ることにより、会社売却・会社買収の金額の目安を把握できるため、M&Aの実効性を定量的に評価できるようになることも大きなポイントです。

逆に言えば、会社売却・会社買収の金額を具体的に数値化していかないと、M&Aに関する判断について、定性的な要因に重きを置きすぎるということも起こり得るでしょう。

M&Aの価格相場は、M&A対象会社の業種・事業規模、取引先、競合相手の有無、M&A対象会社の製品・商品の市場、M&A実行後のキャッシュフロー、従業員、M&A対象会社の純資産額、など様々な要因によって左右されます。

この章では、M&Aの価格相場を左右する要素をくわしく解説します。

M&A価格の算定基準となる企業価値を評価する際、対象会社の現在の財務状況はもっとも基本的な要素です。

具体的には、貸借対照表(BS)に記載されている純資産や、損益計算書(PL)に記載されている利益などが価格算定の基礎となります。

企業の財産から負債を差し引いた金額であり、純資産の金額が多いほど価格相場は高まることが一般的です。

なお、土地などの資産に含み益がある場合は、簿価ではなく時価で評価されることが望ましいとされています。

主に、EBITDA(税引前、利払前、減価償却前利益)や営業利益の金額が、相場を左右します。

こうした利益が多いほど、一般的にM&A価格の相場は高まります。

これらの財務数値は、後述する市場動向やシナジー効果などの要素と組み合わされ、最終的なM&A価格を決定づけます。

M&Aの価格相場は、貸借対照表に記載される有形資産だけでなく、帳簿には現れない「無形資産」の価値によっても大きく左右されます。

これには、取引先との関係性や従業員の持つノウハウなどが含まれます。

ビジネスを行うには、自社と取引してくれる相手が必要です。M&Aが行われる理由として、M&A対象会社が元々有している取引先との取引をそのまま継続することができることが挙げられます。

新しい取引先と一から信用を築くにはお金や時間がかかるからです。

特に、売上が特定の取引先に集中している場合、その顧客との関係は事業継続における重要な要素となります。

M&A後にその取引先との契約が継続されるかどうかは、価格に大きな影響を与える可能性があります。

ビジネスを動かすには、経営者だけでなく優秀な従業員が必要です。

専門的知識・経験・ノウハウを持った従業員の存在は会社売買価格を高めることに繋がります。

M&A後にキーマンとなる従業員が退職してしまうと、事業継続に問題が生じる可能性があるため、キーマンの雇用が継続されるかどうかで、大幅にM&A価格が変動する可能性があります。

企業が持つ独自の技術、特許、製造ノウハウ、そして顧客からの信頼の証であるブランドなども、M&Aの価格を大きく左右する無形資産です。

これらは貸借対照表には直接的に計上されないことが多いですが、企業の競争優位性の源泉であり、買い手にとっては大きな魅力となります。

たとえば、特定の分野で高い技術力を持っている場合や、地域で長年親しまれてきたブランド名は、買い手が新規事業を立ち上げるよりも短時間で市場での地位を確立できるというメリットをもたらします。

このような無形資産は、将来のキャッシュフローを生み出す力として評価され、M&A価格の相場を押し上げる傾向があります。

M&Aの価格は、対象会社単体の価値だけでなく、M&Aによって生まれる相乗効果(シナジー)も考慮されて決定されます。

シナジーとは、2つの企業が統合することで、それぞれが単独で活動していた時よりも大きな価値を生み出す効果のことです。

シナジーには、以下のような種類があります。

互いの販売チャネルを活用したクロスセルや、新製品・サービスの開発による売上増加などが該当します。

共同での資材調達によるコスト削減や、管理部門の統合による販管費の削減などが該当します。

買い手はこれらのシナジー効果を現在価値に換算し、対象会社の単独価値に上乗せして買収価格を検討します。

したがって、どのようなシナジーが期待できるかを具体的に示すことができれば、より高い価格での売却につながる可能性があります。

対象会社が属する市場や業界の成長性や動向も、M&Aの価格を左右する重要な要素です。

例えば、成長市場に属している企業は、将来性が高く評価され、価格も高くなる傾向にあります。

逆に、衰退市場にある場合は、将来の収益見込みが低く評価され、価格が低くなる可能性があります。

また、業界特有の規制や許認可なども価格に影響を与えます。

企業価値評価においては、対象市場の規模やトレンド、顧客ニーズの変化などを分析することが重要です。

上記以外には、主に以下のような要素がM&Aの価格相場に影響を及ぼします。

独占的ビジネスでない限り、ビジネスには必ず競合相手がいます。

その競合相手が非常に強力である場合など、競合相手の存在は会社売買価格に影響を与えます。

具体的には、業界内での競争が激しい場合や、強力な新規参入者が現れる可能性がある場合、事業の将来リスクが高いと判断され、価格が抑えられる要因となり得ます。

逆に、参入障壁が高く、安定した市場シェアを確保している場合は、高く評価される傾向にあります。

買い手がM&Aをどの程度急いでいるか、その緊急度も価格に影響を与えます。

たとえば、特定の事業領域へ迅速に参入したい、あるいは競合他社より先に優良な企業を買収したいといった強い動機がある場合、買い手はより高い価格を提示する可能性があります。

売り手としては、買い手の買収価格の考え方は様々であることを認識し、相手が何を求めているのかを見極めることが重要です。

価格交渉においては、最初に提示された価格がその後の交渉の基準となる「アンカリング効果」も働くため、相手の状況を予測した上で戦略的に交渉を進めることが求められます。

売り手側の事情も、M&A価格に影響を与えることがあります。

たとえば、後継者不在で事業承継を急いでいる場合や、経営者の健康問題など、売り手が売却を急がなければならない状況では、買い手から有利な条件を引き出しにくくなる可能性があります。

一方で、売り手が売却を急いでおらず、複数の買い手候補とじっくり交渉できる状況であれば、より良い条件での売却が期待できます。

売り手としては、譲渡によって何を実現したいのかを明確にし、計画的にM&Aプロセスを進めることが重要です。

この章では、M&Aにおける価格相場を計算する方法を2つ紹介した上で、実際に価格が決定するプロセスを解説します。

取引の非常に簡素な中小企業等においては、年倍法と呼ばれる手法を用いて、簡易的にM&Aの相場を見積もる事ができるケースがあります[1]。

年倍法では、「時価純資産+営業利益×2〜5(年)」の計算結果をM&Aの価格相場と考えます。

たとえば時価純資産2,000万円、営業利益1,000万円だとすると、M&Aの価格相場は以下のとおり算出されます。

M&Aの相場は、M&A取引において、非常に早い段階で把握されるのが理想です。

意向表明書や基本合意書のやり取りや各種デューデリジェンスの前には、M&Aの相場を把握しておくべきでしょう。

基本合意書調印前に把握したM&Aの相場は、M&A取引の基礎となります。

各種デューデリジェンスや交渉の前に、対価に対する意識を最低限合わせることは、買い手・売り手の双方にとって望ましいと言えます。

前項で紹介した年倍法には、理論的な根拠がないという欠点があります。

そのため、近年では年倍法に変わって、EBITDAを基準に、M&Aの価格相場を検討するケースが増えています。

EBITDA(Earnings Before Interest, Taxes, Depreciation and Amortization)とは、税引前、利払前、減価償却前の利益を意味し、事業で得られるキャッシュフローに近い概念です。

税率や資本構成、減価償却やのれん償却方法の違いなどによる影響を受けないため、企業間による収益性の比較指標として利用されます。

具体的には、以下の計算式でM&Aの価格相場を算出します。

EBITDAの何倍を加算するかは、企業の特性によって変動します。

3~5倍がボリュームゾーン、上場企業の全業種平均はおおむね6~8倍です。

この基準をもとに、キャッシュフローの成長性や安定性、売り手企業のニーズなどを考慮し、実際の倍率を決定します。

たとえばEBITDAが1億円、倍率が5倍、現預金が2,000万円、有利子負債が1,000万円のケースを想定すると、M&Aの価格相場は以下のとおり算出されます。

後述する企業価値評価手法の1つである「類似会社比較法(マルチプル法)」を簡便化した手法といえます。

市場や売り手企業の状況を加味するため、年倍法よりも合理的な価格相場を算出できる点が強みです。

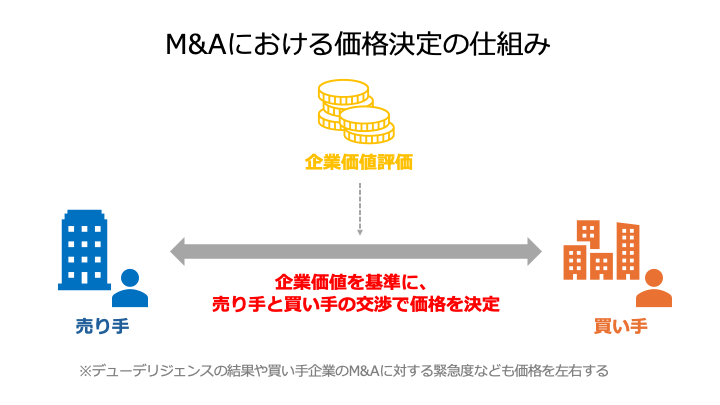

M&A対象会社の売却価格が決まる迄の流れを、ここで簡単に見ておきましょう。

M&Aにおける買い手もしくは売り手の候補を絞ることができたら、接触を行い、M&Aに対する意思を簡単に確認します。

お互いにM&Aに前向きな意思が存在すれば、まずはごく初期的な分析を行います。

この際の接触は、会社同士で直接連絡する方法、金融機関を通じる方法、M&A仲介会社を通じる方法などがあります。

買い手は分析のために、簡単な情報を売り手より提供してもらいます。

この初期分析を元に、売買価格を決める基礎となる売り手側の企業価値(株式価値)を計算します。

価格交渉の基礎となるため、企業価値評価の算定結果をM&Aの相場とみなすこともできます。

企業価値評価の方法は、インカムアプローチ・マーケットアプローチ・コストアプローチの3種類に大別されます。

企業価値評価の実務では、インカムアプローチ・マーケットアプローチ・コストアプローチのうち、複数を組み合わせて行うのが原則です。

それぞれのアプローチごとにメリット・デメリットが存在するからです。

また、実際の売買価格は相場を元に交渉を経て決定するため、通常、企業価値評価の結果(≒相場)と実際の売買価格は異なるのが通常です。

M&Aにおける相場を計算した後は、M&Aスキームを想定します。

M&Aスキームには、合併、新株引受、株式譲渡、事業譲渡、株式交換・株式移転等があるため、最も適切なものを選択する必要があります。

どのM&Aスキームを選択するかによって、法的手続き、会計上・税務上の処理、買収に必要な金額など、さまざまな点が変わることに注意が必要です。

これらの後に、実際に交渉に入り、基本合意書を調印し、各種デューデリジェンスを経た後に、売買価格が決定されるという流れが通常です。

交渉では、必ずしも、買い手と売り手のそれぞれが計算したM&Aにおける相場(≒企業価値)を提示するわけではありません。

実際の金額はあくまで交渉の結果にて決定されることを念頭に置き、自社なりの上限と下限を設定した上で、交渉を有利に進められる金額を提示すると良いでしょう。

この章では、インカムアプローチ・マーケットアプローチ・コストアプローチについてより詳細に説明します。

算定方法 | 概要 |

|---|---|

インカムアプローチ | 収益力をベースに評価する方法 |

マーケットアプローチ | 市場価格をベースに評価する方法 |

コストアプローチ | 純資産をベースに評価する方法 |

実務上、企業価値と株式価値を区別しないこともありますが、より正確には、

企業価値=株式価値+債権者価値

です。

そのため、株式価値が求まると、企業価値の計算も比較的容易です。

債権者価値は、基本的に有利子負債の額が目安になりますが、実務ではよく純有利子負債(Net Debt)という概念を用います。

純有利子負債とは、有利子負債(借入金や社債)から現金および現金同等物(預金、売買目的有価証券、等)を差し引いたネットの有利子負債のことです。

M&Aの相場となる金額は株式価値ではなく企業価値に基づいて算出されるケースが多いです。

インカムアプローチはM&A対象会社から期待される利益、ないしキャッシュフローに基づいてM&Aの相場を評価する方法です。

会社の将来の収益力や固有の事情を相場に反映させることができるなど、複数のシナリオの設定や変動要素を加味でき、柔軟な評価ができる点がインカムアプローチの大きなメリットです。

インカムアプローチでは、事業計画など、将来に関する情報を元に相場を算定するため、主観的要素が少なくないため、恣意性を排除するのが難しいことが大きなデメリットです。

また、会社が将来的に継続して営業されていることが前提となっている手法であるため、近年倒産するかもしれないような会社を対象にインカムアプローチでM&Aの相場を計算することは難しいというデメリットもあります。

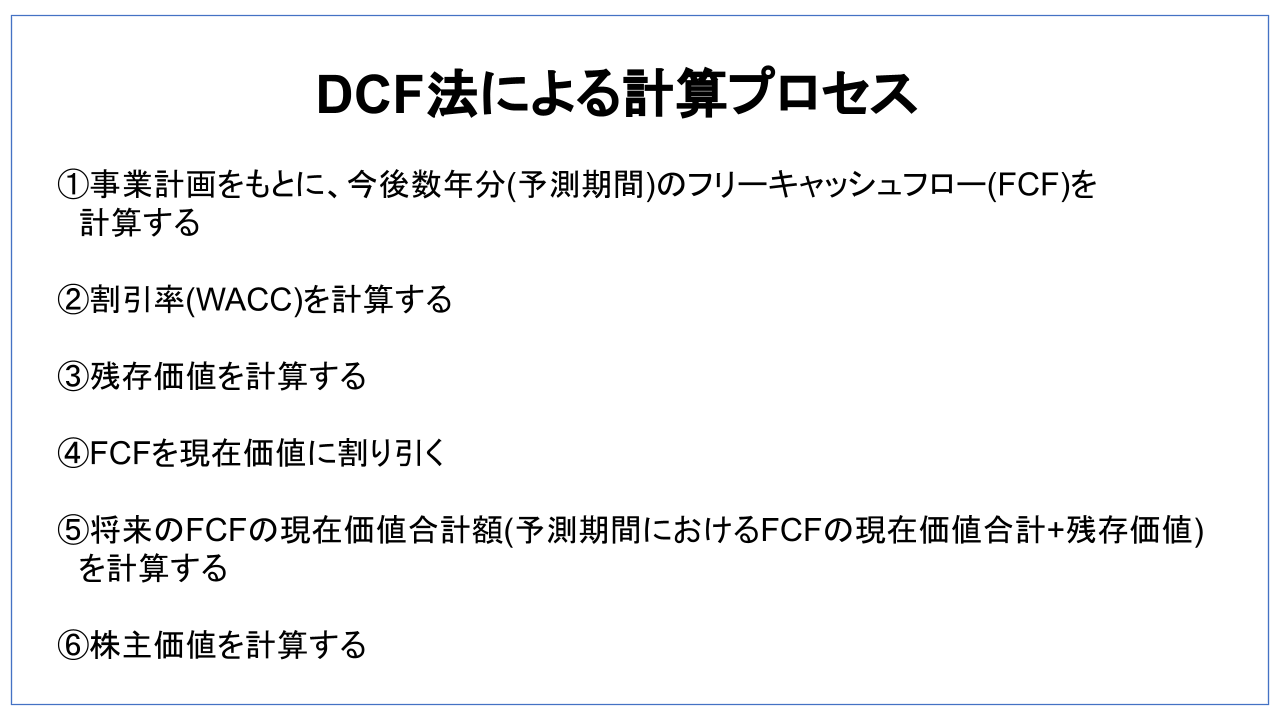

インカムアプローチにおいては様々な手法が存在しますが、実務でよく用いられるのはディスカウンテッド・キャッシュ・フロー(DCF)法です。

DCF法は、M&A対象会社の将来期待される一連のキャッシュフローをそれが実現するのに見込まれるリスク等を反映した割引率で現在価値に割り引いて企業価値を算定する方法です。

DCF法においては事業計画を利用しますが、少なくとも5年、できれば10年のものを利用したいところです。

以下、DCF法について詳細を説明します。

事業計画は様々な観点から精査されるべきですが、収益および費用発生については、特に注意して精査すべきです。

収益については、例えば重要な指標である売上高を数量と単価に分け、業界の趨勢と合わせて分析することなどが基本です。

費用については、変動費と固定費に分けて分析すると、上手くいくケースが多いでしょう。

事業計画の貸借対照表および損益計算書を元に、フリーキャッシュフローを計算します。

フリーキャッシュフローとは、簡単に言うと、会社が自由に使えるお金だと考えてください。

フリーキャッシュフローの計算式は以下のようになります。

フリーキャッシュフロー=営業利益×(1-法人税率)+減価償却費等-設備投資±正味運転資本増減

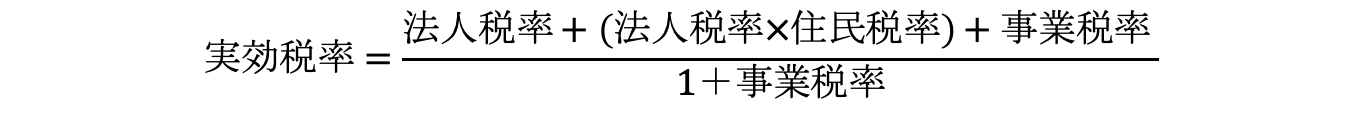

各期の事業計画の損益計算書に記載がある営業利益に、M&A対象会社の法人税の実効税率をかけると、想定される法人税の金額が出ます。

想定される法人税の金額を営業利益から引くと税引後営業利益(NOPAT)が求まります。

法人税の実効税率は以下のとおり計算できます。

税引後営業利益が求まったら、非現金支出費用を足します。非現金支出費用とは、会計上費用として計上するが、現金支出を伴わないもののことです。

減価償却費等の「等」に含まれるのは、同じく非現金支出費用である引当金の増加(減少)額です。

減価償却費の額を税引後営業利益に足します。

さらに、引当金が前期比で増加している場合は増加額を税引後営業利益から引き、引当金が前期比で減少している場合は減少額を税引後営業利益に足します(逆にしないように注意してください。)。

文字通り、設備投資に回した金額を2.の結果から引きます。

正味運転資本とは、大まかにいうと、日常の営業活動を行うのに必要な資本のことです。

各期の事業計画の貸借対照表における金額をもとに毎期の正味運転資本を計算します。

正味運転資本は、以下の計算式で求められます。

正味運転資本=売上債権+棚卸資産-仕入債務

正味運転資本が前期比で増加している場合は、増加額を3.の結果から引き、正味運転資本が前期比で減少している場合は減少額を3.の結果に足します(逆にしないように注意してください。)。

ここまでが各事業年度のフリーキャッシュフローの金額の計算です。

このフリーキャッシュフローを、事業計画を元に事業年度ごとに求めます。

例えば、10年の事業計画が手に入った場合は10年後迄のフリーキャッシュフローを、事業年度ごとに計算してください。

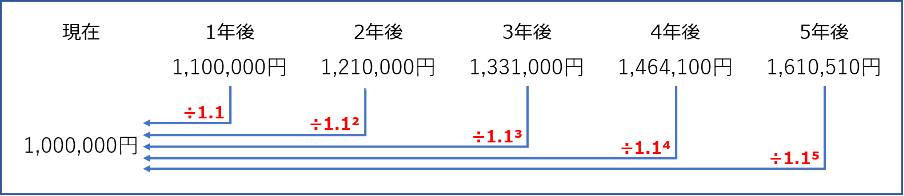

フリーキャッシュフローは未来において発生するため、現在の価値に割り引く必要があります。

この割引現在価値という考え方は、簡単に言うと、今手元にある10,000円と1年後に手に入る10,000円とでは価値が異なる、という視点に立って求められるものです。

具体例で説明します。

1年間で3%の利回りが確実につく資金の運用先が存在すると仮定し、税金を無視すると、今手元にある10,000円をその運用先に投資すれば、1年後には10,300円になります。

逆に考えると、1年後に手に入る10,000円は、今現在手元にある10,000÷1.03≒9,709円と同じ価値だと考えることができます。

こういった考え方を、割引現在価値と呼びます。

またこの例における3%のことを、割引率と呼びます。

割引現在価値の例:割引現在価値1,000,000円 割引率10%

昨今、安全な投資先である日本国債や銀行の預金利子率が非常に低いため実感が湧きにくい面もあるかもしれませんが、会社売却・会社買収では非常に多額の金額が動くため、割引現在価値の考え方は無視できません。

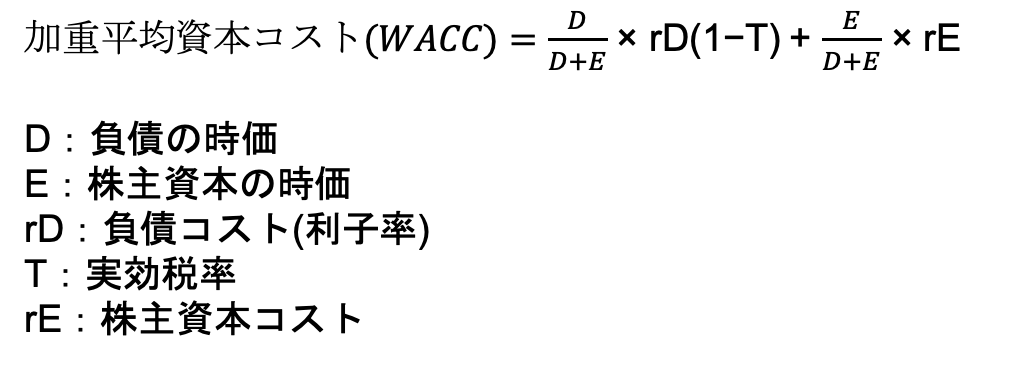

DCF法におけるフリーキャッシュフローを割引くための割引率は、理論上、株主資本コストと有利子負債コストをそれぞれ求め、それらを株主資本および有利子負債の価値の構成割合に応じて加重平均して算出します。

株主資本コストとは、株式に投資するにあたり株主が要求する利回りのことです。

有利子負債コストは負債の利子率のことです。

このように計算されたコストのことを加重平均資本コスト(WACC)と呼びます。

WACCの算出は非常に難解であるため、詳細については以下の日本公認会計士協会の資料を参考になさってください

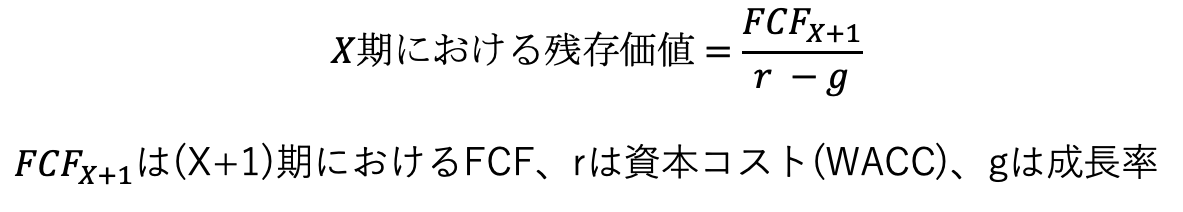

事業計画が手に入った年度のフリーキャッシュフローだけでなく、残存価値(ターミナルバリュー)を求める必要があります。

残存価値とは、例えば10年の事業計画が手に入った場合、11年以降のキャッシュフローの割引現在価値の合計のことです。

実務では、この残存価値を求めるために、以下の仮定をおいて計算するケースがあります。

この仮定を元に残存価値を求めると以下の通りになります。

DCF法において、企業価値は以下の式で求められます。

企業価値=将来のフリーキャッシュフローの現在価値合計+事業外資産

事業外資産の例としては、遊休不動産などがあります。

マーケットアプローチは上場している同業他社や類似取引事例など、類似する会社・事業・取引事例と比較することによって相対的にM&Aの相場を評価する方法です。

仮にM&A対象会社自身が上場している場合は当該会社の株価を元に株式価値を算定します。

一方、M&A対象会社自身が上場していない場合は、類似する上場企業の株価などをベースに株式価値を把握します。

マーケットアプローチは市場株価をベースに評価を行うため、客観的な評価が行えることが大きなメリットです。

市場株価は平時に少数の株式を購入するための価格であるため、支配権を得るための株式購入の価格ではないことが、マーケットアプローチのデメリットです。

通常、会社の株式を、支配権を得られるほど、多く買い集めるには、平時の市場株価に上乗せして対価を支払うことになります。

その上乗せ分を、コントロール・プレミアムと言います。

平時の市場株価はコントロール・プレミアムが含まれてない価格であることに注意が必要です。

コントロール・プレミアムは平時の市場株価の20~40%となるケースが多いです。

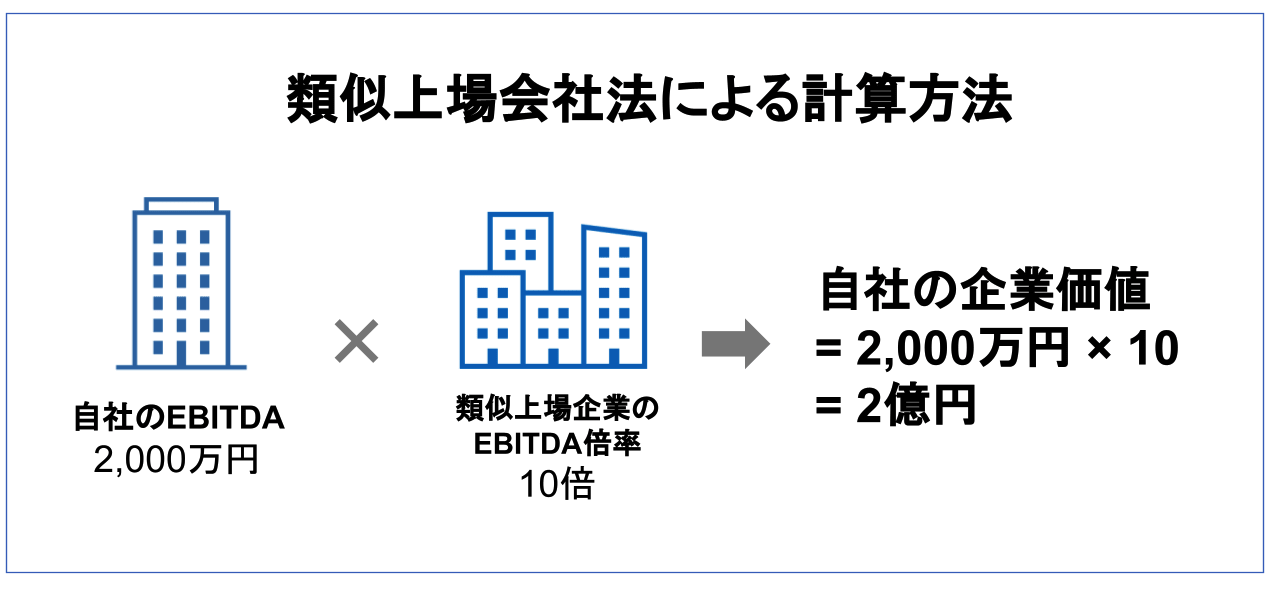

マーケットアプローチの主な手法として、市場株価法、類似上場会社法(類似会社比較法やマルチプル法とも呼ばれる)、類似取引法があります。

ここでは、類似上場会社法(類似会社比較法)について詳細を説明します。

類似上場企業を選ぶにあたって、まずは類似上場企業の候補を、インターネットなどを用いて、決定します。

M&A対象会社と同じ業界に属する上場企業が候補となります。

さらにそこから類似性を加味して類似上場企業を3~5社程度に絞れると良いでしょう。

M&A対象会社との類似性の判断は、営んでいる事業の組み合わせ、事業の成熟度などを元に判断しましょう。

類似上場企業が選べた後は、採用する倍率指標を決定します。

ここでは実務でよく利用される指標の内、EBITDA倍率、EBIT倍率、PER、PBRの4つを紹介します。

EBITDAとは利払前税引前償却前利益のことであり、支払利息・法人税等・減価償却前を控除前の利益です。

支払利息控除前の利益なので、それに対応させるために分子は株式価値ではなく企業価値を利用します。

EBITとは利払前税引前利益のことです。支払利息・法人税等を控除前の利益です。

EBITDAとは減価償却額を控除する点で異なります。

支払利息控除前の利益なので、それに対応させるために分子は株式価値ではなく企業価値を利用します。

PERは非常にメジャーな指標ですが、当期純利益は特別損益の影響を受けるため、分析には不向きなケースもあります。

当期純利益は支払利息控除後の利益なので、それに対応させるために、分子は企業価値ではなく株価総額を利用します。

純資産は支払利息控除後に求められる数値なので、それに対応させるために分子は企業価値ではなく株価総額を利用します。

基本的には、株価総額=株式価値と考えて差し支えありません。

類似上場企業について各指標を計算した結果をM&A対象会社にあてはめて、企業価値・株式価値を計算します。

通常は、指標を複数組み合わせて計算します。

その際、どの指標を選ぶべきかについては、状況により様々ですが、M&A対象会社にとって特に重要な数値が何かを考慮しましょう。

例えば、減価償却の額が重要な意味を持つ装置産業(製造業)などでは、一般的に、EBITDA倍率よりEBIT倍率が適していると言えます。

コストアプローチは主として純資産に注目したM&Aの相場の計算方法です。

会社の資産および負債は過去の取引の結果として、会社に帰属しています。

ご存知の通り、純資産は資産から負債を除いたものです。

主として純資産に注目するコストアプローチは、過去の取引の結果をベースに株式価値を算定するものであると言えます。そのため、ある程度の客観性を確保できることがメリットです。

会社の資産および負債には、基本的に、未来の取引による影響が反映されていません。

そのため、今後長年継続していく企業の株式価値を評価する上で、コストアプローチは単独で利用するのに向いていないというデメリットがあります。

コストアプローチの主な手法として、時価純資産法、簿価純資産法があります。

以下では時価純資産法について説明します。

評価日における正確な時価が算出できればそれに越したことはないのですが、実務上それが難しい場合は、直近の四半期決算時の時価を算出することで代替するというケースもありうるでしょう。

時価純資産法において時価を求めるべき資産は、売上債権、棚卸資産、有価証券、貸付金、有形固定資産、無形資産などです。

まずはこれらの時価を把握します。

ここでは主な勘定科目ごとに資産の時価を把握する上でのポイントを記載します。

売上債権(売掛金・受取手形):売上債権の時価は額面から不良債権分を減額することで求められます。売上債権の内、回収可能な分が時価になると捉えればよいでしょう。

棚卸資産:棚卸資産の時価は、棚卸資産の簿価から不良・滞留在庫分を減額することで求められます。直近の四半期決算後に棚卸資産の金額に大きな変化を与える事情がなければ、直近の四半期決算の棚卸資産の金額から棚卸資産評価損の金額を引いた値を棚卸資産の時価としてもよいでしょう。

有価証券:上場している等の理由で取引価格が明確な有価証券は、評価日における株価により時価を算出します。

有価証券が非上場で取引価格が明確でない場合、理論上は、有価証券発行会社の評価日における貸借対照表等を手に入れ、それを元に有価証券の時価を把握すべきです。

しかし、有価証券発行会社の貸借対照表の入手などが困難であり金額の影響も大きくないような場合は、自社の直近の四半期決算時の貸借対照表における当該有価証券の金額を、そのまま時価として扱っても差し支えないでしょう。

貸付金:貸付金の時価は貸付金の残額から回収不能分を減額することで求められます。貸付金の内、回収可能な分が時価になると捉えればよいでしょう。

建物・建物付属設備・構築物・機械装置・工具器具備品:理論上、これらの時価は、固定資産を中古市場にて引き取ってもらった場合の想定売値、もしくは、同じ固定資産を中古市場から購入してきた場合の想定買値を時価とすべきであると考えられます。

しかし、実務上中古固定資産の売値・買値が観察できないことも少なくない上、非常に煩雑であるため、実務上その方法が用いられるケースは少ないでしょう。

そのため実務では、直近の四半期決算から評価日までの減価償却を反映させ、取得原価から減価償却済みの額を引いた金額を、これらの時価と捉えればよいでしょう。

圧縮記帳が行われている場合は圧縮記帳がなかったものとして計算しなおしてください。

土地:土地について適正な時価を把握する場合は不動産鑑定士に依頼するのが、理論上、正しい方法ではあります。ただし実務上、固定資産税における固定資産評価額あるいは路線価に調整を加えた値を時価とする簡便な方法でも、不動産鑑定士による評価額と大きなブレがないと想定できる場合は、代替できるでしょう。

無形資産:無形資産とはソフトウェア・顧客リスト・特許で保護されていない技術・データベース・産業財産権(特許権、商標権、意匠権など)・著作権、などのことです。

理論上は、貸借対照表に計上されていない無形資産も含めて識別し、時価評価すべきです。

しかし、無形資産の時価評価は非常に難解であるため、M&A相場を計算する段階では、資産の内、時価による金額の変動が大きい項目や時価の把握が比較的容易な資産のみについて時価評価を行う修正簿価純資産法を用いるケースが多いでしょう。

M&A相場を計算する段階では、無形資産の全てを時価評価することまでは要しないと考えられます。

実際の買収価格の算定する際、例えば顧客リストや産業財産権に非常に大きな意味があり、時価評価をすべきである場合は、M&Aの専門家に無形資産の時価評価を頼むという流れもありうるでしょう。

ここでは主な勘定科目ごとに負債の時価を把握する上でのポイントを記載します。

国際的に負債の時価について、理論上の細かな議論がなされていますが、今回は実務上での取り扱いについて簡単に記載します。

有利子負債:社債や借入金については額面を時価として取り扱えば差し支えないでしょう。

引当金:引当金については、基本的に、評価日までに積むべき金額をそのまま時価として捉えて差し支えありません。

ただし例えば、引当金の内、賞与引当金を今まで積んでいなかったという場合は、賞与引当金を積み、その金額を時価としましょう。

その他に負債があれば、実務上可能な範囲で時価評価します。

資産の時価から負債の時価を引けば、時価純資産(株式価値)が出ます。

これに債権者価値(純有利子負債の額)を足す事で企業価値が求まります。

評価アプローチごとのM&Aの相場は、基本的には、以下の序列となるケースが多いでしょう。

コストアプローチによる相場<マーケットアプローチによる相場<インカムアプローチによる相場

コストアプローチによるM&Aの相場は将来の影響額であるのれん分を含んでいないため、最も算出額が小さくなるケースが多いです。

マーケットアプローチによるM&Aの相場はコントロール・プレミアムが含まれてないため、インカムアプロ―チより金額が小さくなることが多いです。

インカムアプローチによるM&Aの相場はコントロール・プレミアムを含めたのれん分を含んで算出されます。

基本的には以上のような関係になりますが、のれん金額がマイナスとなる(負ののれん)となるケースなどにおいて、上述の関係とならない場合もあります。

企業価値は企業の業績により大きな影響を受けます。業績が良い時の方が企業価値は高いです。

いわゆる「売り時」を逃さないようにすべきです。

業績が悪いと不利な条件を飲まなければならないケースや買い手に買ってもらえなくなるケースも起こり得ます。

企業価値が高い時に売れるように、M&Aのための準備は早めに行いましょう。

買い手に対して、売り手の強みを、綺麗に整理して分かりやすく見せることが非常に重要です。

分かりやすく伝えることで、買い手は「他社にとっても会社は魅力があるので、ある程度高い値段をつけないと買えないだろう」という心理になります。

また、弱みも可能な限り伝えておく必要があります。

同じ会社であっても、その会社をどのように評価するかは、買い手候補ごとに大きく異なります。

そのため、自社を高く評価してくれる買い手候補を選定し、交渉を進めることが効果的です。

自社を高く評価してくれる買い手候補を見つけるには、主に以下の施策が効果的です。

また、自社を高く評価してくれる買い手候補を見つけるには、相応の時間を要する可能性があります。

したがって、余裕のあるスケジュールを設定し、早めに買い手候補探しに着手することも重要です。

相場よりも高い価格でM&Aを行える可能性を高めるには、入札方式で買い手を決定するのもおすすめです。

入札方式とは、複数の買い手候補に買収条件を提示してもらい、最も良い条件を提示した買い手候補を最終的な買い手とする方法です。

入札方式で買い手を決める売り手にとっての最大のメリットとしては、買い手候補間に競争原理が生じ、特定の買い手候補とだけ買収条件を交渉する相対方式と比較し、売り手にとって有利な条件でのM&Aが行われると期待できることが挙げられます。

一方、デメリットとしては、買い手の決定まで時間がかかる点にあります。

M&Aにスピード感を要する場合は、入札方式は適切ではない点に注意が必要です。

また、入札方式では相対方式より売り手の情報を開示する相手も増えることから、情報漏洩のリスクが高まることも念頭に置かなければなりません。

入札方式にて買い手を決定するにあたり、売り手としては、買い手候補の競争状態を維持することと入札手続の透明性・公正性を確保することが非常に重要です。

買い手候補の競争状態を維持するために売り手としてプロジェクトチームを用意することや、入札手続の透明性・公正性を確保するために売り手に送るプロセスレターを用意し、プロセスレターを開示した後はプロセスレターに記載のプロセスと期限を遵守するなどの対応をしましょう。

M&Aの実例を知ることで、「ある事業領域において、どのくらいの業績(売上や営業利益)であれば、〇〇円くらいでM&Aの取引が行われる」という相場感を把握できます。

そこでこの章では、M&Aの相場を把握する上で役に立つ事例を5例紹介します。

2025年9月、株式譲渡の手法により、AIStep株主は全株式をフライヤーに売却しました。

譲渡価格は2億円です。

企業名 | AIStep |

事業内容 | オンライン AI 研修事業 |

主要な経営成績および財政状態 (2024年9月期) |

|

企業名 | フライヤー |

事業内容 | 人材育成サービスやオンライン読書コミュニティなどの運営 |

主要な経営成績および財政状態 (2025年2月期) |

|

フライヤーは、法人顧客網と126万人の個人会員を活用し、AIStepの生成AI研修をBtoB・BtoC双方に展開することによる事業拡大を図るために、本件M&Aを実施しました。

参照元:

株式会社 AIStep の株式の取得(連結子会社化)に関するお知らせ(フライヤー)

2025年2月期 決算短信〔日本基準〕(非連結)(フライヤー)

2025年4月、株式譲渡と第三者割当増資引受の手法を併用し、みんがく株主は株式の53.2%をサクシードに売却しました。

譲渡価格は1億10万円です。

企業名 | みんがく |

事業内容 | 教育分野特化型の生成 AI プラットフォームに関する企画および開発等 |

主要な経営成績および財政状態 (2024年4月期) |

|

企業名 | サクシード |

事業内容 | 教育・福祉業界を対象とした人材サービス及び学習塾・家庭教師などの教育サービス |

主要な経営成績および財政状態 (2025年3月期) |

|

サクシードは、教育人材支援と生成AI教育DXの融合により、教員支援と教育現場の質向上を同時に実現するために本件M&Aを実施しました。

参照元:

株式会社みんがくの株式の取得及び第三者割当増資引受による子会社化に関するお知らせ(サクシード)

2025年3月期 決算短信〔日本基準〕(非連結)(サクシード)

2025年4月、株式譲渡の手法により、アルネッツ株主は全株式をFRONTEOに売却しました。

譲渡価格は15億5,500万円です。

企業名 | アルネッツ |

事業内容 | ローコードプラットフォームMendixを活用したDXソリューション事業、システム/アプリケーション開発など |

主要な経営成績および財政状態 (2024年10月期) |

|

企業名 | FRONTEO |

事業内容 | AIソリューション事業など |

主要な経営成績および財政状態 (2025年3月期) |

|

FRONTEOは、製造業向けDXとMendix導入支援を融合し、自社ソリューション「匠KIBIT零」との連携を図ることで、付加価値の創出やソリューション提供領域の拡大を図るために本件M&Aを実施しました。

参照元:

株式会社アルネッツの株式取得(完全子会社化) および資金借入に関するお知らせ(FRONTEO)

2025年3月期 決算短信〔日本基準〕(連結)(FRONTEO)

2024年11月、株式譲渡の手法により、インゲート株主は全株式をクラウドワークスに売却しました。

譲渡価格は24億円です。

企業名 | インゲート |

事業内容 | 人材紹介、採用支援、キャリアカウンセリング事業など |

主要な経営成績および財政状態 (2024年3月期) |

|

企業名 | クラウドワークス |

事業内容 | フリーランス人材を中心とした人材マッチングサービス |

主要な経営成績および財政状態 (2024年9月期) |

|

クラウドワークスは、フリーランス人材とITソリューション案件のマッチング実現を図るために本件M&Aを実施しました。

また、本件M&Aにより、クラウドワークスの顧客基盤・採用力を活かし、インゲートが行う人材紹介事業の収益成長も見込めるとしています。

参照元:

株式会社インゲートの株式取得(子会社化)の契約締結及び資金の借入れに関するお知らせ(クラウドワークス)

2024年9月期 決算短信〔日本基準〕(連結)(クラウドワークス)

2024年9月、株式譲渡の手法により、高橋汽罐工業株主は全株式をJRCに売却しました。

譲渡価格は18億円です。

企業名 | 高橋汽罐工業 |

事業内容 | 発電所などの各種工事、補修、保守、メンテナンス |

主要な経営成績および財政状態 (2024年3月期) |

|

企業名 | JRC |

事業内容 | 屋外用ベルトコンベヤ部品の設計・製造・販売など |

主要な経営成績および財政状態 (2024年2月期) |

|

JRCは、コンベヤ搬送設備の点検・工事に強いJRCと発電所等の工事に技術力のある高橋汽罐工業の統合により、様々な業界での現場対応力を強化するために、本件M&Aを実施しました。

また、両社のリソース活用により、付加価値の高いソリューション提供も見込めるとしています。

参照元:

M&A(企業の合併・買収)を進める際には、専門家である仲介会社やファイナンシャル・アドバイザー(FA)、プラットフォーム事業者、士業などの支援を受けるのが一般的です。

その際に支払う手数料は、M&Aのプロセスや契約内容によって様々な種類があります。

ここでは、M&A手数料の概要と種類、そして各手数料の相場について解説します。

M&A専門業者に支払う手数料は、M&Aのプロセスにおける各段階で発生します。

これらの手数料体系は、M&Aの成立に向けた支援の対価として設定されており、依頼者は契約前にその内容を十分に理解することが重要です。

一般的に、M&Aの手数料には以下のような種類があります。

これらの手数料体系は、依頼者と支援機関の間で締結されるアドバイザリー契約で定められます。

依頼者は、契約前に手数料体系(各費用の有無、報酬率、報酬基準額、最低手数料、報酬の発生タイミングなど)について明確な説明を受け、十分に納得した上で契約を結ぶ必要があります。

各手数料の相場をお伝えします。

一般的に多くのM&A専門業者は無料で初期相談に応じています。

ただし、相談内容や業者によっては費用が発生する場合もあるため、事前に確認することが重要です。

近年は、着手金無料の専門業者が増えています。

無料でない場合は、100万円~200万円が相場です。

多くの専門業者では、リテイナーフィーを無料としています。

有料である場合、一般的には月額50万円程度が相場です。

中間報酬に関しても、無料の専門業者が少なくありません。

無料でない専門業者に関しては、一般的には成功報酬の10%~20%程度、または100万円程度の固定額が相場です。

また、成功報酬の一部を前払いする場合と、着手金と同様にこれまでの活動への対価として設定される場合があります。

DD費用の相場は、調査の範囲や対象企業の規模によって大きく変動します。

たとえば、財務・税務DDは会計士や税理士、法務DDは弁護士、ビジネスDDはコンサルタントなどが担当します。

たとえば会計、法務、税務という主要な分野のみデューデリジェンスを行う場合、合わせて200万円程度の費用が発生します。

大規模な案件や、調査範囲を広げる場合は数千万円以上になることもあります。

多くの場合、レーマン方式と呼ばれる計算方法を用いて成功報酬額が算出されます。

これは、M&Aの取引金額(報酬基準額)に応じて手数料率が変動する仕組みです。

取引金額(報酬基準額)には、譲渡額、純資産、移動総資産などが用いられます。

一般的にレーマン方式では、取引金額が大きくなるほど料率が低くなるように設定されています。

一般的なレーマン方式による手数料率は以下のとおりです。

取引金額 | 手数料率 |

5億円以下の部分 | 5% |

5億円超10億円以下の部分 | 4% |

10億円超50億円以下の部分 | 3% |

50億円超100億円以下の部分 | 2% |

100億円超の部分 | 1% |

たとえば、買収価格が18億円の場合における成功報酬額は以下のとおりです。

上記を合計した金額(6,900万円)が成功報酬として支払う費用です。

なお、専門業者によっては最低報酬額を設定しているケースもあります。

上記のレーマン方式によって算出した金額が最低報酬額を下回っていた場合、最低報酬額を成功報酬として支払う必要が生じます。

最低報酬額の設定は専門業者ごとに異なるため確認が必要です。

最後に、M&Aの価格相場に関連する質問とその回答を紹介します。

年倍法で考えると、営業利益の2〜5倍がM&Aの価格相場です。

また、実務の現場では、EBITDAを3〜8倍した金額に、現預金−有利子負債の差額を加算した金額を相場と考えることが多いです。

EBITDAの倍率はマルチプルと呼ばれ、事業の成長性、収益の安定性、市場での希少性など、さまざまな要因によって変動します。

大前提として、業績や事業内容などによって相場は変わるため、平均額という考え方はありません。

前項でお伝えした「年倍法」や「EBITDA」などに基づいて、大まかな相場(目安)を考えることが一般的です。

M&Aの価格は、売り手と買い手の交渉によって最終的に決定されます。

しかし、その交渉を有利に進めるためには、明確な基準がない中でも、大まかな目安になる相場や、企業価値を算出する方法、価格を左右する様々な要素を理解しておくことが非常に重要です。

M&Aの価格相場について、ポイントをまとめると以下のとおりです。

M&Aの専門家に相談する際は、これらの知識を事前に把握しておくことで、よりスムーズなコミュニケーションが可能になります。

この記事が、M&Aの価格相場に対する理解を深める一助となりますと幸いです。

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。