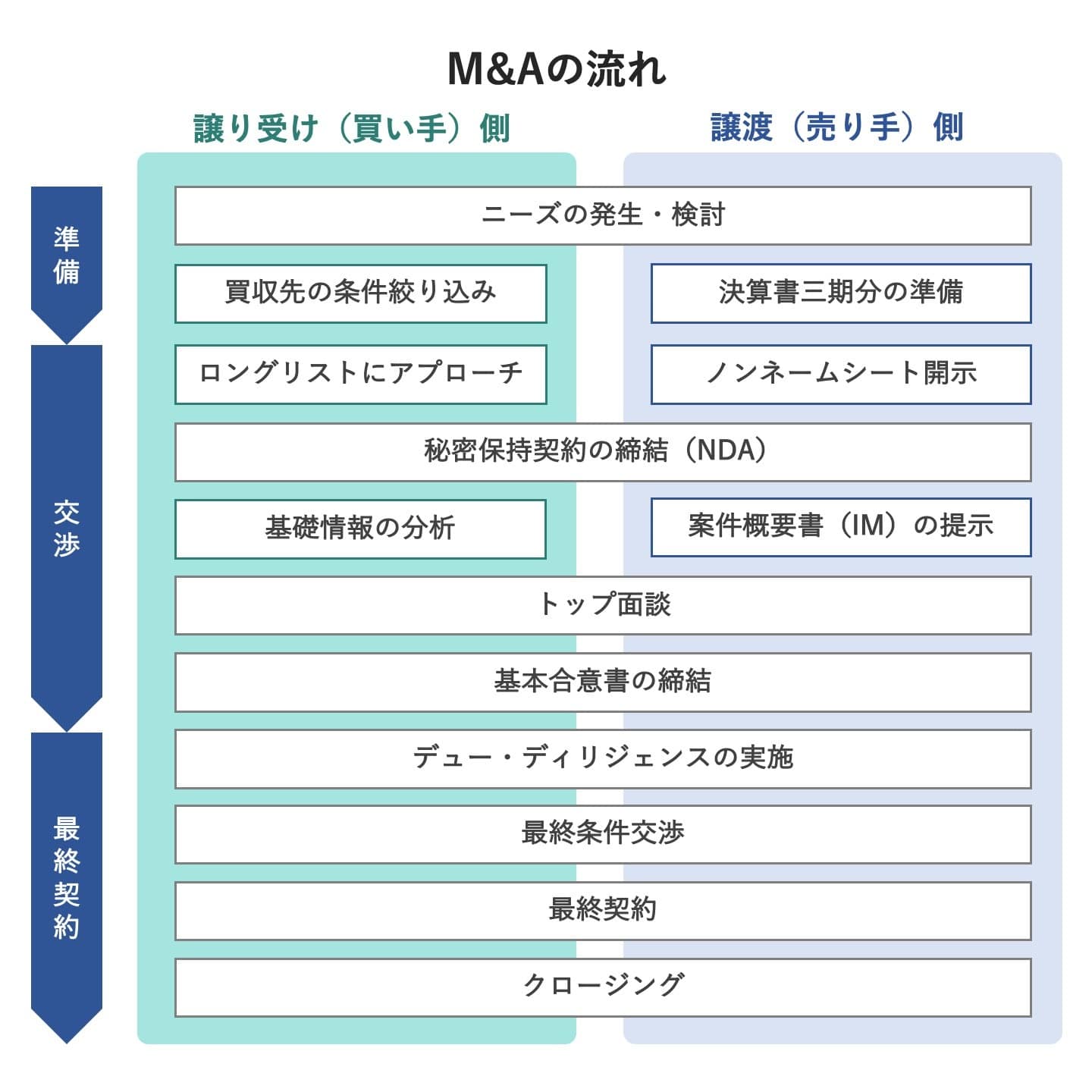

M&AのDA(最終契約書)とは、最終的に合意した内容を盛り込む契約書です。M&AのDAを数多く見てきた公認会計士が、DAの記載内容や基本合意書との違い、作成時の注意点をくわしく解説します。(公認会計士監修記事)

DAとはDefinitive Agreementの略で正式なM&Aの契約書のことです。

株式譲渡であれば株式譲渡契約書(Stock Purchase Agreement)、合併であれば合併契約書のようにスキームによって名称は異なります。

最終契約書を締結するタイミングは、買い手がデューデリジェンスを終了し、DAに記載する内容の交渉終了後に締結します。

買い手はデューデリジェンスの内容を踏まえてDAに反映させ、買収金額など基本的な内容以外にも細かい内容を売り手と詰めていく必要があります。

また、買い手が大企業などの場合、買収の取締役会決議を通すための事前の根回しが必要になる場合もあります。

取締役会にて買収が否決されてしまえば、DAを締結することはできないため、細心の注意を払わなければなりません。

買い手の取締役会決議日=最終契約を締結する日となるため、いつ買い手企業の取締役会が開催されるのかが、M&A全体のスケジュールに影響を及ぼすことになります。

上場企業などの場合、社外取締役がいる関係で、機敏に取締役会を開催するハードルが高い点は、売り手にも理解が必要です。

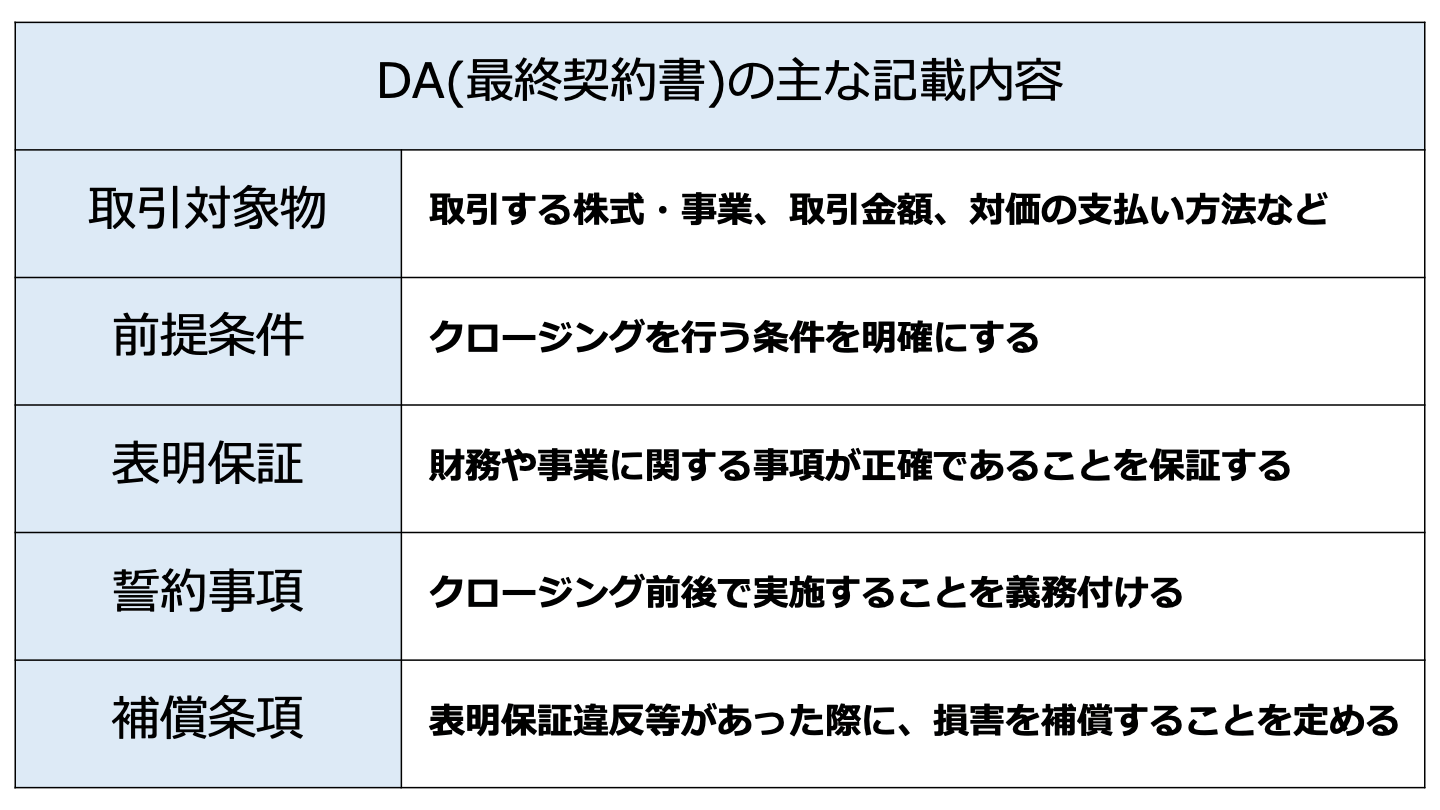

基本合意書とDAの違いは、以下のとおり3点あります。

基本合意書とは、買い手と売り手がDA締結の前に、基本的な諸条件に合意した内容を確認するための書面です。

締結のタイミングとしては、専門家によるデューデリジェンスの前に基本合意書を締結することが一般的です。

記載される内容も、買収対象、買収金額、契約締結日やクロージングの目安、買収スキームなど、M&Aの基本的な部分に限られます。

また、法的拘束力がない場合が多いのも基本合意書の特徴です。

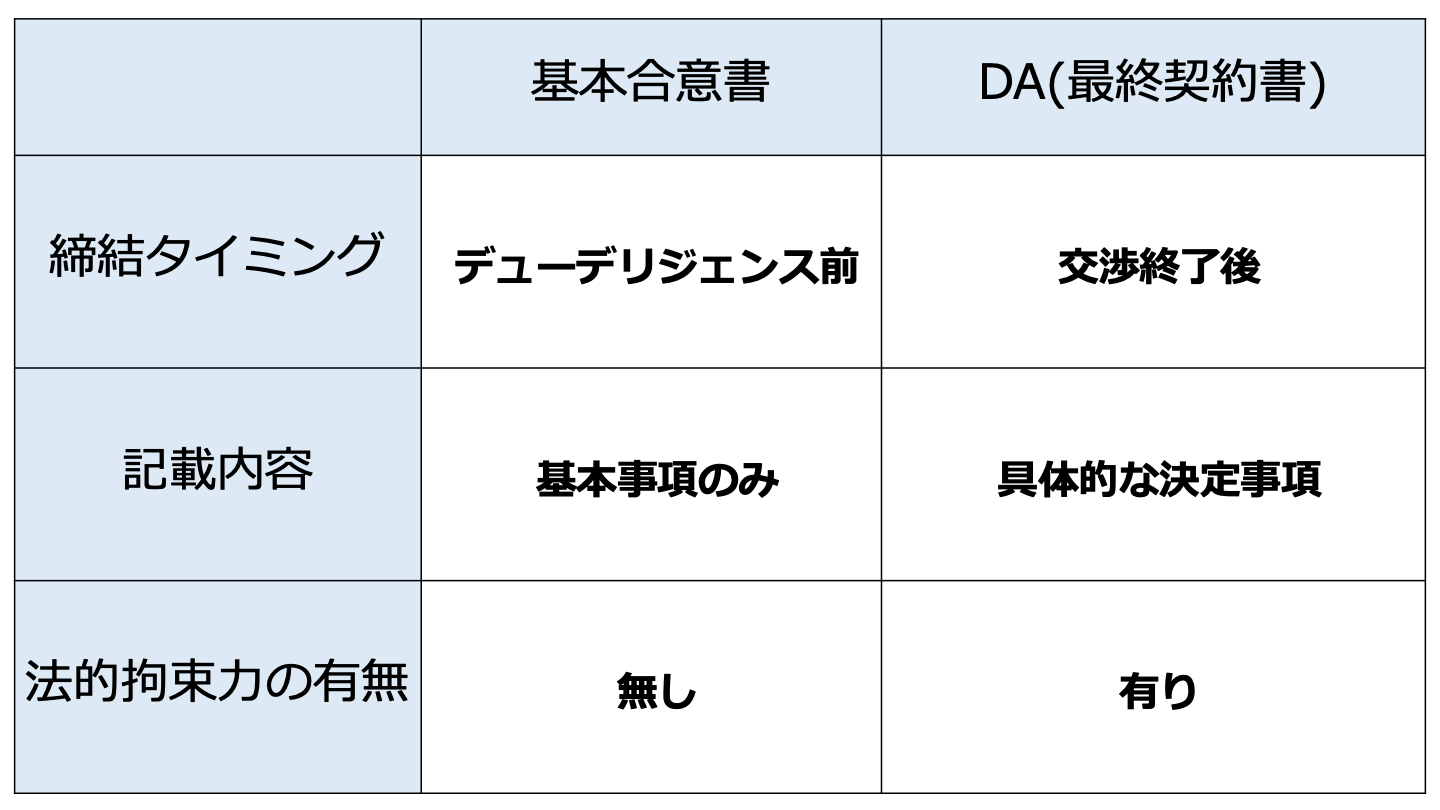

契約書の第1条として、契約書の中で頻出する用語を定義しておきます。

例えば、以下のような用語を定義します。

取引対象となる株式や事業、価格、価格の調整方法、代金の支払方法・時期を定めます。

DAの中心的な内容となります。

例えば、価格の調整がない場合には、「1株当たり10,000円で100株、100万円で譲渡する。クロージング日に、売主の指定する銀行口座に代金を振り込む方法による。」などと定めます。

価格の調整とは、DAにおいて定めた価格を基準とし、クロージング日で対象会社の価値が変動している場合に事後的に取引価格を調整することです。

M&Aの案件によっては、契約締結日からクロージング日まで1年など長期間空いてしまう場合があります。

契約締結日からクロージング日までの間も対象会社は売り手が経営を続けており、バリュエーションが変動することが通常です。

その変動が多い場合には、価格の調整条項が必要なケースが出てきます。

価格の調整方法は、以下のとおり4種類あります。

正味運転資本は、「売上債権+棚卸資産―仕入債務」で計算することができます。

正味運転資本の大きな増減が予想でき、他の固定資産等に大きな変動がない場合に、正味運転資本の増減を加味することがあります。

例えば、DAにおいて定めた金額を1億円、クロージングまでの期間で正味運転資本が2,000万円増加した場合には、最終的な取引価格を1億2,000万円とすることが考えられます。

クロージングまでに大きな純資産の増減が見込まれる場合に、純資産を価格の調整項目として設定することがあります。

対象会社の資産に有価証券など時価の変動が大きいものが含まれている場合などに効果的な方法です。

ただし、クロージング前に純資産の増減額を正確に把握するために、財務状態を正確に把握するための手続が必要になり、クロージングまで時間がかかってしまう点には留意が必要です。

純有利子負債は、「有利子負債―現預金残高」で計算することができます。

純有利子負債の増減に重要性がある場合には、買収金額の調整項目として設定することがあります。

DCF法による企業価値が大きく変動しないことが前提である場合に、効果的な手法となります。

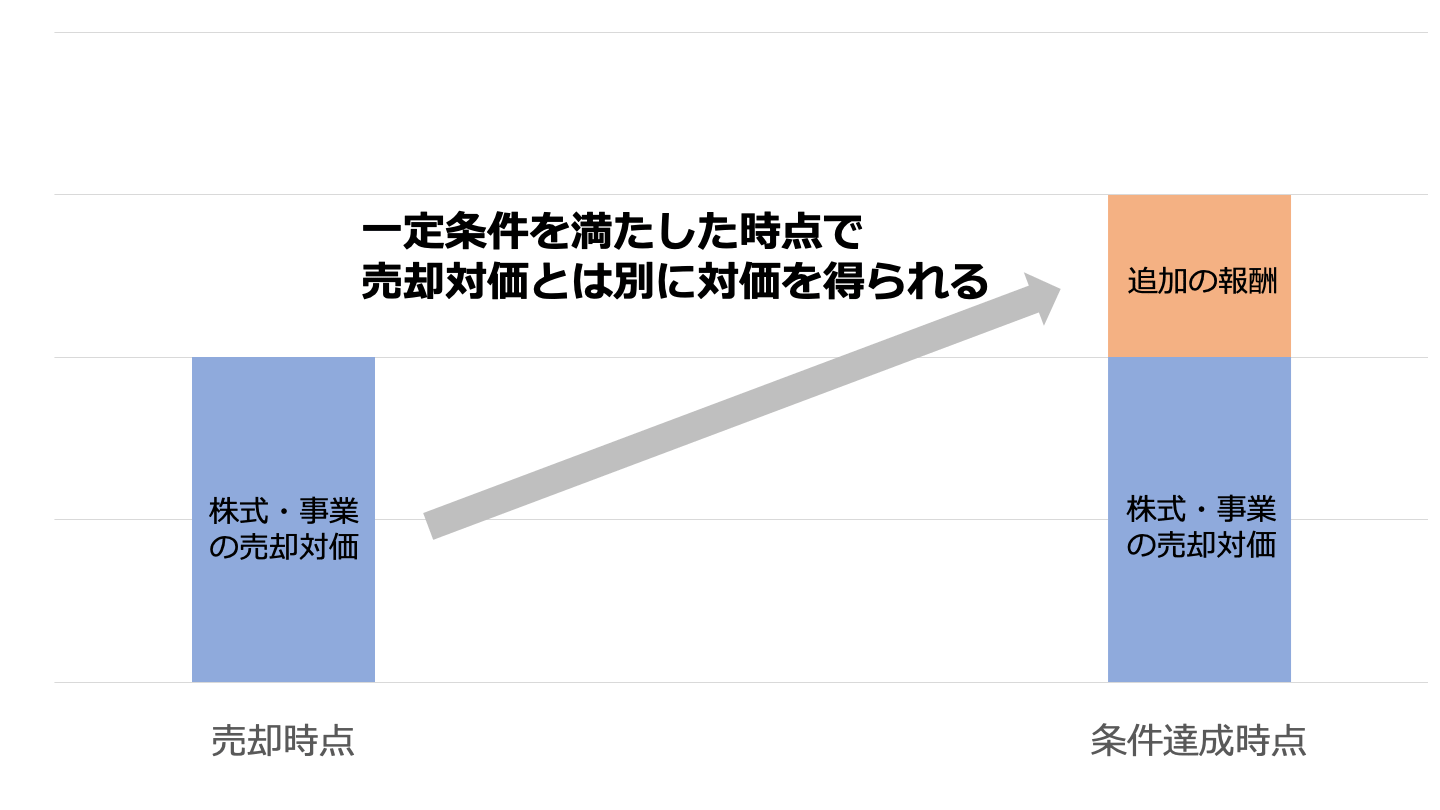

アーンアウト条項とは、クロージング後の一定期間の売上・利益・KPI目標を設定し、目標の達成度合に応じて対価を変動させることです。

例えば、クロージング時点で80%の対価を売り手に支払い、1年後に目標達成した場合には残りの20%の対価を支払うという条件にすることができます。

買い手と売り手の希望金額に大きな差異がある場合に、アーンアウト条項は効果的な手法です。

バリュエーションの大部分が将来の事業計画を達成できるかどうかに依拠するスタートアップ企業の買収の際によく利用される手法です。

アーンアウト条項を利用したM&Aは以下の事例が挙げられます。

クロージングの前提条件とは、契約締結日からクロージング日までの期間で、契約主が契約上の義務を充足していない場合にクロージングしないことができる条件のことを言います。

場合によっては買収しないことを選択できる条件となるため、特に買い手にとって重要な内容となります。

例えば、契約締結時点・クロージング時点で売り手の表明保証が正確であることなどが、クロージングの前提条件に設定されます。

M&Aの実務上、以下の2点が契約交渉上の論点となる場合があります。

MAC条項とはMaterial Adverse Changeの略で、対象会社の財政状態等に重大な悪影響を及ぼす事項がないことをクロージングの前提条件とすることです。

「重大な悪影響」とだけ定義した場合、どの程度が重大なのかの判断が難しいため、具体的な事象や金額基準を明記しておくこともあります。

キーマン条項とは、特定の役職員がM&A後も継続して勤務してもらえることを、クロージングの前提条件に設定することです。

対象会社の価値の源泉が、技術力や営業力が高いなどを理由に特定の役職員に偏っている場合に、特に重要な論点となります。

表明保証とは、対象企業の財務や法務、事業に関する事項が真実かつ正確であることを表明し、内容を保証することを言います。

例えば、売り手が買い手に対して、偶発債務や簿外債務がないことを約束することが挙げられます。

デューデリジェンスの結果、買い手が売り手に表明保証させる内容も含まれており、買い手よりも売り手の表明保証が項目としては多くなります。

また、表明保証の項目が多い場合には、契約書の別紙として一覧にする方法も多く見かけます。

表明保証違反があった場合には、その違反によって被った損害を買い手に対して補償しなければならないこともあります。

誓約事項とは、一定の事項を実施すること、またはしないことを約束する条項です。

誓約事項は時期によって以下の2パターンに分けることができます。

契約締結日からクロージング日までの期間に売り手に対して、実施して欲しくないことを誓約事項として定める場合があります。

例えば、「重大な資産の処分、増資、組織再編行為、大規模な投資をする場合は買い手の同意が必要」といった形で設定します。

また、デューデリジェンスの結果、クロージング日までの期間で売り手の義務で是正すべき内容がある場合には、誓約事項に含めておく必要があります。

例えば、以下のような状況が挙げられます。

クロージング日より後の誓約事項は、クロージング後の事業を円滑に行う目的から、以下のような事項が挙げられます。

補償条項とは、一当事者に契約の義務や表明保証違反があった場合に、その違反によって被った損害を補償する条項のことです。

補償請求をするために、「補償の対象となる事象が発生した場合には、速やかに相手方に通知し、請求金額及び請求金額の算定根拠となる事実を通知する必要がある」など実務上の手続をあらかじめ定めておく必要があります。

補償条項については、金額の上限や下限を定めておくことが一般的です。

例えば、売り手にとって上限がなければ、1億円の株式売却を行ったにも関わらず、10億円の補償を求められてしまえば、売り手にとってのリスクが大きすぎるでしょう。

また、僅少な義務違反の都度、少額の補償を求められるのも実務上の手間となります。上限金額や下限金額は、案件規模、交渉状況により様々です。

解除条件とは、表明保証違反や契約の義務の違反があった際などに、契約を解除できる条件を定めたものです。

クロージング前に判明した表明保証違反等について、補償を求めたり、条件の変更を求めたりするのではなく、契約自体をなかったことにする効果があります。

買い手にとって重要であり、売り手にとっては、解除条件に当てはまらないよう、契約締結後も注意しなければなりません。

その他の項目は、以下のような事項が挙げられます。

M&AのDAに限った条項でなく、契約書に広く一般的に記載されるべき内容が含まれています。

[1] 株式取得によるコインチェック株式会社の完全子会社化に関するお知らせ

[2] 株式会社3ミニッツの株式の取得(子会社化)に関するお知らせ

[3] NewsPicks事業のグローバル展開に向けた、米国Quartz社の買収、第三者割当による新株式発行及び新株予約権発行に関するお知らせ

株式譲渡契約書は、M&Aのスキームで株式譲渡を選択した場合の契約書です。

基本的な条件部分には、取得する株数、株価、合計金額が記載されることになります。

取得比率100%となる完全子会社化だけでなく、70%、51%、30%など、株数によってシェアが異なることになります。

取得比率によっては、M&A後も売り手が経営に関わることもあるため、株式譲渡契約書と同時に買い手と売り手が株主間契約を締結することもあります。

株式譲渡契約書は、譲渡対象が「株式」となるため株式に関する特有の条項があります。

中小企業の場合、多くは閉鎖会社となり、株式を譲渡する際は譲渡承認手続が必要です。

そのため、誓約事項の売り手の義務やクロージング条項などに、譲渡承認を適切に得ること、株主名簿の書換を行うことなどが記載されることになります。

事業譲渡契約書は、事業譲渡のスキームを進める際に締結するDAです。

株式譲渡と根本的に異なっている点は、譲渡する資産が株式かそうでないかです。

事業譲渡の場合、譲渡対象となる資産を具体的に明示する必要があります。

事業譲渡契約書の中には細かく記載できない場合には、実務上、別紙に譲渡対象資産を一覧にするケースが多く見られます。

事業譲渡の対象は、土地、建物、工場などの有形資産に留まらず、従業員、契約、営業権、技術などの無形資産も対象とすることができます。

M&Aのスキームで、株式譲渡、事業譲渡以外のスキームを選択した場合にはその他の契約書を締結します。

例えば、以下のようなDAの種類があります。

吸収合併、会社分割、株式交換、株式交付などのスキームは会社法に定められている組織法上の行為となります。

そのため、契約書に記載するべき内容には、「法的記載事項」と「任意記載事項」の2種類に分けられます。

「法的記載事項」の欠けた吸収合併契約書等は原則として無効になってしまいます。

また、株主から合併差し止め請求、合併無効の訴えの対象[4]となるため、契約書に記載する内容はより慎重に検討しなければなりません。

[4] 会社法784条の2、828条1項7号

買い手と売り手はDA作成する過程で、複数回DAを修正することになります。

その際、最後までお互いの修正案を受け入れることができなければ、契約締結まで進まない可能性が出てきます。

解決できていない論点を一覧にし、買い手と売り手のそれぞれが何を主張しているのかを明確にすることが重要です。

その後、論点となっている条件について優先順位をつけたうえで交渉を行います。

A、B、Cの条件が論点になっている場合は、「BとCは譲ってもいいがAだけは譲ることができない」などと優先順位をはっきりさせることで、契約交渉上の落としどころが付けやすくなります。

買い手はDA締結前に外部専門家を起用したデューデリジェンスを実施しますが、デューデリジェンスの結果をDAに反映させることが重要です。

デューデリジェンスの検出事項の重要性に応じて、以下のような条件変更が考えられます。

ただし、デューデリジェンスのレポートは通常売り手には開示されないため、買い手はきちんと論理立てて売り手と条件変更に関する交渉を行う必要がある点に留意が必要です。

特に譲渡対価の変更は、売り手にとって大きな影響があるため、交渉がブレイクするリスクも鑑み、慎重に交渉しなければなりません。

DAの作成手順は、デューデリジェンスの内容を反映させる買い手からドラフトを提示して、売り手がレビューする流れで進めることが実務上多く見かけられます。

売り手のレビューについて、売り手自身が内容を深く理解し交渉することも重要ですが、法律の専門家に契約内容を精査してもらうことがより重要です。

売り手であっても、「表明保証」、「誓約事項」「補償条項」、「解除条件」の内容次第では、クロージング後も大きなリスクを背負ってしまうことがあり得ます。

細かい論点を含めて、弁護士などの法律の専門家にレビューしてもらうことで、リスクを大きく減少させることができます。

以上のように、DA(最終契約書)について、概要、記載内容、種類、作成の注意点と網羅的に解説してきました。

DAの締結でM&Aのプロセスは一区切りになります。

DAの前段階である初期的検討、トップ会談、基本合意、デューデリジェンスの内容が総合的にDAに集約されることになります。

今までの議論をもとに、抜け目ないDAにしなければ、今まで時間をかけてM&Aプロセスを進めてきた苦労が無駄になってしまいます。

DAの中身は、取引対象物と基本的な条件の他にも、クロージングの前提条件、表明保証、誓約事項、補償条項など交渉上論点となりうる点が複数あります。

基本合意書を締結したからといって安心せず、優先順位をつけて交渉に臨むことが大切です。

また、大きく不利な条項がある、M&Aの一般常識からかけ離れた条項がある、などにならないよう、弁護士などの法律の専門家にDAをレビューしてもらうようにしましょう。