株式売却の税金|計算方法や確定申告の概要【税理士が解説】

- 法務監修: 河野 雅人 (公認会計士・税理士)

株式の売却では、上場・非上場株式の売却益に対して20.315%の税金が課税されます。株式売却の税率や税金の計算方法、損失の扱い、時価と乖離した金額で売却する際の注意点、確定申告の条件・必要書類を税理士が詳しく解説します。

株式を売却することにより利益を得た場合、その利益額(株式売却益)に対して所得税が課されます。

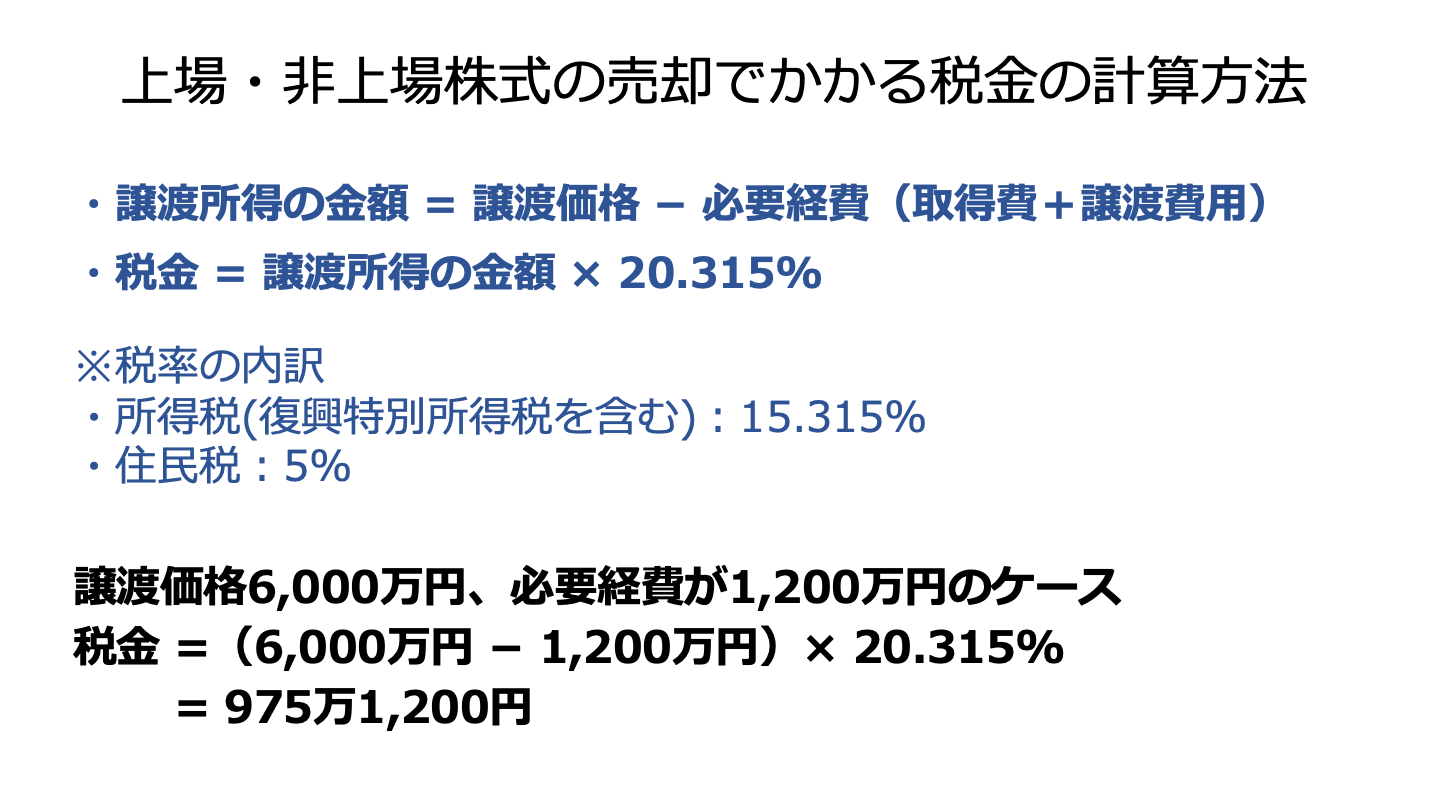

ここで、株式売却益は以下の計算式で算定されます。

株式売却益 = 売却収入-(取得費+手数料等)

= 株式譲渡所得

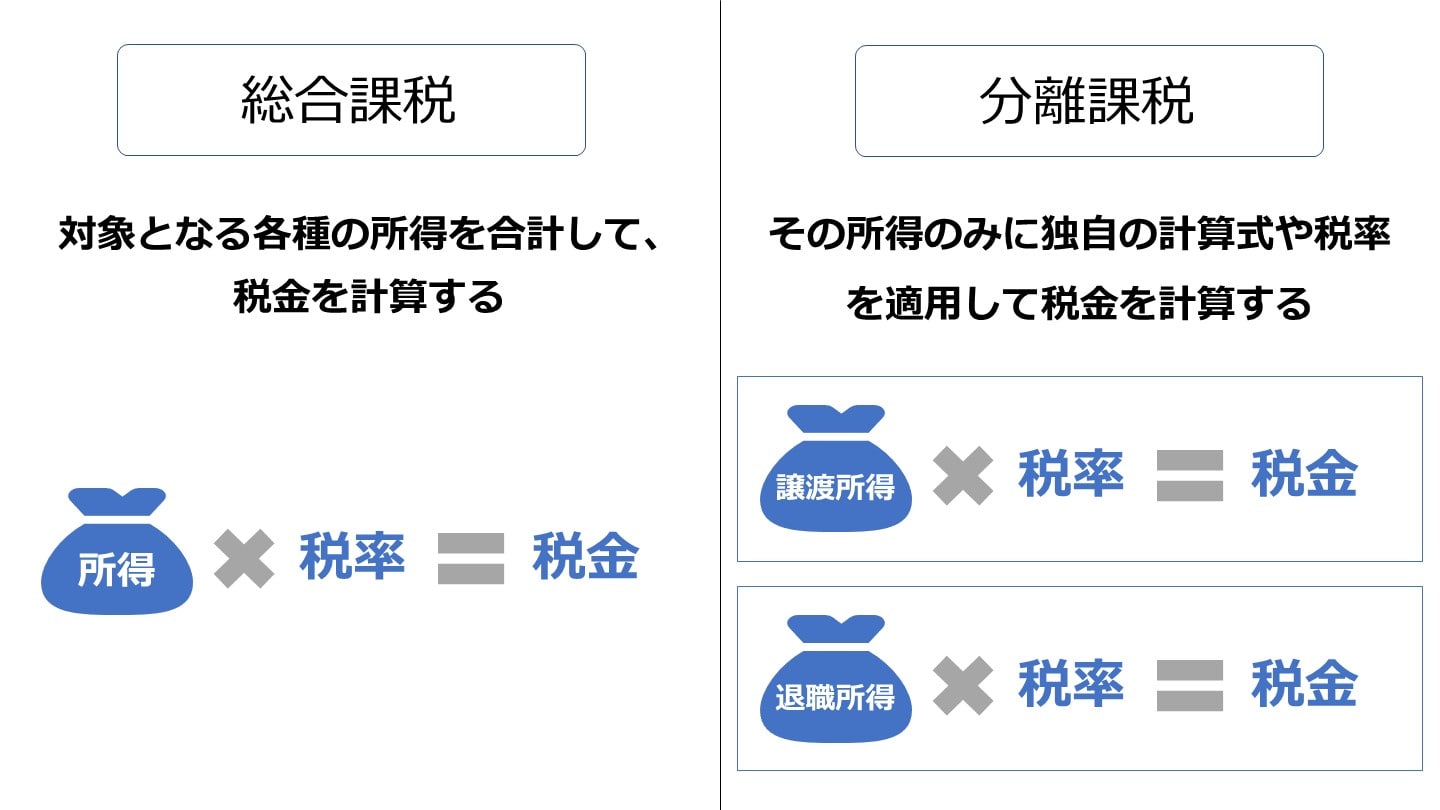

株式売却益は所得税法において株式譲渡所得に該当し、事業所得や給与所得などとは別に株式譲渡所得に一定の税率を掛けて所得税を計算します(申告分離課税)。

株式譲渡所得税=株式譲渡所得×税率

株式譲渡にかかる所得税率は20.315%(所得税及び復興特別所得税15.315%、住民税5%)となります。[1]

上場株式を保有することで配当金を受け取った場合には、配当金に対しても同じ税率で課税されます。

また、株式取引を「特定口座(源泉徴収あり)」で行えば、株式の取引については確定申告をする必要はありません。

ここでは、株式の売却にかかる税金について見ていきます。

株式の売却にかかる税金については、まず売却した株式について「上場株式等」と「一般株式」について区分しなければなりません。

その上で申告分離課税と呼ばれる納税方式により確定申告をします。

「上場株式等」とは、以下にあげるものをいいます。[1]

一般的には証券取引所に上場している株式や公社債、外国債券、投資信託などは「上場株式等」に該当します。

「一般株式等」とは株式等のうち、上場株式等以外のものをいいます。

上場していない株式は一般株式等にあたります。

申告分離課税とは、事業所得や給与所得、不動産所得などの総合所得とは分離して計算し、所得税の確定申告をすることにより納税する課税方式をいいます。

株式等の譲渡による所得が生じた場合は、この申告分離課税により納税します。

なお、株式等の譲渡による所得は、総合課税の対象となる他の所得と分離されるだけでなく、土地や建物などの譲渡所得のような申告分離課税の対象となる他の所得とも分離して課税されます。

それでは株式売却にかかる税金(譲渡所得)の計算方法・税率について見ていきましょう。

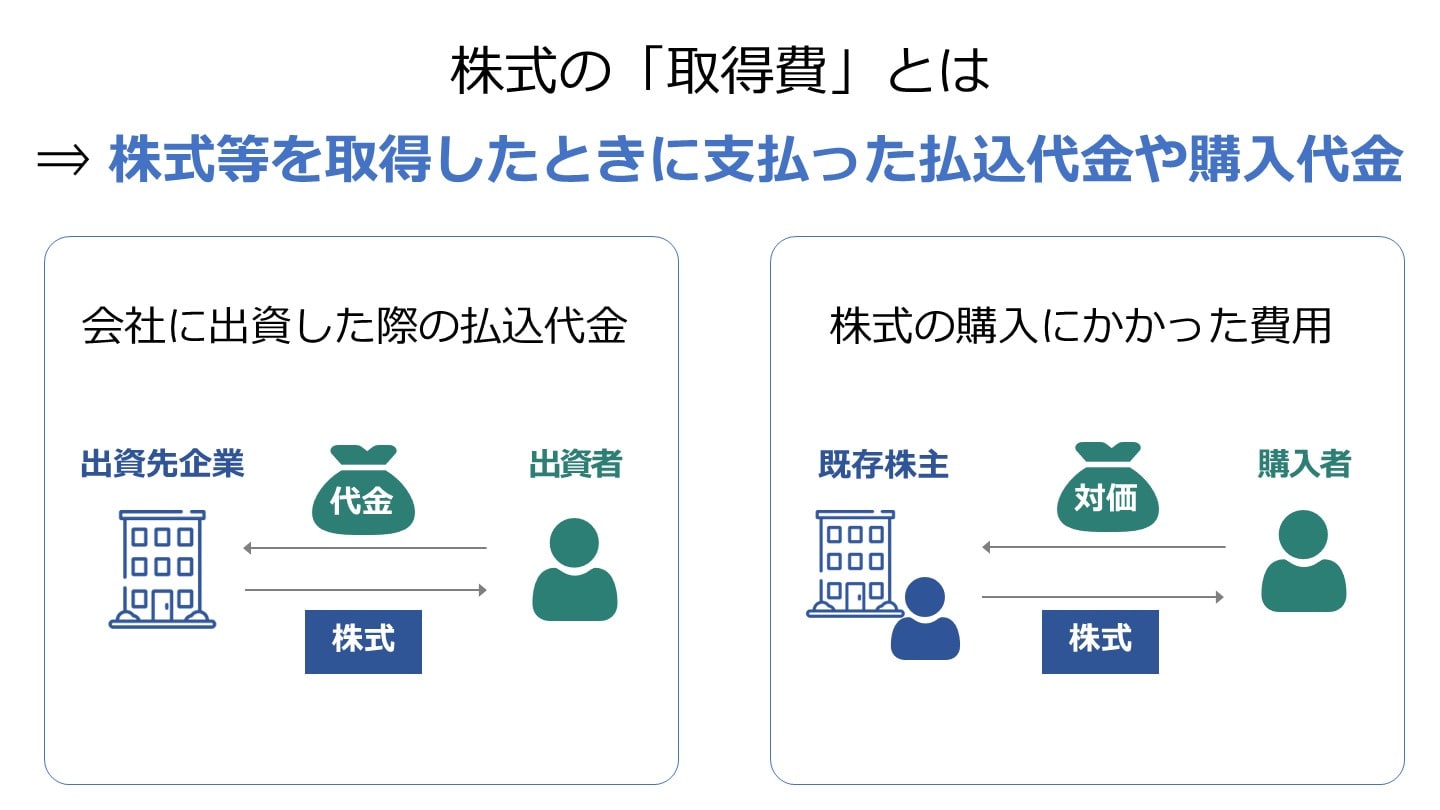

譲渡所得の計算方法は上場株式等、一般株式等で特に違いはなく、株式の売却価格から株式の取得に際しかかった費用(取得費)及び、仲介手数料などの売却するためにかかった費用(譲渡費用)を差し引いて計算します。

譲渡所得 = 売却価格 - (取得費 + 譲渡費用)

なお、後述しますが、相続により取得した株式など、取得費が不明である場合については、概算として売却価格の5%を取得費とすることができます。

上場株式等でも一般株式等でも、譲渡所得による税率は同じで、所得の大小にかかわらず、一律以下の税率が適用されます。

所得税:15%

復興特別所得税:0.315%

住民税:5%

(合計:20.315%)

株式等の売却により所得が発生した場合には、所得に対し合計20.315%の所得税が発生することになります。

例えば、株式の売却価格を6,000万円、株式の取得費を1,000万円、譲渡費用を200万円とした場合、以下の通り譲渡所得が計算されます。

譲渡所得=6,000万円-(1,000万円+200万円)=4,800万円

従って、株式の譲渡による所得税は以下のとおりとなります。

所得税=4,800万円×20.315%=975万1,200円

株式売却で損失が出た場合には税金面で優遇措置が採られています。

株式の売却により所得を得た場合には、上で述べた通り、所得に対し20.315%の所得税が課されます。

ここで、同じ年度に他の株式を売却して損失が生じた場合には、確定申告をすることで所得と損失を相殺することができます。

これを損益通算といいます。

損益通算の例を紹介します。例えば、A社の株式を売却して2,000万円の所得があったとしたら、2,000万円の20.315%である406万3,000円を納税しなければなりません。

ここで、同じ年にB社株式を売却したことにより1,500万円の損失が発生したとします。

この場合、A社株式の所得2,000万円と、B社株式の損失1,500万円を相殺が可能なので、譲渡所得は500万円となります。

従って、500万円の20.315%は約101万円となり、先ほどよりも約305万円の税金が減った計算になります。

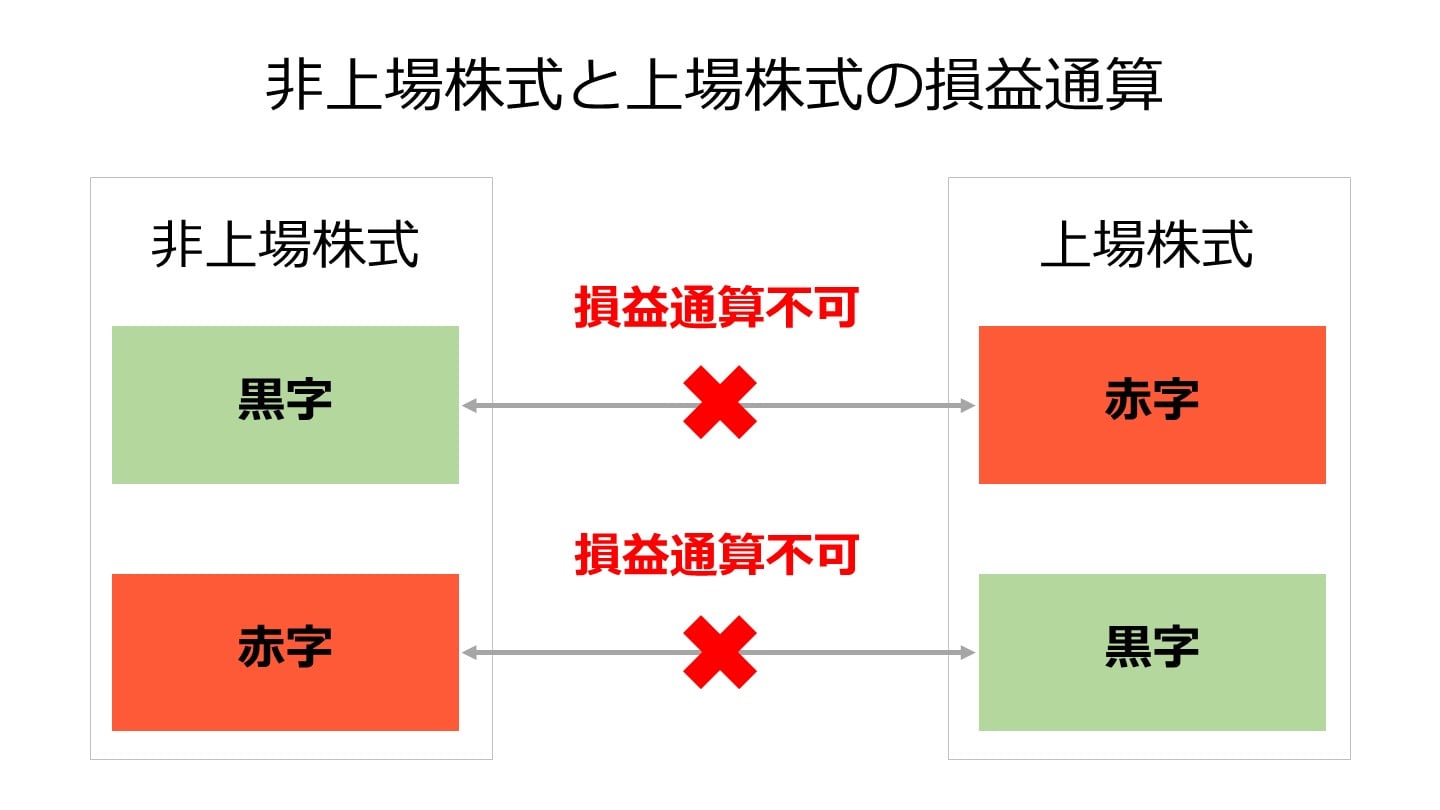

上場株式同士の損益、すなわち上場株式の譲渡から得た所得と他の上場株式から生じた損失は損益通算が可能です。

上場株式等以外の株式、すなわち一般株式等同士の譲渡所得と損失は、上場株式等同士のケースと同様に損益通算が可能です。

上場株式等同士または一般株式等同士のケースと異なり、上場株式等と一般株式等から得られた所得と損失は損益通算することはできません。

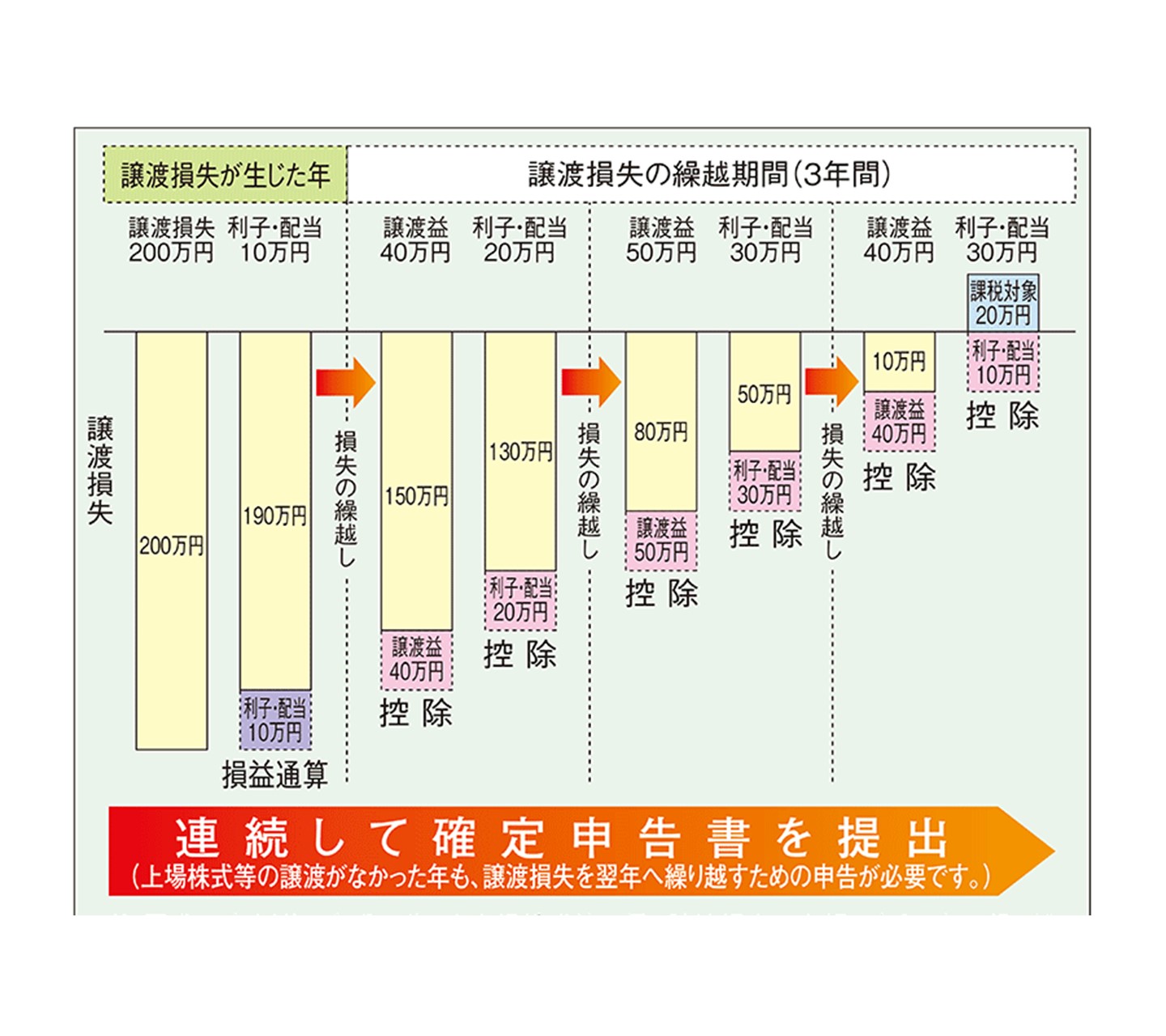

上場株式等については損失が発生した場合には、翌年から3年間、損失を繰り越す制度があります。

これにより、当年度に生じた株式売却損と向こう3年間に生じた株式売却による所得を相殺することができます。

しかし、一般株式等には、このような制度はありません。

株式の譲渡によって生じる譲渡所得や配当金には所得税が課されます。

証券取引所に上場している株式を購入したり売却したりするためには、証券会社に証券口座を開設することになります。

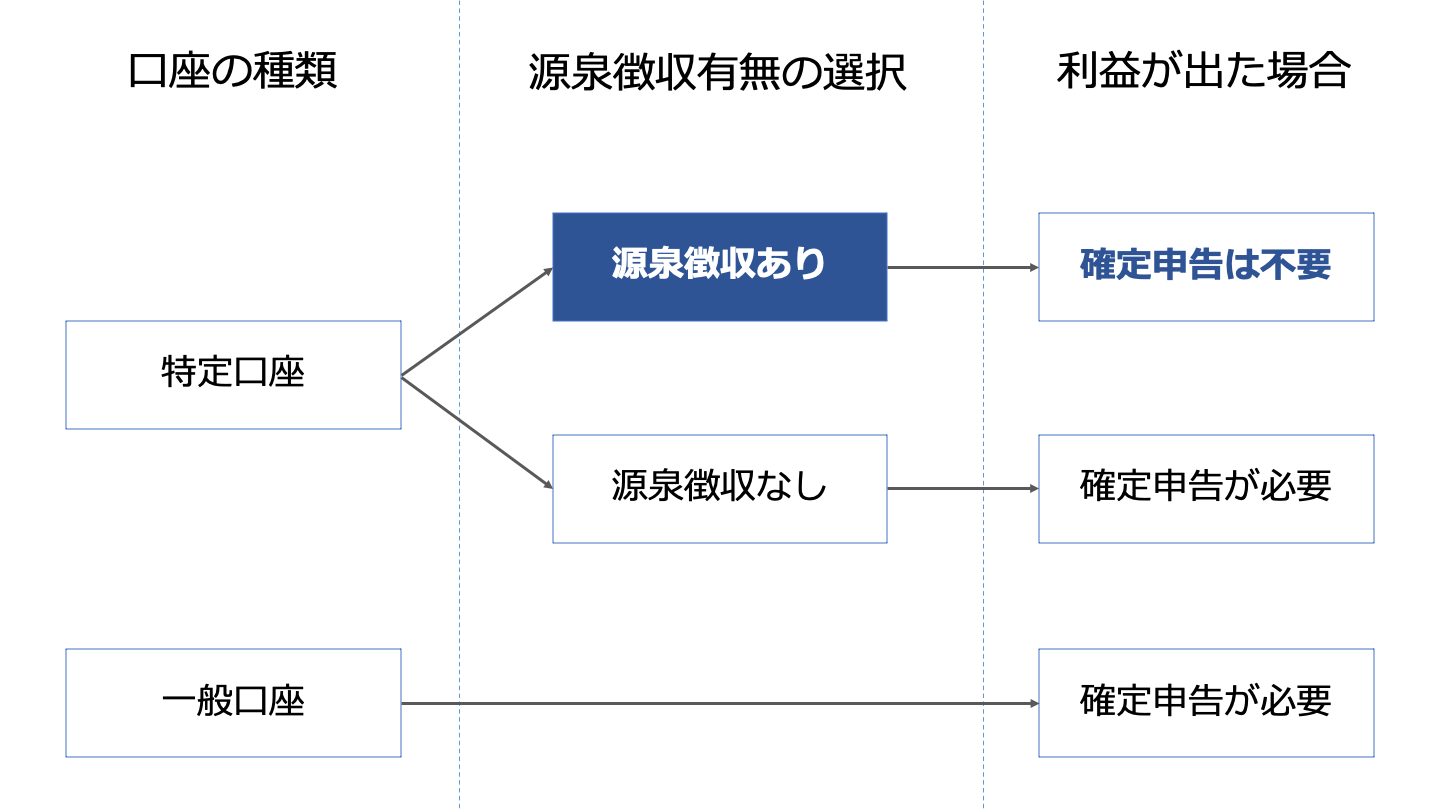

ここで、所得税の納税方法との関連において「特定口座」と「一般口座」を選択することになります。

「特定口座」では、証券会社が1年間の株式取引の損益をすべて計算して年間取引報告書を作成します。

特定口座においては、確定申告の要否は次に述べる「源泉徴収あり」と「源泉徴収なし」のどちらを選択するかにより異なります。

一方、「一般口座」を選択すると、1年間の売買損益を自分で計算して確定申告をしなければなりません。

「特定口座」は、上場株式等についての確定申告手続きを簡素化するために設けられた制度です。

「特定口座」では、「源泉徴収あり」と「源泉徴収なし」のいずれかを選ぶことになります。

この2つの違いは、簡単に言えば確定申告を証券会社がするか、自分でするかという点です。

「源泉徴収あり」の特定口座では、証券会社が税金の計算を行い、自分に代わって申告・納税をしてくれます。

そのため、自分で確定申告をする必要はありません。

「源泉徴収なし」の特定口座では、証券会社が作成する年間取引報告書を使用して自分で確定申告をします。

上場株式の配当金には配当金額に対して20.315%(所得税及び復興特別所得税15.315%、住民税5%)の税金がかかり、原則として配当金が支払われる際に源泉徴収され、税金分を控除した残額が支払われます。

また、非上場株式の配当金に対しては20.42%(所得税及び復興特別所得税20.42%、住民税なし)の税金がかかります。

株の配当金は支払われる際に源泉徴収されるため、原則として確定申告は不要です。

ただし、確定申告をすることで、「総合課税」や「申告分離課税」を選択することもできます。

「NISA」、「つみたてNISA」とは上場株式等を売却して利益を得たり、配当等を受け取ったりした場合であっても、それらに税金が一切かからないという制度です。

「NISA」、「つみたてNISA」を利用するためには、証券会社に専用の口座を開設しなければなりません。

また、年間投資額や税金がかからない期間などの制限があります。

非上場株式を売却する際には注意しなければなりません。

ここでは非上場株式を売却する際の注意すべきポイントを解説します。

「株式譲渡」では個人の場合は所得税が課されます。

また、「相続」には相続税が、「贈与」には贈与税が課されます。

それぞれの税金の計算方法が異なり、大きな違いは税率に表れています。

「株式譲渡」による所得税の税率は、上で述べた20.315%で一律ですが、相続税や贈与税では、課税金額に応じて税率が異なり、10%~55%の税率が課税金額に応じて課されます。

相続した金額や贈与額が多額になればなるほど、株式譲渡による税率より多くの税金が課されることになります。

株式等の譲渡所得を計算するには、株式の取得費が分からなければ計算できません。

しかし、譲渡した株式等が相続したものであるとか、取得した時期が遠い過去などのため取得費が分からない場合もあります。

そのような場合には、取得費の額を売却価格の5%相当額とすることも認められます。

実際の取得費が売却代金の5%相当額を下回ったとしても、5%相当額とすることも可能です。

例えば、ある銘柄の株式を500万円で売却した場合において、取得費がわからないときは、売却価格の5%相当額である25万円を取得費とすることができます。

上場株式等は証券取引所で売買されるため、市場価格で取引されます。

従って、売買価格を売り手と買い手が相談して自由に決めることはできません。

これに対し、非上場株式では証券取引所を通さず、売り手と買い手の交渉や合意によって売買価格を決めることができます。

ここで、仮に、売り手と買い手が親子だった場合、例えば、「子供だし、安く売ってもいいだろう」という気持ちが入っても不思議ではありません。

このようなケースで、株式の時価を無視して、当事者同士で自由に売却金額を決めてしまうと課税の公平の観点から問題が発生します。

結論をいうと、株式の時価とかけ離れた金額で売却した場合、時価と実際の売却代金との差額について、受け取った側に贈与税が課されます。

例えば、時価8,000万円の株式を子供に対して2,000万円で売却したとします。

この場合には、差額の6,000万円に対して贈与税が課されることになります。

親族や従業員だからといって、自由に売却価格を決めると、贈与を受けた人に思わぬ多額の税金がかかることになるので注意しなければなりません。

「特定口座(源泉徴収あり)」を利用して株式売却を行った場合、基本的に確定申告は不要ですが、「申告分離課税」を選択する場合には確定申告をする必要があります。

株式を売却する際の方法 | 確定申告の有無・概要 |

|---|---|

特定口座(源泉徴収あり)を利用する |

|

申告分離課税を選択する |

|

「特定口座(源泉徴収あり)」を利用して株式売却を行った場合、基本的に確定申告は不要ですが、「申告分離課税」を選択する場合には確定申告をする必要があります。

また、「特定口座(源泉徴収あり)」を利用していたとしても、株式の損失が発生し、その損失を翌期以降3年間の所得と相殺するために繰り越す場合にも確定申告は必要になります。

確定申告書は「確定申告書B第一表、第二表」が基本的に必要です。これに加え、株式売却について申告分離課税により確定申告をする場合には、「申告書第三表(分離課税用)」が必要となります。

また、添付書類として「株式等に係る譲渡所得等の金額の計算明細書」に売却収入や取得費などの必要事項を記載し、提出する必要があります。

加えて、売却につき譲渡損失の損益通算や損失の繰越を適用する場合には「申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」も必要になります。

株式取引に関する税制度は複雑で、「特定口座」か「一般口座」かによって確定申告を要するか否かが異なり、また、確定申告が不要な場合であっても、確定申告をしたほうが得することもあります。

「確定申告が必要なのか」「確定申告をしたほうが得なのか」「確定申告書に必要な書類は何か」など、株取引にかかる税金で悩むことがあれば、早めに税理士に相談することをおすすめします。

(執筆者:公認会計士・税理士 河野 雅人 大手監査法人勤務後、独立。新宿区神楽坂駅近くに事務所を構え、高品質・低価格のサービスを提供している。主に中小企業、個人事業主を中心に会計、税務の面から支援している)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。