ECサイト・ネットショップの売却価格相場や所要期間、最新事例を解説

- 記事監修: 鈴木 裕太 (中小企業診断士)

ECサイト・ネットショップの売却は大手上場企業の買い手がつくなど積極的に行われています。他業種でECサイトの成長ノウハウを持つ企業が異業種のECサイトを傘下に迎え入れるケースが見られます。この記事では上場企業のIR情報を元に実際の売却価格、売り手企業のビジネスや財務、従業員規模などを実際の数字でお伝えします。2024年の最新データも含まれるので売却価格の相場観などを把握するのにお役立てください。

2024年最新のWeb制作会社のM&A事例と成約価格

事例番号 | ① | ② | ③ |

成約日 | 2024/7 | 2024/6 | 2023/5 |

買い手企業 | 歯愛メディカル | ラクスル | 日本テレビホールディングス |

従業員数(人) | 1,064名(連結2024年9月時点) | 626名(連結2024年7月時点) | 5,486名(連結2024年3月時点) |

売上高(億円) | 456.2(連結2023年12月期) | 511.2(連結2024年7月期) | 4,235.2(連結2024年3月期) |

営業利益(億円) | 29.8(連結2023年12月期) | 25.2(連結2024年7月期) | 418.7(連結2024年3月期) |

売り手企業 | ニッセンホールディングス | エーリンクサービス | la belle vie |

対象になったECサイト・ネットショップ | |||

従業員数(人) | 1,133名(グループ合計2024年11月時点) | 50名(2024年1月時点) | 329名(2024年4月時点) |

譲渡金額(億円) | 41 | 12.7 | 非公開 |

売上高(売り手)(億円) | 395.7(2024年2月期) | 15.0(2023年11月期) | 157.3(2022年12月期) |

営業利益(売り手)(億円) | 2.1(2024年2月期) | 2.5(2023年11月期) | 2.8(2022年12月期) |

売り手企業(もしくはECサイト)が評価された点 | 幅広い年齢層の女性顧客を全国に有する点 定番品から顧客のニッチなニーズを汲み取った商品開発力 | ノベルティ領域のトートバッグにおけるシェア拡大 | IT基盤や人材、知見を物販事業のデジタル化(EC化)に活用 取り扱い商材・サービスの相互拡大 |

事例①【ECサイト・ネットショップ×医療関連通販】セブン&アイ・ホールディングスがニッセンホールディングスの全株式を歯愛メディカルに売却

セブン&アイHDは、子会社が保有するニッセンホールディングス(婦人服などの通販の運営を行う「ニッセン」等グループ会社の成長戦略の立案などを行う)の全株式を医療関連の通販を運営する歯愛メディカルに売却しました。譲渡対価は41億円です。

事例②【ECサイト・ネットショップ×印刷・広告事業】ラクスルに対するエーリンクサービスの会社売却

オリジナルトートバッグの製造・販売及び EC サイト「トートバッグ工房」の運営を行うエーリンクサービスは、印刷事業の「ラクスル」や広告事業の「ノバセル」等を展開するラスクルに全株式を売却しました。譲渡対価は12.7億円です。

事例③【ECサイト・ネットショップ×メディア】日本テレビホールディングスに対するla belle vieの会社売却

オンラインフラッシュセールサイト「GLADD」「GILT」の運営等を行うla belle vieは、テレビ放送事業や動画配信事業のほか、物品販売事業、映画事業、イベント事業を展開する日本テレビホールディングスに全株式を売却しました。譲渡対価は非公開です。

(参考)

事例①

当社子会社(孫会社)の株式譲渡及びそれに伴う特定子会社異動のお知らせ|セブン&アイ・ホールディングス

株式会社ニッセンホールディングスの株式の取得(子会社化)に関するお知らせ|歯愛メディカル

歯愛メディカル(3540)の株価・業績・比較銘柄|会社四季報オンライン

会社概要|ニッセンホールディングス

事例②

株式会社エーリンクサービスの株式取得(子会社化)に関するお知らせ|ラクスル

会社概要|エーリンクサービス

ラクスル(4384)の株価・業績・比較銘柄|会社四季報オンライン

事例③

la belle vie株式会社の株式取得に関するお知らせ|日本テレビホールディングス

日本テレビHLD(9404)の株価・業績・比較銘柄 | 会社四季報オンライン

la belle vie 株式会社 採用情報|la belle vie

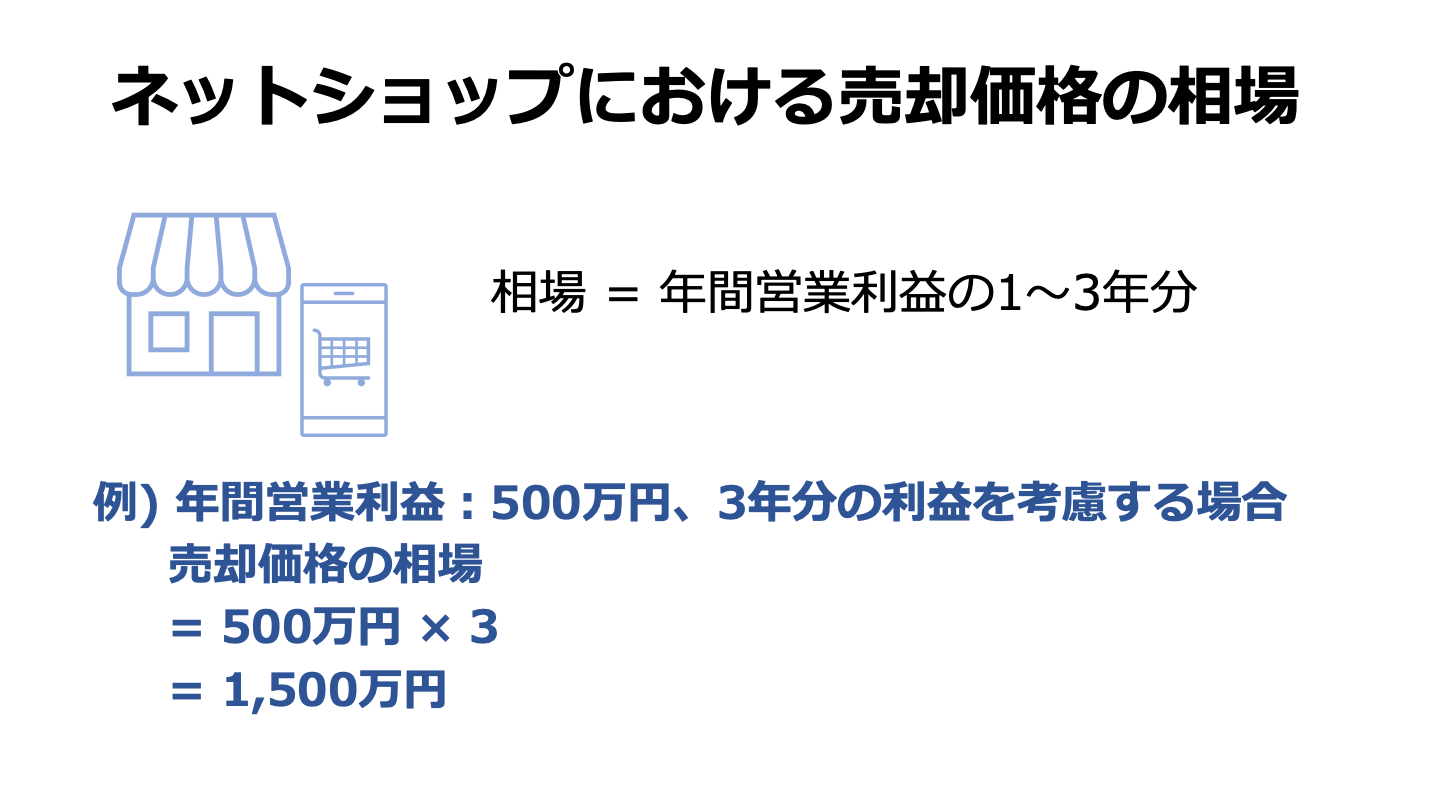

ECサイト・ネットショップを売却する際、まず知っておくべきが相場です。

相場を理解しておけば、妥当な金額を買い手に提示できるため、交渉が円滑に進みやすくなります。

この章では、ECサイト・ネットショップの売却価格の相場と、実際に価格を算出する際に用いられるバリュエーションの手法を紹介します。

営業利益の1〜3年分が相場

一般的に、ECサイト・ネットショップにおける売却価格の相場は、営業利益の1〜3年分(12ヶ月〜36ヶ月分)と言われています。

たとえば年間営業利益が500万円のECサイト・ネットショップであれば、500万円 × 1 〜 3年 = 500万円〜1,500万円が相場となります。

ただし、ショッピングモールの利用有無や時期によって相場は変わってきます。

たとえば、集客力や信用性の高さを理由に、Amazonや楽天などのショッピングモール上でECサイト・ネットショップを運営する方は少なくないでしょう。

ただしショッピングモールで展開しているECサイト・ネットショップの場合、「広告費用がかかること」や「顧客の情報を収集・蓄積しにくいこと」を理由に、相場は低くなる傾向があります。

また、2020年以降はコロナ禍によってECサイト・ネットショップの利用者が増えた[1]ことに伴い、売却価格の相場は以前よりも高くなったと言われています。

売却価格を算出する方法

実際にECサイト・ネットショップを売却する際には、企業価値(株主価値)を基準に価格を決定することが一般的です。

企業価値を算出する方法は、大きく「インカムアプローチ」、「マーケットアプローチ」、「コストアプローチ」の3種類に大別されます。

それぞれ、利用が適している場面や計算方法などは異なります。

各方法の特徴を理解し、売却したいECサイト・ネットショップの特性や買い手企業の意向などに応じて、最適な方法を選択することが重要です。

インカムアプローチ

インカムアプローチとは、評価対象が将来的に獲得すると見込まれる利益やキャッシュフローの金額を基準に、企業価値(株主価値)を算出する方法です。

代表的な手法に、「DCF法」や「収益還元法」などがあります。

インカムアプローチでは、売り手側が作成した事業計画書を基準に、バリュエーションを行います。

そのため、売り手企業の恣意性が加味されてしまうリスクがあります。

ただし、評価対象のECサイト・ネットショップが有する「将来的な収益性」や「特有の価値」を反映することが可能です。

そのため、成長性の高いECサイト・ネットショップや、他にはない独自の価値を有しているECサイト・ネットショップの売却に適しています。

マーケットアプローチ

マーケットアプローチとは、評価対象と類似している上場企業や取引を基準に、企業価値(株主価値)を算出する方法です。

代表的な手法に、「類似会社比較法」や「市場株価法」、「類似取引比較法」などがあります。

過去の平均株価や類似企業のEBITDAなど、市場の情報を活用するため、客観性の高いバリュエーションを行える点がメリットです。

ただし、類似する上場企業がないケースや、市場株価が異常な数値となっているケースなど、使用が適さない場面もあるため注意が必要です。

類似する過去の取引や上場企業が存在するECサイト・ネットショップを売却する際は、マーケットアプローチが適しているでしょう。

コストアプローチ

コストアプローチとは、評価対象の純資産を基準に、企業価値(株主価値)を算出する方法です。

代表的な手法に、「時価純資産法」や「簿価純資産法」などがあります。

貸借対照表に書かれた純資産を用いるため、非常に客観性の高いバリュエーションとなる点がメリットです。

ただし、将来的な収益性や市場の状況を反映できない点など、デメリットも少なくありません。

今後の成長が期待できるECサイト・ネットショップのバリュエーションに用いると、売却価格が安くなる可能性が高いので注意しましょう。

[1] 新型コロナウイルス感染症で変わるネットショッピング-家計消費状況調査の結果から-(統計局)

ECサイト・ネットショップの売却に対する理解を深める上では、実際に行われたM&Aが参考となります。

この章では、ECサイト・ネットショップおよびEC事業の売却事例を30例紹介します。

なお最初から数えて6つ目までは、2021年に成約した最新の売却事例です。

近年におけるECサイト・ネットショップのM&A動向を知りたい方は、ぜひ参考にしてください。

【ECサイト・ネットショップ×医療関連通販】セブン&アイ・ホールディングスがニッセンホールディングスの全株式を歯愛メディカルに売却

譲渡企業の概要

ニッセンホールディングス:婦人服を中心とした衣料品、インテリア雑貨などのインターネット・カタログ通信販売『ニッセンオンライン』サービスを提供する「ニッセン」等グループ会社の成長戦略の立案などを行う。幅広い年齢層の女性顧客を全国に有する。

セブン&アイ・ホールディングス:コンビニエンスストア、総合スーパー、金融サービス、ITサービスなどの各事業を中心とした企業グループの企画・管理・運営を行う。子会社であるセブン&アイ・ネットメディアを通じてニッセンホールディングスの全株式を間接所有する。

譲り受け企業の概要

歯愛メディカル:自社及び連結子会社7社等により構成されており、歯科医院や歯科技工所を中心に、各種医療機関への歯科関連製品や医療現場に必要な商品の通信販売を運営。

M&Aの目的・背景

譲渡企業:経営方針に沿った抜本的な事業ポートフォリオ変革を進める中で、ニッセンホールディングスの企業価値向上に資するものと判断。

譲り受け企業:取引している歯科医院をはじめとした医療機関では圧倒的に女性医療従事者が多い。自社が持つ女性医療従事者へアクセスできる環境と譲渡企業の持つ商品開発力を合わせることで、女性の持つ潜在ニーズに対応した事業を協働で展開でき、両社の企業価値の向上に資すると判断。

M&Aの手法・成約

実行時期:2024年7月

手法:株式譲渡(全株式の譲渡)

結果:歯愛メディカルがニッセンホールディングスを子会社化

譲渡金額:41億円

参考:株式会社ニッセンホールディングスの株式の取得(子会社化)に関するお知らせ|歯愛メディカル

参考:当社子会社(孫会社)の株式譲渡及びそれに伴う特定子会社異動のお知らせ|セブン&アイ・ホールディングス

参考:ニッセンオンライン 公式サイト

【ECサイト・ネットショップ×歯科関連通販】歯愛メディカルに対する白鳩の一部株式の売却

譲渡企業の概要

白鳩:インナーウェアのインターネット販売及び直営店舗「SHIROHATO」運営。

譲り受け企業の概要

歯愛メディカル:歯科医院や歯科技工所を中心に、各種医療機関への歯科関連製品や医療現場に必要な商品の通信販売を運営。

M&Aの目的・背景

譲渡企業:歯愛メディカルの考えるシナジーの実現によって、企業価値及び株式価値を中長期に亘って向上することを期待。

譲り受け企業:女性向け商材の通販事業の拡大を進めている。2024年7月に子会社化した女性向けアパレル通販会社のニッセンもあわせた経営資源の相互活用によるシナジー効果を期待。

M&Aの手法・成約

実行時期:2024年12月

手法:TOB

結果:歯愛メディカルが白鳩の50.30%の株式を取得し子会社化

譲渡金額:3億1,800万円

参考:株式会社白鳩株券等(証券コード:3192)に対する公開買付けの結果及び子会社の異動(特定子会社の異動)に関するお知らせ|歯愛メディカル

【ECサイト・ネットショップ×印刷・広告事業】ラクスルに対するエーリンクサービスの会社売却

譲渡企業の概要

エーリンクサービス:オリジナルトートバッグの製造・販売及び EC サイト「トートバッグ工房」の運営。

譲り受け企業の概要

ラクスル:印刷事業の「ラクスル」や広告事業の「ノバセル」をはじめ、さまざまな領域で事業・サービスを展開。

M&Aの目的・背景

譲渡企業:成長スピードの加速、事業規模、領域の拡大。

譲り受け企業:ラクスル事業ノベルティ領域の主要カテゴリであるトートバッグにおけるシェア拡大、両社シナジーの創出、顧客への付加価値の向上。

M&Aの手法・成約

実行時期:2024年6月

手法:株式譲渡(全株式の譲渡)

結果:ラクスルがエーリンクサービスを子会社化

譲渡金額:12.7億

参考:株式会社エーリンクサービスの株式取得(子会社化)に関するお知らせ|ラクスル

参考:ラクスルグループへの参画のお知らせ|エーリンクサービス

参考:私たちが運営する事業・サービス|ラクスル

【ECサイト・ネットショップ×メディア】日本テレビホールディングスに対するla belle vieの会社売却

譲渡企業の概要

la belle vie:フラッシュセール事業(時間限定で特定ブランドのセールを行うECサイト)を中心に運営する。ファッションECサイト「GLADD」「GILT」を運営。

譲り受け企業の概要

日本テレビホールディングス:テレビ放送事業や動画配信事業のほか、物品販売事業、映画事業、イベント事業を展開。

M&Aの目的・背景

譲渡企業:譲り受け企業のメディア・コンテンツ力を活かしたマーケティング強化

譲り受け企業:譲渡企業の持つIT基盤や人材、知見を活用して物販事業のデジタル化(EC化)を推進するほか、取り扱い商材・サービスの相互拡大等の協業を通じて、自社グループ全体の物販事業の強化を目指す。

M&Aの手法・成約

実行時期:2023年5月

手法:株式譲渡(全株式の譲渡)

結果:日本テレビホールディングスがla belle vieを子会社化

譲渡金額:非公開

参考:la belle vie株式会社の株式取得に関するお知らせ|日本テレビホールディングス

【ECサイト・ネットショップ×ギグエコノミー】ギグワークスに対する悠遊生活の会社売却および、悠遊生活に対する日本直販の会社売却

譲渡企業の概要

悠遊生活:ショッピングカタログ「悠遊生活」を中心とした通販事業及びECサイト運営

日本直販:日本直販ブランドでの通信販売事業

譲り受け企業の概要

ギグワークス:オンデマンドエコノミー事業、システムソリューション事業、シェアリングエコノミー事業等を展開。

M&Aの目的・背景

譲り受け企業:「体験型オンライン店舗」の提供など、新たなECサイトの可能性を探っている。今回のM&Aにより、カタログや広告宣伝、仕入れの共通化等によるコスト削減施策を進めると共に、自社グループのギグワーカーを活用した購入商品の設置設定などのサービスを提供予定。また、顧客であるシニア世代に働く場を提供する等、新たな価値創造を目指す。

M&Aの手法・成約

実行時期:2022年6月

手法:株式譲渡(全株式の譲渡)

結果:ギグワークスが悠遊生活を子会社化、また、日本直販を孫会社化(悠遊生活が日本直販を子会社化したことによる)

譲渡金額:5億円(2社合計の取得価格 ※個社別の取得価額の公表は非開示)

参考:(開示事項の経過)株式取得(子会社化及び孫会社化)に係る株式取得契約締結に関するお知らせ |ギグワークス

参考:株式取得(子会社化及び孫会社化)の基本合意に関するお知らせ|ギグワークス

譲渡企業の概要 | 楽天:ネットショップを出店できるプラットフォーム「楽天市場」を中心に、証券事業や銀行事業、トラベル事業などを多角的に展開 |

譲り受け企業の概要 | 日本郵政:主力である郵便事業に加えて、保険や銀行などの事業を展開 |

M&Aの目的・背景 | 譲り受け企業:モバイルや物流、DXなどのさまざまな領域での連携強化 |

M&A手法・成約 |

①モバイル領域 ②物流領域 ③DX領域

|

[2] [3]

譲渡企業の概要 | アドベンチャー(航空券等予約販売サイト「skyticket」の運営会社)の連結子会社として、洋服等のレンタルサービスを提供するネットショップ「EDIST.CLOSET」の運営を行なっていた会社 |

譲り受け企業の概要 | ダスキン:清掃、衛生用品のレンタルおよび販売事業を展開 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[4] [5]

譲渡企業の概要 | セレクト:30代女性を主な対象としたアパレルのネットショップ「Pierrot(ピエロ)」を運営。自社のECサイトのみならず、楽天やZOZOTOWNなどのプラットフォームでもネットショップを展開。 |

譲り受け企業の概要 | ベルーナ:通販事業や店舗販売事業、ソリューション事業などを展開 |

M&Aの目的・背景 |

|

#f8f8f8手法・成約 |

|

[6]

譲渡企業の概要 | フェアプレイ:サッカー商品を取り扱うネットショップ「SPORTS WEB SHOPPERS(SWS)」を運営。2021年1月期で10億4,600万円の商品取扱高を記録。 |

譲り受け企業の概要 | ロコンド:ファッション通販のネットショップを運営 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[7]

譲渡企業の概要 | ホビーサーチ:フィギュアを中心としたホビーグッズを取り扱うネットショップを運営。同社のネットショップは、国内・海外合わせて54万人を超えるユーザーを獲得。特に海外向けの販売を強みとしており、北米を中心とした海外への売上高は、売上高全体の過半数を占める。 |

譲り受け企業の概要 | ワットマン:店舗型リユース業が主力事業。また近年は、ASEANを中心とする海外事業にも注力。 |

M&Aの目的・背景 | 譲り受け企業: 自社グループの企業価値向上を目的。M&A後、同社は以下の施策を実施する。

|

M&A手法・成約 |

|

譲渡企業の概要 | ビーラン:スノーボードを中心としたスポーツ用品の企画や製造、ネットショップでの販売を展開 |

譲り受け企業の概要 | いつもコマース:D2C・EC支援が主力事業。具体的には、D2C・ECブランドのM&Aや企画・開発、マーケティングなど。 |

M&Aの目的・背景 | 譲り受け企業:M&Aによる自社ブランドの増加。M&A後は、自社が培ってきたD2C・EC 事業運営のノウハウや経験を活用し、「広告宣伝費の効果的な投下」や「販売チャネルの拡大」などを実施し、譲渡企業のさらなる事業拡大や収益性向上を目指す。 |

M&A手法・成約 |

|

[9]

譲渡企業の概要 | ZOZO:ファッションのECサイトである「ZOZOTOWN」を運営 |

譲り受け企業の概要 | Zホールディングス:検索エンジンやネットショップなど、200を超えるサービスを手がけている大手IT企業 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[10] [11]

譲渡企業の概要 | 爽快ドラッグ:健康食品や洗剤などの生活用品をインターネットで販売 |

譲り受け企業の概要 | 楽天:ネットショップを出店できるプラットフォーム「楽天市場」を中心に、証券事業や銀行事業、トラベル事業などを多角的に展開 |

M&Aの目的・背景 | 譲り受け企業:生活用品および日用品分野のEC事業の強化。M&Aを実施した後は、生活用品および日用品分野のECにおける直販モデルを強化し、商品価格と配送サービスの競争力を高めて、さらなる顧客満足度の向上に努める。 |

M&A手法・成約 |

|

[12] [13]

譲渡企業の概要 | セレクチュアー:衣料品や雑貨、キッチン用品などを取り扱うネットショップ「アンジェ」を運営。一部商品について素材や色などをカスタマイズした上で販売している点が特徴であり、自社サイトだけでなく、楽天市場やアマゾンなどのプラットフォームでもネットショップを出店。 |

譲り受け企業の概要 | クックパッド:レシピの投稿および検索サービスを運営 |

M&Aの目的・背景 | 譲り受け企業:ネットショップ事業の領域拡大 |

M&A手法・成約 |

|

[14]

譲渡企業の概要 | モバコレ:千趣会の連結子会社。事業内容は20代女性がターゲットのファッション商品を販売するネットショップ運営。 |

譲り受け企業の概要 | ロコンド:ファッション通販のネットショップを運営 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[15] [16]

譲渡企業の概要 | Fashionwalker:ワールドの子会社として、ファッションのネットショップを運営。またECサイトの構築・運営の受託事業も展開。 |

譲り受け企業の概要 | ロコンド:ファッション通販のネットショップを運営 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[17] [18]

譲渡企業の概要 | 白鳩:主にインナーウェアのネットショップを展開 |

譲り受け企業の概要 | 小田急電鉄:首都圏での鉄道事業。観光や不動産、交通などの事業も展開。 |

M&Aの目的・背景 | 譲り受け企業:ネットショップ事業の拡大。M&A後は、双方企業の人材交流によってノウハウの共有を図り、東アジアを中心に越境EC事業の成長を目指す。 |

M&A手法・成約 |

|

[19] [20]

譲渡企業の概要 | BLT:トレンダーズの子会社として、ギフトを取り扱うネットショップ「Anny」を運営 |

譲り受け企業の概要 | ギフトモール: ギフトのネットショップを運営 |

M&Aの目的・背景 | 譲渡企業:当時、ギフトECの市場環境は急激に変化していた。そのような状況下において、親会社のトレンダーズは、事業のさらなる成長を実現するためには、他社との提携が必要であるとの認識に至った。 |

M&A手法・成約 |

|

[21]

譲渡企業の概要 | caramo: 東証一部上場のザッパラスの子会社。日本をテーマにしたバッグや文房具などの商品を取り扱うネットショップ「藤巻百貨店」を運営。 |

譲り受け企業の概要 | トランスコスモス: ビジネス・プロセス・アウトソーシング事業(顧客のコスト削減支援など)やWebサイト運用など |

M&Aの目的・背景 | 譲渡企業:主力事業のコンテンツ事業へのリソース集中 譲り受け企業:ネットショップ事業のさらなる拡大 |

M&A手法・成約 |

|

[22] [23]

譲渡企業の概要 | ハモンズ:ベビー服に特化したネットショップの運営やEC小売事業者向けの在庫管理クラウドサービス「FULKAITEN」の開発および販売 |

譲り受け企業の概要 | エイジア(現WOW WORLD):マーケティングコミュニケーションシステムである「WEBCAS」シリーズの開発・提供 |

M&Aの目的・背景 | 譲り受け企業:

|

M&A手法・成約 |

|

[25]

譲渡企業の概要 | waja:海外ブランドの衣料品を取り扱うネットショップを運営。世界約60カ国、3,000人(2015年3月時点)の個人バイヤーから商品を購入できる。 |

譲り受け企業の概要 | リブセンス:求人情報メディアや不動産情報メディア、転職クチコミサイトなどを運営している会社 |

M&Aの目的・背景 | 譲り受け企業:ネットショップ市場への新規参入。M&A後、リブセンスは自社が有するWebマーケティングのノウハウと、売り手側が有するネットショップ事業のノウハウを組み合わせて、事業の成長を目指す。 |

M&A手法・成約 |

|

[26] [27]

譲渡企業の概要 | ココロ:エコートレーディングの連結子会社として、ペットフード・用品のネットショップを展開 |

譲り受け企業の概要 | 爽快ドラッグ:健康食品や洗剤などの生活用品をインターネットで販売 |

M&Aの目的・背景 | 譲渡企業:今後の経営戦略を検討した結果。「主力事業への集中」や「不採算事業の切り離し」などが売却の目的であったと考えられる。 |

M&A手法・成約 |

|

[28]

譲渡企業の概要 | アジア開発キャピタル: 中国在住の顧客を対象とする越境ネットショップ「銀聯在線商城日本館」の管理および運営 |

譲り受け企業の概要 | Creative Forest:ネットショップの制作や運営、コンサルティング |

M&Aの目的・背景 | 譲渡企業:当時、越境ネットショップの運営をめぐる経営環境は厳しさを増していた。そこで主力事業である「質屋・中古品売買事業」や「中国における日本食レストラン事業」などに経営資源を集中させる目的で、不採算事業であったネットショップ事業を売却。 |

M&A手法・成約 | 実行時期:2019年 手法:事業譲渡 アジア開発キャピタルは越境ネットショップ である「銀聯在線商城日本館」の管理・運営事業をCreative Forestに売却 譲渡金額:3,000万円 |

[29]

譲渡企業の概要 | ミューズコー:ファッションを取り扱うネットショップ「MUSE&Co.」の運営 |

譲り受け企業の概要 | オールアバウトライフマーケティング:話題の商品をお得に試せる「サンプル百貨店」というサービスを展開 |

M&Aの目的・背景 | 譲り受け企業:

|

M&A手法・成約 |

|

[30]

譲渡企業の概要 | マロンスタイル:大きいサイズの女性専用アパレル商品を取り扱うネットショップ「clette(クレット)」を運営 |

譲り受け企業の概要 | ニッセンホールディングス:婦人服を中心とした衣料品やインテリア雑貨などを取り扱うネットショップを展開 |

M&Aの目的・背景 | 譲り受け企業:経営再建計画に基づいた「ネットショップ事業の早期黒字化」および「将来成長に向けたビジネスモデル再構築」の一環 |

M&A手法・成約 |

|

[31][32]

譲渡企業の概要 | キナリ:資生堂の子会社として化粧品のネットショップ「草花木果」を運営 |

譲り受け企業の概要 | スクロール:女性向けのファッションウエアやインテリア雑貨などのカタログ通販、およびネットショップでの販売を展開 |

M&Aの目的・背景 | 譲渡企業:事業の選択と集中 譲り受け企業:自社のネットショップ・通販事業の成長 |

M&A手法・成約 |

|

[33]

譲渡企業の概要 | ティアクラッセ:30代以降の女性をターゲットとしたオリジナルブランドを主軸としたネットショップの運営・企画・販売。素材にこだわった商品や顧客目線にこだわったサイト構築が強み。 |

譲り受け企業の概要 | オンワードホールディングス:純粋持株会社としてアパレル事業やライフスタイル事業の経営管理 |

M&Aの目的・背景 | 譲り受け企業:「会員数の増強」や「商品提案の拡充」を図る目的。M&A後は、下記の施策に取り組む。

|

M&A手法・成約 |

|

[34] [35]

譲渡企業の概要 | アイシーネット:インポートブランド品を輸入し、それをネットショップで販売。「Import Collection YR(インポートコレクションワイアール)」という名称で展開しているネットショップは、楽天市場やYahoo!ショッピングにおいて、顧客から高い評価を獲得。 |

譲り受け企業の概要 | ベルーナ:通販事業や店舗販売事業、ソリューション事業などを展開 |

M&Aの目的・背景 | 譲り受け企業:

|

M&A手法・成約 |

|

[36]

譲渡企業の概要 | インフィニティービューティー: 化粧品の卸売やインターネットを利用した通信販売が主力事業。モール型のECサイトでの販売ノウハウが強み。 |

譲り受け企業の概要 | JIMOS:オリジナルブランドの化粧品や健康食品を販売 |

M&Aの目的・背景 | 譲り受け企業:販路拡大が目的。M&A後は、自社が有する商品開発や通販のノウハウを提供し、売り手企業の販売力強化や商品ラインナップの拡充を図る。 |

M&A手法・成約 |

|

[37]

譲渡企業の概要 | 帝国酒販:日本酒や焼酎などの酒類を買い取る専門店「JOY LAB」の運営事業、および、買い取った酒類をネットショップで販売する事業を展開 |

譲り受け企業の概要 | BEENOS:ブランド品の宅配買取サービス「ブランディア」や、日本の商品を海外のお客さんに届ける「転送コム」などのWebサービスを展開 |

M&Aの目的・背景 | 譲り受け企業:

|

M&A手法・成約 |

|

[38]

譲渡企業の概要 | Efuego Corp:米国でスノーボートやスケートボードを中心としたネットショップ(Tactics.com)を運営。きめ細やかなデジタルマーケティング戦略により、着実に増収増益を達成してきた点が強み |

譲り受け企業の概要 | TSIホールディングス:衣料品の企画・生産、輸入事業を展開 |

M&Aの目的・背景 | 譲り受け企業:

|

M&A手法・成約 |

|

[39]

譲渡企業の概要 | ブックモールジャパン:教科書や書籍の卸業者である日教販の子会社として、学習参考書専門のネットショップ「学参ドットコム」を運営 |

譲り受け企業の概要 | ヒトメディア:教育・異文化領域に特化した出資およびインキュベーション事業を展開 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[40] [41]

譲渡企業の概要 | 山徳:自社のネットショップを通じての、ゲームや着物、トレーディングカードなどの売買事業 |

譲り受け企業の概要 | テイツー:書籍や家庭用テレビゲーム、トレーディングカードなどの販売および買取事業を手がけている |

M&Aの目的・背景 | 譲り受け企業:EC事業の強化を図る目的。具体的には以下を実施。

|

M&A手法・成約 |

|

[42] [43]

譲渡企業の概要 | ミチ:ネイリストが作ったネイルチップを販売し、即日発送するネットショップ「ミチネイル」を運営 |

譲り受け企業の概要 | 丸井織物:1956年に設立した大手合繊織物メーカー |

M&Aの目的・背景 |

|

#f8f8f8A手法・成約 |

|

譲渡企業の概要 | アパレルや雑貨小物のネットショップを運営していた会社 |

譲り受け企業の概要 | 宝島ジャパン:3店舗のアパレルショップを運営。また、モンゴルの商品を日本に紹介する事業や健康食品を販売する事業も手がける。 |

M&Aの目的・背景 |

|

M&A手法・成約 |

|

[2] 日本郵政グループと楽天グループ、資本・業務提携に合意(楽天)

[3] 第三者割当による新株式の発行及び自己株式の処分の一部払込完了のお知らせ(楽天)

[4] 連結子会社の異動(株式譲渡)を伴う株式譲渡契約締結に関するお知らせ(アドベンチャー)

[5] 株式会社EDISTの株式の取得(子会社化)に関するお知らせ(ダスキン)

[6] 「株式会社セレクト」の子会社化に関するお知らせ(ベルーナ)

[7] 株式会社フェアプレイの株式の取得(完全子会社化)及び吸収合併(簡易合併・略式合併)に関するお知らせ(ロコンド)

[8] 株式会社ホビーサーチの株式取得(子会社化)に関するお知らせ(ワットマン)

[9] 当社子会社による「株式会社ビーラン」の株式取得に関するお知らせ(いつも)

[10] 株式会社 ZOZO 株式(証券コード 3092)に対する 公開買付けの開始に関するお知らせ(ヤフー)

[11] Z ホールディングス株式会社による当社株式に対する公開買付けの結果 並びに親会社及び主要株主である筆頭株主の異動に関するお知らせ(ZOZO)

[12] 株式会社爽快ドラッグの株式の取得(子会社化)に関するお知らせ(楽天)

[13] 爽快ドラッグ社の株式の取得完了に関するお知らせ(楽天)

[14] セレクチュアー株式会社の株式の取得(子会社化)に関するお知らせ(クックパッド)

[15] ロコンド、千趣会子会社の衣料品通販サイトを買収(日本経済新聞)

[16] 連結子会社の異動(株式譲渡)に関するお知らせ(千趣会)

[17] 株式会社Fashionwalker株式の取得(子会社化)に関する基本合意書締結お知らせ|ロコンド株式会社Fashionwalker株式の取得(子会社化)に関する基本合意書締結お知らせ(日本経済新聞)

[18] (開示事項の経過)連結子会社(株式会社 (開示事項の経過)連結子会社(株式会社 Fashionwalker Fashionwalker Fashionwalker)の異動を伴う 株式譲渡契約締結に関するお知らせ(ワールド)

[19] 株式会社白鳩の株式取得(連結子会社化)に関するお知らせ(小田急電鉄)

[20] 白鳩 小田急電鉄が40%出資へ(繊研新聞)

[21] 連結子会社の異動(株式譲渡)に関するお知らせ(トレンダーズ)

[22] 子会社の異動(株式譲渡)及び特別利益の発生に関するお知らせ(ザッパラス)

[23] 珠玉の逸品に出会えるECサイト「藤巻百貨店」の事業を譲り受け(PR TIMES)珠玉の逸品に出会えるECサイト「藤巻百貨店」の事業を譲り受け(トランスコスモス)

[24] 会社概要(WOW WORLD)

[25] EC 事業の譲受けおよび子会社設立に関するお知らせ(エイジア)

[26] リブセンスが waja 社をグループ化 共同で CtoC・越境 EC 領域を開拓(リブセンス)

[27] リブセンス、衣料通販サイトを買収(日本経済新聞)

[28] 連結子会社株式の譲渡(非子会社化)に関するお知らせ(エコートレーディング)

[29] 事業譲渡および特別利益の計上に関するお知らせ(アジア開発キャピタル)

[30] 当社連結子会社による株式取得(孫会社化)に関するお知らせ(オールアバウト)

[31] 会社概要(ニッセン)

[32] 大きいサイズの女性専用アパレルECを運営する株式会社マロンスタイルを子会社化(ニッセンホールディングス)

[33] 子会社(株式会社キナリ)の株式等の譲渡に関するお知らせ(資生堂)

[34] 会社概要(オンワードホールディングス)

[35] ティアクラッセ株式会社の株式取得に関するお知らせ(オンワードホールディングス)

[36] 株式会社アイシーネットの株式取得(子会社化)に関するお知らせ(ベルーナ)

[37] 株式取得(子会社)に関するお知らせ(JIMOS)

[38] 酒類の買取専門店「JOY LAB」の運営とインターネット販売を行う「株式会社帝国酒販」を完全子会社化(BEENOS)

[39] Efuego Corp 社の株式取得(子会社化)に関するお知らせ(TSIホールディングス)

[40] ブックモールジャパンの株式譲渡について(日教販)

[41] ヒトメディア、学習参考書ECサイトを運営するブックモールジャパンの株式を一部取得し子会社化(ヒトメディア)

[42] 会社概要(テイツー)

[43] 株式会社山徳等の株式取得(子会社化)に関するお知らせ(テイツー)

[44] シナジーを生むM&Aによって、買い手企業と売り手企業の双方がwin-winの関係に【M&A事例】(ビズリーチ・サクシード)

[45] アパレル販売会社が同業の通販(EC)サイトをM&A(ビズリーチ・サクシード)

同じネットショップでも売却しやすいものとそうでないものがあり、売却しやすいネットショップにはいくつかの特徴があります。この章では、売却しやすいネットショップの特徴について説明します。

商品を販売するだけでなく、商品比較やコメントを掲載しているECサイトはそうでないサイトより流入経路が増えます。このような構造のECサイトは収益性が高いと考えられるため、売却しやすくなります。また、TwitterやInstagramなどのSNSでアクティブなフォロワーが多く、そこからの流入が多いECサイトも売却しやすくなります。

サイトの使いやすさはもちろん、即日配送・決済方法・ポイント付与等利便性が高く、利用者にとってメリットがたくさん存在するサイトであれば売却しやすくなります。Amazonや楽天等に対抗するサービスをいきなり立ち上げることは難しいですが、ユーザーの満足度を高めるためにサイトを常に改善し続けることが重要です。

卸売業者やメーカーとの直接取引で低価格を実現する等、独自の仕入先を持つECサイトや海外からの購入ルートを持つECサイトも人気です。商品を安く仕入れられるほど競合他社との価格競争に勝ちやすくなり、定価販売でも利益を出せます。

また、競合の少ないジャンルでブランドイメージが醸成され、安定した収益を上げている場合も強みです。ただし、季節による売上の変動が大きいジャンルはこの限りではありません。一時的に高利益を出せる期間があっても、平均販売価格がそこまで高くなければ、サイトが売却しやすいとは限りません。

取扱商品に安定的な需要がある場合もECサイトが売却しやすくなります。EC市場は参入障壁が低いため、他サイトと同じ商品ラインナップで生き残るのは簡単ではありません。自社のECサイトで顧客満足度の高い商品ラインナップを揃えることが重要です。

Amazonのロングテール製品ラインはよく知られていますが、特定のカテゴリに絞り込み特定の顧客層から需要のある製品ラインナップがあることも売却しやすくなるポイントです。

売り手としてM&Aを行う場合、できる限り高値でネットショップを売却したいと考える方は多いでしょう。

高値でネットショップを売却できる可能性を高めたいならば、以下4つのコツを押さえておくことがおすすめです。

以下では、それぞれのコツを詳しく解説します。

前述したとおり、ネットショップの売却価格相場は営業利益に大きく左右されます。

そのため、より高い金額で売却したいならば、まずは営業利益の増加を目指しましょう。

営業利益を増やすには、商品ラインナップの充実やネット集客の強化などにより、売上高を増やす施策が効果的です。

もしくは、広告宣伝費や人件費などを削減し、利益率を高める施策も有効です。

PV数や会員数を増やすことも、ネットショップの売却価格を高める上では有用な施策です。

営業利益が少なくとも、PV数や会員数が多いネットショップは、相場よりも高い金額で売却できる可能性があります。

なぜなら、PV数や会員数が多いネットショップであれば、商品説明やラインナップを変更するなどの工夫をすることで、営業利益を伸ばせる可能性があるためです。

PV数や会員数を増やすには、SEO対策を強化してWeb経由の訪問者数を増やしたり、継続的に利用したいと思わせるようなサイト作り(UXの改善や商品ラインナップの変更など)を行ったりすると良いでしょう。

自社が運営するネットショップの強みを明確にし、それを買い手側に最大限アピールすることも、高い金額で売却できる可能性を高める上では重要です。

ネットショップに限らず、M&Aの売却金額は最終的に売り手と買い手の交渉で決定されます。

そのため、買い手側から見て魅力的なネットショップであれば、たとえ営業利益やPV数などが少なくても、相場以上の金額で売却できる可能性はあります。

具体的には、他のネットショップにはない特有の強みがあり、「今後このような案件は見つかりにくい」と買い手に思わせることが重要です。

他社にはない特有の強みとなり得る要素としては、以下のものが挙げられます。

特有の強みがないならば、まずは競合にはない強みを確立すると良いでしょう。

自社独自の強みがあるならば、それを言語化し、買い手に対して最大限アピールできる訴求方法を考えるのが重要です。

高値で売却しやすいタイミングを狙うことも非常に重要です。

たとえば、売上が下降気味のタイミングよりも、伸びている時期に売却した方が、成長性が高いと買い手に判断され、高値で売却できる可能性が高まります。

もしくは、政治や経済、業界構造などの変化により、全体的にネットショップの価格相場が高くなっている時期を選ぶのもおすすめです。

前述したとおり、2020年〜2021年にかけては、ネットショップの利用者増加にともない、相場も高い傾向にあります。

高値で売却したいならば、市場が成長している今のタイミングを逃さないのがオススメです。

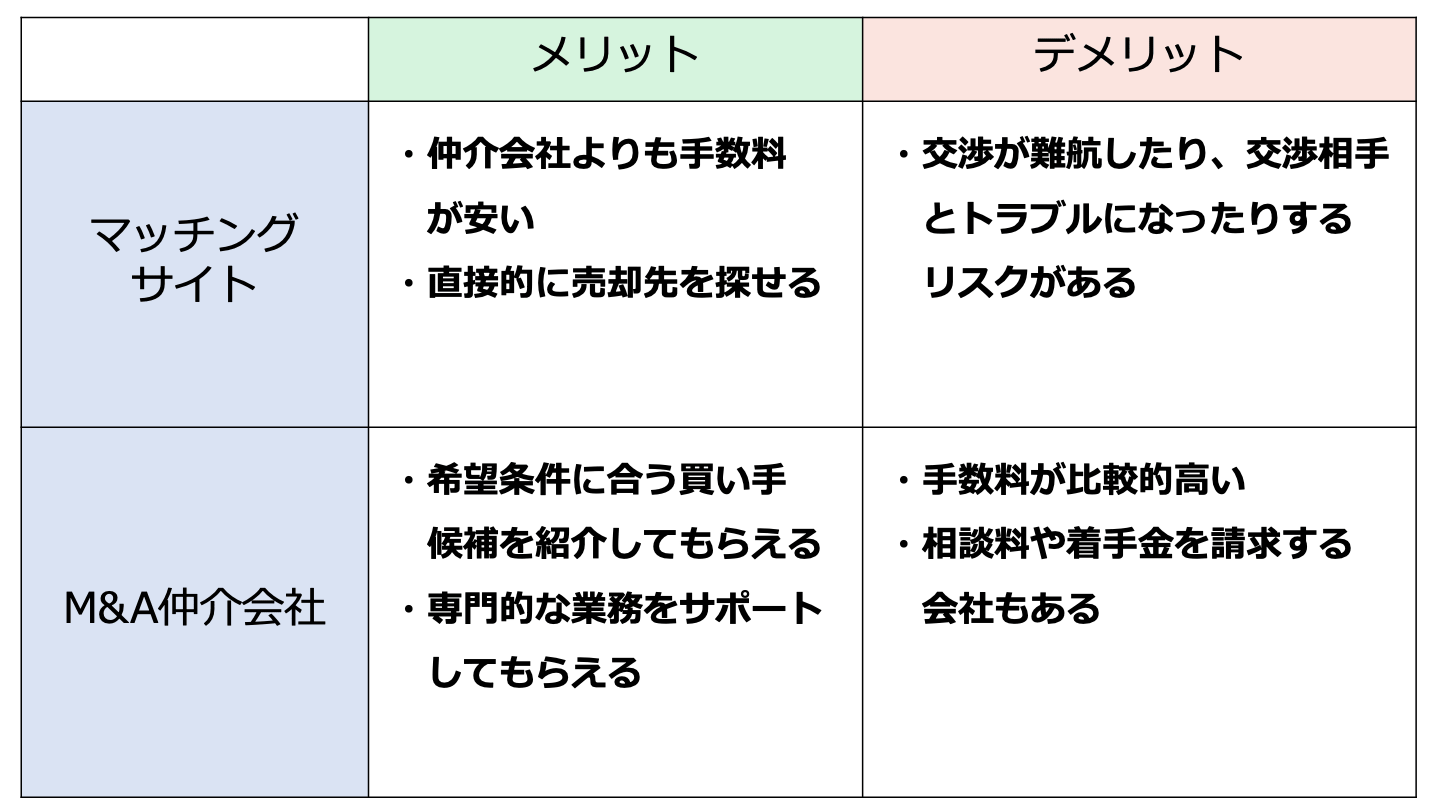

ネットショップの売却は、主に「M&Aマッチングサイト」または「M&A仲介会社」を介して行うことが一般的です。

方法ごとにメリットとデメリットが異なるため、ご自身にとって最適な方法を比較・検討することが重要です。

M&Aマッチングサイトとは、インターネット上で会社・事業を売りたい人と買いたい人を引き合わせるサービスです。

M&Aマッチングサイトを利用する最大のメリットは、仲介会社と比べて手数料が安い傾向があることです。

手数料が安いため、小規模なネットショップを売却する場合でも、より多くの利益を手元に残しやすくなります。

また、案件を登録するだけで買い手候補を募集できる点や、直接ネットショップの売却先を探すことができる点もメリットです。

ただし、多くのマッチングサイトは買い手と直接交渉するサービス形態であるため、条件面を巡って交渉が難航したり、交渉相手とトラブルになったりするリスクもあります。

交渉をスムーズに進めたいならば、アドバイザーやスタッフからサポートを受けられるマッチングサービスを利用することがおすすめです。

M&A仲介会社とは、売り手と買い手のあいだに入って、中立的な立場でM&Aの成約をサポートする専門業者です。

M&A仲介会社にネットショップの売却を相談するメリットは、希望の条件に合う買い手候補を紹介してもらえる点です。

また、会計や税務、法務等の専門的な業務をサポートしてもらえる点もメリットの1つです。

ただしサポートが充実している分、マッチングサイトと比べると手数料は高いと言われています。

また、仲介会社の中には相談料や着手金を請求するところもあり、このような会社に依頼すると、交渉が途中で白紙になっても支払った手数料は基本返金されないので注意です。

ネットショップの売却にかかる期間(相手探しから契約成立までの期間)は、用いるスキームや売却対象となる資産の種類・範囲によって異なります。一般的なM&A(株式譲渡など)の場合、売却までに約1年前後の期間がかかると言われています。

ただしネットショップの事業やECサイトのみを売却する場合、2〜4ヶ月という短い期間で成約する可能性もあります。

いずれにせよ数ヶ月〜1年前後はかかるため、スケジュールに余裕を持っておくことがおすすめです。

昨今、EC市場は毎年のように規模を拡大していて、2013年に約11兆だった市場規模は2021年には約20兆になっています。[44]このようなEC事業の競争激化に伴い、ネットショップ売却・M&Aの件数も増加していると見られています。

例えば、EC事業の譲渡企業は、本業へのリソースの集中や赤字事業の整理等の目的により、M&Aを実施します。 一方、譲り受け企業は、通常、事業規模の拡大・ノウハウの獲得・シナジーの発揮等を目的としてM&Aを実施するケースが少なくないです。

ネットショップを売却する目的(メリット)は、大きく以下4つに大別されます。

この章では、それぞれの目的についてくわしく説明します。

ネットショップの売却では、サイト単体や事業、株式の売却利益を得られます。

前述したとおり、ネットショップの売却金額は営業利益やPV数・会員数などの指標に左右されます。

そのため利益やPV数が多ければ、仲介会社等への手数料や税金を差し引いたとしても、十分な金額の利益が手元に残る可能性があります。

多額のキャッシュを獲得すれば、リタイア後の生活や新規事業などにその資金を利用できるでしょう。

ネットショップの運営を続けていると、「他の事業を行いたい」、「日々の忙しい運営業務から解放されたい」などと考え、徐々にモチベーションが下がってくることもあります。

ネットショップを売却すれば、売却利益を得られる上に、日々の忙しい運営業務から解放されます。

また、運営に費やしていた時間に空きが生じるため、主力事業や新規事業に注力できるでしょう。

個人や小規模企業がネットショップを運営する場合、リソースが少ないため、成長に限度が生じる可能性があります。

また、競合他社の成長にともない、事業の運営状況が悪化する事態も考えられます。

事業規模が大きい大手の企業にネットショップを売却すると、その企業の傘下で事業を継続することになります。

豊富にある人材や資金、質の高いノウハウなどを最大限活用することで、事業の成長スピードを加速させることが可能です。

また、経営状況も安定しやすくなります。

経営者が高齢の場合、ネットショップの事業を引き継ぐ後継者を見つける必要があります。

後継者が不在の状況が続くと、最終的には廃業の事態に追い込まれる可能性があります。

廃業すると、長年運営してきたネットショップも閉店することになる上に、従業員は仕事を失ってしまいます。

M&Aを行えば、外部の企業・経営者にネットショップ事業・会社を引き継いでもらえます。

そのため、後継者が不在の企業でも事業承継を実現できます。

また、会社が存続するため従業員の雇用も守ることが可能です。

昨今活発になっているネットショップの売却ですが、いくつか注意すべきポイントがあります。トラブルを防ぐために理解しておくことが重要です。ここでは特に注意すべきポイントを3つ説明します。

最初の注意点として、自分にとって不利益とならないように契約を締結すべき点が挙げられます。特に懸念されるのは、競業避止規定です。

もしオンラインストアを今後20年間運営できない旨の契約を締結した場合には、今後オンラインストアを20年間運営できなくなります。「今回販売するサイトで販売している商品だけは販売しません。ただし、他の商品の販売を制限しないでください。」という契約になっているかどうかを確認した方が良いでしょう。

他にも、仮にサイトの売却後に問題が発生した場合は、買戻契約に従って売却したサイトを買い戻さなければならないケースがあります。これは譲渡側のリスクとなりますので、買取契約の有無・内容を確認の上、適切な対応を取るようにしましょう。

また、サイト売却後に薬機法違反や著作権法違反が発覚した場合に備え、売主の責任範囲が設定されるケースがあります。リスクを軽減するために、契約内容をよく確認してください。

ECサイトの販売に成功し利益が出た場合は税金を支払う必要があります。売却利益によって納税額が異なりますので、「〇〇円でこのサイトを売却した場合、税金はいくらかかりますか?」と税務署や税理士に確認すると良いでしょう。税金を滞納すると追加の課税が発生する可能性があります。

意外に見落としがちなポイントですが、売却代金が支払われてからのサイト譲渡を徹底した方が良いでしょう。ほとんどの購入者は問題ありませんが、中にはサイトを持ち逃げる人やサイトを譲渡しても売却代金を支払わない購入者がいます。

必ず売却代金を受け取ってからサイトを譲渡しましょう。トラブルを回避したい場合は、ブローカーが売却代金を一時的に保持する「エスクローサービス」の使用を検討してください。

ここまで、ECサイト・ネットショップのM&Aについて詳しくお伝えしてきました。つづいては、ECサイト・ネットショップにおすすめのM&A仲介会社をご紹介します。

①株式会社M&Aサクシード

株式会社M&Aサクシードはビジョナル株式会社(東証プライム上場)のグループ会社であり、法人限定M&Aマッチングサイトを運営しています。

サイト内において、ECサイトやネットショップを含む情報通信系のM&A成約件数はカテゴリ別で2位の実績があり(2023年M&A成約実績)、ECサイト・ネットショップのM&Aにも向いていると言えます。

M&Aサクシードは電子商取引大手や情報通信系(システム開発・受託開発含む)の買い手が多いため、成約も多く発生しています。

プラットフォーム上でも買い手の買収ニーズにおいてシステム・受託開発企業は非常に需要が高いため、多くの引き合いがあります。交渉リクエスト(買い手から売り手に交渉したいという問い合わせ)も非常に多く発生しています。

独自の審査を通過した法人企業のみが利用しているため、一定規模の会社が多いという特徴があります。また、「お試しマッチング」機能で、書類提出せず、M&Aサクシードとの契約前に自社の譲渡可能性を確認できることや、他社との併用利用もできる非専任制を採用しており、M&Aの可能性を最大化できるメリットがあります。直接企業間で交流ができるマッチングプラットフォームなので選択肢が多いメリットがあります。

■会社概要

会社名 株式会社M&Aサクシード

所在地 〒150-0002 東京都渋谷区渋谷2-15-1

代表者 代表取締役社長 金 蓮実

事業内容 M&Aサクシードの運営

拠点 〒150-0002 東京都渋谷区渋谷2-22-3渋谷東口ビル53F

https://ma-succeed.jp/

②株式会社M&A総合研究所

M&A総合研究所は、「譲渡企業様完全成功報酬制の料金体系」のM&Aの仲介事業を提供しています。特徴としては、過去のM&Aデータの解析や、独自のAIシステムによる会社選定、自社運営のM&Aメディアによるニーズ把握などにより、効率的に短期間でマッチングをすることができるとしています。

■会社概要

会社名 株式会社M&A総合研究所

役員 代表取締役社長 佐上 峻作

住所 〒100-0005 東京都千代田区丸の内1-8-1 丸の内トラストタワーN館17階(受付)

事業内容 M&A仲介事業

https://masouken.com/

③株式会社日本M&Aセンター

日本M&Aセンターは、M&Aフィナンシャルアドバイザリー業務の最多取扱い企業として2020年から4年連続でギネス世界記録™に認定されているとしています。また、国内外の金融機関や会計事務所等とのネットワークを活用することで、豊富な選択肢から最適な候補企業を提案できるとしています。

■会社概要

会社名 株式会社日本M&Aセンター

役員 代表取締役社長 竹内 直樹

住所 〒100-0005 東京都千代田区丸の内一丁目8番2号 鉄鋼ビルディング 24階

事業内容 M&A仲介、PMI支援、企業評価の実施 等

https://www.nihon-ma.co.jp/

④株式会社ウィルゲート

ウィルゲートは、完全成功報酬型のM&A仲介サービス「ウィルゲートM&A」を提供しています。Webマーケティング支援や自社メディアの運営から得た、Web・IT領域のノウハウをもとにしたアドバイスが可能であり、ベンチャー・IT領域に特化したM&Aを行っているとしています。

■会社概要

会社名 株式会社ウィルゲート

事業内容 コンテンツマーケティング事業、セールステック事業、M&A事業

所在地 〒107-0062 東京都港区南青山3-8-38 クローバー南青山3F

役員 代表取締役 小島 梨揮

https://www.willgate.co.jp/

⑤ユニヴィスグループ

ユニヴィスグループは完全成功報酬制を採ったM&A仲介アドバイザリーのみならず、グループ内の公認会計士、弁護士といった専門家との連携を行いながら、M&Aを進行するうえで欠かせない財務・税務・法務の知見を提供し、一気通貫のサポートを行えることが強みであるとしています。

■会社概要

会社名 ユニヴィスグループ

事業内容 経営支援・会計コンサルティング、M&A仲介・アドバイザリー、税務申告、税務コンサルティング

所在地 〒105-0001 東京都港区虎ノ門3-8-8 NTT虎ノ門ビル6階

役員 代表パートナー 渡邉 広康

https://univis.co.jp/

高値で売却できる可能性を高めるには、自社が運営しているネットショップの価値を正当に評価してくれる買い手候補を見つけることも重要です。豊富なネットワークを持つM&Aアドバイザーや仲介会社、マッチングサイトなどで買い手候補を探すのが効率的です。

また、ネットショップを売却するには、買い手企業との交渉やデューデリジェンス、契約などの手続きを実施する必要があります。こうした手続きには会計や法律などの専門知識を要するため、独力で行うと失敗するリスクが小さくありません。円滑に手続きを実施するためにも、M&Aの専門家・専門機関を最大限活用しましょう。

弊社が運営する「M&Aサクシード」は、買収したいネットショップを直接探せる&Aのマッチングサイトです。案件一覧ページには、法人審査を通過した優良なネットショップやEC事業の運営企業のみが掲載されています。売上高も数千万円規模から数億円以上と幅広いため、希望に応じて最適な売り手候補を見つけることが可能です。

譲渡企業は登録無料で、開示しても良いと判断するまで匿名で掲載できます。納得の一社に出会っていただくため、着手金・中間手数料は一切ありません。譲渡先と成約に至るまで無料でご利用いただけます。(完全成功報酬制)

簡単な案件登録の手続きを済ませることで、優良な買い手候補からM&Aの打診を受けることが期待できます。譲り受け企業が負担する手数料も一般的な仲介会社などと比べて安価です。

登録からご成約に至るまで、専門知識を持つM&Aサクシードコンシェルジュが伴走し、ただ成約を目指すだけでなく、「納得の出会い」を実現します。自ら買い手候補に売却オファーを実施することもできるため、ぜひお気軽にご利用を検討してみてください。

EC市場全体は2023年の実績値においても前年比9.23パーセントで成長しています。(BtoC-EC=個人向け電子商取引)。この成長を背景にECサイト・ネットショップのM&Aも積極的に行われています。

.png&w=3840&q=75)

(脚注:令和5年度電子商取引に関する市場調 経済産業省)

書店に代表されるような物販系分野における実店舗→ECサイト販売の流れは加速しています。

また、越境ECなど海外でのEC市場も成長し、中国やアメリカでECを展開する動きも活発に見られています。

一方、ECサイトやネットショップにおいて、物流倉庫や発送オペレーションは大きなコスト問題として存在しています。

これらの業務は規模の効率化が効きやすい領域のため、大手の傘下に入ることで物流リソースや発送オペレーションを共通化し、コストダウンを実現する明確なメリットがあります。

また、マーケティングコストについても規模のグロースが効きやすい項目ではないでしょうか。ユーザー属性が近い業態であれば、買収企業と売却企業それぞれの顧客に対してクロスセルが可能になるため、総じてマーケティングコストを抑えられる効果が見込めます。

今回の記事冒頭でも紹介した歯愛メディカル、ラクスル、日本テレビはいずれも大手であり、マーケティングコストや物流、倉庫オペレーションの効率化や、既存ECサイトの1カテゴリに買収した事業を編入するなどの見込みでM&Aが行われています。

M&Aサクシードでは国内電子商取引のリーディングカンパニーなどが買い手企業として登録しているため、規模のグロースが期待できるオファーが期待できます。

法人限定のプラットフォームですので、安全にご利用いただけます。

まずは無料登録してオファーを見てみてはいかがでしょうか。

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。