会社売却によるイグジットとは、会社の売却により投資資本を回収することであり、短期間でイグジットしやすい点がメリットです。バイアウトとの違いや、イグジット(会社売却)のメリットを公認会計士が解説します。(公認会計士 前田 樹 監修)

会社売却によるイグジットについて、日米の現状など解説していきます。

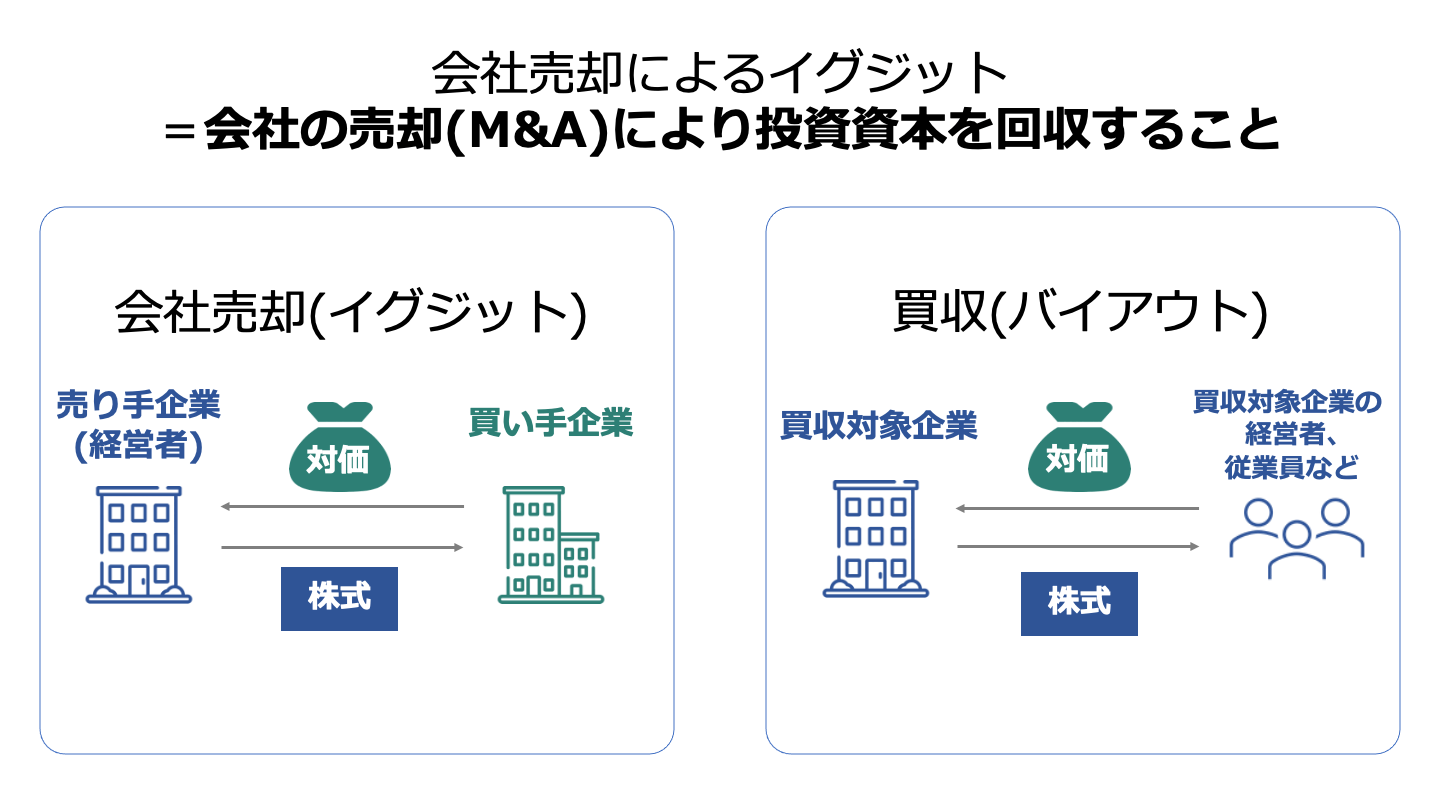

イグジット(会社売却)とは、投資家やベンチャーキャピタルなどが会社を売却することで投資資本の回収を行うことです。

会社を成長させ、企業価値を高めることでイグジットにより売却収入を得ることができます。

イグジットにはIPOによるイグジットやM&Aによるイグジットがあります。

それぞれの方法にはメリットやデメリットなどがあり、会社によって用いやすさなどが異なります。

また、日本で用いられるイグジットの方法とアメリカで用いられるイグジットの方法では異なるなど国によっても用いられる方法は異なります。

IPOとは、新規株式公開のことをいい、IPOによるイグジットとは証券市場に株式を上場させることで株式を売却して利益を得る方法をさします。

非公開株式の時は流動性がありませんが、株式を証券市場に上場させることで誰でも取引が可能となり、流動性が高まります。

流動性が高まり、第三者間での取引ができることで適正な株価で取引されることになります。

日本におけるイグジットの方法とアメリカにおけるイグジットの方法を比較すると、日本においてはIPOの方が活用され、アメリカにおいてはM&Aの方が活用されている[1]という現状があります。

日本市場においてはここ最近でこそM&Aが浸透していますが、これまではM&Aといえば大企業に限られたものでした。

日本においてベンチャー企業などのイグジットの方法といえば、IPOというイメージですが、調査結果もそのイメージ通りの結果になっています。

一方、アメリカにおいては、日本と比較して買収価格が高く設定されやすいことがM&Aが積極的に活用されている背景となっていると考えられます。

買い手も多く、積極的に取引がされています。

市場における状況の違いにより、日米の用いられる方法に差異が生じています。

[1] 経済産業省「大企業×スタートアップのM&Aに関する調査報告書(バリュエーションに対する考え方及びIRのあり方について)」

ここではイグジット(会社売却)とバイアウトの違いについて解説していきます。

バイアウトとは会社の経営者などが株式を買い取り、経営権を取得することをいいます。

バイアウトは、創業者がイグジットを目的としたM&A以外の場合でも行われるケースがあります。

それは事業承継の場合や他社に買収に利用される場合などが該当します。

また、これらの取引は社内で完結する場合などもありますが、経営権が移転することからバイアウトと呼ばれます。

バイアウトは、誰が買収するかによってバイアウトの呼ばれ方が異なります。

バイアウトには大きく3つのパターンがあり、それぞれの内容、メリット・デメリットについて解説していきます。

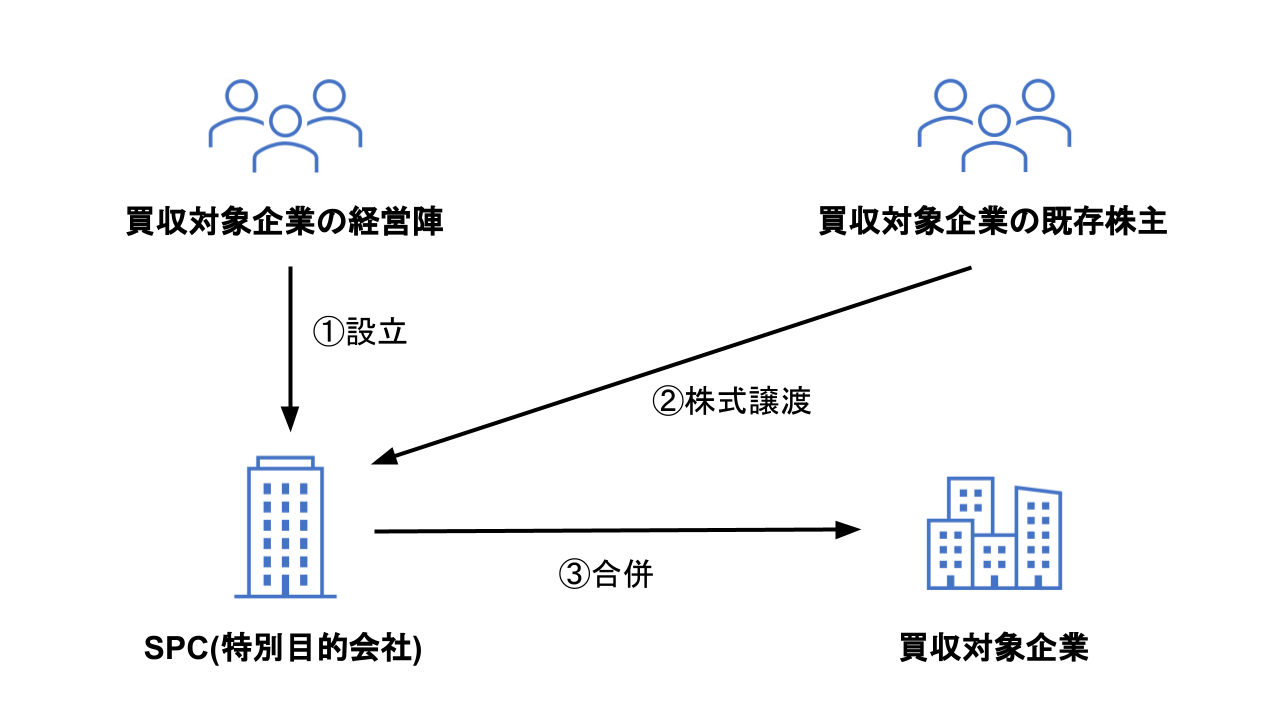

MBOとはManagement Buyout(マネジメント・バイアウト)の略で、企業の経営陣が既存の株主から株式を買い取り、経営権を取得する方法をいいます。

株式を取得するには多額の資金が必要となるため、特別目的会社(Special Purpose Company、SPC)を設立して金融機関から資金調達した上で株式を取得する場合もあります。

SPCを用いた場合にはその後、SPCと合併することで経営権を取得することになります。

また、経営者が株主の意見に左右されず、長期的な経営を実行したい場合に、経営陣が株式を買い戻し、上場を廃止する場合などにもMBOが用いられます。

MBOのメリットは経営権が他社に移らず、株主からの圧力がなくなるため、スムーズな事業運営をすることができます。

また、後継者が不在の場合にはMBOを用いることで問題が解決します。

一方、デメリットとしては、経営陣は大きく変わらないため、企業の経営方針、風土などが変わらない可能性があります。

また、資金調達が必要となることもデメリットとなります。

そのほか、上場していた場合には非上場になることで資金調達がやりにくくなります。

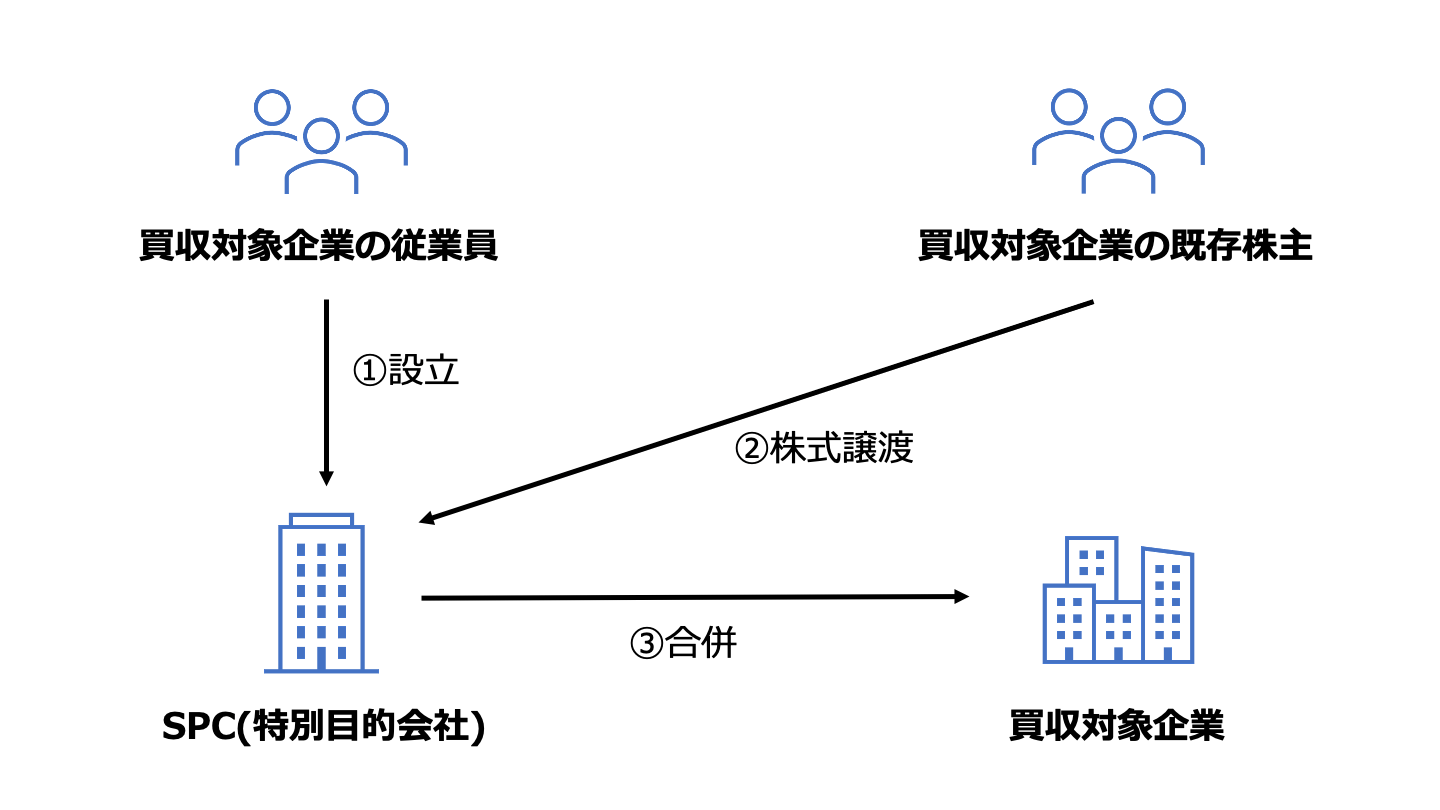

EBOとはEmployee Buyout(エンプロイー・バイアウト)の略で、従業員が既存の株主から株式を買い取り、経営権を取得する方法をいいます。

後継者が不在で従業員に対して事業承継する場合などに用いられる場合などに用いられます。

EBOのメリットは後継者がいない場合に従業員に引き継がせることで事業承継問題を解決することができます。

また、従業員に事業を引き継ぐため、企業の再編を行うことができることもメリットとなります。

一方、デメリットとしては、株式取得のために資金が必要となります。

また、その資金を調達する際には審査が厳しく、借入が難しいこともデメリットとなります。

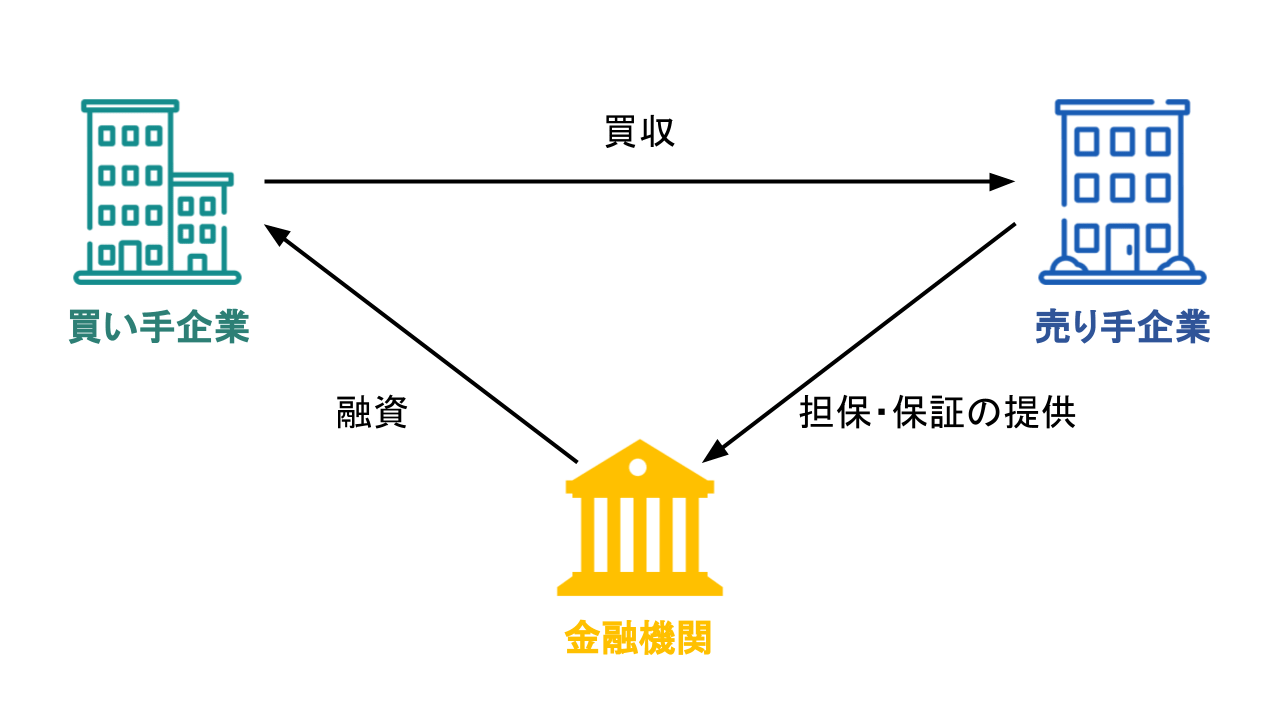

LBOとはLeveraged Buyout(レベレッジド・バイアウト)の略で、譲渡対象となる企業の資産や今後の収益力を担保として金融機関から資金調達して買収する方法をいいます。

LBOを用いた場合には自己資金が少なくても買収を行うことができます。

ただし、譲渡対象となった会社のキャッシュフローから返済することとなるため、事業の改善などでキャッシュフローを改善しなければ経営が厳しくなってしまう場合もあります。

LBOのメリットは他社に株式を売却することになるため、既存の株主が譲渡対価を得ることができます。

また、資金については譲渡対象となった会社の資産や収益力などから借入を行うため、資金調達が問題になることはありません。

借入金の利息は損金になるため、節税効果もあります。

一方、デメリットは、事業がうまくいかなかった場合には期待されるリターンが得られない可能性があります。

また、借入金は譲渡の対象となった会社が負うことになるため、借入金や利息が経営の負担になる可能性もあります。

イグジット(会社売却)とバイアウトは似ているような単語ですが、完全に一致するものではありません。

バイアウトは、ここまで見た通り、経営者や従業員などが株式を買い取り、経営権を取得することをさします。

一方で、イグジットは当初投資した資本を回収する手段のことをさします。

バイアウトはイグジットの手法の一つには該当しますが、必ずしもイグジットとして行われる訳ではありません。

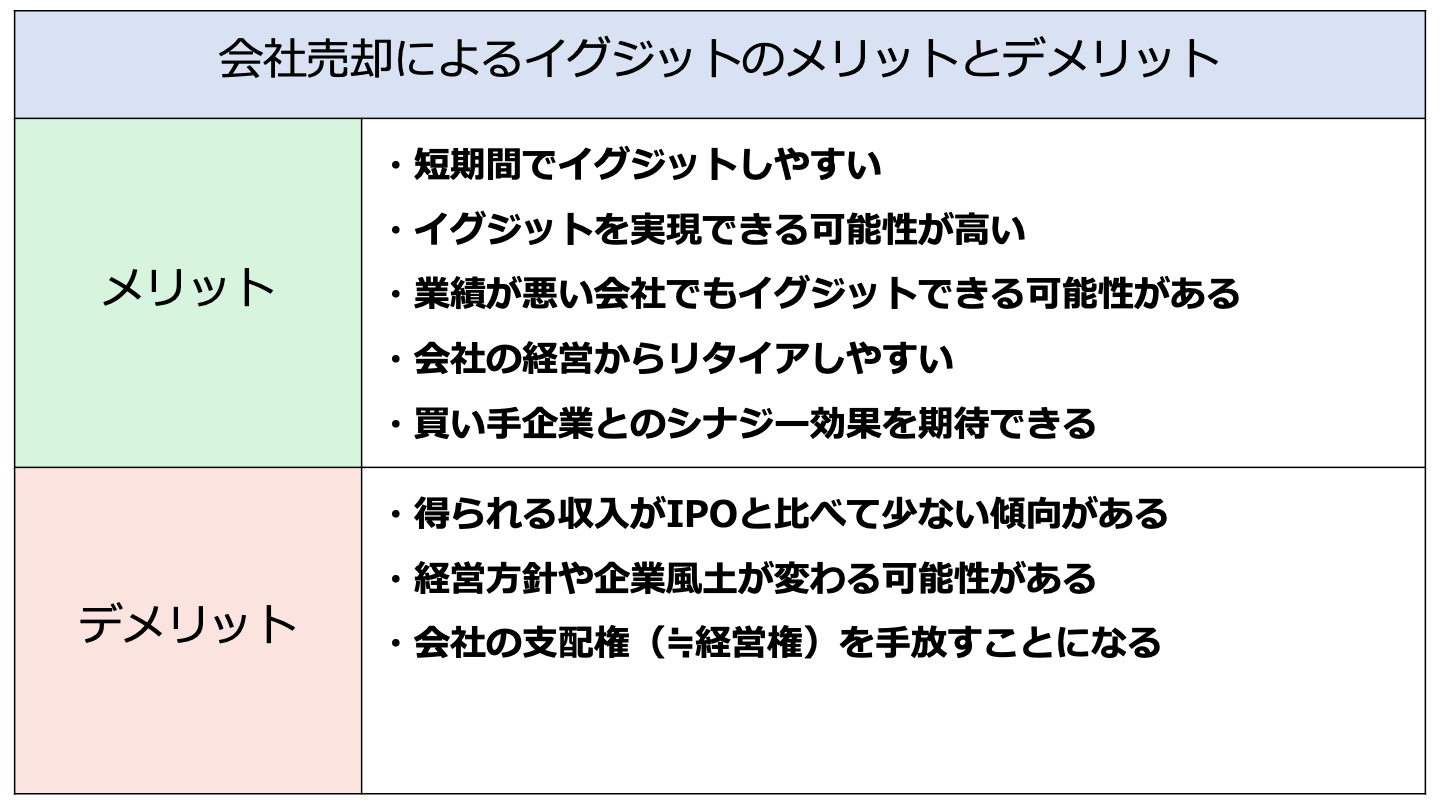

会社売却を用いたイグジットについてのメリットやデメリットを解説していきます。

会社売却によるイグジットのメリットとして主には5つあります。

会社売却を用いたイグジットはIPOと比較して準備期間が少なく、短期間で実行しやすいというメリットがあります。

IPOを用いた場合には、上場するまでに事前に管理体制の構築や制度の整備などが必要となり、管理費用、時間ともにかかることになります。

また、上場には監査法人の監査を上場申請の直前々期から受ける必要があり、少なくとも3年間は必要となります。

一方、会社売却にはそのような準備は不要で売却する先が見つかれば、最短で3ヶ月程度の期間で売却することもできます。

会社売却によるイグジットはIPOと比較すると実現する可能性が高いといえます。

IPOの場合、上場の基準を満たす体制の構築や持続する収益性をつけなければ実行することができません。

しかし、会社売却の場合は長期的な収益力は必要ないことはありませんが、売却先さえ見つかれば実現することができます。

実現する可能性が高いことは会社売却によるイグジットのメリットといえます。

業績が悪い会社の場合、上場基準を満たさず、IPOの場合はイグジットできない可能性があります。

一方、会社売却によるイグジットの場合には業績が悪い会社でもイグジットすることができます。

会社売却の場合、買い手企業の資源を活用することで業績を改善することができる可能性があります。

そのため、会社売却の場合には業績が悪いからといってイグジットできないわけではありません。

イグジットにIPOを用いた場合、必ずしも全ての株式を売却するわけではありません。

一部の株式は保有し続けることで経営に関与し続けることで責任を果たすことが一般的です。

そのため、会社経営からリタイアしたい場合にはIPOを選択しづらいでしょう。

一方、会社の売却は経営権の移転を前提に進められる場合が多く、会社経営をリタイアした場合には向いているといえます。

株主に残りたい場合には逆に会社売却が向いているとはいえないのですが、リタイアの場合は向いています。

会社の売却の場合は丸ごと買い手企業が取得することになります。

買い手企業の資源はもちろんのこと、販売経路や生産設備などを活用することができます。

それらの買い手企業の経営資源を活用することでシナジー効果を期待することができます。

シナジー効果が得られた結果、譲渡対象となった企業の業績が改善する可能性があります。

シナジー効果は会社売却によるメリットで、IPOの場合は得られません。

IPOの場合は広く、投資家に取引がされるようになるため、シナジー効果は発生しません。

会社売却によるイグジットのデメリットとしては主に3つあります。

会社売却においても株式の売却に伴う収入を得ることができますが、IPOと比較すると収入が少ない傾向があります。

IPOの場合、上場前よりも企業価値が向上して株価が高騰する傾向にあります。

一方で、会社売却によるイグジットでは相対取引や入札ののち、交渉で価格が決まっていくことになりますが、交渉の結果、株価が決まっていきます。

IPOほどの株価上昇は期待できず、IPOと比較して売却収入は少なくなる傾向があります。

会社売却の場合、経営者が変わり、経営方針や企業風土が変わる可能性があります。

経営者が変わることでプラスに変わるケースもありますが、経営者によって考え方は違うため、経営方針などは大きく変わる可能性があります。

大きく変わった結果、従業員が退職してしまうこともあります。

一方、IPOの場合、会社が上場したとしても経営者はそのまま残るケースが多く、経営方針や企業風土などは変わらないケースがほとんどです。

経営方針や企業風土などが変わってしまう可能性があることは会社売却によるイグジットのデメリットといえます。

先述しましたが、会社売却の場合、全株式を売却することがほとんどです。

そのため、会社に残りたいと考えたとしても、買い手企業からは株式を手放すことが求められ、経営権を手放すことになります。

その点、IPOの場合は株主として残ることがほとんどで、経営権を手放す方が少ないです。

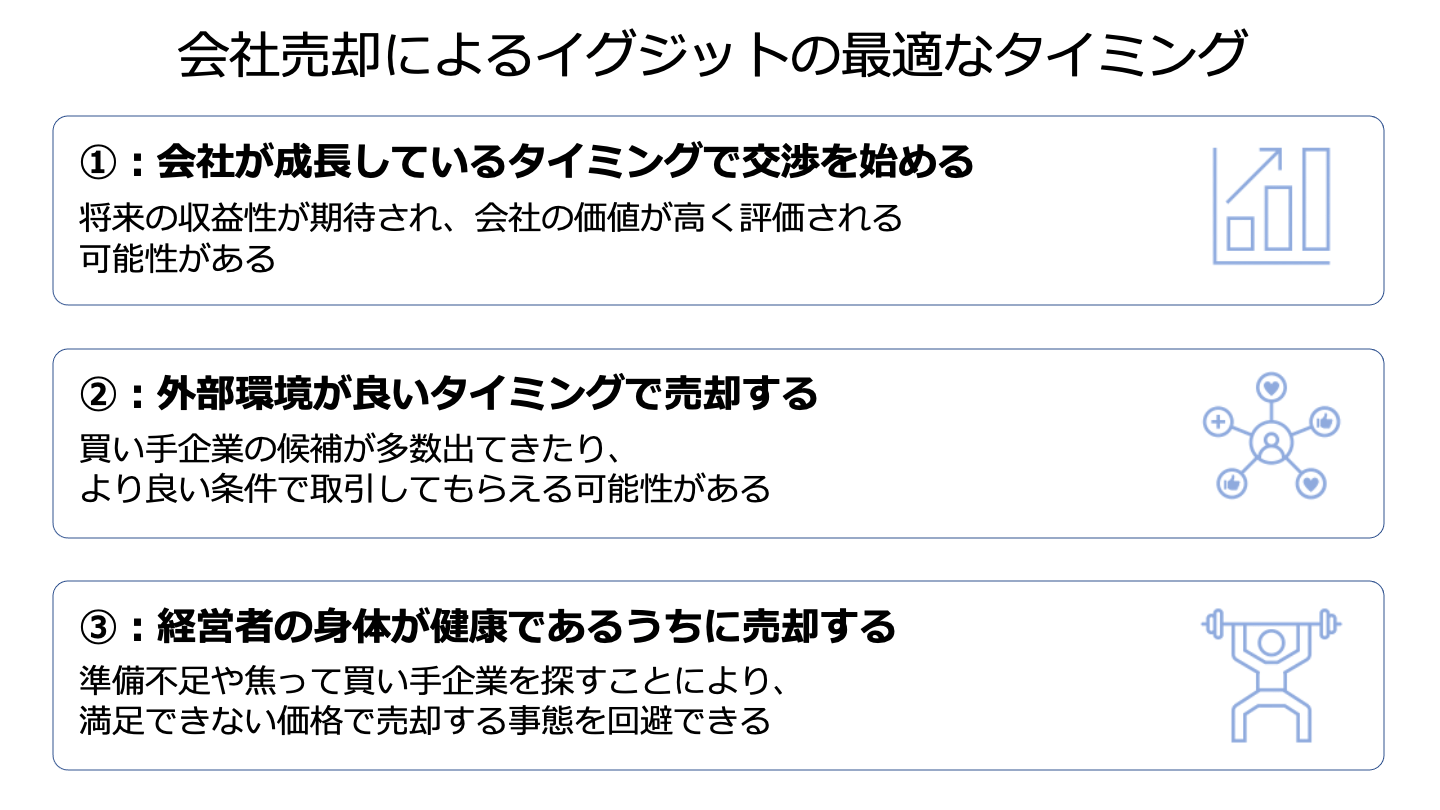

会社売却によるイグジットは自分でタイミングを決めやすいといえます。

そのため、最適なタイミングでイグジットをすることで成功確率を上げることができます。

会社が成長している場合、会社の価値は高くなる傾向があります。

会社が成長しているステージにいる場合には、将来の収益性が期待され、その期待が株価に反映されやすくなります。

また、事業計画を描く際も会社の高い将来性を反映したとしても、違和感なく評価されます。

これらの結果、成長ステージにいる会社は高く評価される可能性があります。

会社が成長しているタイミングで売却することを考えることでイグジットを成功に導きやすくなるため、そのタイミングで交渉をしましょう。

自社の状況はもちろんですが、外部環境が良いタイミングで売却を考えた方が会社を売却しやすいといえます。

外部環境が良ければ積極的にM&Aなどを行う資金も用意され、買い手企業の候補も多数出てくる可能性があります。

自社の状況が良いことも大切なのですが、周りの環境を考えることでより良い条件で取引してもらえる可能性が高まります。

もちろん、良い状況を見て他の売りたい企業が出てくる可能性もあるため、競争環境が厳しくなる可能性がありますが、外部環境がいいタイミングの方が会社売却によるイグジットの最適なタイミングといえるでしょう。

これは会社の状況や市場環境とは全く異なることですが、経営者の身体が健康であるうちに売却を考えることで余裕を持って売却できるため、イグジットのタイミングとして最適であるといえます。

会社経営に支障をきたすような健康状態になってしまうと、事前の準備ができないまま、会社を売却することになることや焦って買い手企業を探して交渉をしてしまうことで足元を見られてしまう可能性があります。

その結果、価値が下げられてしまい、思ってもいない条件で売却することになってしまう可能性があります。

そのため、健康なうちに会社の売却によるイグジットを考え、最適なタイミングで売却するようにしましょう。

会社売却によるイグジットの成功可能性を高めるポイントを解説していきます。

会社の売却収入がすべてではありませんが、企業価値が高い状況で会社を売却する方が高値で取引される可能性が上がり、イグジットの成功可能性も高まります。

企業価値を向上させるためには、自社の収益性を高めることが手っ取り早い方法となります。

それだけではなく、自社特有の強みを身につけることで売却時のアピールポイントとなることや競合他社より秀でることで価格競争などにも巻き込まれることも少なくなります。

また、コスト面も最大限に見直すことで利益を稼げる体制づくりをしましょう。

無駄なコストの見直し、コスト管理の体制づくり、予実管理を徹底することでコストなどもコントロールし、企業価値を向上できるよう進めましょう。

企業価値の向上のため、自社の収益性を高め、自社特有の強みを身につけ、また、コスト面の最大限の削減を行い、イグジットの成功可能性を高めていきましょう。

イグジットを成功させるには早い時期から準備がする必要があります。

早い時期からイグジットの戦略を立て、その戦略に基づき、実行していくことで余裕を持ってイグジットをすることができます。

早い段階で戦略を立てることで実行するまでにリスクなどがわかったとしても、対応することができます。

リスクなどに対応することでマイナスポイントが少なくなり、会社売却もスムーズに進めることができます。

会社売却によるイグジットの成功可能性を高めるため、早い時期からイグジットの戦略を立てて実行していきましょう。

M&Aにおいて企業価値は一般的な手法によって決まります。

インカム・アプローチ、マーケット・アプローチ、コスト・アプローチという一般的な考え方により企業価値が決まります。

それぞれの考え方には、DCF(ディスカウンテッド・キャッシュ・フロー)法や類似会社比較法、修正簿価純資産法などがあります。

それぞれの方法のやり方を理解することで売却金額の目安を知ることができ、交渉時などに失敗をする可能性を下げることができます。

売却金額の目安や金額の算出方法を知らなければ、期待している金額と提示された金額に差が生じてしまい、期待ギャップが生じてしまいます。

思っている金額で売却ができず、たとえ妥当な金額を提示されたとしても断ってしまい、買い手企業が見つからず、進めることができないことも起きてしまいます。

売却金額の目安を知ることで、会社売却によるイグジットの成功可能性を高めていきましょう。

自社の強みなどアピールポイントを整理しておくことで交渉を有利に進めることができます。

そのため、アピールポイントの整理などは事前にしておき、アピールポイントを磨くことも忘れずしておきましょう。

また、アピールポイントを整理しておくことでアピールポイントがない場合でも事前に準備をしておくことができます。

会社売却によるイグジットを成功させるために、交渉を有利に進めることができる情報をしておきましょう。

交渉においては全てが自社の思う通りに進めることはできません。

そのため、交渉において妥協点を事前に整理しておくことで、強気に交渉するポイントと妥協するポイントを分けることで強弱をつけることができ、交渉を進めやすくなります。

全ての条件を押していければいいのですが、押し過ぎた結果、交渉が決裂してしまうこともあります。

うまく強弱をつけることで、譲れないポイントを押さえ、会社売却を成功に導ける可能性が高まります。

会社売却によるイグジットを成功させるために、妥協点を事前に整理しておきましょう。

自社の事業内容や事業規模を得意としているM&Aアドバイザーに相談することで会社売却も進めやすくなります。

事業内容などの知見があれば、買い手として適切な相手先を見つけてきてもらえる可能性が高まります。

適切な相手でなければ金額面であったり、条件面であったりとちゃんと理解されず、交渉がうまくいかない可能性があります。

そのため、自社の事業内容や規模のM&Aを得意とするM&Aアドバイザーに相談することで、会社売却によるイグジットを成功させましょう。

ここまで会社を売却してイグジットする方法についてみてきましたが、いかがでしたでしょうか。

会社による売却は相手先を見つければ実現しますが、成功といえるような取引にするためには事前に自社の強みや収益性の向上、アピールポイントなどの整理などを行い、交渉を有利に進められるように準備しておく必要があります。

事前準備をしっかり行い、成功に導きましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)