M&Aによる売却の基礎知識 売却価格の決め方や手続きを徹底解説

- 記事監修: 前田 樹 (公認会計士)

M&Aによる会社売却では、売却価格の決め方やM&A手法、手続きの流れなどを把握することが重要です。この記事では、売り手経営者が知っておくべき会社・事業売却の基礎知識を図解でわかりやすく解説します。

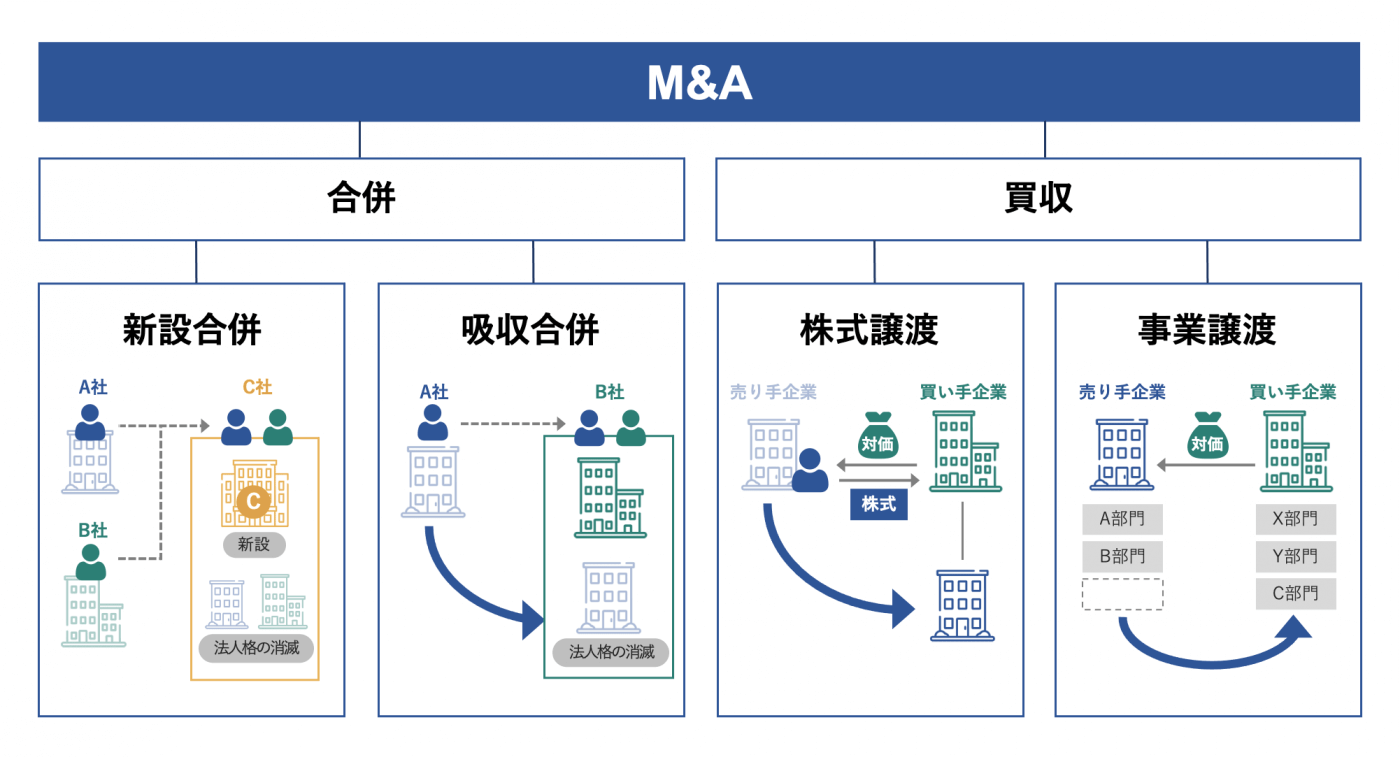

M&Aというと売却(買収)や合併という単語をよく耳にすると思います。

また、売却と言っても株式を譲渡する場合と事業を譲渡する場合があります。

これらは同じような単語でありながら違いがありますので、それらの違いについて説明していきます。

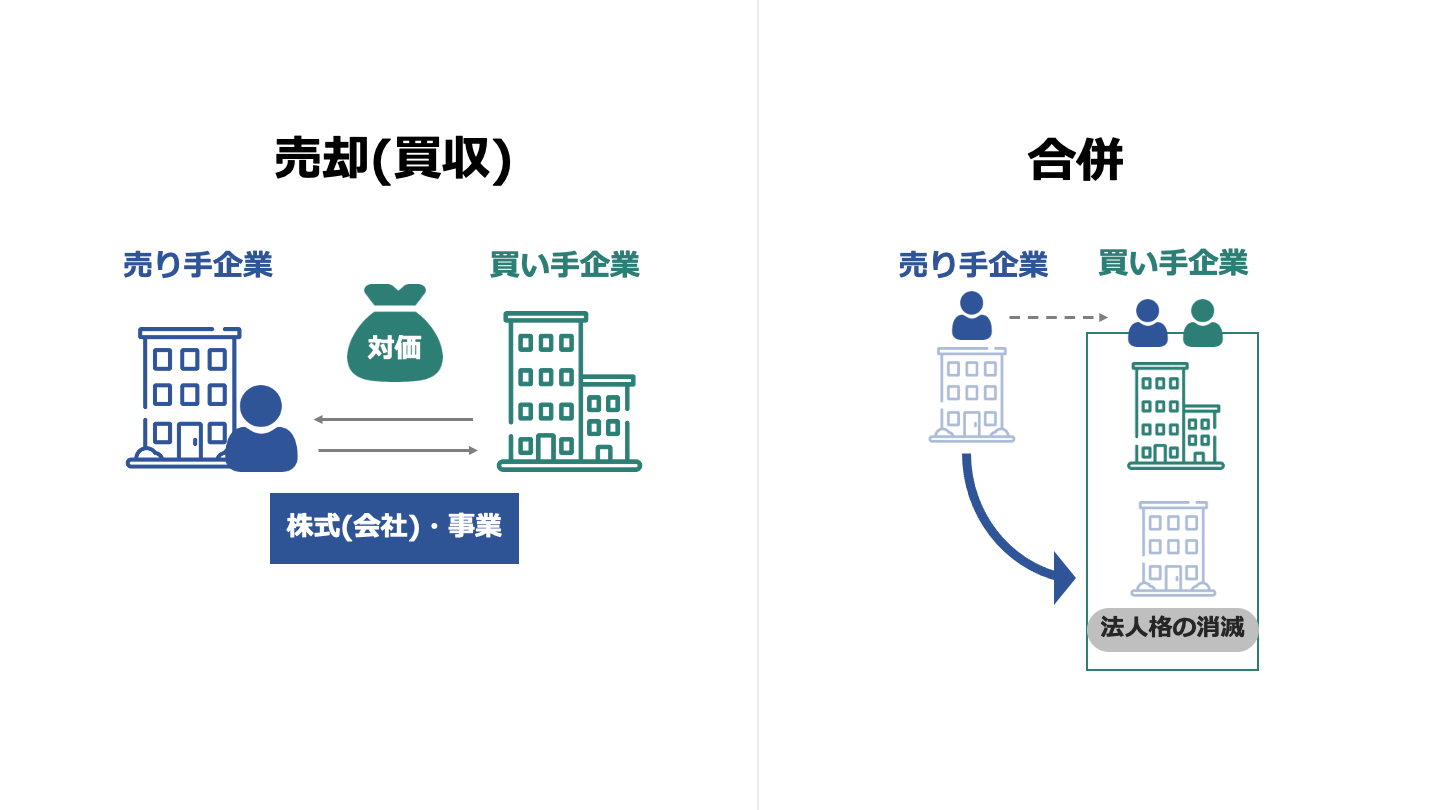

M&Aにおいて売却(買収)や合併は全く意味が異なり、取引の形態が異なります。

売却については、会社や事業を売却することを指します。

すなわち、会社や事業自体を売却するので買う側にとってもそれ自体を買い取るという意味合いになります。

一方で、合併は少し異なります。合併とは会社と会社、つまりは複数の企業が一緒になり、一つの会社になることを指します。

これらの特徴から、売却であれば会社や事業自体が残ることになりますが、合併になると元の会社はなくなります。

M&Aの世界では二つの単語をよく聞きますが、取引の実態が異なるので理解しておきましょう。

M&Aにおいて売却というと、株式譲渡と事業譲渡の二つの方法がよく用いられます。

それぞれの手法についてどのような方法かについて説明していきます。

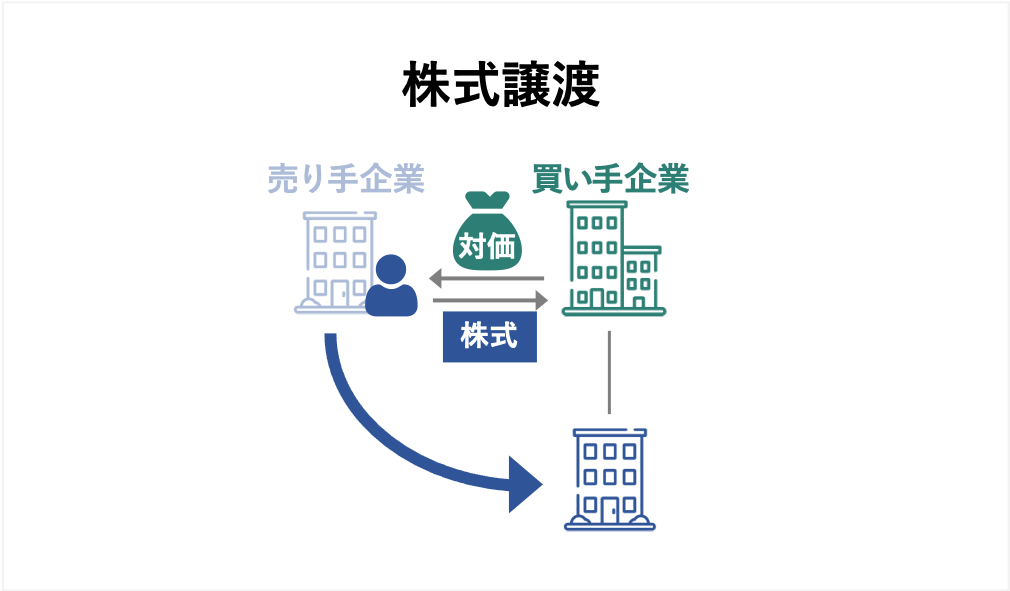

株式譲渡とは、売却の対象となった会社の発行済株式を全部または一部を他者に譲渡することをいいます。

M&Aにおいてはよく用いられる手法となります。

事業譲渡と比較すると法的手続が簡便であることや株式を売却して会社自体は残るので独立性が保たれるというメリットがあります。

事業譲渡だと従業員ですら、契約の巻き直しなど手続きが複雑ですが、株式譲渡の場合は会社を譲渡するため、そのような契約の巻き直しなどは不要で株式の譲渡手続きをしっかりすれば問題なく引き継ぐことができます。

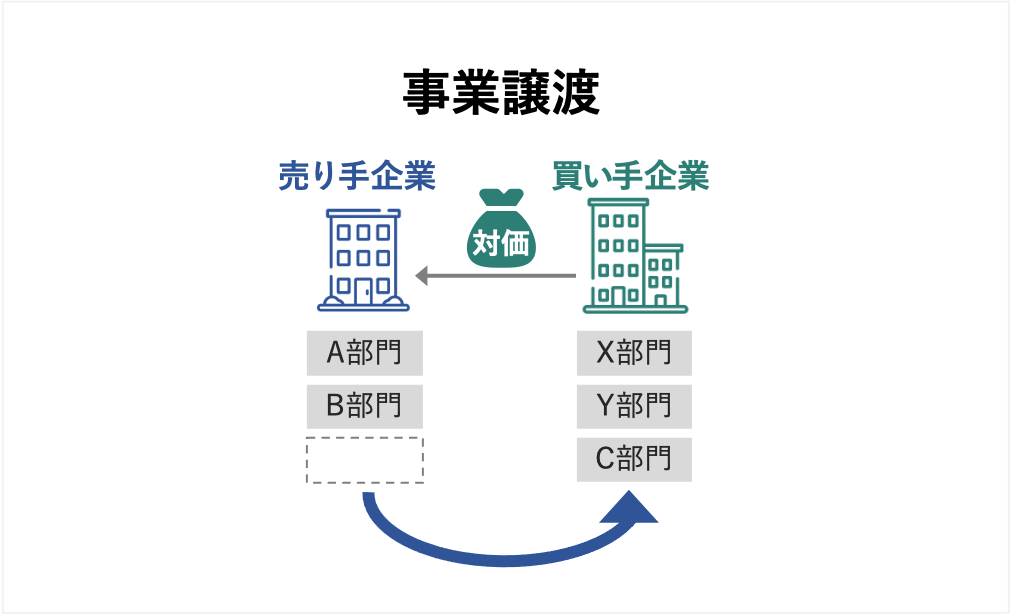

事業譲渡とは、組織化され、有機的一体として機能する財産の全部または一部を他者に譲渡することを言います。

株式譲渡ほどではないですが、M&Aにおいて事業譲渡もよく用いられる手法となります。

株式譲渡では会社を引き継ぐことになるため、簿外の債務を引き継ぐ可能性がありますが、事業譲渡の場合、引き継ぐ資産や負債を個別に判断して引き継ぐため、簿外債務を引き継ぐことがありません。

一方で、資産や負債、契約関係など個別に引き継ぐものを決めていくため、手続きは煩雑になります。

また、特許や許認可なども再度申請が必要になります。

売却でよく用いられる株式譲渡と事業譲渡について、売却の手続きや流れについて説明していきます。

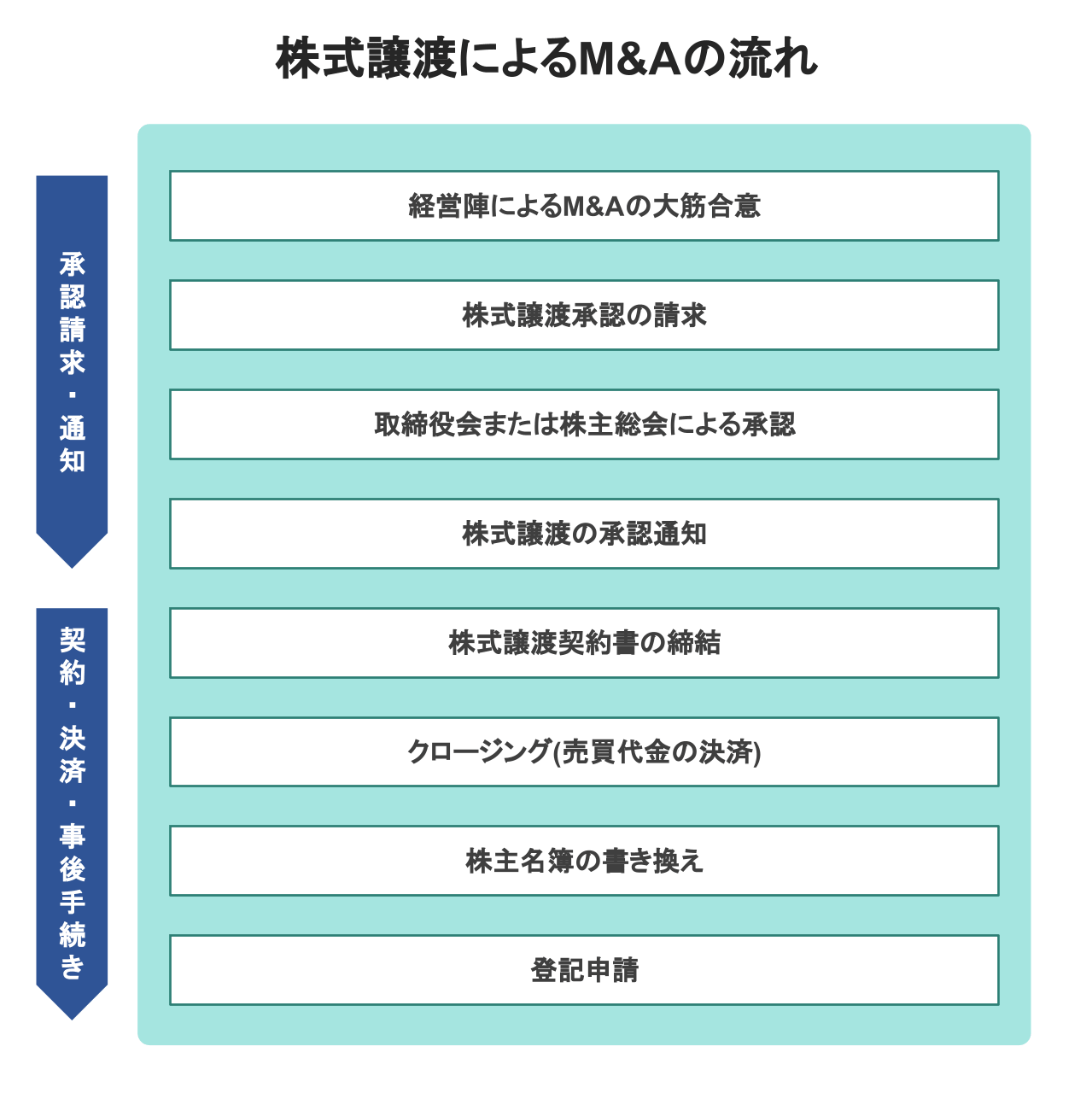

株式譲渡による会社売却の手続きや流れをみていきます。

売却を進めるにあたってはさまざまな準備が必要になります。

それは売却に向けた戦略の策定から始まり、売却相手の選定、ノンネームシートやインフォメーション・メモランダムなどの作成など準備は多岐に渡ります。

まず、会社の売却に向けて戦略策定していきます。

なぜ売却するのか、どのように進めていくのか、などを明確にすることで、相手先の選定、最終的な契約条件などにつなげていきます。

ここで方向性を明確にしておくことで、売却がスムーズに進みやすくなります。

また、この段階で株式を譲渡するのか、それとも一部あるいは全部の事業を譲渡するのか、スキームについても事前に検討を始めます。

それぞれのメリット・デメリットがあるのでそれぞれを検討しながら、売却の目的にあったスキームを選択していきます。

戦略が固まり、方向性が決まってくると売却相手を選定します。

銀行などの金融機関に相談して、候補先に対して案件として持ち込んでもらうことになります。

売却相手の選定方法ですが、ロングリストやショートリストと呼ばれる売却候補となる先をリスト化したものから、売却の候補先を絞っていくことになります。

ロングリストやショートリストは自社で作成することはなかなか難しく、金融機関などの専門家に協力、依頼して作成してもらうのが効率的です。

ただし、その際でも自社の戦略などはお伝えしなければ正確なリストは作成できません。

M&Aは幅広い専門知識が必要となるため、専門家の存在が重要になります。

売却を進めるにあたっては専門家に依頼して、効率的に進める方がよいでしょう。

そのことにより、リスクも下げることができます。

株主や経営者にとっては売却先を探して高く売却できればハッピーですが、従業員などにとってはそれだけでは困ります。

従業員の雇用を守り、働きやすい環境を残してあげることが株主や経営者の役割となります。

金額だけで判断するのではなく、環境なども考えて選定していく必要があります。

売却の候補先が固まってくると、売却先に持ち込んでもらう情報をまとめていく必要があります。

ノンネームシートやインフォメーションメモランダムを、金融機関などを通じて候補先に持ち込んでもらうことになります。

ノンネームシートは、企業名の記載はなく、企業の大まかな情報、本社所在地、業種、規模感、売却理由などが記載されたものになります。

ノンネームシートは買収先に興味の有無を確認する資料であるため、詳細な情報は記載されていません。

ノンネームシートを持ち込んでもらい、興味がある場合には秘密保持契約書を締結してインフォメーションメモランダムを出します。

秘密保持契約書を締結しているため、インフォメーションメモランダムではさらに細かい情報が提供されます。

会社名はもちろんのこと、過去の業績、設備や従業員の状況、簡単な将来計画などが記載されています。

その他、次の段階に進むことを想定してこの段階でデューデリジェンスの準備なども進めておく必要がある項目です。

デューデリジェンスでは、法務、財務、税務などそれぞれの領域で資料を準備することになります。

それぞれの領域の専門家から資料を求められ、大量の資料が要求されるので徐々に資料を集めておきましょう。

また、この段階で売却の価格目線を持っておく必要があります。

その際には契約した専門家にバリュエーション(企業価値評価)を行なってもらい、価格目線を把握します。

インフォメーションメモランダムなどを提出して興味がある会社が出てくれば、次の段階に進みます。

ここで必要に応じてトップ面談なども行われます。

紙面だけではわからないことも多いですが、会社の経営者などに会うことでお互いの理解も深まります。

ビット(入札)など複数の候補先がある場合や案件として進めることを確認できる資料がほしい場合などには意向表明書を提出してもらいます。

意向表明書では、買収する会社の概要や買収目的、買収金額、資金調達など今後の契約の前提となるような項目が記載されることになります。

意向表明書が提出され、候補先が決まると交渉がスタートします。

交渉の中では、意向表明書に記載された契約条件やそこには記載されていない条件を話し合っていきます。

また、価格についてもデューデリジェンス前ですが話し合われることになります。

そして、話し合われた内容の中でも、最終契約書の骨子となる項目について基本合意書で合意します。

なお、基本合意書には法的拘束力を持ちません。

基本合意書が締結されるとデューデリジェンスと呼ばれる、会社の調査が行われます。

買い手企業からするとここまでの段階では詳細な資料が提出されているわけではないため、詳細な資料を提出してもらいデューデリジェンスに進みます。

デューデリジェンスは買い手企業にとっては重要なステップになります。

ここで発見された会社のリスクは、この後締結される事になる株式譲渡契約書に反映していく必要があります。

デューデリジェンスで発見された事項などをもとに譲渡契約書の交渉がスタートします。

ここで価格についても、デューデリジェンスで発見された事項を含め、価格に反映していきます。

こうして譲渡契約書の内容も大詰めに差し掛かると社内の手続きも開始していきます。

株式に譲渡制限がかかっている場合、取締役会または株主総会で株式を譲渡することの承認を取る必要があります。

譲渡制限に関しては会社法で設定することが可能であることを定められており(会社法2条17号、会社法107条1項1号、2項1号)、非上場会社ではほとんどの会社で定款に規定を定めています。

株式の譲渡制限を設けることで、会社にとって望ましくない人への譲渡に制限がかかり、知らない人へ譲渡されることに対して制限がかかります。

その結果、知らない人への譲渡はへり、円滑に会社運営をすることができます。

株式譲渡制限会社では、定款に株式を譲渡する際は取締役会または株主総会で承認が必要な旨の規定が入っています。

定款の内容に応じて取締役会や株主総会の承認を得て株式の譲渡について承認をもらわなければ株式譲渡を進めることができません。

株式譲渡瀬限会社において取締役会あるいは株主総会で承認を得たら、株式譲渡契約書の締結に進みます。

株式譲渡制限が付されていない場合でも譲渡に関しては取締役会などで承認を得た上で先に進むことになります。

これらの手続きが終わり、株式譲渡契約書の内容についてお互いに合意が取れれば、株式譲渡契約書の締結となります。

株式譲渡契約書の締結とともに、代金の決済や株式の譲渡が行われます。

株式譲渡契約書が締結されると決まった日付にお金が支払われ、株式も譲渡されます。

会社法では株式不発行会社が原則となっており、現物を実際に渡すと言うことは少なくなってきました。

株式不発行会社では、株主間の同意とともに、株主名簿を書き換えることで対抗要件も備わるため、株主名簿の書き換えまですることで譲渡の手続きが完了します。

なお、株主名簿の書き換えが完了したら、買い手企業側で役員選任の登記申請を行う流れとなります。

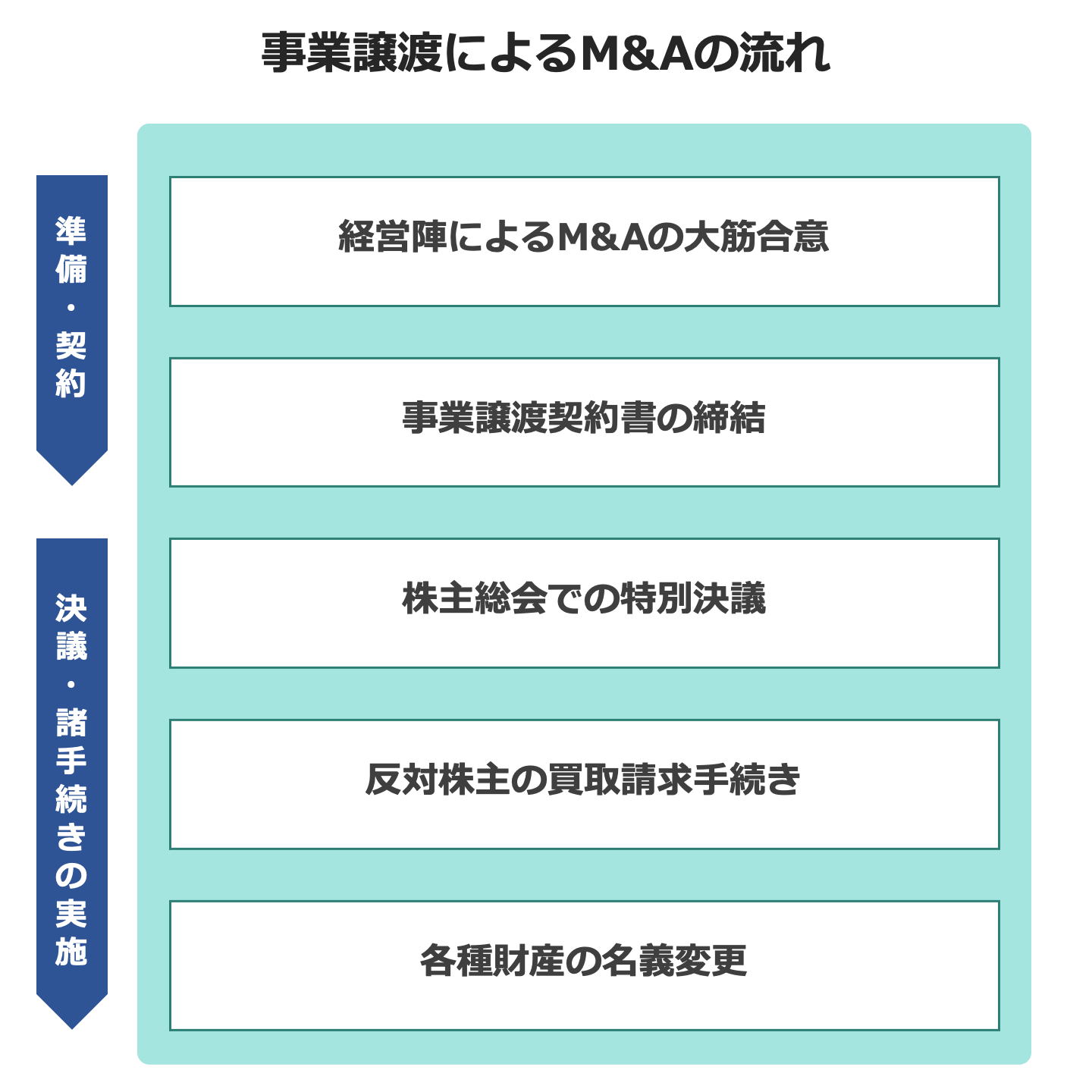

次に事業譲渡による事業の売却の手続きや流れをみていきます。

事業譲渡による売却ですが、デューデリジェンスまでの流れは株式譲渡により売却する場合と大きく違いはありません。

売却の戦略を策定し、M&Aを進める準備を進めていきます。

基本的に交渉あたりまでは株式譲渡と流れは変わりません。

その次は基本合意書の締結となりますが、基本合意書に関しては株式譲渡とは少し異なります。

事業譲渡では、会社が行なっている事業について資産や負債を個別に譲渡することになります。

そのため、事業譲渡の場合はこの段階である程度譲渡の範囲を定めていくことになります。ここが明確になっていなければ事業譲渡の場合はリスクが残ります。

基本合意書が締結されればデューデリジェンスに進みます。

株式譲渡と比較して事業譲渡の方が譲渡範囲は狭くなりますが、逆に範囲を明確にしないといけないため、その点では株式譲渡よりも複雑になります。

この段階で譲渡範囲を明確にしておかなければ、次に進めることができません。

デューデリジェンスが終わりに差し掛かった頃、事業譲渡契約書の交渉が始まります。

事業譲渡では譲渡範囲がポイントとなり、個別の資産や負債、契約、許認可など事業譲渡に際して譲渡するものを詳細に決めていきます。

事業譲渡では、個別に譲渡するのか譲渡しないのかを決めていくため、契約書にはこれらの内容が詳細に定められることになります。

もちろん、譲渡日とズレるケースがあるため、その際は最後の調整は譲渡日で調整することになります。

事業譲渡をする場合には、原則、株主総会の特別決議が必要(会社法467条1項1号、2号、309条2項11号)となります。

これは会社法で定められているため、必要になるのですが、譲受する側の会社が事業譲渡しようとする会社の株式を9割以上保有している場合、かつ、事業譲渡対象資産が純資産の1/5未満である場合には株主総会が不要となります。

不要となるケースは子会社が前提になるので、売却を検討されている方には当てはまらない可能性が高いですが、例外規定があることだけ認識しておいてください。

事業譲渡をする場合、反対株主は会社に対して公正な価格で買い取ることを請求することができます(会社法469条1項、2項)。

そのため、反対株主においては必要な手続きを踏むことで、株式を買い取ってもらえます。

事業譲渡では、譲渡する資産や負債、契約、許認可など個別に引き継ぐ、引き継がないということが決まってきます。

そのため、各種資産や契約、許認可などは個別に名義変更や申請が必要になります。

株式を譲渡した場合は会社自体が残るため、許認可などは再度申請が必要ないのですが、事業譲渡の場合はこれらが必要になってくるので注意が必要です。

会社や事業を売却するにあたって、売却金額を決める必要があります。

売却金額の基準になるのは株式を譲渡するのであれば株主価値、事業を譲渡するのであれば事業価値が基本となります。

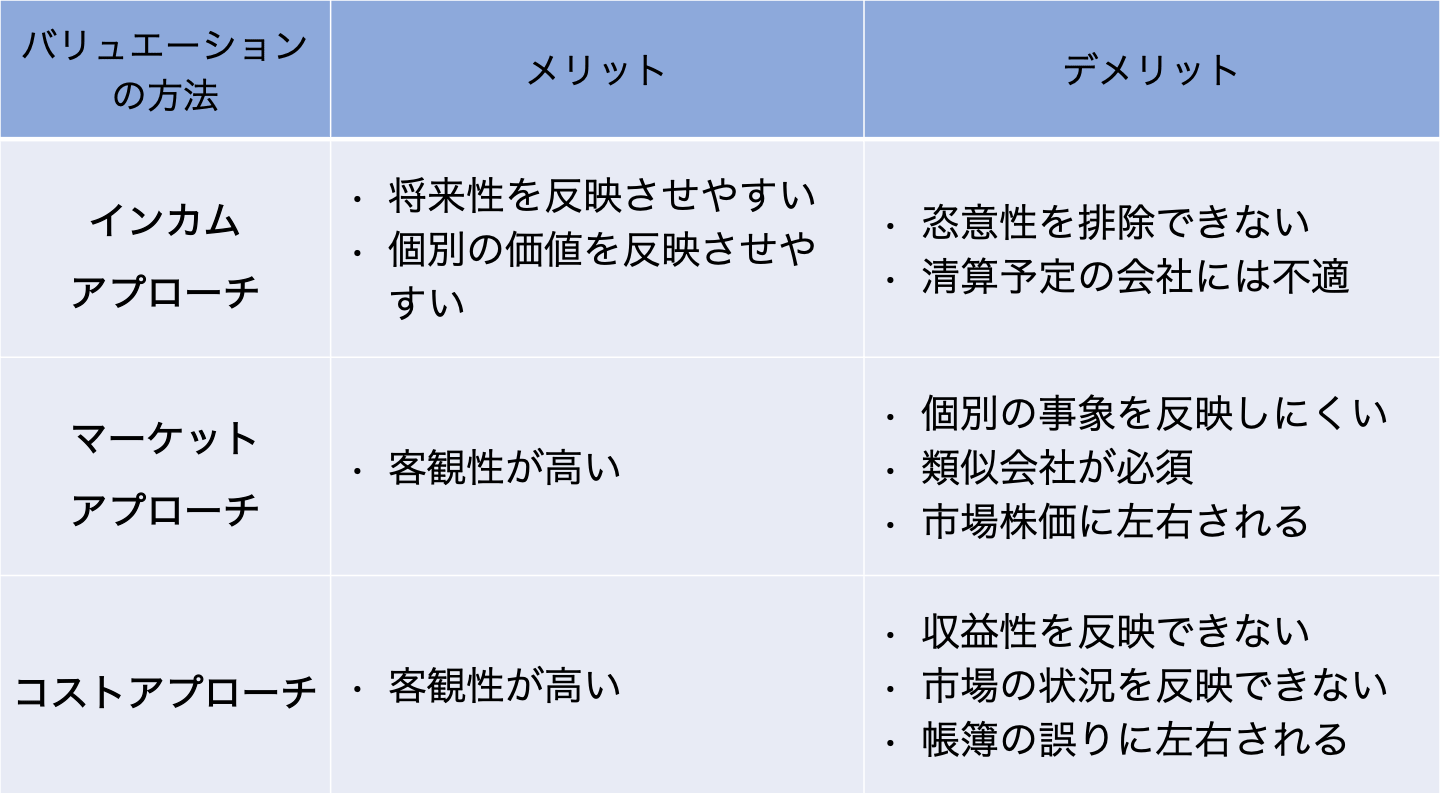

それらの金額は一般的に「インカムアプローチ」、「マーケットアプローチ」、「コストアプローチ」の3つのアプローチで計算されます。

これらのアプローチはそれぞれの優れている点、問題点が存在するため、これらのアプローチで計算された結果を総合的に判断して売却金額を決めていきます。

それぞれの方法の概要、メリット、デメリット、代表的な方法などについて説明していきます。

インカムアプローチは自社の収益力、将来獲得する利益やキャッシュフローをベースに計算される方法となります。

ここでのポイントは収益力をベースに算定するという点です。

インカムアプローチの主なメリットは以下の通りになります。

インカムアプローチでは、将来計画に基づいて計算されるため、将来の収益力が反映できます。

現時点の収益力よりも将来性を考慮して計算されるため、買収会社にとっても企業の価値を正しく判断しやすいのが特徴です。

また、事業計画には個別の事象を織り込むことができます。

他社にはない特徴を事業計画に織り込むことができるので、自社の特徴を正しく反映することができます。

一方で、インカムアプローチの主なデメリットは以下の通りになります。

事業計画をベースに計算をしていくことになるため、恣意性を排除することは難しいです。

この点はどちらかというと買い手側のデメリットになりますが、売却側からすると事業計画の実現可能性を説明できなければ受け入れてもらえないということになります。

また、インカムアプローチでは将来性をみており、継続企業の前提で価値が計算されます。

そのため、清算を予定している会社には適用できませんが売却を検討しているぐらいの会社なので、その点は問題ないことが多いかと思います。

インカムアプローチの代表的な方法としては、DCF(ディスカウンテッド・キャッシュフロー)法があります。

DCF法は会社の将来獲得すると期待されるキャッシュフローをベースに割引率を用いて現在価値に直し、株価を計算する方法となります。

ここでのポイントは、将来獲得すると期待されるキャッシュフローと割引率を用いるという点です。

事業計画は利益計画で作成することが多いですが、DCF法を用いる場合には利益計画からキャッシュフローに修正した上で計算されます。

また、現在価値に直す際の割引率は同業種の類似会社をベースに計算され、それにリスクに応じて割引率が計算されます。

その結果、これらを用いることで自社の将来性を考慮した価値を計算することができます。

M&AにおいてはDCF法がよく用いられます。

マーケットアプローチは市場の類似した会社や取引をベースに自社の収益力と比較して計算される方法となります。

ここでのポイントは市場の類似した会社や取引をベースにしている点です。

マーケットアプローチの主なメリットは以下の通りになります。

類似している取引や会社をベースに評価をするため、恣意性が入りにくく、客観的に評価をすることができます。

そのため、簡便的に評価をする際にもよく用いられます。

マーケットアプローチの主なデメリットは以下の通りになります。

客観的に評価できるという裏側で、市場のデータに基づき評価されることになるため、会社の個別事象を反映することができません。

その結果、個別の収益力などは価値に反映することができません。

また、新企業などの場合、類似した会社や取引はなく、ベースとなる情報が取れないため、評価に用いることができない場合もあります。

そのような場合には類似会社や取引の定義を広げ、評価することもありますが、類似会社や取引が広がる分、正確性は下がります。

市場データが異常値を示している場合も同様で、適切に評価ができない可能性があります。

マーケットアプローチの代表的な方法として、市場株価法や類似会社比較法、類似取引比較法があります。

実務上は類似会社比較法がよく用いられます。

その理由としては、市場株価法は自社が上場会社でなければ利用することができないこと、類似取引比較法は類似した取引は少なく、取引があったとしても情報が少ないケースが多いためです。

類似会社比較法は、類似している上場会社の株価倍率をベースに自社の収益力を置き換えて計算する方法となります。

ここでのポイントは類似している上場会社の株価倍率をベースにするという点です。

類似会社の株価倍率をベースに価値を計算するため、類似会社の事業内容や収益構造などが異なると計算結果は変わってくるため、類似会社比較法においては類似会社の選択は重要になってきます。

仮に事業内容が同じでも収益構造などまで見なければ正しい結果にならないので注意が必要です。

上述の点はあるものの、類似会社比較法は簡便な計算であるため、価格感を持つためによく用いられます。

コストアプローチは自社の純資産をベースに評価する方法となります。

ここでのポイントは自社の純資産をベースにするという点です。

コストアプローチの主なメリットは以下の通りとなります。

コストアプローチは純資産をベースに評価していくことになります。

資産と負債の差額である純資産をベースにするため、客観性に優れています。

資産・負債についても時価評価をすることでさらに客観性は増します。

一方で、コストアプローチの主なデメリットは以下の通りとなります。

コストアプローチでは、一時点の資産や負債をベースにした純資産から計算することになるため、会社の将来性など全く考慮されません。

また、純資産をベースに計算されるため、市場の状況なども反映されません。

そのため、将来の収益面が弱い評価方法となります。

収益面を評価してほしい場合には利用しにくい評価方法となります。

帳簿の純資産をベースに評価がされるため、帳簿が誤っている場合、正しい評価をすることができません。

コストアプローチの代表的な方法として時価純資産法があります。

時価純資産法は、会社の保有している資産や負債を全て時価に置き換えた上で、資産から負債を控除して純資産を計算する方法となります。

ここでのポイントは資産や負債を時価に置き換える点です。

資産や負債を簿価のまま評価すると現時点での資産価値を表しているものではないため、時価にすることで現時点の処分価格に近い評価となります。

ただし、あくまで現時点での評価であるため、将来の収益性は反映されません。

そのため、用いることが難しいのですが、客観性に優れ、現時点での時価になるため、不動産会社や金融機関の評価には適しています。

また、コストアプローチが全く使われないとこはなく、時価純資産をベースに将来の営業利益3年分を加算するなど将来の収益性を補って簡便的に用いられることもあります。

あくまで中小企業のM&Aなどですが、時として用いられることもあるのです。

会社や事業を売却することでかかってくる税金について説明していきます。

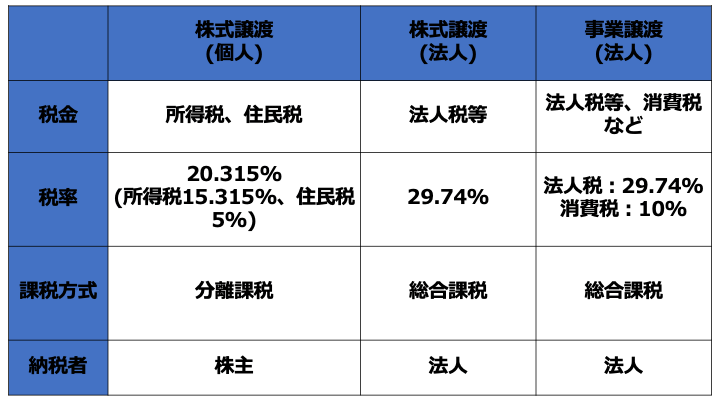

株式を売却する場合と事業を売却する場合ではかかってくる税金の種類が異なってきます。

また、株式を売却する場合でも売却主体が個人なのか、法人なのかにより異なってきます。

株式の場合は個人の方が多いと思うので株式譲渡は個人を中心に説明していきます。

株式譲渡によるかかってくる税金ですが、売却主体が個人なのか、法人なのかによりかかってくる税金は異なります。

個人であれば、所得税、住民税、復興特別所得税が、法人であれば法人税がかかってくることになります。

株式を個人が譲渡する場合においては、所得税がかかります。

譲渡金額が取得金額を上回った場合において、譲渡金額と取得金額の差分について税金がかかってきます。

要は譲渡益が課税対象となるのです。

所得税は所得の増加に合わせて税率が上がる超過累進課税制度となっていますが、一部の所得については別の計算方法となっています。

株式譲渡についても別の計算方法となっており、所得、すなわち、譲渡益に対して一律15%が課税されることになります。

また、所得税の計算は総合課税で計算されますが、他の所得税の計算とは別に計算される申告分離課税となっています。

復興特別所得税は2011年に発生した東日本大震災の復興を目的に作られた特別所得税となっています。

2013年から2037年までの期間に限定され徴収される税金となっており、所得税の2.1%がかかってきます。

上記の所得税率から復興特別所得税は0.315%(=15%×2.1%)となっています。

株式譲渡では住民税もかかってきます。

課税対象の計算方法は所得税と同じ方法で、所得に対して5%課税されることになります。

これらの税率を合わせて、個人が株式を譲渡する場合、株式譲渡の所得に対して20.315%の税金が課されることになります。

株主が法人だった場合はなかなか稀ではありますが、簡単に説明していきます。

法人が株式を譲渡した場合には法人税が課税されます。

法人税も超過累進課税となっており、課税所得に応じて税率が変わってきます。

また、所得の計算方法は先述した所得税の計算方法と同様なのでここでは割愛しますが、単純に譲渡益に対して課税されることになります。

事業譲渡の場合、売主は会社となるため、会社に税金がかかってきます。

事業譲渡では一般的に法人税と消費税がかかってきますのでこれらについて説明していきます。

事業譲渡では、事業譲渡した資産の簿価を譲渡金額が上回った場合の譲渡益に対して法人税が課税されることになります。

法人税の場合、譲渡損益は全て合算されて計算されるため、譲渡損が生じている場合には税金が減額されることになります。

法人税においては譲渡金額と譲渡対象の簿価との差額に対して税金が課されていきます。

消費税は買い手側が負担することにはなりますが、納付するのは売り手側となります。

そのため、事業譲渡において売り手側が預かって納付することになります。

なお、消費税は課税対象となる資産と課税されない資産に分類されます。

課税対象資産は、土地以外の有形固定資産や在庫などで、非課税資産は土地や有価証券、債権などが該当します。

消費税率は国7.8%と地方税の2.2%で構成されており、課税対象資産に乗じて計算されます。

ここまでは売却における手続きや流れ、税金などについてみてきましたが、M&Aによって会社や事業を売却することでどのようなメリットやデメリットがあるのかについて説明していきます。

まずは会社や事業を売却することで得られる主なメリットについて説明していきます。

株式や事業を売却することで投資の回収を実現させることができます。

株式や事業を保有していれば今後も継続して利益を得ることができる可能性がありますが、その一方で不確実性というものが付きまとってきます。

株式や事業を売却することで、今まで回収した利益に合わせて将来性を評価した結果の利益も得ることができます。

利益を得ることで新たな事業に資金を活用したり、老後の資金として活用したりすることができるのです。

会社や事業を売却することで事業の継続が可能になります。

これは経営者が高齢で事業をやめようと考えているケースには特に当てはまることで、事業をやめてしまうとそこで働いていた従業員の雇用や取引をしていた取引先などは取引がなくなってしまいます。

会社や事業を売却することで継続して従業員は雇用されますし、取引先にも迷惑がかかりません。

会社や事業を売却することで、事業が継続することで従業員の雇用や取引先の取引を守ることができるのです。

会社や事業を売却することで経営基盤の強化にもつながります。

これは不採算事業を売却する場合や売却先が大手企業の場合に当てはまります。

不採算事業を売却することで本業に集中することができ、売却による資金も入ってくるのでその資金などを活用して業績を改善しやすくなります。

また、会社や事業の売却先が大手企業の場合、大手企業の知見や経験、資産などを活用して建て直しも可能になります。

自社だけではなかなか建て直せなかったものも大手企業の傘下に入ることで業績改善を進めることができるのです。

会社や事業をうまく成功させ売却することで経営者としての声望や信用力を得ることができます。

声望や信用力は次の投資の資金調達を容易にし、新たな事業展開も可能にします。

新たなビジネスチャンスを得られる可能性が生まれるという大きな転換点にもなりうるのです。

次に会社や事業を売却することで生じてしまう主なデメリットを説明していきます。

会社や事業を売却することで経営主体が変わることになります。

その結果、そこまでは経営者を信頼して取引をしてくれていた仕入先やお客様が離れてしまう可能性が生じてしまいます。

また、従業員についても経営主体が変わることで流出してしまう可能性も出てきます。

これらのリスクに対しては事前にしっかり説明などをして準備しておくということが重要になってきます。

また、売却先についてもしっかり説明した上で、交渉の中でリスクなどは伝え、経営方針などは極力変えないように努めてもらうように交渉することでこれらのリスクを避けられるようにしておきましょう。

会社や事業を売却する際に競業避止義務などを一定期間負わされて、自由に事業を展開できない可能性があります。

また、経営者として退任を希望していたとしても先方からの要望で会社に残ることになる可能性もあります。

これらは全て売却にかかる譲渡契約書などで規定されるので、売却交渉の段階でこちらの意向を伝えて落とし所を考えておく必要があるでしょう。

最後にM&Aにより会社や事業の売却を成功させる4つのポイントを説明していきます。

ここまで説明してきた手続きや流れを理解しつつ、成功させるポイントも理解して会社や事業の売却を失敗しないようにしましょう。

会社や事業を売却するにあたっては企業価値を高める必要があります。

企業価値というと会社の価値ということになりますが、価値をあげるにはさまざまな方法があります。

会社の価値を上げるには収益性を上げることが大切になります。

会社の収益性を上げることで利益を稼ぐことができる体制となり、企業価値も上がります。

また、財務体質を改善することで株式価値を考える際の借入金などが減少し、価値が上がることになります。

そのほか、会社の強みをより強めることで稼ぐ力が上がるなど、企業価値を高める方法はさまざまです。

その結果、買い手にとって魅力的な会社となり、思っている通りの金額で売却できるなど、会社や事業の売却の成功につながるのです。

当たり前のことですが、自社を魅力的だと思ってくれる買い手を探すことがM&Aの成功に向けてのポイントとなります。

魅力的だと思ってもらえると会社や事業の取得に向けて積極的に動いてくれます。

魅力的だと思ってもらえなければこちらから動かないといけなくなり、また、先方が譲れないポイントなどがあると売却金額や条件が不利になってしまう可能性もあります。

自社を高く評価してくれる買い手を探すにあたっては、仲介会社、金融機関、ファイナンシャルアドバイザリー会社、マッチングサイトなどを活用していきましょう。

現在は情報社会でもあり、これらの専門家などをうまく活用して、自社を評価してくれる買い手を探す必要があります。

M&Aというのは専門的な知識や経験が必要になります。

そのため、M&Aの専門家のサポートは必要不可欠になります。

M&Aにおいて専門家を使うタイミングはさまざまで、M&A全体をサポートしてくれるファイナンシャルアドバイザーやデューデリジェンスを実施する弁護士や会計士などそれぞれの段階で専門家のサポートを受けることになります。

当然ながら、M&Aの経験や実績、知識が豊富な専門家を選ぶ方がスムーズに案件が進むことになります。

そのため、専門家に依頼する時は経験や知識が豊富な専門家を見つけ、サポートを受けましょう。

M&Aにおいては情報の取扱が重要になります。

情報が漏れて案件がなくなってしまうケースもあります。そうなってしまうと元も子もありません。

もともとM&A自体は会社の根幹を動かすようなものであるため、意思決定をして確実に動かしていく必要があります。

全社の方針を決め、売却をするのであれば確実に進めていく必要があります。

そのためにも情報漏洩が生じないよう細心の注意をはらって進める必要があります。

ここまでM&Aの売却についてみてきましたが、いかがでしたでしょうか。

会社や事業を売却するということは一生の中でもそう多くもありません。

経験をする人も少ないでしょう。

そんな中、会社や事業を売却するのであれば、当然ながら成功するようにしっかり準備をするとともに、専門家などをうまく活用して案件を進めていきましょう。

また、これは事前の準備に含まれるかもしれませんが、売却戦略は特に重要で方向性はしっかり定めた上で色々な情報に惑わされないよう進めるということも大切です。

しっかり考えて会社を間違った方向にいかないようにしていくことが重要です。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。