Web制作会社の売却事例と実際の売却価格【2024年最新版】

- 記事監修: 鈴木 裕太 (中小企業診断士)

Web制作会社の高値による売却可能性を高めるには、自社の強みや優位性の確認、時期の見極めや企業価値向上などが重要です。この記事では2024年最新の売却事例や実際の売却価格を解説します。売り手企業のどのような点が買い手企業に評価されたかも記載しておりますので、ぜひ参考になさってください。

2024年最新のWeb制作会社のM&A事例と成約価格

事例番号 | ① | ② | ③ |

成約日 | 2024/11 | 2024/5 | 2024/11 |

買い手企業 | バルテス・ホールディングス | メディア総研 | 日本創発グループ |

従業員数(人) | 959(グループ8社計 2024年9月時点) | 42(2024年7月時点) | 3,222(2023年12月時点) |

売上高(億円) | 103.6(連結2024年3月期) | 11.5(連結2024年7月期) | 748.4(連結2023年12月期) |

営業利益(億円) | 8.4(連結2024年3月期) | 1.8(連結2024年3月期) | 34.6(連結2023年12月期) |

売り手企業 | タビュラ | アドウィル | アイ・ディー・エー |

売り手企業の業態 | UI/UX デザイン開発事業・コンサルティング事業・その他開発事業 | コミュニケーションデザインサービス(法人向け Webサイト制作等) | 企業向け多言語翻訳、多言語カタログ・マニュアル・WEBサイト制作 |

従業員数(人) | 15(派遣社員・業務委託含む 2024年8月時点) | 21(2024年12月時点) | 33(2024年12月時点) |

譲渡金額(億円) | 8 | 3.3 | 3 |

売上高(売り手)(億円) | 1.6(2024年1月期) | 2.6(2023年8月期) | 7(2024年8月期) |

営業利益(売り手)(億円) | 0.5(2024年1月期) | 0.1(2023年8月期) | 0.3(2024年8月期) |

売り手企業が評価された点 | 模倣困難な高い技術力、デザイン品質の高さ、サブスクリプションストック 収入の拡大、クロスセルや専門的知見共有 | 中堅製造業への強固な営業基盤、Webディレクタ・エンジニア・ライター等の人材を保有していること、静岡から首都圏・東海圏にわたる営業エリアの親和性。 | 多言語翻訳サイトなどの専門性の高いサイトの制作保守運用、特殊素材・立体物への印刷ノベルティ・フィギュア・3D プリンター造形やデジタルコンテンツなどのクリエイティブ提案が可能 |

事例①【Web制作×品質向上支援】バルテス・ホールディングスに対するタビュラの会社売却

品質向上支援サービスを提供するバルテス・ホールディングスは、UI/UXデザイン開発事業を運営するタビュラを株式譲渡によって子会社化しました。譲渡対価は8億円です。

事例②【Web制作×学生イベント事業】メディア総研に対するアドウィルの会社売却

未就業者(高等専門学校の学生、大学生)を中心とする求職者に対して「学生イベント事業」を運営するメディア総研は、法人顧客の Web ページ・広報戦略支援を展開するアドウィルを株式譲渡によって子会社化しました。譲渡対価は3億3,000万円です。

事例③【Web制作×クリエイティブグループ】日本創発グループに対するアイ・ディー・エーの会社売却

「クリエイティブをサポートする企業集団」として、幅広いビジネスを積極的に展開する日本創発グループは、企業向け多言語翻訳、多言語カタログ・マニュアル・WEBサイト制作を運営するアイ・ディー・エーを株式譲渡によって子会社化しました。譲渡対価は3億円です。

(参考)

事例①

タビュラ株式会社の株式取得(子会社化)に関するお知らせ|バルテス・ホールディングス

会社概要|バルテス・ホールディングス

タビュラ株式会社 会社案内資料 - slideshare

バルテスHLD(9242)の株価・業績・比較銘柄|会社四季報オンライン

事例②

株式会社アドウィルの株式取得(子会社化)に関するお知らせ|メディア総研

会社概要|メディア総研

求人情報 株式会社アドウィル - ハローワークインターネットサービス

メディア総研(9242)の株価・業績・比較銘柄|会社四季報オンライン

事例③

アイ・ディー・エー株式会社の株式の取得による連結子会社化に関するお知らせ|日本創発グループ

会社概要|アイ・ディー・エー

会社概要|日本創発グループ

日本創発グループ(7814)の株価・業績・比較銘柄|会社四季報オンライン

はじめに、Web制作会社の概要や会社・事業売却の意味、Web制作会社が売却を検討する理由を解説します。

Web制作会社は、文字通りWeb制作を主力事業としている会社です。

Webサイトとは、インターネットの標準的な情報提供システム「WWW(ワールドワイドウェブ)」で公開されているウェブページ(文字や画像、動画等で構成されている文書)です。[1][2]

Webサイトには、個人が運営する「ホームページ」や「ブログ」、企業等の組織が運営する「公式サイト」や「ECサイト」などが当てはまります。

Web制作会社は、個人や企業等から依頼を受けて、サイトの構成作成やデザイン創作、コーディングなどの作業を行い、ECサイトなどのWebサイトを制作します。

また、制作だけにとどまらず、Webサイトの運用やデータ分析、SEO対策を用いた集客業務などを行うWeb制作会社もあります。

特に近年は、動画コンテンツの需要が高まっていることに伴い、動画制作を得意とするWeb制作会社も増えています。

以上のとおり、Web制作業界では、各企業の得意な業務領域が多様化している、という特徴が見て取れます。

会社売却とは、Web制作会社を丸ごと第三者に売却することです。

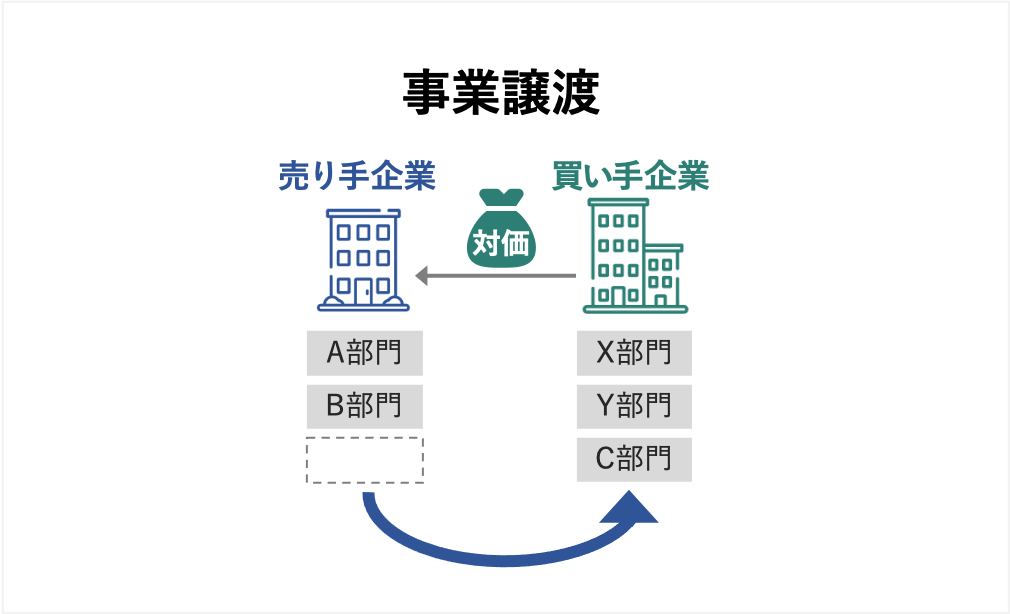

一方で事業売却とは、社内にある一部またはすべての事業を売却するM&Aの方法です。

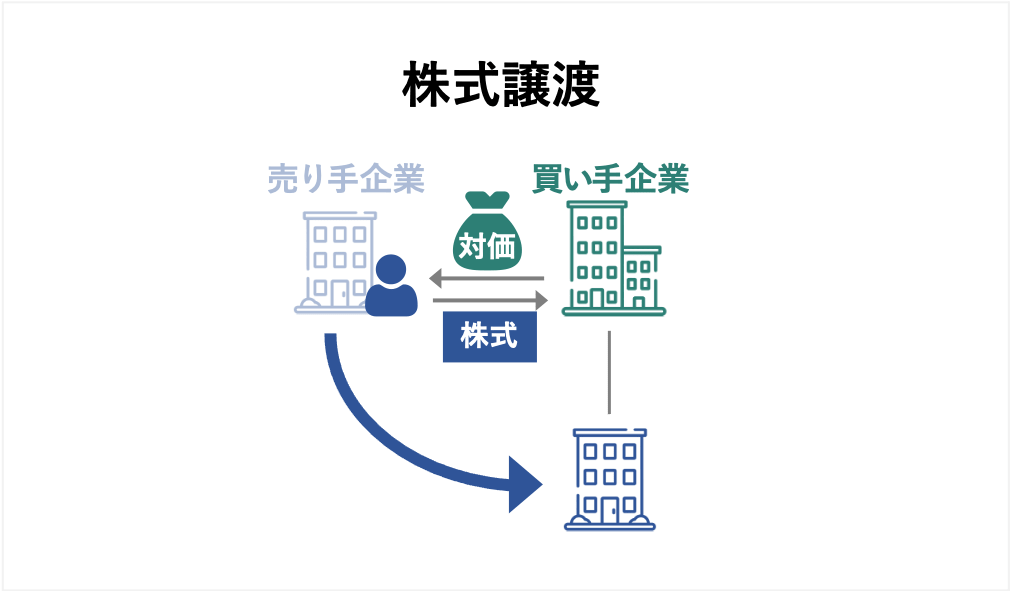

Web制作会社を丸ごと売却する場合には、簡便な手続きで支配権を移転できる「株式譲渡」の手法が活用されるケースが多いです。

一方で社内にある一部の事業だけを売却する場合や、個人事業主がWeb制作業務を売却する場合には、売買する権利義務を選んで譲渡できる「事業譲渡」の手法が活用される傾向があります。

株式譲渡と事業譲渡の詳細については、後ほどくわしく紹介します。

Web制作会社は、主に下記の理由で会社・事業の売却を検討します。

どのような理由で売却するかによって、M&Aの相手探しや交渉における戦略は変わってくる可能性があります。

たとえば他の事業を行いたいならば、M&A後に経営への参画を求めてこない相手に売却するのが最適となるでしょう。

Web制作会社の売却を失敗しないためにも、まずはご自身がM&Aを行いたい理由を明確にしておきましょう。

[1] ウェブサイトとは(コトバンク)

[2] web pageとは(コトバンク)

Web制作会社の売却は、一般的に以下の流れで進められます。

以下では、各プロセスで行うべきことをわかりやすく解説します。

前述したとおり、Web制作会社を売却する目的が明確でないと、その後の戦略も誤ったものとなり得ます。

誤った戦略をとることで、結果的に満足できる売却とはならない可能性が高いです。

したがって、まずはWeb制作会社を売却する目的と戦略を明確化することが重要です。

売り手側の主な目的、および各目的で最適となる戦略を下記にまとめましたので、Web制作会社を売却する際は参考にしてください。

目的 | 主な戦略 |

|---|---|

①自社事業を理解し、かつ従業員を大事にしてくれる売却先を選定する | |

イグジット(売却利益の獲得) | ①大きなシナジー効果を期待できる売却先を選定する |

事業の選択と集中 | ①中心的な事業と収益性の低い周辺的な事業を選別し、後者を切り離して前者に経営資源を集中させる |

経営の安定化、企業再生 | ①優良事業と不良事業を分割し、前者を他社に売却し、後者は清算する |

Web制作会社の売却では、契約書作成やバリュエーションなどの業務に、財務や法務、税務などの様々な分野の専門知識が必要となります。

また、多数の利害関係者が絡む上に各手続きも煩雑であるため、スケジュール管理の難易度は高いです。

加えて、自社の目的・戦略を達成できる売却先を探すには、買い手候補との幅広いネットワークが求められます。

以上の理由より、売り手企業が独力でWeb制作会社の売却を行うことは困難です。

そのため、M&A仲介会社やマッチングサイトに相談・登録し、Web制作会社の売却を包括的にサポートしてもらうことが一般的です。

M&A仲介会社は、M&Aの相手探しから契約成立までのプロセスについて、手厚いサポートを行ってくれる点が利点です。

ただし、手数料が比較的高い上に、利益相反の問題から売り手企業にとって不利となる条件で売却が成立する可能性があるため注意が必要です。

一方でM&Aマッチングサイトは、インターネット上でWeb制作会社の売却先を探せるサービスです。

ご自身でM&Aのプロセスを進める手間はあるものの、手数料が仲介会社よりも安い点や、スピーディーに売却手続きを進行できる点が魅力です。

手数料やサービスの範囲などは業者によって異なるため、ご自身の会社にとって最適なサービスを選びましょう。

M&Aの専門業者と契約したら、次にWeb制作会社の売却先を選定します。

一般的にWeb制作会社の売却先選定は、先に「ロングリスト」と呼ばれる数十社の候補をまとめたリストを作成し、その中から実際に交渉したい候補を数社程度まで絞り込んだ「ショートリスト」を作成する流れで行われます。

そして、ショートリストに掲載されている企業に対して、コンタクトをとってM&Aの打診を行います。

ただし、Web制作会社の売却を検討している旨が従業員や顧客などに知られた場合、従業員や消費者からの反発を受けて、売却の実施が困難となる可能性があります。

また、社名や企業情報が競合他社に知られてしまい、自社の優位性が失われるリスクもあります。

そこで、M&Aの打診は企業名や事業内容が特定できない「ノンネームシート」を使って行われることが一般的です。

ノンネームシートの内容を買い手企業が確認し、交渉を進めたいとなった場合には、秘密保持契約書を締結した上で、売り手側の企業名や具体的な事業内容が分かる資料(インフォメーションメモランダム)を提示します。

インフォメーションメモランダム(IM)の開示を経て、買い手と売り手の双方が交渉を進めると決断したら、本格的な交渉が始まります。

IMの開示後〜条件交渉までの間に、トップ面談を行うことが一般的です。

トップ面談とは、売り手企業と買い手企業の経営者が対面し、価値観や経営のビジョンを確認し合うプロセスです。

トップ面談を先に行うことで、買い手経営者との間で信頼関係を構築し、スムーズに売却交渉を進めやすくなります。

トップ面談が終了したら、具体的な条件面の交渉を行います。

この交渉では、「売却金額」や「M&Aのスキーム」、「その他の条件(従業員の待遇など)」を話し合います。

交渉を経て条件面がある程度固まったら、「基本合意書」を締結します。

基本合意書には、交渉で決定したM&Aの条件や今後のM&Aスケジュールなどを盛り込みます。

基本合意書を締結することで、売り手と買い手との間で認識にズレが生じることを防いだり、今後のスケジュールを明確化したりすることが可能です。

なお、交渉で決定した売却金額などの条件は、デューデリジェンスの結果次第で変更される可能性があります。

したがって、条件部分には法的拘束力を持たせないことが一般的です。

ただし、買い手企業の意向によって、他の買い手候補との交渉を禁止する「独占交渉権」などの条項が盛り込まれた場合、基本的にその項目には法的拘束力が設定されるため注意です。

次に、買い手企業主導で「デューデリジェンス」が実施されます。

デューデリジェンスとは、売り手企業が抱える問題点やリスクを詳細に調査し、M&Aへの影響や対応方法を検討するプロセスです。

具体的な調査範囲は「財務」や「法務」、「税務」、「ビジネス」など多岐にわたり、それぞれの専門家が実務を担当します。

デューデリジェンスでは、売り手企業が提出する財務諸表や事業計画書などの資料が不可欠です。

そのため売り手企業は、買い手企業や専門家からの要求に対して、真摯に対応することが重要です。

虚偽の情報を伝えるなどした場合、後々に買い手企業との間で法的なトラブルに発展する可能性もあるため注意しましょう。

なお、デューデリジェンスの結果次第では、売却金額が減ってしまったり、売却が白紙となったりするリスクがあります。

こうしたリスクを避けるために、あらかじめ偶発債務や訴訟リスクなどは排除しておくことがベストです。

デューデリジェンスの結果を踏まえて、M&Aの最終的な交渉が実施されます。

買い手企業は、デューデリジェンスで発見したリスクなどに基づいて、M&Aのスキームや買収価格を見直す可能性があります。

また、売り手企業に対してリスクを軽減するための施策実施や補償設定を要求する場合があります。

売り手企業は、こうした買い手企業からの変更や要求に対して、許容できるかどうかを慎重に精査することが重要です。

交渉が上手くまとまったら、最終契約書(DA)を締結します。

最終契約書に盛り込まれる内容は、用いるM&Aのスキームや買い手企業との交渉内容などによって変わってきます。

一般的には、主に下記の項目が盛り込まれます。

最終契約書の内容に沿って契約が成立するため、かならず弁護士などの専門家に協力してもらった上で作成することがおすすめです。

クロージングとは、最終契約書の記載にしたがって、M&Aの取引を実行することです。

たとえば株式譲渡であれば、「売り手側からの株式の譲渡」と「買い手側からの対価の支払い」が当てはまります。

最終契約書の締結からクロージング実施までにかかる期間は、用いるM&Aのスキームや当事者である会社の規模などによって変動します。

一般的には、デューデリジェンスで見つかった項目の修正などが求められるため、1ヶ月から1年ほどの期間がかかります。

ただし、中小規模のWeb制作会社による株式譲渡であれば、数日ほどでクロージングが完了することもあります。

クロージングが完了すれば、Web制作会社の売却自体は完了となります。

ただし、買い手企業側は、買収後にPMIを実施する必要があります。

PMI(Post Merger Integration)とは、買収後に行う統合作業です。

具体的には、人事制度やITシステム、企業風土などの統合を図ります。

M&Aの成功を左右するプロセスであるため、買い手側としてWeb制作会社を買収する際には、計画的にPMIを実施しましょう。

Web制作会社の売却では、主に「株式譲渡」と「事業譲渡」の方法が活用されます。

この章では、各方法の仕組みや用いられる場面、メリット・デメリットをお伝えします。

株式譲渡とは、売り手企業の株主が持つ株式を買い手企業に譲渡するM&Aの手法です。

株式会社における最高意思決定機関は株主総会であり、持株比率が多いほど重要な意思決定を行えるようになります。

言い換えると、ある特定の1社(1人の株主)が多くの株式を持っていれば、その会社における意思決定を独力で行えるようになるのです。

この仕組みがあるため、株式譲渡は会社の支配権を100%譲渡したい(会社ごと売却したい)場合に活用されます。

一般的に、会社ごと売却する場合には全株式を買い手企業に譲渡します。

会社の支配権を譲渡したいならば、最低でも2分の1超(普通決議を単独で行える割合)、できれば3分の2以上(特別決議を単独で行える割合)の株式を売却する必要があるでしょう。

株式譲渡のスキームを用いたWeb制作会社の売却には、主に以下3つのメリットがあります。

一方で株式譲渡によってWeb制作会社を売却する際には、下記のデメリットに注意が必要です。

事業譲渡とは、会社が有している事業の一部またはすべてを売却するM&Aの手法です。

「事業」とは、一般的に「ある営業目的の為に組織化され、有機的一体として機能する財産」を意味します。

したがって、事業用の資産や契約などの権利等だけでなく、ノウハウや知的財産権等も含めて譲渡することを「事業譲渡」と呼びます。[4]

株式譲渡とは異なり、事業譲渡では支配権の移転は生じません。

したがって、すべての事業を売却する場合でも、経営者としての立場は存続します。

事業譲渡は、一部の事業のみを売却したいケースや、個人事業主が第三者への事業承継を図りたいケースなどで用いられています。

Web制作会社による事業譲渡では、以下に挙げたメリットを期待できます。

一方で、事業譲渡には主に以下のデメリットもあります。

以上のとおり、手法によってメリットやデメリットは異なるため、売却の目的や会社の状況などに応じて最適なスキームを選択することが重要です。

M&Aのスキームについては、下記の記事でくわしく解説しています。

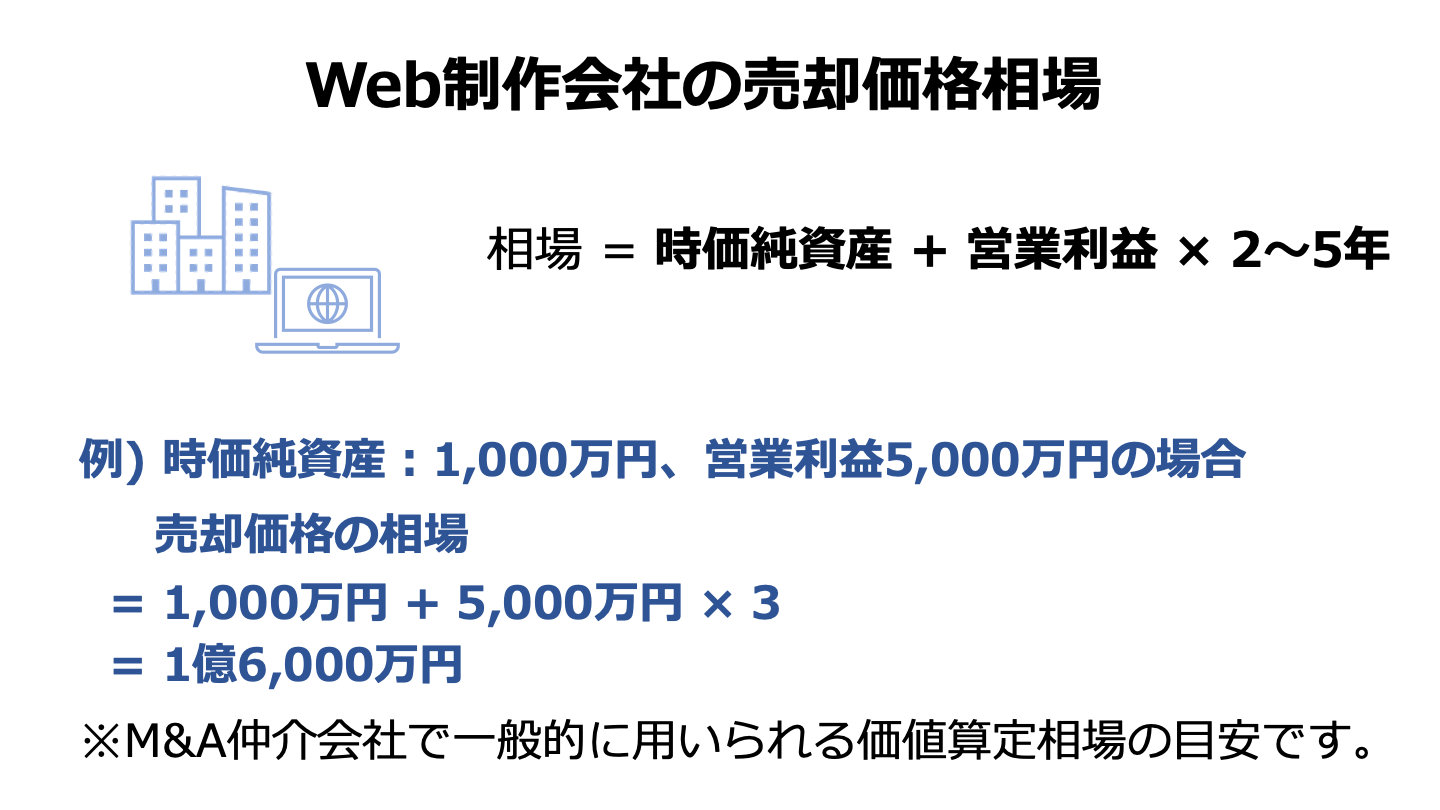

Web制作会社を売却する際、経営者の方は売却金額の相場を知っておくことが重要です。

相場を知っておくことで、買い手企業に安い金額で買い叩かれるリスクを軽減できます。

また、相場とかけ離れた金額での売却を希望することで、売却のチャンスを失う事態も回避できます。

この章では、Web制作会社の売却金額に関する相場、売却金額を決定するプロセス、売却額を決定する際の基準となる企業価値を求める方法を解説します。

会社・事業の売却金額は、ビジネスモデルや業績、買い手企業が期待するシナジー効果の度合い、事業規模などによって変動します。

したがって、Web制作会社の売却金額に関して、一概に「〜円くらいで売却できる」と断定することはできません。

ただし、中小企業庁が公開している資料[6]にもあるとおり、一般的な中小企業の売却では「時価純資産+数年分の年間利益(2〜5年分)」で算出した金額をもとに、譲渡金額を決定することが多いです。

したがって、Web制作会社を売却する際には、時価純資産に2〜5年分の営業利益を足した金額を相場と認識すると良いでしょう。

上記で紹介した計算式は、あくまで売却金額の目安となる相場であり、相場と大きく異なる金額で売却が成立するケースも少なくありません。

実際のM&Aでは、一般的に下記の流れで会社や事業の売却金額を決定します。

前述したとおり、Web制作会社の売却金額を交渉する際には、前もって企業価値を算定することが一般的です(デューデリジェンスの際に企業価値算定を行う場合もあります)。

前述した「時価純資産+2〜5年分の営業利益」を企業価値とする方法(年倍法)が用いられることもあります。

ただし、売り手企業の将来性や過去のM&A取引の金額などの要素を反映するために、別の手法を用いて企業価値を算定することもあります。

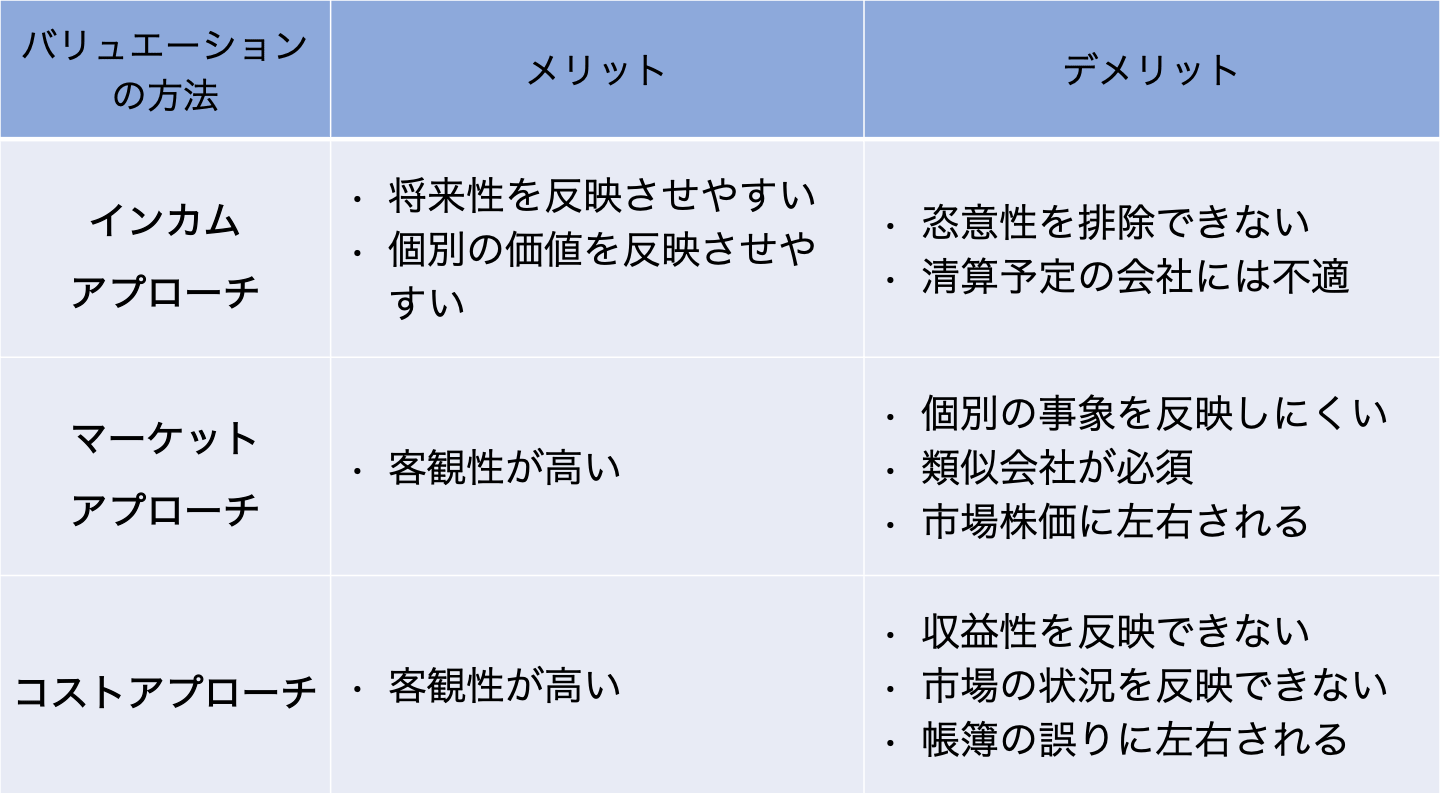

企業価値算定の方法は、大きく「インカムアプローチ」、「マーケットアプローチ」、「コストアプローチ」の3種類に分けることができます。

今回は、それぞれの概要やメリット・デメリット、具体的な手法を簡単に紹介します。

インカムアプローチは、売り手企業に対して将来的に期待される収益性を基準に、企業価値を算定する方法です。

マーケットアプローチは、売り手企業と類似した上場会社や類似した取引などを基準に、企業価値を算定する方法です。

コストアプローチは、売り手企業の純資産を基準に、企業価値を算定する方法です。

前述のとおり、実際の売却金額は企業価値をもとに、売り手と買い手が交渉することで決定されます。

したがって、交渉しだいで相場よりも高い金額で売却できる可能性もあります。

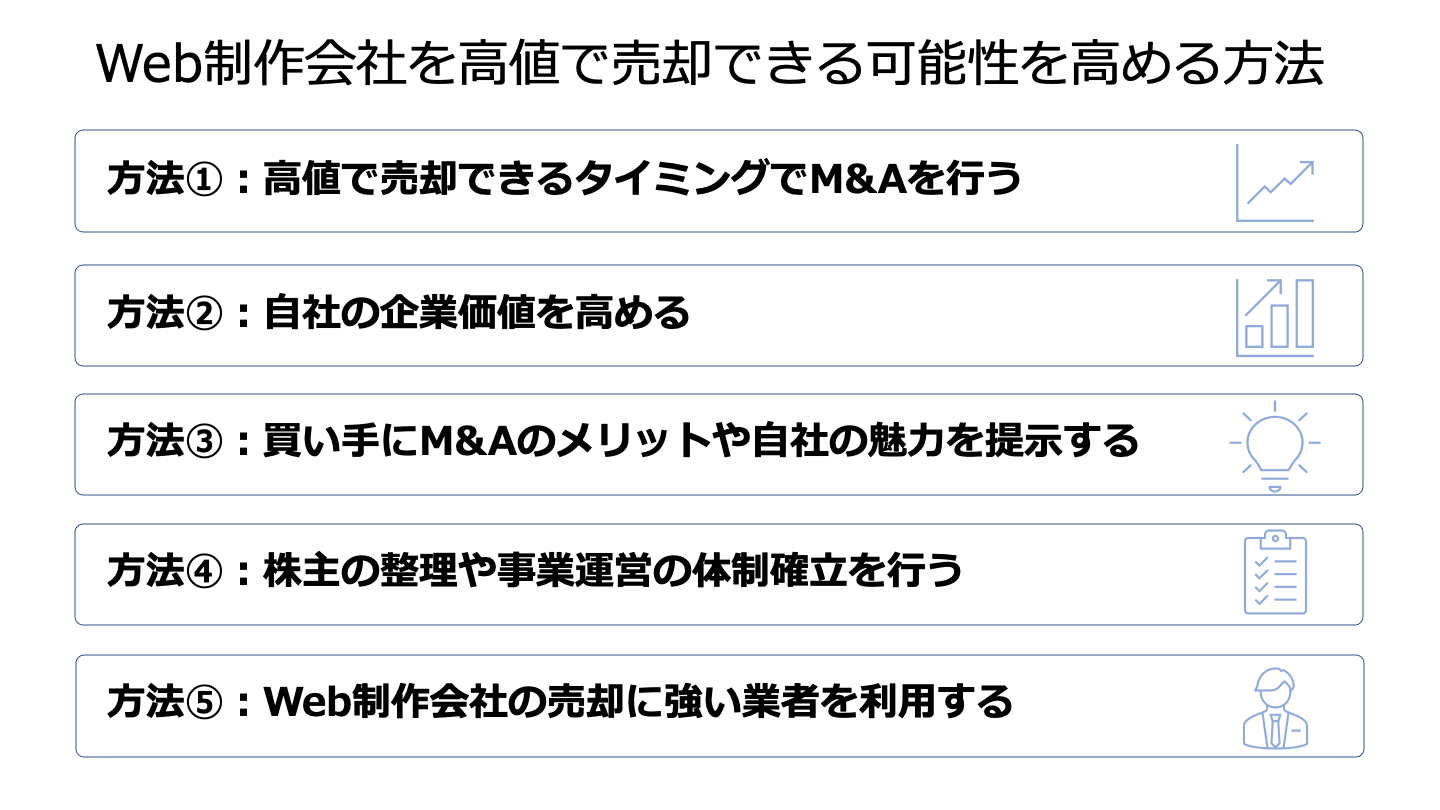

相場よりも高値で売却できる可能性を高めるには、下記5つのポイントを押さえておくことが重要です。

もっとも重要なのは、高値で売却できるタイミングでM&Aを行うことです。

高値で売却できるタイミングは、大きく2つあります。

まず1つ目は、Webサイト制作事業の売上や事業規模が伸びているタイミングです。

買い手企業の中には、現時点の業績や事業規模だけでなく、将来性も加味して買収価格を検討する会社も少なくありません。

そのため、事業が成長しているタイミングでWeb制作会社を売却すれば、相場よりも高い金額でM&Aを行いやすいでしょう。

2つ目は、Web制作会社を取り巻く外部環境が良いタイミングです。

Web制作業界の市場規模が拡大している時期やM&Aが活発に行われている時期は、買い手企業の需要が高くなるため、高値で売却できる可能性が高まります。

短期間で市場が衰退する可能性もあるため、売り時を逃さないように注意しましょう。

前述したとおり、Web制作会社の売却金額は企業価値をもとに決定されることが一般的です。

したがって、企業価値を高めることも高値で売却する方法として有効です。

具体的には、他社にない自社の強み(ノウハウや技術等)を確立したり、大手の取引先を確保したりするなどして、売上や利益を増やす施策が効果的です。

また、不要な資産を売却したり、有利子負債を減らしたりなどして、減点要素を減らすことも大切です。

買い手企業は、「事業規模の拡大」や「新規事業領域への進出」など、何かしらの目的を持って買収を行います。

そのため、たとえ業績が良くても、買い手が買収するメリットを感じることができなければ、高値で売却することは難しくなります。

したがって、買い手企業の目的を理解した上で、自社を買収することで得られるメリットを提示することが重要です。

また、たとえ他社にはない強みなどを有していても、買い手企業がそれを認識・評価しなければ、高値での売却は難しいです。

高値で売却したいならば、根拠となる自社の魅力(強み)を最大限アピールしましょう。

親族や従業員に株式が分散している場合、買い手企業がM&Aに消極的となる可能性があります。

また、現経営者がいなくなった場合に事業が回らなくなるビジネスモデルである場合も、同様に買い手企業が敬遠する傾向にあります。

したがって、高値でWeb制作会社を売却したいならば、下記2点の施策を事前に行い、買い手企業がスムーズにM&Aを行いやすくすることが重要です。

Web制作会社の売却では、会計や税務などの専門知識だけでなく、Web制作業界に対する理解や知識も必要です。

業界に対する知識に乏しいと、売り手企業が有する強み(ノウハウや人材など)を正しく評価できず、シナジー効果を最大限発揮できる買い手企業を選定できなかったり、企業価値を低く見積もったりする可能性があります。

したがって、Web制作会社を高値で売却できる可能性を高めたいならば、Web制作会社の売却を得意とする仲介会社やマッチングサイトを利用することが重要です。

Web制作会社の売却では、下記5つのメリットを期待できます。

それぞれのメリットをくわしく解説します。

株式譲渡によってWeb制作会社を売却した場合、株主である経営者は株式の譲渡益を受け取れます。

また、一部の事業を事業譲渡によって売却した場合、会社に売却による利益が入ります。

一度にたくさんの現金を獲得するため、会社経営からリタイアした後の生活資金に充てたり、新規事業や主力事業の資金に充てたりすることができます。

親族や会社内に後継者候補がいない場合、本来ならば廃業せざるを得なくなります。

しかしWeb制作会社を丸ごと売却すれば、買い手企業に事業を承継させることが可能です。

後継者不足の企業でも、事業承継を実現し、これまで培ってきたノウハウや技術を残すことができるでしょう。

小規模なWeb制作会社の場合、独力で事業を成長させ続けることには限界があります。

また、取引先の倒産や契約の打ち切りなどによって、収益が不安定となることも少なくありません。

M&Aによって大手企業の傘下に入れば、大手企業が持つブランド力や資金力などを最大限活用して、その後の事業を運営できるようになります。

そのため、経営の安定化や事業のさらなる成長を実現できる可能性が高まると言えます。

業績の悪化や後継者不足などを理由にWeb制作会社が倒産すると、そこで働いていた従業員は仕事を失うことになります。

一方でM&Aによって第三者にWeb制作の事業・会社を売却すれば、従業員の雇用契約を維持することができます。

中小規模のWeb制作会社の場合、金融機関から融資を受ける際に、経営者が個人保証を負うケースが少なくありません。

経営者が個人保証を設定した場合、会社が倒産すると経営者個人に返済の義務が生じます。

そのため、「倒産後に自身が破産に追い込まれる」という不安を抱える経営者は少なくありません。

Web制作会社を売却すると、買い手側が負債を引き継ぐため、経営者の個人保証は解除されることが一般的です。

会社売却によって個人保証から解放される点は、経営者個人にとって大きなメリットとなるでしょう。

最後に、Web制作会社の売却事例を10例紹介します。

事例では、M&Aの目的や用いられた手法、売却金額などがわかります。

Web制作会社の売却について、理解を深めたい方はぜひ参考にしてください。

【Web制作×品質向上支援】バルテス・ホールディングスに対するタビュラの会社売却

譲渡企業の概要

タビュラ:ウェブサイト制作、アプリデザイン、ロゴ制作などのデザイン関連サービスを主にサブスクリプションプランで提供するUI/UXデザイン開発事業を運営する。

譲り受け企業の概要

バルテス・ホールディングス:ソフトウェアテストを主体とする品質向上支援サービスを提供する。

M&Aの目的・背景

譲り受け企業:主業以外の領域においての積極的な新規事業展開が課題であった。

模倣困難な高い技術の獲得、ストック収入の拡大、クロスセルによる早期のシナジー創出が見込まれた。

M&Aの手法・対象

参考:タビュラ株式会社の株式取得(子会社化)に関するお知らせ|バルテス・ホールディングス

【Web制作×システム開発】ニーズウェルに対するビー・オー・スタジオの会社売却

譲渡企業の概要

ビー・オー・スタジオ:官公庁・自治体及び民間企業での Web 制作におけるコンサルティング、デジタルマーケティング及びシステム開発、DX 支援において「フロントエンド」を強みとする企業。

譲り受け企業の概要

ニーズウェル:金融系システム開発を中心とした3つのサービス(業務系システム開発、IT基盤、ソリューション)を展開。

M&Aの目的・背景

譲り受け企業:グループ内で Web 制作における全行程(フロントエンド~バックエンド~運用・保守)を一気通貫で提供すること。官公庁・自治体及び民間企業への DX 支援の強化。人材・技術・ノウハウの有効活用。

M&Aの手法・対象

参考:株式会社ビー・オー・スタジオの株式取得(子会社化)に関するお知らせ|ニーズウェル

参考:事業領域|ニーズウェル

【Web制作×】アイデミーに対するまぼろし株式の一部売却

譲渡企業の概要

まぼろし:Web サイトやスマートフォンサイトの制作・実装等、Web サイトに関わる業務を運営。

譲り受け企業の概要

アイデミー:主にエンタープライズ企業向けに企業変革の基盤となる DX 推進および AI/DX 内製化を支援するプロダクト・ソリューションを展開。

M&Aの目的・背景

譲り受け企業:テクノロジー領域に深い知見を有する人材の確保、実装のノウハウや技術力の獲得。

M&Aの手法・対象

参考:株式会社まぼろしの株式取得(子会社化)に関するお知らせ|アイデミー

【Web制作×学生イベント事業】メディア総研に対するアドウィルの会社売却

譲渡企業の概要

アドウィル:法人顧客の Web ページ・広報戦略支援を展開。

譲り受け企業の概要

メディア総研:未就業者(高等専門学校の学生、大学生)を中心とする求職者に対して「学生イベント事業」を運営。

M&Aの目的・背景

両社の人員・顧客・地理的な補完による強力な相乗効果が期待されている。

M&Aの手法・対象

参考:株式会社アドウィルの株式取得(子会社化)に関するお知らせ|メディア総研

【Web制作×クリエイティブグループ】日本創発グループに対するアイ・ディー・エーの会社売却

譲渡企業の概要

アイ・ディー・エー:企業向け多言語翻訳、多言語カタログ・マニュアル・WEBサイト制作

譲り受け企業の概要

日本創発グループ:「クリエイティブをサポートする企業集団」として、幅広いビジネスを積極的に展開。

M&Aの目的・背景

グループ化することによるシナジー創出、サービスの向上

M&Aの手法・対象

参考:アイ・ディー・エー株式会社の株式の取得による連結子会社化に関するお知らせ|日本創発グループ

ディーゼロ:2000年創業のWeb制作会社であり、顧客の課題解決を第一に考えた提案力を強みに、年間300県以上の制作実績を有する。

Kaizen Platform:顧客接点を改善する動画やUX、DXの各種クラウドソリューション事業、事業のデジタルシフトを支援するコンサルティング事業を運営

譲り受け企業:Webサイトの改善を支援するUX ソリューションの提供価値向上、新たな市場機会の創出、Webサイトの開発から運用までを一気通貫で支援する体制の構築、市場での確固たるブランドの確立、地域での雇用創出など

ぱむ:金融業界を中心としたデジタルマーケティング事業を運営。特にWEB 制作とコンテンツ制作が強み。

デジタルアイデンティティ:Orchestra Holdingsの連結子会社として、デジタルマーケティング事業を運営

譲り受け企業:両社が抱える金融業界の既存顧客に対するより広範なデジタルマーケティング支援の実施、金融業界における新たな顧客獲得、デジタルマーケティング事業における更なる品質強化[8]

譲渡企業:双方の強みを最大限活かすことによる社業の向上

イー・ネットワークス:中小・中堅企業向けに、Web制作や受託開発、ホスティング/サーバ 関連サービス、ASP/SaaSなどの事業を展開

デザインワン・ジャパン:オールジャンル口コミ店舗検索サイト「エキテン」の運営を中心に、国内 20万以 上の中小事業者に対して集客支援等のサービスを提供

譲り受け企業:低コストでの中長期的な開発リソース確保、DXソリューション事業の拡大

さうなし:UI/UX設計やマーケティング視点でのコンサルティングを強みとするWeb制作会社

SHIFT:エンタープライズ領域を主軸としたソフトウェアの品質保証サービス事業を運営

譲り受け企業:ソフトウェア製品の使いやすさ・活用性の向上

サポタント(KYCOMホールディングスの子会社):Web/モバイルサイトの研修企画、Web/モバイルサイト制作事業の運営

クロス・コミュニケーション:モバイル向けソリューション事業、Webプロモーション事業を運営

譲渡企業(親会社):グループ全体における経営資源の「選択と集中」

[7] ディーゼロの株式取得に関するお知らせ(Kaizen Platform)

[8] 連結子会社による株式取得に関するお知らせ(Orchestra Holdings)

[10] 連結子会社による株式取得完了に関するお知らせ(Orchestra Holdings)

[11] イー・ネットワークスの株式取得に関するお知らせ(デザインワン・ジャパン)

[12] さうなしの株式取得に関するお知らせ(SHIFT)

[13] 連結子会社の異動及び特別利益の発生に関するお知らせ(KYCOM ホールディングス)

M&Aマッチングサイトの「M&Aサクシード」では、Web制作会社の売却先を登録無料で手軽に探すことが可能です。

案件の登録から相手探し、契約成立まで機能やサポートが充実しており、少ない予算でも会社売却を行えます。

優良な買い手企業からM&Aの打診を得られるだけでなく、自ら買い手企業に対して会社売買のオファーができます。

一方で買い手企業にとっては、買収したいWeb制作会社を直接探せる点が魅力となっています。

案件一覧ページに掲載されているのは法人審査をクリアしたWeb制作会社のみであるため、会社の戦略や予算に応じて、最適な買収先を見つけやすいです。

Web制作会社の売却・買収を検討している方は、ぜひM&Aサクシードの利用を検討してください。

ここまで、Web制作会社のM&Aについて詳しくお伝えしてきました。つづいては、Web制作会社におすすめのM&A仲介会社をご紹介します。

株式会社M&Aサクシードはビジョナル株式会社(東証プライム上場)のグループ会社であり、法人限定M&Aマッチングサイトを運営しています。

サイト内において、情報通信系のM&A成約件数はカテゴリ別で2位の実績があり(2023年M&A成約実績)、システム開発・受託開発事業のM&Aにも向いていると言えます。

M&Aサクシードは情報通信系(システム開発・受託開発含む)の買い手が多いため、成約も多く発生しています。

プラットフォーム上でも買い手の買収ニーズにおいてシステム・受託開発企業は非常に需要が高いため、多くの引き合いがあります。交渉リクエスト(買い手から売り手に交渉したいという問い合わせ)も非常に多く発生しています。

独自の審査を通過した法人企業のみが利用しているため、一定規模の会社が多いという特徴があります。また、「お試しマッチング」機能で、書類提出せず、M&Aサクシードとの契約前に自社の譲渡可能性を確認できることや、他社との併用利用もできる非専任制を採用しており、M&Aの可能性を最大化できるメリットがあります。直接企業間で交流ができるマッチングプラットフォームなので選択肢が多いメリットがあります。

■会社概要

会社名 株式会社M&Aサクシード

所在地 〒150-0002 東京都渋谷区渋谷2-15-1

代表者 代表取締役社長 金 蓮実

事業内容 M&Aサクシードの運営

拠点 〒150-0002 東京都渋谷区渋谷2-22-3渋谷東口ビル53F

https://ma-succeed.jp/

M&A総合研究所は、「譲渡企業様完全成功報酬制の料金体系」のM&Aの仲介事業を提供しています。特徴としては、過去のM&Aデータの解析や、独自のAIシステムによる会社選定、自社運営のM&Aメディアによるニーズ把握などにより、効率的に短期間でマッチングをすることができるとしています。

■会社概要

会社名 株式会社M&A総合研究所

役員 代表取締役社長 佐上 峻作

住所 〒100-0005 東京都千代田区丸の内1-8-1 丸の内トラストタワーN館17階(受付)

事業内容 M&A仲介事業

https://masouken.com/

M&Aキャピタルパートナーズは、明瞭かつ納得の手数料体系に特徴があるM&A仲介サービスを提供しています。着手金無料と報酬体系の算出に「株価レーマン方式」を採用しています。また、専任のアドバイザーが、初期検討の段階から最終的な成約までを一気通貫でサポートする体制を構築しているとしています。

■会社概要

会社名 M&Aキャピタルパートナーズ株式会社

役員 代表取締役社長 中村悟

住所 〒104-0028 東京都中央区八重洲二丁目2番1号 東京ミッドタウン八重洲 八重洲セントラルタワー36階

事業内容 M&A仲介事業

https://www.ma-cp.com/

ウィルゲートは、完全成功報酬型のM&A仲介サービス「ウィルゲートM&A」を提供しています。Webマーケティング支援や自社メディアの運営から得た、Web・IT領域のノウハウをもとにしたアドバイスが可能であり、ベンチャー・IT領域に特化したM&Aを行っているとしています。

■会社概要

会社名 株式会社ウィルゲート

事業内容 コンテンツマーケティング事業、セールステック事業、M&A事業

所在地 〒107-0062 東京都港区南青山3-8-38 クローバー南青山3F

役員 代表取締役 小島 梨揮

https://www.willgate.co.jp/

コーポレート・アドバイザーズM&Aは、日本クレアス税理士法人グループのM&A仲介・アドバイザリー会社です。20年2,000件以上のM&A仲介実績があるとしています。また、「着手金・企業価値評価0円」、「M&A実績経験10年以上の専任担当による併走支援」といった特徴があります。

■会社概要

会社名 株式会社コーポレート・アドバイザーズM&A

役員 代表取締役 中村 亨

住所 〒100-6033 東京都千代田区霞が関3-2-5 霞が関ビルディング33F

事業内容 M&A仲介 M&Aアドバイザリー 事業承継コンサルティング

https://co-ad.jp/

IT業界は全般的に人手不足が続いており、Web制作会社の需要も引き続き堅調です。Web制作会社の売却を検討される経営者の中には「自社の培ったWeb制作、UI/UXのノウハウや技術、顧客リストを評価してもらえるのか」というご心配をされる方もいらっしゃるのではないでしょうか。実際に譲渡が決まった事例を見てみると、特定のエリアでの強固な顧客基盤や、3Dプリンターなどの特殊なクリエイティブに関する知見、クライアントとの関係性も評価された項目に含まれています。これまで取り組まれてきたデザインへの取り組みや社内の人材への投資も評価される場合がありますので、ぜひ事例を見て自社と似た企業のM&Aを参考にしていただければ幸いです。

M&Aマッチングプラットフォーム「M&Aサクシード」ではインターネットを通じて全国エリアから業種を問わずオファーが来るため、選択肢が広がります。また、上場企業など大手企業が多数登録しています。完全法人審査制のため、情報を守りながら安心してご利用いただけます。また、非選任、着手金無料なので他社と検討しながらでも進められます。ぜひご検討ください。