Webサイトの売買は一般化しており、将来的に販売することを目的にサイト運営を行う例も少なくありません。Webサイト販売の流れと、おすすめの販売支援サービス、成功のポイント・注意点をくわしく解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

Webサイトの販売とは、Webサイトそのものを売りに出して売却することを意味します。事業譲渡(Webサイト運営事業の譲渡)の形をとるのが通例です(運営主体が法人の場合、株式譲渡や会社分割といった手法が用いられるケースもあります)。

「販売」よりも「売却」の方が一般的な表現ですが、近年では将来的に売却することを前提にしてWebサイトを運営することが当たり前になりつつあり、そうしたケースに対してはまさにWebサイトの「販売(=商品として育てて売る)」という表現がぴったり当てはまります。

事業譲渡においては、事業に関わる権利義務(資産、負債、契約など)を個別に買い手に移転することにより、運営主体を売り手から買い手に変更します。

Webサイトの事業譲渡では、以下のような権利義務が譲渡対象となります。

どの権利義務を譲渡するか(事業のどの範囲を譲渡するか)は売り手と買い手の協議により決定し、事業譲渡契約書に明記します。第三者(ユーザーや取引先、スタッフなど)が絡む契約や債権・債務を買い手に移転するためには、相手方(その第三者当人)の同意を得る必要があります。

事業譲渡によるWebサイト販売は以下のような流れで行われます。

売り手が自ら適切な買い手を探し出すことは通例困難であるため、Webサイト売買専門サービスやM&A全般を扱う支援サービスを利用して買い手とのマッチングを図るのが一般的です。

Webサイト売買専門業者には、マッチングサイト形式によるマッチング支援と交渉の仲介を一体のサービスとして提供している業者と、交渉仲介はオプションとして提供している業者(交渉仲介を含むプランと含まないプランを両方用意している業者)があります。

M&A全般を扱うサービスにはFA(ファイナンシャル・アドバイザー)とM&A仲介会社、M&Aマッチングサイトがありますが、Webサイト販売では仲介会社かマッチングサイトを利用するのが通例です。

マッチングサイトとは、インターネット上のシステムを介して売り手と買い手をマッチングするサービスのことです。売り手側がサイト販売情報をマッチングシステム上に登録し、買い手がそれを検索・閲覧し購入希望サイトを選定して売り手に交渉オファーを送り、売り手がそれに応じればマッチング成立となります。

M&Aを検討しているという情報自体が経営上の重大機密に該当するため、マッチングの段階では匿名で交渉相手を探します。

買い手との交渉を進めるためには、社名を明かし、詳細かつ具体的な情報を相手方に提供する必要があります。そこで、有望な買い手が見つかったらまずは秘密保持契約を締結します。

その上で、販売するWebサイトの事業の概要や見通し、財務状況などをまとめた詳細な資料(IM=インフォメーション・メモランダム)を買い手に提示します。

買い手側はIMなどの情報をもとに対象サイトの分析や価値評価を行い、買収条件を検討します。その結果に基づき、売り手と買い手の間で売買の基本的な条件・方向性に関する初期的な交渉が行われます。

その過程で、双方のトップ同士が面談し、事業譲渡に関する意思や事業引き継ぎ方針などを確認しあいます。

初期交渉・トップ面談で話がまとまれば、基本合意を締結します。基本合意には大きく分けて2つの内容が盛り込まれます。

売り手側が自主的に提供する情報(IMなど)や一般に公開されている情報だけに基づいて事業を買収してしまうと、買い手側にとって非常に不利な結果に終わるリスクが高まります。

そこで、買い手は売り手側に内部資料の提供を求め、それに基づいて買収対象について財務・法務・労務・ビジネスなどの各方面から詳細に調査し、買収後の事業の妨げとなる問題点・リスクを抽出して、対応を検討します。このプロセスをデューデリジェンスと呼びます。

売り手側は基本合意の取り決めに従ってデューデリジェンスに協力することが求められます。

Webサイト販売の場合、例えば以下のような問題点・リスクがデューデリジェンスで俎上にあげられます。

調査項目 | 問題点・リスクの例 |

収益性 | 財務指標やユーザー数、アクセス解析指標(PV・CVなど)が水増しされている |

SEO | ユーザー価値に反する詐欺的な手法やGoogleのガイドラインに違反した手法によるSEO(ブラックハットSEO)を行ってユーザー流入を図っている |

知的財産権 | Webサイトのサービスやコンテンツが第三者の知的財産権を侵害している |

契約 | 外注コンテンツ・ユーザー投稿コンテンツの著作権(著作財産権)の所在や事業譲渡時の扱いに関する契約規定が不明確、あるいはコンテンツの承継が不可能な契約内容となっている M&Aを理由として相手方が一方的に契約解除を請求できるとする条項(チェンジオブコントロール条項)が重要な取引契約に含まれている |

訴訟 | ユーザーとの契約をめぐるトラブルや従業員との労務トラブルがあり、将来的に損害賠償責任を負うリスクがある |

デューデリジェンスの結果に基づき、最終的な条件交渉が行われます。

デューデリジェンスで上記のような問題が判明した場合、買い手側としては以下のような措置を契約内容として求めます。こうした措置では問題に対応しきれないと判断され、破談にいたるケースもあります。

売り手側としては、過剰な負担を強いられることがないように落としどころを探る必要があります。

最終交渉がまとまれば、事業譲渡契約が締結されます。

契約書では以下のような事項を譲渡日までの間に売り手側が果たすべき義務として定め、重大な義務違反があった場合には買い手が一方的に契約を解除できるという規定を置くのが一般的です。

売り手・買い手が法人(株式会社)の場合、以下のようなケースでは譲渡日までに株主総会で事業譲渡契約の承認決議をする必要があります(会社法第467条[1])。

事業譲渡契約書で規定される譲渡日は、売り手と買い手の間で譲渡が成立する日のことです。譲渡対象の契約を実際に買い手に移転するためには契約の相手方の同意を得る手続きが必要であるため、譲渡日にすべての権利義務の移転が完了する(対外的に事業譲渡が完全に成立する)例はまれです。

そのため、権利義務の移転手続きを完了すべき日付を別途規定するなどの対応がとられます。

また、Webサイトの譲渡ではサーバー移管(サイトの引っ越し)が必要になるケースがあり、その場合には売り手・買い手が協力して移管作業を行うことを事業譲渡契約書に規定しておくのが通例です。

運営ノウハウなどの面で事業引き継ぎに売り手側のサポートが必要となるケースでは、売り手が譲渡後に一定期間引き継ぎのためのサポートを提供することを事業譲渡契約に規定します。

売り手は契約内容にしたがって誠実にサポートを提供することが求められます。

Webサイトの売買を扱う仲介業者・マッチングサイトには、Webサイト売買専門のものとM&A一般に対応したものがあります。

専門のサービスはWebサイト売買実績が豊富で、Webサイト譲渡に特有の事情に明るく、サイト移行代行などのオプションが利用できるなどの利点があります。

売買取引の安全性を確保するエスクローサービス(譲渡対価を業者が一時的に保管し、契約通りに譲渡がなされたことを買い手が確認したのちに売り手に送金するサービス)を提供している業者が多いのも特徴です。

一方で、取り扱うM&Aが比較的小規模なものに限られ、買い手の業種や事業規模の範囲も狭いというデメリットがあります。

それに比べてM&A一般を扱うサービスは対象とするM&Aの規模もマッチングの組み合わせも幅広く、異業種や上場企業とのマッチングなども成立しやすいのが利点と言えます。

また、M&Aマッチングサイトは売り手側の手数料が無料という場合が多く、規模を問わずに利用できます。

Webサイト売買に特化したサービスのなかから、代表的なもの(歴史のあるサービスや取扱件数・実績の多いサービス)を6件紹介します。

SiteStockは2007年に運営が開始された、実績豊富なWebサイト売買専門サービスです。

マッチングサイト形式によるマッチングとエスクロー、サイト販売価格簡易査定のサービスを提供するプラン(マッチング成立後の交渉は当事者間で直接行うプラン)と、それらに加えて交渉の仲介も行うプランがあります。

料金は、交渉仲介を含まないプランの場合は販売価格の3%(成功報酬、最低55,000円)、仲介交渉を含むプランの場合は仲介手数料110,000円と販売価格の10%です(売り手・買い手同額)。[2]

サイトキャッチャーは2005年から運営されている実績豊富なWebサイト売買専門サービスです。

マッチングサイト形式によるマッチングと行政書士による契約書作成、サイト販売価格簡易査定のサービスを提供する直接交渉プランと、それらに加えて交渉仲介も行うプランがあります。

料金は成功報酬のみ(売り手・買い手同額)で、直接交渉プランは販売価格の3%(最低55,000円)です。

交渉仲介を含むプランの料金は、販売価格に応じて手数料率が変わる「レーマン方式」で計算されます(2,000万円以下の部分に対し10%、2,000万円超~4,000万円以下の部分に対し9%、以下段階的に手数料率が低下し、各部分に対する手数料の合計額が成功報酬となる)。[3]

サイト売買Zは交渉仲介型のWebサイト売買専門サービスで、基本サービスのなかにマッチングサイト形式によるマッチング、交渉仲介、エスクローが含まれます。

オプションが豊富に用意されているのが特徴で、入札方式での販売や、売上ゼロなどの訳ありサイトの販売、サイト売買Zによるサイト買取、サーバー移管代行といったオプションサービスが利用できます。

基本サービスの料金は成功報酬のみで、売り手側には、販売価格が25万円以上なら販売価格の3%(最低55,000円)、25万円未満なら20%(最低11,000円)がかかります(買い手側の料金は案件により販売価格の3~10%)。[4]

サイトレードはハイクラスなWebサイトの売買に特化したサービスです。2006年から運営されています。基本サービスにマッチングサイト形式によるマッチングと販売価格の自動簡易査定、交渉仲介を含みます。

オプションとして、公認会計士がWebサイトの事業価値を評価し事業分析報告書を作成するサービスなどがあります。

基本サービスの手数料は成功報酬のみで、売り手側の料金は、販売価格が1億円以下の場合は5%(サイトレードに仲介を専任委託すれば3%、いずれも最低220,000円)、1億円超の場合は無料です(買い手側の方が手数料率は高い仕組みとなっています)。[5]

UREBAは専任委託(UREBAにのみ案件登録)することで売り手側は無料で利用できるWebサイト売買専門サービスです。非専任の場合は販売価格の5%(最低11,000円)の成功報酬が発生します。

マッチングサイト形式によるマッチング、エスクロー、契約書ひな形提供、販売金額簡易査定を基本サービスとしており、販売金額が大きくなることが予想されるなど一定の条件を満たす案件については交渉仲介プランも提供されます。

オプションとしては、収益が発生していないサイトの販売(審査制)やサイト移行代行があります。[6]

サイトマはWebサイト売買に関するフルサポートを提供する専門サービスです。

マッチングサイト形式によるマッチングや、販売サイトPR文の作成、メルマガでの告知、相手企業の提案・開拓、打ち合わせのセッティング、売買交渉、契約書作成、エスクロー、サイト引っ越しなどが基本サービスに含まれます。

案件のスピード掲載・告知やサイト販売価格高額化コンサルティングなどのオプションもあります。

基本サービスの料金は、着手金が33,000円、成功報酬が販売価格の15%(最低330,000円)です(買い手側の手数料率は10%)。2サイト目以降についてはリピーター割引があります。[7]

M&Aの仲介会社・マッチングサイトは多数存在するため、ここでは具体例としてそれぞれ1件ずつを紹介します。

ストライクはM&A仲介の老舗企業のひとつで、全国8か所の拠点網と提携金融機関・公認会計士・税理士ネットワークを活かした仲介サービスを展開しています。

マッチングサイト形式によるマッチングサービスも他社に先駆けて設置しています。買い手側は掲載された売却案件から有望な案件を選び、ストライクと仲介契約を結ぶことにより売り手と交渉できます。

料金は基本合意成立時に発生する報酬(企業の資産総額に応じて100万円~300万円)と成約時の報酬からなります。

成約報酬は販売価格に応じた「レーマン方式」となっており、最低報酬額は1,000万円です。比較的規模の大きなWebサイトの販売に適したサービスと言えます。[8]

M&Aサクシードは完全審査制のM&Aマッチングサイトです。

本気でM&Aを検討している企業のみが登録しているため、質の高い相手とのマッチングを図ることができ、他社サイトの内部情報取得を目的として交渉を持ちかけてくるような相手を排除できます。

売り手・買い手の登録数・業種も豊富です。M&Aに積極的な買い手企業が売り手を公募する企画も随時開催されています。

マッチングサイト形式によるマッチングサービスに加えて、事業価値の算定、進捗状況に応じた交渉手続きの案内、契約書ひな形の提供、M&A専門アドバイザー紹介などのサービスも提供しています。

売り手側は登録無料で利用でき、事業規模に関わらず利用しやすいサービスとなっています。

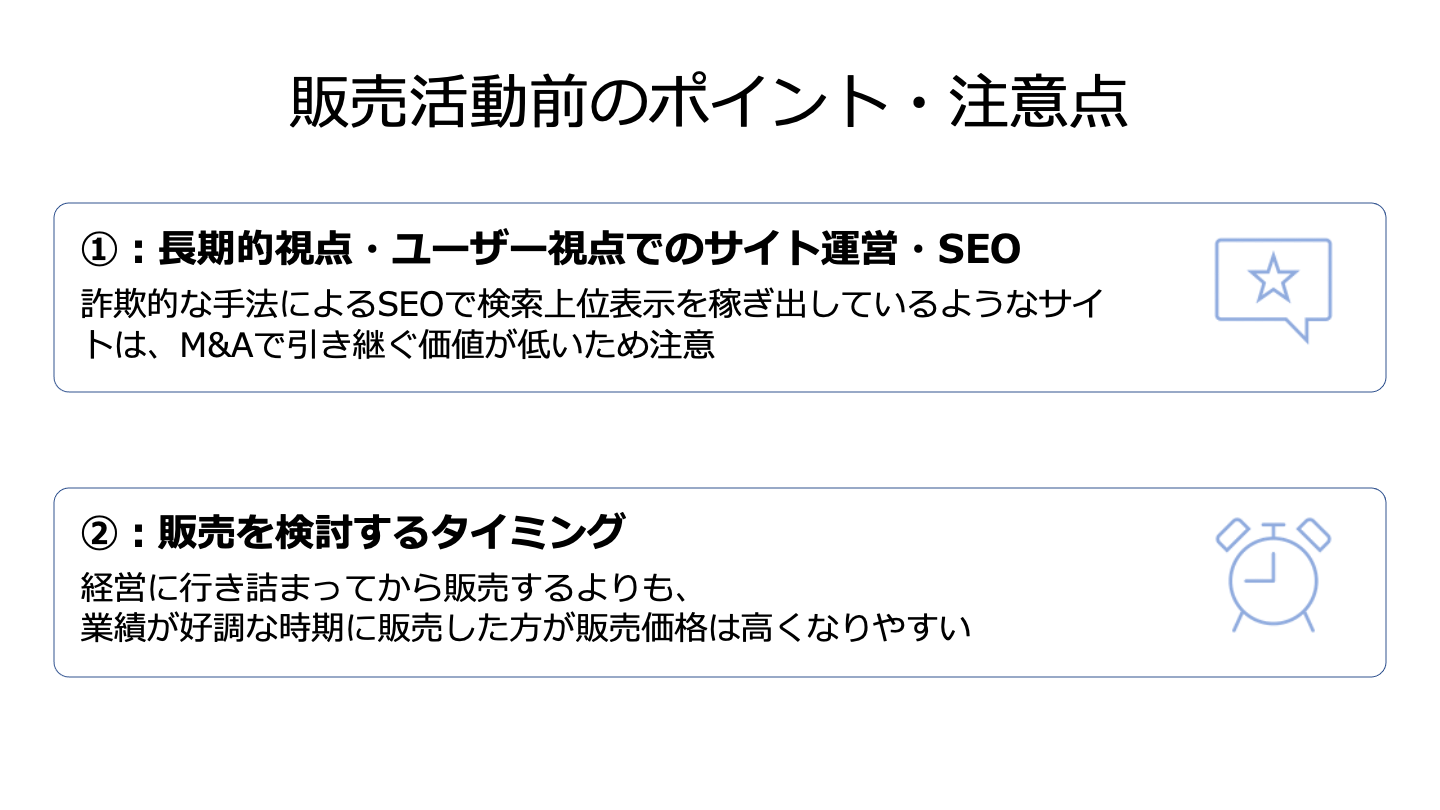

PVや流入数が大きいサイトは販売する上で有利ですが、現時点での指標が好調であるだけでは不十分です。今後にわたって高い収益性・成長性が期待でき、買い手にとって引き継ぐだけの価値があると見なされなければ、高額で販売することはできません。

とくに、ユーザーにとって価値が低いサイトを粗製濫造し、検索エンジンの裏をかくような小手先のテクニックやユーザーの誤認を誘導するような詐欺的な手法によるSEOで検索上位表示を稼ぎ出しているようなサイトは、M&Aで引き継ぐ価値が低く、あまり売り物になりません。ブラックハットSEOを事とする同業者にとっても価値は高くないでしょう。

販売目的でWebサイトを運営するのだとしても、長期的かつユーザーの立場にたった視点で運営を行っていくことが重要です。

業績が低迷し、経営に行き詰まってから販売するよりも、業績が好調な時期に販売した方が販売価格は高くなります。

業績好調なだけでなく、今後も自社の力で事業を成長させていくことができる状況であれば、あえてM&Aに踏み切る必要はないでしょう。業績が高水準を維持し、今後の伸びも期待できるものの、自社のリソースでは成長のための投資が十分に行えないという状況にいたったときが、販売を検討する最適なタイミングのひとつと言えます。

高い収益性・成長性が認められるサイトであっても、運営ノウハウが属人化しており、運営者が変わると事業の円滑な遂行が難しくなるようでは、買収価値は低くなってしまいます。

逆に、ノウハウが組織的な仕組みとして成立しているサイトであれば、引き継いで事業を展開していくことが容易であるため、買い手がつきやすく、比較的高額での販売が望めます。

ノウハウが属人化している場合、販売活動に向けてノウハウのマニュアル化を図ることが、販売を成功させるポイントのひとつとなります。

あるいは、販売後の事業引き継ぎに積極的に協力することを表明することも、販売促進のために効果的です。

事業譲渡では契約上の地位を移転するために契約の相手方の同意が必要になります。重要な契約にチェンジオブコントロール条項が含まれていると、売り手側の弱みとなる恐れがあります。

外注で製作したコンテンツの著作財産権(利用・複製などの権利)も、自動的に買い手に移転するわけではなく、個別の同意と移転手続きが必要です。著作権者との交渉次第ではサイト販売にマイナスの影響が及ぶこともありえます。

それを見越して、業務委託契約書において事業譲渡時に著作財産権が自動的に買い手に移転する旨を規定しておくことがあります。

デューデリジェンスで買い手側に調査される前に、現在締結している契約の内容を売り手自身でもある程度チェックし、対策を検討していくのが得策です。

とくに問題となりやすいのが、サイトのユーザーとの契約です。多数のユーザーから個別の同意を取り付けるのは現実的ではありません。

通例、ユーザーとの契約内容は利用規約の形で規定されています。利用規約に事業譲渡時の扱い(契約や著作財産権の移転)が記載されていない場合、事前に利用規約を変更しておくことが重要です。

他社プラットフォームを利用して出店しているECサイトなどは、無断で譲渡することができない(または譲渡そのものが禁止されている)のが通例です。

例えば、Yahoo!ショッピング出店サイトの譲渡にはヤフーによる事前承諾が必要です(ショッピングストア利用約款第39条[9])。

他社プラットフォーム上で事業展開しているサイトの譲渡については、事前にプラットフォームの利用規約をチェックし、不明点はプラットフォーマーに問い合わせておく必要があります。

そのままでは譲渡が不可能な場合、独自ドメインサイトに引っ越しをしてから販売を行うことになります。将来的に販売することを予定しているのであれば、サイト立ち上げ時に譲渡可否についてチェックしておくのが望ましいやり方です。

引き継ぎサポートを提供することは販売の可能性や価格を高めるポイントのひとつですが、サポートの負担が重すぎると、販売後の事業展開や私生活に大きな影響が及びます。だからといって手を抜いてしまうと、契約により損害賠償を請求される事態になることも考えられます。

事業引き継ぎのサポートについては、作業の範囲や期間、費用負担などについて事業譲渡契約または別契約で明確にしておき、契約にしたがって誠実かつ適度に対応することが重要です。

事業譲渡契約では売り手側に競業避止義務(譲渡サイトの事業に競合する事業を一定期間行わないという義務)が課せられるのが通例です。法人(株式会社など)の場合、事業譲渡の際の競業避止義務が会社法に定められています(第21条[10])。

競業避止義務の対象が広すぎたり、期間が長すぎたりすると、販売後の事業展開に支障をきたすため、買い手側と十分に協議して適切な落としどころを見いだす必要があります。

[9]Yahoo!ショッピングでネットショップ開業 約款・ガイドライン(Yahoo!JAPAN)

[10]会社法第21条(e-gov法令検索)

Webサイトの販売はWebサイト運営者にとって主要な経営戦略のひとつとして一般化しつつあり、今後もその流れは継続するものと見られます。

販売の局面では、契約関係や知的財産権の扱いなど、専門的な検討が必要になるポイントもあります。弁護士などの専門家のサポートも適宜活用しながら交渉を進めることが重要です。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)