M&Aを検討されている経営者の方にとって、ご自身の築き上げてきた会社の価値がいくらになるのか、そして、それをどのように公正に評価してもらうかは最大の関心事かと思います。

M&Aでは、売り手と買い手が最終的に合意する売買価格を決定する際の目安として、企業価値評価(バリュエーション)の手法が用いられます。

その中でも、市場の客観的な取引事例を参考にする「マルチプル法」(類似会社比較法)は、広く利用されている評価手法の一つです。

本記事では、売り手経営者の視点に立ち、マルチプル法のメリット、デメリット、そして交渉を進める上で不可欠な主要な指標について、専門的な見地からくわしく解説します。

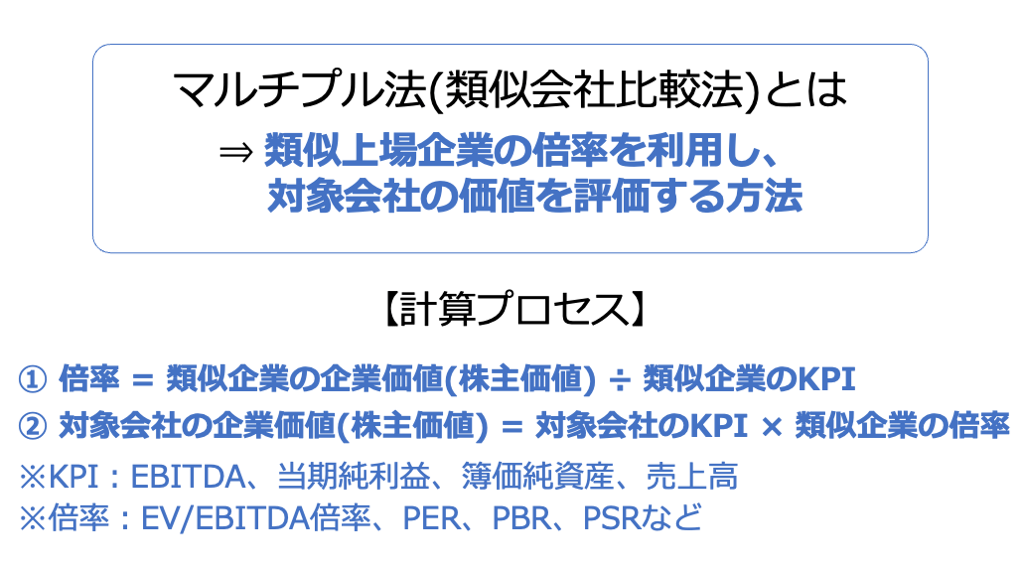

M&Aにおけるマルチプル法(類似会社比較法とも言う)は、評価対象会社と類似した事業を展開している上場企業がある場合、その評価対象会社の価値は当該類似上場企業の株価水準から算出した価値とほぼ同水準になると仮定し、類似上場企業の売上高・各種利益・株主資本等の財務数値に対する企業価値又は株主価値の倍率(マルチプル)を利用して、評価対象会社の価値を評価する方法のことです。

バリュエーション手法には、マーケットアプローチ・インカムアプローチ・ネットアセットアプローチがあります。

マルチプル法の計算式は以下のように表されます。

評価対象企業の価値(または株主価値)=評価対象企業のKPI×マルチプル(倍率)

詳しくは、後述する計算例にて説明します。

類似会社候補の抽出は、事業内容・事業の成熟度・事業規模・財務上の特徴などに着目しながら、会社四季報・アナリストレポート・インターネット検索により行います。

類似候補会社を抽出した後は、より類似性の高い数社に絞り込みを行い、最終的には3社から5社くらいの類似会社を選定したいところです。

業界特性や評価対象会社の収益構造等により一般に適しているとされる倍率指標があります。

ただし採用する倍率指標を選定するにあたり最も重要なことは、株式市場が評価時点でどの倍率指標に着目しているかを見極めることです。

株式市場が着目している指標を見極めるには、倍率が狭いレンジに収まっているかどうか、倍率がバラついている場合は売上高や利益等との相関性があるかを確認すると良いでしょう。

各倍率の算出結果を用いて、評価対象会社の企業価値や株主価値を算定します。

基本的には、株式市場が着目する倍率指標の中央値を用いて企業価値や株主価値を算定すべきです。

各倍率指標の中央値を単純に平均するといった方法は、株式市場の評価を無視したあまりに大雑把過ぎるやり方であり、評価ミスの原因となるため、控えるべきです。

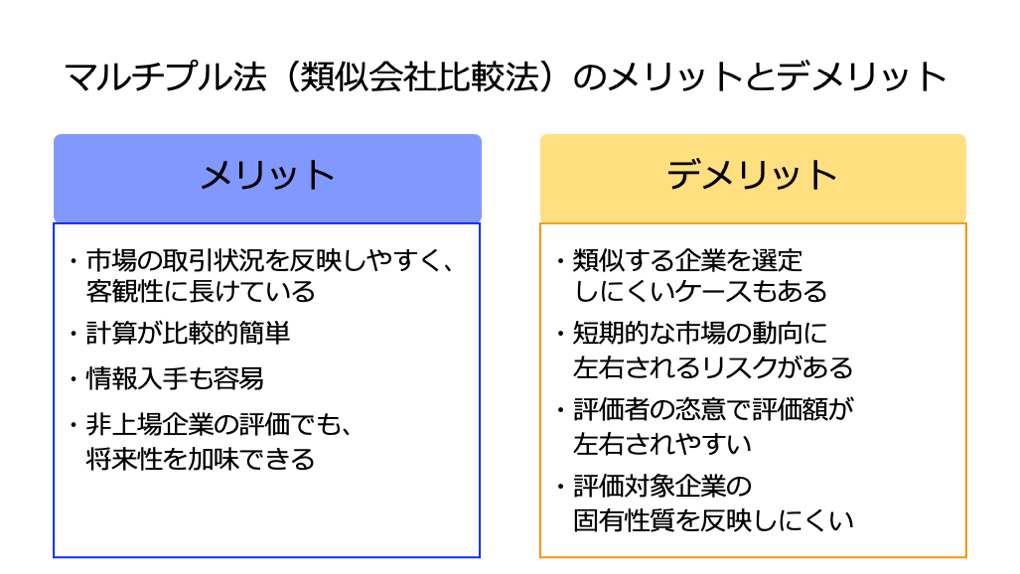

マルチプル法がM&A実務で多用されるのは、その計算の容易さと客観性の高さにあります。

特に、迅速かつ客観的な評価が求められる非上場企業のバリュエーションにおいて、その優位性が発揮されます。

マルチプル法で用いられる倍率は、株式市場において不特定多数の取引参加者による評価を経た類似上場企業のデータを基に算出されます。

このため、特定の評価者の主観的な判断が入る余地が少なく、市場環境を反映した相対比較による客観性に長けていると考えられます。

市場環境を反映した評価結果は、M&A交渉のテーブルにおいて、なぜその価格が妥当なのかを外部環境のデータを用いて説明しやすくする強力な武器となります。

売り手側にとっては、理論上の価値(DCF法など)のみを提示する場合と比べて、市場が実際に評価している水準を示すことで、買い手との価格交渉を有利に進めることが期待できます。

将来キャッシュフローの予測や複雑な割引率(WACC)の設定が必須となるDCF法とは異なり、マルチプル法は計算プロセスが比較的シンプルです。

評価対象企業のKPI(利益や売上高など)に、類似企業の倍率(マルチプル)を乗じるだけで概算の価値が算出できます。

そのため、M&Aの初期段階における相場の見積もりや、複数の検討対象企業を比較する際のスクリーニングツールとして有用です。

計算の透明性が高いため、専門知識を持たない経営層にも理解しやすいという利点もあります。

マルチプル法の評価基準となる類似上場企業の財務数値(株価、時価総額、各種利益など)は、インターネット上で公開されており、多大なコストや時間をかけずに評価の基礎データを揃えることが可能です。

そのため、信頼性の高い公的な市場データに基づいた評価を容易に実施できます。

非上場企業は株価が存在しないため、市場からの評価を直接受けることができません。

また、将来に関する事業計画の信頼性を外部から担保することが困難です。

一方でマルチプル法を用いると、類似上場企業が持つ「成長性」や「将来性」に対して市場が織り込んだプレミアムを、倍率という形で評価対象企業へと間接的に適用できます。

これにより、現在の資産価値のみに着目する簿価純資産法とは異なり、企業の将来的な成長期待が評価額に反映され、価値の過小評価を防ぐ点で有効性が高いです。

マルチプル法は客観的で使いやすい一方で、いくつかの潜在的なデメリット(リスクや注意点)があります。

バリュエーションを実施する際には、メリットだけでなくデメリットも踏まえて、使用する手法を選択することが重要です。

マルチプル法の前提は、評価対象企業と事業内容、規模、収益性、成長性などが類似する企業を選定することです。

しかし、中小企業の事業モデルは多岐にわたり、「10社10色」であるため、完全に同一の事業モデルを持つ上場企業を探すことは実務上難しいのが現実です。

特に、新しいテクノロジーやニッチな市場で独自のビジネスモデルを確立している企業、あるいは地域独占的な事業を展開する中小企業などの場合、「類似する」企業の選定が困難となりがちです。

類似性が低い企業の倍率を採用した場合、算定結果が実態と乖離したり、説得力に欠けたりする可能性があります。

マルチプル法は、市場の活況・不況といった短期的なセンチメント(市場心理)の影響を直接的に受けます。

たとえば、市場全体が過熱している時期には、類似企業の株価が高騰し、倍率も高くなり、結果として評価対象企業の価値も高く算出される傾向があります。

逆に、経済危機や特定の業界の規制強化などにより株価が低迷している時期には、その価値が不当に低く評価されてしまう可能性があります。

この市場変動の影響を軽減するためには、評価時点のデータだけでなく、過去数年間など一定期間の平均倍率を採用するといった工夫が必要です。

マルチプル法は客観的であるとされていますが、評価者がどの企業を「類似企業」として選定するか、どの倍率(マルチプル)を適用するかなどによって、結果が大きく変動する可能性があります。

たとえば、意図的に評価額を高めるために類似度が低い上場企業を選定したり、評価結果を下げるために倍率を採用したりすることで、評価結果をある程度歪めることが可能です。

マルチプル法を活用する際には、合理的な視点に基づいて類似企業や倍率を選定することが重要です。

マルチプル法は、業界標準や平均的な収益性に基づいて評価額を導き出します。

そのため、貴社が持つ固有の強み、例えば特定の技術、地域顧客との特別な信頼関係、属人的なノウハウなど、貸借対照表(BS)や損益計算書(PL)に現れにくい無形の固有性質(強み)が、十分に評価結果へと反映されにくいデメリットがあります。

M&Aの実務では、固有性質や想定されるシナジー効果を別途評価したり、他の手法(DCF法など)を併用したりすることが求められます。

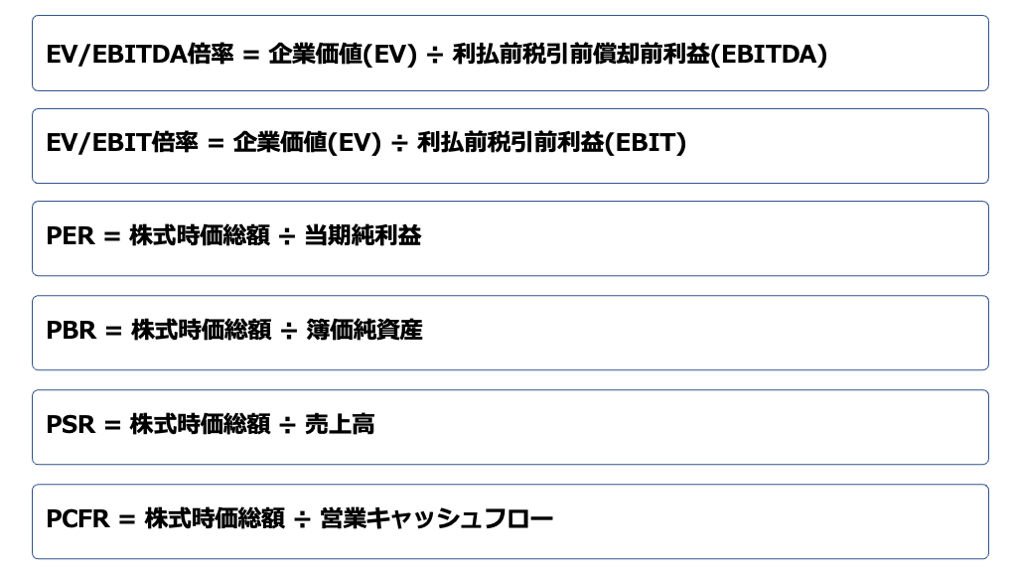

マルチプル法における倍率は、大きく分けて、企業価値(EV)をベースとする事業価値マルチプル(EV/EBITDA倍率、EV/EBIT倍率など)と、株式価値をベースとする株式価値マルチプル(PER、PBRなど)に大別されます。

中小企業のM&Aで主に使われるのは事業価値マルチプルです。

この章では、マルチプル法で用いられる代表的な6つの指標を具体的に紹介します。

EV(時価総額+純有利子負債)÷EBITDA

※補足(EBITDAに関して)

EBITDA(Earnings Before Interest, Taxes, Depreciation and Amortization)とは、「利払前、税引前、減価償却前の利益」を意味し、事業から得られる利益前のキャッシュフロー(CF)に近い概念です。

EBITDAは、一般的に以下の計算式で算出されます。

簡易的には、以下の計算式でEBITDAが算出されます。

減価償却費の計上方法による違いを排除できます。

そのため、会計基準や設備投資の時期などが異なる企業間での評価比較に適しています。

EV/EBITDA倍率の平均は一般的には8~10であると言われています。

EV(時価総額+純有利子負債)÷EBIT

※補足(EBITに関して)

EBIT(Earnings Before Interest and Taxes)とは、「利払前、税引前の利益」を意味し、企業の営業活動による本業の利益を示す営業利益とほぼ同義であり、純粋な事業の収益力を示す指標として用いられます。

EBITは、一般的に以下の計算式で算出されます。

EBITDAが減価償却費を考慮しないのに対し、EBITは減価償却費を考慮します。

そのため、設備投資の重要性や規模が大きい企業の評価において重視されることがあります。

上場企業におけるEV/EBIT倍率の全業種平均は、17.3倍となっています(注)。

株式時価総額÷当期純利益

一般に投資家が最も重視している指標です。

ただし当期純利益は特別損益の影響を受けるため、倍率が歪められることも少なくありません

上場企業におけるPERの平均値は37.2倍、中央値は14.9倍です[1]。

株式時価総額÷簿価純資産

PBRは不景気となり企業業績が悪化している環境下において株式市場が着目することが多い指標です。

PBR が大きいほど、市場が認識しているのれんが大きいといえます。

上場企業におけるPBRの平均値は2.6倍、中央値は1.2倍です[2]。

株式時価総額÷売上高

ベンチャー企業など、赤字だが成長性の高い企業や収益構造が極めて近似している業界に属する企業の評価に適しています。

上場企業におけるPSRの平均値は21.1倍、中央値は0.7倍です[3]。

株式時価総額÷営業キャッシュフロー

PERが利益に着目するのに対して、PCFRはキャッシュフロー(現金の収支)に着目します。

減価償却費などの非現金支出や、会計上の操作による影響を受けにくいため、企業の財務的な健全性や、現金を創出する能力をより客観的に評価するのに適しています。

ただし、資本的支出(設備投資)を差し引く前のキャッシュフローに着目するため、成長に向けた再投資を無視している点に注意が必要です。

上場企業におけるEV/EBIT倍率の全業種平均は、−8.1倍となっています[4]。

ただし中央値は8.1倍とプラスであるため、企業によって大きな差が生じやすいと考えられます[5]。

以上、本章で紹介したマルチプル法(類似会社比較法)の各指標に関する計算式は以下のとおりです。

この章ではマルチプル法を用いた企業価値や株主価値の計算例を挙げます。

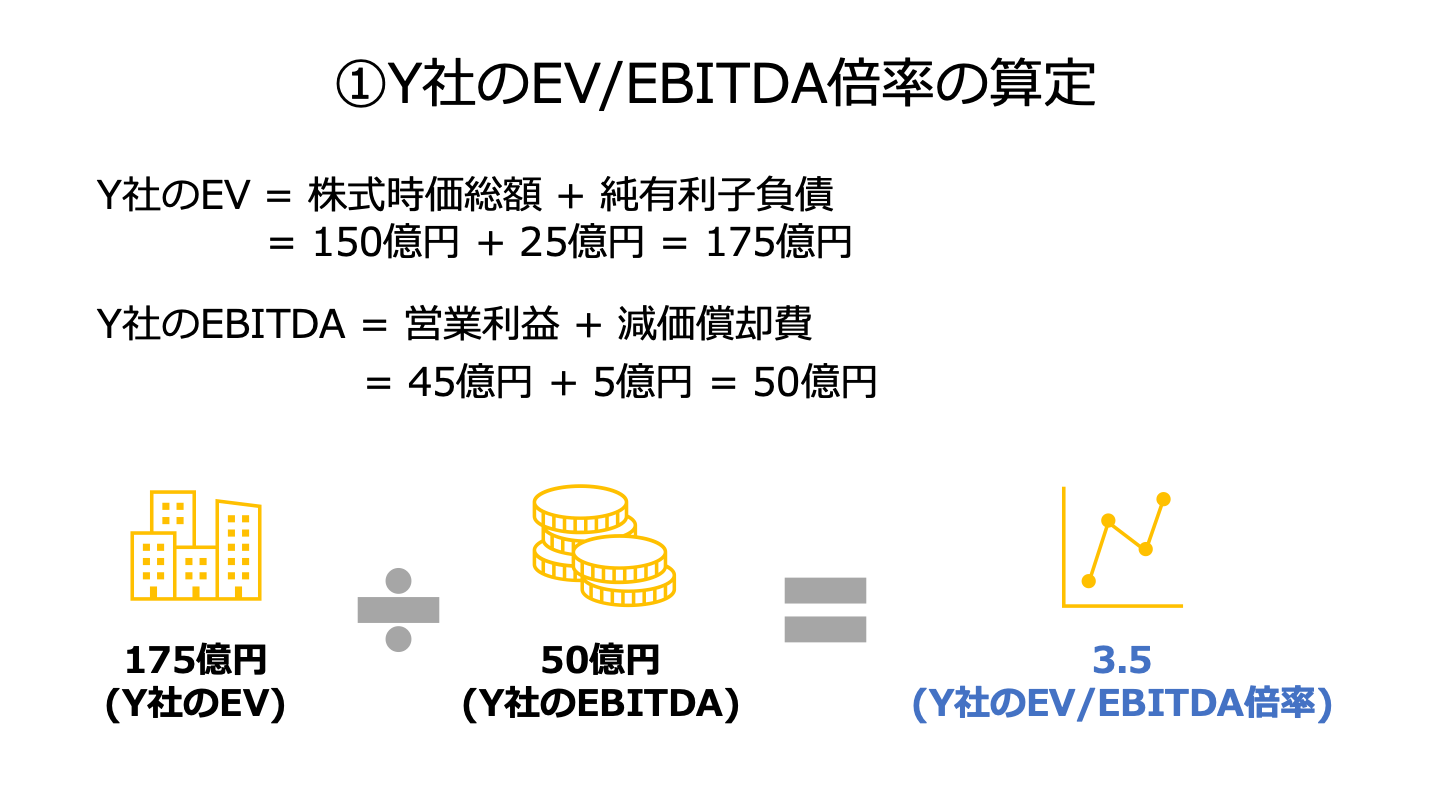

X社を企業価値・株主価値評価の対象とし、X社と類似した会社としてY社をピックアップしたと仮定します。

X社の財務数値の数値は以下の通りであるとします。

Y社の財務数値は以下の通りであるとします。

Y社の株式については以下の通りであるとします。

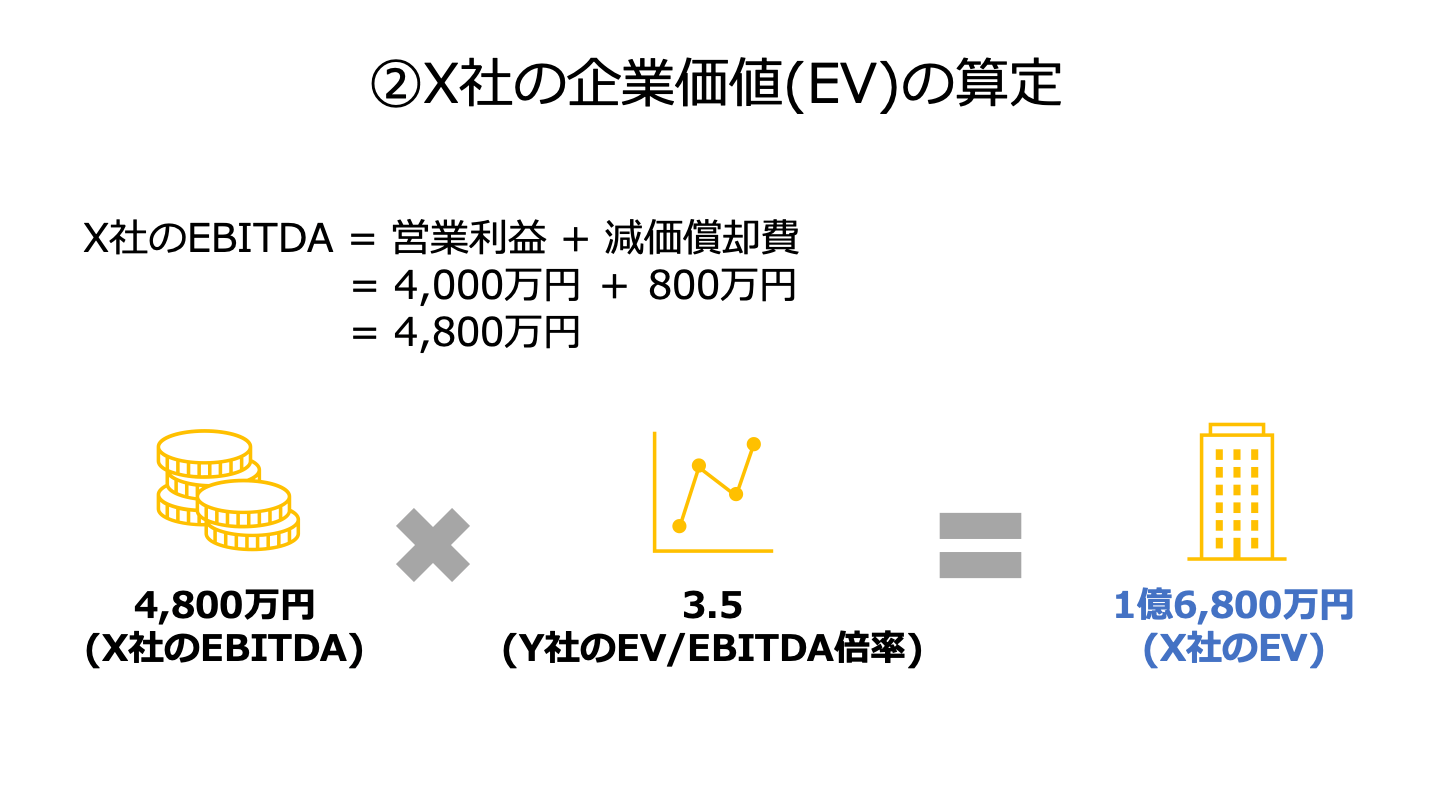

X社の企業価値=EV/EBITDA倍率×X社のEBITDA

①Y社のEV/EBITDA倍率=Y社の(株式時価総額+純有利子負債)/Y社の(営業利益+減価償却費)=(150億円+25億円)/(45億円+5億円)=3.5

②X社の企業価値=3.5×(4.000万円+800万円)=1.68億円

X社の企業価値=EV/EBIT倍率×X社のEBIT

①Y社のEV/EBIT倍率=Y社の(株式時価総額+純有利子負債)/Y社のEBIT= (150億円+25億円)/45億円≒3.9

②X社の企業価値≒3.9×4,000万円≒1.56億円

X社の株主資本価値 = PER×X社の当期純利益

①Y社のPER=Y社の株式時価総額/Y社の当期純利益=150億円/10億円=15

②X社の株主資本価値=15.0×1,000万円=1.5億円

X社の株主資本価値 = PBR×X社の純資産

①Y社のPBR=Y社の株式時価総額/Y社の純資産=150億/75億=2.0

②X社の株主資本価値=2.0×1億円=2億円

X社の株主資本価値=PSR×X社の売上高

①Y社のPSR=Y社の株式時価総額/Y社の売上高=150億円/100億円=1.5

②X社の企業価値=1.5×7,000万円=1.05億円

X社の株主資本価値 = PCFR × 営業キャッシュフロー

①Y社のPCFR=Y社の株式時価総額/Y社の営業キャッシュフロー=150億円/50億円=3.0

②X社の企業価値=3.0×4,800万円=1.44億円

ZOZO:ファッションECサイト「ZOZOTOWN」の運営等

Zホールディングス:Yahoo!に関するイーコマース事業等

譲渡企業:シナジーの発揮

譲り受け企業:ファッションECの強化

Zホールディングスが算出したZOZOの株式価値について、マルチプル法での株式価値は、市場株価基準法での株式価値より高く、DCF法での株式価値と大体同等でした。[7]

島忠:家具・ホームセンター商品の販売

ニトリ:家具・インテリア用品の販売

譲渡企業:シナジーの実現

譲り受け企業:ホームセンター事業への新規参入

ニトリが算出した島忠の株式価値について、マルチプル法での株式価値は、2020年10月28日を基準日として半年前までの株価を用いて算出した市場株価法での株式価値より安く、DCF法の株式価値よりも安かったです。[9]

新生銀行:商業銀行業務等

SBIホールディングス:金融サービス事業等[10]

譲渡企業:このM&Aは、支配権の取得を意図していながら買付数に上限のある部分買付けであり、残存株主に不利益が生じるおそれがあること、および、公開買付価格は低水準であり、新生銀行の本源的価値を反映した価格と考えられないことにより反対[11]

譲り受け企業:新生銀行をSBIホールディングスの連結子会社とするに足る議決権比率を取得し、SBIホールディングスグループと新生銀行グループの事業上の提携を構築・強化すること

SBIホールディングスが算出した新生銀行の株式価値について、マルチプル法での株式価値は、市場株価法での株式価値より高く、DDM法での株式価値より安かったです。[10]

[6] Z ホールディングス株式会社による当社株式に対する公開買付けの結果に関するお知らせ(zozo)

[7]ZOZO株式に対する公開買付けの開始に関するお知らせ(softbank.jp)

[8] ニトリホールディングスによる当社株式に対する公開買付けの結果に関するお知らせ(島忠)

[9]「島忠の株券等に対する公開買付けの開始予定に関するお知らせ」及び「島忠への公開買付けを通じた経営統合及び完全子会社化のご提案に関する説明資料」についてのご案内(ニトリホールディングス)

[10]新生銀行株式に対する公開買付けの開始に関するお知らせ (sbigroup.co.jp)

[11]SBI地銀ホールディングスによる当行株式に対する公開買付けに関する意見表明(反対、但し賛同のための条件を提示)のお知らせ(shinseibank.com)

[12] 新生銀行の株式に対する公開買付けの結果及び子会社の異動に関するお知らせ(SBIホールディングス)

最後に、マルチプル法に関連する質問とその回答を紹介します。

マルチプル法とDCF法は、M&Aにおける企業価値評価の2大柱ですが、評価のアプローチが根本的に異なります。

マルチプル法は、市場の取引価格をベースとするマーケットアプローチに分類され、市場環境を反映した相対的評価を提供します。

評価額は市場の変動によって左右されますが、客観性が担保されやすいというメリットがあります。

一方、DCF法(Discounted Cash Flow 法)は、評価対象企業が将来的に生み出すと期待される経済的な利益(キャッシュフロー)を、リスクを考慮した割引率で現在価値に割り引いて算出するインカムアプローチに分類されます。

これは企業の将来の収益獲得能力に基づいた絶対的評価であり、企業の固有の特性や成長戦略、シナジー効果を詳細に反映できます。

しかし、将来予測に大きく依存するため、評価者の主観が入りやすく、評価結果に幅が出やすいという特性があります。

評価項目 | マルチプル法 | DCF法 |

評価基準 | 類似企業の市場価格 | 将来のフリーキャッシュフロー (FCF) |

将来性の反映 | 類似上場企業の株価を通じて間接的に反映される | 事業計画に基づいて直接的に反映される |

データの根拠 | 類似上場企業の市場データ | 評価対象企業の詳細な事業計画、財務予測 |

メリット | 客観性、計算の容易さ、交渉材料としての説得力 | 個別企業の特性、成長戦略、シナジー効果を詳細に反映可能 |

デメリット | 類似企業選定の難しさ、市場変動の影響を受けやすい | 評価者の主観(将来予測)に大きく左右される |

DCF法は理論的に優れていますが、将来の予測が楽観的になったり、恣意性が強く入ったりするリスクがあるため、将来の業績予測を厳密に行うことが難しい中小企業では、活用されにくい側面があります。

時価純資産法は、企業の持つ資産と負債を現在の市場価値(時価)に置き換えて、その差額である純資産額をベースに価値を評価する「コストアプローチ」に分類されます。

現在の「ストック」(資産)に着目する評価手法といえます。

これに対し、マルチプル法は企業の将来の収益力やキャッシュフローといった「フロー」に着目します。

したがって、成長途上の企業や、ブランド価値、技術力といった無形資産の価値が大きい企業の場合、時価純資産法ではその価値が過小評価されやすい傾向があります。

時価純資産法は、債務超過リスクの把握や、企業の清算を前提としたM&Aなど、最低限の価値を把握するために併用されます。

M&A実務における公正な企業価値評価においては、単一の評価手法に依存することは大きなリスクを伴うため、複数のバリュエーション手法を併用することが推奨されます。

たとえば、マルチプル法(市場性)、DCF法(収益性)、時価純資産法(資産性)という3つのアプローチを組み合わせることが定石です。

これにより、それぞれの評価結果の幅(評価レンジ)を把握し、多角的な視点から対象企業の価値を検証することが可能となり、最終的な合意価格の妥当性を高めることができます。

M&Aの企業価値評価においては、EV/EBITDA倍率が最も広く一般的に用いられています。

EV/EBITDAが多用される理由は、それが企業の純粋な事業の収益力を最もよく反映しているからです。

この指標は、金利水準、税率、減価償却費といった、国や企業間の会計慣行の違い、あるいは資本構成(負債の多寡)の影響を排除できるため、特に負債や設備投資規模が大きく異なる企業間、または国際的なM&Aにおける収益性比較において、その有用性が高いと認識されています。

マルチプル法は、市場の客観的な取引状況を反映し、迅速に評価額を算出できるM&Aバリュエーションの手法です。

M&Aの初期検討段階から最終的な価格交渉に至るまで、その客観的なデータは説得力のある根拠として活用されます。

しかし、その客観性の根幹は「類似企業の選定」と「倍率の選定」の妥当性にかかっています。

企業やマルチプルの選定次第では、実態と異なる企業価値評価となり得るため注意が必要です。

M&Aのバリュエーション実務では、マルチプル法を正しく使いこなすだけではなく、複数の手法を併用し、実態に近い評価額を算出することが重要です。

自社の価値を市場の視点(マルチプル法)と、将来の収益力(DCF法)の両面から企業価値を評価することで、客観性と将来性の両面を踏まえて、最終的な売却価格を考えやすくなります。

正確で多角的なバリュエーション、およびそれに基づく適切な交渉戦略を構築するためにも、経験豊富なM&A専門家に企業価値評価を依頼することがおすすめです。

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。