M&AにおけるIM(企業概要書)とは、売り手企業の詳細情報が記載された資料です。IMの出来しだいで、M&Aの成功確率が左右されることもあります。公認会計士がIMの記載内容や重要性などを解説します。(公認会計士監修記事)

IMとは、Information Memorundomの略であり、売却企業や事業の情報が詳細に記載された資料のことです。

IMは売り手企業のFAや仲介会社が作成し、買い手はIMをもとに条件交渉やデューデリジェンスなどの次のステップに進むかどうかの判断を行います。

そのため、IMは買い手のM&Aに関する意思決定に大きな資料であり、M&Aのプロセスの中でも重要なものになります。

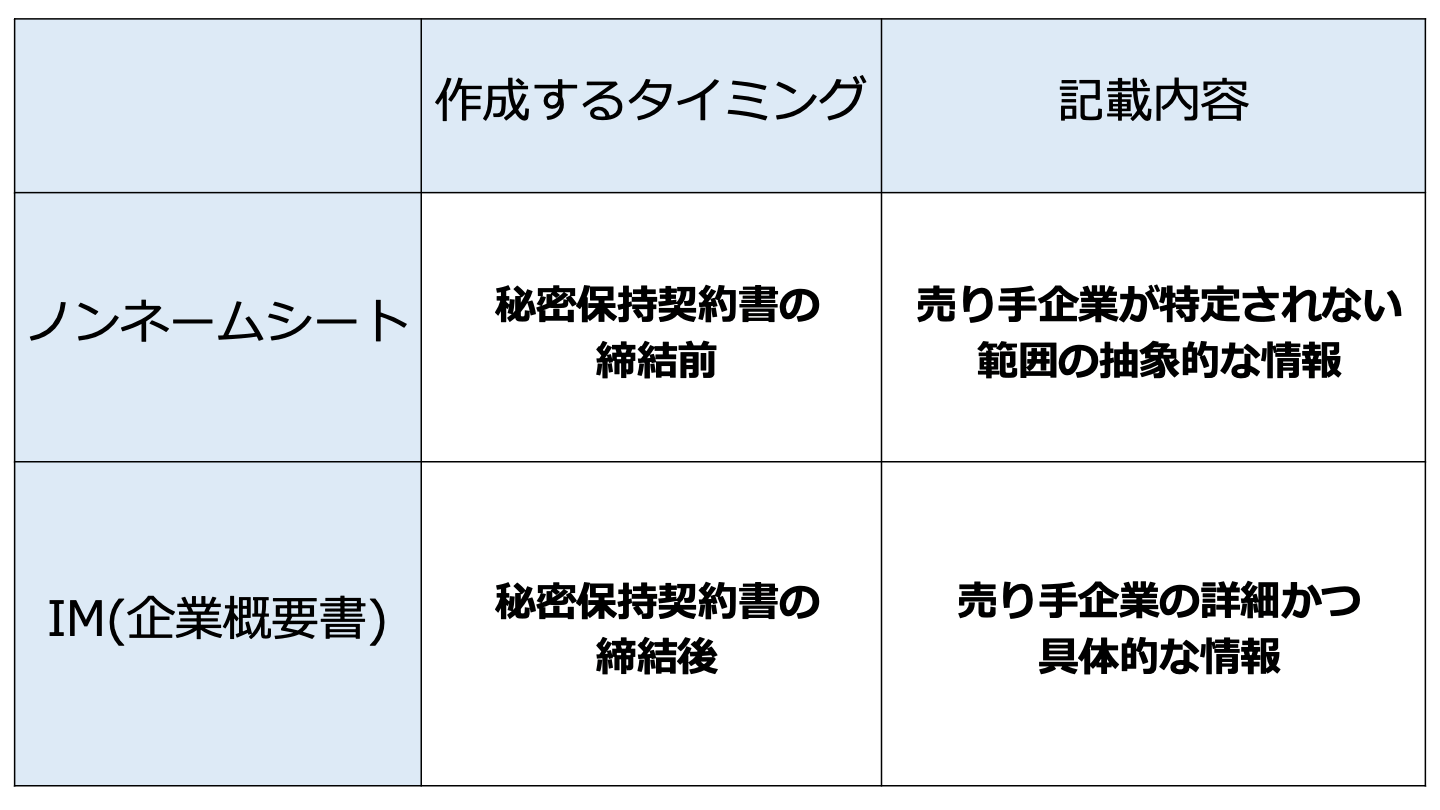

IMとノンネームシートは、大きく以下の点で異なっています。

買い手は秘密保持契約書の締結前にノンネームシートを確認し、初期的な検討ができるかどうかを判断します。

一方、IMは対象企業の情報が詳細に記載されているため、秘密保持契約締結後でないと、買い手に開示されることはありません。

買い手は最初にノンネームシートに目を通し、興味関心があれば、秘密保持契約締結のうえ、IMを目にするという流れになります。

ノンネームシートは対象企業の名前を明かさず、非常に限られた情報のみが記載されます。

例えば、以下のような情報が開示されます。

売り手にとって重要なのは、ノンネームシートにおいて、売却企業や事業を特定されてしまうような情報を開示しないことです。

例えば、売上高や営業利益も1億円などと特定の金額を記載するのではなく、約10億円や5億円~10億円など、レンジで表現するようにします。

設立年月や資本金額、特殊な事業内容などを記載してしまうと、特定されやすくなってしまうので注意が必要です。

IMの場合は、ノンネームシートとは大きく異なり、買い手が投資意思決定を行うにあたり十分な正確かつ十分な量となります。

売上高などの財務上の数字も財務諸表と整合した数字が開示されます。

IMとノンネームシートの違いをまとめると以下のとおりです。

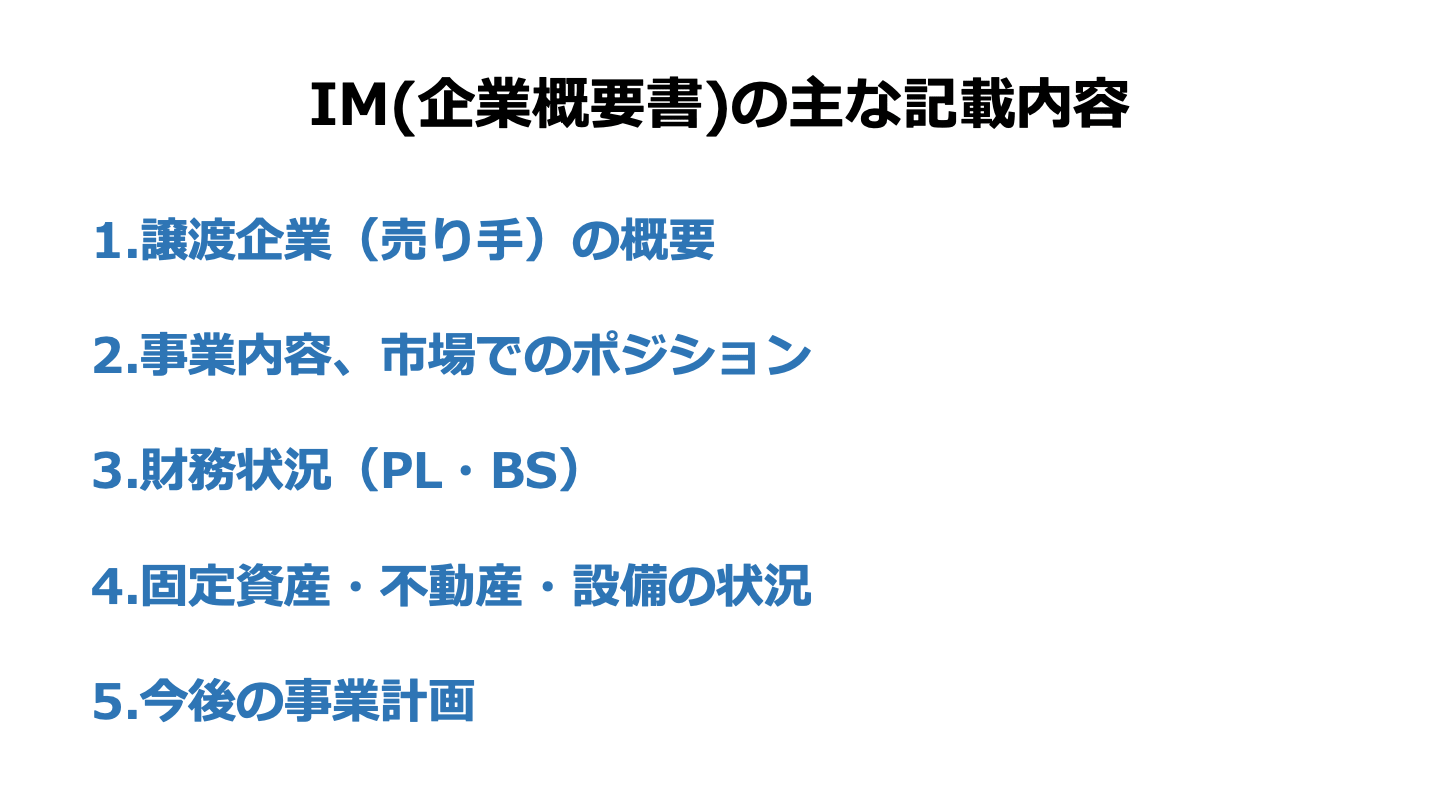

IMの中で最初の1ページ目に記載されることが多いのが、売り手企業の概要です。

以下のような情報を記載します。

売り手企業の概要は、登記簿謄本に記載されるような会社の基本的な情報です。

買い手は、IMの最初において、売り手企業の概要を把握することで、次ページ以降のより詳細な内容が頭に入りやすくなります。

事業内容は、重要な販売先、仕入先を含めてどのようなビジネスモデルになっているかを記載します。

特にビジネス上の関係者が多い場合には、ビジネスモデルを図解し、分かりやすく説明できる構成とする必要があります。

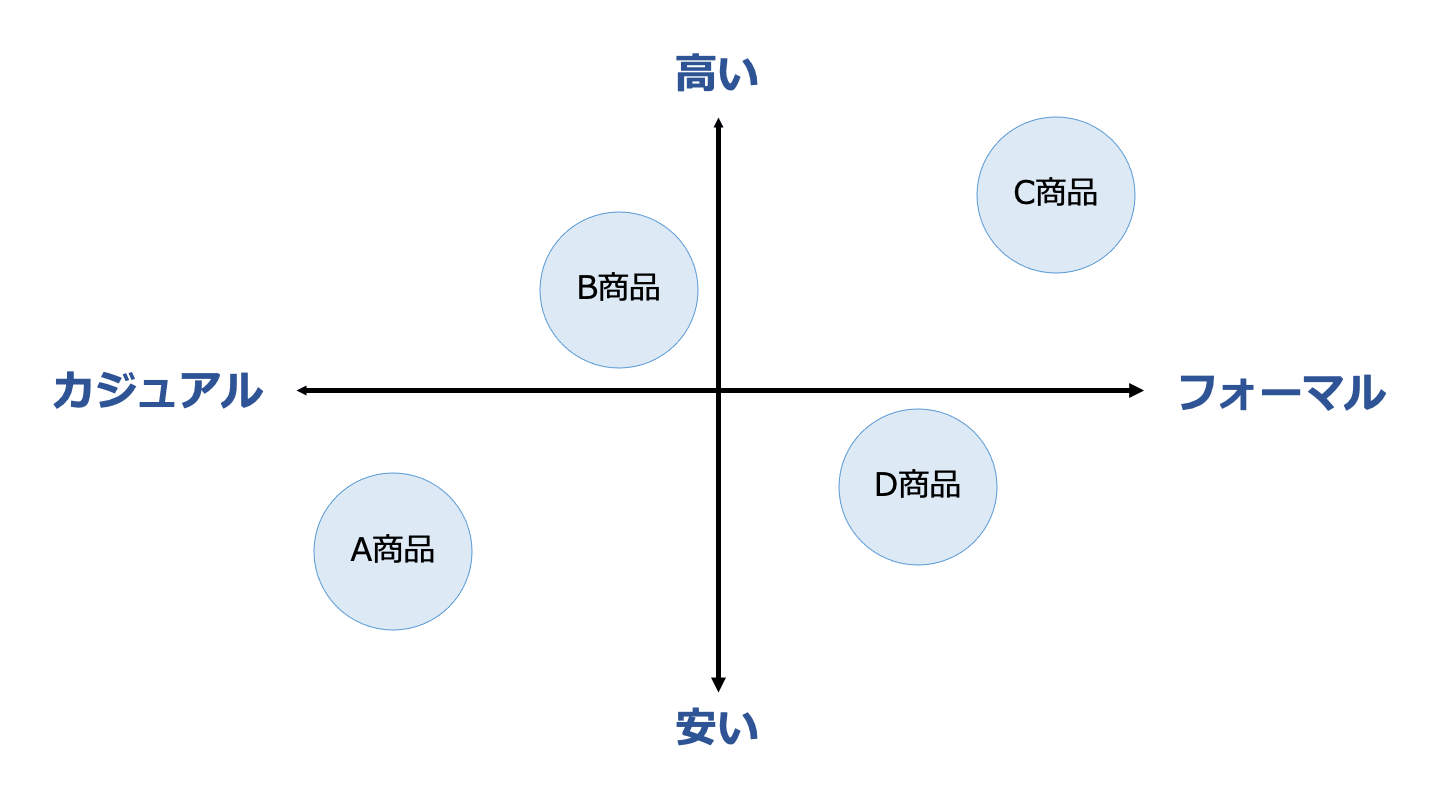

売り手企業が特定の業界や地域のシェアが高ければ、市場でのポジションを開示することも魅力を伝えるうえで有効的です。

また、競合他社と差別化できていることを示したい場合には、4象限のマトリクスで表現すると分かりやすく表現することができます。

組織に関する事項は、以下のような事項を記載します。

株主構成の詳細において、ベンチャーキャピタルなどに対して種類株を発行している場合や、投資契約書の中で特殊な条件を定めている場合には、組織に関する事項の中で解説しておくこともあります。

シリーズA、シリーズBなど順調にアップラウンドで資金調達してきたスタートアップ企業では、資本政策表を情報として出すことでバリュエーションの推移をアピールすることもできます。

また、従業員の推移や平均給与もIMの中で触れることもあります。

組織に関する情報は機密性の高いものも含まれるため、売り手企業にとっては何を開示するべきかを事前によく検討しておく必要があります。

財務状況として、貸借対照表、損益計算書の数字が記載されます。

直近3年分程度、比較できるよう開示する場合を多く見かけます。

例えば、3月末決算の会社で2月時点のIMを作成する際は、3月末の着地見込みの数字を入れておくことが重要です。

上記の例の場合、決算が締まっているのは、2020年3月末ですが、そこから11か月も経過しているため、買い手としては必ず直近の数字がどうなっているかを把握する必要があるためです。

また、過去と比較して財務状況が大きく変動している場合には、変動理由をIMに記載しておくと良いでしょう。

「なぜ今期は売上が大きく成長したのか」、「または赤字に転落してしまったのか」など、重大な変動があった場合には、買い手から必ず質問が来るため、事前に補足を付け加えておくと効率的です。

以上のような財務数字の他に、重要なKPI推移データも載せておくことがあります。

例えば、販売個数と平均単価、年齢別・地域別購入者のデータなど、事業特性に合わせて何を開示するべきかをよく検討しておきましょう。

売り手企業のビジネスを運営するにあたり、許認可や法規制がある場合には、IMに詳細な情報を載せる必要があります。

買い手企業が売り手のビジネスを引き継ぐためには、同じように許認可や法規制のルールに従う必要があるため、重要な情報となります。

特に、同業種の買い手であれば問題になることは少ないですが、異業種からの買い手候補が多い場合には重要な論点となる場合もあります。

買い手にとって事業を引き継げなければ、M&Aを検討する意味がないことから、許認可や法規制に関して疑問点があれば、必ず売り手と質疑応答を行う必要があります。

重要性に応じて、買い手の顧問弁護士などに情報の正確性を確認することもあります。

固定資産、設備を保有しており、金額的にも重要である場合にはIMに情報を記載します。

例えば、以下のような情報を表形式で開示します。

土地の時価が重要である場合には、路線価などのデータを元に含み益に関する情報を補足することもできます。

売り手企業が不動産を保有している場合には、「固定資産や設備の状況」の記載は買い手にとって重要な意思決定材料となるため、状況を整理して伝えられる資料とすることが大切です。

IMの後半ページには今後の事業計画を載せることが一般的です。

事業計画の期間は、3~5年程度あれば十分と言えます。

買い手は事業計画を確認し、実現可能性を鑑みたうえで売り手企業に対するオファー金額を決定します。

売り手は、アグレッシブな事業計画を策定する傾向がよく見られますが、過去の財務数字の推移からあまりにかけ離れた計画だとかえって買い手候補から信頼を失ってしまうことにも繋がります。

事業計画が達成できることの合理的な根拠を売り手企業はきちんと説明できるようにしておくことが重要です。

また、事業計画は単なる数字ではなく、どのように達成していくかのアクションプランも説明に加えておくと、事業計画達成見込みの信頼性を高めることができます。

事業計画は、バリュエーションを決めるうえで大切な要素の一つですので、売り手は時間をかけて慎重に策定するようにしましょう。

買い手は、売り手からの事業計画をそのまま受け入れるのではなく、懐疑的な目をもって実現可能なのかどうかを検討する必要があります。

事業計画の内容が、売り手企業のバリュエーションに大きな影響がある場合には、外部コンサルタントなどに依頼し、事業計画の実現可能性に関して、意見を貰うこともあります。

IM(企業概要書)を作成するためには、売り手が依頼するFAやM&A仲介会社に情報を渡す必要があります。

IM作成に必要な情報は、財務情報だけでなく、組織・人事に関する情報、KPIの推移、事業上の強みに関する資料など、経営の重要機密情報です。

この情報を万が一競合企業が手にするようなことがあれば、今後のビジネス展開に大きなネガティブな影響を及ぼします。

重要な機密情報をやり取りする際は、相手が自分たちの味方であっても、秘密保持契約を締結することが大切です。

売り手企業の従業員にとって、自社が売却されていることを知れば、「自分は将来どうなるのだろう」などと不安に思うのは当然のことです。

また、重要な取引先にとっても、「M&A後も継続して同じ条件で取引してくれるのか」と考えてしまいます。

ディールが始まる前から、従業員にM&Aの件が知れ渡ってしまえば、従業員の離職リスクが高まり、売却を完了できない可能性も同様に高まります。

M&Aに関する情報は、クロージング前であれば会社の経営層など限られた人財のみに共有すべきです。

秘密保持契約を締結することで、情報漏えいの抑止力とし、万が一の時に損害賠償請求することができるなど、万全の体制にしておくようにしましょう。

買い手はIMの情報をもとに、詳細なQAや簡易的なデューデリジェンスを行い、入札や売り手との交渉を行います。

その結果、基本的な条件が合意できれば、基本合意書を締結し、外部専門家を起用した詳細なデューデリジェンスを実施します。

基本合意に進めるかどうかの意思決定を行うための資料がIM(企業概要書)ということになります。

IMは売り手からの依頼を受けて、FAやM&A仲介会社、コンサルティング会社などが作成することが多いですが、自らが作成することもできます。

IMは投資意思決定に必要な数字の整理はもちろんのこと、定性的に自社の強みを認識する良い機会にもなります。

今まで自社の管理体制が弱く、各種数字の提供に時間がかかってしまった場合には、IMの作成を機会に、管理体制を強化していくこともできます。

売り手企業にとって、IMは作成したものの、結果としてM&Aが成立しないこともあります。

そのような場合には、IM作成を通じて自社の状況を見つめなおすことができたと前向きに捉えると良いでしょう。

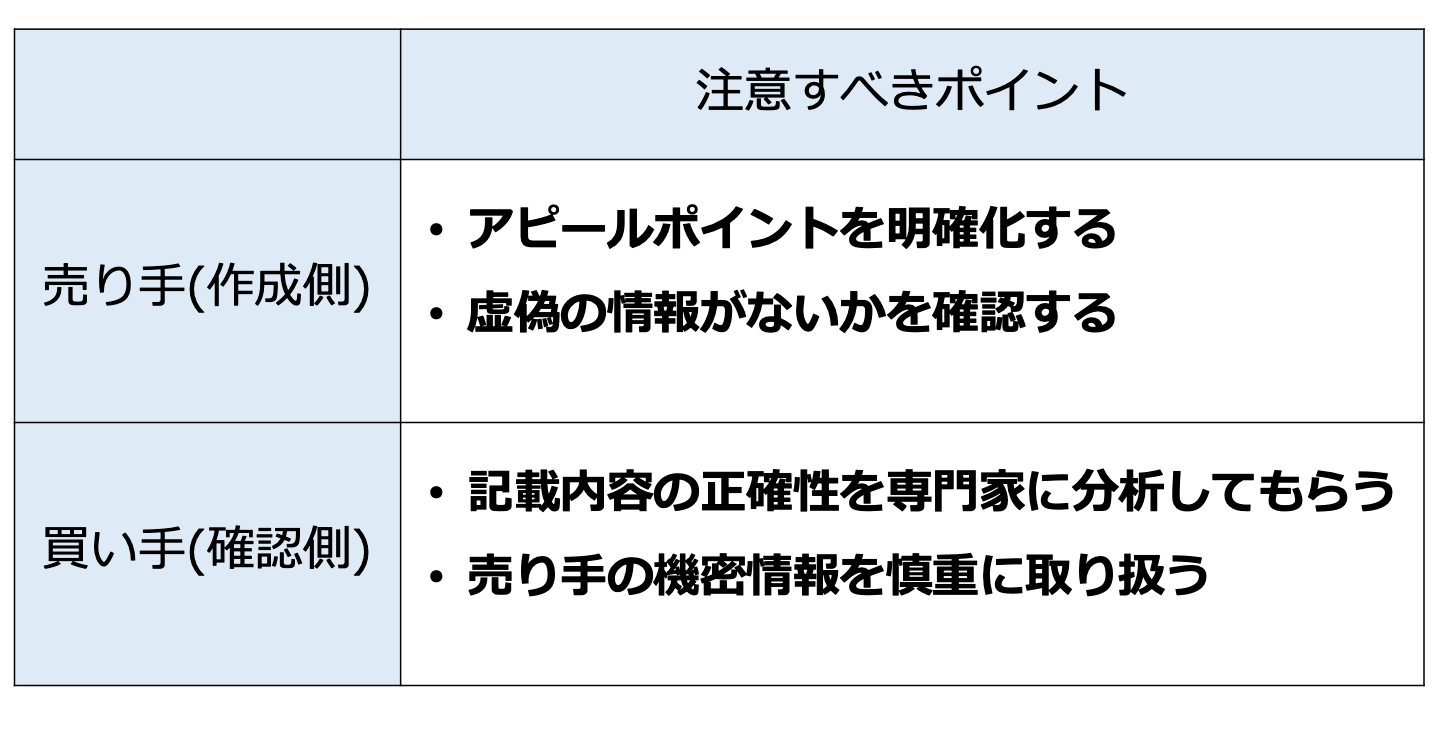

IMは売り手企業が買い手候補に対して最初にできるアピールです。

IMの中でアピールポイントを明確化することで、自社の魅力を正確に伝えることができます。

例えば、直近の成長性が高い場合、月次の売上高や販売個数などKPIデータを開示することが考えられます。

また、ある地域のシェアが1位である場合には、地域ごとのシェアを開示するといった工夫をすることができます。

自社のアピールポイントが何かを考え、それに沿ったデータや資料を提供することを心がけましょう。

IMに重要な虚偽の情報があったまま、買い手がM&Aを進めてしまい、後にデューデリジェンスの実施等で虚偽であることが判明した場合に大きな問題となります。

買い手はIMの情報が正しいことを前提にプロジェクトを前に進める判断をしているのであり、判断の根本を覆すような大きな情報の誤りであればなおさらです。

売り手はなるべく高い金額で売却したいため、良い情報のみを出したくなる気持ちになりますが、数字を故意に大きくするような行為は絶対に止めておきましょう。

後に、デューデリジェンスのプロセスにおいて、公認会計士、税理士、弁護士といった外部専門家から数字や情報の正確性を確認されるため、結局は虚偽の数字であることはいずれかのタイミングで分かってしまいます。

買い手にIMを提出する前に、今一度、虚偽の情報がないかダブルチェックを実施しましょう。

IMは売り手主導で作成されるため、売り手の主観が多分に入ったデータとなる可能性があります。

例えば、売り手自らが作成した市場シェアのデータであれば、その正確性は第三者の目からきちんと確認しておく必要があります。

許認可や法規制の情報が重要な場合には、買い手が外部の弁護士から意見書等を入手することもあります。

買い手は、IMの情報を鵜吞みにするのではなく、情報の正確性について専門家に分析してもらうなど、対応する必要があります。

IMは売り手企業の経営に関する重要な機密情報の塊です。買い手が故意でなくともIMを流出させてしまった場合には、売り手企業から損害賠償請求をされるリスクが増大します。

IMの確認後、次のステップに進めないという意思決定を行った場合にも、IMを適切に削除するなど、その後の情報管理も重要です。

IMの情報はM&Aチーム限定で共有するなど、社内の中でも限られた役職員のみに共有することで情報漏えいの事故発生確率を減らすことができます。

IMの開示前に締結した秘密保持契約書の内容に従い、適切にIMの情報を管理するようにしましょう。

以上、IMについて概要、記載内容、作成目的、実務上の注意点を解説してきました。

IMは売り手企業の機密情報を扱っており、秘密保持の観点でも注意を要する書類です。

売り手にとって、IMは自社の魅力を伝えられる資料であり、アピールポイントを明確化し、アピールポイントに繋がるデータを開示できるようにしましょう。

ただし、合理性のない事業計画数字や虚偽の数字の開示は避けなければなりません。

重大な数字の誤りは、後のデューデリジェンス等のプロセスで判明されやすく、大きな問題となってしまいます。

IMを正式に開示する前には、必ず整合性の確認を実施することが重要です。

買い手は、IMをもとに売り手企業の詳細な分析を行いますが、疑問点等あればすぐに売り手企業に対して質疑応答や追加資料の依頼を行うようにしましょう。

疑問点が残る状態でオファーを出すことは避けなければなりません。

場合によっては、外部専門家にIMの正確性を確認してもらうようにしましょう。

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。