飲食店の居抜き売却・譲渡とは?|売却価格の相場や最新事例もわかりやすく解説

- 記事監修: 鈴木 裕太 (中小企業診断士)

飲食店の売却手法は、「居抜き売却」と「M&A」の2種類です。また、売却価格の相場は立地・規模・清潔感・財務状況で決まります。飲食店の売却について、手法やメリット、最新事例をくわしく解説します。

飲食店の売却とは、飲食店の店舗単体や飲食事業、事業を運営する会社ごと売却することを意味します。

以下では、売却と譲渡の違いや売却先の企業を探す方法をご紹介します。

「飲食店を売却する」と「飲食店を譲渡する」は、一見すると同じ行為であると思いますが、厳密には異なります。

飲食店の「売却」とは、一般的に民法第555条に規定されている「売買」のことを意味します。

民法における売買とは、「一方が財産権を相手方に移転することを約束し、相手方が代金を支払うことを約束することで効力が生じる行為」です。[1]

つまり飲食店の売却は、有償で飲食店の権利を相手に移転することです。

一方で「譲渡」とは、有償無償を問わず、資産の権利を移転させる行為を意味します。[2]

つまり飲食店の譲渡は、有償で飲食店を売却することだけでなく、無償で飲食店を誰かに渡すことも含めた概念です。

契約内容に「譲渡」という用語が用いられる場合は、有償であるか無償であるかを明確にすることが重要です。

飲食店の売却先を探す方法は主に以下の3種類です。

1つ目の方法は、仲介手数料などの費用をかけずに飲食店を売却できる点がメリットです。

ただし、幅広い人脈を持っていないと、満足いく条件で売却できる相手を見つけることは困難です。

2つ目の方法は、業者が持つ幅広いネットワークを利用することで、希望に適う相手を見つけやすい点がメリットです。

また、依頼する業者によっては、専門家による契約や交渉のサポートを得ることもできます。

ただし、実務の依頼にかかる費用が比較的高いため注意が必要です。

3つ目の方法は、専門業者に依頼するよりも安い費用で、幅広い対象から売却先を探せる点がメリットです。

ただし基本的には買い手と直接交渉する必要があるため、専門家(M&Aアドバイザーなど)を紹介してくれるサービスを選ぶことがおすすめです。

飲食店オーナーが店舗や事業、会社を売却する理由は、主に下記の3つです。

特に飲食業界は競争が激しいため、2つ目の理由(経営状況の悪化)で飲食店を売却するケースが多いと言われています。

ただし業績が著しく悪化している状況だと、満足できる条件で売却できなかったり、買い手が見つからなかったりするリスクが高いです。

今後業績が回復する見込みが薄い場合には、早い段階で戦略的に飲食店事業を売却することも視野に入れるのがおすすめです。

飲食店を売却したい方にとって、売却価格の相場は特に気になる部分でしょう。

事前に相場を知っておくことで、安値で買い叩かれるリスクや、希望金額を高く設定して買い手が見つからないリスクを軽減できます。

この章では、一般的な飲食店の売却価格相場や相場を左右する要素を解説します。

飲食店売却の価格相場は、「居抜き譲渡(造作譲渡)」と「M&A(株式譲渡・事業譲渡)」で異なります。

飲食店の店舗を居抜き譲渡する場合、立地や規模などの要素で相場が変わってきます。

たとえば都内にある10〜30坪の飲食店だと、50万円〜300万円が相場であると言われています。

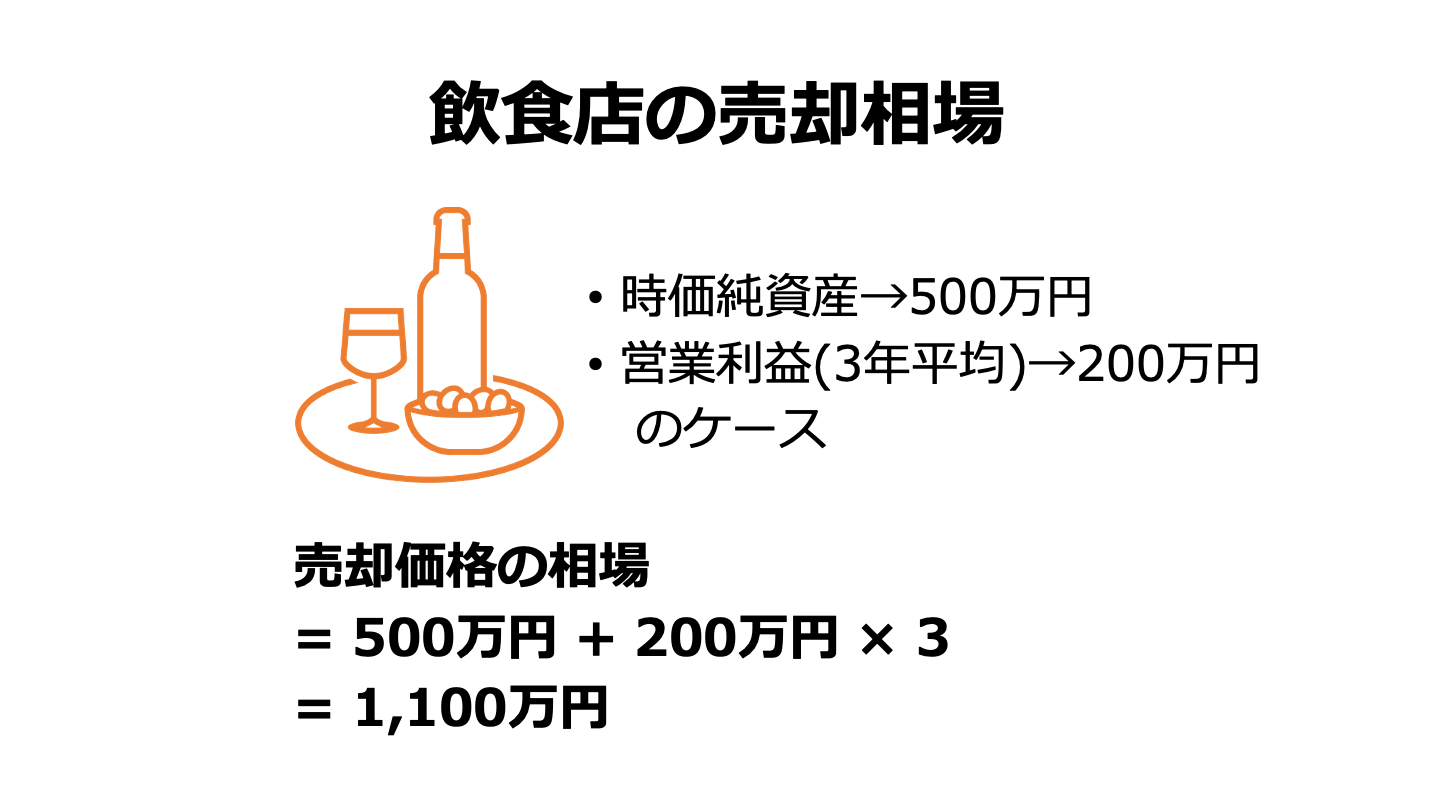

一方でM&Aによって飲食店事業や会社ごと売却する場合、「時価純資産+営業利益×2〜5(年)」で算出した金額が相場と言われています。[3]

たとえば時価純資産が500万円、営業利益が200万円のケースでは、相場は900万円〜1,500万円です。

飲食店の売却相場は、主に以下4つの項目に左右されます。

買い手からのニーズが大きい立地にある飲食店ほど、売却価格の相場は高くなります。

具体的には、そのエリアで飲食店を行いたいと考える人が多いほど、高い価格で売却できる可能性が高まります。

たとえばランニングコスト(賃料など)を安く抑えることができ、かつ安定的に集客効果が見込める立地であれば、買い手からのニーズが大きいため売却価格は高くなるでしょう。

また、大手飲食店チェーンに需要がある駅前の好立地なども、売却価格の相場が高い傾向にあります。

立地と同様に、買い手からのニーズが大きい規模感の飲食店であるほど、売却価格の相場は高いです。

たとえば1〜3人程度の少人数で運営できる規模(10〜20坪)の飲食店は、少ないリソースで飲食店を始めたい買い手からの需要が大きいです。

30〜40坪の中規模な店舗も、ファミリーレストランなどを行いたい企業からの需要が見込めます。

また、店舗の大きさだけでなく、部屋の形状も相場を左右する重要な要素です。

たとえば間口が広い店舗の方が、狭い店舗と比べて席数を多く確保できるため、売却価格は高い傾向があります。

変則的な形状の店舗だと、席数を十分に確保できないという理由から、売却価格が低くなる可能性があるため注意です。

清潔感が高い店内であるほど、買い手から高く評価される可能性があります。

立地や規模といった要素は、今から変えることはできません。

ですが、「毎日厨房を綺麗に磨く」などの行動で、今からでも清潔感は高めることができます。

少しでも飲食店の売却価格を高めたいならば、日頃から清潔感を意識すると良いでしょう。

M&Aの手法で事業や会社ごと売却する場合、財務状況も相場を大きく左右します。

具体的には、「純資産の金額」や「利益(利益率)」、「成長性(利益の伸び率)」が大きいほど、高い金額で売却できる可能性が高まります。

事業や会社ごと飲食店を売却したい方は、財務状況の改善を図ることがおすすめです。

飲食店売却の目的や手法、相場などを理解するには、実際の事例が役に立ちます。

この章では、M&Aサクシードで成約した飲食店売却の事例を2例、有名飲食店チェーンが関与した売却事例を3例紹介します。

売り手のスニタトレーディングは、日本国内で「本場インド料理店サムラート」を7店舗運営している会社です。

買い手のゴーゴーカレーグループは、カレーを専門とする商社です。

具体的には、カレー店のチェーン展開やカレーの商品開発・卸・販売を手がけています。

売り手企業は、「本場インド料理店サムラート」の商品を作っていた工場を売却しました。

工場を売却した理由は、事業のさらなる成長です。

当時売り手のスニタトレーディングでは、デパートやスーパーに手作りの商品を卸していました。

しかし十分な利益を得られていなかったため、PR活動やEC販売を強みとする買い手企業に工場を売却しました。

一方で買い手企業は、インドカレーブランドを展開する中で、ハラール料理を作る工場を確保したいと考えて、スニタトレーディングとのM&Aを行いました。

売り手企業は、事業譲渡の手法を用いて自社工場を売却しました。

飲食店やEC、小売など、幅広い販路を持つゴーゴーカレーグループに工場を売却したことで、自社ブランドをさらに多くの顧客に提供できるようになりました。

一方で買い手企業は、工場を取得したことでハラール料理のブランドやメニューを作ることが可能となりました。[4]

売り手は、アパレル事業を本業としている会社です。

本件のM&Aでは、千葉県と静岡県にあるハワイアンカフェ2店舗を売却しました。

買い手のオークニ商事は、全国193の拠点で飲食店事業や介護施設事業などを手がけている会社です。

売り手企業がハワイアンカフェを売却した目的は、事業ポートフォリオの見直しです。

当時売り手は、新規事業で始めたハワイアンカフェについて、事業ポートフォリオ見直しの一環で廃業することを検討していました。

しかしニッチなハワイアンカフェを辞めるのは勿体無いと思い、オークニ商事への売却を選択しました。

一方で買い手は、売り上げ規模の拡大を目指すために、自社で新規事業を作るのではなく、自社にはないブランドを持つ売り手企業を探していました。

そこで、自社ブランド(和食の飲食店)とはまったく異なるハワイアンカフェを買収しました。

売り手企業は、事業譲渡の手法でハワイアンカフェを売却しました。

買い手経営者の意思決定が早かったため、わずか1ヶ月という短い交渉期間でM&Aは成立しました。[5]

売り手のペッパーフードサービスは、「いきなり!ステーキ」や「ペッパーランチ」などの飲食店を手がけていた外食大手チェーンです。

今回のM&Aでは、「ペッパーランチ」事業を運営する子会社(株式会社JP)を売却しました。

買い手となったPLHD株式会社は、投資ファンドであるJ-STARが出資している会社です。

J-STARは、若者をターゲットとしたアパレルブランド「ウィゴー」や、外食チェーンである「越後屋」などへの投資実績があることで有名です。[6]

売り手のペッパーフードサービスは、主力事業である「いきなり!ステーキ」の収益改善を目的に、ペッパーランチ事業を売却しました。

ペッパーフードサービスは、本件の売却を通じて得た利益を本業に集中投入し、経営基盤と財務体質を建て直すとしています。

2020年8月、ペッパーフードサービスは株式譲渡の手法を用いて子会社をJ-STARに売却しました。

具体的には、子会社株式の全部をJ-STARに譲渡しました。

会社売却の価格は85億円です。

ただし、ペッパーランチ事業が一定の売上高目標を達成することを条件に、売却額は最大で102億円まで増額される可能性があるとのことです。[7]

売り手のJ.フロントリテイリングは、大手百貨店である「大丸」と「松坂屋」の共同持株会社です。

本件のM&Aでは、J.フロントリテイリングの子会社として、全国の大丸・松坂屋店舗やショッピングセンターなどで飲食店事業を手がけていた「J.フロントフーズ」が売却対象となりました。

買い手のダンシンダイナーは、関東・関西を中心に、焼肉やしゃぶしゃぶ、お好み焼きなど、数多くの分野で飲食店を展開する会社です。[8]

当時、競合の激化やコロナ禍による店舗の休業などの影響により、売り手の飲食店事業は厳しい局面を迎えていました。

また、百貨店のレストランに対する顧客ニーズが変化していることも相まって、百貨店事業と飲食店事業のシナジーも低下していました。

そこでJ.フロントリテイリングは、経営資源を主力・成長事業に集中させる目的で、飲食店事業を運営するJ.フロントフーズを売却したのです。

2021年2月、J.フロントリテイリングは株式譲渡によって、子会社を買い手企業に売却しました。

全株式を譲渡したことにより、J.フロントフーズはダンシンダイナーの子会社となりました。

会社売却の価格は1億7,000万円です。

ただし同社は、2021年2月期末の財政状態に応じて価格調整を行うと発表していたため、実際の売買価格は異なる可能性があります。[9]

売り手のアイテムは、首都圏で14店舗(当時)のお好み焼き飲食店「ごっつい」を運営している会社です。

買い手のホットランドは、たこ焼きチェーン「築地銀だこ」などの和食チェーン店を展開する会社です。

買い手企業は、さらなる事業拡大を実現する目的で、アイテムとのM&Aを行いました。

築地銀だこブランドで培ったノウハウ・経営資源と売り手企業のブランドを融合させることで、事業拡大を図るとのことです。

売り手企業の目的は明らかにされていませんが、国内有数のたこ焼きチェーンを運営する買い手企業の傘下に入ることで、より安定的に事業の成長を目指せると考えられます。

2018年10月、アイテムは株式譲渡の手法で会社売却を行いました。

すべての株式を譲渡することで、同社はホットランドの子会社となりました。

会社売却の金額は4億7,700万円です。[10]

[4] 1+1=100になるM&A。パートナーを組むことで鮮明になった世界展開【M&A事例】(M&Aサクシード)

[5] 撤退を考えていた大型ショッピングモールに入る飲食店をM&A。未来の可能性を手に入れる【M&A事例】(M&Aサクシード)

[6] 「ペッパーランチ」、投資ファンドに売却へ(日本経済新聞)

[7] 子会社の異動(株式譲渡)に関するお知らせ(ペッパーフードサービス)

[8] 会社概要(ダンシンダイナー)

[9] 連結子会社の異動を伴う株式譲渡に関するお知らせ(J.フロントリテイリング)

[10] 株式の取得(子会社化)に関するお知らせ(ホットランド)

飲食店を売却する手法は、「居抜き売却(造作譲渡)」と「M&A(株式譲渡・事業譲渡)」の2種類です。

この章では、各手法の概要とメリットをご説明します。

居抜き売却とは、飲食店の内装や厨房設備など(造作)を売却することです。

簡単に言うと物件のみの売却であり、飲食店の営業権や雇用契約などの権利は譲渡しない点が特徴です。

居抜き売却は、「造作譲渡」とも呼ばれます。

居抜きで飲食店を売却するメリットは3つあります。

まず1つ目は、原状回復費用をかけずに済む点です。

飲食店を閉店する場合、家主との賃貸借契約を解消し、物件を引き渡す必要があります。

物件の引き渡し(賃貸借契約の解除)時には、民法第545条の規定に基づき原状回復義務を負うことになっています。[11]

原状回復とは、賃借人の居住・使用によって発生した建物価値の減少のうち、故意や過失、通常の使用を超える使用による損耗・毀損を復旧することです。

居住用の住宅であれば、通常の使用を超える損耗や毀損がなければ、原状回復費用は発生しないと言われています。[11]

一方で飲食店などの事業で使っている物件の場合、油汚れなどの通常使用を超える損耗・毀損が生じやすいです。

そのため、契約の規定により「原状回復工事の実施」が物件の引き渡し条件となっていることが大半です。

原状回復工事でかかる費用はケースバイケースですが、少なくとも数十万円〜100万円前後の費用はかかります。

決して安くないため、費用を確保できずに飲食店を閉店できない事態にもなり得ます。

一方で居抜き売却を行えば、物件の権利をそのまま買い手に移転できるため、家主の承諾を得れば原状回復工事を行わずに済みます。

前述したとおり、居抜き物件を売却すれば数十万円〜数百万円ほどの利益を得られます。

廃業コストを抑えた上で売却利益も得られるため、ただ閉店する場合よりも多くの現金を手元に残せるでしょう。

物件の賃貸借契約書には、解約予告期間が定められるケースが大半です。

解約予告期間が設定されている場合、その期間よりも前に契約を解除したい旨を家主に伝える必要があります。

言い換えると、解除する旨を伝えたからと言って、すぐに飲食店を廃業できるわけではないのです。

たとえば解除予告期間が6ヶ月の場合、たとえ飲食店を畳んで収入が0円になったとしても、6ヶ月間は家賃が発生してしまいます。

一方で居抜き売却を行う場合、家主にとっては家賃収入が途切れずに済みます。

そのため、飲食店事業を畳んだ後に家賃を支払う事態を回避できます。

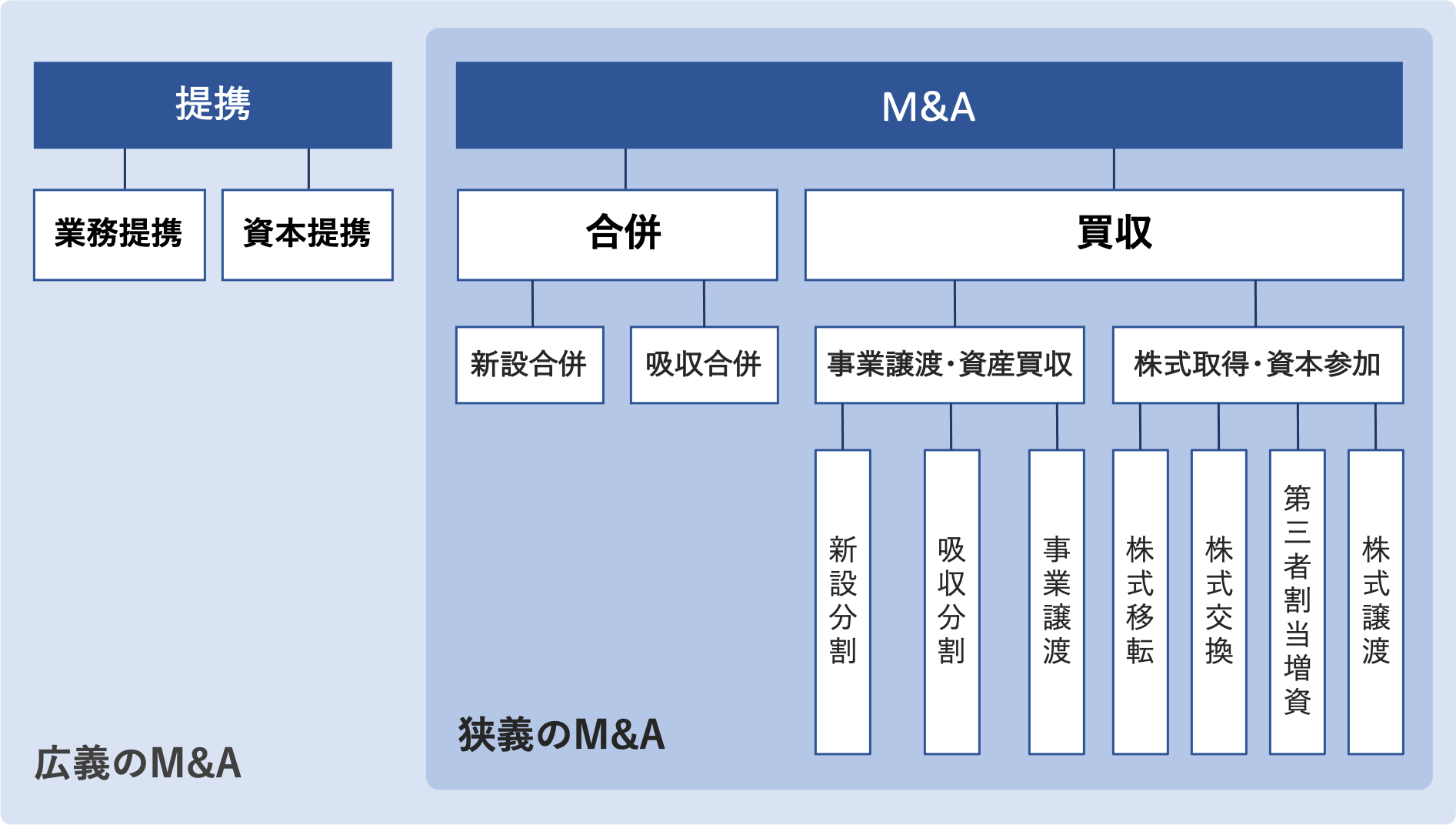

M&A(Merger And Acquisition)とは、「企業の合併と買収」を意味します。

具体的には、複数の会社を1つの会社に統合したり、他社の支配権や事業を買収したりすることを指します。

また、広義の意味では経営権の移転をともなわない「資本提携」や「業務提携」もM&Aに含まれます。

飲食店の店舗単体ではなく、事業や会社ごと売却する場合にM&Aを行います。

飲食店の売却では、主に「株式譲渡」または「事業譲渡」の手法が用いられます。

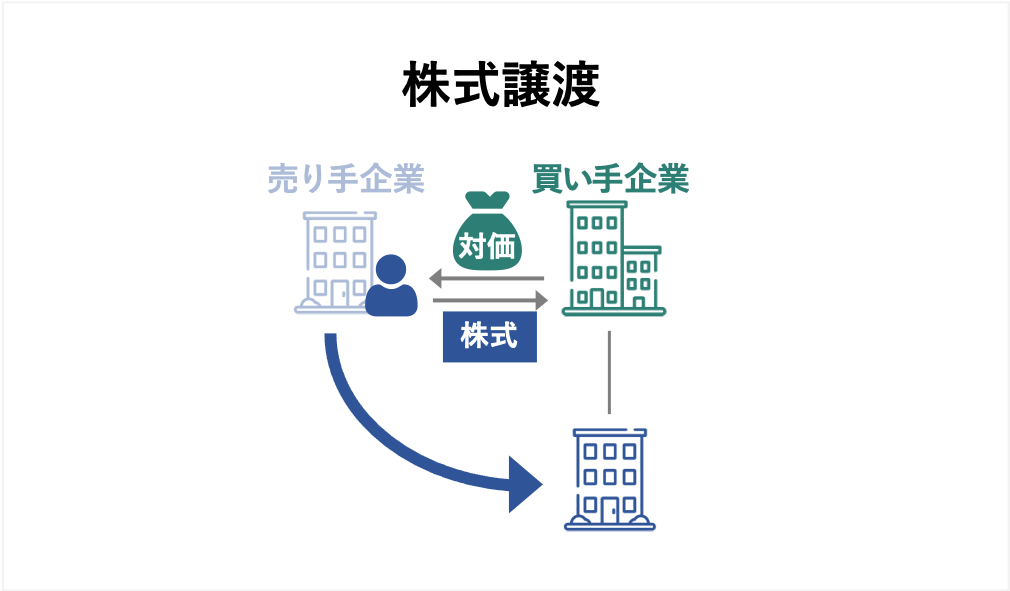

株式譲渡とは、会社が発行している株式の一部またはすべてを売却する手法です。

一定割合以上の株式を譲渡することで、会社の支配権を第三者に移転できます。

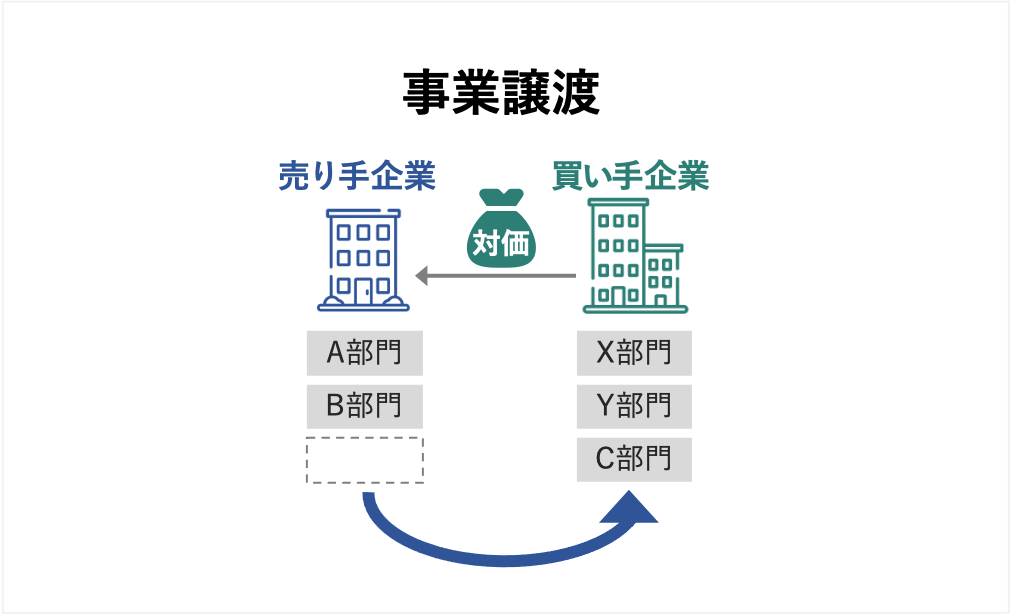

一方で事業譲渡とは、会社内にある事業の一部または全てを売却する手法です。

たとえば、複数の事業を行っている会社が飲食店事業のみを譲渡したり、特定エリアの飲食店事業のみを売却したりするケースで用います。

株式譲渡で飲食店事業を運営する会社ごと売却すると、以下4つのメリットを期待できます。

他のM&A手法と異なり、株主総会の特別決議や債権者保護などの手続きを必要としません。

そのため、簡単かつ短時間で飲食店事業を運営する会社を売却できます。

株式譲渡では、株主が変わるだけで社内の資産や権利などに変動は生じません。

つまり、権利や義務、資産などをまとめて買い手企業に移転できるのです。

株式譲渡では、社内にあるすべての資産が売却対象となります。

そのため、一部の資産や事業のみを売却する造作譲渡や事業譲渡と比較して、売却金額は高くなる傾向があります。

造作譲渡や事業譲渡の場合、資産や事業を売却した後は会社を廃業することになります。

それに伴い、残った社員との雇用契約や取引先との契約は解消せざるを得ません。

その結果、社員が職を失ったり、取引先が連鎖倒産の事態に追い込まれたりする可能性があります。

一方で株式譲渡ならば、会社の経営を他の企業(経営者)に託すことができます。

そのため、飲食店事業に携わっている従業員の雇用や取引先との契約も維持されます。

事業譲渡で飲食店事業を売却すると、以下3つのメリットを期待できます。

事業譲渡では、買い手と交渉した上で売却する資産や権利を決めることができます。

そのため、不採算事業を売却して主力の飲食店事業に経営資源を集中させたり、特定エリアの飲食事業のみを売却したりできます。

事業譲渡はあくまで事業を売却する手法であるため、経営権は手元に残ります。

そのため、飲食店事業の売却で得られた資金を使って、新規事業を始めることが可能です。

株式譲渡は不要な負債も一緒に引き継ぐ手法であるため、買い手がM&Aの実行を躊躇する可能性があります。

一方で事業譲渡では、負債を引き継ぎ対象から外すことができます。

そのため、高収益の事業やニーズがある資産を持っていれば、多額の負債を抱えていても買い手が見つかりやすいです。

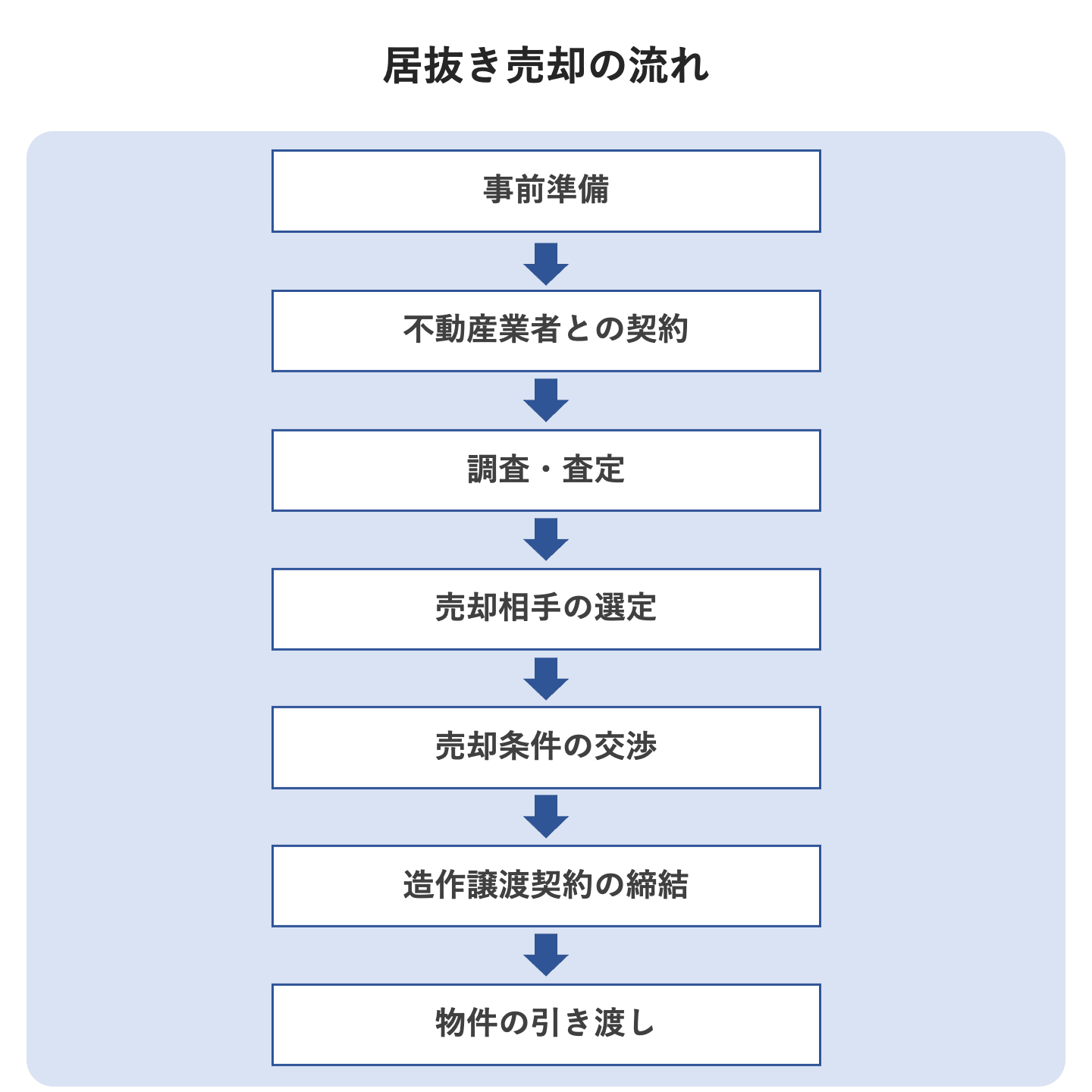

居抜き(造作譲渡)によって飲食店を売却する場合、一般的に以下の流れで売却手続きを進めます。

居抜き売却では、「原状回復の有無」や「リース契約の有無」、「解約予告期間」、「居抜き売却の可否」などを知っておく必要があります。

まずは契約書を確認し、上記の点を明確にしておきましょう。

次に、飲食店を売却する相手を探すために、不動産の仲介業者と契約を締結します。

不動産業者と契約するにあたっては、以下の項目についてヒアリングを受けます。

なお不動産業者との契約と並行して、貸主と交渉して造作譲渡の承諾を必ず得ることも大切です。

不動産業者との契約方法は、「一般媒介契約」と「専任媒介契約」、「専属専任媒介契約」の3種類です。

一般媒介契約は、一度に複数の不動産会社と契約して、買い手を探すことができる契約条件となっています。

一方で専任媒介契約や専属専任媒介契約は、1社の不動産会社としか契約できない条件となります。[12]

専任媒介契約や専属専任媒介契約を締結すると、幅広く買い手に物件をアピールできない点がデメリットです。

ただし、積極的かつ優先的に買い手を探してもらえる点がメリットと言われています。

それぞれの契約形態にメリットとデメリットがあるため、状況に応じて選択することが大切です。

ヒアリングや契約を行ったら、実際に不動産会社が現地調査を行い、物件の査定を行います。

査定では、店舗の広さや立地、物件の状態などを調査してもらいます。

現地調査の結果をもとに、買い手を募集する際の売却金額を決定します。

売却金額を決定したら、不動産会社に物件の購入者を探してもらいます。

具体的には、インターネットに物件を掲載して幅広く買い手を探したり、興味を持ちそうな相手に直接営業をかけたりします。

買い取りを希望する買い手候補が現れたら、まずは物件を内覧してもらいます。

内覧で物件の情報を把握してもらった上で、本格的に売却条件を交渉します。

買い手との間で物件の売買について合意したら、造作譲渡契約書を締結します。

基本的に不動産業者が契約書を準備してくれるため、法律の専門家などを起用する必要はないでしょう。

契約を締結したら、あとは対価を受け取った上で物件を引き渡します。

以上で、居抜き譲渡による飲食店の売却手続きは完了です。

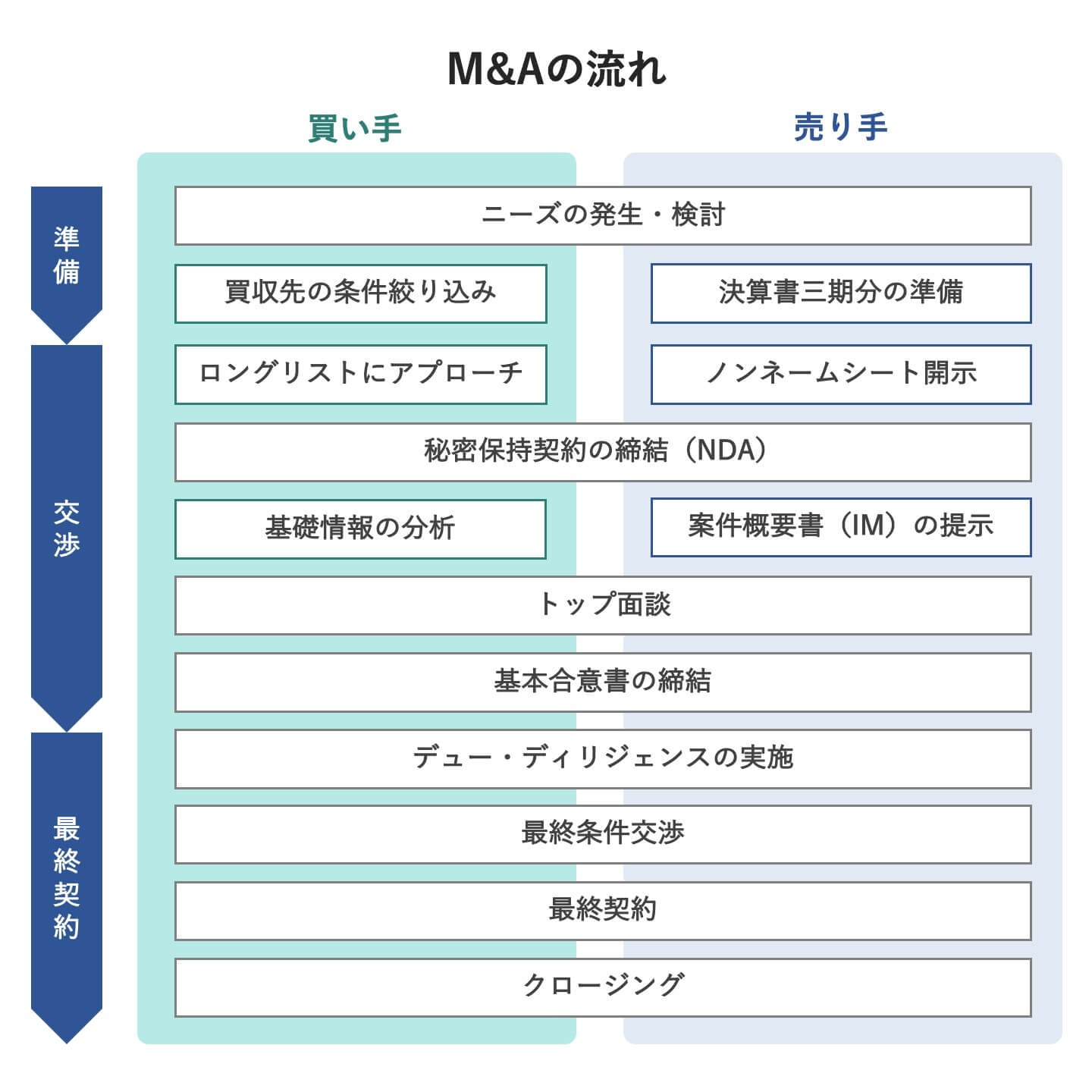

株式譲渡や事業譲渡のスキームで飲食店を売却する場合、基本的には下記の流れで手続きを進めます。

以下では、各手続きについて具体的に解説します。

まずは、M&Aを行う目的や用いる手法、希望する条件(金額など)を検討します。

検討を終えたら、次にM&Aの専門業者を選定します。

M&Aの専門業者は、大きく「M&Aアドバイザリー会社(仲介会社)」と「M&Aプラットフォーム」の2種類です。

M&Aアドバイザリーの会社は、買い手探しから契約締結までを手厚くサポートしてくれます。

ただし数百万円〜数億円規模の手数料がかかるため、なるべく手数料の体系が良心的な業者を選ぶことが大切です。

一方でM&Aプラットフォームは、直接買い手探しや交渉を行い、スムースに飲食店を売却できる点が魅力です。

また、手数料の体系もM&Aアドバイザリー会社と比べると安い傾向があります。

ただしサポートの充実度はサービスによって異なるため、豊富なサポートを提供するサービスを探しましょう。

M&Aの専門業者と契約したら、飲食店を売却する相手を選定します。

この段階では、自社の社名や事業内容が特定されない範囲で情報を公開し、買い手候補を選定します。

情報の特定を避けることで、従業員や取引先にM&Aを行う旨を知られてしまうリスクを軽減できます。

自社の情報に興味を示した相手が見つかったら、その企業と秘密保持契約を締結した上で、事業内容や社名などが書かれた具体的な情報を提示します。

詳細な情報を買い手が確認し、買い手がM&Aの実施について前向きな姿勢を見せたら、ここから本格的に交渉を行います。

交渉に先立って、まずは売り手と買い手の経営者同士がトップ面談を行うことが一般的です。

トップ面談は、各社の経営理念や価値観などを確認する目的で行います。

価値観や経営理念を知った上で、信頼できる相手かどうかを判断するのが重要です。

トップ面談を終えたら、売却金額やM&Aスキーム、今後のスケジュールなどの具体的な条件を交渉します。

基本的な条件について双方が合意したら、基本合意書を締結します。

基本合意書は、交渉で決定した事項について、お互いの認識を揃える目的で作成します。

基本合意書には、交渉で決定した事項(売却金額やスキームなど)に加えて、独占交渉権や法的拘束力の有無などについても盛り込みます。

独占交渉権を契約書に盛り込むと、その後は他の買い手と交渉できなくなるため注意が必要です。

買い手の希望で盛り込む場合でも、独占交渉権の期限を明確に設定することが大切です。

なお独占交渉権の期限は、3〜6ヶ月に設定することが一般的です。

基本合意書を締結したら、買い手企業(またはM&Aアドバイザー)によってデューデリジェンスが行われます。

デューデリジェンスとは、売り手企業の財務や法務、税務などの実態を詳細に調査するプロセスです。

主に、売り手企業が持つリスクを洗い出し、対策を考えたり買収金額を調整したりする目的で行います。

売り手企業は、調査で必要な資料の開示やヒアリングなどを求められることがあります。

虚偽の情報を伝えるとトラブルになるため、誠実に対応する必要があります。

デューデリジェンスの結果をもとに、買い手側は買収金額の調整やM&A実行可否の判断などを行います。

買い手側がM&Aを行う意向を固めたら、最終的な条件交渉を行います。

交渉を経て双方がM&Aを実施すると決断したら、最終契約書(株式譲渡契約書など)を締結します。

最終契約書には、譲渡日や売却金額などの条件、表明保証、前提条件、解除条件などを盛り込みます。

最後に、契約書の項目にしたがってクロージング手続きを行います。

クロージングとは、対価の支払いや株式の交付などにより、正式にM&Aの手続きを実行することです。

クロージングが完了したら、M&Aによる飲食店の売却は完了です。

飲食店の売却では、いくつか注意すべき点があります。

この章では、居抜き売却とM&Aに分けて飲食店売却の注意点をご説明します。

居抜き売却の手法で飲食店を売却する場合、注意点は下記の2つです。

居抜き売却を行うと、借主側の契約者が変更することになります。

そのため、あらかじめ貸主から承諾を得る必要があります。

契約書内に造作譲渡を禁止する旨が明記されている場合でも、条件次第で認めてくれる可能性もあります。

居抜き売却について否定的な考えを持つ貸主もいるため、慎重に承諾を得るようにしましょう。

リースしている店舗設備(リース物件)は、飲食店の運営企業ではなくリース会社が所有権を持っています。

そのため、リース物件は勝手に売却することができません。

リース物件については、下記いずれかの対応をとる必要があります。

1つ目の方法は、リース品の残債を支払う方法です。

リース品の残債を支払えば、その物品の所有権をリース会社から自社に移すことができます。

自社が所有権を獲得することで、自由に他の物品とまとめて売却できるようになります。

2つ目の方法は、リース契約を買い手に引き継いでもらう方法です。

自社で費用を出さずに済むものの、リース会社から契約を移転する旨について同意を得る必要があります。

どちらの方法が良いかはケースバイケースです。

リース会社や買い手の意向を踏まえて、最適な選択肢をとりましょう。

M&Aの手法で飲食店を売却する場合、以下2つの点に注意が必要です。

親族間による飲食店の譲渡などのケースでは、無償で株式譲渡を行い、支配権を移転する場合があります。

個人同士での株式譲渡であれば、無償で会社の株式を譲渡しても課税されません。

ただし個人の株主が法人に対して無償で株式譲渡すると、所得税法第59条1項2号の「著しく低い価額による譲渡」に該当します。

著しく低い価額とは、売却価額が時価の2分の1を下回っているケースを指します。[13]

法人に対して著しく低い価額による譲渡を行うと、所得税法第59条1項の定めにより「時価に相当する金額」で資産の譲渡があったとみなされます。[14]

つまり、無償で会社を譲渡しても所得税が課税される可能性があるのです。

「現金をもらっていないにもかかわらず課税される」という事態になり得るため、税理士に相談した上で無償譲渡を行うかどうかを検討しましょう。

債務超過の会社が飲食店事業を譲渡する場合、債権者に詐害行為取消権を行使されるリスクに注意が必要です。

民法424条に規定された詐害行為取消権とは、「債務者が債権者を害することを知った上で実施した行為について、行為の取消しを裁判所に請求できる権利」です。[15]

債務超過の会社が事業譲渡を行うと、現金化できる資産が第三者に移るため、債権者の利益を害することになります。

そのため、債権者に詐害行為取消権を行使されることで、事業譲渡の効果が取り消されてしまう可能性があります。

このような事態にならないためにも、債務超過の会社は弁護士に相談した上で事業譲渡を行いましょう。

[13] No.3217 時価より低い価額で売ったとき(国税庁)

[14] 所得税法第59条(e-Gov)

[15] 民法第424条(e-Gov)

M&AのマッチングサービスであるM&Aサクシードには、飲食店の売却案件が多数掲載されています。

売上高が1,000万円以下の案件だけでなく、数億円規模の高収益な優良案件もございます。

特に2021年は、新型コロナウイルスの流行により、飲食店事業の売却が活発化しています。

飲食店事業に新規参入したい経営者様や、既存の飲食事業を強化したい経営者様は、ぜひM&Aサクシードに掲載されている売却案件をご確認ください。

また、売却を検討している経営者様も、掲載されている案件の規模やエリアを参考に、M&Aサクシードでの買い手探しを検討していただけますと幸いです。

譲渡企業は登録無料で利用でき、譲り受け企業が負担する手数料も一般的な仲介会社などと比べて安価です。

飲食店の売却手法は「居抜き売却」と「M&A」の2種類であり、それぞれメリットや手続きの流れは異なります。

自社の状況や経営者の希望を考慮し、最適な手法を選択することが大切です。

また、高値で売却する可能性を高めるには清潔感や財務状況の改善が有効です。

高い金額で飲食店を売却したい方は、早い時期から上記要素の改善に向けた準備を進めましょう。

(執筆者:中小企業診断士 鈴木 裕太 横浜国立大学卒業。大学在学中に経営コンサルタントの国家資格である中小企業診断士資格を取得(休止中)。現在は、上場企業が運営するWebメディアでのコンテンツマーケティングや、M&Aやマーケティング分野の記事執筆を手がけている)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。