M&Aの手続きでは法律の知識が必要です。法律の知識がないと、契約書に抜け漏れが生じるなど、深刻な事態が生じやすくなります。今回は、M&Aに必要な法律の知識や実務の手続きをくわしく解説します。(公認会計士監修記事)

会社法は、M&Aにおいて多くの場面でその知識が必要になりますが、主な場面は以下の通りです。

M&Aの交渉において、金額はもちろん重要ですが、対象会社の株式のうち何%を取得するかも大事な交渉ポイントです。

33.3%超、50%超、100%など取得する比率に応じて対象会社への影響力が大きく変わります。

例えば、50%超取得できれば、買い手の賛成票のみで役員選任できるため、会社経営をある程度自由にコントロールすることができます。

33.4%であれば、役員選任は自身の賛成票だけでは足りませんが、合併など会社に重要な影響を及ぼす意思決定事項に対しては拒否権を持つことができます。

交渉の前段階で、株主が得られる会社法上の権利については、知識を深めておく必要があります。

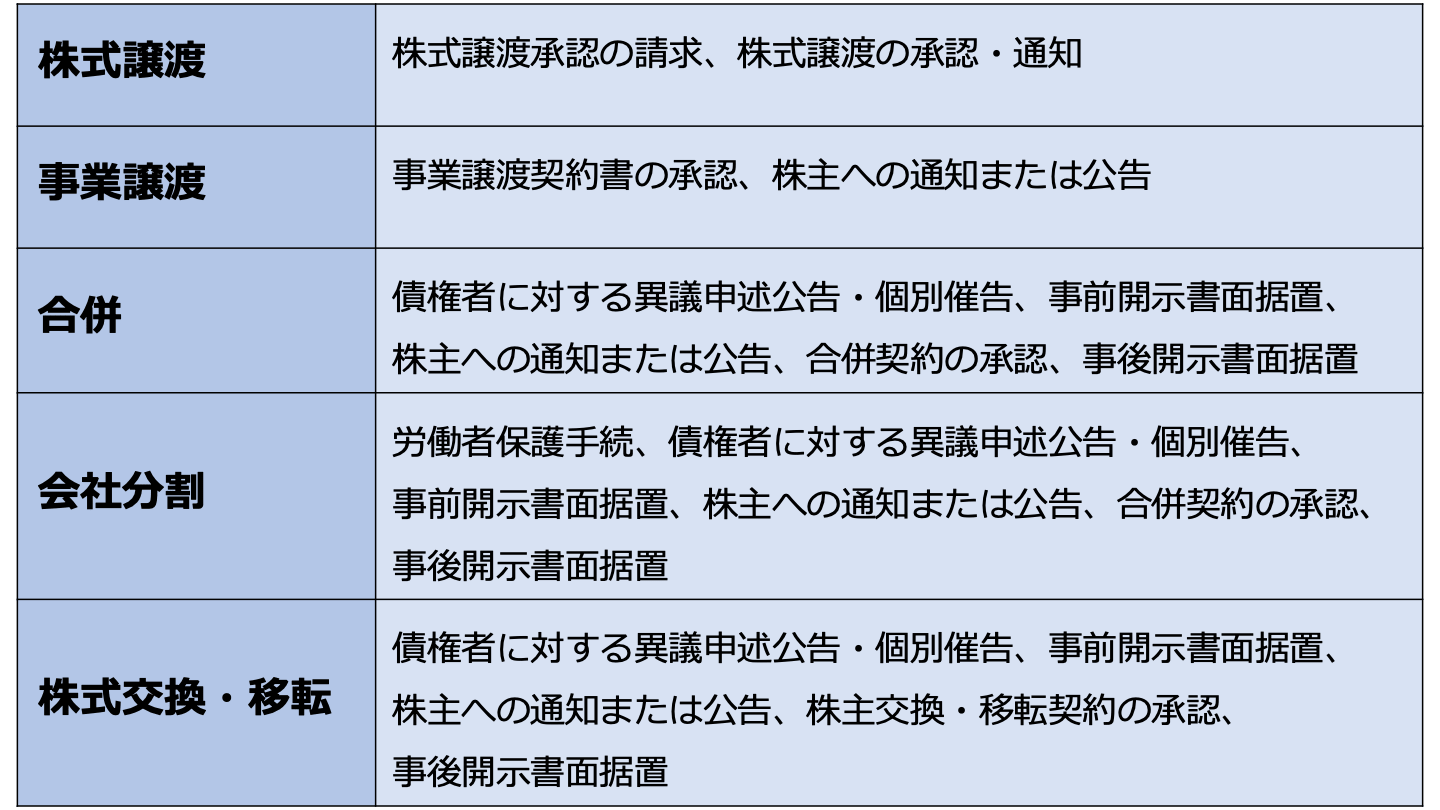

M&Aはスキームによって、その後の手続が大きく異なってきます。

特に合併、会社分割などの組織再編行為は会社法に厳密に手続が定められています。

仮に手続漏れがあった場合には、関係者から組織再編を無効にされる訴えを起こされるリスクもあり、法的に不安定な状態となります。

会社法の知識がなければ、適切なM&Aのスキームを選択することが難しくなります。

デューデリジェンスにおいて、対象会社が会社法の規定に沿った会社運営を行っているかを確認する必要があります。

例えば、会社が法的に設立されているか、株主総会・取締役会の開催や議事録作成が会社法に則って適切に運営されているか、過去に組織再編がなされている場合に適法に成立しているかなど、会社運営の根本を確認していきます。

M&Aの契約締結・実行において、会社法に定められている株式の譲渡承認や名義書き換えの手続を適切に行う必要があります。

M&A成立のために必要な事項を契約書に盛り込んでおき、買い手、売り手がそれぞれ必要な手続を遂行していきます。

M&A後には、新しい取締役・代表取締役の選任、増資、決算期の変更など株主総会や取締役会において決議されるべき事項が多数あります。

会社法のルールに従って、手続を進めていく必要があります。

法人税法は、買い手が投資回収できるかどうかに大きく影響を及ぼします。

スキーム選択、対象会社の繰越欠損金の有無、連結納税の適用可否など、将来キャッシュフローの金額にインパクトが生じるケースが多くあります。

税制改正により、「株式交付」のような新しい組織再編が創設されることもあり、毎年、新たに知識をアップデートしていく必要があります。

M&Aのスキームが会社分割になった場合には、労働契約承継法の知識が必要になります。

会社分割の場合、分割する事業と分割しない事業に分かれ、それぞれが別の会社として機能することになります。

そのため、対象会社が意図的に今まで従事していなかった事業に承継しないように、労働者保護の観点から労働契約承継法に沿って手続を進める必要があります。

M&Aの規模が一定要件を超える場合、買い手と売り手の両者に対して、国の独立行政委員会である公正取引委員会へ事前届出を行うことが義務付けられています。[1]

届出要件は、日本の国内売上高が基準となっています。

例えば、議決権保有比率が20%を超える株式譲渡の際の届出要件は、以下の通りです。

上記2つの条件をどちらも満たしている場合、市場シェアに関わらず、公正取引委員会への届出が必要となります。[2]

買い手、売り手、対象会社の中で、上場企業が含まれている場合、金融商品取引法の知識が必要となります。

主に金融商品取引法が関係するM&Aの場面は以下の通りです。

上場企業の場合、数多くの個人投資も含まれており、投資家保護の観点から情報開示のルールが厳格に整備されています。

上記のようなM&Aの実施は、上場企業において重要な変化を意味しており、既存株主、投資家に対して適切に情報提供する必要があります。

買い手が売り手の事業を引き継ぐ際、許認可が必要な事業であれば、買い手も同様に許認可を取得する必要があります。

許認可を得られなければ、今までと同じようなビジネスを継続させることが困難になるため、最終契約締結前に、どのような許認可が必要なのかは網羅的に洗い出しておく必要があります。

[1] 独占禁止法10条、15条~16条

[2] 独占禁止法10条2項

買い手がM&Aの意思決定を行うためには、売り手や対象会社の内部情報を得る必要があります。

内部情報が外部に漏れてしまう、M&A以外の目的で使用されてしまう場合など、対象会社に大打撃を与えてしまう可能性があるため、M&Aの初期段階で秘密保持契約書を締結します。

秘密保持契約書は、英名でConfidentiality Agreement、Non Disclosure Agreementとなり、実務上、「CA」や「NDA」と呼ばれることが多いです。

秘密保持契約書に記載される主な内容は以下の通りです。

秘密情報の定義としては、M&Aにおいてやり取りする情報は多岐にわたるため、幅広く定義することが通常です。

幅広く定義したうえで、公知の情報や買い手が既に正当に取得していた情報などを例外として除外する方法により、秘密情報が網羅的になるようにします。

秘密保持の開示が許される範囲は、買い手となる会社の役員、従業員はもちろんの他、税理士、公認会計士、弁護士、コンサルタントなどの専門家も含めることが一般的です。

また、買い手がグループ経営を行っている場合などには、子会社の役職員も範囲にすることがあります。

買い手は秘密情報開示が許される範囲にしか情報の共有ができない点は注意しなければなりません。

また、法令や裁判所の命令などにより開示が求められた際は、秘密保持義務の例外とすることが通常です。

M&Aの検討が終了した場合には、売り手としては秘密情報をいつまでも買い手に保有し続けられたくはありません。

そのため、検討終了時などは秘密情報の返還・廃棄条項を入れることになります。

デジタルデータの場合には、買い手から秘密情報を削除した旨の通知書を発行してもらうなどの対応が求められます。

秘密保持契約書の有効期間は、M&Aの検討に必要な期間よりも余裕をもって設定しておきます。

案件規模や性質によって有効期間の長さは異なりますが、1~2年の範囲とすることが多く見受けられます。

買い手、売り手がともに国内企業である場合には、日本法を準拠法とし、東京地方裁判所等の裁判所を所轄することが明記されます。

一方、どちらか一方の企業が海外企業である場合には、現地の準拠法、裁判所を管轄とすることもあります。

海外法が準拠となる場合には、現地の法律に詳しい弁護士のサポートを受ける必要があります。

その他の条項として、売り手が開示する情報の正確性についての免責、対象企業の従業員への接触・勧誘禁止などが規定されることもあります。

秘密保持契約の内容とは関連がないものの、M&Aの交渉プロセスの最初に規定しておいた方が実務上便利である条文が入ることになります。

基本合意書は、M&Aの検討段階で、買い手が提示した基本条件を売り手が合意した段階で締結する書面です。

英名で、Memorandum of UnderstandingやLetter of Intentとなり、実務上、MOUやLOIと略されることもあります。

基本合意書に記載される主な内容は以下の通りです。

基本合意書は、法的拘束力を持たないよう規定することが一般的です。

デューデリジェンス実施前に締結するため、デューデリジェンスの結果などを受けて、基本条件の変更が可能なようにしておくためです。

ただし、秘密保持条項や費用分担など、取引条件に関連のない部分については、法的拘束力を持たすことになります。

基本合意書のうち、どの条文が法的拘束力持つのかを明記する必要があります。

基本合意書において定めておくべき取引条件とは、買収の対象、スキーム、金額、株式譲渡であれば取得シェアです。

M&Aの中でも重要な交渉ポイントであるため、法的拘束力はないものの、買い手としては、最大の投資金額が決まるというメリットがあります。

交渉上、デューデリジェンスで買収金額が下がることはあるものの、上がることはないためです。

売り手にとって、基本合意書後のスケジュールを基本合意書において定めておくことは重要なポイントです。

スケジュールの明記がないまま、買い手がいつまでもデューデリジェンスをしており、いつ検討が終了するか分からない状態は、売り手にとって好ましくありません。

買い手にとっても、むやみにスケジュールを引き延ばしてしまうと、その分、シナジー実現が遅くなり、対象企業の企業価値を下げてしまうかもしれません。

実務上、合理的に最速なタイミングを両者合意の上、定めておくことが大切です。

買い手は基本合意書締結の後、すみやかにデューデリジェンスを実施します。

デューデリジェンスのプロセスにおいて、買い手は必要資料リスト(IRL)を売り手に提示し、売り手は資料準備をする必要があります。

デューデリジェンスの過程に必要な資料の準備やマネジメントインタビューへの協力を基本合意書の中で規定しておくことが一般的です。

その他、費用分担、秘密保持条項、有効期間、準拠法・管轄などの一般条項も基本合意書に記載されることになります。

独占交渉権とは、一定期間、買い手が独占的に交渉する権利で、売り手は他企業との交渉ができなくなります。

独占交渉権を得ていない場合、買い手が費用をかけてデューデリジェンスを進めていたにも関わらず、売り手が別の第三者とのM&Aを進められてしまう可能性があります。

そのため、基本合意書に独占交渉権を入れることは、買い手にとって大きなメリットとなり、M&Aの成功確率を高めることができます。

最終契約書はM&Aの最終段階で締結する法的拘束力のある契約書の総称です。

株式譲渡であれば、最終契約書の正式名称は、株式譲渡契約書となります。

最終契約書に記載される主な記載事項は以下の通りです。

価格調整条項とは、契約締結日からクロージング日までの間に価格を調整することのできる条件を付すものです。

契約締結日からクロージング日の間が長ければ、その間に現預金や純資産の変動幅が大きくなる可能性が高まります。

その結果を対象会社の評価に反映するための条項です。対象会社の売上高、営業利益、ビジネス上の重要KPIなどを指標に対価の額が変動する「アーンアウト条項」も価格調整条項の種類の一つです。

表明保証とは、対象企業のビジネス、財務、法務等に関する一定の事項が真実かつ正確であることを表明・保証する条項です。

買い手は、契約締結前にデューデリジェンスを行っているものの、対象会社の全てを把握することは不可能であり、リスクを限定的にするためにも売り手からの表明保証が必要です。

表明保証違反の場合には、補償条項により、クロージング後であっても損害賠償請求できる旨を定めることもできます。

誓約事項とは、クロージング前後に買い手、売り手の双方から誓約してもらう事項です。

買主の義務、売主の義務といった名称の場合もあります。

例えば、クロージング後の売り手の表明保証、買い手の従業員維持の義務などが挙げられます。

実行の前提条件とは、主に売り手に対して特定の条件を満たさなければクロージングしないことを定める条項です。

買い手がデューデリジェンスで発見したリスク事項を、クロージング前に解決されていることを確認してからクロージングを行うことができます。

例えば、重要な取引先から取引継続の合意を得ていること、事業に必要な許認可が得られていること、独占禁止法による届出等が実施されていることなどが挙げられます。

MAC条項とは、対象会社の事業等に重大な悪影響を及ぼす事象が発生した時に、買い手がクロージングを拒否できる権利のことです。

「会社の事業、資産、負債、財務状態、経営成績、キャッシュフロー、その他の状況に重大な悪影響を及ぼす事由が発生していないこと」といった形で規定されます。

ただし、戦争、テロ、天災地変、法律の変更、市況の変化などは、MAC条項から除外されることが一般的です。

クロージング条項とは、クロージングに必要な実務の履行を定める条項です。

例えば、買収代金の支払、株式の引き渡し方法、株主名簿書換、登記手続、役員の辞任届、議事録の写しの提出など、様々な事項が挙げられます。

クロージング日に、クロージング条項に記載された手続を行うことで、法的にM&Aが完了することになります。

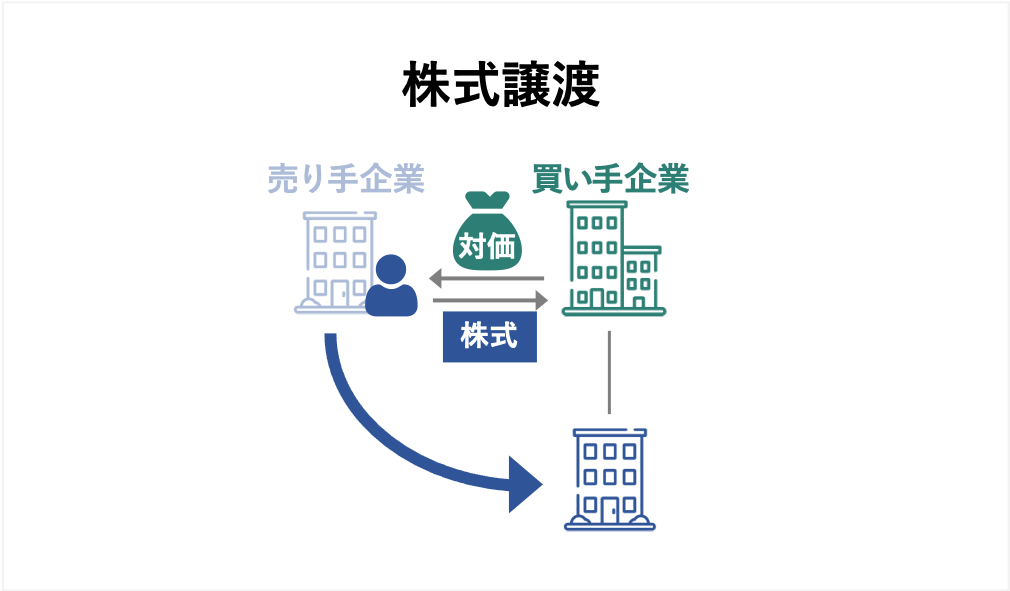

中小企業は多くの場合、株式譲渡制限会社です。

売り手は自由に株式譲渡ができないため、以下の譲渡承認手続を行う必要があります。

買い手は、M&Aの意思決定を行うための機関決定が必要です。

各社の社内稟議規定や取締役会規定に従い、取締役会決議などの承認を受けた後、株式譲渡契約書を締結する流れとなります。

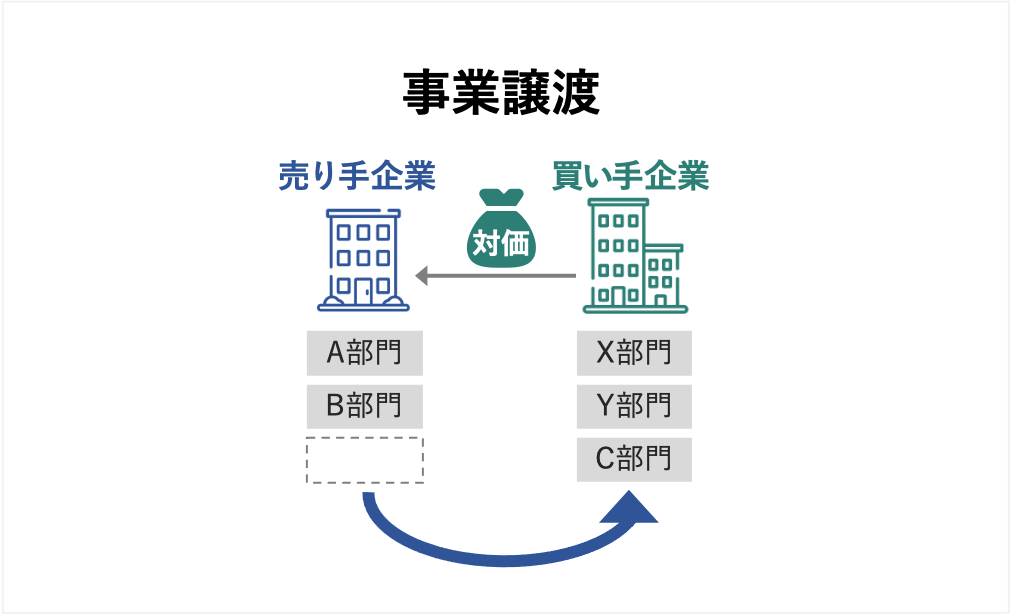

事業譲渡を行う場合、以下の法律上の手続きを行う必要があります。

売り手は事業譲渡の効力発生日前日までに株主総会の特別決議による承認を受ける必要があります。

買い手は事業の全部を譲り受ける場合には、同様に株主総会特別決議による承認が必要です。

ただし、株主総会の特別決議が必要な事業譲渡は金額的重要性がある場合となり、多くの場合省略することができます。

事業譲渡を行う場合、売り手、買い手ともに反対する株主は自分が保有する株式を公正な価格で買い取るよう請求することができます。

買取請求権の実効性を担保するため、事業譲渡を行う際は株主に対して通知または公告を行わなければなりません。

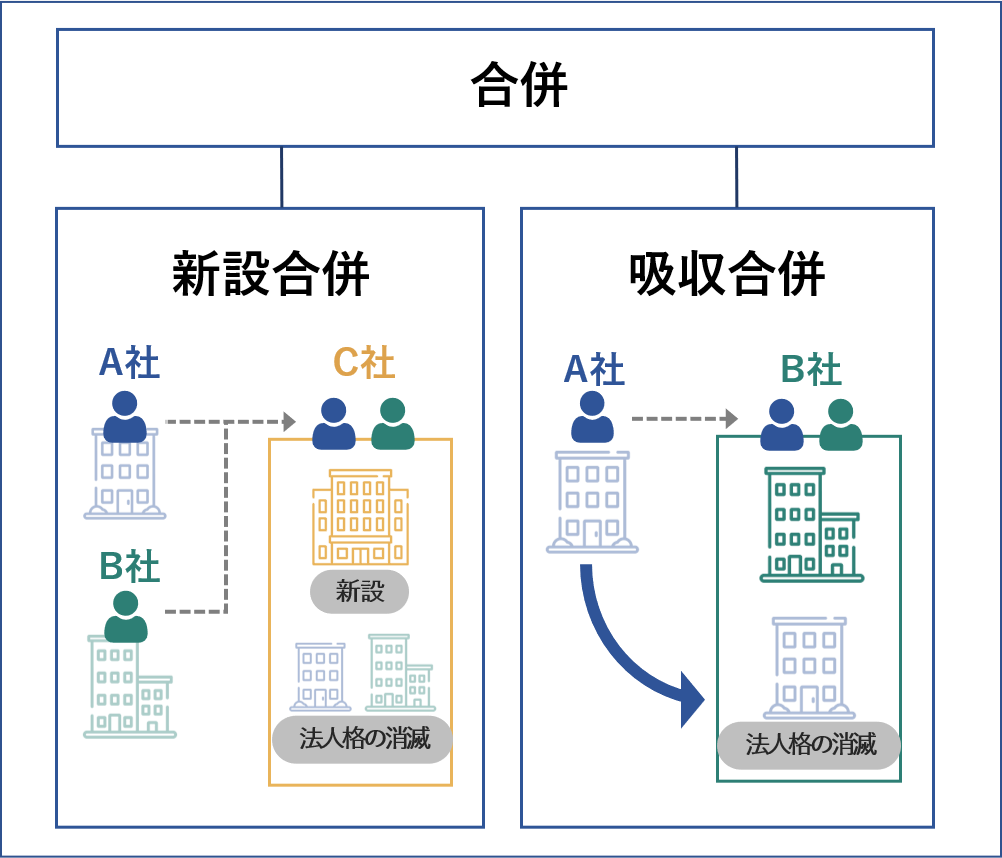

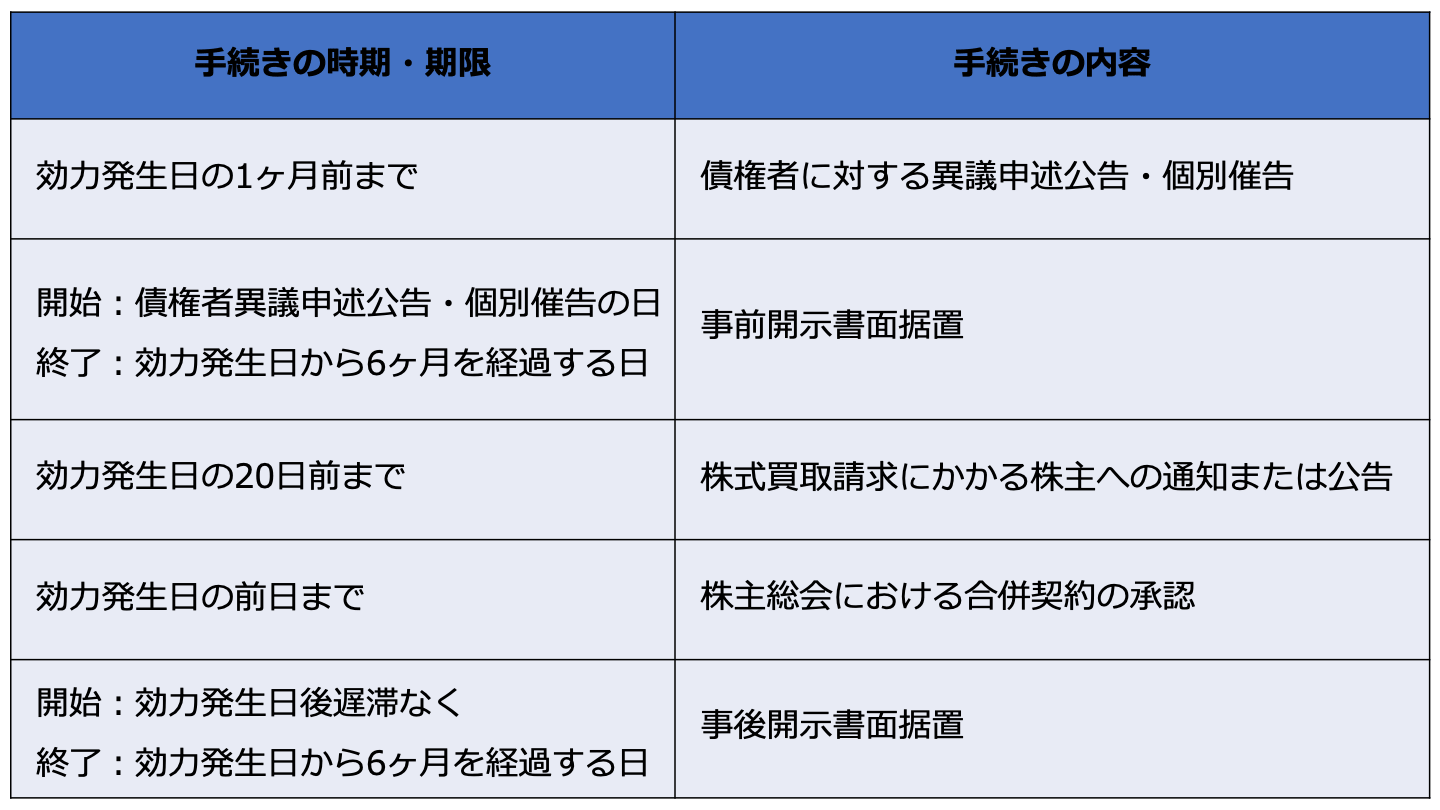

合併を行う場合、以下に挙げた法律上の手続きを行う必要があります。

合併は、吸収合併と新設合併の2種類がありますが、実務上よく使われているのは吸収合併であるため、吸収合併を前提としています。

吸収合併を行う場合、買い手、売り手の双方の債権者全てが、会社財産の変動または主たる債務者の変更という影響を受けることになります。

そのため、吸収合併を実施する前には、すべての債権者に対して、債権者保護手続を実施する必要があります。

債権者保護手続を欠いている場合には、法的に吸収合併の効力が発生しません[9]。

債権者に対する異議申述公告・個別催告の開始日から、効力発生日後6カ月経過するまで、事前開示書面据置が必要です。

同様に効力発生日から6カ月経過するまで、事後開示書面据置を行う必要があります。

事前・事後書面据置は法的に記載事項が定まっており、吸収合併の内容などが開示されることになります。

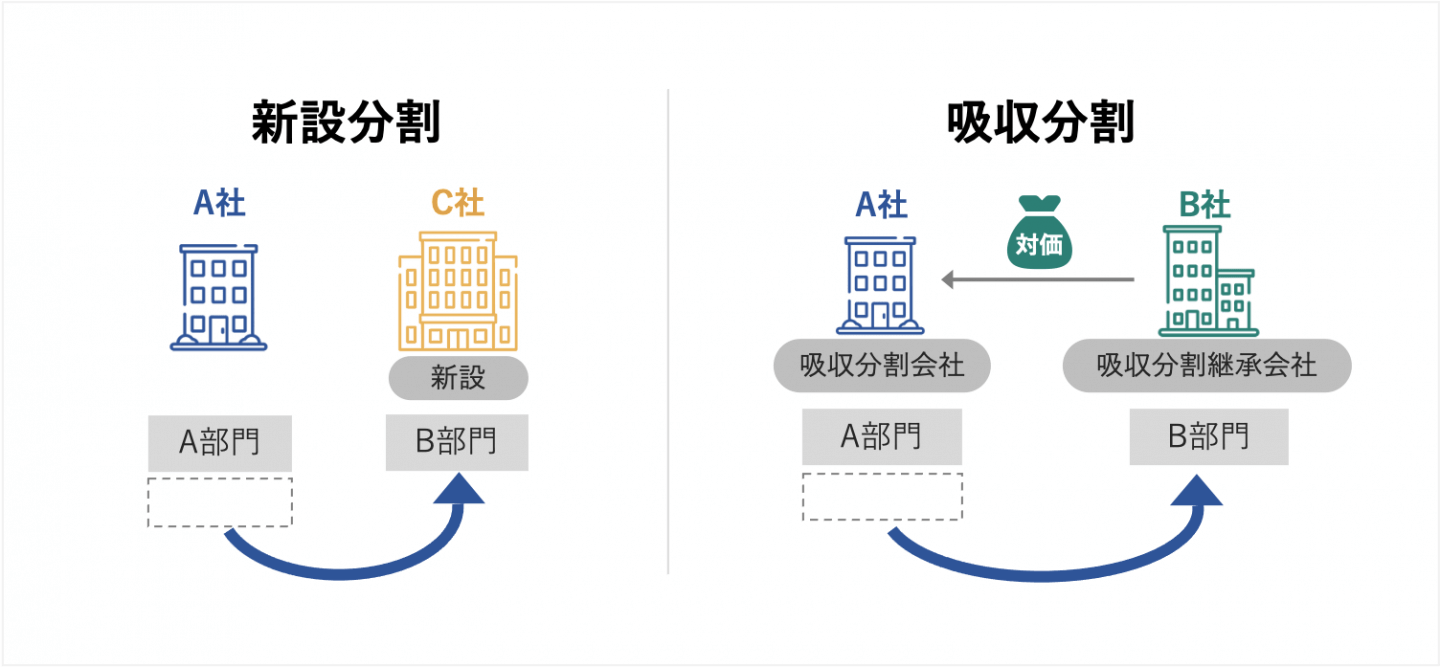

会社分割を行う場合、以下の法律上の手続きを行う必要があります。

会社分割も合併と同様に、吸収分割と新設分割の2種類がありますが、吸収分割を前提としています。

会社分割の場合、分割事業とそれ以外の事業に分かれることになり、従業員はどちらかの事業に引き続き従事することになります。

労働者の意思確認のないまま勝手に分割事業、それ以外の事業に異動されることのないよう労働者保護手続を行う必要があります。

労働者保護手続は以下の流れに沿って実施されます。

最後の「5. 労働者の異議申立権」とは、分割事業に従事している従業員が分割契約において承継されない場合、分割事業に従事していないにも関わらず分割契約において承継される旨が規定されている場合に異議を申し立てることができる権利です。

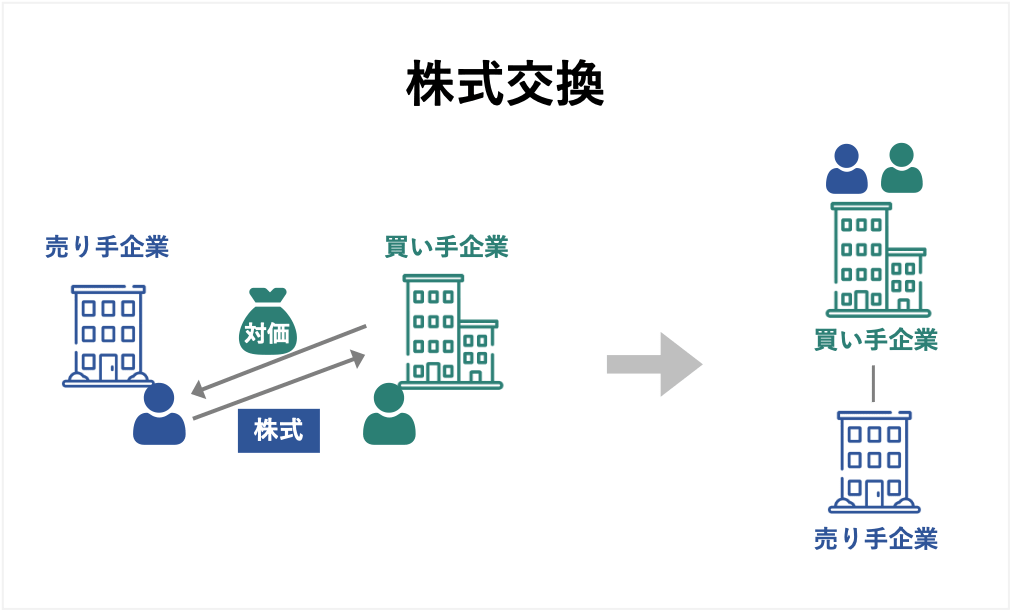

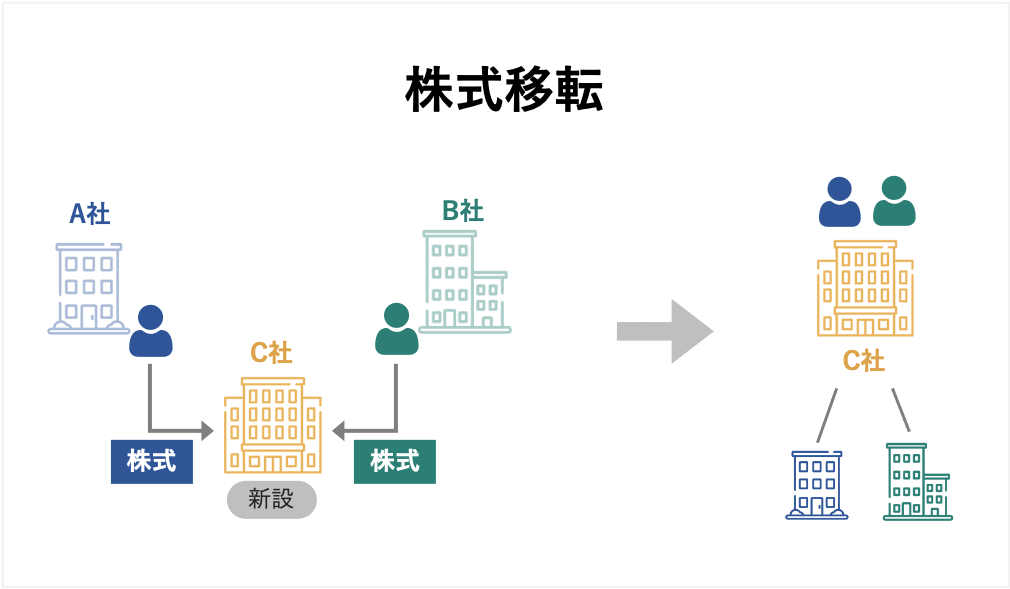

株式交換・株式移転を行う場合、以下の法律上の手続きを行う必要があります。

基本的には合併と同じ手続きが必要です。

[3] 会社法467条~469条

[4] 会社法799条

[5] 会社法794条

[6] 会社法797条3項~4項

[7] 会社法783条、795条

[8] 会社法791条、801条

[9] 会社法752条6項

[10] 労働契約承継法2条、7条

買い手、売り手はそれぞれの弁護士に契約書の作成・チェックを依頼することが一般的です。

買い手または売り手から最初のドラフト作成を行い、修正履歴を付けたワードファイルにて、修正・加筆を行いながらドラフトを最終化していきます。

交渉上、論点がある場合には、買い手、売り手、それぞれの弁護士がミーティングを実施し、論点整理していくこともあります。

法務デューデリジェンスとは、対象会社における法的な問題点の有無を調査し、最終契約書をどのような方向にするか決めるために実施する手続です。

株式、契約、知的財産権、労務、許認可、紛争・訴訟といった法的に関連する事項を網羅的に弁護士が確認していきます。

会社法、労働契約承継法関連、金融商品取引法、独占禁止法、各業種法関係など、M&Aに関係する法律において、手続きが厳格に定められている場合が数多くあります。

弁護士に各種手続について、助言やサポートを依頼することで、手続きを漏れなく効率的に実施してもらうことができます。

弁護士は買い手、売り手からの依頼を受け、M&Aの交渉を行うことができます。

直接相手に伝えづらいことも間に弁護士が入ることによって、要望を伝えやすくなるメリットがあります。

交渉に強い弁護士であれば、自分で交渉するよりも、より良い条件を勝ち取れる可能性もあります。

交渉が苦手だと思われている場合には、弁護士に交渉の代理をお願いすると良いでしょう。

以上、見てきた通りM&Aを正しく実行していくためには、多岐にわたる法律の知識が必要です。

契約書作成の段階だけでなく、交渉やスキームの選択、PMIの段階でも様々な法律が登場します。

法律の知識のないままM&Aを進めてしまうと、思わぬところでリスクが具現化してしまう恐れがあります。

例えば、合併などの組織再編行為は会社法において手続が明確に定められており、手続を漏らしてしまうと法的に効力が発生しないこともあり得ます。

M&Aを実施する際は、M&Aに詳しい弁護士などの法律家にサポートを依頼し、丁寧にプロジェクトを進めることが大切です。

弁護士は契約書を作成するだけでなく、法務デューデリジェンス、手続きに関する助言・サポート、交渉の代理と様々な支援を行うことができます。

信頼できる弁護士からのサポートを受け、万全の体制で慎重にM&Aを進めるようにしましょう。