赤字企業は売却できる?売却価格の相場や成功のコツを徹底解説

- 記事監修: 前田 樹 (公認会計士)

赤字企業でも、他社にない強み等があれば売却できる可能性はあります。M&Aの件数は近年増加しており、赤字企業が買収された事例もあります。赤字企業の売却を成功させるコツや買収するメリットを徹底解説します。

赤字企業のM&Aも成約しますが、赤字企業が売却できる理由についても解説していきます。

赤字企業とは、損益計算書上で赤字となっている企業が該当します。

損益計算書とは企業の1年間の経営成績を表します。

損益計算書が赤字ということは収益よりも費用が多くなっており、経営がうまくいっていないことを示しています。

損益計算書が赤字だけではなく、キャッシュフロー計算書で赤字になっている企業も赤字企業というケースもあります。

キャッシュフロー計算書上で赤字になっていると、収入より支出が上回っている状況のため、手元資金が減少している状況になっています。

つまり、資金繰りが厳しい状況ということになります。

一般的に赤字企業といったときは、上記の損益計算書上で赤字になっているか、キャッシュフロー計算書上で赤字になっている企業が該当します。

一般的に損益計算書やキャッシュフロー計算書が赤字の企業は売却しづらいイメージがあるかもしれませんが、一概に赤字の企業が売却できないかというとそんなことはありません。

例えば、将来の事業展開のために積極的に設備投資などをしている場合に赤字となっているケースがあります。

将来の収益性が高いのであれば、現時点での赤字は問題なく、赤字企業であったとしても売却できる可能性があります。

また、赤字となっていてもノウハウのある企業や優秀な人材がいる企業などであれば、それらのリソースを活用できる会社であれば黒字にできる可能性があります。

そういった企業の場合にも売却できる可能性があります。

赤字の企業であっても上記のようなことに該当すれば売却できる可能性があります。

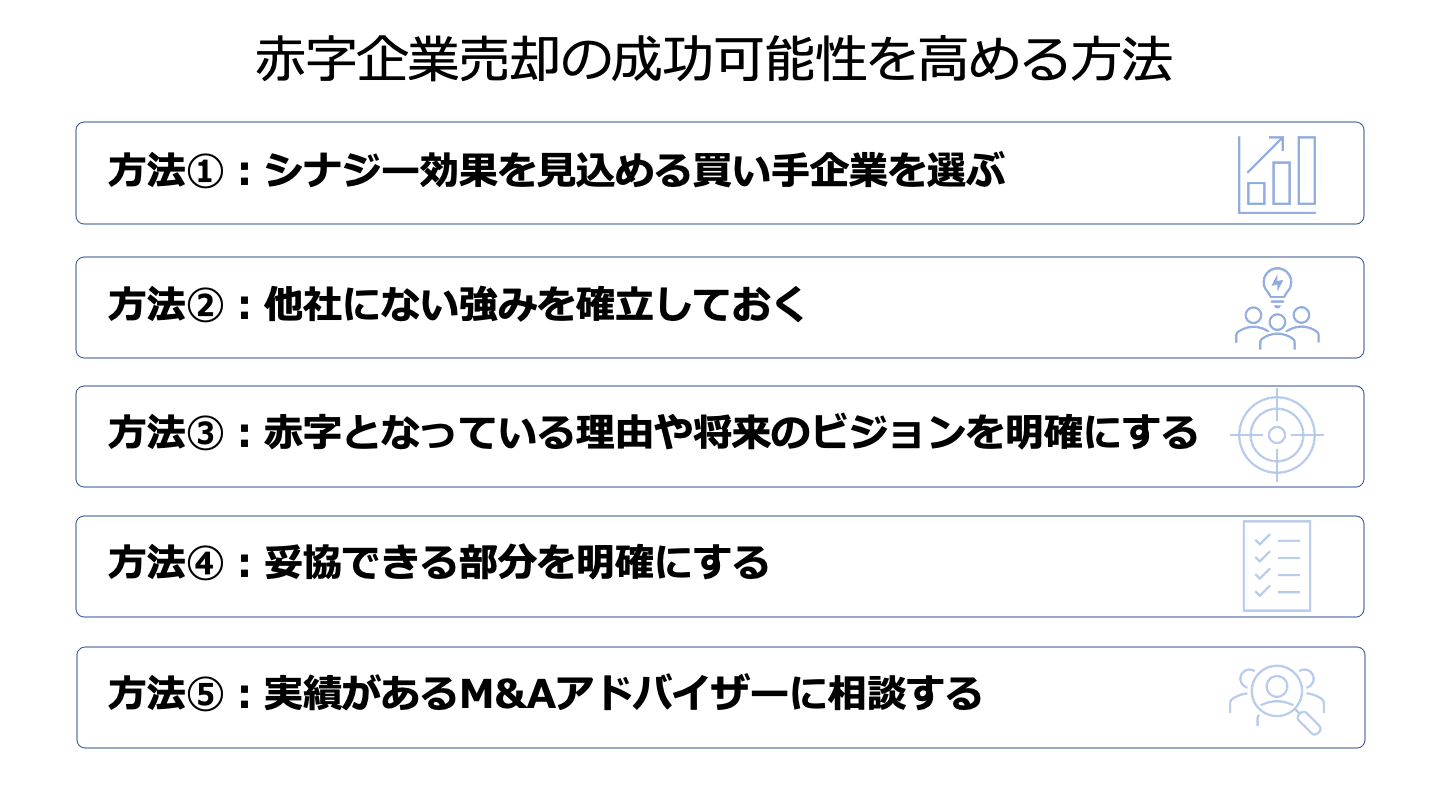

赤字企業の売却について成功させる可能性を高める方法について解説していきます。

赤字であったとしても、自社には魅力的な製品、ノウハウや優秀な人材などが眠っている可能性があります。

自社だけではうまく活かせなかったとしても、買ってもらうことで新たな販路を活用できたり、ノウハウをうまく活かしたりするなどシナジー効果を発揮して赤字から黒字に転換させることができる可能性もあります。

シナジー効果が見込める企業を選ぶことで、赤字であっても黒字に変わらせることが見込まれ、買い取ってもらえる可能性が高まります。

赤字であっても他社が持っていない強みがあれば、売却できる可能性があります。

赤字だと魅力のない企業となってしまい、買い手からも興味を持ってもらうことがありませんが、他社にはない強みを持っていれば興味を持ってもらえる可能性があります。

他社にない強みを身につけるのはなかなか簡単なことではありませんが、身につけることで売却できる可能性が高まりますし、売却できなかったとしても業績回復の一手として活用できるかもしれません。

他社にはない強みを確立することで売却を成功に導きましょう。

事業を運営していれば赤字になるケースもあります。

それは将来のために多額の投資が必要であるなど明確な理由もあれば、そうでないケースもあります。

会社を買い取ってもらうためには赤字となっている理由を明確にしておき、デューデリジェンスなどのタイミングで回答できるように準備をしておくことで相手企業に安心感を与えることができます。

また、今赤字だとしても将来的に黒字が見込まれるなどであれば、将来のビジョンや取り組みを明確にしておくことでアピールポイントにもなります。

赤字となっている理由を分析し、将来のビジョンを明確にすることで売却できる可能性を高めましょう。

企業を売却する場合には相手との交渉になりますが、自社の希望が全て通るわけではありません。

そのため、売却に向けて譲れる部分と譲れない部分を明確にしておき、交渉になった際の妥協点を見つけておくことが事前の準備では有効な手立てとなります。

事前に妥協できる部分を明確にして売却を成功に導けるように準備をしておきましょう。

過去に同様の案件を取り扱ったことのあるM&Aアドバイザーに相談することで適切なアドバイスが得られる可能性があります。

赤字の企業の売却はリスクが高く、なかなか相手先も見つからないケースもあります。

また、過去に赤字企業のM&Aを取り扱ったことがなければ進め方などを含め、不明点なども出てきます。

興味を持ってくれる先、アピールの仕方、将来性など他のM&Aとは異なる点もあるので実績がある方がいいでしょう。

過去に赤字の企業の売却経験を持つアドバイザーに相談をすることで成功に導けるように進めていきましょう。

赤字企業の売却価格相場や価格の算出方法について解説していきます。

赤字企業の売却価格ですが、一概にいくらというような明確な相場はありませんが、赤字企業の場合、黒字企業と比較すると相場は低くなってしまうことがほとんどです。

売却価格については基本的に一般的なM&Aと同様の方法で企業評価がされていくことになりますが、収益性などをベースに評価されることになるため、相場が低くなってしまうのです。

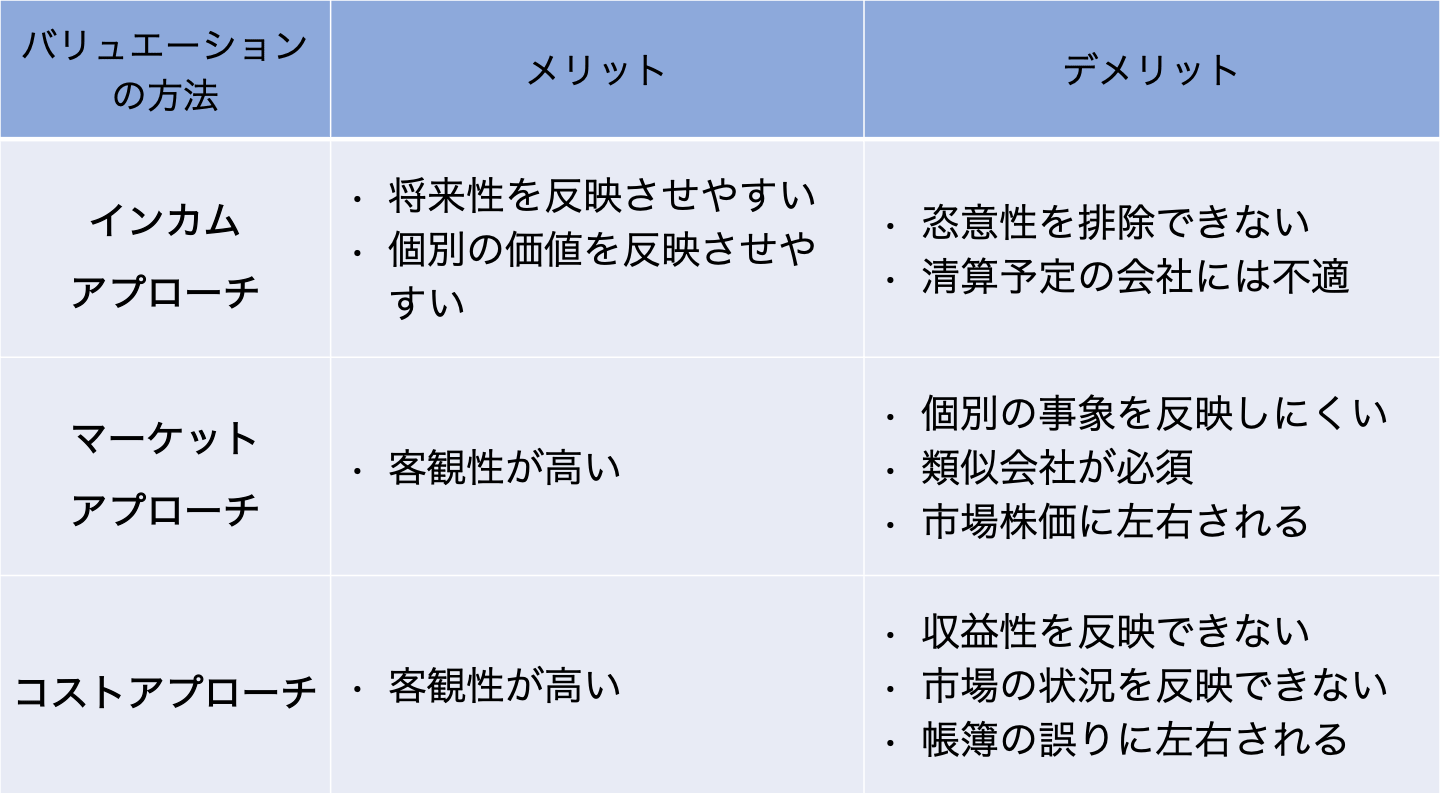

M&Aにおいて一般的な考え方であるインカムアプローチ、マーケットアプローチ、コストアプローチのそれぞれで評価され、売却価格の目安が決まっていきます。

ただし、一般的な方法とは異なり、赤字企業のため、インカムアプローチやマーケットアプローチで評価すると低く評価されてしまう可能性があります。

そのため、一般的なM&Aとは異なりコストアプローチも重視されるケースもあります。

一般的なM&Aの企業価値評価の方法である、インカムアプローチ、マーケットアプローチ、コストアプローチについて解説していきます。

インカムアプローチは、将来獲得する利益やキャッシュフローをベースに企業価値を計算する方法となります。

将来の収益力をベースに算定されるため、価値に企業の収益性が織り込むことができる点がメリットとなります。

一方、事業計画をもとに計算されるため、恣意性が排除できないというデメリットがあります。

企業の収益性を織り込むことができることから、一般的なM&Aでよく用いられる方法ですが、赤字企業の場合、収益性を考慮するとマイナスとなるケースもあり、用いることができないこともあります。

インカムアプローチの主な手法はDCF法で、将来計画をもとに予想されるキャッシュフローの金額を、加重平均コストを用いて現在価値に直すことで、企業価値を算出する方法となります。

マーケットアプローチは、市場の類似した会社や取引をベースに自社の収益力と比較して企業価値を計算する方法となります。

市場のデータをもとに算定されるため、客観性の高い評価結果が得られるというメリットとなります。

一方、類似企業や取引がない場合には適切な評価ができないなどのデメリットがあります。

マーケットアプローチは類似会社の収益性などを用いることになりますが、情報が翌期や翌々期をベースに計算されますが、赤字企業に適用した場合には赤字の場合も多く、企業価値がマイナスになってしまいます。

インカムアプローチと同様のデメリットとなってしまうのですが、マーケットアプローチの方が短期的な評価となるため、用いることができないケースが多くなる点は留意が必要です。

マーケットアプローチの主な手法は類似会社比較法や類似取引比較法で、上場している類似会社の収益性や開示されている類似取引の取引金額と比較を行うことで、企業価値を算出する方法となります。

コストアプローチは、会社の純資産をベースに企業価値を計算する方法となります。

資産や負債の金額をベースに時価評価されるため、客観的に評価することができるメリットがあります。

一方、将来の収益性は反映されないというデメリットがあります。

赤字企業の場合、インカムアプローチやマーケットアプローチでは価値がマイナスになってしまうこともあり、そのような場合にはコストアプローチに着目されることもあります。

コストアプローチはその時点で解散をした場合の価値を表しており、その後のマイナスで価値が下がる可能性もあり、一概には適切とは言えませんが、考慮されて評価されます。

コストアプローチの主な手法は時価純資産法で、会社の保有している資産や負債を時価に置き直して企業価値を算出する方法となります。

赤字企業を売却する方法として主な手法の3つについて解説していきます。

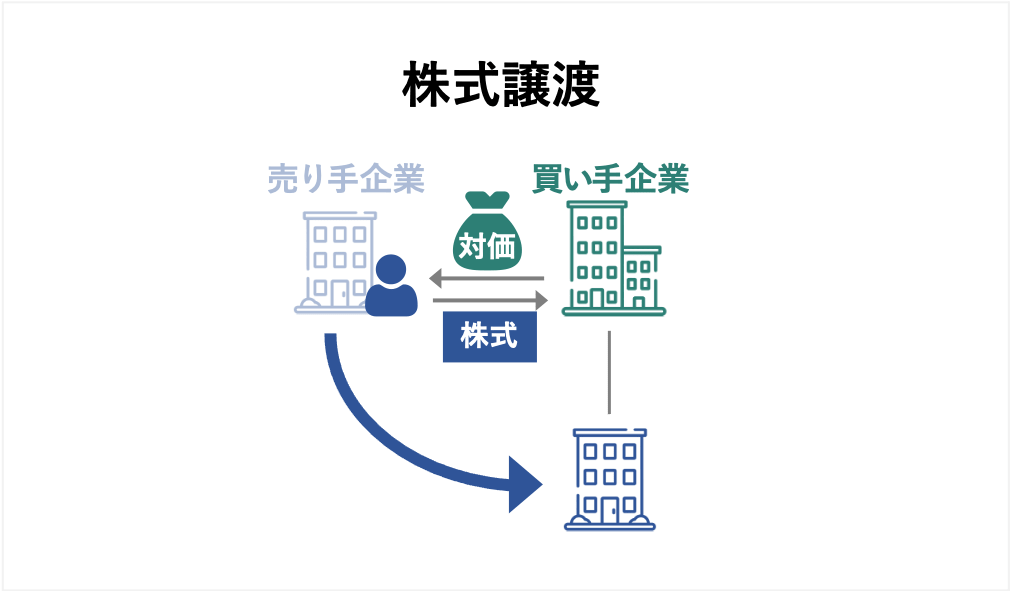

企業を売却する方法としてまず考えらえる方法として、株式譲渡があります。

株式譲渡は企業が発行している株式を他者に譲渡して、企業を譲り渡す方法となります。

株式譲渡の法的手続きは簡便でよく用いられる方法となっています。

ただし、会社ごと引き継ぐことになるため、簿外債務を引き継いでしまう可能性があります。

赤字企業の場合、帳簿に計上されているものだけではなく、帳簿外にも債務等がある可能性もあるので、その点は留意が必要となります。

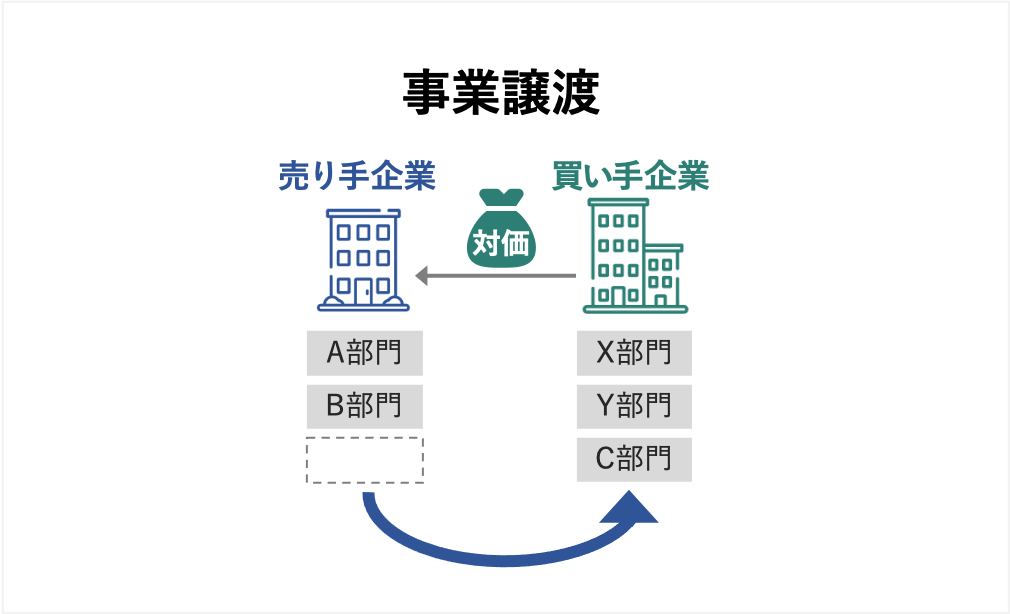

赤字企業を売却する方法として事業譲渡も用いられる方法となります。

事業譲渡は一定の営業目的のために組織化され、有機的一体として機能する全部または一部を他の会社に譲渡する方法となります。

事業譲渡は株式譲渡でデメリットとなっていた簿外債務を引き継ぐことがありません。

引き継ぐ資産や負債などを個別に選択した上で譲渡されることになるため、選択されなかった簿外債務は引き継ぎません。

また、個別に資産や負債などを選択して譲渡することになるため、不要な資産や負債を引き継ぐこともありません。

一方、個別に資産や負債などを選択した上で引き継ぐことになるため、手続き的には煩雑になってしまいます。

また、繰越欠損金など税制上の優遇がないため、赤字企業を引き継いだとしてもメリットが出ない可能性もあります。

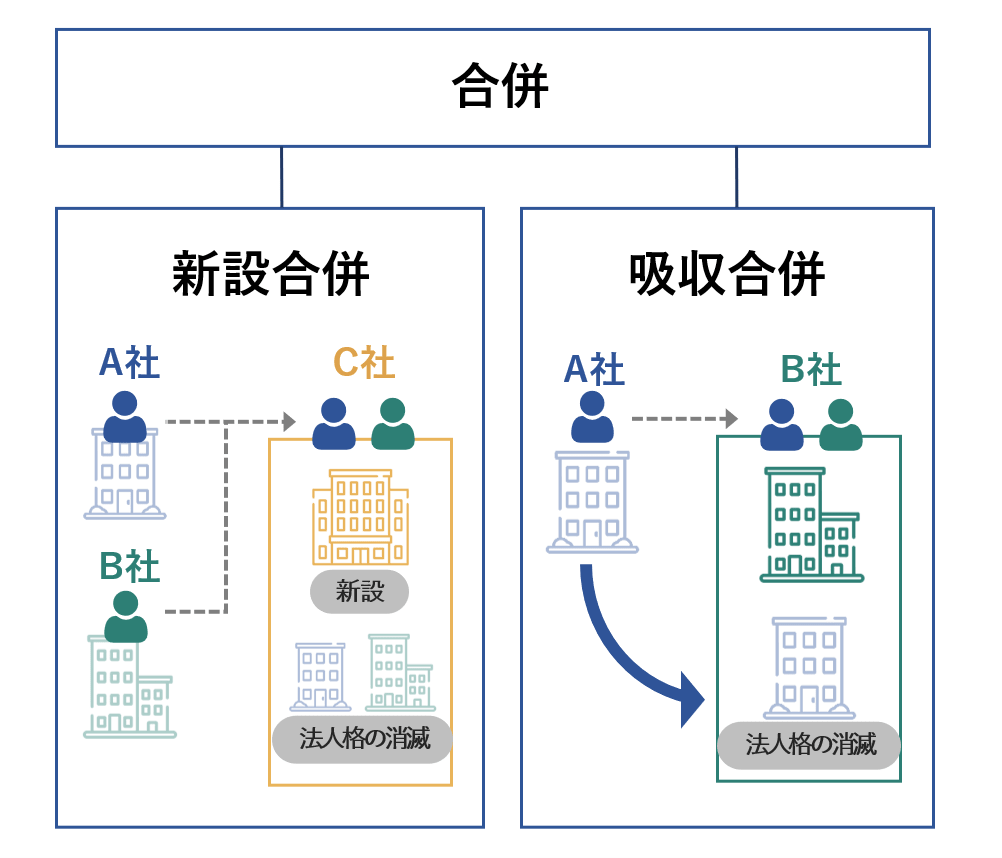

赤字企業を売却する方法として合併があります。

合併は複数の会社が一体になる組織再編行為で、新会社が設立される新設合併と他の会社に引き継がせる吸収合併があります。

合併では会社を一体化させるため、早期に統合効果を発揮させることができます。

また、買収側からすると資金が必要なく取得できることもメリットとなります。

一方、会社が統合されることになるため、統合作業は早期に進める必要があり、現場の負荷がかかってしまう点はデメリットとなります。

赤字企業を買収することはリスクが高いことと考えられがちですが、メリットもあります。

赤字企業を買収するメリットを解説します。

企業は法人税が課されることとなり、純利益に対して税金が計算されることになります。

赤字企業を買収すると、用いるスキームによって節税効果が得られる可能性があります。

税務上の要件を満たす必要がありますが、過去の赤字から発生した繰越欠損金を引き継ぐことで黒字会社の税金を軽減させることができる可能性があります。

節税効果を得るためには、連結納税制度を用いていることや合併を用いるなどスキームや選択肢は少なくなりますが、選択できる場合に得られるメリットは大きいため、検討する意味は多分にあります。

ただし、赤字企業を買収する以上、リスクはあるので、節税効果とリスクを勘案して判断することが重要となります。

赤字企業だからといって何もないというわけではなく、技術や優秀な人材、魅力的な製品などを持っているケースもあります。

自社も同様の事業を行なっていれば、自社の販路などを活用してさらなる事業拡大を進めることができる可能性があります。

また、自社が行なっていない事業を展開している会社を買収すると新規事業への参入が容易にすることができます。

事業によれば許認可等が必要で新規事業に参入することが難しいあるいは参入まで時間がかかるケースがありますが、事業を行なっている会社であれば許認可等を取得しているため、短期間で新規事業を展開することができます。

赤字の会社であることからリスクが高いため、リスクとの勘案にはなりますが、事業拡大や新規事業の参入を検討する場合には選択肢の一つとなるでしょう。

赤字企業でも自社とのシナジー効果が得られる可能性があります。

それは販売面で得られるケースもあれば、生産面で得られるケースもあります。

赤字企業でも魅力的な商品があり、販路がないだけであれば、自社の販路を活用することで売上を拡大させることができることができます。

一方、生産面で優秀な設備を持っていたとしても生産量が足りず赤字となっているケースもあります。

そのようなケースであれば、自社の製品を生産してもらうことで固定費が回収できるとともに費用の削減もできることもあります。

これらのシナジー効果は買収時のデューデリジェンスをしっかり行うことで、得られる効果と赤字から生じるリスクを勘案して判断していくことが重要となります。

赤字企業の売却事例について解説していきます。

シャープの第三者割当増資を鴻海グループが引き受けることが2016年2月25日に公表されました。[1]

シャープの株式の引受企業は鴻海グループとなっています。

鴻海グループはアップルなどの電子機器を受託生産しており、世界最大手のEMSとして有名な企業です。

当時経営再建中だったシャープが新規に株式を発行しました。

シャープといえば液晶パネルなどで有名でしたが、サムソンなどの海外の企業に半導体や液晶のシェを奪われ、大幅な赤字となり企業経営が悪化していました。

弱体化した経営体質を改善するため、取り組みを進めていましたが、度重なる市場の変化に対応ができず、自己資本比率は8.6%まで下がっていました。

財務状況を回復するためには資金の借入や社債の発行ではなく、株式の発行により資金を調達する必要があったため、シャープは株式の引受先を模索していました。

産業革新機構からもジャパンディスプレイに統合させる提案もありましたが、鴻海グループから事業拡大のための資金を提供するとともに株式の引き受けを行う提案を受けました。

事業拡大に必要な資金を提供してもらえること、鴻海グループとの相互補完的な関係があり、競争力強化が見込まれること、シャープの独立経営が認められたことなどから鴻海グループの引き受けが選択されました。

普通株式の第三者割当増資を鴻海グループに引き受けてもらうことともに、種類株式も鴻海グループに引き受けてもらうことでシャープは鴻海グループの子会社となりました。

なお、本件を通じ、鴻海グループで議決権を66%保有する形となり、筆頭株主となりました。

楽天が保有していた優先株式を普通株式に転換することでイーバンク銀行を子会社化することが2009年2月10日に公表されました。[2]

当時ネットショッピングで有名だった楽天が株式引受企業となります。

当時、電子メディアによる銀行業を行なっていたイーバンク銀行が株式発行企業となります。

なお、イーバンク銀行は過去2期間赤字となっており、楽天はイーバンク銀行の将来性を見込んで本件実行したと考えられます。

すでに2008年9月にネットショッピングを中心とした会員を持つ楽天と先進的な決済サービスを提供しているイーバンク銀行が提携することでインターネットバンキングなどの先進的なかつ多様化したサービスを提供するため、資本業務提携契約が締結されました。[3]

イーバンクを連結子会社化することで、業務提携の具体化を迅速かつ柔軟に進めることができ、より質の高い決済サービスが提供できると考えられ、実行されました。

資本業務提携契約締結時にイーバンク銀行は新たに発行する優先株式を楽天は引き受けており、優先株式を普通株式に転換することで連結子会社が実行されました。

イーバンク銀行は楽天の連結子会社化後、楽天銀行に名称が改名され、現在では楽天経済圏での金融事業でも重要な役割を果たしています。

[1] 第三者割当による新株式の発行並びに親会社、主要株主である筆頭株主及び主要株主の異動に関するお知らせ(2016年2月25日)

[2] イーバンク銀行株式会社の連結子会社化について(2009年2月10日)

[3] 楽天とイーバンク銀行の資本・業務提携について(2008年9月4日)

ここまで赤字企業の売却についてみてきましたが、いかがでしたでしょうか。

赤字企業を売却することは難しいことには変わりませんが、将来性の高く期待される企業や許認可などを取得している企業などであれば事業拡大や新規事業の開始などを考えている会社にとっては魅力的な会社となります。

他社にとって魅力的な会社にすることで赤字企業であったとしても売却する可能性は高くなるので、赤字であったとしても諦めず魅力的な会社にしていきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。