M&Aの営業権とは、将来の収益源となる無形資産(人材など)です。のれんとほぼ同じ概念であり、計算方法にはDCF法などがあります。計算・評価方法や税務について具体例を用いてわかりやすく解説します。(公認会計士 前田 樹 監修)

M&Aにおける営業権について解説していきます。

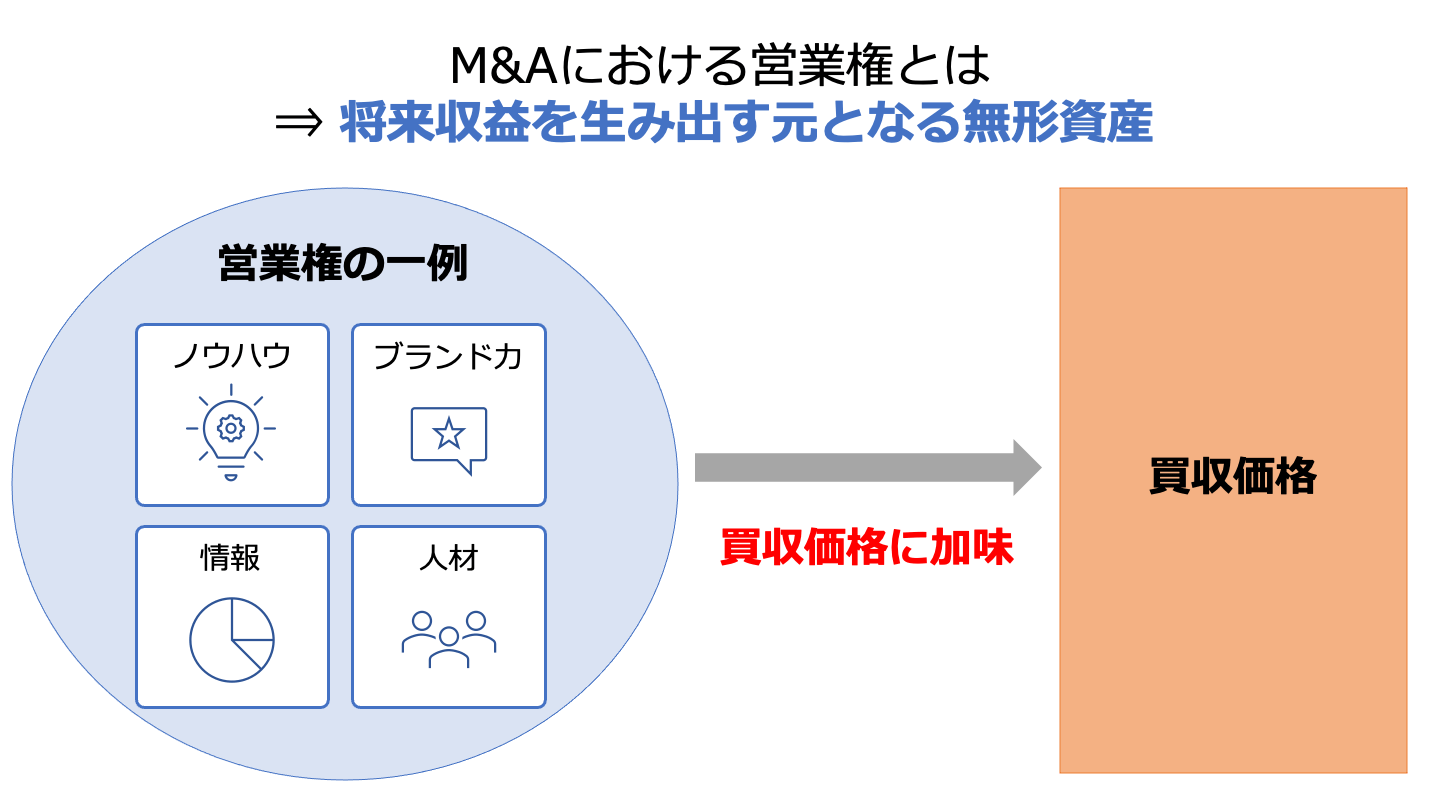

営業権とは、企業のノウハウやブランド力、情報や人材など将来収益を生み出す元となる無形資産のことをいいます。

無形資産には、営業権に加え、特許権、商標権などがあります。

これまで会社に蓄積されてきたものや会社が身につけてきたもの、また、育成した人材が評価されることになります。

目には見えない資産ではありますが、将来収益を生み出すものであるため、M&Aにおいても取引価格にも影響するものとなります。

過去に法人税の取り扱いの中で最高裁判所まで上告された判例があります。

昭和51年7月13日に最高裁判所で法人税等構成処分取消請求の中で営業権の定義について示されています。

営業権について「営業権とは、当該企業の長年にわたる伝統と社会的信用、立地条件、特殊の製造 技術及び特殊の取引関係の存在並びにそれらの独占性等を総合した、他の企業を上回る企業収益を稼得することができる無形の財産的価値を有する事実関係であるとの見解に立つて、原審が確定した事実関係のもとにおいて、税法上上告人が本件営業権の価額を計上することは相当でないとした原審の判断は、正当として是認することができる。」[1]とされています。

これは、企業の長年にわたる伝統と社会的信用や立地条件、特殊な製造技術位及び取引関係などを考慮した他の企業を上回る企業収益を獲得することができる無形資産を営業権とした判例となります。

営業権は貸借対照表上では無形固定資産に計上されます。

繰延資産と計上区分が勘違いされることがありますが、繰延資産は会社計算規則で定義されています。

繰延資産とは、会社が支出する費用の中で、その効果が1年以上に及ぶ資産のことをさします。

具体的には創立費や開業費などが該当します。営業権は含まれないので留意が必要です。

また、営業権が計上される無形固定資産にはのれんや商標権などが計上されます。

M&Aにおける営業権とのれんについて解説していきます。

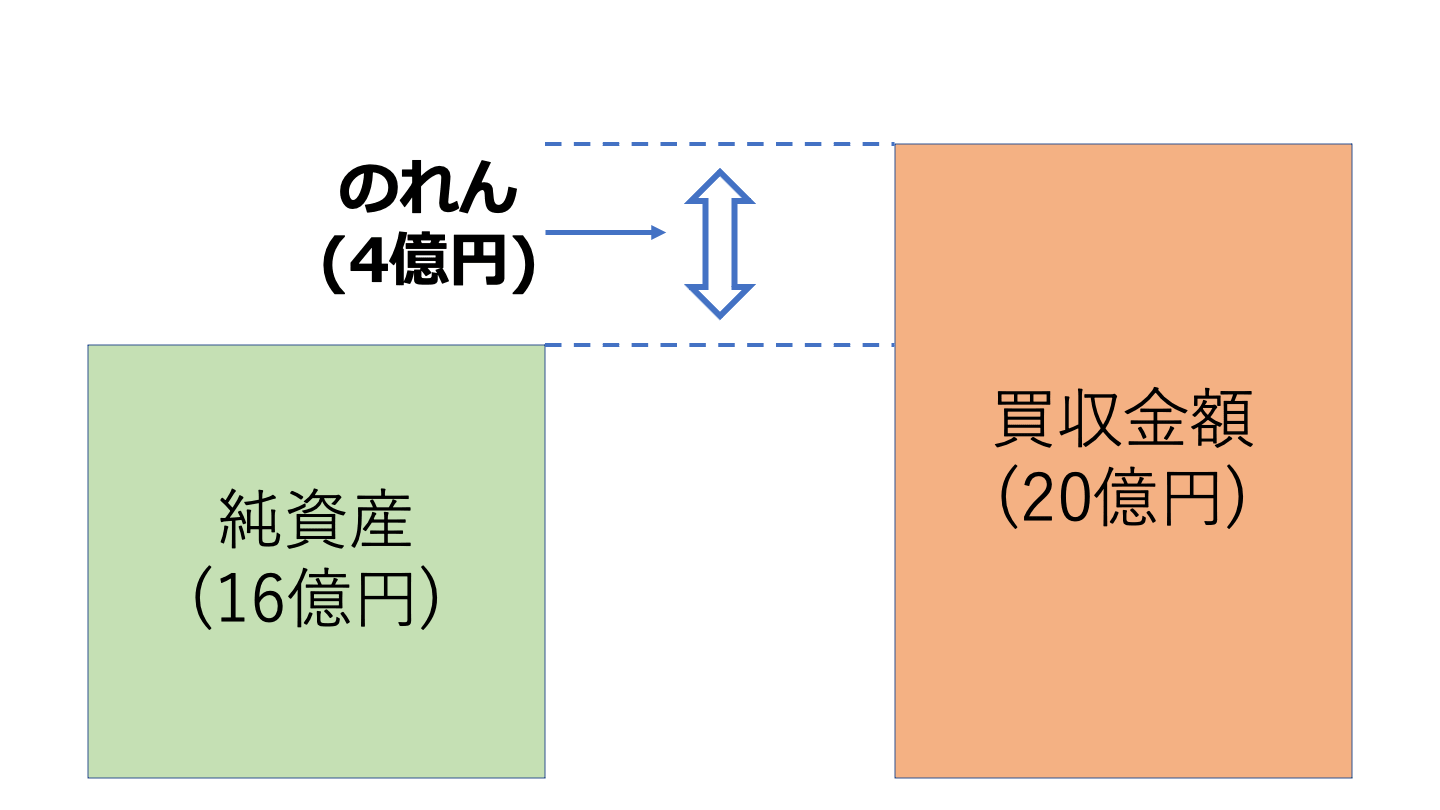

営業権とのれんはどちらも買収会社の価格と純資産の差額になるものであるため、同じ意味に近いものになります。

しかし、営業権とのれんの算定過程が異なるので厳密には異なります。

営業権は企業価値を算定する過程で考慮すべき事項となりますが、のれんはあくまで買収価格と純資産の差額となります。

結果的には純資産に営業権を加算されたものが買収価格となり、買収価格から純資産を控除したものがのれんとなるため、考え方が異なります。

上記で見てきた通り、厳密には営業権とのれんは異なりますが、結果的には営業権≒のれんとなるため、同じものと考えても問題ありません。

また、営業権ということばは、ここ最近実務上で使うことがほとんどないため、目にする機会も減ってきています。

出てきたとしてものれんと同様のものとの理解で進めても問題にならないでしょう。

M&Aにおいて目安の価格を決める方法として、インカムアプローチ、マーケットアプローチ、コストアプローチがあります。

それは営業権の評価方法でも同じであるため、それぞれのアプローチについて解説していきます。

インカムアプローチとは、収益力をベースに評価する方法となります。

評価対象の企業が生み出すと見込まれる収益性を、それを実現するにあたって見込まれるリスク等を織り込んだ割引率で割り引いて価値を算定する方法となります。

代表的な方法としてDCF法や超過収益法があります。

マーケットアプローチは、類似する上場会社や類似する取引をベースに価値を算定する方法となります。

対象企業と同規模で同様の企業のM&Aの事例などを参考にすることで相場にあった価値を算定する方法となります。

代表的な方法として類似会社比較法や類似取引比較法などがあります。

コストアプローチは営業権の算出で用いることはほぼありませんが、のれんを算定する過程で用いられる方法となります。

評価対象企業の資産をベースに資産を時価等に置き直し、買収価格を算定し、簿価純資産と時価純資産を営業権とする方法となります。

代表的な方法として時価純資産法などがあります。

営業権の具体的な計算方法を解説していきます。

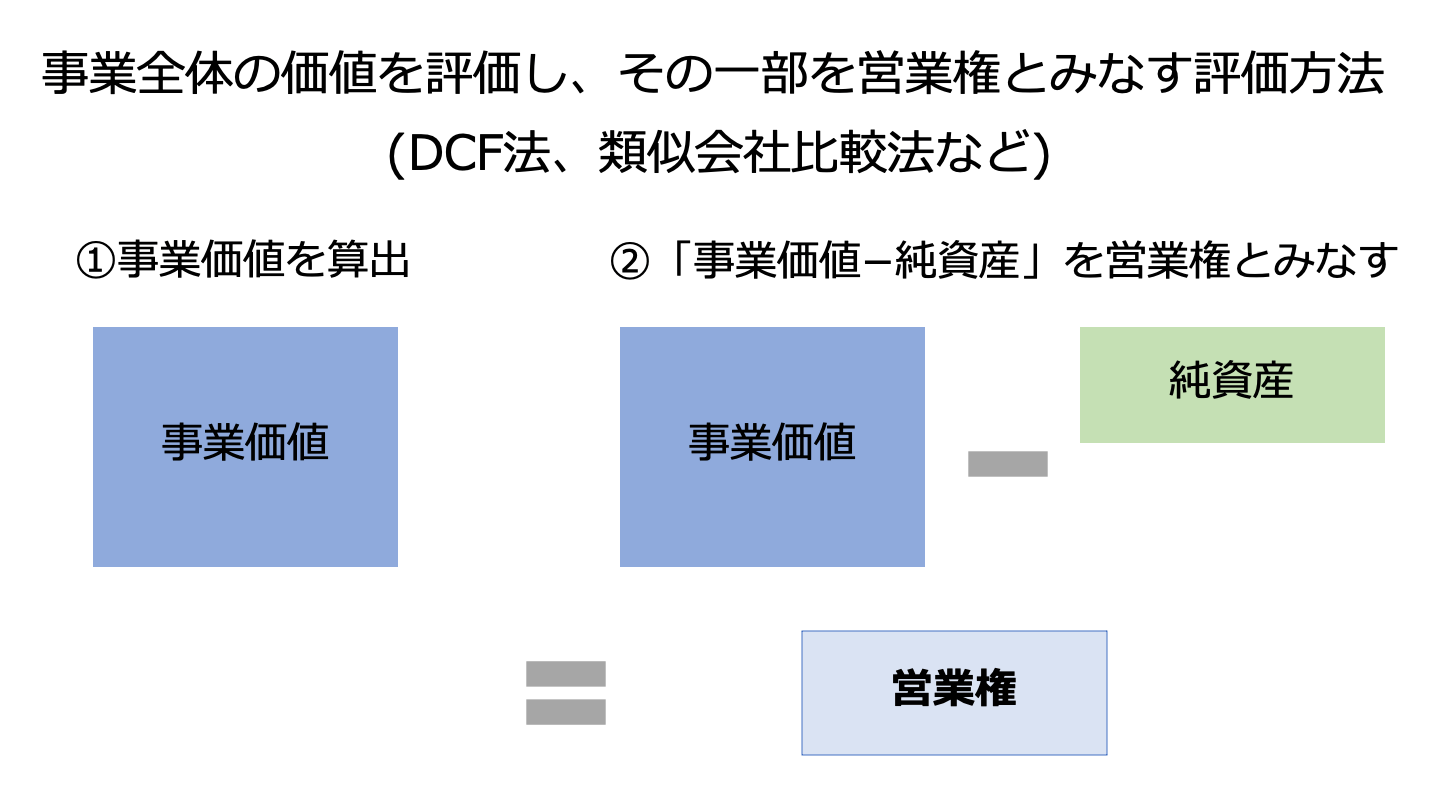

営業権をDCF法で算出する場合には、事業全体を評価して営業権は事業の一部として評価する考え方となります。

DCF法とは、将来評価対象企業あるいは評価対象事業が生み出すと考えられるキャッシュフローをベースにそのキャッシュフローを獲得するために生じるリスク等を織り込んだ割引率で割り引いて事業価値を算出し、純資産との差額が営業権となります。

DCF法は企業の収益力から価値を算定するため、非常に理論的ではあるものの、事業計画の不確実性や計算が複雑となるため、中小企業等では用いることが難しい方法となります。

具体的な計算方法を紹介します。

たとえば、純資産800の会社で将来生み出すキャッシュフローが100と見込まれるとき、割引率が10%であれば、事業価値が1,000となります(事業外資産や有利子負債がないと仮定します)。

そうなると純資産と事業価値との差額200が営業権となるイメージです。

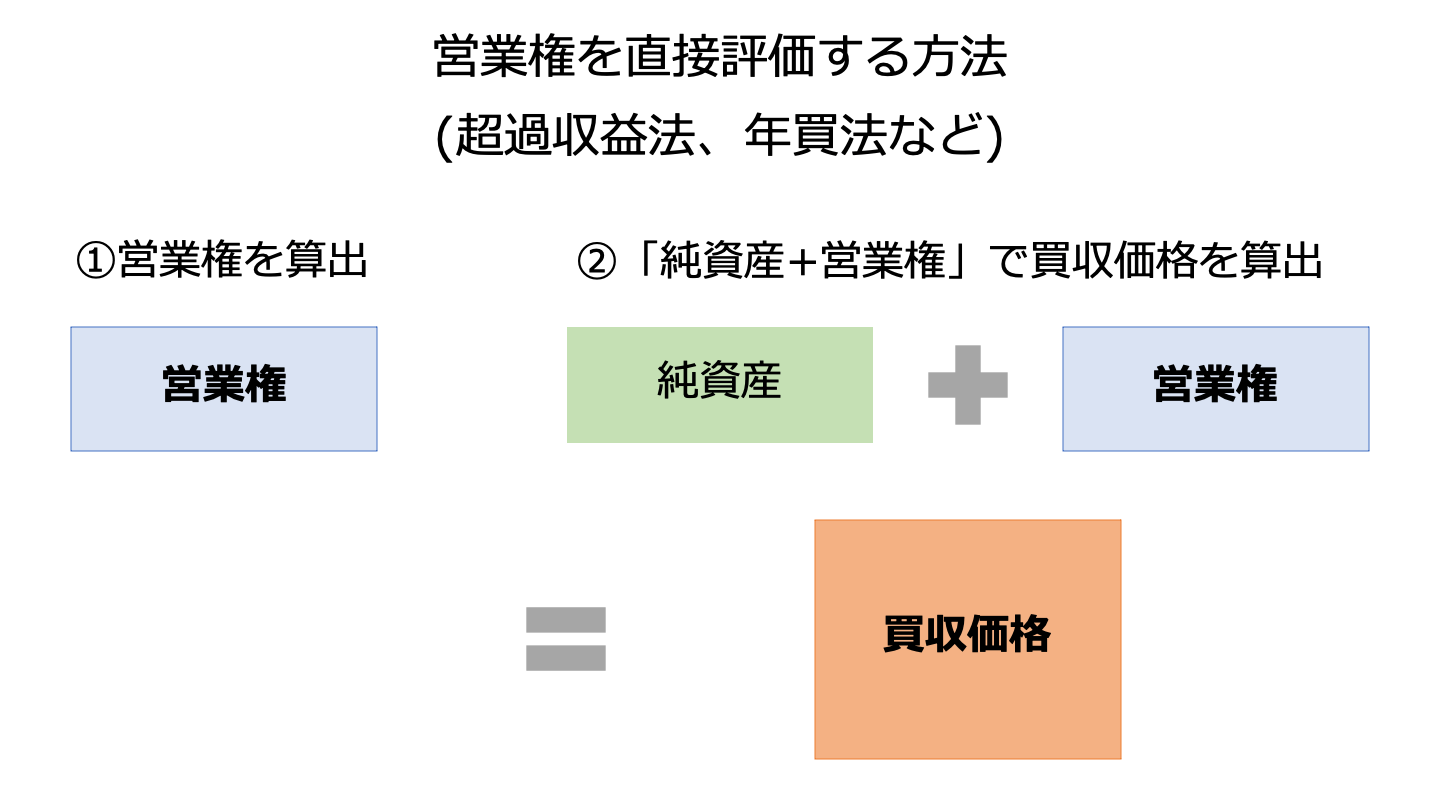

超過収益法とは、無形資産の価値を活用することで将来どれだけの利益がもたらされるかを算出し計算する方法となっており、営業権を直接評価する考え方となります。

営業権が活用されている事業が生み出すであろう収益からそれ以外の資産から生み出される利益を控除することで営業権の価値を算出していくことなります。

DCF法と同様で企業の事業計画をもとに利益を割引率で現在価値にするという考え方で、理論的な方法となりますが、計算方法等は複雑であるため、中小企業等では用いることが難しい方法となります。

計算式は以下の通りとなります。

営業権の価値=事業価値-運転資本の時価×期待収益率-固定資産の時価×期待収益率

たとえば、事業価値が1,000で運転資本の時価が1,000、運転資本の期待収益率が3%、固定資産の時価が1,000、固定資産の期待収益率が5%であれば、1,000-300(=1,000×3%)-500(=1,000×5%)となり営業権の価値は200となります。

類似会社比較法は業種や規模が同様の上場会社の時価と収益性を用いた比率をもとに評価対象の企業の価値を算出方法となるため、DCF法と同様、事業全体の価値から純資産を控除して営業権を評価する考え方となります。

類似会社比較法でよく用いられるものとして、EV(事業価値)/EBITDA(減価償却費、支払利息、税金控除前利益)があります。

類似会社をもとに価値を算定することになるため、客観性も高く、計算方法も簡単であるため、中小企業等でもDCF法等より用いやすい方法となります。

ただし、対象企業の事業内容や規模感をそろえる必要があるため、規模が小さすぎる会社や特殊な事業を行なっている場合には用いることができません。

たとえば、純資産が800でEBITDAが100、類似会社のEBITDA倍率が10倍であれば、事業価値が1,000(=100×10)と計算され、営業権は200となります。

年買法とは、税引後の営業利益の3〜5年分を営業権として計算する方法となります。

計算が単純であり、わかりやすい方法であるため、中小企業でも用いりやすい方法となります。

営業利益×3〜5年が営業権となるため、直接計算する方法となります。

ただし、市場や景気などの状況が織り込まれていないため、買い手と売り手では見方が異なり、金額に差異が生じる可能性があります。

また、営業利益の3〜5年というところも根拠はないため、それぞれの見解の相違で差異が生じる可能性があります。

計算方法は単純で、営業利益が40の会社で5年の倍率を用いるのであれば、営業権は200と計算されます。

財産評価基本通達とは、国税庁から通達で出されている相続税のために営業権を算出する方法となります。

相続税のために規定されているため、M&Aではなかなか用いられることはありません。

計算式は以下の通りとなります。こちらは財産評価基本通達165条と166条に記載[2]されています。

超過利益金額=平均利益金額×0.5-標準企業者報酬額-総資産価額×0.05

営業権の価額=超過利益金額×営業権持続年数に応ずる基準年利率による福利年金現価率

平均利益金額の考え方や標準企業者報酬額、総資産価額などの考え方は財産評価基本通達166条に記載されておりますのでここでは割愛します。

実査査定法とは、実際に事業を行っている現場を訪問して企業価値を算定する方法となります。

実際の現場に行き、現物を見ることで価値を査定していく方法で、現場を重視する人からすると納得感の得られやすい方法となります。

ただし、評価をする担当者の経験や主観に左右されることも多く、正しく評価できる人を選べるかが重要になります。

決算書などが考慮されず、収益性が正しく評価されるか不透明であるため、過去の決算書や将来の収益性なども考慮して総合的に決めていくことが必要となってきます。

M&Aにおける営業権の税務での取り扱いについて解説していきます。

まずは売り手企業に関連する税務について解説していきます。

方法によって異なるため、それぞれについて解説していきます。

営業権を含んだ事業を譲渡した場合には、消費税や法人税が課税されることになります。

営業権あるいは事業は消費税法上、課税対象となるため、譲渡した場合には消費税の計算に含まれることになります。

譲渡した年に預かった消費税として計算され、買い手から預かった消費税を売り手が納税することになります。

また、営業権あるいは事業を譲渡した時に譲渡益となる場合には法人税が課税されることになります。

取得価額と譲渡金額の差額が課税所得として加算され、法人税が課税されることとなります。

有価証券の譲渡は消費税法上、基本的に非課税取引に該当します。

そのため、営業権を含んだ株式譲渡をした場合、消費税は課税されません。

一方、法人税法上、課税所得の計算に含まれるため、営業権を直接譲渡した場合や事業譲渡した場合と同様の取り扱いとなります。

株式の取得価額と譲渡金額の差額が課税所得となり、税率を乗じて納税金額が計算されることになります。

なお、個人が株式を譲渡した場合には所得税となり、所得税法上、有価証券の譲渡は20.315%の税率で計算されることになります。

次に買い手企業の税務について解説していきます。

買い手に関してかかる税金は売り手と比較して多くありません。

営業権や事業を譲り受けた場合、これらの取引は消費税法上、課税取引に該当するため、譲渡金額に加えて支払うこととなります。

納税自体は売り手企業が行いますが、消費税を負担するのは買い手となります。

営業権や営業権を含む事業を譲り受けた場合には、営業権を償却することになります。

譲渡金額と純資産の差額が営業権となり、税務上の営業権は資産調整勘定として5年間の定額で償却することになります。

なお、株式譲渡の場合は、株式が譲渡されるのみであるため、営業権は生じず、償却することができません。

営業権の価額を高める方法について解説していきます。

営業権の価値を高めるには1社に決め打ちをするのではなく、複数社と交渉を進めましょう。

複数社と交渉することは実務的に負担が大きく、時間等も拘束されることになります。

また、最初の相手の印象が良ければ、それ以上の先は出てこないだろうと思ってしまい、それ以上進めることが手間に思えるかもしれません。

しかし、複数社と交渉することで条件が良いものが出てきたり、競争原理が働いたりと営業権の価値を高めていける可能性があります。

また、1社としか交渉しない場合には、買い叩かれる可能性もあります。

そのため、金額を高めるには、手間がかかったとしても複数社と交渉を行い、条件を出してもらう方がいいでしょう。

営業権とは無形資産の価値になります。

無形で目に見えないものであるからこそ、価値を高めていき、営業権を高く売却していきましょう。

営業権には会社のノウハウ、社員のスキルなどが含まれており、これらを強化することで価値が高まっていきます。

会社のノウハウの強化や社員の育成などは時間がかかります。

そのため、すぐ効果が出るものではありませんが、徐々に高めていくことで譲渡する時に高めの値段で買い取ってもらうことができます。

将来を見据え価値を高めていきましょう。

価値を高めることは譲渡の際にはもちろんですが、会社の成長にも必要不可欠のものであるため、譲渡をしないにしても高めておくことに損となることはありません。

M&Aは専門的な知識や経験が必要となるため、知識等がないまま譲渡してしまうと市場の相場よりも低い金額で譲渡してしまう可能性があります。

そのため、譲渡を検討するのであれば、事前に専門家に相談を行い、市場の相場を知ることや必要な手続き、進め方などを理解しておきましょう。

専門家を活用することで譲渡先を探すことも容易になります。

うまく活用することで営業権の譲渡含めたM&Aを成功に導いていきましょう。

ここまでM&Aにおける営業権について解説してきましたが、いかがでしたでしょうか。

ここ最近では営業権よりものれんの方が有名となり、聞き慣れないかもしれませんが、営業権はのれんとほぼ同義です。

実務上、混同することは大きな問題とはなりませんが、営業権は自主的に価値を上げることで譲渡金額などを上げることができるので、概要や価値の上げ方などを理解して進めることで成功に導いていきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)