小売業とは、個人や事業者に少量の商品を販売する業態です。小売業界では、業態転換などを目的としたM&Aが活発に行われています。小売業の最新M&A事例や、M&Aを行うメリットをわかりやすく解説します。(中小企業診断士 鈴木裕太 監修)

各種商品小売業とは、衣食住にわたる各種の商品を一括かつ一事業所で小売する事業を指します。

具体的には百貨店や総合スーパー(衣食住の各商品を一括で取り扱うスーパー)などが該当します。[1]

この章では、各種商品小売業に該当する事業者のM&A・売却事例を3例紹介します。

なお本記事では、資本提携や業務提携も広義のM&Aに含めて解説を行います。

売り手の「ながの東急百貨店」は、長野県で地域密着型の百貨店事業を運営していた会社です。

2004年に東急が売り手企業の親会社である東急百貨店を買収したため、M&Aを行った時点で同社は東急の連結子会社でした。

買い手の東急は、不動産事業や交通事業、ホテル・リゾート事業などを展開する子会社を束ねる事業持株会社です。

昨今の百貨店業界は、「消費税増税」や「新型コロナウイルスの感染拡大」、「少子化によるマーケット縮小」などの影響により、厳しい経営環境となっています。

このような状況下において売り手企業は、経営資源の適切な配分や事業構造の抜本的な改革が必要であると考えていました。

そこで同社は、中長期的な視点で事業構造を改革し、安定した収益を獲得できる収益構造への転換を図る目的で、M&Aによって東急の完全子会社となりました。

本件のM&Aにより、ながの東急百貨店は東急グループが有するノウハウやネットワークを駆使し、抜本的な事業構造の改革に着手するとしています。[2]

両社のM&Aでは、株式譲渡と株式交換のスキームが用いられました。

2021年5月に実施された株式譲渡では、親会社である東急百貨店が、保有するながの東急百貨店の株式を東急に売却しました。

譲渡株式の議決権割合は57.03%、売却金額は約8億6,900万円です。[3]

一方で2021年6月に実施された株式交換は、東急を親会社、ながの東急百貨店を子会社とする形で行われました。

具体的には、ながの東急百貨店株式1株に対して、東急の普通株式1.14 株が割当交付されました。[2]

一連のスキームにより、ながの東急百貨店は東急の完全子会社となりました。

売り手のユニーは、食料品や日用品、衣料品など、約5万~8万点のアイテムを取り揃える総合スーパー「アピタ」や、食料品を中心とした品揃えが特徴のスーパー「ピアゴ」などの運営を行う会社です。[4]

買い手のドンキホーテホールディングス(現パン・パシフィック・インターナショナルホールディングス)は、「コンビニエンス+ディスカウント+アミューズメント」を店舗コンセプトとする総合ディスカウントストアの運営を手がける会社です。

食品や日用品、雑貨など、合計で約45,000品目の商品を低価格で小売している点が特徴です。[5]

2017年に業務提携契約を締結して以来、ドンキホーテとユニーはダブルネーム店舗の開発に取り組んできました。

ドンキホーテが持つ「アミューズメント性の強い店舗ノウハウ」とユニーが持つ「食品事業の強み」を融合させた店舗は、2018年3月〜8月の6ヶ月間において、昨年同時期比で売上高が190%、1日あたり平均客数が160%を記録するなど、大成功を収めました。

圧倒的な実績を残した両社は、より深いパートナーシップを築くことで、双方企業の企業価値をさらに向上させることができると判断し、M&Aを実施しました。

2019年に行われた本件のM&Aでは、株式譲渡のスキームが用いられました。

M&Aを行う以前、ドンキホーテはユニー株式(議決権)の40%を保有していました。

本件のM&Aでは、売り手企業の親会社であったユニー・ファミリーマートホールディングスから残り60%の株式を取得し、ユニーを完全子会社化しました。

株式の取得価格は282億円です。[6]

売り手のイズミヤは、関西圏で衣料品や食料品、家具等を総合的に取り扱うチェーンストアを展開する会社です。

買い手のエイチ・ツー・オーリテイリングは、阪急百貨店と阪神百貨店を運営する会社や商業施設の開発を手がける会社などを傘下に持つ持株会社です。[7]

両社は、少子高齢化などの影響で厳しい経営環境に直面する中で、市場シェアの確保やニーズ変化への対応力を高める目的でM&Aを行いました。

2014年6月に行われた両社のM&Aは、株式交換のスキームで実施されました。

具体的には、イズミヤの普通株式1株に対して、エイチ・ツー・オーリテイリングの普通株式0.63株が割当交付されました。

本件のM&Aにより、イズミヤはエイチ・ツー・オーリテイリングの完全子会社となりました。[8]

[1] 大分類I−卸売業,小売業 総説 中分類56-各種商品小売業(総務省)

[2] 東急株式会社による株式会社ながの東急百貨店の完全子会社化に関する株式交換契約締結のお知らせ(ながの東急百貨店)

[3] 売出価格等の決定に関するお知らせ(ながの東急百貨店)

[4] 店舗タイプ(アピタ・ピアゴ)

[5] ディスカウントストア事業(パン・パシフィック・インターナショナルホールディングス)

[6] ユニー株式会社の株式取得(子会社等の異動)及びユニー・ファミリーマートホールディングス株式会社の完全子会社による当社株式に対する公開買付けの開始予定に関する意見表明のお知らせ(ドンキホーテホールディングス)

[7] 事業内容(エイチ・ツー・オー リテイリング)

[8] エイチ・ツー・オー リテイリング株式会社とイズミヤ株式会社の株式交換による経営統合のお知らせ(エイチ・ツー・オー リテイリング)

織物・衣服・身の回り品小売業とは、呉服や服地、衣服、靴、帽子、洋品雑貨、小間物などの商品を小売する事業を指します。

いわゆるアパレル小売業、個人の注文を受けて洋服の仕立てを行う洋服店が該当します。[9]

この章では、織物・衣服・身の回り品小売業に該当する事業者のM&A・売却事例を2例紹介します。

売り手のプレティア・テクノロジーズは、ARクラウドをはじめとしたアルゴリズムの研究・開発を手がける会社です。

買い手のアダストリアは、衣料品・雑貨の企画・製造・小売を手がける会社です。[10]

新型コロナウイルスの流行拡大により、アパレル小売業界では、「オンラインでの情報収集」と「実店舗での試着・販売員への相談」を併用した顧客の購買行動が広がりを見せています。

こうした状況で両社は、アパレル小売領域におけるDXを推進し、顧客に新しい体験を提供する目的で資本提携を始めました。

本提携では、プレティア・テクノロジーズが有する「最先端のARテクノロジー」と、アダストリアが有する「流通から小売に至るまでのバリューチェーン」を融合し、自宅で衣料品をARで試着できる機能の開発などに取り組むとしています。[11]

両社のM&A(資本提携)は、2021年3月23日に発表されました。[12]

本件の資本提携では、アダストリアがプレティア・テクノロジーズに対して1億円出資するとのことです。[11]

売り手のDesignsは、買い手企業の100%出資会社として、衣料品および身の回り品の小売事業を展開していた会社です。

買い手のユナイテッドアローズは、紳士服・婦人服および雑貨などの企画・仕入および小売を行っている会社です。

ユナイテッドアローズは、以下の目的でDesignsとのM&A(吸収合併)を実施しました。

2020年2月に行われた本件のM&Aは、ユナイテッドアローズを存続会社、Designsを消滅会社とする吸収合併のスキームで実施されました。

吸収合併に伴い、Designsは解散しました。

完全子会社と親会社の合併であったため、株式の発行や金銭の支払いはありませんでした。[13]

[9] 大分類I−卸売業,小売業 総説 中分類57-織物・衣服・身の回り品小売業(総務省)

[10] 会社概要・会社沿革(アダストリア)

[11] アダストリア、プレティアに出資 自宅でAR試着(日本経済新聞)

[12] AR開発のプレティア、アダストリアと資本提携を締結(PR TIMES)

[13] 連結子会社の吸収合併(簡易合併・略式合併)に関するお知らせ(ユナイテッドアローズ)

飲食料品小売業とは、主に飲食料品の小売を行う事業を指します。

具体的には、野菜・果実、食肉、鮮魚の小売事業者やコンビニエンスストアなどが当てはまります。[14]

この章では、飲食料品小売業に該当する事業者のM&A・売却事例を6例紹介します。

売り手のオータニは、栃木県を中心に31店舗のスーパーマーケットを展開(2021年3月時点)していた会社です。

買い手のアークスは、北海道・東北地方においてスーパーマーケット事業を運営する子会社9社(2021年3月時点)を傘下に持つ企業です。

2021年現在、食品スーパーマーケット業界では、「業種・業態を超えた競争の激化」や「新型コロナウイルス感染症の拡大」などの影響により、厳しい経営環境が続いています。

このような状況下において売り手のオータニは、営業基盤と企業体質を強化する目的で、300以上の店舗を有するアークスとのM&Aを実施しました。

会社売却に伴いアークスの傘下に入ることで、オータニは買い手企業が有する商品調達力や店舗運営力、情報システムなどの経営インフラを活用できるようになりました。

一方で買い手のアークスは、大手企業に対抗する目的で、同じく地場スーパーであるオータニとのM&Aを行いました。

2021年4月、アークスとオータニは株式譲渡のスキームを用いてM&Aを行いました。

オータニはすべての株式を売却し、アークスの完全子会社となりました。

会社売却の金額は明らかにされていません。[15]

売り手のスピードウェイは、アメリカのオハイオ州に本社を置くMarathon Petroleum Corporation(MPC社)が運営する小売ブランドです。

MPC社はスピードウェイを通じて、ガソリンスタンドが併設されたコンビニエンスストアを全米に展開しています。

買い手のセブン&アイ・ホールディングスは、国内におけるコンビニエンスストアの最大手である「セブンイレブン」を展開する会社です。

セブン&アイ・ホールディングスは、アメリカ市場でのコンビニエンスストア事業の拡大を目的に、アメリカで多数の店舗を有するスピードウェイを買収しました。

本件のM&Aで買い手企業は、アメリカ国内で人口の多い50都心部のうち、47地域にコンビニ店舗網を保有することになりました。

また、M&A後15事業年度の終了までにおよそ3,000百万アメリカドルの節税メリットを期待できるとしています。

2020年にセブン&アイ・ホールディングスは、株式その他持分を取得することでスピードウェイ事業を買収しました。

買収金額は約2.2兆円です。[16]

売り手のファミリーマートは、セブンイレブンやローソンと肩を並べる国内大手のコンビニエンスストアチェーンです。

買い手の伊藤忠商事は、世界62ヶ国に約100の拠点を有する大手総合商社です。

繊維や機械など幅広い分野で取引を行うだけでなく、事業投資も積極的に行っています。

新型コロナウイルスの影響により、2020年度におけるコンビニエンスストア業界の売上高は大きく減少しました。

特に都心部での出店を積極的に行っていたファミリーマートは、外出減少や在宅勤務の普及による影響を大きく受け、3〜5月の売上高が前年同期比で10.5%も減少しました。

こうした現状を受けて同社は、厳しい経営環境で生き残るために、スピード感のある意思決定を行い、大規模な業態転換・経営改善に取り組む必要性を認識していました。

しかし上場会社である以上、迅速な意思決定や他社との相互連携を行うのが困難な状況にありました。[17]

そこでファミリーマートは、「伊藤忠商事の完全子会社となり、かつ非上場企業として事業を行うことで、迅速な意思決定や連携を図ること」を目的にM&Aを行いました。

本件のM&A後、伊藤忠は「人工知能を用いた業務効率化」や「顧客データの活用」などの手段を用いて、新たなコンビニビジネスの確立に取り組むとのことです。[18]

両社のM&AはTOB(公開買付け)のスキームで実施されました。

伊藤忠商事によるファミリーマートに対するTOBは、2020年7月9日から同年8月24日まで実施されました。

買付価格は1株あたり2,300円、買い付けた株式数は79,017,984株です。[19]

本件のM&Aにより、伊藤忠商事はファミリーマートの議決権を65.7%することになりました(自己株式を除く)。[20]

売り手のポプラは、九州や中国・四国を中心にコンビニエンスストアを展開する会社です。

買い手のローソンは、セブンイレブンやファミリーマートと並んで国内を代表するコンビニチェーンです。

ローソンとポプラは、以下の目的でM&Aを実施しました。

両社のM&Aは、大きく3つの契約内容で構成されています。

まず1つ目は、ポプラを分割会社、ローソンを承継会社とする吸収分割です。

ポプラが運営するコンビニエンスストア事業に関する権利義務の一部が、ローソンに移転しました。

事業の売却金額は7億3,100万円です。

2つ目は、ポプラを分割会社、ポプラリテール(本件に伴い新設した子会社)を承継会社とする吸収分割です。

126店舗に関係するコンビニエンスストア事業に関する権利義務の一部が、ポプラリテールに移転しました。

グループ内でのM&Aであるため、対価の交付はありませんでした。

3つ目はメガフランチャイズ契約です。

ポプラが運営している店舗のうち一部を、順次「ローソン・ポプラ」もしくは「ローソン」ブランド店舗に転換しています。

上記一連の手続きに関する契約は、2020年9月から2021年3月にかけて行われました。[21]

売り手の成城石井は、関東圏を中心に高付加価値を追求した商品の小売を行う会社です。

買い手となったのは、先ほどご紹介したローソンです。

ローソンと成城石井は、小売事業における競争力の強化を目的にM&Aを行いました。

2014年、両社は株式譲渡のスキームを用いてM&Aを行いました。

成城石井はすべての株式を売却し、ローソンの子会社となりました。

会社売却の金額は363億円です。[22]

売り手の会社は、福岡県で酒の小売販売事業を手がけていた会社です。

買い手のエトウは、家具の設計開発や輸入・輸出事業を展開する会社です。

売り手企業は、後継者不足による事業承継を目的にM&Aを行いました。

一方で買い手企業は、成長戦略の一環として異業種である売り手企業とのM&Aを行いました。

好立地の場所に店舗があったことや、101年続いている老舗であったこと、コロナ禍でも業績が落ち込んでいなかったことが、買収の決め手となったそうです。

M&Aサクシードを通じて成約した本件のM&Aは、株式譲渡のスキームで実施されました。

M&Aの成立後、エトウは積極的に売り手企業の業務プロセスや職場環境の改善などに取り組んでいます。[23]

[14] 大分類I−卸売業,小売業 総説 中分類58-飲食料品小売業(総務省)

[15] 株式会社アークスと株式会社オータニとの経営統合に関する株式譲渡契約書締結に関するお知らせ(アークス)

[16] 当社子会社による米国Marathon Petroleum Corporation からの コンビニエンスストア事業等に関する株式その他持分取得についてのお知らせ(セブン&アイ・ホールディングス)

[17] 株式会社ファミリーマート株式(証券コード:8028)に対する公開買付けの開始に関するお知らせ(日本経済新聞)

[18] 伊藤忠がファミマを完全子会社化する理由は?(日本経済新聞)

[19] 親会社である伊藤忠商事株式会社の子会社であるリテールインベストメントカンパニー合同会社による当社株式に対する公開買付けの結果に関するお知らせ(ファミリーマート)

[20] 伊藤忠、ファミマへのTOB成立 保有比率65.7%に(日本経済新聞)

[21] 株式会社ローソンとの共同事業契約締結のお知らせ(ポプラ)

[22] 株式会社成城石井の株式取得に関するお知らせ(ローソン)

[23] 創業100年の老舗家具屋が、100年続く酒屋をM&A 目指すは大改革による酒屋の再生(M&Aサクシード)

機械器具小売業とは、主に自動車や自転車、電気機械器具(パソコンやテレビなど)、およびその部分品・附属品の小売を行う事業を指します。

なお自動車や自転車等の小売と修理を兼ねている事業も含まれます。[24]

この章では、機械器具小売業に該当する事業者のM&A・売却事例を5例紹介します。

売り手の大塚家具は、全国主要都市に15店舗(2021年6月9日現在)を展開する家具や家電、インテリアの小売会社です。

買い手のヤマダホールディングスは、家電・情報家電、住まいに関する商品などの小売販売を行う「株式会社ヤマダデンキ」を傘下に持つ持株会社です。

2019年12月に資本業務提携契約を締結したため、M&Aを行った時点で大塚家具はヤマダホールディングスの子会社として事業を行っていました。

両社は商品の共同開発や法人分野での協業など、連携を続けてきました。

しかし家具小売業界では、新築需要の減少やECの台頭、消費者の節約志向などの影響で、経営環境の厳しさが増しています。

こうした現状を踏まえてヤマダホールディングスは、環境変化への対応や柔軟な事業改革を達成するには、従来の連結親子関係では不十分であると認識しました。

そこでヤマダホールディングスは、さらなる「協業関係の強化」や「迅速かつ柔軟な意思決定の徹底」を実現する目的で、大塚家具の完全子会社化を決定しました。

両社のM&Aは、2021年9月1日にヤマダホールディングスを完全親会社、大塚家具を完全子会社とする株式交換によって行われる予定です。

大塚家具株式1株に対して、ヤマダホールディングスの普通株式0.58株が割当交付されるとのことです。[25]

売り手のCaterham Cars Group Limitedは、イギリスの自動車メーカーです。

同社は、買い手企業の子会社における主力販売車種を生産していました。

本件のM&Aでは、同社の子会社として自動車の生産・販売やメンテナンス・修理を担う子会社も買収対象となりました。

買い手のVTホールディングスは、ホンダや日産などの自動車を小売する国内有数のディーラーグループです。

また、自動車の小売事業とは別に、中古車輸出やレンタカー事業も手がけています。[26]

本件M&Aのきっかけとなったのは、VTホールディングスが売り手企業のオーナーであった投資家グループから事業の継承要請を受けたことです。

その後VTホールディングスは、協議を重ねた上で下記4つの理由でM&Aを行うことを決断しました。

2021年4月、VTホールディングスとCaterham Cars Group Limitedは、株式譲渡のスキームでM&Aを行いました。

本件のM&Aで買い手企業は、Caterham Cars Group Limitedおよびその子会社2社を子会社化しました。

買収金額は明らかにされていません。[27]

売り手のオートスターズは、フランチャイズ契約をオートバックスセブンと締結し、熊本県内でオートバックス8店舗を経営していた会社です。

買い手のオートバックスセブンは、自動車用品の小売を行うオートバックス店舗のフランチャイズ展開を行っている会社です。[28]

買い手企業は、「経営の効率化」や「エリア内における競争力強化」を目的に、フランチャイジーであったオートスターズとM&Aを行いました。

2019年11月、両社は株式譲渡の手法を用いてM&Aを行いました。

オートバックスセブンは、オートスターズ株式(≒議決権)の83.3%を取得し、同社を子会社化しました。

買収金額は非公表です。[29]

売り手の溝ノ口自動車は、東運輸支局長指定の民間車検工場を運営し、自動車の整備・修理を行なっている会社です。

買い手のイエローハットは、国内で合計740店舗(2021年3月時点)の自動車用品の販売店を展開する会社です。

イエローハットは、「車検や鈑金、 整備技術の向上」と「ピットサービスの収益拡大」を目的に溝ノ口自動車とのM&Aを実施しました。

2020年10月に実施された両社のM&Aは、株式譲渡の手法によって行われました。

溝ノ口自動車は全株式を売却し、イエローハットの子会社となりました。

会社売却の金額は明らかにされていません。[30]

売り手のフォーレストは、文具や日用品等の小売を行うECサイトを運営している会社です。

買い手のエディオンは、主力の家電小売事業の他に、eコマース事業やリフォーム事業を展開する会社です。

2015年以降、エディオンはネットショップサイトの刷新や取り扱い品目の拡大などを行い、Eコマース事業の強化に注力してきました。

本件のM&Aも、Eコマース事業強化の一環として行われました。

2017年8月、エディオンはJ.フロントリテイリングとの間で、フォーレストの株式譲渡を実施しました。

J.フロントリテイリングがフォーレストの全株式を売却したことで、フォーレストはエディオンの子会社となりました。

アドバイザリー費用等を含む買収金額は33億2,900万円です。[31]

[24] 大分類I−卸売業,小売業 総説 中分類59-機械器具小売業(総務省)

[25] 株式会社ヤマダホールディングスによる株式会社大塚家具の完全子会社化に関する株式交換契約締結(簡易株式交換)のお知らせ(ヤマダホールディングス)

[26] 企業情報(VTホールディングス)

[27] Caterham Cars Group Limitedの株式取得(連結子会社化)に関するお知らせ(日本経済新聞)

[28] 会社概要(オートバックスセブン)

[29] 株式会社オートスターズの株式取得(子会社化)に関するお知らせ(オートバックスセブン)

[30] 溝ノ口自動車株式会社の株式取得(子会社化)に関するお知らせ(日本経済新聞)

[31] フォーレスト株式会社の株式取得に関する株式及び債権譲渡契約書締結のお知らせ(エディオン)

その他小売業とは、上記の品目に分類されない商品の小売を主に行う事業を指します。

具体的には、家具や医療品、化粧品、燃料、書籍、文房具、中古品などの小売を行う事業者が当てはまります。[32]

この章では、その他小売業に該当する事業者のM&A・売却事例を5例紹介します。

売り手の島忠は、関東圏を中心にホームセンター事業を展開する会社です。

買い手のニトリホールディングスは、国内に541店舗、海外に66店舗を有する家具小売会社です(2020年2月期末時点)。

ニトリは、ホームセンター業界への新規参入を主な目的として、島忠とのM&Aを行いました。

島忠とのM&Aを行うことで、主に下記のシナジー効果を得られるとしています。[33]

両社のM&Aは、2020年11月16日から2020年12月28日までの間に、TOB(公開買付け)の手法で行われました。

買付価格は1株あたり5,500円、買い付けた株式数は30,009,772株です。

したがって、買収金額は約1,650億円です。[34]

売り手のココカラファインは、国内で調剤薬局1,444店舗(2020年12月31日現在)を運営する会社です。

買い手のマツモトキヨシホールディングスは、国内でドラッグストア・調剤薬局1,755店舗(2020年12月31日現在)を展開するドラッグストア業界のリーディングカンパニーです、

ドラッグストア業界では、商圏の狭小化や競合企業の新規参入、異業種企業との競争激化などの影響で、多くの企業が厳しい経営環境に直面しています。

そこで両社は、厳しい経営環境の中でさらなる成長を実現する目的で、M&Aによる経営統合を実施します。

M&Aを行った後は、販促戦略のデジタル化や商品の共同開発等を行う予定です。

それにより、連結基準でおよそ200億円(営業利益)のシナジー効果を獲得する見込みです。

両社のM&Aは、「株式交換」、「新設分割」、「吸収分割」などのM&A手法を用いて行われます。

一連のM&Aにより、マツモトキヨシホールディングスはココカラファインを子会社化する予定です。

効力発生日は、2021年10月1日を予定しています。[35]

売り手のドイトは、首都圏を中心にホームセンターを16店舗展開する会社です。

また、ガーデニング専門店「Hananoki」の運営も行っていました。

買い手のコーナン商事は、DIY商品の小売を中心としたホームセンター店舗を展開する会社です。

コーナン商事は、首都圏における事業基盤の強化を目的にドイトとのM&Aを実施しました。

自社グループが有する販売力や商品企画力などのノウハウをドイトに提供することで、高いシナジー効果を発揮できるとしています。

2020年2月に行われた両社のM&Aは、吸収分割の手法で行われました。

具体的には、コーナン商事が承継会社、ドイトが分割会社となりました。

買収金額は68億2,000万円(公表ベース)です。[36]

売り手の一本堂は、明治43年創業の老舗ドラッグストア会社です。

2017年12月時点で、東京都内を中心に42店舗のドラッグストアを展開していました。

買い手のウエルシアホールディングスは、関東や東北、近畿地方で調剤併設型のドラッグストアを展開する会社です。

ウエルシアホールディングスは、業界を取り巻く環境変化が激しい現状を鑑みて、事業基盤の強化と経営の効率化を喫緊の課題として認識していました。

そこで同社は、「都心部における事業基盤の強化」と「ノウハウ共有による経営の効率化」を実現する目的で、一本堂とのM&Aを実施しました。

2018年3月に行われた両社のM&Aは、株式譲渡の手法を用いて行われました。

一本堂はすべての株式を売却することで、ウエルシアホールディングスの子会社となりました。

会社売却の金額は明らかにされていません。

DCF法と類似会社比較法で算出した株式価値をベースに決定したとのことです。[37]

売り手は、愛知県内にある自動車部品加工会社です。

買い手は、関東にある資材販売会社です。

売り手企業がM&Aを行った目的は事業承継です。

当初社内に後継者候補がいたものの、突然辞退したことで後継者不在の状況となっていました。

オーナーが高齢で体調も悪かったため、M&Aサクシードを通じてM&Aによる事業承継を実施しました。

一方で買い手企業は、新しく営業所を作る目的でM&Aを行いました。

「売り手企業が有する企業の販路が活かせること」と「技術力を横展開できる可能性があること」がM&Aの決め手になったとのことです。

両社のM&Aは株式譲渡のスキームで実施されました。

「従業員の継続雇用」や「給与の保証」、「取引先の維持」などの条件を買い手企業が受け入れたことで、売り手企業にとって満足のいくM&Aとなりました。[38]

[32] 大分類I−卸売業,小売業 総説 中分類60-その他の小売業(総務省)

[33] 「株式会社島忠(証券コード:8184)の株券等に対する公開買付けの開始予定に関するお知らせ」及び「株式会社島忠への公開買付けを通じた経営統合及び完全子会社化のご提案に関する説明資料」についてのご案内(ニトリホールディングス)

[34] 株式会社ニトリホールディングスによる当社株式に対する公開買付けの結果並びに親会社及び主要株主である筆頭株主の異動に関するお知らせ(島忠)

[35] 株式会社マツモトキヨシホールディングスと株式会社ココカラファインとの経営統合に関する経営統合契約の締結のお知らせ(マツモトキヨシホールディングス)

[36] 会社分割(簡易吸収分割)による事業の承継に関するお知らせ(コーナン商事)

[37] ウエルシアHD、一本堂の株式取得・子会社化で株式譲渡契約を締結(日本経済新聞)

[38] 【M&A支援事例】碧海信用金庫様が後継者不在の経営者に寄り添い、地域を超えたマッチングを実現(M&Aサクシード)

無店舗小売業とは、店舗をもたずにインターネットやカタログ等を用いて広告・販売を行う事業を指します。

具体的には、EC事業や通信販売事業、自動販売機を用いた物品販売事業などが当てはまります。[39]

この章では、無店舗小売業に該当する事業者のM&A・売却事例を5例紹介します。

売り手のFashionwalkerは、「Fashionwalker」を主軸としたECサイトの運営事業や、ECサイトの構築・運営を受託する事業を手がける会社です。

買い手のロコンドは、靴とファッションの通販サイト「LOCONDO.jp」の運営を主力事業とする会社です。

売り手企業の親会社であるワールドは、EC業界における競争激化や配送費用の上昇などの影響で、EC事業の持続的成長と収益性の改善を実現することが困難となっていました。

そこで同社は、成長性・収益性が高い事業にリソースを集中する目的で、ロコンドにFashionwalkerを売却しました。[40]

一方で買い手企業は、アパレル領域のEC事業を強化するために、ワールドからFashionwalkerを買収しました。[41]

2020年に実施された両社のM&Aは、株式譲渡によって実施されました。

親会社であるワールドが全株式を売却し、Fashionwalkerはロコンドの傘下に入りました。

会社の売却額は3億円です。[40]

売り手のZOZOは、圧倒的な国内シェアを誇るファッションECサイト「ZOZOTOWN」を運営する会社です。

買い手のZホールディングスは、検索エンジンやECサイトを含む200種類以上の事業を展開する大手IT企業です。

ZOZOは、Zホールディングスおよび親会社であるソフトバンクが抱える顧客を獲得することを見込んでM&Aを行いました。

一方でZホールディングスは、市場の成長性が高いEコマース事業を強化するために、ECサイト事業で成功を収めているZOZOとのM&Aを実施しました。[42]

2019年11月、ZホールディングスとZOZOはTOB(公開買付け)のスキームでM&Aを行いました。

公開買付けの結果、ZホールディングスはZOZO株式の50.1%を取得し、同社を子会社化しました。

買収金額は4,007億円です。[43]

売り手のミネルヴァ・ホールディングスは、インターネットによる情報提供、通信販売、Eコマース向けの各種ソリューションサービス提供を事業内容とする会社です。

買い手のスクロールは、アパレル・ファッション雑貨や化粧品・健康食品の個人・組織会員向け通信販売事業、EC事業者向けのソリューション事業を手がける会社です。

スクロールは、「通信販売事業におけるポートフォリオの拡充」や「ソリューション事業のインフラ強化」を目的にミネルヴァ・ホールディングスとのM&Aを実施しました。

ミネルヴァHDにノウハウ・インフラを共有することで、さらなる事業拡大・シナジー効果を見込んでいます。

2018年に行われた両社のM&Aは、株式譲渡の手法を用いて行われました。

ミネルヴァHDはすべての株式を売却し、スクロールの子会社となりました。

会社売却の金額は8億7,000万円です。[44]

売り手のアイシーネットは、インポートブランド品の輸入・小売事業を展開する会社です。

「Import Collection YR(インポートコレクションワイアール)」のショップ名で展開しているインターネット販売が、各ECサイトで高評価を受けていることでも有名です。

買い手のベルーナは、インテリアやファッション、雑貨などの分野でEC事業を手がける会社です。

ベルーナは、下記の目的でアイシーネットとのM&Aを行いました。

2019年9月に実施された両社のM&Aでは、株式譲渡のスキームが用いられました。

ベルーナが全ての株式を取得し、アイシーネットを子会社化しました。

買収金額は非公表です。[45]

売り手のミチは、ネイルチップの小売を行うサイト「ミチネイル」を運営する会社です。

このサイトでは、ネイリストが制作したネイルチップが販売されています。

買い手の丸井織物は、石川県に本社がある大手織物メーカの丸井織物です。

買い手企業は、子会社(オリジナルラボ)が有するデジタルマーケティングの強みと、売り手のミチが有するECサイトに関する運営ノウハウを組み合わせることで、シナジー効果を創出する目的でM&Aを行いました。

一方で売り手企業は、事業の選択と集中を実施するためにミチネイルの事業を売却しました。

両社のM&Aは事業譲渡によって行われました。

M&A後、丸井織物は売り手企業から引き継いだ事業に関して、徹底したコスト削減を実施しました。

その結果、わずか2ヶ月で15%から40%まで利益率を高めることに成功しました。

また、買い手企業が売り手経営者の考えに寄り添っていることで、M&A後も良好な関係性を築いているとのことです。[46]

[39] 大分類I−卸売業,小売業 総説 中分類61-無店舗小売業(総務省)

[40] (開示事項の経過)連結子会社(株式会社 (開示事項の経過)連結子会社(株式会社 Fashionwalker Fashionwalker Fashionwalker)の異動を伴う 株式譲渡契約締結に関するお知らせ に関するお知らせ(ワールド)

[41] 株式会社Fashionwalker株式の取得(子会社化)に関する基本合意書締結お知らせ(日本経済新聞)

[42] 株式会社 ZOZO 株式(証券コード 3092)に対する 公開買付けの開始に関するお知らせ(ヤフー)

[43] Zホールディングス株式会社による当社株式に対する公開買付けの結果並びに親会社及び主要株主である筆頭株主の異動に関するお知らせ(ZOZO)

[44] ミネルヴァ・ホールディングス株式会社の株式取得(子会社化)に関するお知らせ(開示事項の経過)(スクロール)

[45] 株式会社アイシーネットの株式取得(子会社化)に関するお知らせ(ベルーナ)

[46] シナジーを生むM&Aによって、買い手企業と売り手企業の双方がwin-winの関係に【M&A事例】(M&Aサクシード)

この章では、小売業の定義や業界の現状を解説します。

総務省が公表している「日本標準産業分類」によると、小売業とは下記の定義に該当する事業所を指します。[47]

なお、以下の業態も小売業に含まれるため注意が必要です。

経済産業省が公表しているデータによると、下記の通り2016年〜2019年にかけて小売業販売額は右肩上がりで増加しました(カッコ内は前年度比)。

業態別に見ると、ドラッグストアと家電大型専門店で販売額の増加が顕著です。

一方で、百貨店やスーパー、ホームセンターの販売額は減少傾向にあります。

2016年〜2019年にかけて市場が拡大していた小売業界ですが、2020年上期の小売業販売額は71兆2,490億円(前年比−5.3%)となりました。

新型コロナウイルスの感染拡大による外出自粛や営業時間短縮の影響で、販売額が大きく減少したと考えられます。

ただしドラッグストアやホームセンターなどの業態では、前年度比で販売額が大きく増加しています。[52]

以上のとおり、小売業界では業態によって明暗が分かれているのが現状です。

こうした現状を鑑みて、「大規模な業態転換」や「事業構造の改革」を目的としたM&Aを行う企業が増えているのです。

[47] 日本標準産業分類 大分類I-卸売業,小売業(総務省)

[48] 平成28年小売業販売を振り返る(経済産業省)

[49] 平成29年小売業販売を振り返る(経済産業省)

[50] 2018年小売業販売を振り返る(経済産業省)

[51] 2019年小売業販売を振り返る(経済産業省)

[52] 2020年上期小売業販売を振り返る(経済産業省)

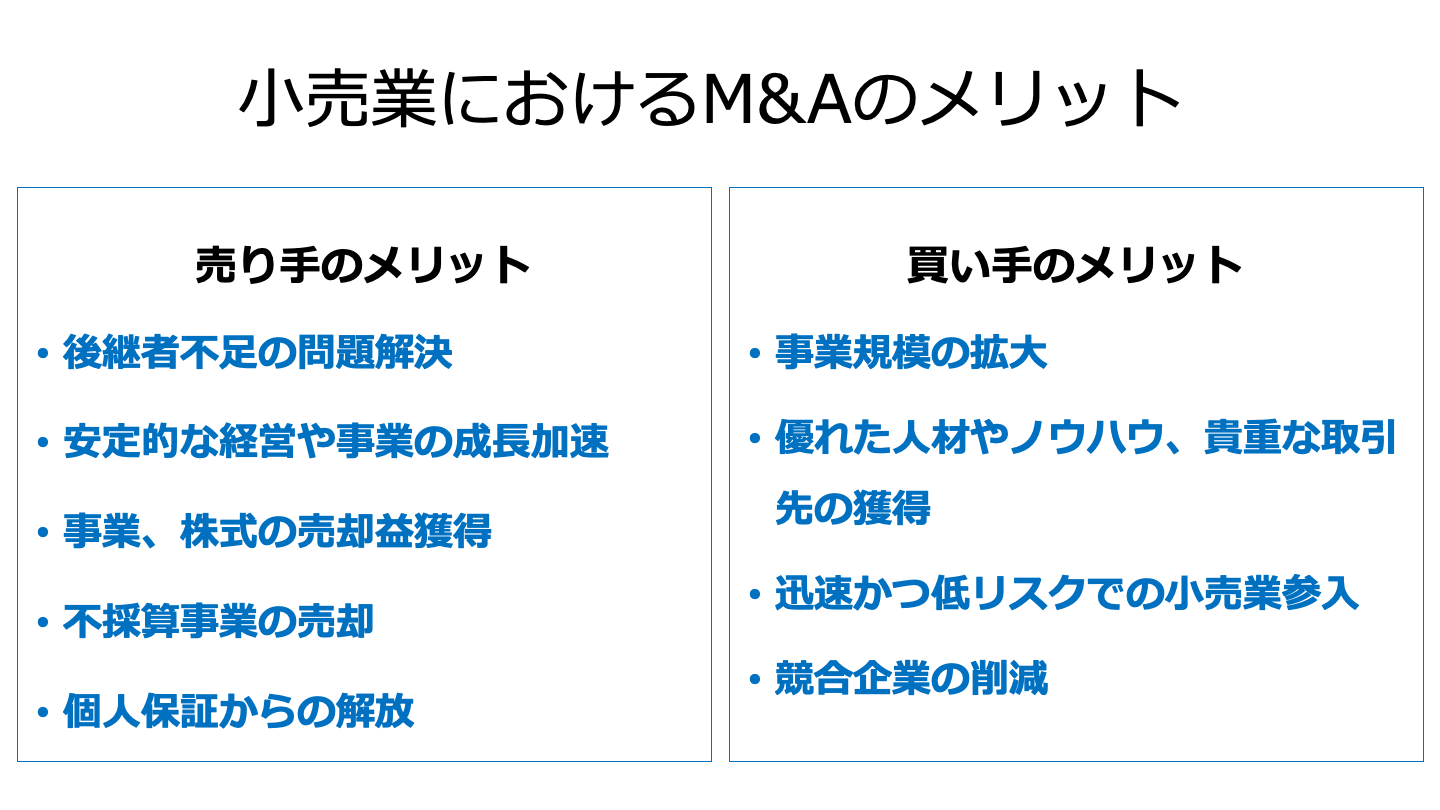

最後に、売り手と買い手それぞれの視点で小売業界のM&Aを簡潔にご説明します。

売り手が小売業を売却すると、主に下記5つのメリットを得られます。

他業界の例に漏れず、小売業の後継者不足問題は深刻です。

帝国データバンクの調査(2020年)によると、小売業を営む企業の66.4%が後継者不在です。[53]

親族や社内に後継者がいない問題を解決しないと、たとえ黒字であっても廃業せざるを得なくなります。

M&Aによって会社ごと第三者に売却すれば、後継者が身近にいなくても事業承継を実現できます。

M&Aによる事業承継を行えば、従業員の雇用や自社が培ってきたノウハウを守ることができます。

また、仕入先の取引先との関係性も維持できます。

自社よりも事業規模が大きい企業とM&Aを行えば、その企業の傘下として小売業を続けることができます。

潤沢な資金やリソースを活用しながら事業を運営できるため、M&A前よりも経営が安定化します。

また、ブランド力や知名度のある小売企業の傘下に入れば、事業の成長スピードも加速するでしょう。

小売事業や会社を売却すると、一度に多額の売却利益を得られる可能性があります。

概ね数年分の営業利益+純資産に相当するキャッシュを得られるため、主力事業に資金を投入したり、経営からリタイアして余裕のある生活を送ったりできるでしょう。

事業譲渡の手法を用いれば、売却したい資産や権利を選んでM&Aを行えます。

そのため、採算が合わない事業のみを売却し、会社全体の業績を改善できる可能性があります。

中小規模の小売業者は、金融機関から融資を受ける際に、経営者が個人保証を負うことが一般的です。

M&Aによって会社ごと売却する場合、買い手に債務を移転するに伴い、個人保証を解除してもらえる可能性が高いです。

個人保証から解放されることで、倒産の心配をせずに生活できるでしょう。

一方で買い手は、小売業のM&Aによって主に以下4つのメリットを期待できます。

小売事業の業績を伸ばすには、新規顧客やリソースの確保、事業エリアの拡大が必要です。

小売業を買収すれば、一度にまとめて顧客やリソースを確保でき、相手企業が有する事業エリアも取り込むことができます。

そのため、M&Aを行う前と比べて大幅に事業規模を拡大できる可能性があります。

小売業の収益アップには、経営資源の量だけでなく「質」も左右します。

優れた販売員やECサイト運営等のノウハウ、希少性のある商品を取り扱う取引先などを持っていれば、経営資源の量が少なくても十分な売上を確保できる可能性があります。

ただし、自社で一から優れた人材やノウハウ、取引先などを獲得するには時間がかかります。

M&Aを行えば、自社に必要な質の高い経営資源をまとめて取得できるため、短期間での事業成長につながります。

小売業に新規参入し、その事業を事業を軌道に乗せるには、取引先・顧客の確保や人員確保などに膨大な時間・労力がかかります。

また、ノウハウがない状態での新規参入となるため、事業が失敗して多額の損失を被るリスクもあります。

一方で、すでに小売業が軌道に乗っている会社を買収すれば、収益を得る上で必要な条件がすべて揃った状態で新規参入できます。

買収に多額のコストはかかるものの、小売業に短期間で参入でき、かつ事業が失敗するリスクを軽減できる点は大きなメリットです。

小売事業を行っている会社が同業他社とM&Aを行えば、競合の会社を減らすことにつながります。

競合が減ることで、相対的に市場シェアの向上を実現できる上に、買収した企業の売上高も取り込めるでしょう。

新型コロナウイルスの感染拡大や少子化によるマーケットの縮小など、小売業の経営環境は厳しさを増しています。

厳しい経営環境で勝ち残るには、業態転換や短期間での事業規模拡大など、大胆な経営戦略の遂行が必要となります。

自社のみで現状を打開することに限界を感じているならば、M&Aによる小売業の買収・売却を検討してみてはいかがでしょうか。

今回の記事で紹介した事例やM&Aのメリットを参考に、小売業の売却・買収に挑戦していただけますと幸いです。

M&Aサクシードに掲載されている小売業のM&A案件一覧はこちら

(執筆者:中小企業診断士 鈴木 裕太 横浜国立大学卒業。大学在学中に経営コンサルタントの国家資格である中小企業診断士資格を取得(休止中)。現在は、上場企業が運営するWebメディアでのコンテンツマーケティングや、M&Aやマーケティング分野の記事執筆を手がけている)