通販業界のM&A動向、買収事例、売却価格の相場

- 法務監修: 鈴木 裕太 (中小企業診断士)

通信販売とは、インターネットなどの手段で商品の販売等を行う事業です。通販事業のM&Aには、販売網拡大などのメリットがあります。通販業界のM&A動向や事例、売却額相場を求める方法を詳しく解説します。

はじめに、通販事業の概要や業界全体の市場規模、課題を紹介します。

精選版 日本国語大辞典によると、通販(通信販売)とは「消費者に広告やカタログ等を通して商品を宣伝し、郵便、電話、ファックスなどによって注文を受け、郵便や宅配便などでその商品を配送する販売方式」と定義されています。[1]

また、総務省の日本標準産業分類において、通販事業は小売業の中分類「無店舗小売業」に含まれます。

無店舗小売業のうち、通信販売業には「店舗を持たず、カタログや新聞・テレビ・インターネット等で広告を実施し、通信手段によって個人からの注文を受け、商品を販売する事業所」が含まれるとしています。[2]

以上より、通販事業は「店舗を持たずに、カタログやインターネットなどの手段で商品の宣伝・販売を行うビジネス」と言えます。

特に、インターネットを介して商品の受注・発注を行うビジネスモデルは「EC(Electronic Commerce)」と呼ばれています。[3]

公益社団法人 日本通信販売協会によると、2020年度(2020年4月〜2021年3月)における通信販売市場の売上高は10兆6,300億円であり、前年比で20.1%(1兆7,800億円)も増加したとのことです。[4]

※売上高は「物販を中心とした同協会の会員企業の売上+有力非会員386社の売上」によって算出

参考:売上高調査(統計)(日本通信販売協会)を基に弊社作成

同協会は1982年度以来で初めて20%以上の伸び率を記録した要因として、「新型コロナウイルスの流行にともない、通信販売が商品の購入手段として積極的に活用されたこと」を挙げています。[4]

また、過去10年の平均市場成長率は8.7%であり、2011年度から2020年度にかけて市場の売上高は右肩上がりに拡大しています。[4]

以上のデータより、通信販売業界の市場規模は拡大傾向にあり、好況を呈していると言えます。

なお、通販業界の中でも、特に市場の拡大が顕著であるのが「EC領域」です。

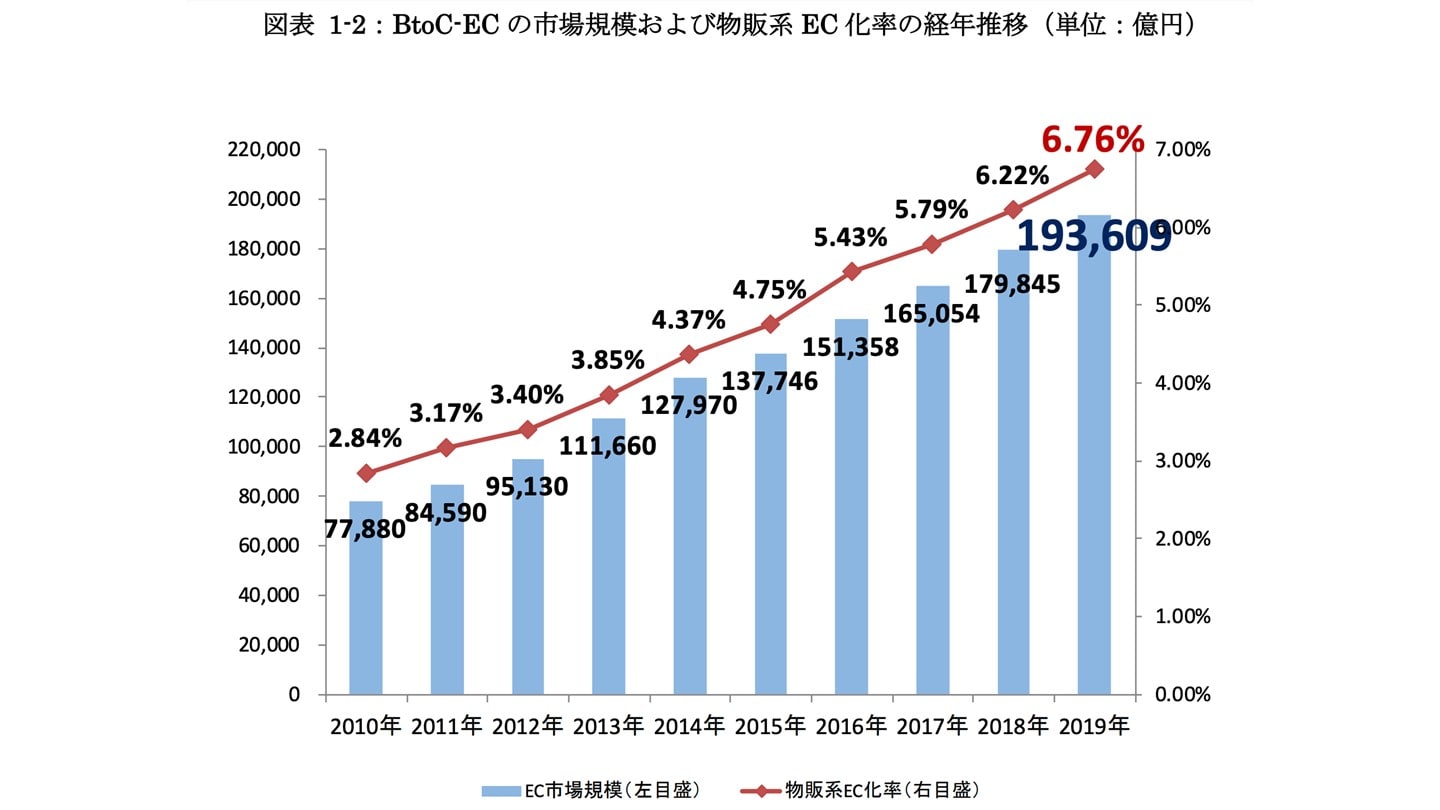

経済産業省の「電子商取引に関する市場調査」によると、日本におけるEC(BtoC)の市場規模は、2010年から2019年にかけて7兆7,880億円から19兆3,609億円まで拡大しました。[3]

出典:電子商取引に関する市場調査(経済産業省)

また、EC(BtoB)の市場規模は、2015年から2019年にかけて約287兆円から約352兆円まで拡大しました。[3]

過去の傾向から、今後もEC領域を中心に通販業界の市場規模は拡大していくと予想できるでしょう。

ECサイト構築・通販システム構築の事業を手がけるエルテックスは、「通販事業全般の課題」などを集計・分析した調査結果の2020年版を公表しています。

「通販事業全般における課題」の質問項目について、前年度と比べて回答割合が上昇した項目として以下のものが挙げられています。[5]

システム強化を課題として挙げた通販事業者が増えた理由として、同社は「2017年〜2018年と比べて、2019年のシステム障害件数が非常に多かったこと」を指摘しています。[5]

また、「悩み事・困りごと」の質問項目(単一回答)については、2016年以降「新規客の獲得や集客方法」が下降傾向にある一方で、「既存顧客の満足度向上」が上昇傾向にあるという特徴が見られます。[5]

このデータからは、通販事業者のあいだで「より良い顧客体験を提供し、既存顧客のリピートを促すこと」が重要な課題として認識され始めていることを見て取れるでしょう。

[1] 通信販売とは(コトバンク)

[2] 日本標準産業分類(総務省)

[3] 電子商取引に関する市場調査(経済産業省)

[4] 売上高調査(統計)(日本通信販売協会)

[5] EC・通販自主調査(エルテックス)

この章では、通販業界で行われたM&Aの事例を24例紹介します。

事例ごとに、M&Aを行った背景・目的や用いられた手法、取得価額などを解説します。

通販会社のM&Aについて、理解を深めたい方は参考にしてください。

青果日和研究所:「青果日和」ブランドで、インターネットによる青果物の通信販売事業を運営[1]

デリカフーズホールディングス(デリカフーズHD):青果物の専門商社[2]

譲り受け企業:青果物を主とする商品開発や通販事業展開などの強化、BtoC事業の加速

ユイット・ラボラトリーズ:千趣会の連結子会社として、化粧品・医薬部外品の製造や販売、受託製造などの事業を展開

千趣会:「ベルメゾン」ブランドなどで、女性をターゲットとした商品の通信販売事業を展開

アクシージア:化粧品の企画や製造、販売、卸などの事業を展開

譲渡企業(親会社):経営資源の選択と集中

譲渡企業:譲り受け企業が有する製品開発・品質管理ノウハウやマーケティング手法とのシナジー効果創出、販路拡大などによるさらなる成長の実現

Mafin Inc.:韓国で、リワード広告プラットフォーム事業やデジタルギフト(ギフト券や商品をオンライン上でプレゼントすること)事業などを展開

ジェイ・エスコムホールディングス(ジェイ・エスコムHD):子会社を通じて、テレビ・インターネットでの通信販売事業や理美容消耗品関連商材の販売事業、企業向けコンサルティング事業などを展開

譲り受け企業:デジタルギフト事業への新規進出、通販事業とのシナジー効果創出[4]

十二堂:ソフトふりかけ「梅の実ひじき」をはじめとした食品の製造、店舗販売、通信販売事業を展開[6]

ヨシムラ・フード・ホールディングス(ヨシムラHD):子会社を通じて、各種食品の製造・販売事業を展開[7]

譲り受け企業:通信販売事業の強化(自社グループがおこなうEC販売との協業やDMの相互活用など)、ブランド力や商品の獲得

楽天:ネット通販サイト「楽天市場」事業や証券事業、保険事業などを多角的に展開

日本郵政:全国で郵便事業を展開

譲渡企業・譲り受け企業:通販(EC)や物流、モバイル、金融などの分野における業務提携、シナジー効果の創出

ZOZO:ファッション通販サイト「ZOZOTOWN」を運営

Zホールディングス:検索エンジンや通販サイトなど、200種類以上のサービスを展開

譲り受け企業:ネット通販(EC)事業の強化

譲渡企業:Zホールディングスやその親会社であるソフトバンクのユーザー獲得による「利益・会員数の拡大」[10]

トリコ:パーソナライズサプリメント「FUJIMI」の通販事業を運営[12]

ポーラ・オルビスホールディングス(ポーラ・オルビスHD):化粧品を中心とした「美と健康」に関係する事業を運営[13]

譲り受け企業:グループの戦略強化

譲渡企業:譲り受け企業の傘下入りによる「研究開発技術の活用」、「生産や物流面におけるシナジー効果の創出」

Fashionwalker:ファッション通販サイトを運営

ロコンド:靴とファッションを取り扱う通販サイトを運営[15]

譲渡企業(親会社):収益性・成長性が高い主力事業への集中[16]

譲り受け企業:アパレル領域におけるネット通販事業の強化、顧客層の拡大[15]

モバコレ:千趣会の連結子会社として、20代女性をターゲットとしたファッション通販サイトを運営[17]

先ほど紹介したロコンド

譲り受け企業:顧客層の拡大[18]

譲渡企業:モバコレが有する20代女性を中心とした顧客層と、ロコンドが有する通販サイトの運営ノウハウを相互活用することによる企業価値の向上[17]

爽快ドラッグ:洗剤や健康食品などの生活用品を取り扱うインターネット通販事業を展開

先ほど紹介した楽天

譲り受け企業:生活用品・日用品分野の通販事業強化[19]

アベルネット:「PCボンバー」のブランドで家電やパソコン等の通販サイトを運営

綿半ホールディングス:スーパーセンター事業、建設事業、貿易事業を展開

譲り受け企業:経営資源の総合活用による「取扱商品の拡充」、「仕入機能の共有化」、「通信販売に係るノウハウ・システム基盤の共有」

フューチャーラボ:ポーラ・オルビスHDの子会社として、化粧品のTV通販・カタログ通販などの事業を展開

ファーマフーズ:化粧品クリームの通信販売事業、創薬事業、機能性素材事業を展開

譲り受け企業:シナジー効果の創出、通販事業の拡大、既存顧客に対するクロスセルの展開

新日本機能食品:健康・美容商材の会員制通販卸サイトを運営

石垣食品:麦茶を中心とする飲料事業、ビーフジャーキーの珍味事業を運営

譲り受け企業:営業利益・キャッシュフローの確保、自社製品の販路拡大

JIMOS:30代以降・アクティブシニア世代の女性向けの化粧品等を取り扱う通販事業を展開

ナック:クリクラ事業(宅配水「クリクラ」の製造・販売)、レンタル事業(ダスキンなど)などを展開

譲り受け企業:両者の顧客基盤を活用することによるクロスセル、相互マーケティングツールの拡充、物流システム等の総合活用によるコスト削減など

薩摩恵比寿堂:質の高い焼酎を中心に、飲食店向けの通販事業を展開

夢の街創造委員会(現:出前館):宅配・デリバリーのサイト「出前館」を運営

譲り受け企業:自社が有する加盟店とのネットワーク等と譲渡企業が有するノウハウの相互活用による「販路拡大やユーザーの利便性向上」、新しいビジネスチャンスの拡大

エスライン:インターネット通販事業「Z-collectioN」を運営

インタートレード:健康食品等のカタログ通販、ハナビラタケ関連製品の生産・販売事業を展開

譲り受け企業:顧客層の拡大、売上高・利益率の向上

アンファミエ:レモールの新設分割によって看護師通販事業を承継した会社[27]

ベルーナ:衣料品を中心としたカタログ・ネット通販事業を展開[28]

譲り受け企業:ノウハウの共有や顧客基盤の相互活用による企業価値の向上

譲渡企業:看護師通販事業におけるシェアの拡大、ロット拡大による商品調達力の向上・販促コストの削減[27]

JFRオンライン:「大丸松坂屋 通信販売カタログ」を主力媒体として、ファッションやインテリアの通販事業を展開

フィールライフ:千趣会が通販業の運営を予定して新設した会社

譲り受け企業:千趣会が有する通販事業との連続性を図ることによる事業価値の最大化

主婦の友ダイレクト:JALUXの連結子会社として、通販事業、広告事業を運営

千趣会:カタログ通販事業、オンラインショッピングサイト「ベルメゾンネット」の事業を運営

譲り受け企業:雑誌とネット通販における「育児関連事業・ギフト事業の拡大」

※2014年4月、千趣会は残りの全株式を取得し、主婦の友ダイレクトを100%子会社化。[32]

TV Direct:M&A当時、東南アジアで最大のテレビ通販事業を運営。放送枠の豊富な保有量などが強み。

トライステージ:テレビ通販などのダイレクトマーケティングの支援事業を展開

譲り受け企業:海外に向けた販路拡大の強化

譲渡企業:日本・韓国の商品確保による商品ラインナップの強化、譲り受け企業のノウハウ活用による事業成長

ビー・エイチ:カタログやインターネットによる化粧品・美容商品の通販事業などを展開

ピクセルカンパニーズ:卸・小売業者に向けた消耗品素材の販売事業、太陽光発電の販売・取次事業などを運営

譲り受け企業:取扱商材の増加、販路拡大による収益基盤の拡充、高付加価値サービスの提供

LIGUNA:スキンケアや雑貨、食品の企画開発・通販事業を運営

ユーグレナ:微細藻類などの研究開発、食品・化粧品の製造販売、バイオ燃料技術などの事業を展開

譲り受け企業:ヘルスケア事業の強化・成長

譲渡企業:事業承継、事業の成長

WhiteS:実店舗での販売に加えて、Amazonを中心としたECサイトでの生花・アレンジメント商品の通販事業を展開

いつも:中小・大手メーカーを主な対象としたD2C・ECの総合支援事業を展開

譲渡企業:事業拡大のための資金調達

譲り受け企業:地域ブランドの応援・育成

アパレルや雑貨小物の通販サイトを運営していた会社

宝島ジャパン:アパレルショップ3店舗の運営事業、健康食品の販売事業、モンゴルの商品を日本に紹介する事業などを展開

譲り受け企業:事業の選択と集中

譲渡企業:ECサイト事業(通販事業)の強化、自社と同じブランドの在庫を多く抱えている譲渡企業とのシナジー創出

[1] 青果日和研究所の連結子会社化(デリカフーズHD)

[2] 企業情報(デリカフーズグループ)

[3] 連結子会社の異動(千趣会)

[4] Mafin Inc.の株式取得(ジェイ・エスコムHD)

[5] Mafin Inc.に係る株式取得日程の変更(ジェイ・エスコムHD)

[6] 十二堂の株式取得(ヨシムラHD)

[7] 会社概要(ヨシムラHD)

[8] 日本郵政グループとの資本・業務提携に合意(楽天)

[9] 新株式の発行及び自己株式の処分の一部払込完了(楽天)

[10] ZOZO株式に対する公開買付けの開始(ヤフー)

[11] Zホールディングス株式会社による当社株式に対する公開買付けの結果(ZOZO)

[12] トリコの株式取得(ポーラ・オルビスHD)

[13] グループについて(ポーラ・オルビスHD)

[14] トリコの子会社化完了(ポーラ・オルビスHD)

[15] Fashionwalkerの株式取得(ロコンド)

[16] Fashionwalkerの異動を伴う株式譲渡契約締結(ワールド)

[17] モバコレの株式譲渡(千趣会)

[18] ロコンド、千趣会子会社の衣料品通販サイトを買収(日本経済新聞)

[19] 株式会社爽快ドラッグの株式の取得(子会社化)に関するお知らせ(楽天)

[20] 爽快ドラッグ社の株式の取得完了に関するお知らせ(楽天)

[21] アベルネットの株式取得(綿半ホールディングス)

[22] フューチャーラボの株式取得(ファーマフーズ)

[23] 新日本機能食品の株式取得(石垣食品)

[24] JIMOSの株式取得(ナック)

[25] 薩摩恵比寿堂の株式取得(夢の街創造委員会)

[26] 事業譲受に関する基本合意書締結(インタートレード)

[27] アンファミエの株式取得(ベルーナ)

[28] 事業内容(ベルーナ)

[29] 連結子会社の事業譲渡(J.フロント リテイリング)

[30] 主婦の友ダイレクトの株式取得(千趣会)

[31] 連結子会社の株式譲渡(JALUX)

[32] 主婦の友ダイレクトの完全子会社化(千趣会)

[33] TV Direct社への出資(トライステージ)

[34] トライステージ、タイTV通販に15%出資(日本経済新聞)

[35] ビー・エイチの株式取得(ピクセルカンパニーズ)

上述の事例より、通販会社のM&Aには以下の特徴が見られます。

「同業種×同業種」と「異業種×同業種」のいずれの組み合わせにおいても、通販事業や販路の拡大を目的とした買収が多い傾向にあります。

たとえば通販会社同士のM&Aでは、自社が注力したい領域の通販事業の拡大や顧客層の拡大などを目的に買収を行う事例が多いと言えます。

前述した事例だと、ロコンドとFashionwalkerのM&Aや、ファーマフーズとフューチャーラボのM&Aが当てはまります。

一方で異業種の企業による通販会社の買収では、食品・化粧品メーカーや専門商社が、自社製品の販路を拡大する(新たに自社製品のEC販売を開始する)目的で通販会社を買収するケースが多い傾向です。

具体的には、ヨシムラ・フード・ホールディングスと十二堂のM&Aや、デリカフーズホールディングスと青果日和研究所のM&Aなどが当てはまります。

いずれにせよ、前述したEC市場の拡大を受けて、M&Aによってネット通販を中心とした通販事業の拡大を図る動きが活発であることが見て取れるでしょう。

売り手側の視点で見ると、大手企業への傘下入りによる事業成長を実現するために、会社売却や事業売却を図るケースが少なくありません。

前述した事例だと、アクシージアと千趣会子会社のM&Aや、ポーラ・オルビスホールディングスとトリコのM&Aが当てはまります。

会社売却と聞くと、事業承継の実現や売却利益の獲得といったメリットばかりが注目されます。

ですが、M&Aにより大手企業の傘下入りを果たすことで、豊富な資金力や高い知名度などを利用し、事業の成長を加速させることができるメリットもあります。

中小〜ベンチャーの通販会社にとって、自社のみの力で事業を成長させ続けることは簡単ではありません。

そこで、事業の成長を加速させるために、会社の売却によって大手企業の傘下入りを果たす通販会社が出ていると考えられます。

通販会社のM&Aを検討する際、期待できるメリットは非常に気になる部分でしょう。

メリットを理解することで、より合理的にM&Aを行うかどうかを判断できるようになります。

この章では、売り手企業と買い手企業それぞれの視点に立って、通販会社のM&Aを行うメリットをご説明します。

通販会社・事業を売却、または通販会社が事業の一部を売却すると、以下6つのメリットを期待できます。

以下では、各メリットをくわしく解説します。

経営者が高齢の場合、基本的には親族や役員・従業員への事業承継を検討します。

しかし、親族や役員・従業員が必ずしも後継者になることを承諾してくれるとは限りません。

後継者不足の状態が続くと、やがて経営者が亡くなったり体調を崩したりした際に、会社経営の継続が困難となります。

その結果、通販事業の業績が良いのに廃業せざるを得なくなります。

一方で通販会社を外部の第三者に売却すると、会社の経営を存続できるため、後継者不足の状況でも事業承継を行えます。

前述した後継者不足や業績悪化によって廃業すると、従業員との雇用契約は解消せざるを得なくなります。

従業員にとっては、急遽仕事を失ってしまう事態となります。

つまり、どのような理由であれ、廃業すると長年通販事業の継続に貢献してきた従業員に迷惑をかける可能性があるのです。

M&Aによって通販会社を第三者に引き継げば、廃業せずに済むため従業員の雇用も維持できます。

より事業規模や資金力が大きい買い手企業に売却すれば、より従業員の待遇が良くなる可能性もあるでしょう。

通販会社・事業の売却を行うと、まとまった金額の売却収益が入ってきます。

M&Aアドバイザーの報酬や税金の支払いは発生するため、獲得した収入の全額が手元に残ることは基本的にありません。

ですが、売上や会員数などの指標が優れている通販会社であれば、支払う費用や税金を差し引いても、ある程度大きな金額の利益を手元に残せる可能性があります。

多額の売却益を確保すると、獲得したキャッシュを新規事業や主力事業に投入し、事業の成長速度を速めることが可能です。

もしくは、経営からリタイアして経済的に余裕のある生活を送れる可能性もあるでしょう。

中小規模の通販会社だと、会社が融資を受ける際に経営者が個人保証(経営者保証)を負っている場合が少なくありません。

個人保証を負っている場合、会社が倒産して融資の返済が不可能となった際に、経営者が個人の財産によって負債を返済する必要性が出てきます。[36]

そのため、個人保証を負っている経営者は、常に自身の財産で負債を返済する必要が生じるリスクやプレッシャーを抱えていると言えます。

一方で会社売却を行うと、会社の負債は買い手側が抱えることとなります。

そのため、金融機関との交渉や買い手側の資金力など次第ではあるものの、経営者は個人保証から解放される可能性があります。

個人保証が解放されれば、返済のプレッシャーやリスクを考えずに、次の事業や老後生活を始めることができるでしょう。

前述したとおり、優良企業への傘下入りを目的としたM&Aのメリットは大きいです。

たとえば、買い手企業が有する豊富な資金力や知名度を活用することで、販路拡大が加速し、事業の成長を実現できる可能性があります。

また、継続的に安定した利益を確保できるようになれば、経営の安定化も期待できるでしょう。

一部の事業のみを売却する手法(事業譲渡など)を活用することで、主力事業に経営資源を集中させることが可能です。

たとえば主力の通販事業とは別に事業を行っている会社の場合、別事業を売却することで、その事業に費やしていた人員や予算などを主力の通販事業に回すことが可能です。

その結果、M&A前と比較して事業規模の拡大や成長スピードの加速といった効果を期待できます。

反対に、通販領域が不採算事業となっている会社であれば、売却することで本業である別事業に集中できるでしょう。

通販会社の買収や通販会社が他事業を買収すると、以下4つのメリットを期待できます。

以下では、それぞれのメリットをくわしく解説します。

通販会社が同業者を買収すると、売り手企業が有していた販売手段(ECサイトなど)や顧客を獲得します。

そのため、M&A前と比べて事業規模や販売網の拡大を実現できます。

また、売り手企業が有する事業との間でシナジー効果が生み出されれば、各々が別に事業を行っていた時の合計よりも大きな売上や利益を稼げる可能性もあるでしょう。

通販会社同士のM&Aでは、優良商品を通販事業で取り扱えるようになるメリットもあります。

たとえば、利用者から人気の商品や利益率が高い商品などを有している通販会社を買収すると、これらの商品を取り扱うことで売上増加や利益率の向上といった効果を期待できます。

または、自社が取り扱う商品との関連性が高い商品を買収後に取り扱うことで、クロスセルによる売上増加も期待できるでしょう。

別事業を運営している企業が新しく通販事業に参入するには、商材選定や顧客獲得、ECサイトの構築など、たくさんのプロセスを経なくてはいけません。

そのため、事業がある程度軌道に乗るまでには、多大な時間がかかることが一般的です。

また、ノウハウがない分野に新規参入するため、事業の難易度は高いと言えます。

多大な時間をかけても成功する可能性は決して高くないため、一から通販事業に参入することはハイリスクです。

一方で通販会社を買収すれば、売り手企業が有するノウハウやECサイト、商材、顧客などの経営資源を使って事業を始めることが可能です。

すでに事業の基盤が揃っているため、事業が軌道に乗るまでの時間を大幅に短縮できる上に、新規参入の難易度も下がります。

低リスクで通販事業に参入できる点は、M&Aに特有のメリットといえるでしょう。

製造会社や商社が買い手である場合、売り手企業が有するECサイトやカタログ雑誌などの手段を使って、自社製品を販売できるようになる点もメリットです。

新しい販路で自社製品を販売することで、売上高や利益の増加を見込めます。

また、自社がアプローチしてこなかった顧客層に商品を販売できるようになる可能性もあります。

[36] 経営者保証のガイドライン(中小企業庁)

通販会社のM&Aにおいて、メリットと同じくらい知っておくべきなのが相場です。

売買価格の相場を理解することで、売り手企業は安値で会社・事業を買い叩かれるリスクを軽減したり、交渉に際して妥当な価格帯を事前に把握したりできます。

一方で買い手企業は、高値掴みによって損失を被るリスクを軽減できます。

この章では、年買法(年倍法)によって簡便に相場を計算する方法と、企業価値を評価する方法をわかりやすく説明します。

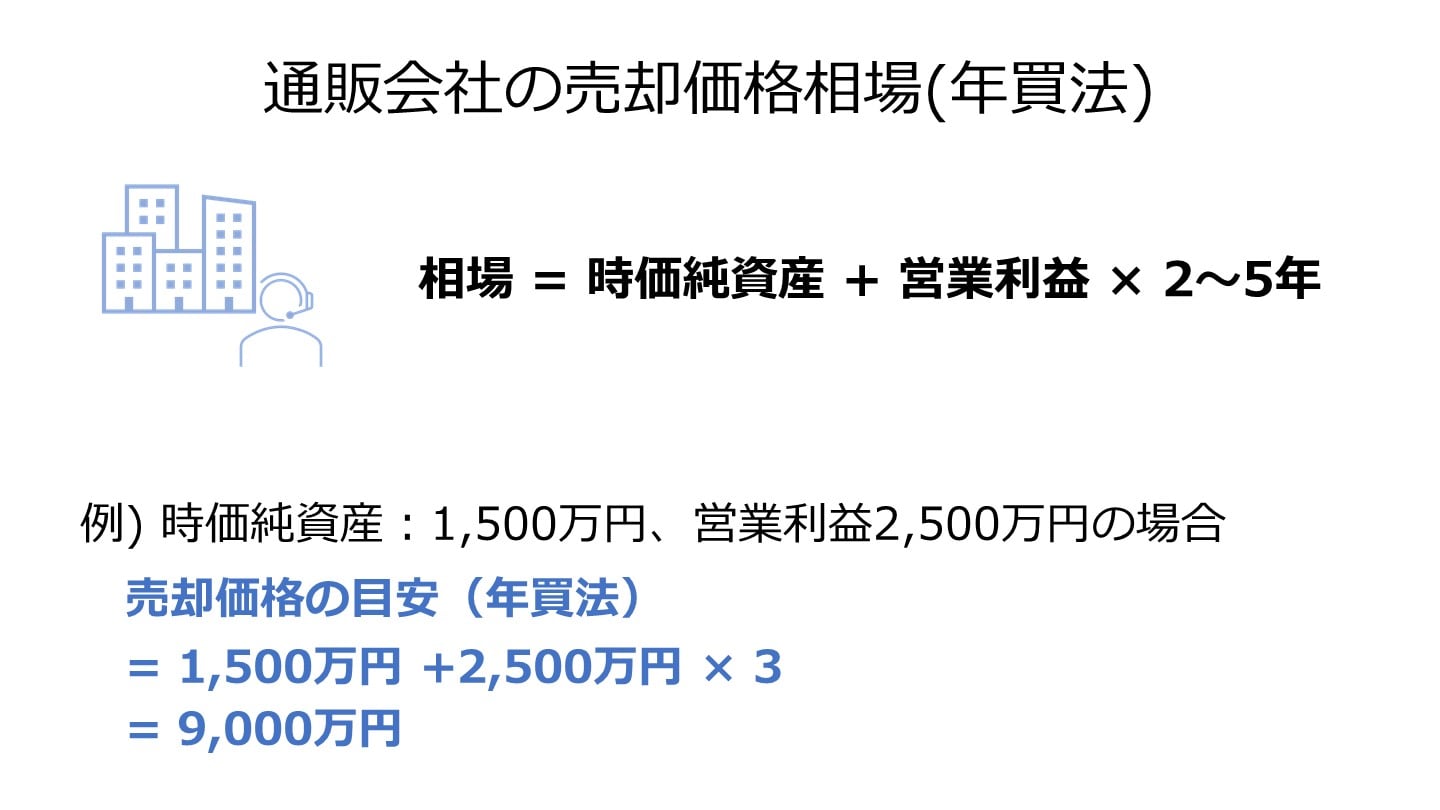

年買法(年倍法)は、比較的簡単に売買価格の目安を算出できることから、主に中小企業の適正な売買価格を算出する際に用いられています。

年買法では、以下の計算式で売買価格の目安を計算します。

たとえば時価純資産が1,500万円、営業利益が2,500万円の通販会社の場合、年買法による売買価格の目安は以下の通り計算できます。

なお、2〜5年分の営業利益は「のれん代(≒営業権)」を表します。

営業権とは、ノウハウやブランド力などの将来収益を生み出す元となる無形資産です。

したがって、年買法では簡易的ではあるものの、売り手企業が有する無形資産の価値を考慮した上で、売買価格の目安を計算できると言えます。

年買法には簡易的に計算できるメリットがあるものの、「ファイナンス理論に基づいていない」、「市場の環境や営業利益の現在価値などを考慮していない」などのデメリットもあります。

そのため、年買法はあくまで売買価格の目安を把握する目的での活用に留めることが一般的です。

通販会社が行う実際のM&Aでは、下記に挙げた3種類のアプローチによって企業価値を算出し、その金額を基準に売り手企業と買い手企業の交渉によって最終的な売買価格を決定することが多いです。

インカムアプローチとは、評価対象の企業における将来的な収益性を基準に企業価値を評価する方法です。

具体的な手法には、DCF法や収益還元法などがあります。

メリットは以下の2つです。

一方でデメリットは以下の2つです。

マーケットアプローチとは、評価対象の企業と類似する会社や過去の類似したM&A取引、市場の株価などを基準に企業価値を評価する方法です。

具体的な手法には、類似会社比較法や市場株価法、類似取引比較法などがあります。

メリットは以下の1つです。

一方でデメリットは以下の3つです。

コストアプローチとは、評価対象会社の純資産をベースに評価する方法となります。

具体的な手法には、時価純資産法や簿価純資産法などがあります。

メリットは以下の2つです。

一方でデメリットは以下の3つです。

Eコマース市場の拡大などを背景に、通販業界の市場は拡大傾向にあり、業種に関係なく通販事業の強化を図る動きが加速しています。

スピーディーに通販事業の強化を図ることができる点で、M&Aによる通販事業の買収・売却は効果的な戦略です。

今回の内容を参考に、通販事業のM&Aを検討していただけますと幸いです。

(執筆者:中小企業診断士 鈴木 裕太 横浜国立大学卒業。大学在学中に経営コンサルタントの国家資格である中小企業診断士資格を取得(休止中)。現在は、上場企業が運営するWebメディアでのコンテンツマーケティングや、M&Aやマーケティング分野の記事執筆を手がけている)