スーパーマーケットのM&A動向と事例17選

- 法務監修: 相良 義勝 (京都大学文学部卒 / 専業ライター)

スーパーマーケット業界は大きな転換期を迎えており、M&Aの動きが非常に活発化しています。スーパーマーケット業界の現状とM&Aの動向・メリット、2020年から2022年の最新M&A事例を解説します。

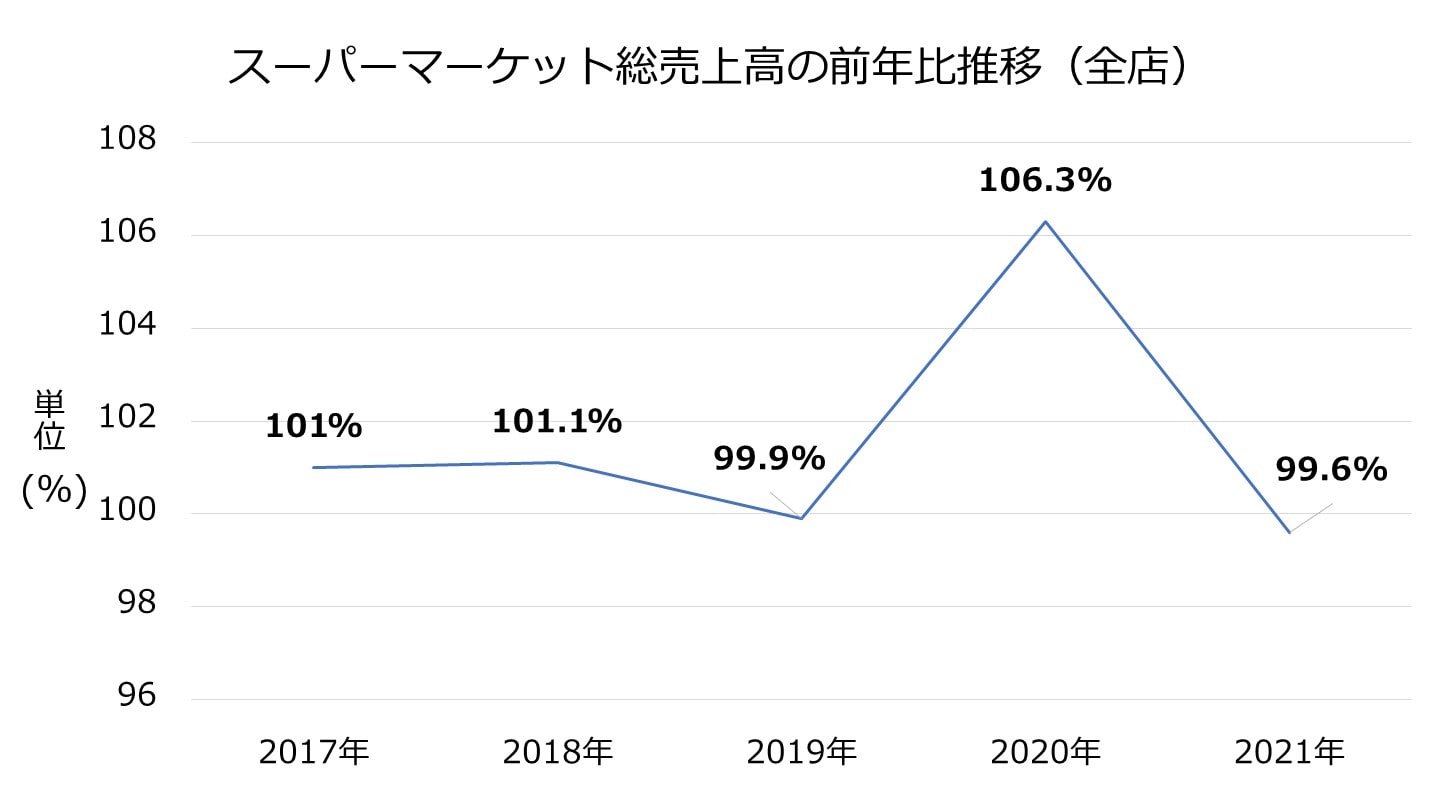

スーパーマーケット業の総売上高は近年堅調に推移しています。[1]

参考:2022年スーパーマーケット白書(全国スーパーマーケット協会)を基に弊社作成

コロナ禍もスーパーマーケット業界に対しては概ねプラスの影響をもたらしていると言えます。

外出自粛や在宅勤務が広がったことで内食(家庭内調理による食事)や中食(惣菜・弁当類)の需要が増加し、マスクなどの衛生商品の特需もあって、2020年には顕著な売上増加が見られました。

2021年にはその反動でわずかに前年割れとなったものの、好調は維持されています。

一方、中長期的には人口減少という深刻な問題があります。

人口減少は全体的な需要低下をもたらし、店舗数の過剰と競争激化を引き起こすことになります。[2]

大都市圏への人口集中の影響もあり地方都市ではこの流れがすでに現実のものとなっており、百貨店の閉業が相次ぐなど地域経済の衰退が進行し、スーパーマーケットの経営にも影響が出始めています。

生鮮食品はスーパーマーケットの最大の武器と言えますが、近年ではコンビニやドラッグストアで生鮮食品の取り扱いが増加し、とくに野菜・精肉の分野では消費者の利用率がかなり高まってきています。[3]

ドラッグストアの飲食料品販売額は近年めざましく成長しており、従来の強みである飲料・酒類に加えて生鮮食品の扱いが広まっていることは、スーパーマーケットにとって大きな脅威と言えます。

EC市場は年々拡大を続けており、スーパーマーケット業界においても2000年頃から大手食品スーパーによるネットスーパー事業が広まりました。[4]

しかし、配送コストがかかりすぎるという問題や食品は実店舗で購入したいと考える消費者が多いという実態があり、各社のネットスーパー事業は成功しているとは言えない状況です。

現在のところ食品分野のEC化はあまり進んでいないものの、コロナ禍による生活様式の変化の影響もあり、今後はより新しい形でのスーパーマーケットのEC化が加速する可能性があります。

大手のなかには、現状のネットスーパー業態を超える次世代型のネットスーパーを模索する動きも見られます。

EC拡大により宅配需要が急増していることや、多品種・小ロット輸送の増加によりトラック積載効率が低下していることにより、物流コストがかつてないほど高騰しています。[5]

こうした状況は産業全体を圧迫する恐れが高いことから国も対策に乗り出しており、スーパーマーケットなどの業界に向けて以下の4項目について取り組むべきプランを提示しています。

[1]2022年スーパーマーケット白書(全国スーパーマーケット協会)

[2]2021年スーパーマーケット白書第3章(同上)

[3]2019年スーパーマーケット白書第2章(同上)

[4]2018年スーパーマーケット白書第5章(同上)

[5]スーパーマーケット等における流通・物流の諸問題(経済産業省)

人口減少・競争激化・EC拡大・コスト上昇といった問題が複雑に絡まりあう状況のなか、スーパーマーケット業界は大きな転換期に突入し、M&Aによって生き残り・勝ち残りを図ろうとする動きが活発化しています。

コロナ禍もこの動きを加速している要因のひとつです。

他社を子会社化したり合併したりするケース(狭義のM&A)のほか、資本提携(出資や株の持ち合いによる協力関係構築)や業務提携(一定分野・業務での協業契約)という形を取るケース(広義のM&A)もしばしば見られます。

スーパーマーケットチェーンによる同業者買収が盛んに行われています。

同業者を買収する理由として最も多いのは、ドミナントの強化・拡大です。

一定地域内で出店網を拡大することで支配的な(=ドミナント)スーパーマーケットチェーンとなれば、突出した認知度の獲得により競争力を高め、共同仕入・共同配送により大幅なコスト削減を達成することができ、戦略の立案・実行や経営管理も効率的に行えるようになります。

同地域内の競合チェーンやこれまで手薄であった地域で店舗を展開するチェーンとのM&Aは、ドミナント戦略を加速する上で最も有効な手段のひとつと言えます。

新しい時代に対応するための事業変革を行う上でも、M&Aは大きな武器となります。

経営統合で事業基盤を拡大し、両社の経営資源(ヒト・モノ・カネ・情報)を連携させることで、新しい事業へのチャレンジが容易になり、目標達成にかかる時間を短縮できます。

プライベートブランドなどの商品開発、管理のデジタル化、サプライチェーンの抜本的改革、事業のEC化などを単独で進めることは難しい(時間がかかりすぎる)のが通例です。

適切なパートナー企業とのマッチングを通してM&Aを成功させることで、それらの施策を迅速に進め、競争力を高めることができます。

スーパーマーケットと異業種企業の間でも活発にM&Aが行われています。

代表的な業種の組み合わせとM&Aの目的・メリットをまとめると以下のようになります。

買い手・出資者 | 売り手・増資者 | 目的・メリット |

|---|---|---|

スーパー | 業態の近い小売業(100円ショップなど) |

|

スーパー | 親和性のある飲食業(ベーカリーなど) | 同上 |

スーパー | 食品・飲料品メーカー |

|

スーパー | 食品などの卸売業 |

|

ドラッグストア | スーパー |

|

物流企業 | スーパー |

|

中食業(持ち帰り店・宅配店) | スーパー |

|

ファンド | スーパー |

|

フジ:四国・中国地域でショッピングセンターとスーパーマーケットを展開[6]

イオン:総合スーパー、食品スーパー、ディスカウントストア、ドラッグストア、各種専門店などを日本およびASEAN地域で展開する企業グループの持株会社[7]

マックスバリュ西日本:イオンの子会社で、食品・日用品スーパー「マックスバリュ」「マルナカ」「ザ・ビッグ」を四国・中国および兵庫県で展開[8]

2018年来の資本業務提携(フジとマックスバリュ西日本による株式持ち合い、フジ代表取締役のマックスバリュ西日本取締役参画、中国・四国地域における事業連合体の推進)を深化させ、共同仕入・PB商品共同開発・システム統合・サプライチェーン再構築・ネットビジネス共同開発などを推し進め、中国・四国エリアにおけるドミナントのさらなる強化を図る[9]

関西スーパーマーケット:兵庫・大阪・奈良地域でスーパーマーケット「関西スーパー」をチェーン展開[11]

エイチ・ツー・オー リテイリング:阪急阪神東宝グループにおいて百貨店・スーパーマーケット・商業施設・専門店・コンビニエンスストア分野を統括する持株会社[12]

イズミヤおよび阪急オアシス:いずれもエイチ・ツー・オー リテイリングの100%子会社で、関西地域で食品スーパーマーケットをチェーン展開[12]

2016年来の資本業務提携(エイチ・ツー・オー リテイリングによる関西スーパーマーケットへの出資、両社間でのスーパーマーケット店舗運営・商品仕入れに関する協業)をさらに推し進め、両グループの経営資源の最適化、意思決定の迅速化、人材交流の強化などを通して協業によるシナジーの最大化を図る[13]

せんどう:千葉県市原市を中心に食品スーパー24店舗とドラッグストア1店舗を展開[16]

ヤオコー:埼玉県を中心に関東各地で食品スーパーを展開[17]

譲渡企業・譲り受け企業:経営方針に親和性のある両社の協業によりさらなる成長を目指す[16]

ウオロク:下越地区を中心に新潟県各地で食品スーパーを展開[19]

ウオロクホールディングス:ウオロクグループの経営統括・購買・ファイナンス事業を担う事業持株会社[20]

マルイ:中越・県央地区を中心に新潟県各地で食品スーパーを展開[19]

譲渡企業・譲り受け企業:地域密着型スーパーマーケット事業の体制強化、プライベートブランドの共同開発[19]

戸村精肉本店:宮崎県日南市でスーパー4店舗とレストラン1店舗を展開[21]

戸村フーズ:戸村精肉本店の子会社で、県下シェアNo.1の焼肉のタレを製造[21]

マルミヤストア:大分県を初めとして福岡・熊本・宮崎・鹿児島で食品スーパー55店舗・ディスカウントストア30店舗(2020年11月現在)を展開[21]

譲り受け企業:南九州におけるドミナント化の推進、譲渡企業の商品供給によるグループシナジーの追求[21]

スーパーおくやま:奈良県北部で食品スーパー6店舗を展開[22]

コノミヤ:兵庫・大阪・京都・愛知・岐阜で食品主体のスーパーマーケットを展開[23]

譲り受け企業:奈良県への進出[22]

ユニー:東海・関東・信越・北陸・近畿地域でショッピングセンター・総合スーパー・食品スーパー・ディスカウントストアを展開するユニー[24]の子会社で、東京・神奈川でミニスーパーを展開[25]

G-7ホールディングス:カー用品店「オートバックス」、業務スーパー、農産物直売所、食肉卸・小売・加工などの事業を展開する企業グループの持株会社[26]

譲り受け企業:首都圏での店舗拡大、食品関連事業間のシナジー追求[26]

[6]店舗ネットワーク(フジ)

[7]グループ事業(イオン)

[8]店舗検索(マックスバリュ西日本)

[9]フジとマックスバリュ西日本による株式交換(イオン)

[10]企業沿革(フジ)

[11]店舗一覧(関西スーパーマーケット)

[12]事業内容(H2Oリテイリング)

[13]当社とエイチ・ツー・オー リテイリングの経営統合(関西フードマーケット)

[14]株式交換の効力発生(関西フードマーケット)

[15]吸収分割による持株会社体制への移行(関西フードマーケット)

[16]せんどうとの資本・業務提携(ヤオコー)

[17]事業内容(ヤオコー)

[18]沿革・歴史(ヤオコー)

[19]ウオロク、マルイが業務資本提携(新潟日報)

[20]ウオロクホールディングス設立(ウオロク)

[21]連結子会社の株式取得(リテールパートナーズ)

[22]スーパーおくやまの株式取得(コノミヤ)

[23]店舗一覧(コノミヤ)

[24]ユニーについて(ユニー)

[25]99イチバの株式の取得(G-7 HD)

[26]グループ事業(G-7 HD)

[27]2020年3月期有価証券報告書(G-7 HD)

キャンドゥ:100円ショップ「キャンドゥ」を全国展開[28]

イオン:総合スーパー、スーパーマーケット、ディスカウントストア、ドラッグストア、各種専門店などを日本およびASEAN地域で展開する企業グループの持株会社[7]

譲渡企業:同業者間の出店競争が激化し、仕入原価が上昇傾向にあるなか、イオングループ商業施設への出店により店舗網を拡大するとともに、イオングループの経営資源(ファイナンス支援・決済インフラ・DXノウハウなど)の活用により経営効率化を図る[29]

譲り受け企業:グループ内商業施設との親和性が高い100円ショップ業態を取り込み、出店の差別化と施設全体の利便性・魅力度向上を図るとともに、オンラインショップ事業における協業などを通してデジタルとリアルが融合したビジネスモデルの強化を目指す[30]

榮川酒造:福島県会津若松市を拠点に約150年にわたり日本酒製造・販売業を展開[33]

リオン・ドールコーポレーション:福島県会津若松市に本社を置き、福島県および新潟県・栃木県で食品主体のスーパーマーケット「リオン・ドール」を展開[33]

譲渡企業・譲り受け企業:榮川酒造によるウイスキー製造事業進出のための設備投資と榮川酒造製日本酒・ウイスキーのリオン・ドール店舗での販売を通した協業[33]

ハークスレイ:飲食店舗向け総合支援サービス、持ち帰り弁当「ほっかほっか亭」、和洋中・製菓の仕出し・製造・ケータリングなどの事業を展開する企業グループの持株会社[35]

アルヘイム:フレッシュベーカリー製造・販売とベーカリーカフェ運営の事業を展開[36]

万代:近畿圏を中心にスーパーマーケット155店舗(2020年5月現在)を展開[36]

譲渡企業:事業の選択と集中(アルヘイムの譲渡によりハークスレイグループの財務基盤安定化を図り、コロナ禍収束後の成長が見込める事業領域に経営資源を集中)[36]

富山青果センター:富山市に拠点を置き青果物の卸売業を展開(大坂屋ショップの仕入先のひとつ)[37]

大坂屋ショップ:富山県と石川県で食品スーパー47店舗を展開[38]

アイディック:大坂屋ショップの子会社で、グループの仕入調達・物流製造部門を担当[37]

譲り受け企業:仕入調達・物流製造部門の拡充[37]

[28]店舗検索(キャンドゥ)

[29]イオンによる弊社株式に対する公開買付け(キャンドゥ)

[30]キャンドゥ株式に対する公開買付けの開始(イオン)

[31]公開買付け(第二回)の結果(キャンドゥ)

[32]公開買付け(第一回)の結果(キャンドゥ)

[33]栄川酒造の資本業務提携(ヨシムラ・フードHD)

[34]歴史(栄川酒造)

[35]トップ(ハークスレイ)

[36]連結子会社の株式譲渡(ハークスレイ)

[37]富山青果センターの株式取得(大坂屋ショップ)

[38]企業概要(大坂屋ショップ)

OniGO:食料品や日用品を注文から10分以内で届ける宅配スーパー事業を東京都内で展開[39]

東京大学エッジキャピタルパートナーズ:東京大学を初めとする研究機関と連携しつつ、サイエンスとテクノロジーを軸にベンチャーキャピタル投資事業を展開[40]

譲渡企業:人材採用、プロダクト改善、新規拠点開設などのための資金調達[39]

イオンネクスト準備:最先端デジタル技術を用いた自動倉庫による次世代型オンラインスーパーマーケット事業を展開(2023年本格稼働開始予定)[41]

イオンネクストデリバリー:イオンネクスト準備のオンラインスーパーマーケット事業における物流を担う子会社[41]

SBSホールディングス:物流事業(トラック・鉄道輸送、低温物流、物流センター運営、流通加工、宅配、3PLなど)、不動産事業(賃貸・開発)、人材事業(派遣・紹介・作業請負)などを展開する企業グループの持株会社[42]

譲渡企業・譲り受け企業:イオンネクスト準備の最先端技術・設備とSBSグループの物流ノウハウ(配送オペレーション・インフラ機器設計・中継拠点整備・ドライバー採用など)を融合し、次世代型スーパーマーケットのサービス確立と、ラストワンマイル物流(最終拠点から消費者までの物流)のサービス強化を図る[41]

一二三屋:福島県いわき地方で食品スーパー4店舗を展開[43]

クスリのアオキホールディングス:北信越・東北・関東・東海・関西の 23 府県でドラッグストア、専門調剤薬局、スーパーマーケットを計775店舗(2021年11月現在)展開する企業グループの持株会社[43]で、2020年以降食品スーパー運営企業の買収を推進[44]

譲り受け企業:食品スーパーとドラッグストアの融合業態の展開、東北地区におけるドミナント強化[43]

三浦屋:中央線・西武新宿線沿線を中心に高価格帯食品を扱うスーパーマーケットを展開[45]

丸の内キャピタル:事業承継とカーブアウト(一部事業の新設子会社への切り出し)に関わる案件を主な対象として投資事業を展開するバイアウトファンド [46]

譲渡企業・譲り受け企業:丸の内キャピタルが成城石井やエムアイフードスタイル(「クイーンズ伊勢丹」運営会社)への投資を通して培った高価格帯食品小売事業に関する知見・ノウハウを活用し、三浦屋の潜在力の発現とさらなる成長を図る[45]

だいまる:栃木県宇都宮市で食品スーパー1店舗を運営[48]

小僧寿し:持ち帰り寿し事業、デリバリー事業、外食事業を複数ブランドで展開[49]

譲り受け企業:食品小売事業への本格参入、スーパー店舗で製造した作りたて食品と飲料・日用食品などの同時配送によるデリバリー事業領域拡大[48]

百合ヶ丘産業:神奈川県川崎市で食品スーパー4店舗を展開[50]

クリエイトエス・ディー:ドラッグストア・調剤薬局・デイサービス・有料老人ホーム事業を展開するクリエイトSDホールディングスグループの中核事業会社で、関東・東海地区でドラッグストア・調剤薬局651店舗(2020年1月現在)を展開[50]

譲り受け企業:川崎市北部においてドラッグストア・調剤薬局と食品スーパーの複合出店を推進し、食品取り扱いノウハウの共有によるシナジー実現を図る[50]

[39]シードラウンドで総額7.2億円を調達(OniGO)

[40]ABOUT UTEC(東京大学エッジキャピタルパートナーズ)

[41]イオンネクストデリバリーへの出資(SBS HD)

[42]グループ事業(SBS HD)

[43]一二三屋の株式の取得(クスリのアオキHD)

[44]会社沿革(クスリのアオキHD)

[45]三浦屋の株式取得(丸の内キャピタル)

[46]特長(丸の内キャピタル)

[47]会社概要(三浦屋)

[48]株式譲渡契約締結(小僧寿し)

[49]企業概要(小僧寿し)

[50]百合ヶ丘産業の株式取得(クリエイトSD HD)

[51]沿革(クリエイトエス・ディー)

経営環境の変化によりスーパーマーケット業界は大きな転換期を迎え、多くの企業がM&Aによる事業変革に動き出しており、この流れは今後加速していくことが予想されます。

買い手側・売り手側のいずれの立場になるにしても、積極的なM&A戦略が今後のスーパーマーケット経営の鍵を握っていると言えるでしょう。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)