SES事業の売却・M&A相場・案件一覧【2025年最新事例あり】

- 監修者: 鈴木 裕太 (中小企業診断士)

SES事業・会社の売却を検討中の経営者様へ。

日本のIT業界は深刻なエンジニア不足が課題であり、特にIT人材の不足数拡大が現実味を帯びる今、優秀な人材の確保はIT企業の最重要課題となっています。

採用や育成には時間とコストがかかるため、優秀な人員を確保したいというニーズから、SES会社へのM&A(売却・買収)は活発化しています。

優秀なエンジニアが多く在籍するSES会社は、自社サービスを開発する事業会社や大手のSIer、同業他社など、多くの企業から引き合いが強く、買い手側のニーズとマッチすれば高い価格で売却できる可能性もあります。

本記事では、SES事業の売却・M&Aを検討している経営者の皆様に向けて、2025年最新事例を含むSES事業の売却・M&A事例37例や、売却価格の相場、SESの事業売却で得られるメリットや注意点、高値売却の可能性を高めるポイントなどを、図解も交えながら解説します。

また、冒頭では弊社オリジナルのSES事業会社のM&A・売却案件一覧も紹介しておりますので、ぜひご参照ください。

M&Aサクシードでは、SES事業会社の売却・M&A案件を豊富に掲載しています。

掲載されている案件の一例(2025年10月3日時点)は以下です。

成長性の高いSES会社や売上高や営業利益の規模が大きいSES会社など、さまざまな案件が掲載されています。

無料の会員登録をした上で、各案件をクリックすることで、希望譲渡金額や事業概要、売却理由、財務情報などの詳細を把握できます。

画像一番左の案件は、以下のとおり詳細が登録されています。

業種 | IT、WEB、情報通信業 |

地域 | 近畿地方 |

売上高 | 5,000万円~1億円 |

従業員数 | 6名〜10名 |

希望譲渡金額 | 5,000万円 〜 |

事業概要 | エンジニア派遣に特化したSES事業の譲渡 若手エンジニアである20代の人材が中心で 今後の育成次第で様々な案件への適合が可能で成長余地が大きい すべて自社エンジニアのみで運営しており 外部の協力会社 ...(会員登録後に閲覧可能) |

業種詳細、売却での重視ポイント、売却理由、財務情報など | 会員登録後に閲覧可能 |

SES事業会社の案件をお探しの方、SES事業会社を売却したい方は、ぜひ以下よりご参照ください。

実際に行われたSESの事業・会社の売却事例を見れば、SESの会社・事業を売却する際の相場や手法をイメージしやすくなります。

この章では、SES(またはSESの関連事業)の会社・事業が当事者となったM&A・売却の成功事例を37選ご紹介します。

前半5例は2025年に実施された売却・M&A事例ですので、SES業界における最新のM&A動向を把握したい方はぜひご参照ください。

2025年4月、発行済株式の全部を売却する形でM&Aが実施されました。

本件の売却価格は非公表です。

企業名 | FNC |

事業内容 | 外国人に特化した人材派遣・紹介事業 |

主要な経営成績および財政状態 | 非公表 |

企業名 | レバレジーズ |

事業内容 | SES事業、自社メディア事業、人材関連事業など |

主要な経営成績および財政状態 (2024年度) | 売上高:1,428億円 |

レバレジーズは、FNCが保有する外国人材派遣に関するノウハウと、自社が有する顧客基盤を融合させることで、顧客企業等に対する包括的な人材ソリューションの提供を実現することなどを目的に本件M&Aを実施しました。

※参照元:

2025年5月、株式譲渡の手法でM&Aが実施されました。

詳細なM&Aの条件は非公表ですが、親会社であるセレスの保有分(49.8%)に関する売却価格は約37億円と公表されています。

企業名 | ゆめみ |

事業内容 | インターネットサービスを主とした開発・制作・コンサルティングの内製化支援、モバイルアプリ開発など |

主要な経営成績および財政状態 (2024年12月期) |

|

企業名 | アクセンチュア |

事業内容 | 戦略・コンサルティング事業、テクノロジー事業など |

主要な経営成績および財政状態 (2025年8月期) |

|

アクセンチュアは、ゆめみが有する卓越したデザイン・開発能力を獲得し、革新的なデジタルサービスを顧客とともに企画し、圧倒的なスピードで市場に投入するための体制を強化する目的で本件M&Aを実施しました。

一方でゆめみは、自社にはないアクセンチュアの強みを取り入れることで、事業・組織・人の成長をさらに支援し、より高い価値を提供するとしています。

また、親会社のセレスは、中核事業への経営資源の再配分を進める目的で、連結子会社であるゆめみの株式を売却しました。

※参照元:

連結子会社の異動(株式譲渡)および特別利益の計上に関するお知らせ(セレス)

2025年2月、発行済株式の全部を売却する形でM&Aが実施されました。

本件の売却価格は1億9,000万円(アドバイザリー費用など込み)です。

企業名 | ヘルメスシステムズ |

事業内容 | SES 事業、ソフトウェアエンジニア派遣事業 |

主要な経営成績および財政状態 (2024年3月期) |

|

企業名 | 働楽ホールディングス |

事業内容 | ITシステム開発 |

主要な経営成績および財政状態 (2025年3月期) |

|

働楽ホールディングスは、ソフトウェア開発力の強化や受注対応力アップ、両社が有する営業力や顧客基盤、経営管理ノウハウの活用によるシナジー効果の創出などを図るために本件M&Aを実施しました。

一方でヘルメスシステムズは、働楽グループの経営資源やネットワークを活用することで、両社のシナジーを最大限に発揮し、より高品質なサービスと価値をお客様に提供するとしています。

※参照元:

株式会社ヘルメスシステムズの株式の取得(子会社化)に関するお知らせ(働楽ホールディングス)

株式会社ヘルメスシステムズ グループ化のお知らせ(働楽ホールディングス)

2025年3月期 決算短信〔日本基準〕(連結)(働楽ホールディングス)

2025年9月、自己株式を除く発行済株式の全部を売却する形でM&Aが実施されました。

本件の売却価格は3億円です。

企業名 | フォー・ジェイ |

事業内容 | SES事業、ソフト受託開発 |

主要な経営成績および財政状態 (2024年12月期) |

|

企業名 | トランザクション・メディア・ネットワークス |

事業内容 | 電子決済サービスの開発・提供、情報プロセシングサービスの開発・提供 |

主要な経営成績および財政状態 (2025年3月期) |

|

トランザクション・メディア・ネットワークスは、派遣・業務委託者の一部を内製化することによる外部支出低減および利益改善を図ることと、多様なスキルセットを有する人材獲得による事業拡大の加速を図る目的で、本件M&Aを実施しました。

※参照元:

株式会社フォー・ジェイの株式の取得(子会社化)に関するお知らせ(トランザクション・メディア・ネットワークス)

2025年3月期 決算短信〔日本基準〕(連結)(トランザクション・メディア・ネットワークス)

2025年5月、LaniakeaがSES事業および当該事業に従事するエンジニアを譲渡する形でM&Aが実施されました。

本件の売却価格は5,000万円です。

企業名 | Laniakea |

事業内容 | SES 事業、受託開発事業 |

主要な経営成績および財政状態 (直前事業年度) |

|

企業名 | BTM |

事業内容 | 地方に眠る人財を活用したDX推進事業 |

主要な経営成績および財政状態 (2025年3月期) |

|

BTMは、最先端のAI領域の技術を有するLaniakea社のエンジニアを獲得することで、AI技術を活用したDX推進事業の加速を図るために本件M&Aを実施しました。

※参照元:

Laniakea 株式会社の事業譲受に関するお知らせ(BTM)

ATLIKE株式会社は、業務改革・業務改善コンサルティング、DXコンサルティング、SAPコンサルティングなどを行うコンサルティングファームです。

レバテック株式会社は、システムエンジニアリング事業、IT・Web領域における人材紹介事業を行う企業です。レバテック株式会社はレバレジーズ株式会社の100%子会社です。

ATLIKEの課題は、IT課題を抱える企業に対して、企画構想・提案から、開発、テスト、運用保守と一気通貫で支援できるスキームを獲得することでした。自社の課題解決とさらなる成長を目的としてレバテックへ会社売却を行いました。このM&Aによるシナジー効果として、顧客に対するチーム体制での支援の実現が期待されています。

2024年4月、ATLIKEは株式譲渡の手法を用いて全株式をレバテックに売却しました。

すべての株式を売却したことで、ATLIKEはレバテックの子会社となりました。[1]

Global Career Partners Inc.(以下、「GCP」)は、アメリカ合衆国の太平洋岸北西部を中心に現地の企業へ人材派遣及び人材紹介のビジネスを展開しています。また、2006年からは日本国外在住の日本人留学生や外国人学生の新卒採用支援を行っています。

レバレジーズは、人材領域に強みを持つインターネットサービス企業です。

レバレジーズは、以前より堅調で市場規模の大きいアメリカ合衆国への新規参入を模索していました。GCPとの事業シナジー効果により、アメリカ合衆国と日本国の両国において更なる事業の拡大を目指すとしています。

2024年4月、GCPは株式譲渡の手法を用いて全株式をレバレジーズに売却しました。

すべての株式を売却したことで、GCPはレバレジーズの子会社となりました。[2]

ケンファーストは、フィンテック分野に強みを持つSES事業会社です。

FPGは、不動産事業やリースアレンジメント事業、保険事業などを行う会社です。

FPGは、最先端のIT技術を自社グループの商品開発や販売に活用する目的でM&Aを実施しました。

このM&Aにより、同社はITの内製化によるグループ全体における業務の効率化や、顧客へのITソリューションの提供を図るとしています。

2020年4月、ケンファーストは株式譲渡の手法を用いて全株式をFPGに売却しました。

株式の売却価額は5億7,500万円でした。[3]

CareconはITエンジニアと企業のマッチングサービスを手がけるSES事業です。

TWOSTONE&SonsはCarecon同様にフリーランスエンジニアと企業を結ぶマッチングサービスを展開しているITサービス企業です。

TWOSTONE&Sonsは、両社の顧客基盤・人材育成の連携を進め事業を成長させる目的でM&Aを実施しました。

M&Aの手法・成約

2024年9月、Careconは株式譲渡の手法を用いて全株式をTWOSTONE&Sonsに売却しました。

すべての株式を売却したことで、CareconはTWOSTONE&Sonsの子会社となりました。

株式の売却価額は6億3,000万円でした。[4]

イチアールは、豊富な案件情報や事業運営の自動化・省力化ノウハウに強みを持つSES事業会社です。

フーバーブレインは、セキュリティーソフト開発・販売を主力とする情報セキュリティ企業です。

フーバーブレインは、「エンジニア集団の構築」に向けたグループ戦略の一環として、イチアールの「営業」「運営」のフェーズにおける強みを自社に取り入れることを目的としてM&Aを実施しました。

2024年9月、フーバーブレインはイチアールの株式51.4%を取得し、子会社化することを決めました。

株式の取得価額は3億7,900万円、取得日は2024年10月15日です。[5]

売り手となったエニシアスは、SES事業やアプリケーション開発、システムインテグレーション事業などを行う企業です。

買い手となったクレスコは、システム開発・設計やITコンサルティングなどのサービスを提供する企業です。

売り手側は、クレスコグループの傘下に入ることで、ビジネスの拡大を図る目的で会社売却を実施しました。[6]

一方で買い手側は、需要が大きいクラウド関連事業を取得する目的で買収を行いました。

2020年4月、エニシアスは株式譲渡の手法でクレスコに会社売却しました。

すべての株式を売却したことで、エニシアスはクレスコの子会社となりました。

株式の取得価額は2億8,000万円でした。[7]

売り手のセキュアヴェイルは、情報セキュリティ対策の分野で事業を展開する会社です。

また、売却対象となったインサイトは、SES事業やシステム受託開発を行う会社です。

アステックコンサルティングは、製造業に特化したコンサルティングを主力事業とする会社です。

セキュアヴェイルは、主力事業への集中を目的に子会社を売却しました。

子会社の売却によりセキュアヴェイルは、主力事業への専念により、利益率の高い企業体質への転換を実現しました。[8]

買い手側はインサイトの子会社化により、これまで事業で実施してきた生産性向上やリードタイム短縮などのサービスにおいて、ソフトウェア面からサポートできるようになりました。

2021年2月、セキュアヴェイルはインサイトの全株式を売却しました。

このM&Aにより、インサイトは買い手側の子会社となりました。売却価額は非公表です。[9]

売り手のコンピュータシステムは、SES事業の他にソフトウェア開発やアプリ開発を行う企業です。

シノケンオフィスサービスは、シノケングループ全体のバックオフィス業務(経理や総務、社内システム開発など)を担う企業です。[10]

買い手は、売り手が持つ技術者教育のノウハウやSES事業を取得する目的でM&Aを行いました。

今回の買収により、不動産テック分野の開発力を強化しました。

2021年2月、コンピュータシステムは全株式をシノケンオフィスサービスに売却し、買い手の完全子会社となりました。

会社売却の価格は非公表です。[11]

ITソフトジャパンは、大手企業を中心とした優良な顧客を抱えるSES事業会社でした。

インフォメーションサービスフォースは、トライアンフコーポレーションの連結子会社としてSES事業を運営している会社です。

売り手のITソフトジャパンは、優良な顧客と優秀な技術者を抱えていたものの、経営者の高齢化による事業承継が課題となっていました。

そこで事業承継の実現を目的に、買い手企業に会社売却を行ったのです。

一方で買い手側は、同業の会社を買収することで主力事業の規模拡大を実現しました。

2019年3月、すべての株式を譲渡する手法で会社売却が行われました。

会社売却の価額は3,200万円でした。[12]

RINETは、SES事業の他にWebアプリケーション開発やマイグレーション事業を行う会社です。

ITbookは、官公庁や独立行政法人などに対してITコンサルティング業務やシステム開発業務などを提供している会社です。[13]

M&Aが行われた背景には、買い手側がビッグデータやIot、RPAなどの新規事業に取り組んでいたことがあります。

AIやIoTの事業を行うRINETを買収することで、新しい事業分野への進出や、既存事業とのシナジー効果を期待できるとのことです。

2018年8月に行われた両社のM&Aでは、全ての株式を売却する手法(株式譲渡)が活用されました。

売却価額は1億円でした。[14]

ビクタスは、SES事業やIT技術者教育・育成支援事業などを運営する会社でした。

買い手となったナレッジスイートは、営業活動の生産性向上や働き方改革を推進するクラウドサービスの開発・販売事業を行う会社です。

ナレッジスイートがビクタスを買収した目的は「優秀なエンジニアの取得」です。

今回の買収で同社は、優秀なエンジニアを増やすことで開発体制の強化や事業領域の拡大を実現しました。

2018年10月、全株式を譲渡するスキームでM&Aが実施され、ビクタスはナレッジスイートの子会社となりました。

株式の売却価額は3億円でした。[15]

売り手のフジソフトサービスは、汎用系からオープン系までの幅広いシステム開発分野でSES事業を提供する会社でした。

買い手は、先ほどご紹介したナレッジスイートです。

買い手側は、「優秀な技術者の確保」や「先端IT技術者の育成」を目的にM&Aを実施しました。

この買収により、クラウドインテグレーション分野における教育体制の充実や、先端技術を持つエンジニアの確保による事業領域の拡大を実現しました。

2018年6月、フジソフトサービスが買い手に全ての株式を売却する形でM&Aを行いました。

この会社売却により、フジソフトサービスはナレッジスイートの子会社となりました。

株式の売却価格は6億円(概算)でした。[16]

売り手となったエイムは、組込みソフトウェアやサーバー系の分野に秀でたエンジニアを擁している会社です。

買い手のユビキタスは、組込みソフトウェア製品やネットワーク関連製品を開発している会社です。

当時ユビキタスは製品開発に注力していたため、一部の受託開発案件に対応できず、販売機会を逃す事例が生じていました。

そこで、組込みソフトウェアに関する高い技術力を持つエイム社を買収しました。

両社はM&Aによって、車載機器メーカーなどへの製品・サービスの拡販を実現しました。

2016年4月に実行されたM&Aでは、株式譲渡の手法が用いられました。

株式の売却価額は7億2,000万円でした。[17]

リアルタイムアニバーサリーは、「女性の社会進出」という目標を掲げて人材育成やSES事業を行っていた会社です。

アイフリークモバイルは、IT技術者の育成事業やスマートフォン向けコンテンツ事業を行う会社です。

アイフリークモバイルは、売り手が持つ人的リソースを取得する目的でM&Aを行いました。

本件の買収により、主力事業への人材補強や効率的な業務体制の構築を実現しました。

2018年12月、株式譲渡によってM&Aが実施されました。

株式の売却価額は2,277万円です。[18]

アンドールシステムサポートは、車載システム開発や物流搬送設備の制御システム開発などに強みを持つ会社です。

ソーバルは、組込み開発を強みとしているシステム開発会社です。[19]

買い手のソーバルは、当時さらなる収益拡大に向けて、新規顧客の獲得や事業分野の拡大を行っていました。

そこで、組込み用ソフトウェア・ハードウェアの受託開発分野でさらなる業態拡大を実現する目的で、アンドールシステムサポートを買収しました。

2015年5月、株式譲渡の手法でM&Aが実施されました。

株式の売却価額は9,900万円(概算)です。[20]

アスカ・クリエイションは、通信・IT分野に特化したSES事業を展開する会社でした。

アウトソーシングは、技術や製造、サービスなど幅広い領域でアウトソーシング事業を行う企業です。[21]

アウトソーシングは、IT・通信分野における事業強化を目的に買収を行いました。

売り手の経営資源(優秀なエンジニアなど)と買い手の顧客基盤が組み合わさることで、受注拡大などの面でシナジー効果が発揮されました。

2012年1月、自己株式を除く全ての株式を売却するスキームでM&Aが行われました。

売却価額は3億30万円。

売却価額を算定する基礎である「株式価値」に関しては、時価純資産に営業権を加味する方法が用いられました。[22]

株式の売却対象となったGIMは、エスプールの完全子会社でした。

GIMの事業内容は、「ITエンジニアサービス」や「Webサービス受託開発」などの技術系アウトソーシング。

ITエンジニアサービスでは、高い技術力を持つエンジニアによるSESを提供していました。

買い手となったアウトソーシングテクノロジーは、R&Dに特化したエンジニア派遣や請負開発の事業を展開する企業です。[23]

エスプールがGIMの株式を売却した背景には、SES事業とのシナジー効果を想定よりも得られなかったことや、リーマンショックの影響で厳しい経営環境が続いていたことがあります。

自社の強みを活かせる事業分野に専念する目的で、SES事業を行うGIMの会社売却を決定しました。[24]

一方で買い手は、全国規模で急速な受注拡大を実現する目的でM&Aを実施しました。

今回のM&Aにより、専門分野に特化した技術力の獲得を実現しました。

2011年9月、エスプールがGIMの全株式を売却することでM&Aは成立しました。

株式の売却価額は2億2,000万円でした。[25]

スプレッドシステムズは、フロントエンドエンジニアリング業務やディレクション業務を主軸としたSES事業を行う会社です。

インフォネットは、企業のWebサイト構築やWebサイトの運用保守代行、チャットボットシステムの開発などを行う企業です。

インフォネットは、以下の目的でスプレッドシステムズの買収を実行しました。

このM&Aにより、買い手側は充実したサービスの提供や事業規模の拡大、企業価値の向上を目指します。

一方で売り手側は、大手システム開発会社の傘下に入ることで、さらなる経営基盤の安定を図る目的で会社売却を実行したとのことです。[26]

2020年4月、全株式を売却する手法により、スプレッドシステムズはインフォネットの子会社となりました。

会社売却の価格は非公表です。[27]

デジタル・スパイスは、機械や電気、ソフトウェアの分野で受託開発やSES事業を行う会社です。

アルプス技研は、技術者派遣や請負・受託開発を総合的に行うIT企業です。[28]

本件のM&Aは、シナジー効果やノウハウの獲得により、アルプス技研の企業価値を高める目的で実施されました。

2020年7月、デジタル・スパイスがアルプス技研にすべての株式を売却しました。

株式の売却価額は非公表です。[29]

アローインフォメーションは、Java系のITエンジニアを中心に活動するSES事業会社です。

夢真ホールディングスは、建設技術者の派遣を主力事業とする企業です。

また、近年はエンジニア派遣事業にも注力し、IT領域で積極的にM&Aを行なっていることでも有名です。

買い手は、新たな収益源であるITエンジニアの派遣事業を強化する目的でM&Aを行いました。

今回の買収により、同社は「IT業界における上流工程への参入」と「更なる人材育成力の強化」に成功しました。

2020年4月に行われたM&Aでは、株式譲渡のスキームが用いられました。

全株式の売却により、アローインフォメーションは夢真ホールディングスの子会社となりました。

会社売却の価格は公表されていません。[31]

キャスレーコンサルティングは、SES事業やITコンサルティング事業、IoT&ビッグデータ関連事業などを幅広く展開する企業です。

ISIDインターテクノロジーは、電通グループの中核的IT会社として、金融や広告、製造などの分野でシステム開発を手掛けている企業です。

売り手は、SES事業のさらなる拡大を目的にM&Aを遂行しました。

なおSES事業の売却によって得た利益は、画像解析やAIといった新規事業への投資、および買い手とのシナジー効果創出への投資に活用するとしています。

一方で買い手は、「開発体制強化による事業領域の拡大」を目的にM&Aを行いました。

2020年8月、キャスレーコンサルティングは事業譲渡のスキームを用いて、SES事業を買い手に売却しました。

売却価格は非公表です。[32]

Fabeeeは、SES事業やAI・システム開発、DX推進事業などを運営する企業です。

データセクションは、データ解析サービスを提供する企業です。

AI/深層学習を活用した画像・動画解析を強みとしています。

両社は、音声解析AI事業の強化を目的に資本業務提携を実施しました。

業務提携の内容は以下の4点です。

一方で資本提携に関しては、Fabeeeがデータセクションから出資を受け入れる形で行われました。

2020年7月27日に資本業務提携の契約が締結され、同日中に出資の払込が行われました。[34]

アムズブレーンは、岡山県でソフトウェアの受託開発やシステム運用・保守などの事業を運営する企業です。

TOKAIコミュニケーションズは、通信事業やデータセンター事業、システムインテグレーション事業などを運営するIT企業です。

ニアショア開発の分野では、請負型だけでなくSES型のサービスも提供しています。[35]

本件のM&Aは、「経営資源の相互活用による開発体制の強化」が目的で実施されました。

M&A後は、事業領域の拡大・拡充により、多様化する顧客ニーズへの迅速・柔軟な対応を目指すとのことです。

2019年7月、アムズブレーンはTOKAIコミュニケーションズに対して発行済株式のうち99%を売却しました。

このM&Aにより、アムズブレーンは買い手の子会社となりました。[36]

売り手のアクシス・クリエイトは、400名以上のエンジニアを要するSES事業会社です。[37]

買い手のトラスト・テック(現ビーネックスグループ)は、システム開発やITコンサルティングなどの開発系の事業と、技術者派遣・請負などの製造系の事業を行う会社です。[38]

買い手は、中期経営計画に沿ってIT技術領域の拡大を図る目的で、SES事業会社であるアクシス・クリエイトを買収しました。

売り手の目的は明らかにされていませんが、東証一部に上場しているIT企業の傘下に入ることで、安定的な経営を実現できたと考えられます。

2019年11月、株式譲渡によって会社売却が実施されました。売却価額は非公開です。[39]

売り手となったゼロディブは、SES事業やゲームコンテンツ開発の事業を行う会社です。

買い手のシティコネクションは、ゲームの開発および発売を主力事業とする企業です。

本件のM&Aは、開発体制の強化や東北を中心としたSES事業の発展を目的に実施されました。

2019年3月、全ての株式を売却する手法でM&Aが実施されました。

このM&Aにより、ゼロディブの代表取締役は、買い手企業の執行役員に就任しました。[41]

売却価額は非公開です。

バリストライドグループは、幅広い業界に対してSESの事業を展開する企業です。

また、Webアプリケーション開発やインフラ・ネットワーク構築なども運営しています。

SHIFTは、ソフトウェアテストに関する事業を展開する企業です。

具体的には、テスト実行に用いるスクリプトの作成やソフトウェアの品質向上に関するコンサルティングなどのサービスを提供しています。[42]

本件のM&Aは、SHIFTが優秀なソフトウェア開発者を確保する目的で行われました。

今回のM&Aで買い手側は、機会損失となっていた大規模で難易度が高いプロジェクトへの対応能力を向上させることに成功しました。

2016年11月、バリストライドグループが全株式を譲渡し、M&Aが成立しました。

売却価額は非公表です。[43]

イマークは、SES事業や営業支援などの事業を運営する企業です。

メディアジョイントは、システム開発やリモート保守サービスなどを提供する企業です。[44]

買い手は、技術者の調達力強化や販路拡大を目的にM&Aを行いました。

売り手の目的は明らかとなっていません。

2018年1月、株式譲渡によってM&Aが実施されました。

全株式を売却したため、イマークはメディアジョイントの子会社となりました。

売却価額は非公表です。[45]

EPコンサルティングサービスは、バイリンガルのデジタル人材を強みとするSES事業会社でした。

買い手のグローバルセキュリティエキスパートは、情報セキュリティとサイバーセキュリティに特化した事業会社です。

具体的には、セキュリティのコンサルティングやセキュリティに関する教育サービスなどを展開しています。

売り手と買い手の両社は、共に先ほど取り上げたビジネスブレイン太田昭和のグループ会社です。

したがって、グループ内でシナジー効果を最大化する目的でM&Aが実施されたと考えられます。

本件のM&Aにより、買い手はITインフラの構築からセキュリティまでをワンストップで提供できるようになりました。

また、SESとセキュリティが融合することで、エンジニアが常駐してITセキュリティ面のサポートを行うサービスを展開可能となっています。

2020年4月に実施されたM&Aでは、売り手から買い手にITソリューション事業部が譲渡されました。

事業譲渡の価額は明らかにされていません。[48]

売り手のLLLは、マーケティングやデザイン実装などの事業を主力とする会社です。

買い手のマイクロウェーブデジタルは、マーケティング支援やシステム開発などの事業を運営する企業です。

マイクロウェーブデジタルは、開発案件の強化を目的に事業譲受を行いました。

売り手の目的は明らかにされていませんが、目的の1つには「主力であるマーケティング事業への専念」が含まれていたと考えられます。

2020年11月、事業譲渡によってM&Aが実施されました。

事業譲渡では、LLLが運営していたSES事業が売買対象となりました。[49]

売買価格は明らかにされていません。

売り手の群青は、東京都豊島区に本社を置いていたSES事業会社です。

買い手のファンリードは、ソフトウェア開発やインフラ設計・運用などのサービスを提供するIT企業です。

M&Aの目的は明記されていませんが、買い手側はSES事業の獲得により事業拡大を目指すとしています。

2019年8月、事業譲渡のスキームでM&Aが実施されました。[50]

売り手の従来技術は、大手メーカーや金融業向けにSESを提供する企業でした。

買い手の方正も、売り手と同様にSES事業を行っている企業です。

また、クラウドサービスの提供や受託システム開発なども行っています。

買い手側は、「事業規模の拡大」と「新しい事業分野への展開」を目的に事業の譲受を行いました。

2018年1月に行われたM&Aでは、事業譲渡の手法が用いられました。

具体的には、従来技術が方正に対して「SES事業」と「ソフトウェアの受託開発事業」を売却しました。[51]

ユナイテッドネオは、SES事業やコールセンター事業などを運営する企業です。

テコテックは、ブロックチェーン事業やコンテンツ開発、株式取引投資の管理事業などを手がける多角化企業です。

テコテックは、自社事業とのシナジー効果が大きいと判断し、ユナイテッドネオとのM&Aを実施しました。

2015年11月、ユナイテッドネオがテコテックに対して第三者割当増資を行いました。

このM&Aにより、ユナイテッドネオはテコテックの子会社となりました(2018年3月で資本解消)。[52]

[1]レバテック、ATLIKE株式会社をグループ会社化(レバテック)

[2]レバレジーズ株式会社、Global Career Partners Inc.完全子会社化のお知らせ(レバレジーズ)

[3]子会社の異動(株式取得)及び新規事業の開始に関するお知らせ(FPG)

[4]株式会社Careconの株式の取得(子会社化)に関するお知らせ(TWOSTONE&Sons)

[5]イチアール株式会社の株式の取得(連結子会社化)及び 第三者割当による自己株式の処分に関するお知らせ(フーバーブレイン)

[6] 全株式譲渡によるクレスコグループへの参画について(エニシアス)

[7] 株式会社エニシアスの株式取得(子会社化)に関するお知らせ(クレスコ)

[8] 連結子会社の異動(株式譲渡)に関するお知らせ(セキュアヴェイル)

[9] 株式会社インサイトの株式取得(連結子会社化)に関するお知らせ(アステックコンサルティング

[10] トップページ(シノケンオフィスサービス)

[11] シノケン、デジタルトランスフォーメーションを加速コンピュータシステム株式会社(CSC)を完全子会社化(シノケングループ)

[12] 当社子会社による株式の取得(孫会社化)に関するお知らせ(トライアンフコーポレーション)

[13] 事業情報(ITbook)

[14] 株式会社RINETの株式取得(子会社化)に関するお知らせ(ITbook)

[15] ビクタス株式会社の株式取得(子会社化)に関するお知らせ(ナレッジスイート)

[16] 株式会社フジソフトサービスの株式取得(子会社化)に関するお知らせ(ナレッジスイート)

[17] 株式会社エイムの株式の取得(完全子会社化)に関するお知らせ(ユビキタス)

[18] 株式取得(子会社化)に関する株式譲渡契約締結のお知らせ(アイフリークモバイル)

[19] 事業案内(ソーバル)

[20] アンドールシステムサポート株式会社の株式取得(子会社化)に関するお知らせ より積極的な事業展開と収益拡大を目指し、アンドールシステムサポートを 100%子会社へ(ソーバル)

[21] 会社概要(アウトソーシング)

[22] アスカ・クリエイション株式会社の株式取得(子会社化)に関するお知らせ(アウトソーシング)

[23] 会社概要(アウトソーシングテクノロジー)

[24] 連結子会社の異動(株式譲渡)、連結子会社への債権放棄および特別損益計上に関するお知らせ(エスプール)

[25] 株式会社GIMの株式取得(子会社化)に関するお知らせ(アウトソーシング)

[26] 株式譲渡契約締結に関するお知らせ(スプレッドシステムズ)

[27] スプレッドシステムズ株式会社株式取得(子会社化)に関するお知らせ(インフォネット)

[28] 会社概要(アルプス技研)

[29] 株式会社デジタル・スパイスの株式取得(子会社化)に係る株式売買契約書締結に関するお知らせ(アルプス技研)

[31] 株式会社アローインフォメーションの株式取得(子会社化)に関するお知らせ(夢真ホールディングス)

[32] ISIDグループのISID-ITが、キャスレーコンサルティング株式会社と事業譲渡契約を締結(電通総研)

[34] 資本業務提携に関するお知らせ-AIを活用した音声解析事業の展開を強化-(Fabeee)

[35] ニアショア開発(TOKAIコミュニケーションズ)

[36] 株式会社アムズブレーンの株式取得(連結子会社化)に関するお知らせ(TOKAIホールディングス)

[37] システムエンジニアリングサービス(SES)(アクシス・クリエイト)

[38] 業種サービストップ(ビーネックステクノロジーズ)

[39] 国内人材派遣会社アクシス・クリエイト他 2 社の株式取得(子会社化)に関するお知らせ(トラスト・テック)

[41] 株式会社ゼロディブを完全子会社化(シティコネクション)

[42] サービス概要(SHIFT)

[43] バリストライドグループ株式会社の全株式取得に関するお知らせ(SHIFT)

[44] 事業内容(メディアジョイント)

[45] 株式会社イマークの株式取得(子会社化)に関するお知らせ(メディアジョイント)

[46] 事業紹介(アイセル)

[48] GSX、BBSグループ EPコンサルティングサービスのITソリューション事業部を譲受(グローバルセキュリティエキスパート)

[49] 事業譲受に関するお知らせ(マイクロウェーブ)

[50] 事業譲受に関するお知らせ(ファンリード)

[51] 往来技術株式会社からの事業譲渡に関するお知らせ(HOUSEI)

[52] 株式会社ユナイテッドネオの第三者割当増資引受(子会社化)に関するお知らせ(テコテック)

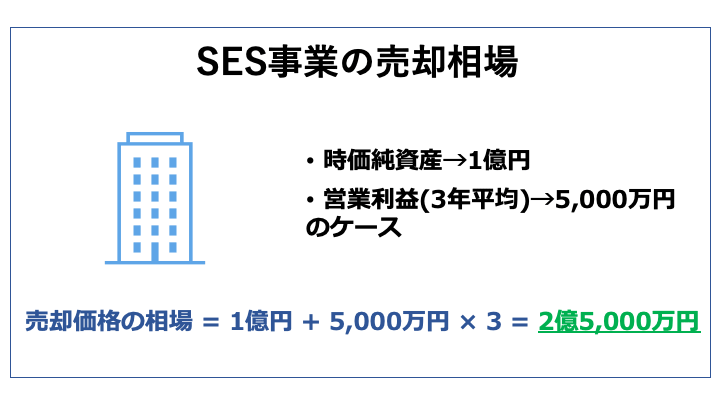

SES事業の売却相場は、一般的に「純資産」と「営業利益」によって左右されますが、

最終的には、「企業価値」や「事業価値」の金額をベースに交渉して売買価格を決定します。

この章では、相場の計算方法や売却価格のベースとなる企業価値・事業価値の求め方を説明します。

売却価格の相場=時価純資産+営業利益(3~5年分)

上記のように、SES事業会社の売却相場は、時価純資産額に数年分の営業利益を加算することで簡易的に目安の金額を算出できます。加算する数年分の営業利益のことを営業権(のれん代とも言う)と言い、SES事業会社の売却では3〜5年分で計算することが一般的です。

また、株式譲渡(会社売却)と事業譲渡(事業売却)で別々の計算式を使って相場を求める考え方もあります。

株式譲渡(会社売却)の場合、時価純資産に2〜5年分の営業利益と役員報酬の合計を足すことで相場が求まります。

一方で事業譲渡(事業売却)では、売却する資産の金額に2〜5年分の事業利益を足せば相場を算定できます。

年倍法では、比較的簡単にSES事業・会社の売却価格相場を算出できます。

ただし、年倍法には「ファイナンス理論に基づいた合理的な方法ではない」というデメリットもあり、近年では活用されないケースも増えています。

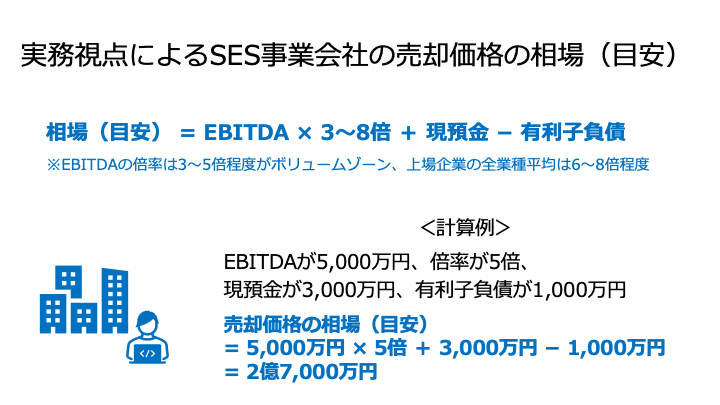

実務の現場では、下記の計算式を用いてSES事業・会社の売却価格相場を考えるケースが増えています。

売却価格の相場 = EBITDA × 3〜8倍 + 現預金 − 有利子負債

EBITDAとは、「税引前、利払前、減価償却前の利益」を意味し、事業で得られるキャッシュフローと近い概念です。

簡易的には、「営業利益+減価償却費」でEBITDAを計算します。

EBITDAの倍率は、企業の特性に応じて変動させます。

上場企業の全業種平均は6~8倍ですが、ボリュームゾーンは3〜5倍となっています。

上記の範囲内において、売り手企業に対するニーズやキャッシュフローの安定性・成長性などを考慮し、設定倍率を決めます。

売り手企業や市場の状況を評価に反映するため、年倍法と比べて合理的な売却価格の相場を算定できます。

通常の会社・事業売却では、このように純資産と数年分の営業利益を用いて相場を大まかに算定します。

しかし実際の価格交渉では、「エンジニアの人数×エンジニアの価値単価」で算出した価格を提案してくれる買い手企業もあります。

最終的なSES事業・会社の売却価格は、競合度合いや業種、市場の成長性などをベースに算出した「企業価値」や「事業価値」を基準に決定します。

売却価格のベースとなる会社全体の価値を示す指標について簡単にお伝えします。

企業価値とは、会社全体の経済的価値のことをいい、株主価値と債権者価値を合計することで計算できます。

企業価値=株主価値+債権者価値

株主価値は「株主に帰属するキャッシュフローの現在価値合計額」を指し、債権者価値は「債権者に帰属するキャッシュフローの現在価値合計額(≒純有利子負債額)」を指します。

なお事業価値は、企業全体の経済的な価値のことをいい、企業価値から事業外資産(余剰資金や遊休資産など)を引くことで算出できます。

事業価値=企業価値-事業外資産

企業価値を算出するには、インカムアプローチなど3つの評価方法があります。企業価値の評価方法を詳しく見ていきましょう。

企業価値の評価には「インカムアプローチ」、「コストアプローチ」、「マーケットアプローチ」という3つの評価方法が用いられています。

それぞれの特徴やメリット・デメリットを理解した上で、状況に応じて最適な方法を活用しましょう。[53]

評価方法 | インカムアプローチ | コストアプローチ | マーケットアプローチ |

|---|---|---|---|

概要 | 収益力を基準にした評価方法 | 貸借対照表の純資産を基準にした評価方法 | 過去のM&A事例や類似企業などを基準にした評価方法 |

メリット | ・収益性を加味できる ・企業ごとの固有性質を反映できる | ・客観性が高い企業価値を算定できる | ・客観性が高い企業価値を算定できる ・市場取引を反映できる |

デメリット | ・企業価値に主観や恣意が入りやすい | ・将来性を加味できない ・市場の取引環境を反映しにくい | ・企業ごとの固有性質を反映しにくい ・市場の短期的な要因で評価が歪みやすい |

主な手法 | ・DCF法 ・残余利益法 ・配当還元法 | ・時価純資産法 ・簿価純資産法 | ・類似会社比較法 ・類似取引比較法 ・市場株価法 |

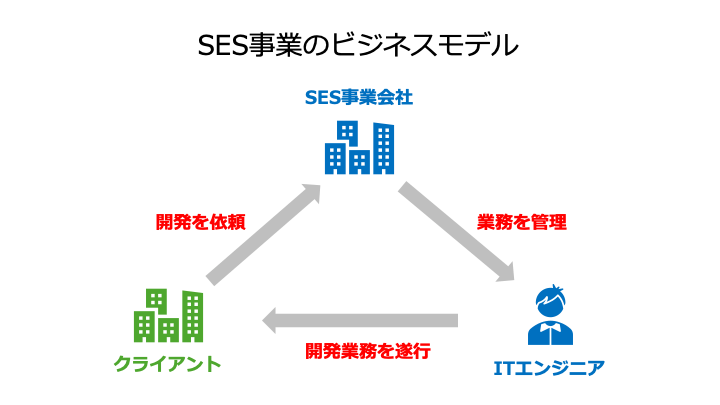

この章では、SES事業の意味や現状、M&Aに関する動向を説明します。

SES事業がどういったビジネスか、知っておくべき事柄をお伝えします。

SES(System Engineering Service)事業とは、クライアントにたいしてエンジニアの技術力や専門スキルを提供するサービスのことをいいます。

SESは委託契約で行われます。客先にエンジニアを派遣する点では派遣契約と同じですが、指揮命令権の所在が異なります。

派遣契約では派遣先に、SES契約では雇用する企業に指揮命令権があります。

独立行政法人 情報処理推進機構(IPA)の「DX動向2025」によると、DXを推進する人材の量が「やや不足している」 または「大幅に不足している」と回答した企業の割合は85.1%となっており、SES業が含まれるIT業界では、人材不足が深刻であると言えます。[54]

その中でも、特に不足している人材として挙げられたのが「ビジネスアーキテクト(DX の取組において、目的設定から導入、導入後の効果検証までを、関係者を コーディネートしながら一気通貫して推進する人材)」でした。[54]

また、帝国データバンクが行った「人手不足に対する企業の動向調査(2024年7月)」によると、「情報サービス」企業の 71.9%はが正社員が不足していると回答したといいます。 [55]

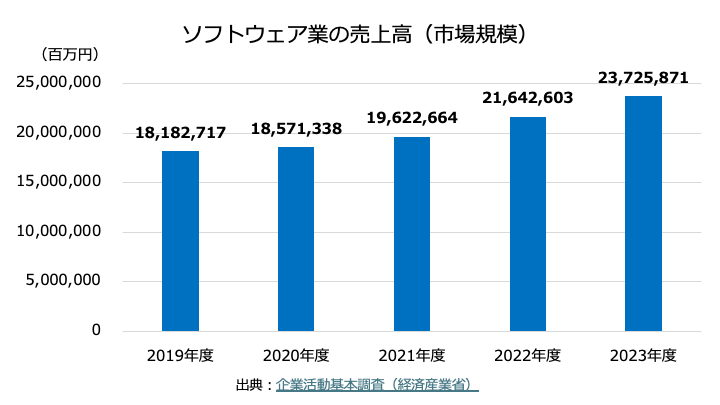

加えて、経済産業省企業活動基本調査によると、SES事業が含まれるソフトウェア業の売上高(市場規模)は、以下のとおり右肩上がりで増加しており、2023年度には約23.7兆円となっています。[56]

人材が依然として不足している一方で年々IT投資の市場が拡大していることから、IT業界の一部であるSESに対する需要は増えていると考えられます。

2023年におけるIT・ソフトウェア業界のM&Aは過去10年で最多の181件であり、コロナ禍で同業界のM&Aが活発になった2021年の163件を抜きました。特に、総じて中小規模のM&Aが多かったとのことです。[57]

以上の理由より、IT業界に含まれるSES事業のM&Aは活発化していると言えます。

[54] DX動向2025(独立行政法人 情報処理推進機構) 50ページ〜52ページ

[55]人手不足に対する企業の動向調査(2024年7月)(帝国データバンク)

[56] 企業活動基本調査(経済産業省)

SES会社・事業の売却では、主に「株式譲渡」と「事業譲渡」の手法が活用されます。

この章では、各手法の特徴やメリット・デメリットをご説明します。

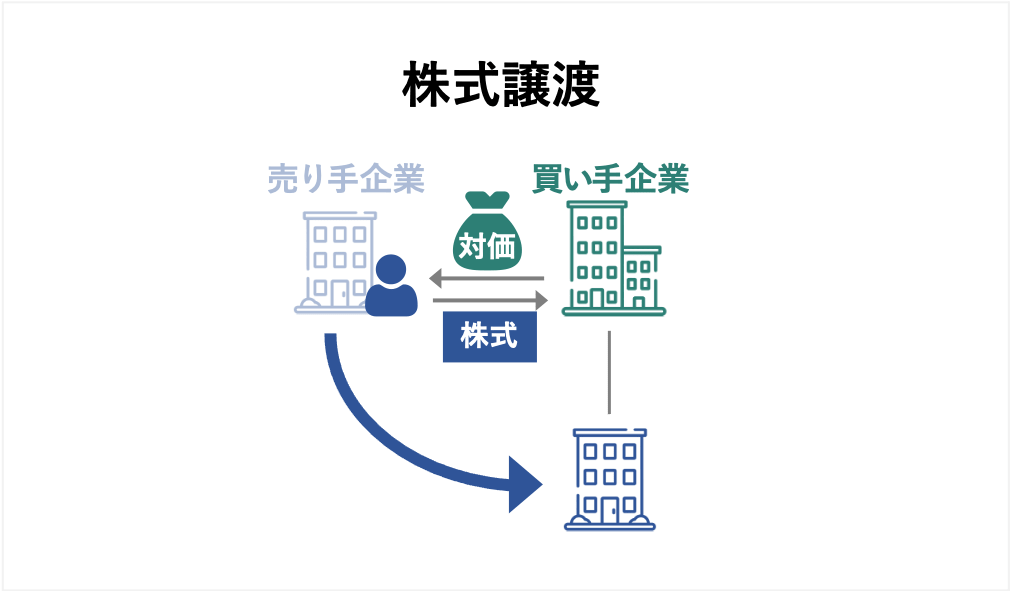

株式譲渡とは、会社が発行している株式を売却することで、支配権を譲渡する手法です。

簡易な手続きで会社内にある資産や契約等を丸ごと売却できる点がメリットです。

そのため、SES事業を運営する会社ごと売却する場合に適しています。

ただし「買い手側で負債を引き継ぐ必要があり、多額の負債を抱える企業には買い手が付きにくい」というデメリットがあります。

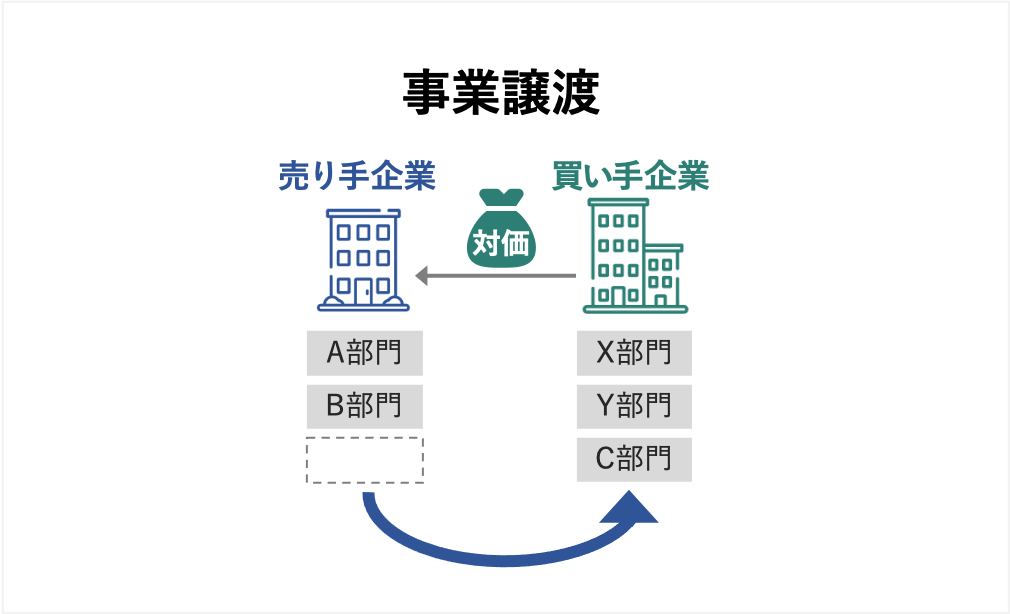

事業譲渡とは、会社の中にある一部またはすべての事業を売却する手法です。

売却する事業や資産を選べるため、「SES事業のみを売却する」、「不採算事業を売却して主力のSES事業に専念する」といったことが可能です。

ただし、契約の移転に際して個別に従業員や取引先から同意を得る必要があるため、株式譲渡と比べると手続きに時間や労力がかかります。

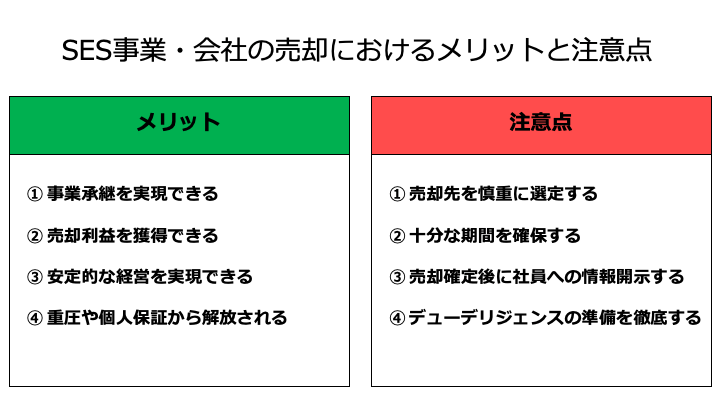

SESの会社や事業を売却するメリットは下記の4点です。

この章では、それぞれのメリットを具体的にご説明します。

2024年「中小企業白書」によると、経営者の高齢化・後継者不足を理由に休廃業・解散する中規模企業のうち、55.8%は黒字であるとのことです。[58]

つまり、後継者がいない状況を解決できないと、業績が良くても廃業に追い込まれるリスクがあるのです。

会社を廃業すると、培ってきた技術力を次世代に残せなくなったり、エンジニアを解雇せざるを得なくなったりします。

一方で株式譲渡によってM&Aを行えば、SES事業を行っている同業他社や意欲ある経営者に事業を承継してもらえます。

SES事業を存続できる上に、従業員を路頭に迷わせずに済むでしょう。

SESの事業や会社を売却すれば、およそ数年分の営業利益に相当する売却益を得られます。

一度に大きな現金が手元に入ってくるため、新規事業や主力事業に大規模な投資を行ったり、会社の負債を返済したりできます。

経営からリタイアして余裕のある老後生活を送ることも可能です。

また、廃業にともなう費用が発生しない点も大きなメリットです。

廃業する場合と比べて、会社経営をリタイアした時により多くの現金を手元に残せるでしょう。

SES事業・会社を売却すると、その後は買い手企業の傘下として事業を運営することになります。

自社よりも事業規模が大きい会社に売却すれば、相手企業が持つ資金力やブランド力、販売網などを最大限に活用してSES事業を運営できるようになります。

そのため、自社で事業を続ける場合と比べて、より安定的な事業運営が可能となったり、事業の成長速度が上がったりしやすいです。

会社や事業の売却に際しては、従業員の待遇を不安に思われる経営者もおられるかもしれません。

しかしSES事業の売却ではいきなり社長が交代するケースは少なく、しばらくは経営を続行できるケースが多いです。

また大半の買い手企業は、SES事業を成功させるためには、従業員の力が不可欠であることを理解していますので、従業員の待遇が良くなることも少なくありません。

SES会社や事業を売却することで、経営者は精神的なプレッシャーからの解放という大きなメリットを享受できます。

中小企業における経営者の多くは、業績が悪化した場合に、従業員の雇用が失われることや、取引先(仕入先・得意先等)との取引関係が断絶し迷惑をかけてしまうといった、事業継続に関する重圧を常に感じています。

M&Aを通じて事業を第三者に引き継ぎ、自身は経営者の立場から退くことで、こうしたプレッシャーから解放されます。

これに加えて、経営者自身の個人保証からも解放される可能性が高いです。

M&Aの実行により、譲り受け側の信用力やガバナンス構築を根拠として、保証が解除されるか、または譲り受け側へ移行することが多いです。

個人保証が解除されることで、会社の業績が悪化した際に、経営者自らが個人的に負債を返済するリスクを負わずに済みます。

また、個人保証を解除してもらった上で、引き続き会社に残って事業運営に携わることも可能です。

「経営者の立場からは退きたいけど、やりがいや思い入れのある事業は引き続き行いたい」という方にとっては魅力的なメリットと言えます。

SES事業の売却では、従業員や取引先、買い手とのトラブルに発展する可能性があります。

トラブルを避けるためには、この章でご説明する4つの点に注意が必要です。

在籍しているエンジニアを大事にする会社に売却すれば、従業員は良い待遇を受けながら働けます。

しかし、従業員を使い捨て感覚で働かせる会社に売却すると、給与などの待遇面でひどい扱いを受ける可能性があります。

また会社が乗っ取られた結果、サービスの質低下により取引先に迷惑がかかってしまうリスクもあります。

迷惑をかけないためにも、自社の従業員や取引先を大切にしてくれる売却先を選びましょう。

SES事業・会社の売却では、企業価値の磨き上げや買い手探し、交渉などにたくさんの時間がかかります。

そのため、「業績の悪化」や「経営者の体調悪化」などの事態が生じてからM&Aを検討すると、買い手が見つかる前に廃業したり、不利な条件での売却となったりするおそれがあります。

こうした事態に陥らないためにも、十分な期間を確保した上でSESの事業・会社売却に臨むのがおすすめです。

早い時期から対策と準備を進めれば、満足いく条件でSES事業を売却できる可能性が高くなります。

詳細な条件が確定していないタイミングで社員に売却することを伝えると、リストラや待遇悪化のリスクを心配するあまり、仕事のモチベーションが下がる可能性があります。

もしくは、他の会社に転職する従業員が出てくるかもしれません。

余計な不安を与えないように、SES事業の売却が確定したタイミングで公表するのがおすすめです。

従業員が快適に働ける条件を買い手との間で確約しておけば、売却する旨を伝えても安心してもらえるでしょう。

多額の負債や訴訟リスクなどを抱えている企業を買収することはハイリスクです。

そこで買い手企業は、売り手企業が抱えるリスクの抽出を目的にデューデリジェンスを実施します。

デューデリジェンスの結果しだいでは、売却金額が減額されたり、M&Aを断念されたりする可能性があります。

したがって、減点要素となり得る要素(簿外債務など)を早い時期から取り除くことが重要です。

また売り手企業は、デューデリジェンスに必要な資料(財務諸表など)の提出を求められます。

スムーズに必要な資料を提出できるように、M&Aの専門家から協力を得て準備を進めましょう。

SES事業の売却におけるメリットと注意点をまとめると以下のようになります。

次に、SES事業・会社を買収する側のメリットと注意点を簡単に解説します。

SES事業の買収では、主に以下のようなメリットを期待できます。

SES事業の買収では、主に以下のような注意点もあります。

前述のとおり売却価格は交渉で決定するため、相場よりも高い値段でSES事業を売却できる可能性もあります。

SESの事業・会社を高値で売却するには、以下7つのポイントを押さえましょう。

営業利益によって売却金額の相場は大きく左右されます。

そのため、営業利益がマイナス(=赤字)の状態だと、優れたエンジニアや技術を持っていても安い価格での売却となる傾向があります。

高値での売却を目指すならば、最低でも赤字を黒字に変えておくことが重要です。

IT業界では深刻な人材不足が課題となっています。

しかも人材育成にはたくさんの費用や時間がかかる上に、他社に引き抜かれるリスクも低くありません。

そこで、採用や人材育成にコストをかける代わりに、人材確保を目的にSES事業の買収を行う買い手企業もあります。

SESの事業や会社を買収する買い手にとって、優秀な技術者は非常に価値がある経営資源であると言えるでしょう。一度に多くの優秀なエンジニアを譲渡できる企業ほど、高い金額で売却できる可能性があります。

最新の言語・技術よりも、汎用性の高い技術(言語ならばPHPやJavaなど)に対応可能なエンジニアを抱えている方が、高い値段で売却しやすいです。

なぜなら、大手のIT企業では最新言語・技術をシステム開発に使用することを避ける傾向があるからです。

最新の言語・技術を避ける背景には、知識やノウハウが少ない状態でシステムを開発し、後から大きな問題や損失が生じることを避ける目的があります。

また、過去に開発されたシステムのメンテナンスに開発時点で使用された言語や技術が必要であることも、汎用性が高い技術に対応できるエンジニアが重宝される理由の1つです。

つまり、汎用性の高い技術の方が需要は多いのです。

SESの事業・会社を高い値段で売却したいならば、早い時期から汎用性の高い技術に対応できるエンジニアを育成・確保しましょう。

海外企業との取引実績を増やすことも、SES事業を高い値段で売却する手段として有効です。

SES事業の買収を検討する買い手の中には、海外進出を検討または実施している企業もあります。

一般的に海外進出は、失敗する可能性が高い上に、たくさんの費用がかかると言われています。

海外企業との取引経験があるSES事業・会社を買収すれば、現地の顧客や海外で事業を行うために必要なノウハウ等を取得できるため、海外進出のリスクを軽減できます。

以上より、海外企業との取引実績が多い企業ほど、買い手から高く評価してもらえると言えます。

売却交渉において、買い手企業に「このSES事業は他にはない」と思わせるような独自の強みを持っていると、高値での売却可能性が高まります。

ここでいう独自の強みとは、先に挙げた「優秀な技術者」や「汎用性の高い技術」とは別に、他社では簡単に真似できないユニークな競争優位性を指します。

特に、特許権やビジネスモデル特許といった知的財産は、その獲得に多くの時間と労力を要するからこそ、売却時に企業の競争優位性を証明する要素として高く評価される傾向があります。

そのため、SES事業会社が他社との差別化を図るために独自開発し、特許を取得している技術やサービスがある場合、それは売却交渉において大きな武器となります。

具体的には、以下のような分野の技術が該当します。

買い手は、M&Aによってこれらの知的財産を効率的かつ即座に獲得できる点に大きな価値を見出します。

つまり、買い手が将来的に展開したい事業に必要な特許や、競合との差別化に役立つ独自のノウハウを保有しているSES事業ほど、売却・M&Aの際に高い評価を受け、売却価格にプレミアムがつく可能性が高まります。

最終的な売買金額は買い手との交渉で決まるため、高い金額で売却するには自社の魅力を知ってもらうことが重要となります。

たとえ買い手からのニーズがある魅力を持っていても、それを的確に伝えることができないと、安い金額での売却となる可能性があります。

自社の魅力を理解してもらうために、事前にアピールポイントを整理することがおすすめです。

アピールポイントの整理で重要なポイントは2つあります。

まず1つ目は買い手のニーズを前提とすることです。

買い手のニーズがない強みをアピールしても、興味を示してもらえないからです。

買い手が持つニーズを分析した上で、そのニーズを満たせる強み(人材や技術、取引先など)をアピールしましょう。

2つ目は、数字などの客観的なデータを使ってアピールすることです。

口頭で強みをアピールするだけでは信ぴょう性に欠けます。

「売上」や「人数」などの信頼できるデータを使ってアピールすれば、買い手に自社の魅力を理解されやすくなります。

SES事業・会社のM&Aには、通常のM&A実務だけでなく、SES業界に関する知見・ノウハウも必要です。

たとえばエンジニアの価値単価を基準に売却価格を決める場合、SES事業に詳しくないと正確に価値単価を算出できません。

また、SES業界に精通していないと、シナジー効果を期待できる買い手候補を探すことも困難です。

以上の理由より、SES業界に詳しくない仲介会社・M&Aアドバイザーに依頼すると、妥当な金額よりも低く売却することになり得ます。

適切な価格で売却するためにも、SES業界に詳しい仲介会社・M&Aアドバイザーに相談しましょう。

SES事業会社の売却・M&Aは、以下の流れで実施されるケースが一般的です。

以下では、具体的に流れを解説します。

M&Aの目的やニーズを明確にし、その後のプロセスを円滑に進めるための準備を行う初期段階です。

譲り渡し側経営者は、引退後のビジョンやM&Aに関する希望条件を検討し、実現したい条件に優先順位を付けて明確化しておくことが望ましいです。

また、この事前準備において、会社の株式や事業用資産の現状把握(見える化)と整理・集約(磨き上げ)を行うことも重要とされます。

意思決定が容易でないため、まずは顧問税理士や事業承継・引継ぎ支援センターなどの身近な支援機関に相談することが推奨されます。

譲り渡し側は、仲介者またはFA(フィナンシャル・アドバイザー)といったM&A専門業者を選定し、仲介契約やFA契約を締結します。

選定時には、業務形態や業務範囲、M&A実績、担当者の保有資格や経験年数などを確認し、複数の業者を比較検討することが重要です。

契約締結前には、報酬(手数料)の算定基準や最低手数料の額、提供される業務の詳細など、契約に係る重要な事項について明確な説明を受け、納得する必要があります。

この段階の目的は、依頼者のニーズや求める条件に合致するM&A取引の相手先を発見することです。

仲介者やFAは、まず譲り渡し側を特定できないノンネーム・シートを作成し、候補先(ロングリスト)に打診します。

関心を示した候補先とは秘密保持契約(NDA)を締結し、企業概要書(IM)を送付して検討を進めてもらいます。

M&Aプラットフォームを利用することで、低コストかつスピーディに譲り受け側を探索できる可能性も高まります。

M&Aの相手先候補を絞り込んだ後、経営者同士によるトップ面談が実施されます。

これは、経営理念や企業文化、経営者の人間性などを直接確認し、お互いの理解を深める重要な機会であり、その後の交渉を円滑に進める上で不可欠です。

トップ面談を含む交渉の際には、譲り渡し側は希望条件を明確にし、譲歩できない点を固めておくことが望まれます。

仲介者やFAは、依頼者の希望に沿うよう、アドバイスを提供しながら交渉をサポートします。

この段階では、デューデリジェンス(DD)や最終契約に向けた交渉を円滑に進めるために、M&Aの基本的な条件について合意形成を行います。

譲り受け側からの意向表明書を基に調整を行い、基本合意書を作成・締結します。

基本合意書に法的拘束力はないことが多いですが、独占交渉権や秘密保持義務などの一部の条項には法的拘束力を持たせることが一般的です。

記載事項には、M&Aスキーム、希望譲渡額、従業員の処遇、DDへの協力義務などが含まれます。

デューデリジェンス(DD)は、主に譲り受け側が、譲り渡し側の企業・事業の実態や潜在的なリスクを調査・検証する重要なプロセスです。

調査はFAや士業等専門家を活用し、財務、法務、ビジネス、税務など多岐にわたります。

DDの結果は、M&A実行の可否、最終譲渡額の調整、最終契約の内容の検討、さらにはM&A成立後のPMI(経営統合)に向けた課題整理に活用されます。

DDが不十分だと、最終契約で譲り渡し側の表明保証や補償の負担が増えるリスクが生じる点に留意が必要です。

デューデリジェンスの結果を踏まえ、譲渡額やその他の条件について最終的な再交渉を行い、法的拘束力のある最終契約書を締結します。

最終契約書には、譲渡額、表明保証条項、補償条項、クロージングの前提条件などが明確に規定されます。

特に、譲り渡し側経営者の保証債務の解除または譲り受け側への移行については、最終契約の調整段階で方針を慎重に検討し、金融機関との調整も含め対応を決定することが重要です。

仲介者/FAは、トラブルリスクを低減できるよう支援を行います。

クロージングは、M&A取引の前提条件の充足を確認し、取引を完遂させる最終工程です。

最終契約書で定められた前提条件が満たされた後、株式や事業用資産の譲渡、そして譲渡対価(買収代金)の全部または一部の支払いが行われます。

クロージングの当日には、譲り受け側から譲渡対価が確実に入金されたことを確認することが重要です。

また、不動産の所有権移転登記などが必要となる場合は、司法書士などの士業等専門家の関与を求めて手続きを進めることになります。

ここまで、SES事業会社のM&Aについて詳しくお伝えしてきました。つづいては、SES事業会社におすすめのM&A仲介会社をご紹介します。

株式会社M&Aサクシードはビジョナル株式会社(東証プライム上場)のグループ会社であり、法人・審査制M&Aマッチングサイトを運営しています。

サイト内において、IT・マーケティング業のM&A成約件数はカテゴリ別で3位の実績があり(2024年)[59]、SES事業のM&Aにも向いていると言えます。

M&Aサクシードは情報通信系の買い手が多いため、成約も多く発生しています。

独自の審査を通過した法人企業のみが利用できるため、一定規模の会社が多いという特徴があります。また、「お試しマッチング」機能で、書類提出せず、M&Aサクシードとの契約前に自社の譲渡可能性を確認できることや、他社との併用利用もできる非専任制を採用しており、M&Aの可能性を最大化できるメリットがあります。

■会社概要

会社名 株式会社M&Aサクシード

所在地 〒150-0002 東京都渋谷区渋谷2-15-1

代表取締役社長 金 蓮実

事業内容 M&Aサクシードの運営

拠点 〒150-0002 東京都渋谷区渋谷2-22-3渋谷東口ビル5F

https://ma-succeed.jp/

レバレジーズM&Aアドバイザリーは、コンサルタントがサポートを行うM&A仲介サービスを提供しています。人材サービス業を中心に展開するレバレジーズ株式会社が親会社であるため、幅広い候補先企業の中から最適な企業の紹介を受けることができるとされています。また、グループ会社にSES事業のレバテック株式会社があるため、SES事業のM&Aにも詳しいと考えられます。

■会社概要

会社名 レバレジーズM&Aアドバイザリー株式会社

事業内容 M&Aアドバイザリー

企業評価の実施 資本政策・経営計画コンサルティング

所在地 東京本社〒150-6190 東京都渋谷区渋谷2-24-12 渋谷スクランブルスクエア 24F・25F

代表取締役 岩槻 知秀

https://leveragesma.jp/

株式会社ウィルゲートは、完全成功報酬型のM&A仲介サービス「ウィルゲートM&A」を提供しています。Webマーケティング支援や自社メディアの運営から得た、Web・IT領域のノウハウをもとにしたアドバイスが可能であり、ベンチャー・IT領域に特化したM&Aを行っているとしています。

■会社概要

会社名 株式会社ウィルゲート

事業内容 コンテンツマーケティング事業、セールステック事業、M&A事業

所在地 〒107-0062 東京都港区南青山3-8-38 クローバー南青山3F

代表取締役 小島 梨揮

https://www.willgate.co.jp/

株式会社M&A総合研究所は、「譲渡企業様完全成功報酬制の料金体系」のM&Aの仲介事業を提供しています。特徴としては、過去のM&Aデータの解析や、独自のAIシステムによる会社選定、自社運営のM&Aメディアによるニーズ把握などにより、効率的に短期間でマッチングをすることができるとしています。

■会社概要

会社名 株式会社M&A総合研究所

代表取締役社長 佐上 峻作

住所 東京本社〒100-0005 東京都千代田区丸の内1-8-1 丸の内トラストタワーN館17階(受付)

事業内容 M&A仲介事業

https://masouken.com/

株式会社ユニークショットは、「SES総合研究所」サービスにおいて、「SES専門の完全成功報酬型M&A仲介・事業承継支援」を提供しています。複数M&A経験のある連続起業家や財務支援家などが立ち上げた会社であるため、「実力もノウハウも豊富」であり、他ではできないSES専門の支援ができるとしています。また、後々の売却に向けてバリューアップしたい場合にも、支援やアドバイスが可能であるとしています。

■会社概要

会社名 株式会社ユニークショット

住所 東京都千代田区神田須田町1丁目7番8号VORT秋葉原IV 2F

https://sessoken.com/

M&Aサクシードは、完全審査・会員制のM&Aプラットフォームです。

審査を通過した優良企業のみが利用できるため、M&Aの実施に本腰を入れている企業と交渉を行えます。

また、みずからSES事業を売却する買い手候補を検索する機能も利用できます。

また、売り手側は登録無料(成約時のみ報酬発生)でサービスを利用できるため、予算が少ないSES事業・会社でも安心してM&Aを実施できます。[60]

なお、買い手の手数料も1.5%〜2%と低率です。

料金の安さや審査制だけでなく、オンライン上で疑問点のサポートを受けることができる点も魅力の1つです。

手厚いサポートを受けることができるため、会社・事業を初めて売却する方でも問題なくサービスを利用できるでしょう。

SES領域のM&Aに詳しい専門スタッフが、無料でご相談から価値算定まで承ります。

多種多様な買い手企業をご紹介しますので、お気軽にご相談ください。

[60] サービス紹介(M&Aサクシード)

本記事で解説した通り、2025年10月現在、SES事業の売却市場は明確な「売り手市場」が進行しています。

「2025年の崖」で予測されたIT人材の不足は現在も深刻化しており、大手SIerや異業種の大企業にとって、優秀なエンジニアを抱えるSES企業を買収することは、事業を短期間で成長させるための最も効率的な戦略となっているからです。

特に、離職率が低く、AI、クラウド、セキュリティなどの先端技術に特化したエンジニア集団はプレミアム評価の対象となり、売却価格が1億円を超える案件も一般的に見られます。

この「黄金期」を最大限に活かし、高値での売却可能性を高めるには、自社エンジニアが有するスキルセットやその他無形資産の強み(特許権など)を洗い出し、買い手が求める未来の収益性として明確に提示する(バリューアップ)ことが大切です。

しかし、SES企業のエンジニアが持つ専門性の高いスキルを評価するためには、そのスキルを正しく理解している者が評価者となる必要があります。

そのため、SESの企業価値を正しく知りたいという方は、SESのM&A成約実績を多数持つM&A仲介サービスに相談してみることをおすすめします。

この絶好の機会を逃さず、貴社の事業とエンジニアの可能性を最大限に引き出す飛躍の第一歩を踏み出す手段として、M&Aを検討していただけますと幸いです。

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。