M&Aの意向表明書は、買い手が売り手に対してM&Aを行う意思を伝えるものです。M&Aの目的やスキーム、買収価格などが記載内容となります。意向表明書の記載内容や提出タイミング、などを詳しく解説します。(公認会計士・税理士 河野 雅人 監修)

意向表明書(LOI : Letter of Intent)とは、買い手企業が売り手企業に対して、事業の譲り受け、会社買収の意思を示すために提出する書面のことをいいます。

意向表明書の提出は必須のものではありませんが、買い手企業の意向を書面にして売り手企業に伝えることで、スムーズなM&Aの成約につながります。

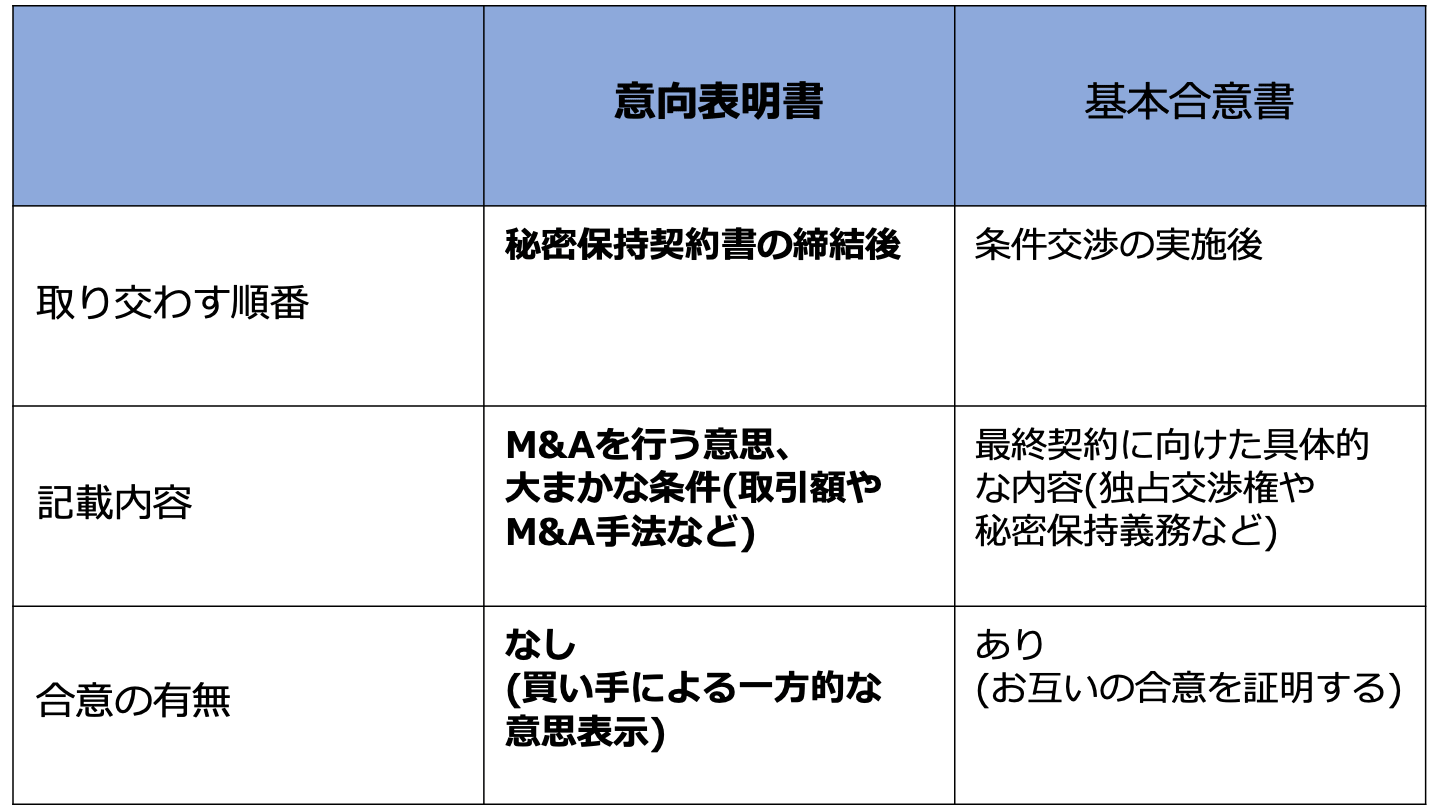

意向表明書(LOI : Letter of Intent)と基本合意書(MOU:Memorandum of Understanding)の違いには、以下の3つが挙げられます。

意向証明書と基本合意書では、取り交わす順番が異なります。

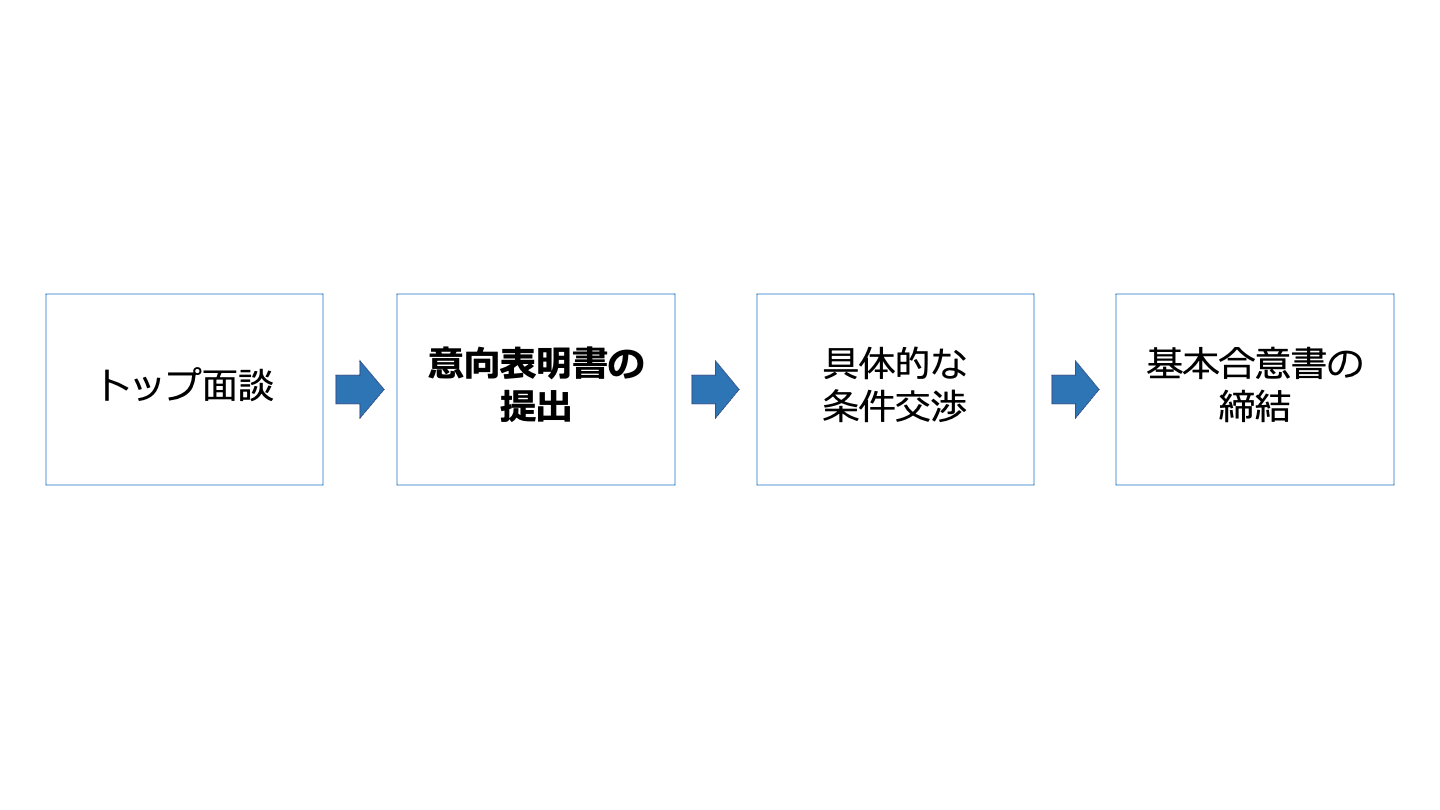

M&Aでは一般的にまず、秘密保持契約書(NDA)が交わされ、次に意向表明書(LOI)、その後に基本合意書(MOU)、最後に最終契約書(DA)が締結されます。

具体的には、秘密保持契約書(NDA)を締結後、トップ会談が行われ、買い手企業が買収の意向を示す場合に提示されるのが意向表明書(LOI)です。

そして、本格的な条件交渉が行われ、大筋で合意できれば基本合意書(MOU)が締結されます。

その後、買い手企業からデューデリジェンス(売り手企業の精査)が行われ、大きな問題がなければ基本合意書(MOU)の内容に基づいて最終契約書(DA)が締結されることになります。

意向表明書と基本合意書では、取り交わす内容も異なります。

意向表明書は一般的に、M&Aを行う意思に加え、大まかな条件(取引額や譲渡資産、M&A手法など)が盛り込まれます。

一方、基本合意書では、取引条件や独占交渉権、秘密保持義務、デューデリジェンスの実施など最終契約に向けた具体的な内容が記載されます。

意向表明書と基本合意書では合意の有無が異なります。

意向表明書は、買い手企業が売り手企業に意思表示をするために取り交わす書類です。

売り手企業は、買い手候補先の絞り込みを行うために、意向表明書の提出を求めるにすぎません。

一方、基本合意書は、売り手企業と買い手企業の双方が合意したことを証する書類です。

最終契約書に近い具体的な内容に両者が合意したことを確認するために、取り交わされます。

以上のように、意向表明書と基本合意書とは、主に合意の有無に違いがあるといえます。

なお、ここで最終契約書とは、実際には株式譲渡契約書や事業譲渡契約書など具体的なM&Aによる契約書名になります。

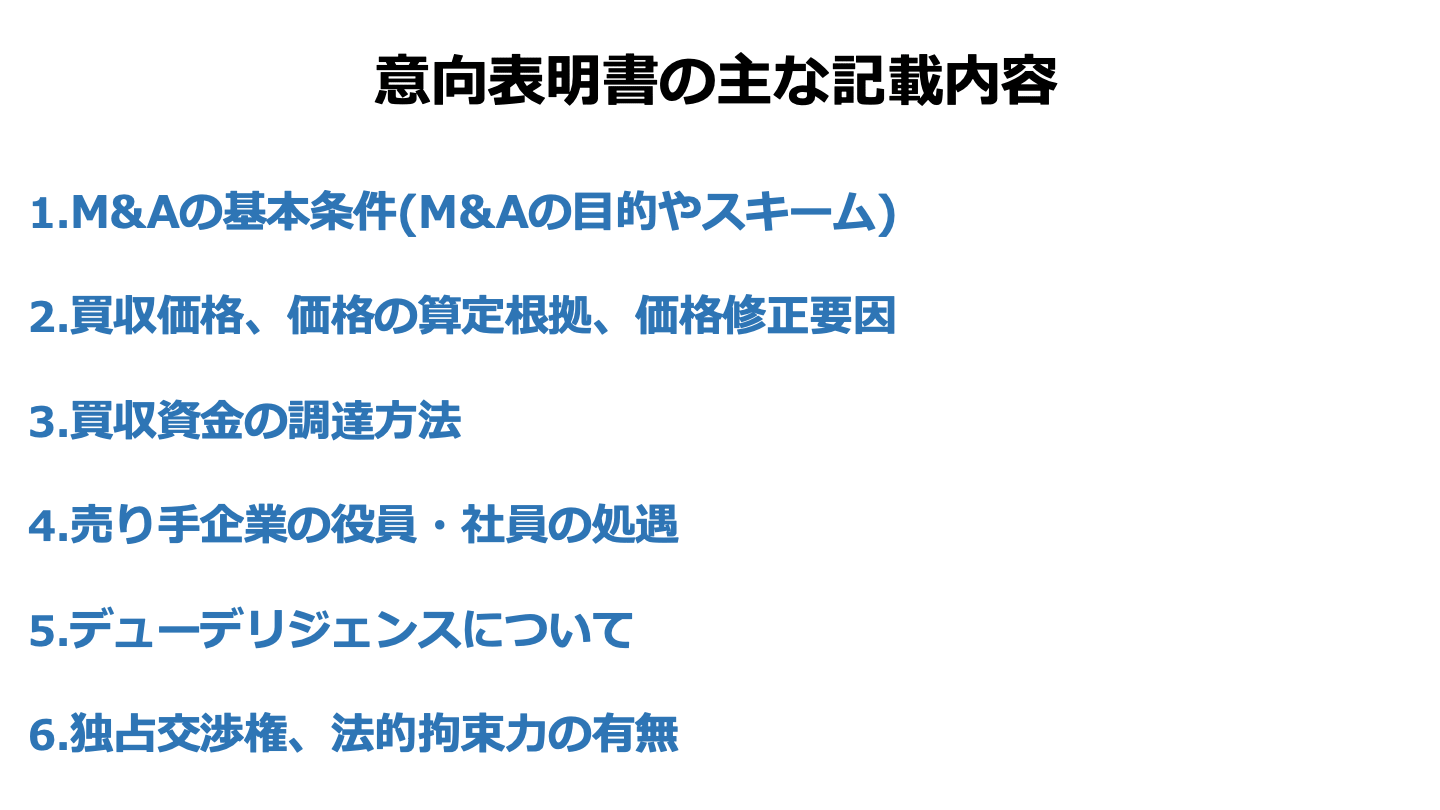

意向表明書には、一般的に以下のような内容が記載されます。

また以下の内容以外にも、M&Aの方法や売買額の支払方法、秘密保持の旨などを記載することもあります。

買い手企業の企業概要が記載されます。

例えば、商号や代表者氏名、事業目的、内容、沿革、資本金額、グループ企業の概要、財務状況などを記載します。

どのような目的で意向表明書を作成するかを記載します。

具体的には、M&Aを望んでいる意志の表明やその理由、目的などです。

株式譲渡や事業譲渡などM&Aのスキームの希望を記載して、相互理解に役立つ内容になるように意向表明書を作成します。

想定している希望の買収金額を記載します。

買収金額は売り手企業にとって買い手企業となる交渉相手を選ぶ重要な項目です。

併せて、買収金額の算定根拠及びある要因の発生により価格が修正されることもある旨を記載します。

金額の記載には、一般的に「○○円~○○円」といったように価格帯で提示されます。

買い手候補企業が複数いる場合は提示金額が多額の方が優位に立てるため、金額に幅を持たせています。

ただし、実際の金額は、交渉の段階で随時変更されることがあることに注意してください。

自己資金によるのか、金融機関からの融資によるのか、増資によるのか、どのように買収資金を調達する予定なのかを記載する項目です。

どのような調達方法であれ、買収資金はきちんと確保している旨を明示します。

売り手企業にとって「M&A後に会社がどうなるのか?」は非常に気になるところです。

その不安を解消するために以下のような内容を記載します。

多くの売り手企業は特に不安を抱くのが、役員や従業員といった「残される人たち」の処遇です。

こういった人たちに迷惑を掛けることは避けたいという売り手企業は少なくありません。

そこで、M&A後の売り手企業の役員の処遇や従業員の雇用維持や雇用条件、福利厚生に関する事項が記載されます。

売り手企業からすれば、M&A実施を公表するのはできるだけ遅くすることを望むのが通常です。

なぜなら、公表後に何らかの問題でM&Aが実現に至らなければ、その後の経営に大きな支障が生じてしまうためです。

買い手企業が上場企業の場合は、上場基準や社内規定によっては、適時に開示しなければならないことがあります。

このことは買い手候補企業を選ぶ際の判断基準になることも少なくありません。

従って、上場企業が買収を希望する場合は、適時開示の時期などの大まかなM&Aスケジュールについて明記しておくことが重要です。

デューデリジェンス(DD、買収監査)とは、売り手企業、買い手企業のそれぞれが提出した書類や情報が正確なものであることをチェックする重要な手続きです。

財務、法務、人事、労務など、チェック項目は多岐にわたり、通常、1か月~数か月までかなりの時間をかけて行います。

そのため、実施方法や実施のタイミングなど、事前にきちんと概要説明しておくことで、M&Aをよりスムーズに進めることができます。

一般的に、買い手企業は独占して売り手企業とのM&A交渉を行うことを希望します。

従って、独占交渉権を得たい旨をしっかりと意向表明書において表明します。

売り手企業は意向表明書の内容から、買い手候補企業として交渉を進めるかどうかを検討します。

意向表明の事実や表明書の内容がいつまでも効力を有するとするわけにはいきません。

そのため、有効期限を定め、一定の場合には効力を失う旨を記載します。

例えば、第1フェーズや第2フェーズなど段階ごとに期限を区切って、段階ごとにそれまでに基本合意書や最終譲渡契約を締結する旨や、場合によってはM&A交渉を中止したりする場合もあることを記載します。

後述しますが、一般的に意向表明書自体は法的拘束力がないものとされています。

とはいえ、念のため記載しておいた方が安全です。

複数の買い手候補企業から意向表明書が提出されている場合、売り手企業はどの買い手候補と交渉するかを検討します。

他にもアピールできることがあれば記載しておきましょう。

M&Aにおける意向表明書が提出されるタイミングは、売り手企業の経営者と買い手企業の経営者によるトップ面談が終わった後を想定しているケースが多いです。

相対形式で多数の買い手企業がいる場合や入札形式の場合は、買い手候補の企業を絞るために、トップ面談の前に提出することもあります。

そして、売り手企業が意向表明書を受け取り、内容を確認し、検討するため、買い手企業への返答は1~2週間ほどの期間を要します。

売り手企業にとって重要な意思決定であるため、ある程度検討する期間が必要なためです。

一般的に意向表明書は法的拘束力を有さないとされています。

まだデューデリジェンスが完了していない段階のため、単に「買い受ける意思がある」ことを伝えるものです。

その後、デューデリジェンスの結果を検討して、具体的なM&Aプロセスに移るかどうかを決定します。

ただし、意向表明書が法的拘束力を有さないとしても、実際には意向表明書の記載内容がM&Aのその後のプロセスに影響を与えるため、買い手企業が合理的な理由もなく、意向表明書の記載内容を一方的に変更することはほとんどないと考えられます。

意向表明書の提出はM&Aプロセスの中でも重要なポイントとなります。

従って、買い手企業にとって作成する際の注意すべきポイントや売り手企業にとっても提出された意向表明書をどう読み取るかについて注意すべきポイントがあります。

買収金額以外で売り手企業に対して、大きなアピールポイントとなるのがM&Aを行う目的です。

M&A後の会社がその後どうなるのかは売り手企業の経営者にとっては直接的に経営に関わることができなくなるとしても、気になるところです。

高いシナジー効果が見込めて、会社のさらなる成長が期待できるような企業に売りたいと考えるでしょう。

M&Aを行う目的に売り手企業が共感することができれば、買い手企業はM&A実現へ一歩前進したことになります。

売り手企業は自社を高く評価してくれる企業に売りたいと考えます。

従って、買い手企業は買収後、売り手企業の技術力やノウハウを用いて、どのようなシナジー効果があるかを明確に説明します。

そして、そのシナジー効果を織り込んだ買収金額を設定することで、売り手企業を高く評価していることを伝え、好印象を与えることができます。

買収条件や金額も重要ですが、それ以外にM&A後の具体的な運営計画、自社についてのアピールなどがあれば、意向表明書の様式が指定されている場合でも、そこに追加してメッセージやプレゼンテーションを書き込みます。

そうすることで、買い手企業の熱意を売り手企業にアピールすることができます。

他にも買い手候補企業がいる場合は、特に熱意を伝えることで他社との差別化を図る上でも重要です。

意向表明書は、他の買い手候補企業と比較検討されることになります。

他社に比べていかに売却先としてふさわしいかをアピールすることが重要です。

従って、他社がアピールする内容を意識して、より有利な条件を提示することが大切です。

例えば、買い手企業が上場会社の場合、他の有力な買い手候補が非上場会社であれば、上場による信用力をアピールすることで他社より有利な条件を提示することができます。

また、他社が自社より大きな上場会社であっても、自社の技術力やノウハウなど大企業では実現できない独自のポイントをアピールすることで、差別化を図ることができます。

売り手企業の希望をあらかじめ確認することは非常に重要です。

意向表明書は、いわば買い手企業が売り手企業の希望に対して同意することを表明するものといえます。

売り手企業の希望に沿えない場合、競争入札の場面でとても不利な立場となるでしょう。

少なくとも、事前の根回しなどがなければ、門前払いされる可能性もあります。

意向表明書を正式に提出する前にドラフトをM&Aアドバイザーにチェックしてもらい、意見を求めることも大切です。

漏れがないかなどの基本的な確認と、内容についてアドバイスを受けます。

経験豊富なM&Aアドバイザーは意向表明書をたくさん見ています。

売り手企業の社風や企業文化などから、書き方についての役に立つアドバイスがもらえるので参考にするべきです。

意向表明書は売り手企業にとっても注意して見るべきポイントがあります。

売り手企業は意向表明書の内容を確認するにあたり、買い手企業から提示された買収金額の妥当性に注意しなければなりません。

なぜなら、買い手企業があえて高い買収金額を提示し、独占交渉権を得た後になって、デューデリジェンスを厳しく査定し、その結果をもって値下げ交渉をしてくるケースも考えられるためです。

意向表明書の買収金額が実際に売り手企業の希望している買収金額より高い状態のままM&Aを進めると、互いの希望条件のミスマッチから、交渉が進んだ段階でM&Aの交渉が決裂する可能性もあります。

売り手企業は買い手企業が意向表明書において提示した買収金額の算定根拠などを参考に誠実な価格提示がされているかをM&Aアドバイザーに確認することをおすすめします。

売り手企業にとっては、自社を売却する上で、譲れる条件、譲れない条件を明確にした方が、適切な買い手企業が見つかりやすいといえます。

主に検討を要する条件として、M&A後の従業員の処遇及び会社の運営方針があります。

売り手企業の経営者にとって、それまで一緒に働いてきた従業員の処遇がM&A後にどうなるのかはとても気になるポイントになります。

従業員の処遇の条件が譲れない条件であるなら、給与面などの待遇、労働条件、雇用の保証など、従業員の将来のためにも明確にしておきましょう。

経営者にとっては、会社を譲り渡したとしても、すぐに会社との関係が断ち切れるわけではありません。

一般的に実務的な関係がしばらく続くことになります、少なくとも顧問や社外取締役など、一定の関係が持続するのが通常です。

精神的にも経営者は会社に対する思い入れや愛着が強い場合が多いので、会社の今後が気になるところでしょう。

経営者が変わっても会社の名前が残る場合は、先代経営者としての業績も形として残ります。

売り手企業がM&A後にどのような方針で会社を運営していくのかは確認しておくべきです。

意向表明書に記載されている事項は、売り手企業、買い手企業の双方にとって重大な機密事項となります。

意向表明書の記載の中に秘密保持に関する項目があるケースもありますが、仮に無かった場合でも意向表明書の取り扱いには十分な注意が必要です。

上場会社がM&A当事者になっている場合は、インサイダー情報にも触れることになるため、特に注意が必要です。

意向表明書はM&Aにおいて必須ではありませんが、売り手企業がM&Aの相手を選定する際の判断資料にするための重要な書類です。

また、買い手候補企業が譲り受けの意思を固めたことを表明するための書類でもあります。

M&Aにおいて意向表明書の内容を理解し、作成する買い手企業側も受け取る売り手企業側も、弁護士やM&Aアドバイザーなどの専門家へ相談することも検討してください。

(執筆者:公認会計士・税理士 河野 雅人 大手監査法人勤務後、独立。新宿区神楽坂駅近くに事務所を構え、高品質・低価格のサービスを提供している。主に中小企業、個人事業主を中心に会計、税務の面から支援している)

公式HP:河野公認会計士税理士事務所