M&Aでは、デューデリジェンスや譲渡対価に多くの費用を要するため、資金調達の方法を理解しておくことが重要です。今回はM&Aで役立つ資金調達方法を公認会計士が網羅的に解説します。(公認会計士監修記事)

手元資金が足りない場合、買収資金そのものを外部から調達しなければなりません。

契約上、買い手の買収資金調達が完了することをクロージングの実行の前提条件とすることがあります。

買い手の立場からすると、買収交渉と資金調達交渉の二つを同時並行で進める必要があるため、M&Aの難易度としては上がります。

買収対象企業に納税の未払がある、決算後に多額の納税を行う見込があるといった場合、実質的に買い手が納税資金を負担することとなります。

納税資金が不足する恐れがある場合、買い手は前もって納税資金のために資金調達を実施する必要があります。

M&Aを行う場合、買い手は買収資金の他に、専門家へのデューデリジェンス費用やM&A仲介会社への仲介手数料などを支払う必要があります。

M&Aの専門家に支払う資金が不足していれば、買収資金の調達と合わせて、資金調達を考えなければなりません。

直接金融とは、対象企業が銀行などの第三者を介さずに証券市場等を通じて、直接投資家から資金調達する方法です。

直接金融の例としては、増資や社債発行が挙げられます。

間接金融とは、対象企業とお金の出し手の間に第三者が存在する取引形態です。

第三者となるのは主に銀行です。

銀行のビジネスモデルは預金者から資金調達し、その資金を企業へ融資することを主としています。

この時、預金者は自身の資金がどのような企業に融資されているか知ることはなく、同様に、企業もどのような預金者の資金を利用しているかは分かりません。

第三者である金融機関が間に入ることで、個人の資金が円滑に企業へと融資されることとなります。

公募増資とは既存株主や特定の第三者だけでなく、広く一般的に投資家に対して新株を発行することで資金調達をする方法です。

上場会社が新たな成長資金のため、財政基盤強化のためなどによく利用されます。

払込金額の決定方法は、ブックビルディング方式と呼ばれる投資家の需要により株価が変動する方法を取っています。

投資からからの需要が強ければ株価は高くなり、反対に、需要が弱いものであれば株価は安く調整されます。

株主割当増資とは、既存株主に対してその持株比率に応じてプロラタで新株を発行することで資金調達をする方法です。

既存株主のシェアが希薄化せず、株主構成に変化がないことが特徴です。

第三者割当増資とは、既存株主以外の第三者から特定の者に対して新株を発行することで資金調達する方法です。

株主以外の者で良いので、特定の第三者は取引先などビジネス上関係のある会社でも第三者割当増資に該当します。

第三者割当増資は、会社再建、資本業務提携、M&A、スタートアップの成長資金注入など、幅広く利用されている手法です。

M&A手法としての第三者割当増資のメリットは以下のとおりです。

第三者割当増資と同時に業務提携を行うことを、「資本業務提携」と言います。

資本業務提携を行うことで、通常の業務提携よりも深い付き合いをすることができ、シナジーをより強めることができます。

例えば、A社とB社が資本業務提携を行う場合、お互いが第三者割当増資を行い株主になったうえで、より詳細な情報交換が可能となり、深い提携の話し合いができるようになります。

会計上ののれんは、「投資金額―(取得比率×対象会社の時価純資産)」によって計算することができます。

第三者割当増資によってM&Aを行った場合、買い手から対象会社への資金注入により対象会社の時価純資産が増加します。

そのため、のれんの金額を株式譲渡の場合よりも低く抑えることができ、のれんの償却負担を少なくできるメリットがあります。

M&A手法としての第三者割当増資のデメリットは以下のとおりです。

目標の取得比率を50%とし、対象会社の100%バリュエーションを1億円とした場合を例にとります。

株式譲渡の場合、売り手から【5,000万円】の株式譲渡を受けることで目標の取得比率50%を達成することができます。

一方、第三者割当増資の場合、買い手が50%の取得比率を達成するためには【1億円】の第三者割当増資が必要となります。

目標の取得比率がある場合、株式譲渡と第三者割当増資では、投資金額が異なってくる点は留意が必要です。

現在、売り手が100%の株式を保有している会社に第三者割当増資を行う場合、売り手は1円も手にすることはなく、会社に第三者割当増資分の資金が注入されます。

第三者割当増資により、買い手が50%超を取得したい場合、既存の大株主はただでは会社の経営権を譲渡したくありません。

第三者割当増資と株式譲渡を組み合わせて、既存株主である売り手に一部エグジットさせて金銭的リターンを与えることで、交渉が上手くいくケースがあります。

第三者割当増資の場合、既存株主がいる中で、対象会社が新たに買い手に対して新株発行を行うため、既存株主がいる分、完全子会社化することはできません。

完全子会社化したい場合には、第三者割当増資後に既存株主から買い手へ株式譲渡を行う必要があります。

間接金融(融資)の主な方法は「金融機関からの借り入れ」ですが、以下のような金融機関が挙げられます。

金融機関によって金利、担保の有無、借入期間、その他諸条件が異なるため、状況に応じて適切な金融機関を選択する必要があります。

借り入れの主なメリットは以下のとおりです。

増資による資金調達を行った場合、オーナー経営者の持株比率が希薄化し会社に対する影響力が弱まります。

50%未満の持株比率となってしまえば、株主総会において自らの議決権のみで役員選任することができなくなるため、他の株主の協力がないことには社長の地位を維持できません。

一方、借り入れによる資金調達であれば持株比率を希薄化させずに資金調達することができます。

自身の持株比率が50%超ギリギリであり、増資による資金調達をしたくない場合に特にこのメリットは大きいものとなります。

通常、M&Aや新規事業を行う際は手元資金がなければ投資実行することはできません。

借り入れにより資金調達することで、手元資金が貯まるまで待たずに即時投資実行することが可能となります。

「時間」に投資することで自社の成長スピードを高めることが可能となります。

借り入れの金利や諸条件は会社の信用力が高ければ高いほど、有利なものとなります。

会社の信用力とは、社歴、経営者、従業員、会社規模、技術力、ブランド、財務状況、取引先、市場優位性など多角的に判断されるものとなります。

特に、財務状況は重要で、債務超過の場合など財務状況が極端に悪化している場合は銀行からの融資を断られる可能性もあります。

反対に上場企業のように、会社規模が大きく、財務状況が良好であれば、より低金利で借り入れを行うことができます。

自社の信用力が高ければ、その高い信用力を活かせて低金利で借り入れを行い、投資に回すという良い成長サイクルを創出できます。

借り入れの主なデメリットは以下のとおりです。

銀行などから借り入れたお金は最終的には返済しなければなりません。

返済期限まで、毎月返済、返済日に一括返済など契約によって異なりますが、返済期限を頭にいれたうえで資金繰りを考える必要があります。

M&Aを実施するために借り入れた資金も同様で、M&Aによって得られるリターンによって、借入金を期限内に返済できるよう、事前に返済計画を綿密に立てておかなければなりません。

特に運転資金を借り入れている場合、返済して借り入れが終了するわけではなく、返済と同時に同額の新規融資を通じて再度借り入れることが多く見られます。

しかし、会社の信用力、主に財務状態が悪化すると、銀行から追加融資を断られる可能性があります。

追加融資を受けられない場合、会社の資金繰りが悪化するため、別途資金を調達するか返済を先延ばしてもらうなどの対応が必要となります。

借り入れの大きなデメリットとして、いつでもお金を借りられるというわけではない点に留意する必要があります。

中小企業が借り入れを行う場合、オーナー経営者の連帯保証を求められるケースが多々あります。

連帯保証が入った状態で、仮に会社が倒産し返済できなくなった場合、オーナー経営者自身が引き続き、返済しなければなりません。

連帯保証に入る際は、自身の生活に影響を及ぼすようなリスクの高い借り入れを行わないよう注意が必要です。

借り入れによる資金調達を成功させるポイントは以下のとおりです。

銀行との取引は借り入れだけでなく、口座開設を行い多数の決済を行うことが挙げられます。

メイン口座として給与支払いや取引先への支払などを行うことで、銀行に対して手数料を支払っていることとなります。

その手数料が大きなものであればあるほど、銀行は優良顧客と考えてくれます。

借り入れようとする銀行との取引履歴を積むことで、借り入れる際の条件や借り入れやすさが異なってきます。

会社の信用力が高ければ高いほど、借り入れによる資金調達が成功する可能性も高まります。

信用力によって、借りるべき銀行が異なってくる点は留意が必要です。

例えば、設立したばかりの会社にメガバンクから資金調達できることはほとんどありません。

信用金庫や信用組合、地方銀行など地域に密着した金融機関からの方が、メガバンクよりも借りやすいでしょう。

日本政策金融公庫であれば、創業資金の融資も受けることができます。

自社の信用力によって、借り入れを申し込む金融機関を決めるべきです。

銀行から借り入れる際には、財務諸表や返済計画、投資資金用であれば事業計画等も必要となります。

上記の必要資料について、銀行の担当者から質問を受けた際、合理的でない回答をしてしまえば、担当者からの信頼をなくし、借り入れできなくなる可能性が高まります。

銀行に提出する資料については、ダブルチェックを行い、必要な場合は税理士やコンサルタントなど必要な専門家へ相談のもと、適切な資料を提出するようにしましょう。

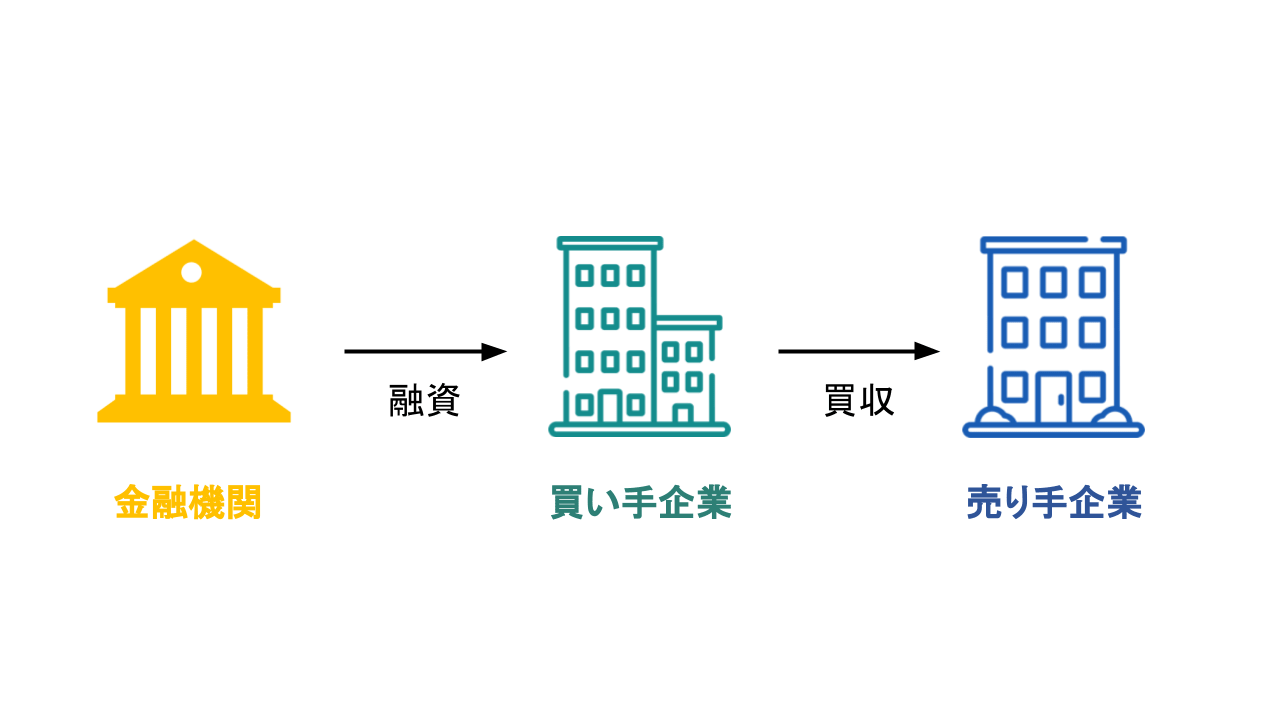

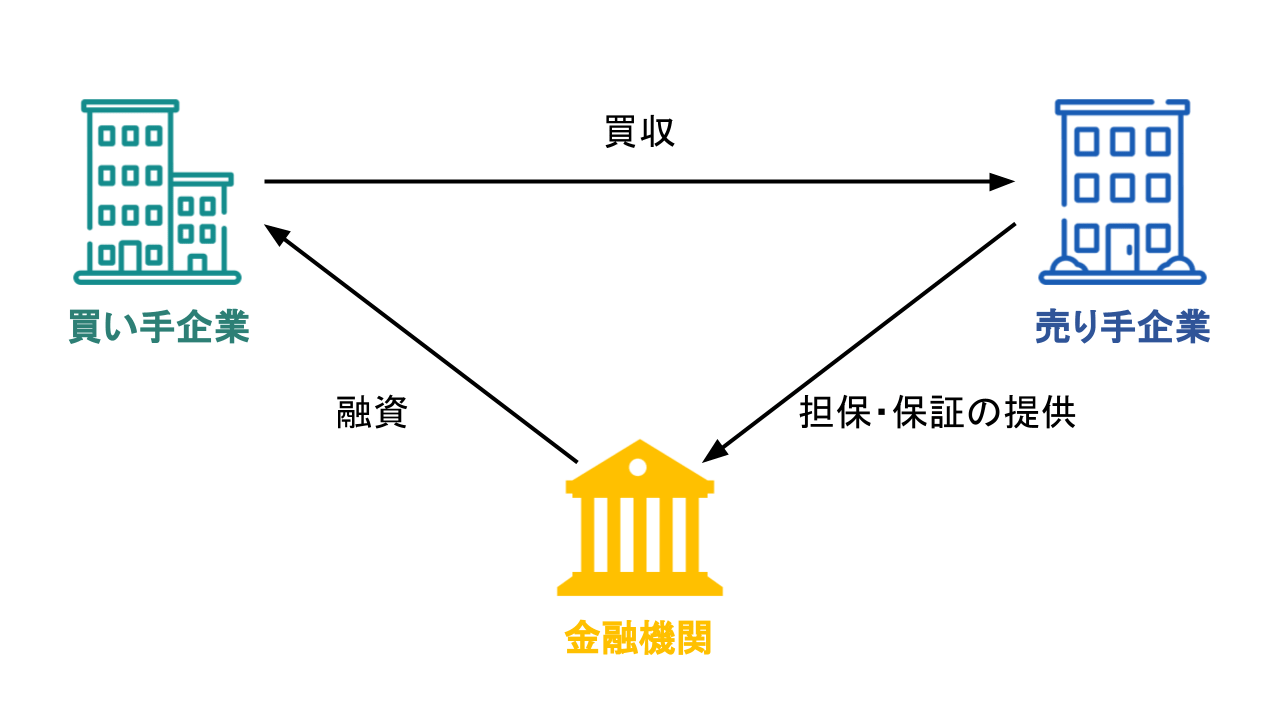

LBOとは、Leveraged Buyoutの略で、対象会社の資産や将来生み出されるキャッシュフローを担保に、金融機関や投資家から資金調達し買収する手法です。

基本的なストラクチャーは以下のとおりです。

LBOのメリットは以下のとおりです。

LBOのデメリットは以下のとおりです。

2003年、米国投資会社のリップルウッドは日本テレコムを2,613億円[1]で買収することを発表しました。

買収の手法はLBOで、リップルウッドは国内外の銀行から5年、7年、7年半[2]を満期とするローンにて資金調達を行っています。

なお、リップルウッドによる買収から1年後の2004年に、ソフトバンクグループが約3,400億円[3]で日本テレコムを買収しています。

リップルウッドとしては短期的に約800億円の投資利益を得ていることとなり、LBOは成功だったと言えるでしょう。

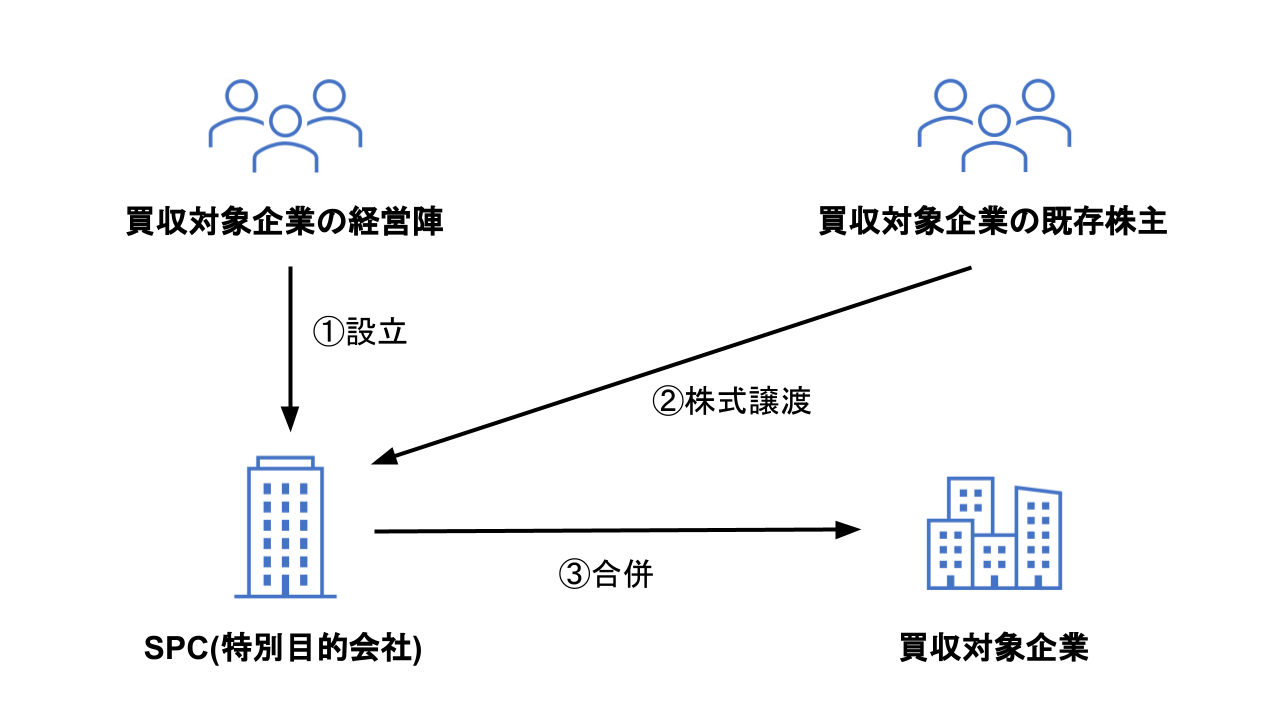

MBOとは、Management Buyoutの略で、経営陣が現株主から株式を買い取り、オーナー経営者として独立する手法のことです。

経営陣が手元資金により買収することも可能ですが、上場企業のMBOの場合、金額が多額になることから、ファンドなどのスポンサーがバックに実施されることが通常です。

MBOの基本的なストラクチャー図は以下のとおりです。

MBOのメリットは以下のとおりです。

MBOのデメリットは以下のとおりです。

すかいらーくは2006年にMBOにより上場廃止となりました。

上場廃止時点での時価総額は2,944億円[4]です。

MBOから8年後、すかいらーくは再上場を果たしましたが時価総額は2,219億円[4]となり、その時の株式市場動向にもよりますが、MBOにより企業価値を高めることはできませんでした。

[1] 米リップル:日本テレコム固定電話を2613億円で買収-首脳探しへ

[2] リップル、LBOで日本テレコム買収-融資団から2090億円を調達

[3] ソフトバンクグループ プレスリリース「日本テレコムの買収について」

[4] すかいらーく再上場、時価総額2219億円 MBO前には届かず

今回はM&Aにおける資金調達として、大きく直接金融と間接金融の2種類を解説してきました。

そして間接金融の中でも、特殊なM&A手法であるLBOとMBOを見てきました。

間接金融、すなわち借り入れを活用したM&Aは、手元資金を少なく買収できるため、資金効率が良く成功した場合の利益率は高いものとなります。

一方で、M&Aは必ず成功するものでもなく、失敗する時のリスクは借り入れを行ったM&Aの方が高いものとなります。

借り入れによるM&Aを成功させるためには、対象会社へのデューデリジェンス等だけでなく、借り入れ条件の交渉や全体のスキーム設計など論点は大きく広がります。

大規模なLBOやMBOを実施する際は、国内外大手証券会社や公認会計士・税理士・弁護士などの専門家の協力を得て、慎重に検討し実務を遂行することが求められます。

M&A・事業承継のご相談ならM&Aマッチングサイト「M&Aサクシード」にご相談ください。M&Aサクシードが選ばれる4つの特徴をご紹介いたします。

M&Aサクシードが選ばれる4つの特徴

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

M&Aマッチングサイトだから、スピード感のあるM&Aを実現しています。同業種、同エリアのマッチングはもちろん、異業種やエリアの違う成約も。

さらに、知識・経験が豊富な専任担当者が相談から成約に至るまで担当いたします。まずはご登録ください。