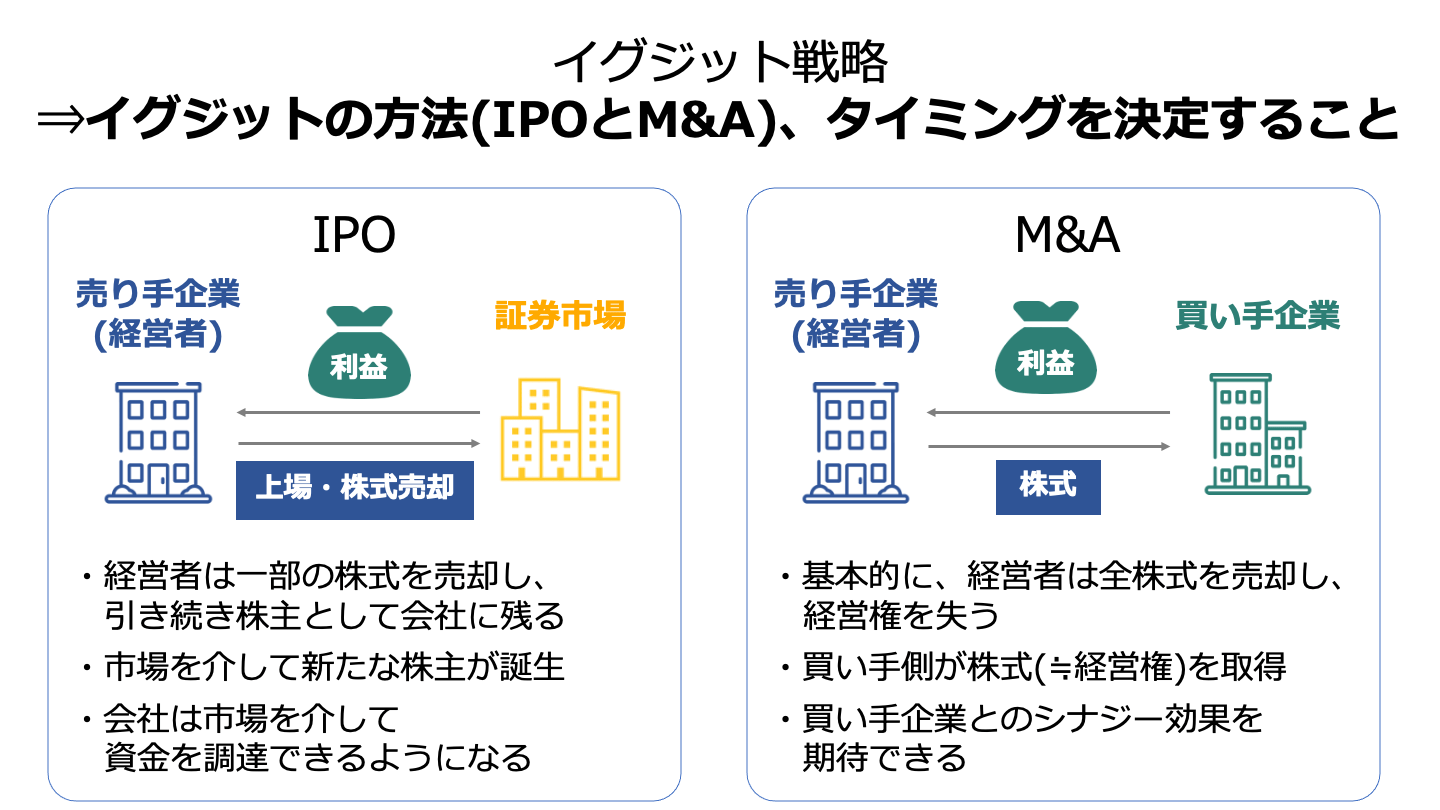

イグジット戦略とは、イグジットの方法やタイミングを決定することです。IPOとM&Aの2種類があり、それぞれメリットやデメリットは異なります。公認会計士が、イグジット戦略の種類や違いを解説します。(公認会計士 前田 樹 監修)

イグジット戦略について解説していきます。

ここでは主な戦略であるIPOとM&Aについて解説します。

IPOとは、新規株式公開のことをいい、証券市場に株式を上場させることで株式を売却し、利益を得ることでイグジットする方法をさします。

株式を上場させることで多くの投資家が取引することが可能となり、多額の資金調達もできます。

IPOの場合、証券市場ごとに定められている基準をクリアしなければ上場することができません。

上場までに準備が必要となり、イグジットするまでに時間がかかってしまいます。

M&Aとは会社の売却などのことをさし、会社を第三者に株式を売却することで利益を得ることでイグジットする方法をさします。

M&Aは買い手からするとすでに収益を生み出している会社などを引き継ぐことができ、一からビジネスを立ち上げなくてもスピーディーに事業を始めることができます。

M&Aは時間を買うという側面があります。

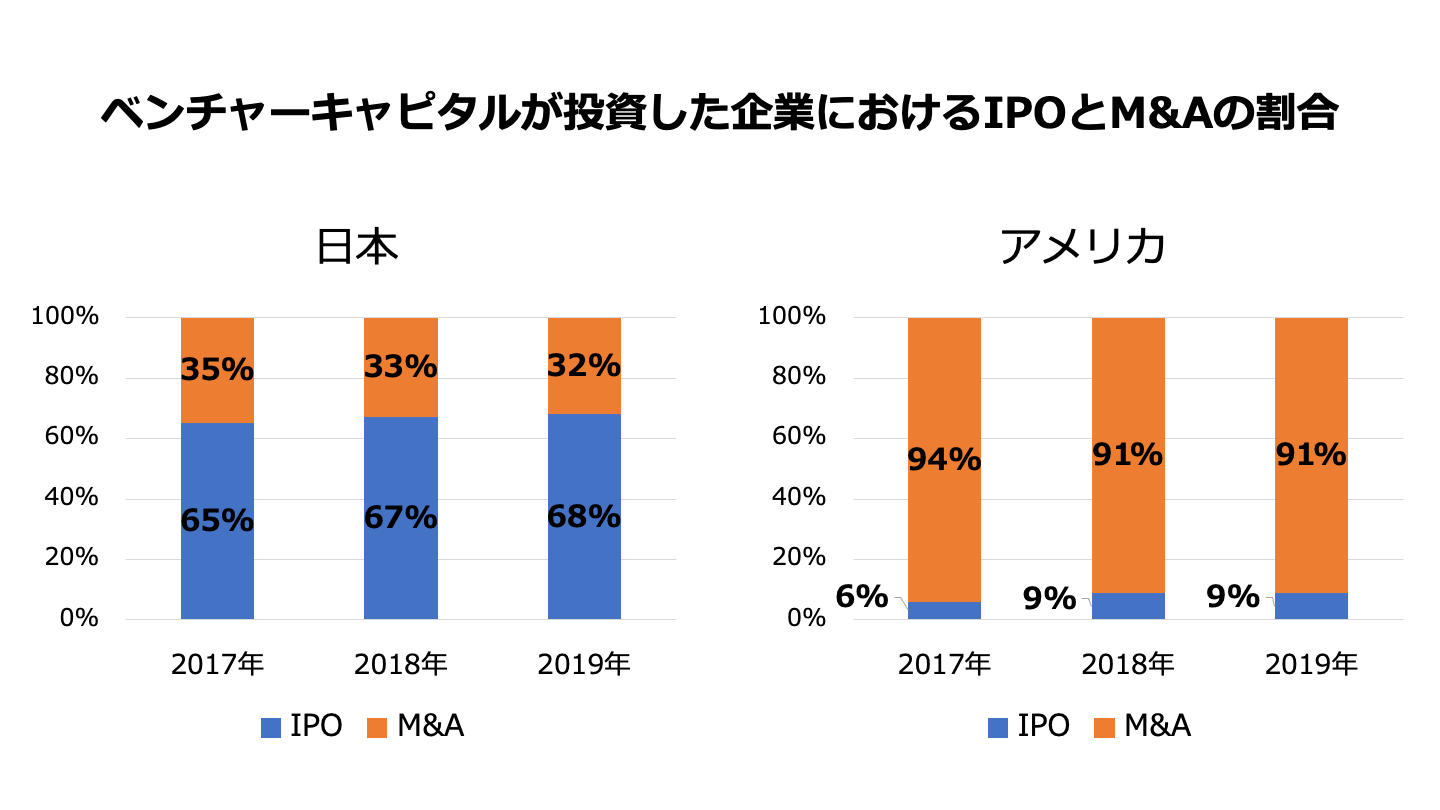

日米におけるイグジットの現状について解説していきます。

経済産業省の「大企業×スタートアップのM&Aに関する調査報告書」[1]によると日本におけるイグジット手段はアメリカと比較してM&Aの割合が低く、IPOが活用されています。

※大企業×スタートアップのM&Aに関する調査報告書(経済産業省) (https://www.meti.go.jp/policy/newbusiness/houkokusyo/r2houkokusho_ma_report_2.pdf)内の画像をもとに作成

これは日本市場でのIPOをやりやすいことが背景になっているとされていますが、M&Aの実行においてもPMIなどがうまくいかない点も要因になっています。

日本ではベンチャー企業やスタートアップ企業といえばIPOというイメージがありますが、まさにイメージと調査結果が同様の結果となっています。

また、日本とアメリカでは、買収価格が大きく異なります。

アメリカの方が、買収価格が高めに設定されやすくなっています。

アメリカでは買い手が多く、競争が起きやすいため、シナジーなども考慮され価格が設定されていると考えられます。

M&Aが実施されるステージも異なるため、その点は注目すべき点です。

それぞれIPO、M&Aはメリット・デメリットがあるので一概にはいえませんが、日本とアメリカにおいては、日本はアメリカと比較して買収価格が低いことも要因となり、IPOが活用されているという現状があります。

[1] 経済産業省「大企業×スタートアップのM&Aに関する調査報告書(バリュエーションに対する考え方及びIRのあり方について)」

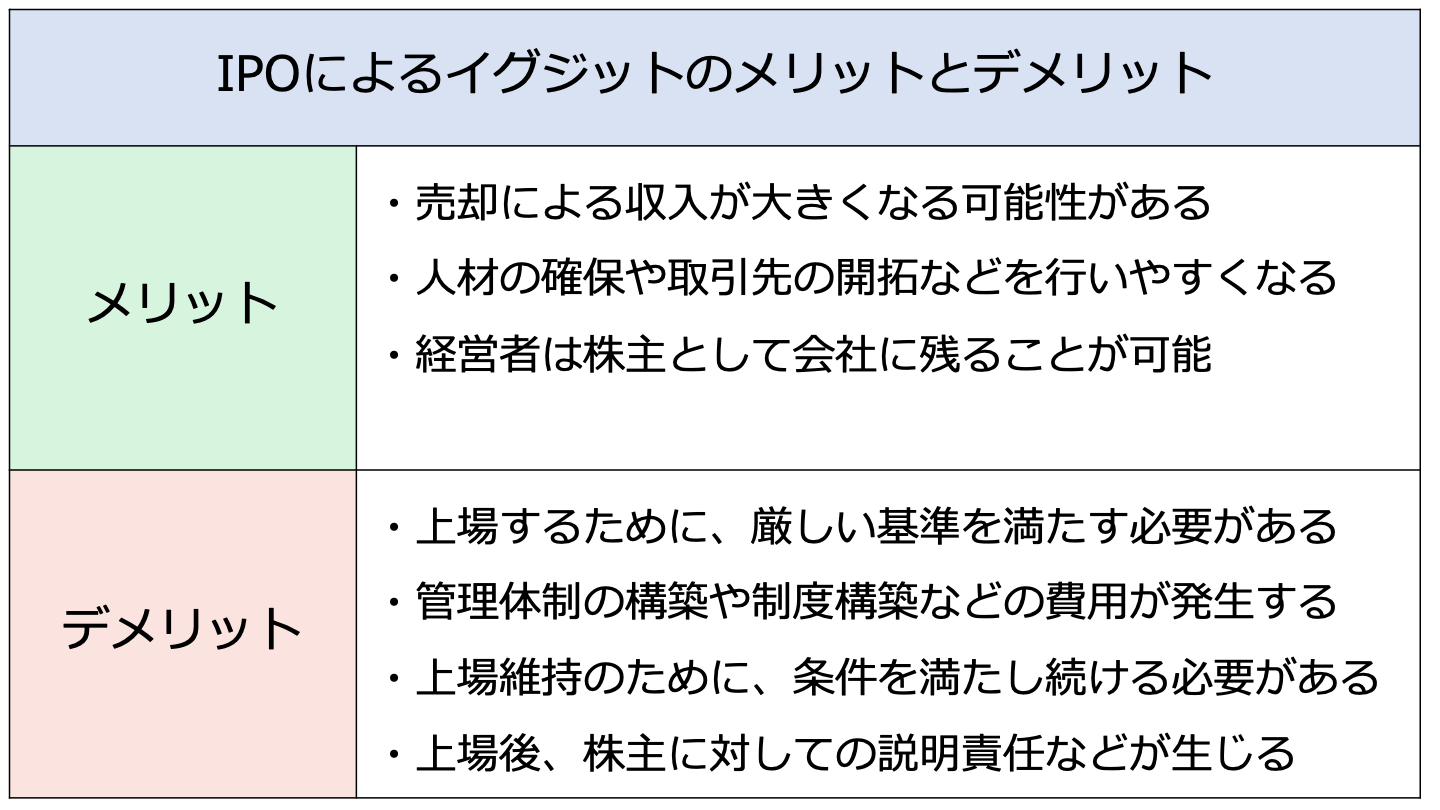

イグジット戦略としてのIPOのメリットとデメリットについて解説していきます。

上場すると、上場前よりも企業価値が向上して株価が高騰する傾向にあります。

IPOのメリットとして株価が高騰し、売却による収入が大きくなる可能性があるという点があります。

また、上場をすることで会社の認知度や信用度も上がり、人材の確保や取引先の開拓なども行いやすくなります。

IPOの場合は必ずしも株式を全て売却するわけではないため、株主として残れる点もメリットとなります。

上場の場合は必ずしも全ての持ち株を売却するのではなく、一部の株式売却を選択することが可能で株主あるいは経営者としても残れる可能性があります。

一方、デメリットとしては先述した通り、上場するためには厳しい基準を満たすことが必要で、管理体制の構築や制度の構築など管理費用が発生することになります。

また、上場するための基準だけではなく、上場を維持するには収益性など満たす基準もあり、基準を満たし続ける必要があります。

上場をすると多数の投資家が株主となるため、経営の透明性が求められ、株主に対しての説明責任などが生じてしまいます。

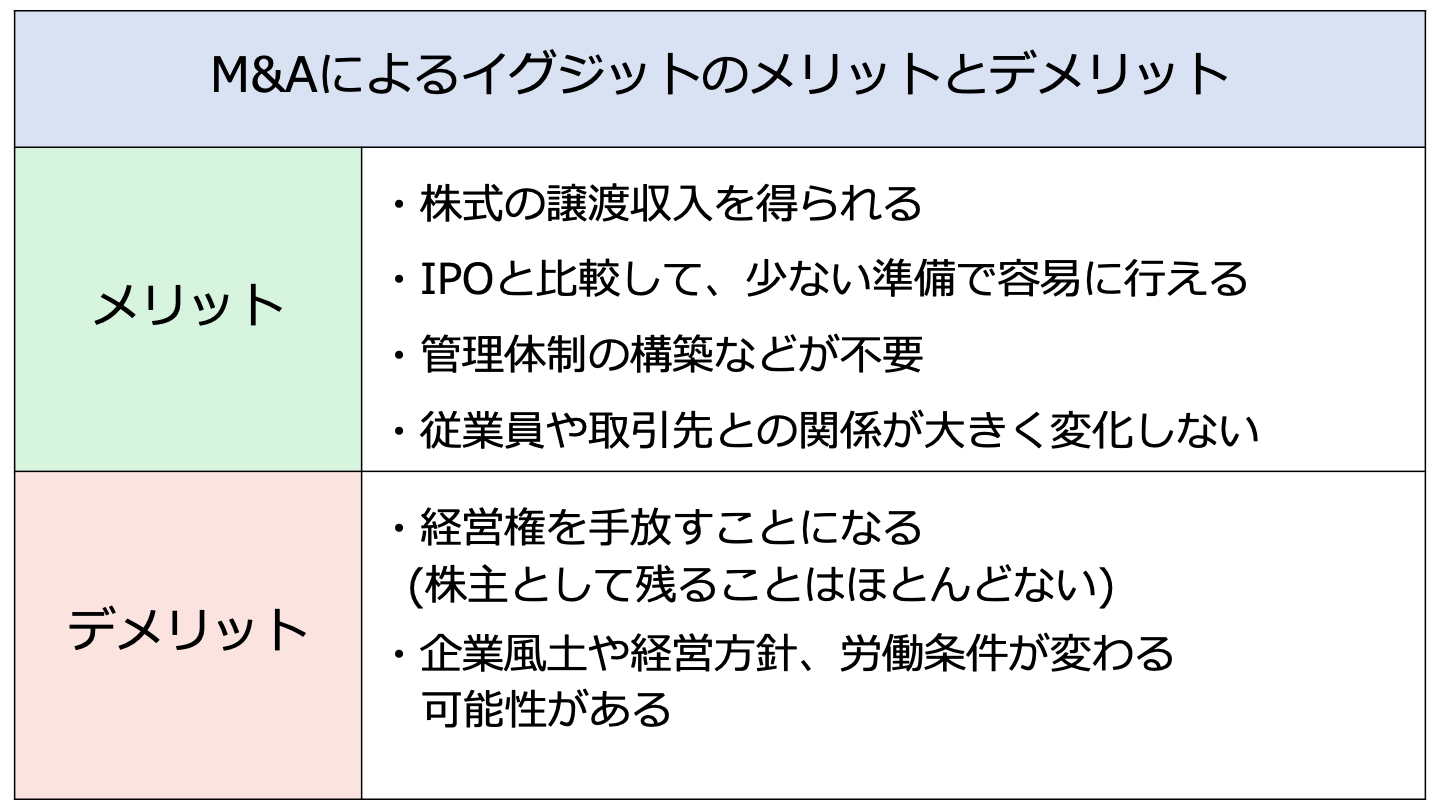

イグジット戦略としてのM&Aのメリットとデメリットについて解説していきます。

M&Aによるイグジットのメリットは株式の譲渡収入を得られることやIPOと比較して準備も少なく、容易に進めることができる点があげられます。

企業を売却するには管理体制の構築などは必要なく、上場のような事前に基準を満たす必要がありません。

従業員の雇用条件や取引先との取引関係の維持など現状から大きく変わることがない点もメリットです。

企業ごと売却することになるため、基本的な環境は変化することなく、従業員などは働き続けることができます。

一方、デメリットとしては、会社を第三者に売却するため、経営権を手放すことになる点です。

一般的にM&Aを実施する場合には株式の全てを売却するため、株主としても残ることはほとんどありません。

経営に携わり続けたいのであれば、交渉次第ではあるものの、M&Aは選択できないでしょう。

また、第三者に売却するため、企業風土や経営方針などは変わってしまう可能性がある点はデメリットとなります。

業績などが悪ければ、労働条件なども変更される可能性もあります。

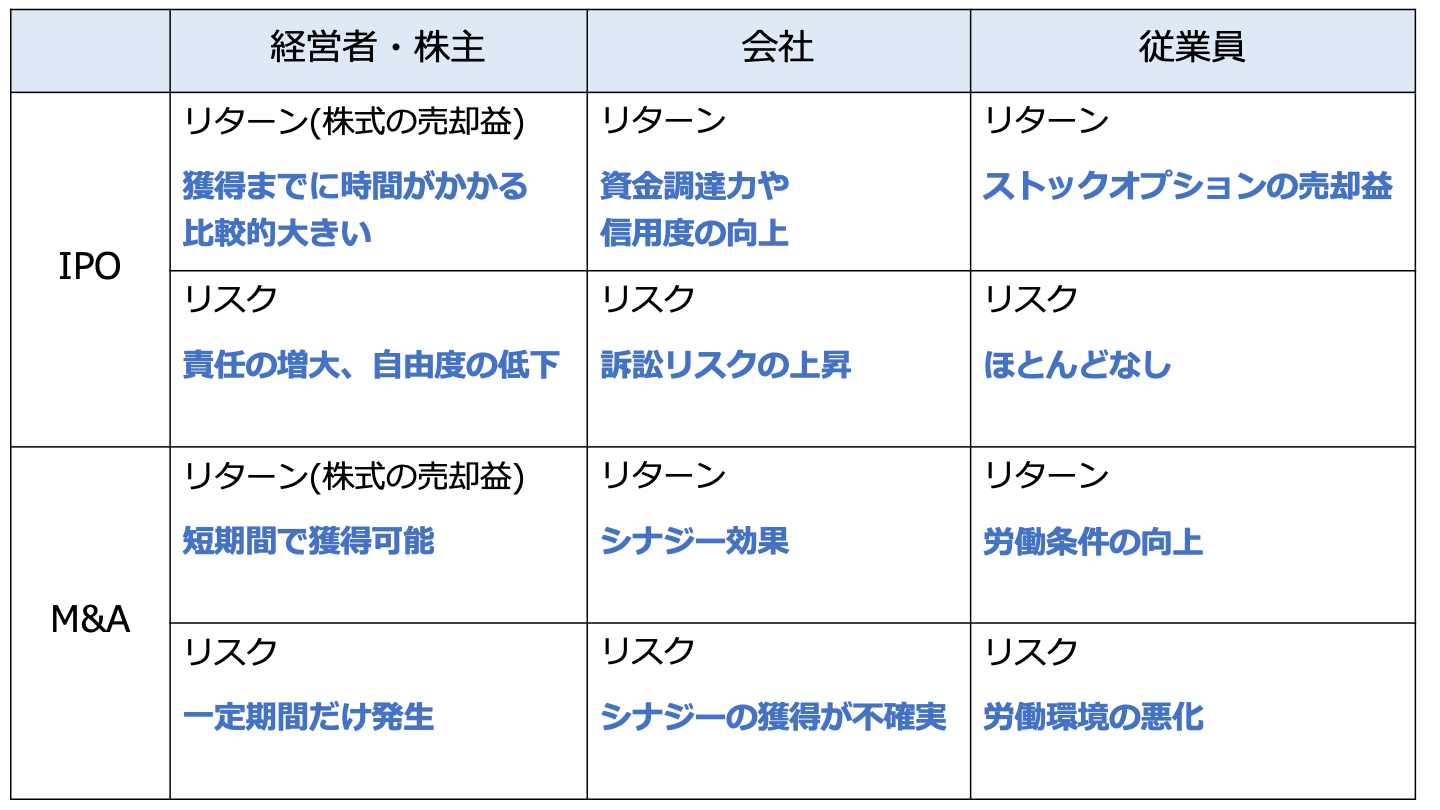

イグジット戦略としてのIPOとM&Aの違いにより、それぞれの関係者によって得られるリターンやリスクついて解説していきます。

まずはそれぞれのスキームによる経営者や株主にとってのリターンやリスクについて解説していきます。

経営者や株主にとって得られるリターンの代表格は売却収入ですが、M&Aであれば短期間で収入を得ることができます。

一方、IPOは上場に向けて時間がかかり、全ての株式の売却ができないため、経営者や株主にとってのリターンは限定的となります。

売却収入を短期間で得たいのであれば、M&Aを選択すべきですが、IPOを選択する方が、株価が高騰し、得られる収入が大きくなる可能性があります。

ただし、IPOの場合、全て売却すると市場に対してネガティブに捉えられる可能性もあり、保有している株式の一部しか売却できません。

M&Aで全ての株式を売却したとしてもそれまでの経営者としての責任は完全に逃れることはできません。

売却の際に契約書に表明保証などが記載されることで、一定期間は責任を負うことになります。

IPOをした場合には先述の通り、全て売却するわけではないため、経営者として残る可能性があります。

経営者としての残った場合には、経営者として経営の透明性が求められ、業績等に対しての責任が問わることになります。

また、これまで自由に決めることができていた報酬も適正金額にしなければなりません。

次にそれぞれのスキームによる会社にとってのリターンやリスクについて解説していきます。

IPOによって会社は新たな株式を発行し、資金を調達することができます。

上場する場合、それまで発行していた株式に加え、新たに株式を発行することが一般的です。

また、上場することで会社の知名度や信用度が上がることも会社にとって利点です。

知名度等が上がれば、取引先との取引も有利に進めことができたり、新たな取引なども開始したりすることもできます。

M&Aを実施した場合には、新たに株式を発行するわけではないため、資金調達ができるわけではありません。

M&Aの場合、買収した会社とのシナジー効果が得られる可能性があります。

M&Aによる会社としてのリターンは既存事業とのシナジーによる事業拡大となります。

会社にとってIPOをすることで知名度が上がり、訴訟リスクが上がってしまいます。

上場までは知名度も低く、目に付かなかったものが上場により有名となり、気づかれることで訴訟問題などが生じてしまう可能性が上がります。

M&Aにより会社が得られるものとしてシナジー効果がありますが、シナジー効果はあくまで想定で考えられるもので確実に効果を発揮するかわかりません。

思うようにシナジー効果が上げることができないことや、制度や体制などの風土の違いにより短期間で売却問題に発展する可能性があります。

それぞれのスキームによる従業員にとってのリターンやリスクについて解説していきます。

M&Aにより異なる会社の傘下に入ることで労働条件が良くなる可能性があります。

大企業の傘下に入ればそれまでの条件よりも良い条件で働くことができる可能性があります。

また、なかなか入ることができない大企業の傘下となり、勤務先の知名度が上がることもあります。

IPOにより得られるリターンとしてストックオプションがあります。

IPO前には従業員にストックオプションが発行され、上場することで多額の売却収入を得ることができる可能性があります。

また、上場することで勤務先が上場企業となります。

IPOにより従業員にとってのリスクはほとんどありません。

コンプライアンスが強くなり、より働きやすい環境となるケースがほとんどです。

M&Aの場合、業績などが悪ければ労働条件が悪化してしまう可能性があります。

買収されてすぐは変更ありませんが、会社の再建のために徐々に悪化していくことがあります。

また、経営方針など組織風土が変わることで合わない労働環境となり、働き続けるのかの選択を迫られる可能性もあります。

イグジット戦略として、IPOを選択するのか、M&Aを選択するのかなどイグジット戦略の判断基準について解説していきます。

一概にどちらが向いているとは会社の状況などによりいえませんが、以下の項目を考えながら戦略の判断をしていくと整理がしやすくなります。

上記の条件は選択するスキームや条件などにより異なりますが、それぞれの項目をみていくことでどちらが向いているか考えることができます。

M&Aを選択すると新たな株式を発行しないため、資金調達ができませんが、IPOの場合、新たに株式を発行することで資金調達することができます。

M&Aを選択した場合、株式を全て売却することになるため、経営に携わり続けることは難しくなります。

IPOの場合、株式の売却は一部のため、経営に携わり続けることが可能です。

IPOをすることで会社の知名度はそれまでよりも上げることが可能となります。

IPOの場合、上場までの準備に時間がかかるため、短期間のイグジットが難しくなります。

一方、M&Aの場合、相手が見つかりさえすれば短期間でイグジットが可能となります。

M&Aであれば、シナジー効果が見込まれ、それまで自社だけでは難しかったことも可能になる可能性があります。

株主からIPOが期待されていれば、IPOに向けて準備が必要となります。

これらの各条件を見ながら、IPOでイグジットするのか、M&Aでイグジットするのかを選択していくと整理がしやすくなるでしょう。

M&Aによるイグジット戦略を成功させる方法について解説していきます。

イグジット戦略を成功させる方法として、高値で売却することが考えられます。

自社の業績が良いタイミングや今後新たな有力な取引先との取引が開始するなど自社の収益性が高いと見られるタイミングで売却することで高値での取引が可能となります。

売却のタイミングで自社の業績が悪い場合にはいくら市場の状況が良くてもその影響を受け、売却金額が下げられる可能性があります。

市場がよっぽど悪くない時であれば、自社の業績が良い時にM&Aを実施することで売却金額を上げることができ、高値で取引ができます。

また、そのような時の方が相手先も興味を持ってくれやすく、取引も有利に進めることができます。

高く売れれば全てよしというわけではありませんが、高値で取引をする方がイグジットの成功に近づけることが可能となるので、高値で取引できるタイミングでM&Aを実施しましょう。

市場環境が良ければ、自社の取引価格も高く取引される可能性が高まります。

市場環境が良ければ買収する側も資金を出してもらえやすく、M&Aも成功しやすくなります。

一方、市場環境が悪ければ、買収する側の数も少なく、適正な取引金額で取引されない可能性もあります。

外部環境の良い時に売却することでイグジットを成功に導きましょう。

M&Aでイグジットをする場合、だいたいのケースでデューデリジェンスと呼ばれる企業調査が実施されます。

デューデリジェンスではさまざまな資料が要求されるとともに、質問等の対応をする必要があります。

その際に自社の魅力などは聞かれ説明することも多く、その際にしっかりと資料等を用いて説明することで良い印象を与えることができます。

事前に客観的に説明できる資料を準備しておき、タイムリーに説明できるようにしておくと成功へ導きやすくなるでしょう。

M&Aではシナジー効果を期待して買収するケースが多くあります。

シナジー効果がある相手先だと買収金額を上積みしてもらえる確率も高く、交渉もしやすくなります。

そのため、シナジー効果が見込まれる買い手を探し、買収先として選ぶことで成功に導きやすくなります。

自社の業種や事業規模を得意としている仲介会社やマッチングサイトを利用することで自社に合った売却先を選んでもらえる確率が高まります。

業種が特殊である場合には自社の強みなどを理解してもらえず、買収先にうまく伝わらない可能性が出てきます。

その可能性を避けるためにも自社の業種や事業規模を得意としている仲介会社やマッチングサイトを選択することで成功確率を上げることができます。

ここからはイグジット戦略の成功事例について解説していきます。

IPOによってイグジットした成功事例について紹介していきます。

freeeは2019年12月17日に東証マザーズ市場に上場しました。国内のSaaSのスタートアップ企業で国内でも唯一のクラウドERPとしてユニークなポジション[2]を築いた企業でした。

国内外でも注目を浴び、2019年のIPOの中でもSansanに次ぐ規模での上場となりました。

日本航空はもともと上場していましたが、2010年1月に実質的に破産し、企業再生機構の主導の元、さまざまな施策により2012年9月19日に再上場を果たしました[3]。

破綻から2年8ヶ月という短期間での再上場を果たし、再出発を果たしました。

この上場の結果、企業再生機構は全株式を売却し、売却収入を得ています。

ジモティーは地域情報掲示板を運営している会社で、不動産や物品の売買などのwebプラットフォームによりユーザー間のマッチングを提供し消費者から高い認知度を誇っています。

ジモティーは2020年2月7日に東証マザーズ市場に上場しました[4]。

M&Aによってイグジットした成功事例について紹介していきます。

ラクサス・テクノロジーズは、高級ブランドバッグが定額料金で借り放題となるサブスクリプション型のサービスを展開しているベンチャー企業です。

ラクサス・テクノロジーズは更なる事業拡大などを目指し資金調達を模索しており、ワールドはシェアードリユース市場の開拓を推進していました。

それぞれのニーズが一致し、2019年11月にワールドはラクサス・テクノロジーズを子会社化しました[5]。

スマホフォトプリント事業を展開した企業で、スマホで撮影した写真の画質を維持したままで年賀状を作れるスマホアプリを展開しています。

ミクシィは写真共有アプリを展開しており、そこで展開している写真データの共有により双方の付加価値を向上できることが見込まれ、完全子会社化が実施されました[6]。

Instagramは今でこそ全世界で展開されているSNSですが、FacebookはInstagramを創業から2年程度の時点で買収しました。

買収時点では社員は13人という小規模な会社でしたが、3,000万人のユーザーを獲得しており、人気のサービスでした[7]。

Facebookは将来的に強力な強豪となる会社を排除する目的で、Instagramはさらなる成長のためにFacebookの買収に応じました。

買収金額は現金3億ドルと自社株式約2,300万株が支払われ、総額は約7億3,650万ドルにもなったと言われています[8]。

[2] freee株式会社 成長可能性に関する説明資料(2019年12月17日)

[3] 日本航空株式会社 上場に際しての社長メッセージ(2012年9月19日)

[4] 株式会社ジモティー 本日、東証マザーズに上場しました(2020年2月7日)

[5] ワールド株式会社 ラクサス・テクノロジーズ株式会社の株式の取得(子会社化)に関するお知らせ(2019年10月25日)

[6] 株式会社ミクシィ 株式会社スフィダンテの株式の取得(子会社化)に関するお知らせ(2019年6月28日)

[7] 日本経済新聞 「社員13人、売上高ゼロ」でも買収額810億円、フェイスブックM&Aの真相(2012年4月12日)

[8] 日本経済新聞 フェイスブック、インスタグラムの買収完了 独立事業としてサービス継続(2012年9月7日)

ここまでイグジット戦略について解説してきましたが、いかがでしたでしょうか。

イグジットにはIPOとM&Aがあり、それぞれメリットやデメリット、適している場合など考慮すべきことはたくさんあります。

イグジットを成功させたければ、スキームはもちろんのこと、イグジットに適したタイミングで実施することが可能性を高めることになります。

しっかりとイグジット戦略を考え、成功に導きましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)