インターネット広告・デジタル広告が勢いを増すなか、旧来型ビジネスからの脱却を図る広告代理店やWeb系広告代理店によるM&Aが盛んに行われています。近年の業界動向とM&Aの動向・事例を徹底解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

インターネットやスマホ・タブレットを初めとするデジタルツールが普及するにつれてマスメディア媒体はかつての勢いを失い、広告出稿先の比重はインターネット媒体・デジタル媒体へと徐々にシフトしてきています。

電通が毎年発表している「日本の広告費」によると、インターネット広告はすでに2009年の時点で新聞広告を上回っています。[1]

さらに、マスメディア四媒体(新聞・雑誌・ラジオ・テレビ)の広告費が年々減少する一方でインターネット広告費は2014年から6年連続で2桁成長を示し、2019年にはついにテレビ広告費を超えました。[2]

この流れが今後も進展することは間違いないでしょう。

マスメディア媒体広告や紙媒体のチラシ・交通広告などを事業の柱としている広告代理店にとっては、早急な事業ポートフォリオ転換が求められる「待ったなし」の状況と言えます。

インターネットを介した広告のなかで、動画広告は大きく伸びている分野です。

とくにスマートフォンなどのモバイル機器ユーザーを対象とした広告が動画広告市場の成長を牽引していくものと予想されます。[3]

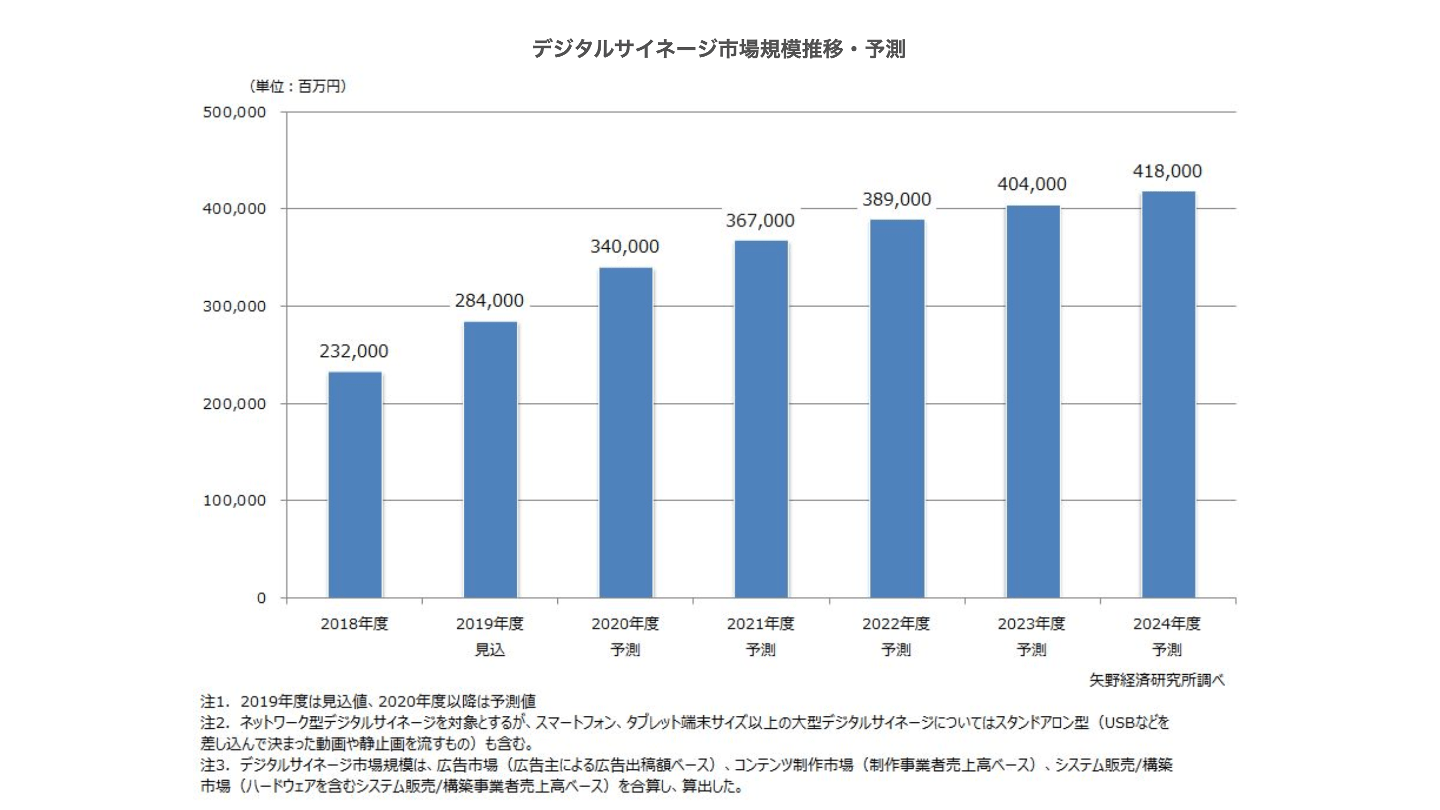

また、近年ではデジタルサイネージ市場が急成長しており、矢野経済研究所の調査・分析によると、2019年には市場規模が前年度比122.4%となり、2024年度には2018年度比で約1.8倍の成長が見込まれます。[4]

出典:デジタルサイネージ市場に関する調査を実施(2020年)(矢野経済研究所)

長引くコロナ禍の影響により予測の修正が必要になるかもしれませんが、デジタルサイネージ市場が大きく伸びていくことは間違いないでしょう。

デジタルサイネージは消費の現場や身近な生活空間に多種多様な形で設置し、様々なコンテンツを臨機応変に表示できるメディアです。

現在のところは動画コンテンツなどを一方的に表示するもの(言わばテレビ広告の延長)が多数を占めますが、近い将来にはIoT化が進み、カメラ・センサーとの連携により人の流れ・行動に即応した内容をリアルタイムで表示したり、モバイルツールと連動して消費者に行動を促したりするようなタイプのデジタルサイネージが一般化していくでしょう。

動画やデジタルサイネージは、マスメディア媒体広告で長年培われてきた技術・ノウハウが活かせる側面と新しい対応・模索が求められる側面が同居するメディアであり、広告代理店業界の転換・再編を後押しする役目を果たしていくものと予想されます。

[1]2010年 日本の広告費|媒体別広告費(電通)

[2]2019年 日本の広告費|媒体別広告費(電通)

[3]2020年国内動画広告の市場調査を発表(サイバーエージェント)

[4]デジタルサイネージ市場に関する調査を実施(2020年)(矢野経済研究所)

広告代理店が当事者となるM&Aにおいては、旧来型の(マスメディア媒体などを主軸とする)広告代理店同士が経営統合を行う例も見られますが、勢いがあるのはやはりインターネット広告・デジタル広告関係のサービス・技術が絡むM&Aです。

買収側となるのは主にWeb広告代理店(インターネット広告を主軸とする広告代理店)やインターネット広告・デジタル広告へのシフトを進めている総合広告代理店で、譲渡側となるのは以下のような企業です。

①のタイプの企業が買収側となり、中小規模のWeb広告代理店を買収する例も見られます。

譲渡側としては、会社売却により新時代に対応できる経営基盤を獲得したり、販路や開発規模を拡大したりすることができます。

大手広告代理店においては、海外の広告関係企業を買収する動きも盛んです。

中小の広告代理店においては、後継者難や厳しい環境下での経営難を解決するための手段として会社売却を利用し、事業承継・経営再建を果たす例も少なからず見られます。

フォーカスチャネル:富裕層向けデジタルサイネージに特化した広告業・広告代理店事業を展開[5]

ニューラルポケット:AI解析技術とカメラ・デジタルサイネージを組み合わせた各種ソリューションを提供(街中や物流施設における人・車両の動態把握、リアルタイムのターゲティング広告、ファッショントレンド予測など)[6]

譲渡企業:サイネージ機器にニューラルポケットのAIカメラを組み込み、広告配信の効果向上とマンション管理のデジタル化を図る

譲り受け企業:フォーカスチャネルの営業力・機器設置ノウハウを取り込み、AIカメラ設置台数拡大加速を図る[5]

ローカルフォリオ:米国の大手インターネット広告代理店ReachLocalの日本支社として、AIを活用したWeb広告の運用サービスとコンサルティングを展開

リードプラス:インバウンド・デジタルマーケティング領域において、企画から実行・効果測定・改善までフルレンジのサービスを提供[7]

デジタルマーケティング全般にわたる包括的な支援サービスをあらゆる規模の企業に向けて提供するための体制整備を図る[7]

国際ピーアール:中部・東海・北陸エリアで電車・バス広告を中心とした広告代理店事業を展開[9]

キョウエイアドインターナショナル:電車・バス広告を中心とした広告代理店事業を全国で展開[9]

譲渡企業・譲り受け企業:互いのノウハウをもとに連携し、グループ全体で交通広告の新しい価値の創出を目指す[9]

クリエイターニンジャ:YouTubeクリエイターとインフルエンサーマーケティング事業者に向けて、YouTubeマーケティングプラットフォーム「TUBERS」を開発・提供

フォースリー:アフィリエイト広告を中心とする広告代理店事業およびWebメディア事業、Webサイト制作事業を展開[10]

フォースリーの広告販売力とクリエイターニンジャの開発力を掛けあわせることでシナジー創出を図る(「TUBERS」のOEM版・簡易版開発・提供による普及拡大、法人向け販路の拡大など)[10]

スクラッチ:テレビ番組やCMの制作を請け負う[11]

Penseur:オールジャンルのメディア制作体制を有する総合広告代理店[11]

譲渡企業:テレビ業界の市場縮小やコロナ禍という厳しい状況を乗り越えるための新事業基盤の獲得を図る

譲り受け企業:スクラッチの制作能力・構成力とPenseurの先進的企画力を統合させ、広告業における動画コンテンツ活用の新展開を目指す[11]

エー・スター・クォンタム:量子コンピュータの基盤技術および実用ソフトウェアの開発を行う[12]

電通:日本最大手の総合広告代理店

電通グループ:電通を中核とする企業グループを統括する持株会社

譲渡企業:量子コンピュータ・ソフトウェアの開発・事業化を進めるための資金調達[12]

譲り受け企業:無数の広告枠の組み合わせパターンのなかから広告主にとって最適な組み合わせを導き出すための量子コンピュータ・ソフトウェアの共同開発を目指す[13]

ブリンガー・ジャパン:広告代理業やインバウンド・メディア事業を展開[14]

オリコン:顧客満足度調査、マーケティングデータ・ランキング情報の提供サービス、ニュース・コンテンツ配信などの事業を展開する企業グループの持株会社[15]

譲り受け企業:PR分野におけるコンサルティング事業の新規立ち上げにあたり、事業拡大の足がかりとしてブリンガー・ジャパンの顧客基盤と高度なPRソリューションの活用を図る[14]

三友エージェンシー:三井グループ・三井住友グループ各社を初めとするクライアントに向けて、マスメディア媒体を中心とする広告代理事業を展開[16]

Penseur:オールジャンルのメディア制作体制を有する総合広告代理店[17]

譲渡企業:マスメディア媒体を中心とする旧体質の広告代理店からの脱皮と、社長の世代交代に伴う新事業体制への移行を図る

譲り受け企業:三友エージェンシーの実績・経験の取り込みによるシナジー創出を目指す[17]

GROWWW Media:台湾において広告、PR支援、展示会企画・運営などの事業を展開[18]

博報堂DYホールディングス:統合マーケティング・ソリューションを提供する大手広告代理店グループの持株会社[18]

譲り受け企業:台湾およびグローバル市場での広告事業拡大[18]

negocia:マーケティングSaaS(インターネット運用型広告向け管理ツール、自社開発AIによる自動運用ツールなど)の開発・提供[20]

アイレップ:博報堂DYグループの一員として、サーチエンジンマーケティングを中心にデータに基づく統合的な広告ソリューションを提供[21]

譲渡企業:アイレップのサーチエンジンマーケティング・ノウハウを自社開発AIに取り込むことなどを通し、より運用効果の高いマーケティングSaaSの開発を目指す[20]

譲り受け企業:マーケティング・広告領域におけるテクノロジー活用(MarTech、AdTech)の重要性が高まるなか、テクノロジーの観点から統合デジタルマーケティング支援体制の拡充を目指す[21]

アド通信社:福岡県で総合広告代理店事業、PR・ブランディング支援事業、メディア開発事業などを展開[22]

中広:地域密着型情報誌・情報サイトの企画・編集・発行・運営を中心に、総合的な広告・販促プロモーションを展開[23]

譲渡企業:経営再建を図る

譲り受け企業:九州地域の拠点を獲得し、情報誌事業の拡大を図る[24]

BE-BANK:美容関係エキスパートの人材バンクを基軸に、美容分野においてブランド・商品開発やブランディング・プロモーション支援を展開[26]

廣洋社:エンタテインメントと美容の分野を中心に、総合的なマーケティング支援を提供[27]

譲渡企業・譲り受け企業:美容分野の新しいブランディング・サービスの共同開発を目指す[26]

ミュートシックス:米国において、DTC(Direct-to-Consumer、消費者直販)領域を中心にSNSやコンテンツを活用したWeb運用型広告代理店業を展開[28]

電通:日本最大手の総合広告代理店

譲り受け企業:Web運用型広告に強みを持つグループ傘下企業iProspectの米国基盤拡大とSNS関係サービス強化を図る[28]

[5]フォーカスチャネルの株式の取得(子会社化)に関するお知らせ(ニューラルポケット)

[6]HOME(ニューラルポケット)

[7]リードプラス社と合併(リードプラス)

[8]社名変更のお知らせ(リードプラス)

[9]国際ピーアールの株式取得に関するお知らせ(キョウエイアドインターナショナル)

[10]クリエイターニンジャとの資本業務提携に関するお知らせ(フォースリー)

[11]Penseurがスクラッチの株式を100%取得し子会社化へ(PR TIMES)

[12]3億円の資金調達と資本業務提携を実施(エー・スター・クォンタム)

[13]エー・スター・クォンタムと業務提携(電通)

[14]新会社設立及び事業譲受並びにコンサルティング事業の開始に関するお知らせ(オリコン)

[15]事業内容(オリコン)

[16]About(三友エージェンシー)

[17]三友エージェンシーの株式を100%取得し子会社化へ(Penseur)

[18]台湾 GROWWW Mediaの株式取得(子会社化)に向けた公開買付けの開始に関するお知らせ(博報堂DYホールディングス)

[19]2021年3月期有価証券報告書(博報堂DYホールディングス)

[20]アイレップとの資本業務提携について(negocia)

[21]negociaと資本業務提携(アイレップ)

[22]サービス案内(アド通信社西部本社)

[23]商品・サービス(中広)

[24]アド通信社西部本社スポンサー契約締結及び子会社設立に関するお知らせ(中広)

[25]第42期第2四半期報告書(中広)

[26]廣洋社、ビューティーエキスパート事業でBE-BANKと資本業務提携(PR TIMES)

[27]トップページ(廣洋社)

[28]米国「ミュートシックス社」買収によりDTCマーケティング領域を強化(電通)

広告市場においてはマスメディア媒体からインターネット・デジタル媒体へのシフトが進展しており、大手総合広告代理店やWeb広告代理店はM&Aによる先端的な技術・サービスの取り込みを加速しています。

旧来の媒体を主軸とする中小規模の広告代理店にとっても早急な事業転換が避けられない状況であり、状況打開の手段として戦略的な視点で会社売却を活用することが成否を分ける鍵となるでしょう。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)