M&Aの買収防衛策とは、敵対的買収が行われないように対策をすることです。具体的には、ポイズンピルやクラウンジュエルなどの手法があります。買収防衛策の手法や導入・実施された事例をくわしく解説します。(公認会計士 前田 樹 監修)

買収防衛策とは、相手企業から仕掛けられた買収に対して買収が行われないように対策をすることをいいます。

もともと買収自体も大企業が行うものというイメージがありメジャーではありませんでしたが、徐々に知られるようになりました。

買収防衛策がメジャーになったのは2005年のライブドアによるフジテレビへの敵対的買収でした。

この出来事により買収防衛策も注目されるようになりました。

ここで敵対的買収と友好的な買収には違いがあります。

買収は敵対的な買収と友好的な買収に分けられ、進め方など温度感が大きく異なります。

友好的な買収とは、両者の協議の結果としてお互いが同意した状態で進める会社買収をさします。

一般的に買収が進む場合は友好的な買収が多いです。

一方で、敵対買収とは、買収される側が同意せず、会社買収が進むことをいいます。

敵対的買収を進める方法としてTOB(株式公開買付)などがあります。

敵対的買収に対して、買収される側が対抗する手段が買収防衛策となります。

日本においても敵対的買収が増加してきており、それに対抗するため、買収防衛策の導入を検討する企業も増加しました。

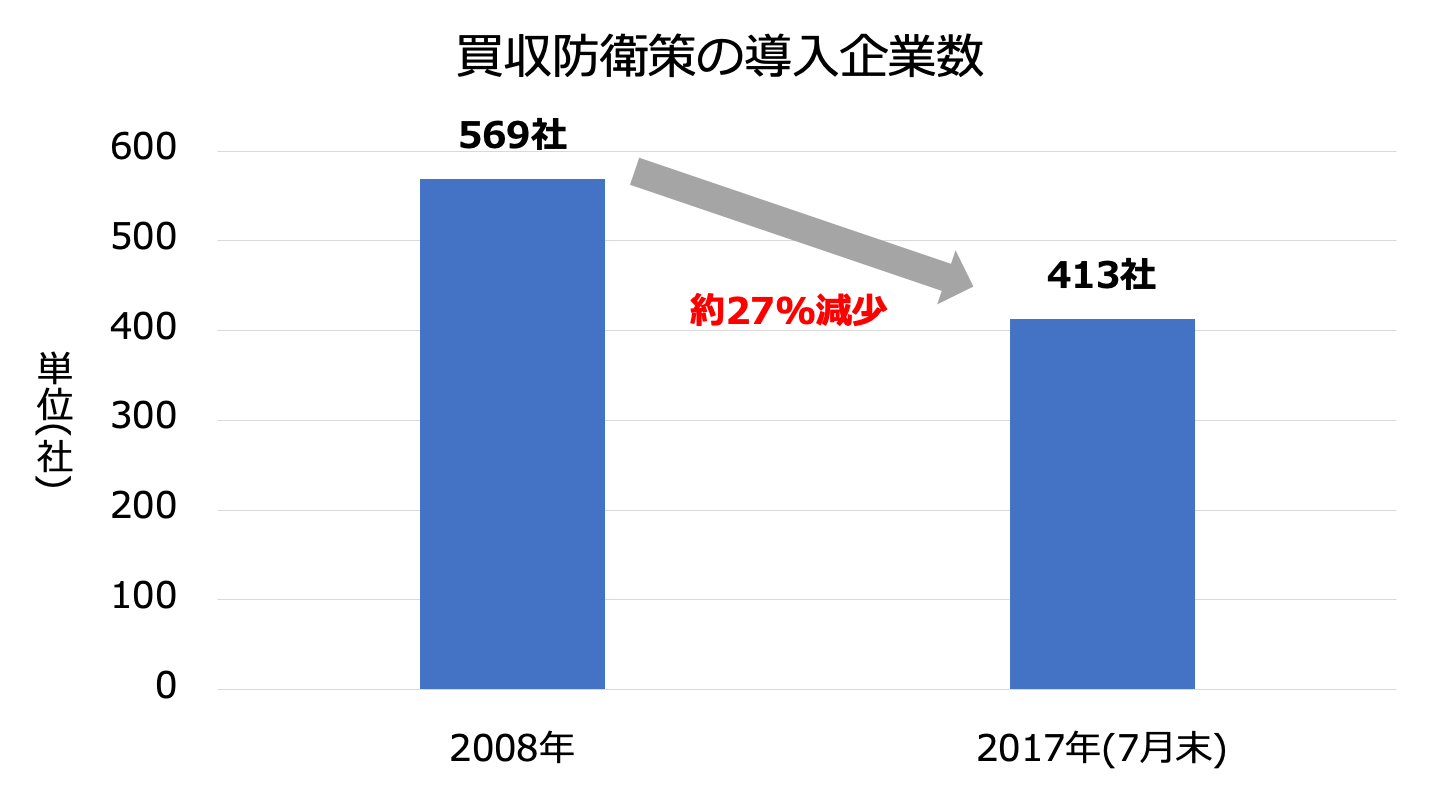

2005年に買収防衛指針が公表された後、買収防衛策を導入する企業は急激に増加し2008年には569社が買収防衛策を導入しました。

しかしその後、日本版スチュワードシップコードの策定されたことに伴い買収防衛策に対する機関投資家の姿勢が厳しくなり、2017年7月末時点で導入企業は413社まで減少した状況にあります。[1]

参照:M&A実務の基礎[第2版] 291ページのデータを基に作成

買収防衛策を導入する際の注意点について説明していきます。

買収防衛策の中には企業価値を下げることや株式数を操作することで敵対的買収をさせないようにしますが、これらは既存の株主の利益や企業価値に影響が出てきます。

企業価値を低下させると資金調達が難しくなるなど、今後の事業展開に影響が出る可能性があります。

また、新株予約権の発行などで株式数を減少すると利益が希薄化して既存株主の利益を損なう可能性も出てきます。

これらのことを実行すると株主からの信頼も損ない、株主が離れていく可能性もあります。

これらのことを考慮しながら買収防衛策を導入しなければ、買収を回避したとしても事業として継続をすることが難しくなるため、株主や会社の利益を優先させながら買収防衛策を導入する必要があります。

買収防衛策ですが先述の通り、株主への不利益が生じるなどの可能性もあるため、導入が本当に必要なのかを入念に検討する必要があります。

買収されることでのマイナス要素と買収防衛策を導入することでのマイナス要素を十分に考慮し、どちらが事業として継続する上で影響が大きいのかを考えることはとても重要となります。

防衛策を導入するにあたっては入念に検討を進め、導入を進めましょう。

[1] M&A実務の基礎[第2版] 291ページ

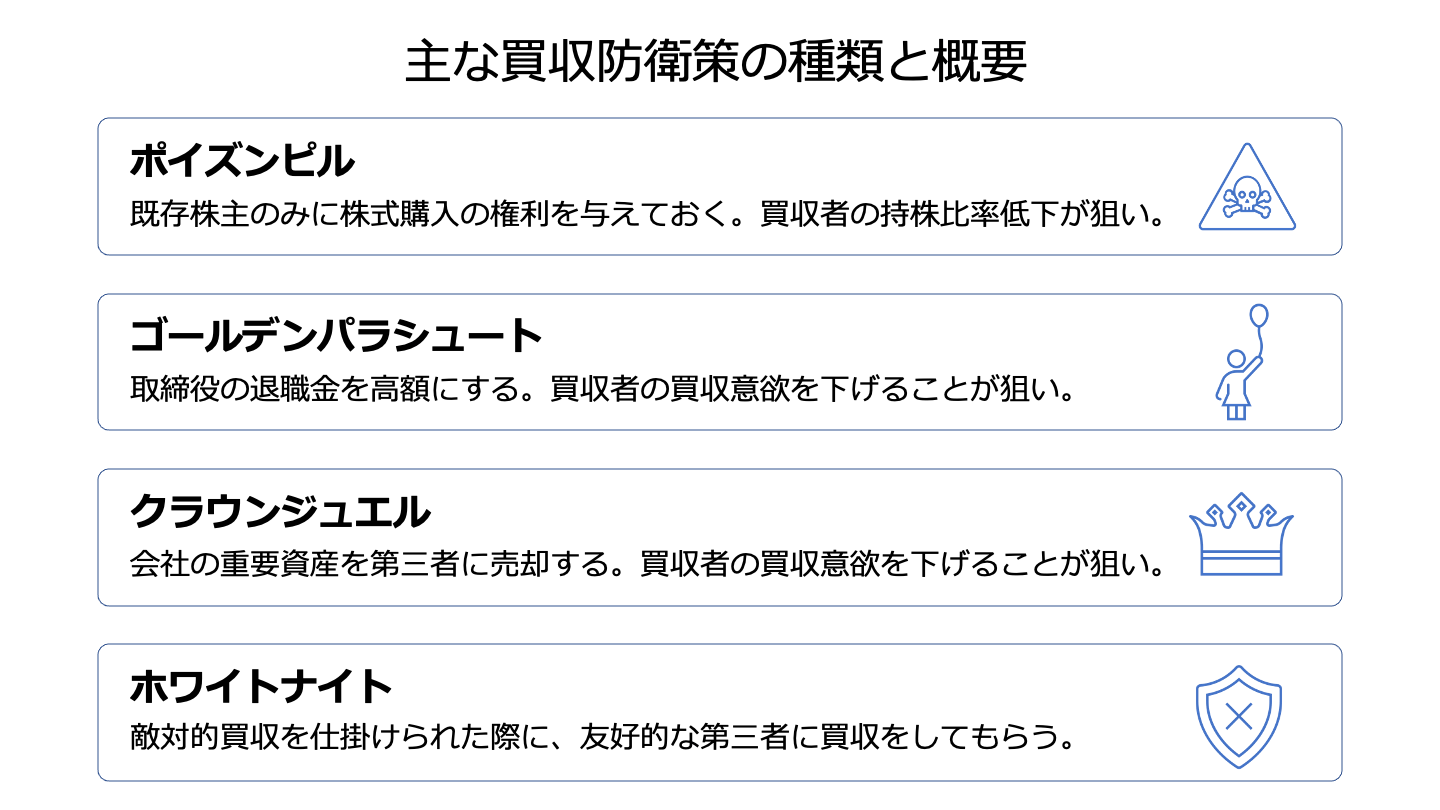

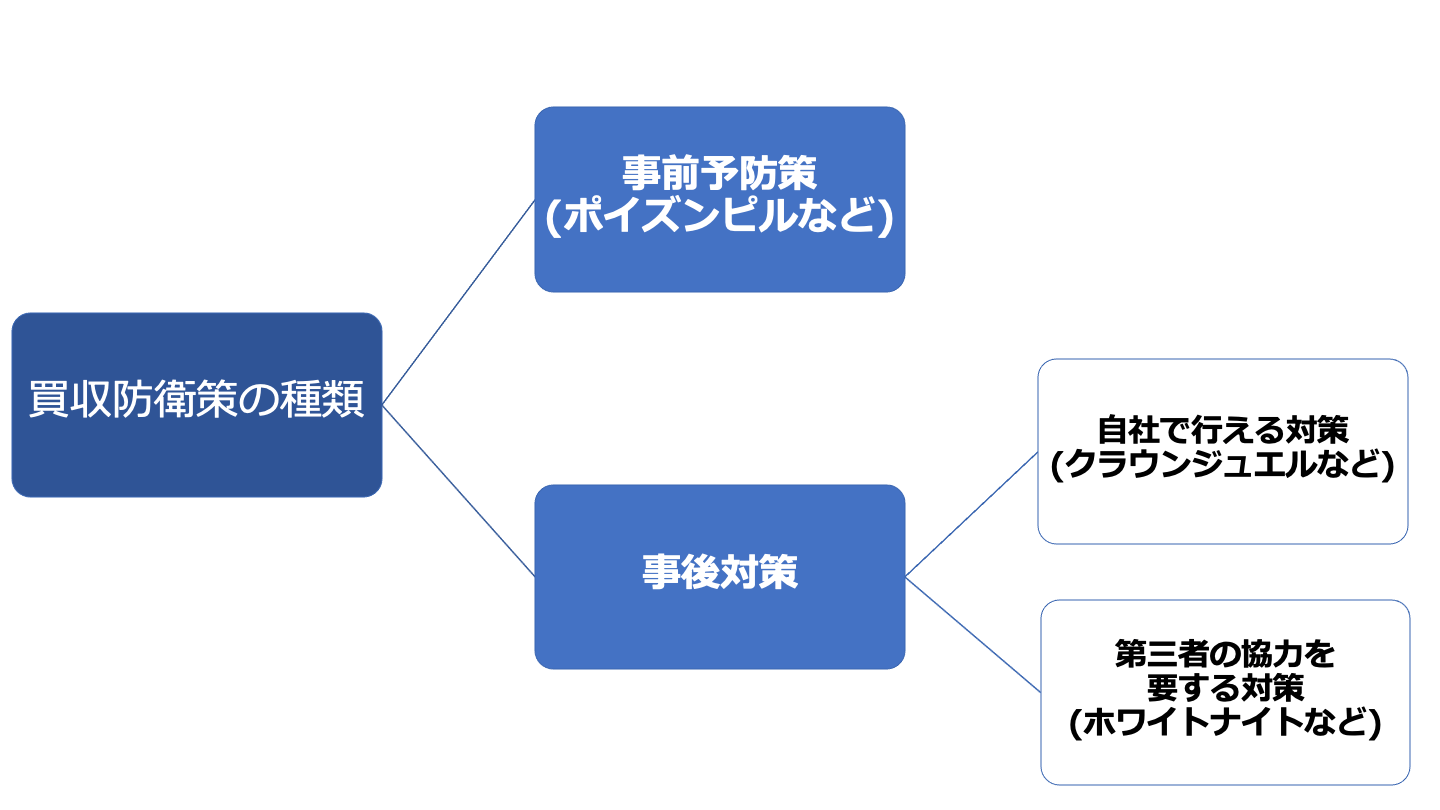

敵対的買収の予防に役立つ防衛策を紹介していきます。

ポイズンピルとは、買収者が一定割合の株式を買い占めた場合など一定の条件を満たした場合に、既存株主のみに安い価格で新株を購入できる権利を付与しておく手法になります。

敵対的買収を仕掛けた買収者の持株比率が下がることで買収実行が難しくなります。

一方で、株式数が増加することで1株当たりの株価は減少してしまいます。

ゴールデンパラシュートとは、あらかじめ取締役の退職金を高額にしておくことで、買収後の支払金額が大きくなり買収者の買収意欲を下げる手法になります。

実質の買収金額が大きくなることで買収意欲を下げることができますが、株式価値を下げることになるため、既存株主に影響が出てしまう点がデメリットとなります。

ティンパラシュートとは、企業買収に伴い解雇される可能性がある従業員に対して、高額な退職金の支払いや就職の斡旋などの保証をあらかじめ締結することで買収後の支払金額が多額になるという手法となります。

ゴールデンパラシュートと同様で実質の買収金額が多額になることで買収意欲を下げる手法になります。

デメリットも同様で株価が下がってしまう可能性があります。

また、人員整理等が想定されない場合においては、当該手法の効果はありません

黄金株とは、会社の合併など重要な事項について否決できる株式のことをいいます。

いわゆる拒否権付株式と呼ばれる株式で当該株式を保有している株主は株主総会決議等で拒否権を発動することができます。

黄金株は自社で保有することができないため、第三者などに発行し提案等を否決してもらうなど敵対的買収をやりにくくする方法となります。

全部取得条項付株式とは、会社法で定められている種類株式の一つで株主総会決議により、すべての株式を会社が取得できる株式となります。

株主総会特別決議により株式を取得することができるため、買収防衛策として利用することができますが、全部取得条項付株式を発行するには定款変更が必要で株主総会特別決議を経る必要があります。

無議決権優先株式を全部取得条項付株式として買い上げ、その対価として普通株式を交付することで株式数を増加させ、買収コストを上げることで買収に備えるやり方となります。

絶対的多数条項とは、株主総会での議決要件を厳しくしておくことで、買収者の買収意欲を下げる方法となります。

通常、取締役などの解任は定款に基づく賛成を得る必要があり、通常では定足数を満たし過半数の酸性が必要となります。

絶対的多数条項では当該賛成の割合が90%以上にするなど要件を厳しくすることで取得すべき株式割合を高めます。

その結果、買収者は多額の資金が必要となり、株式の取得が難しくなります。

チェンジオブコントロール条項は、主要株主の移動や経営陣などの支配権が変わった場合に、重要な契約などが解約されたり、融資契約の返済が必要になったりする条項となります。

当該条項があることで敵対的買収により、取引先の契約を失うなど売上の減少や借入金の一括返済などが必要となるため、買収者の買収意欲を下げることができます。

ただし、敵対的買収に限らず、友好的買収においても適用されるのでその点については留意が必要となります。

スタッガードボードとは、取締役の任期などをずらすことで、一回の株主総会における改選ですべての取締役を変更できないようにすることです。

買収されたとしても経営陣を一度に交代させることができず、実質的に経営権を握られるまでに時間を稼ぐことができます。

プット・オプションとは、一定の事由が生じたときに株式の買取りや弁済の請求を行うことができる権利をいいます。

敵対的買収を仕掛けられた場合に、プットオプションに保有しておくことで株式の買取りや一括弁済の請求をすることができます。

プットオプションを設定しておくことで敵対的買収後に巨額の資金が必要となるため、買収の抑止力になります。

事前警告型防衛策とは、株主の利益が明らかに損なわれるなど一定の自由が生じた場合に行う対応策を事前に公表しておくことをいいます。

当該策を公表しておくことで、敵対的買収を仕掛けようとした場合に買収防衛策が発動されるため、買収が難しくなります。

株式相互保有とは、友好的な会社に株式を保有してもらい、自社も相手企業の株式を保有することをいいます。

一定割合の株式を保有してもらっておくことで敵対的買収を防ぐというやり方になります。

ゴーイング・プライベートは、マネジメント・バイアウトなどの手法を用いて上場を廃止する方法をいいます。

株式を非公開化することで、株式取得が難しくなるため、買収防衛策として用いることができます。

非公開化することで譲渡制限付株式に変更することでさらに取得が難しくなります。

一方、非公開化することで従来の株主は株式の譲渡が難しくなることや資金調達がやりにくくなるというデメリットがあります。

敵対的買収を仕掛けられた後に自社で実施できる防衛策を解説していきます。

クラウンジュエルとは、会社の重要な財産をホワイトナイトに売却する方法をいいます。

会社にとって事業運営に重要な資産を第三者に売却することで、買収者が買収する意義が下がってしまい、買収意欲を下げることができます。

ただし、会社にとって重要な資産を譲渡するため、企業価値が損なわれ株主に大きな影響を与えるというデメリットもあります。

バックマンディフェンスとは、敵対的買収が行われる可能性があるときに、買収者に対して逆に買収を仕掛けるという方法となります。

会社法上、買収を仕掛けている企業の4分の1の株式を取得すると、議決権を行使することができません。

ただし、買収を仕掛けることになるため、多額の資金が必要となり、中小企業などでは用いることが難しい方法となります。

ジューイット・デンティストとは、敵対的買収を仕掛けられた場合にマスコミなどを通じて自社のネガティブイメージを植え付けることで買収者の買収意欲を下げる方法となります。

社会的信用力が下がることで敵対的買収を実施したとしても、事業運営に支障をきたす可能性が生じ、信用回復等にも時間や資金が必要になるため、買収意欲が下がります。

ただし、買収防衛策として成功したとしても、自社にネガティブイメージが残ってしまうため、相当なリスクを背負う方法ともいえます。

資産ロックアップとは、買収直後に買収された資産が売却できないように制限を設ける旨を定款で定めることをいいます。

事業運営に必要ない資産があり、時価が上昇しているものがあれば買収者は売却も見込んで買収を仕掛けますが、資産ロックアップをしておくことで買収意欲を下げることができます。

ただし、当該方法を用いるには自社に魅力的な資産がなければ、設定する意味がないため、その点については留意が必要です。

増配とは、定期的に支払われる配当金を業績改善などの理由で配当金を増額することをいいます。

増配をすることで株式の魅力が高まり、TOBに応じる可能性が下がることや株価が上昇することで買収がやりにくくなるというメリットがあります。

ただし、増配をするには利益を稼ぎ、配当可能利益や手元資金が潤沢になければ実行は難しくなります。

敵対的買収を仕掛けられた後に第三者に協力してもらう防衛策を解説していきます。

ホワイトナイトとは、敵対的な買収を仕掛けられた際に友好的な第三者に買収をしてもらう方法となります。

敵対的買収の際によく聞かれる単語で、ドンキホーテがオリジン東秀の買収を仕掛けようとした際にイオンに依頼した例などが有名な事例です。

友好的な第三者に買収してもらうため、第三者を見つけられるかがポイントとなります。

第三者割当増資とは、会社が発行する株式を友好的な企業や特定の取引先などに株式を引き受けてもらう方法となります。

買収阻止のために新株を発行し友好的な企業や特定の取引先などに引き受けてもらうことで取得する株式数が多くなり、多額の資金が必要になります。

一方で、新株を発行することで株価が希薄化し、既存株主が不利益を被るため、株主に不利益が生じないかを確認して用いる必要があります。

第三者に合併や株式交換などをしてもらうことで敵対的買収を防ぐことができます。

友好的な第三者を見つけ、友好的な企業に渡すことにより敵対的買収を防ぎます。

買収防衛策の導入・実施事例について紹介していきます。

買収防衛策を導入している企業について紹介します。

イオンは、買収防衛策として事前警告型の防衛策とポイズンピルを採用しています。

議決権20%以上取得するような買付行為を「大量株式取得」とし、当該行為を行おうとするものを「大量株式取得者」とした上で、当該行為をすることについて警告を行っています。

さらに当該警告に従わない場合にはポイズンピルを発動し、大量株式取得者以外の株主に新株予約権を無償割当した上で株式を発行するとしています。[2]

ファースト住建は、2017年から買収防衛策として事前警告型の防衛策とポイズンピルを採用しています。

議決権20%以上取得するような買付行為を「大量買付け等」とし、当該行為を行おうとするものを「買付者等」とした上で、当該行為をすることについて警告を行っています。

さらに当該警告に従わない場合にはポイズンピルを発動し、買付者等以外の株主に新株予約権を無償割当した上で株式を発行するとしています。[3]

買収防衛策が成功した事例について紹介していきます。

被買収企業は富士興産株式会社で、本社が東京都千代田区にある燃料油やアスファルト、潤滑油、グリーン商品の仕入れをおこなっている会社です[4]。

買収企業はアスリード・ストラテジック・バリュー・ファンドおよびアスリード・グロース・インパクト・ファンドで、ケイマン諸島にある投資ファンドです[5]。

買収防衛策として新株予約権が無償割り当て[6]され、結果としてアスリード・キャピタルは公開買付を撤回しました[7]。

被買収企業はブルドックソース株式会社で、本社が東京都中央区にあるソース、その他調味料の製造・販売を行なっている会社です[8]。

買収企業はスティール・パートナーズ・ジャパン・ストラテジック・ファンド−エス・ピー・ヴィーⅡ・エル・エル・シーで、アメリカにある投資ファンドです[9]。

買収防衛策として差別的な新株予約権の無償割当(ライツプラン)[10]され、結果としてTOBは不成立に終わりました[11]。

被買収企業は株式会社新生銀行で、本社が東京都中央区にある銀行です[12]。

買収企業はSBIホールディングス株式会社で、本社が東京都港区にあるSBI証券などSBIグループのグループ統括・運営等をしている会社です[13]。

買収防衛策として新株予約権の無償割当[14]を検討しましたが、最終的にはSBIグループに賛同し新生銀行は子会社となりました[15]。

被買収会社はソレキア株式会社で、本社が東京都大田区にあるテクノロジー・プロダクト、ICTソリューションなどの事業を展開している会社です[16]。

買収企業はフリージア・マクロス株式会社で、本社が東京都千代田区にある機械等の製造から供給を行なっている会社です[17]。

買収防衛策としてソレキアから友好的な買収者(ホワイトナイト)として富士通がTOBを実施しましたが、失敗に終わり[15]、フリージア・マクロスの取締役及びフリージア・マクロスによるTOBが成立しました[17]。

[2] イオン株式会社>株主・投資家の皆さま>経営方針>買収防衛策

[3] ファースト住建株式会社 当社株式等の大規模買付行為に関する対応策(買収防衛策)導入について(平成29年1月10日)

[4] 会社概要(富士興産株式会社)

[5] アスリード・ストラテジック・バリュー・ファンド及びアスリード・グロース・インパクト・ファンドによる当社株式に対する公開買付けに関する意見表明(反対)及び株主意思確認を当社第91回定時株主総会で行うことのお知らせ(2021年5月29日)

[6] 買収防衛策に基づく新株予約権の無償割当て及び新株予約権の無償割当てに係る基準日設定に関するお知らせ(2021年6月11日)

[7] アスリード・ストラテジック・バリュー・ファンド及びアスリード・グロース・インパクト・ファンドによる当社株式に対する公開買付けの撤回に関するお知らせ(2021年8月24日)

[8] 会社情報 会社概要(ブルドックソース株式会社)

[9] スティール・パートナーズ・ジャパン・ストラテジック・ファンド-エス・ピー・ヴィーⅡ・エル・エル・シーによる当社株券等に対する公開買付けへの反対の意見表明並びに新株予約権無償割当て及び関連議案の定時株主総会への付議に関するお知らせ(2007年6月7日)

[10] 当社提示株主総会特別決議に基づく新株予約権無償割当てに関するお知らせ(2007年6月24日)

[11] 我が国M&Aの現状と課題〜機能と役割、買収防衛についての考え方を中心に〜

[12] 会社概要(株式会社新生銀行)

[13] 会社概要(SBIホールディングス株式会社)

[14] SBI地銀ホールディングス株式会社からの当行株式を対象とする公開買付けの開始を受けた株主意思確認を必須前提とする買収防衛策の廃止に関するお知らせ(2021年12月13日)

[15] SBI地銀ホールディングス株式会社による当行株式に対する公開買い付けの結果、並びに親会社、主要株主である筆頭株主、及びその他の関係会社の移動に関するお知らせ(2021年12月13日)

[16] 富士通株式会社による当社株券に対する公開買付けの結果に関するお知らせ(2017年5月23日)

[17] 佐々木ベジ氏による当社株券に対する公開買付けの結果並びに主要株主である筆頭株主の異動に関するお知らせ(2017年5月24日)

ここまで買収防衛策について解説してきましたが、いかがでしたでしょうか。

敵対的買収を仕掛けられた場合、そのまま応じることも選択肢の一つになりますが、買収防衛策を取ることも考えられます。

買収防衛策を実施しても必ずしも成功するとは限らないことや買収防衛策が成功しても企業価値を毀損して将来の事業展開に影響が出るケースもあります。

買収防衛策を実施する場合には内容を理解し、有効な手段を用いて実行に移していきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)