M&AとIPOのそれぞれにメリットとデメリットがあるため、経営者の目標や戦略によって最適な選択肢は異なります。本記事では公認会計士がそれぞれの特徴、メリット、デメリットを比較・徹底解説します。(公認会計士 伊藤嘉朗 監修)

IPO(Initial Public Offeringの頭文字)は、日本語では「新規株式公開」とされ、いわゆる証券取引所に上場する意味で使用されます。

より具体的には、未上場(未公開)企業がその株式を証券取引場に上場させ、さらに証券市場を通じて新規に株式を発行(場合によっては既存株主の保有株式の売出し)することにより、不特定多数の投資家から多額の資金を調達します。

日本のベンチャーやスタートアップ企業では、事業の成長戦略やEXIT(イグジット)戦略(出口戦略)として、IPOを目標とする企業が数多く存在しています。

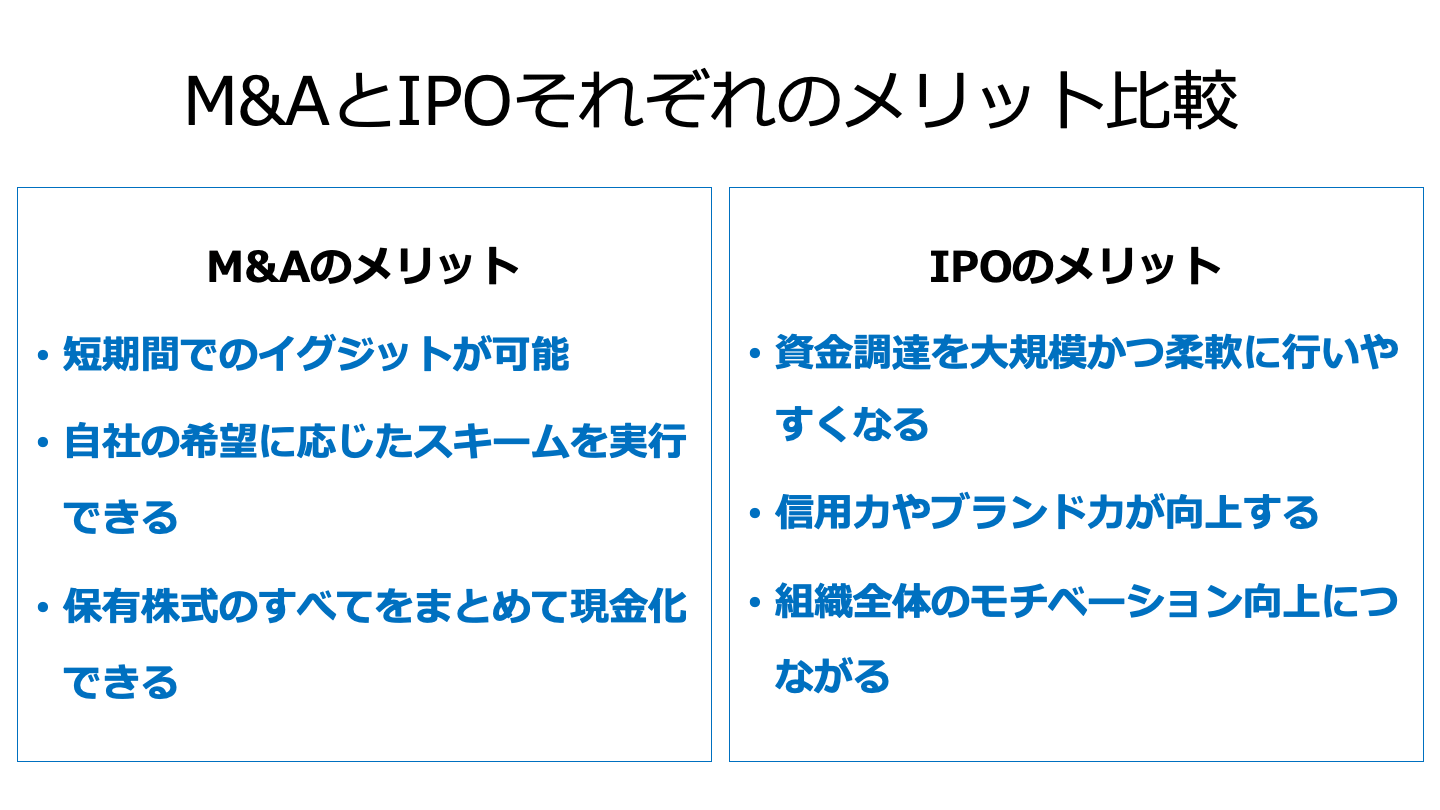

IPOのメリットとして以下があげられます。

新規上場時の新株発行のほか、上場後の新株発行による増資などを通じて証券市場を通じた資金調達が可能になります。

銀行借入以外の資金調達能力が増大することにより、事業成長に不可欠な投資資金の調達の円滑化・多様化を図ることができます。

株式による返済義務のない資金調達の実現は、IPOの最大のメリットといえるでしょう。

上場会社になることで、新聞報道の株式情報欄などで世間に露出する機会が増えるため、会社の知名度が向上します。

また、上場会社は厳しい上場審査を通過したいわば選ばれた企業であり、社会的な信用度が増します。

なお、2021年4月末時点の日本証券取引所の上場企業は3,770社ですが、非上場の株式会社は約240万社(2012年度時点)なので、上場企業は株式会社全体の0.1%程度です。

そのため、新規顧客や取引先の獲得などの営業力や金融機関との融資交渉などの財務力の強化につながり、事業運営がしやすくなります。

上場が認められるには、証券取引所の厳しい上場審査基準を満たす内部管理体制を構築し、さらに、実際に組織的に運用している実績が必要です。

この内部管理体制には従業員の給与制度や人事評価制度といった労務管理制度も含まれます。

そのため、上場会社は労務管理や福利厚生制度が充実している傾向にあります。

つまり、働きやすい労働環境が整っている企業が多く、優秀な人材が集まりやすいので、採用力が向上します。

また、上場上会社としてのブランド力もさることながら、会社の業績や株価に連動する株式を活用したストック・オプション制度の活用などにより、既存従業員や役員のモチベーションアップにもつながるでしょう。

これらの営業力、財務力そして採用力の強化は事業の成長ドライバーの最たるものです。

IPOではこれらのメリットを享受できるため、事業成長戦略として優れた方法といえます。

しかし、IPOには以下のようなデメリットもあります。

IPOの準備に着手してから上場に至るまでに要する期間は最低3年が通常と言われます。[1]

筆者が関与したケースでも上場準備期間として10年近い期間をかけた企業もあり、実際には3年以上の期間が必要になります。

これは上場審査基準が要求する事業の運営や内部管理体制などの水準が高いことの裏返しといえます。

IPO準備企業は日常の業務を運営しつつ、同時に、諸制度や体制の整備や業務改善を行う必要があり、上場準備が容易ではないことは想像しやすいでしょう。

上場準備を開始する時点の企業の事業規模や内部管理体制の整備状況にもよりますが、年間で数千万円単位の上場準備費用が発生します。

具体的には、主幹事証券会社への上場準備手数料、監査法人への監査費用の他に、上場基準が求める体制の整備を進めるために各種コンサルティング費用が発生します。

上場申請時点においても、別途数百円~千万円単位の費用が発生します。

さらに、上場後も、上場を維持するために年間で数千万円単位の費用が経常的に発生します。

なお、上場準備にこれらの時間とコストをかけたとしても、かならずしも全てのIPO準備企業が上場を達成できるとは限りません。実際に上場できる会社は1~2割程度とも言われています。

2020年度に実際に筆者が関与したIPO案件でも上場を達成できた案件は半数にも届きません。

案件ごとに上場を断念した要因は様々ですが概して容易な道のりではなく、経営者のみならず従業員にも強い覚悟が求められます。

上場を達成し上場企業となった後は、不特定多数の投資家の資金を運用するパブリックカンパニーとして、経営陣の経営責任や社会的責任が増大します。

また、外部株主の存在や市場の視線もあるため、経営意思決定の迅速性や自由度に制約が生じます。

さらに、証券市場での自社の株価に対する責任や、その責任の一環として業績の説明責任を果たすために、決算情報の開示などディスクロージャーの充実も必要となります。

この他に、上場により誰でも会社の株式を購入し株主となれるため、敵対的買収の対象となるリスクもあります。

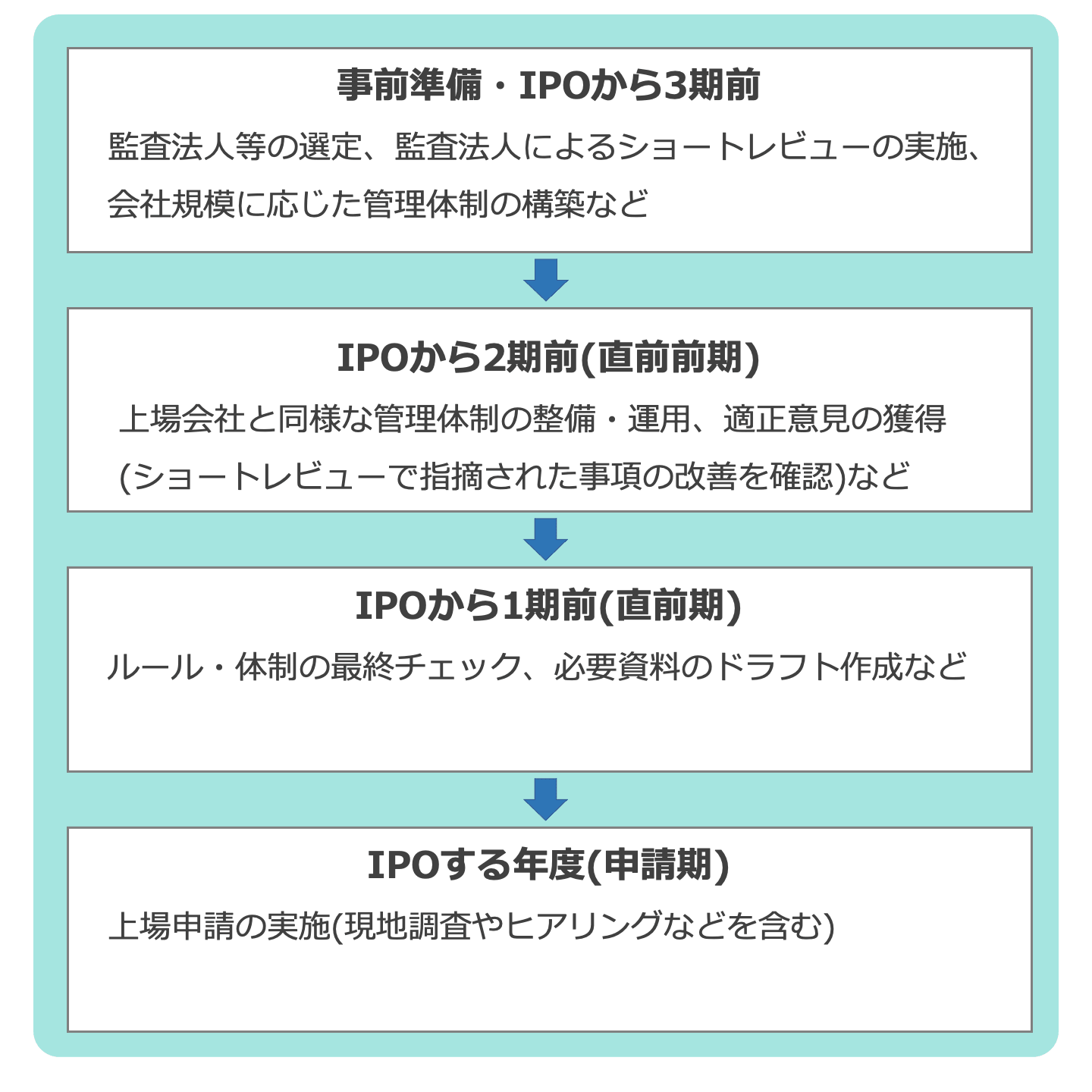

IPO準備は一般に以下の流れで進んでいきます。

監査法人や主幹事証券との契約から始まり、数年の準備期間を経て、証券取引所に上場申請を行い、承認が下りればIPOは実現することになります。[2]

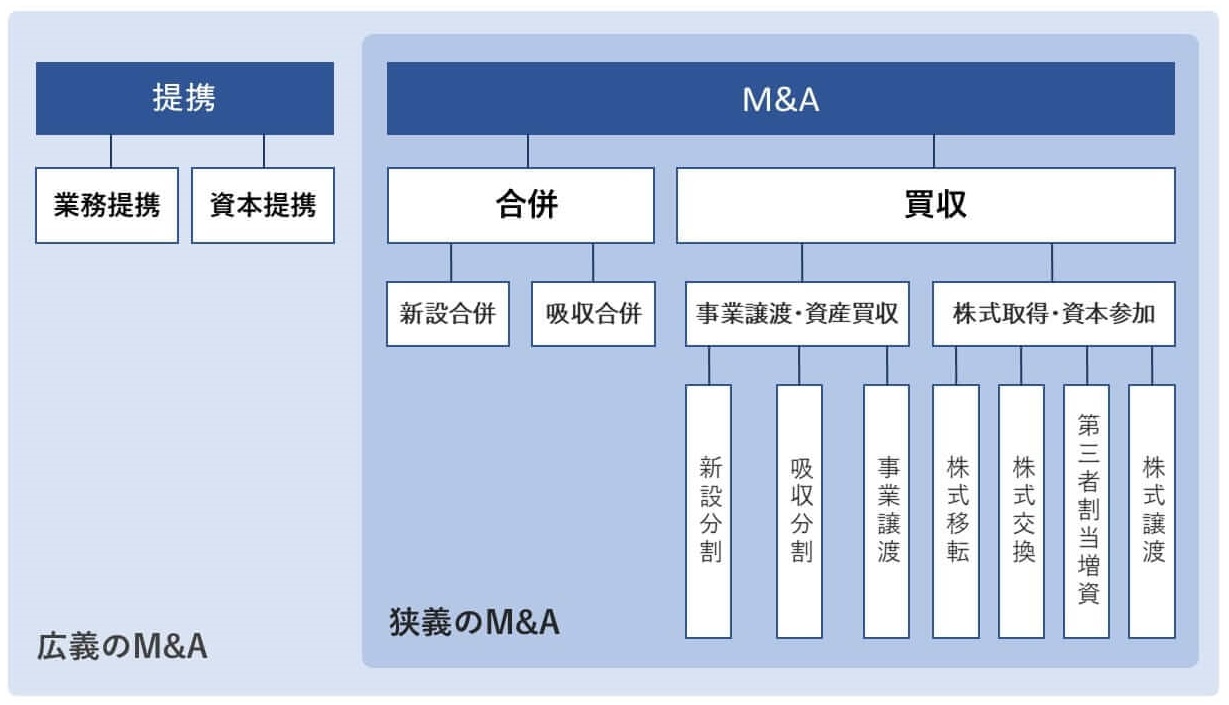

M&Aとは、Mergers(合併)& Acquisitions(買収)の略称で、合併や買収による資本の移動により2つ以上の企業や事業を1つの企業に統合することです。

具体的に、合併、会社分割、株式交換などの組織再編行為の他に、株式譲渡や事業譲渡などの会社法に定められた手法によって行われます。

また、M&Aを活発化させるための制度整備の一環として、会社法が改正され「株式交付」の制度が創設され、一部の制度を除き、2021年3月1日から施行されています。

ここで、株式交付は他の株式会社をその子会社とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対してその対価として自社の株式を交付する、ことです。

株式交換に近い手法ですが、株式交換が対象会社の「全株式」を交換対象とする必要がありましたが、株式交付では対象会社の全株式を取得する必要はなく「原則的には議決権の50%超の株式」を取得できれば成立します。

欧米などでは株式を対価とするM&Aで積極的に活用されている手法を日本でも導入しました。

日本では、M&Aは「ハゲタカファンドによる敵対的買収」などのネガティブなイメージもあります。

しかし、最近では、新規事業への参入や事業拡大などの経営戦略を実現するための効果的かつ効率的な手段として特に大手企業において戦略的に活用されています。

また、被買収企業になるスタートアップ企業などの経営者から投資(株式や事業)のイグジット(出口)手段としても注目されています。

さらに、中小企業庁が中小企業の後継者問題などを解決する手段として事業承継としてのM&Aを積極的に推進しており、中小企業が関与するM&Aも活発に行われています。

これらを背景にM&Aの注目は高まっており、その件数は増加傾向にあります。[3]

M&Aのメリットをあげてみましょう。

M&Aは当事者同士の契約行為として行われます。

つまり、当事者間での合意が整えば契約が成立するため、M&Aの着手から完了まで数か月程度で完了するケースが多々あります。

特に、株式譲渡の手法であれば、早ければ1か月程度で完了するケースもあります。

これは、売主の株主の視点からみれば、準備の時間や費用の負担を抑えつつ、早期に保有株式の資金化により創業者利益を実現できます。

たとえば、自社の経営権は維持しつつ事業の一部のみを現金化し、回収資金を特定の事業に集中してさらに事業を成長させたい場合には、会社分割や事業譲渡の方法により事業の一部を切り出して売却することが可能です。

このように、株主(創業者)の希望を反映できるM&Aスキームを検討・設計することにより、柔軟かつ早期に事業の資金化を実現できます。

保有するすべての株式をまとめて現金化できるため、経営から完全に引退して自由に暮らしたい方や、一度に多額の現金を得たい方におすすめです。

M&Aのデメリットは次のとおりです。

M&Aでは株式の売却、つまり経営権の売却が伴うため、経営権を失うことを意味します。

交渉によりM&A後も役員や従業員としての立場を維持できる可能性はありますが、株主としての議決権行使が必要になる重要な意思決定には関与できなくなることが多いでしょう。

特に、事業やサービスを育て成長させていく過程に強い思い入れがある場合では、経営権を失うようなM&Aは不向きといえるでしょう。

経営者の交代により、経営方針が変わることにより従業員への影響のみならず、取引停止などにより取引先との関係にも影響が及ぶ可能性があります。

特に、地域の雇用や経済を支えているような影響力が大きい企業の事業承継としてのM&Aの場合では、M&A後の経営者交代により予期せぬ影響が起きないよう、利害関係者への影響が最小限になるように十分に配慮した契約やスキームを検討し、当事者間で合意する必要があります。

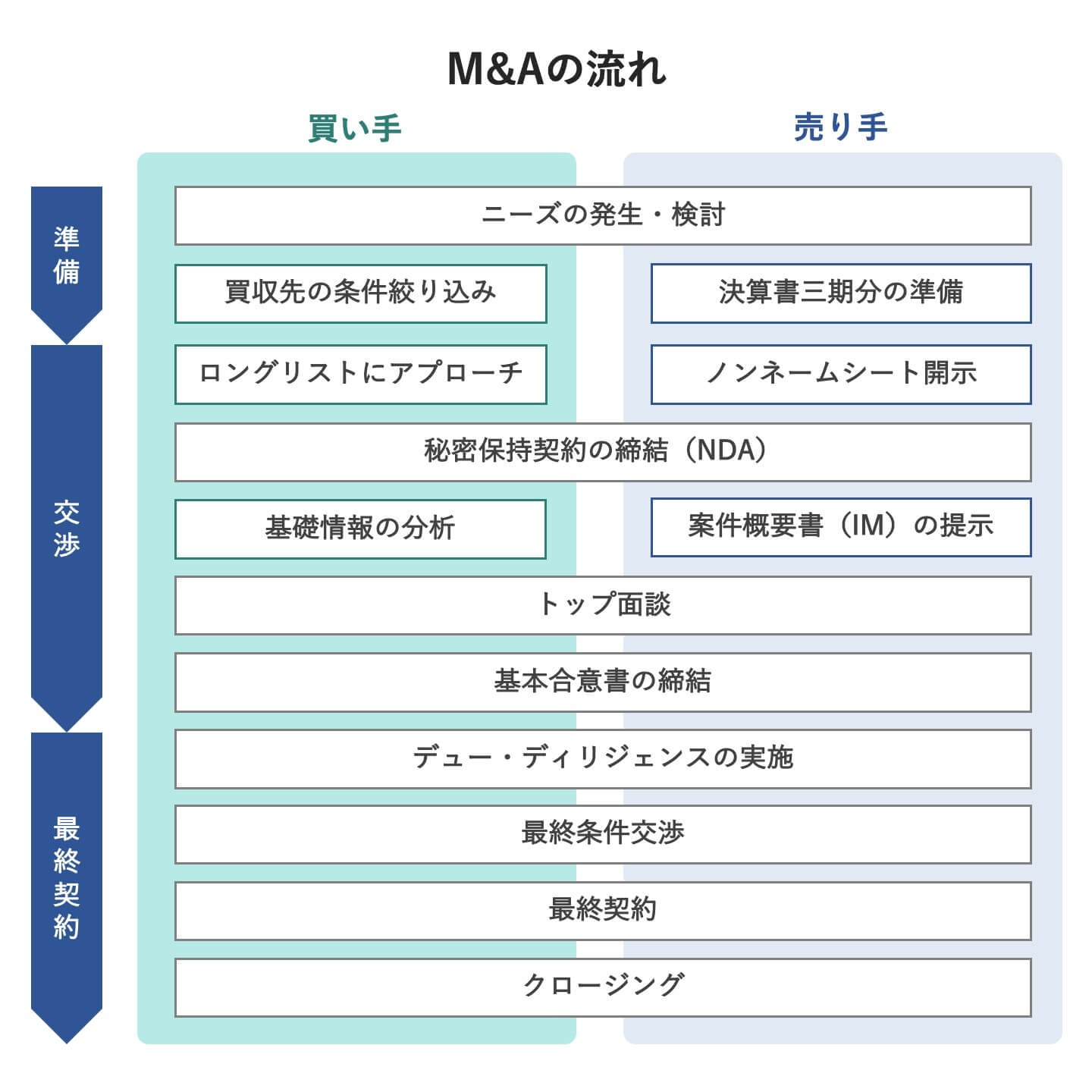

M&Aの手順は一般的に以下の流れになります。

株主(創業者株主やベンチャーキャピタルなどの投資家)にとっては、IPOもM&Aのいずれも、株式や事業の売却を通じて投資を現金化することになります。

一般的に、投資を売却し現金化して回収するための戦略を出口戦略やEXIT(イグジット)戦略と呼びます。

このイグジット戦略の観点から、M&AとIPOはどう違うのでしょうか。

上述したIPOとM&Aの特徴を踏まえ両者を複数の視点で比較してみます。

IPOの場合、IPO後に経営成績が上昇するにつれて株価は上昇していきます。

これは保有する株式の売却額(回収額)が増加することを意味します。

他方で、M&Aの場合、その実行時点で売却額が確定されるケースが多く、回収額が事後的に増加することはありません。

なお、例外的ではありますが、M&A後の経営成績などを考慮して買収対価を設定できるように、アーンアウト(条件付取得対価)条項を設定するケースや、買収先が上場会社で対価としての買収企業の株式の交付を受けるケースでは、買収後の業績や株価が上昇することにより、結果として回収額が増加するケースもあります。

ここで、アーンアウト(条件付取得対価)条項は、買収企業がM&Aのクロージング日に支払う買収代金とは別に、予め定めた買収企業の業績が達成された場合などに、一定の計算方法によって算出した金額を買収価格の一部として売主に追加で対価を支払う条項です。[4]

特に将来の成長が著しいスタートアップ企業のM&Aにおいて付加的にこの条項が付されるケースがあります。

IPOは事業を順調に運営できることは大前提で、作業負担が大きい内部体制の準備も進めなければなりません。

さらに証券取引所による厳しい上場審査があるため、上述の通りIPOの成功率は1~2割程度ともいわれます。

また、IPOの経営や準備は順調に進んだとしても、業界そのものに問題が発生したり、上場申請時点での市場や経済の状況などの外部環境の影響を受けたりして、IPOを断念せざるを得ないケースもあります。

なお、IPOの場合、ロックアップ期間と呼ばれる既存株主が上場後一定期間(90日~180日とするケースが多い)は株式の売却を制限される期間が設定されます。

また、大量の株式を証券市場で一気に売却することは株価の下落を招くことも想定され、上場後すぐさま保有株式を現金化することは難しいでしょう。

他方で、M&Aはあくまで当事者間の契約なので、営業損失が出ていて赤字や債務超過に陥っていたり、内部管理体制が整っていなかったりしても、買い手との交渉が成立すれば実現します。

また、買収成立の後、速やかに対価の支払いが行われるケースが多いのも特徴です。

希望する買収対価を提示してくれる買い手が簡単に見つかるとは限りませんが、希望売却金額の減額も含め、時間をかけて準備や交渉を進めることで、成功確率をあげることも可能です。

単純な比較は難しい面はありますが、イグジットの実現可能性や成功する確率はM&Aの方が高いと言えるでしょう。

IPOでは経営者の株式の異動はないので、引き続き経営者が事業を運営することができます。

他方で、M&Aでは、多くの場合では株式を売却するため経営権を失うことになります

よって、事業への関与に強い思い入れがある場合には、IPOが望ましいといえます。

もちろん、M&Aの手法をとるにしても、継続して事業運営に関与すべく当事者同士でスキームや条件を交渉することはもちろん可能ですが、従前と同じレベルで事業運営に関与することは難しいケースが多いでしょう。

IPOでは上場準備の一環として、給与や評価制度についての労働法規の順守をはじめとして労務管理体制の整備が要求されます。

そのため、IPOを目指す場合、従業員の労働環境が改善するケースは多いです。

また、ストック・オプションを発行すれば従業員のモチベーションを高めることも期待できます。

取引先からすれば、知名度や信用度の向上や財務体制の強化は取引の安定化をもたらすので、良い影響を与えると言えるでしょう。

他方で、M&Aでは、経営者が交代することにより事業の運営体制や労働環境が変わります。

そのため、良くも悪くも従業員や取引先への影響が大きくなることが懸念されます。

特に、合併によるM&Aの場合、合併先企業に吸収されることにより給与水準や評価制度や与信管理制度が大きく変化するなどその影響は大きくなります。

もちろん、合併先の会社の方が好待遇であるケースもあり、M&Aの条件交渉をちゃんと行うことでM&Aによる良い影響がでる場合もあります。

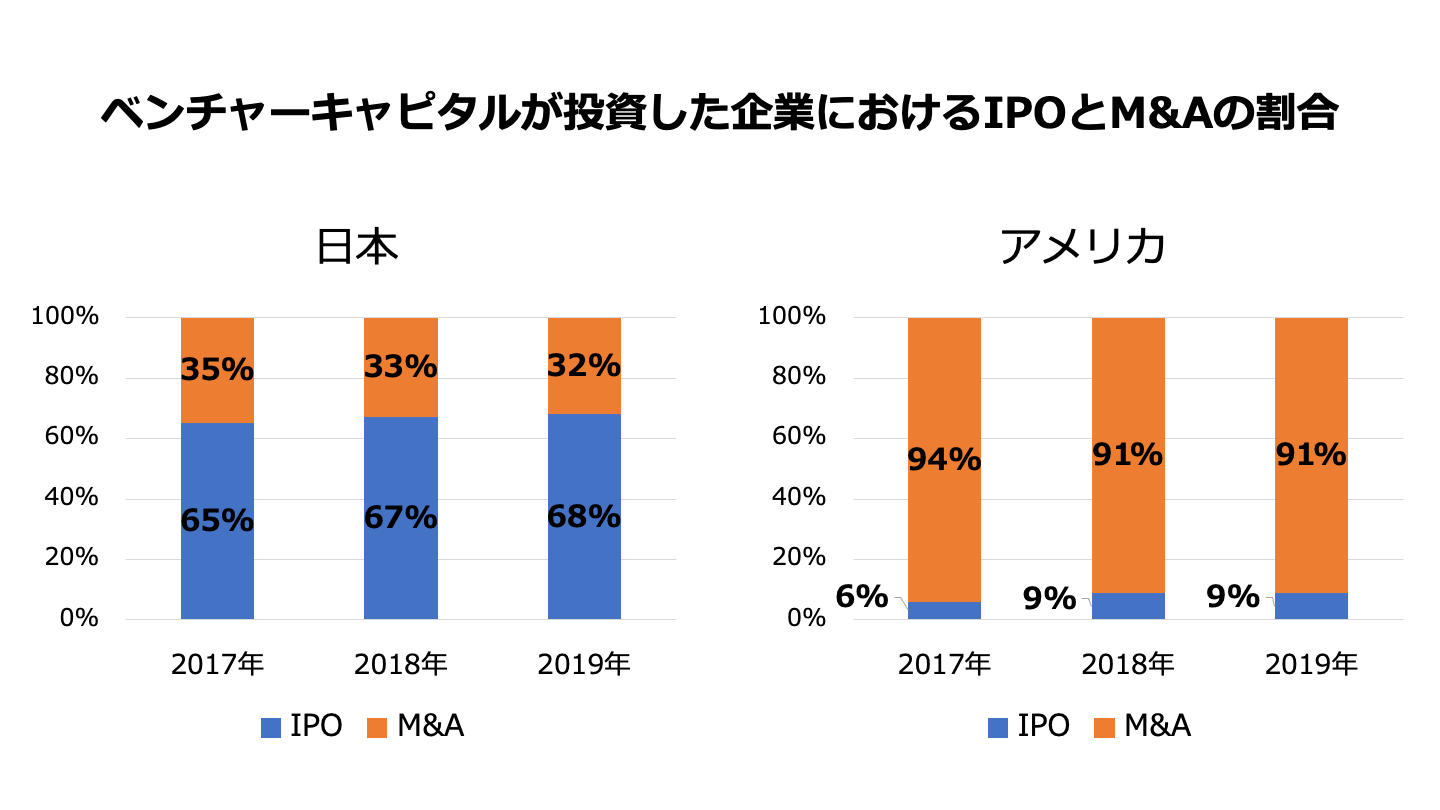

日本では、アメリカに比べてイグジット手段に占めるM&Aの割合が低い状況です。

2017年~2019年のベンチャーキャピタル投資企業のIPOとM&Aの状況を調査した結果によれば、日本ではIPOとM&Aの割合は概ね7:3とIPOの割合が大きいですが、アメリカでは1:9とその割合が完全に逆転しています。

※経済産業省2021年3月 大企業×スタートアップのM&Aに関する調査報告書内の画像をもとに作成[5]

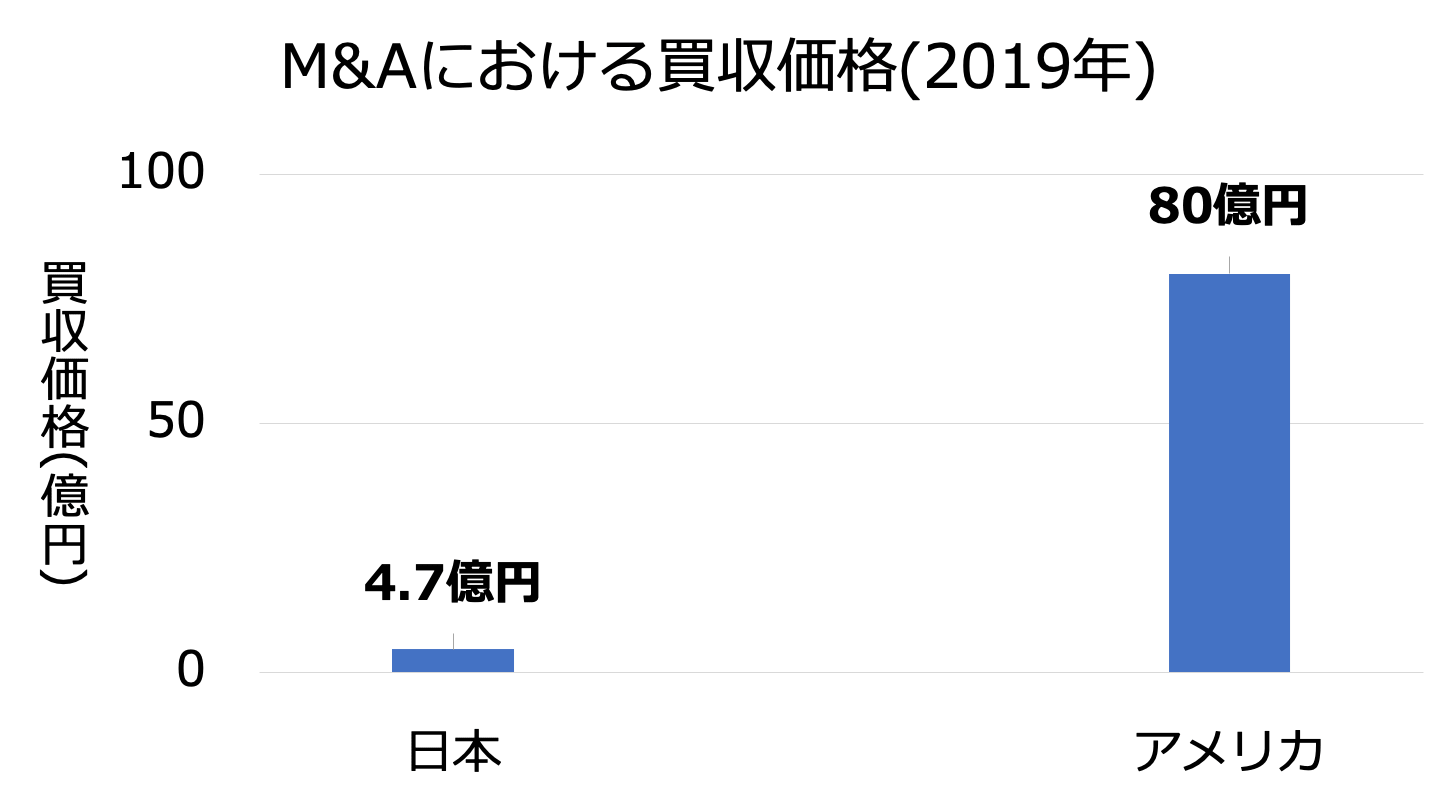

また、M&Aの買収価格についてもアメリカと日本では10倍以上の開きがあることがみてとれます。

この報告書によれば、買収価格の開きはスタートアップの非財務情報やM&Aによる買収企業のシナジー等が買収価格に適切に反映されていない可能性が要因の一つとされています。

また、アメリカではM&Aの市場が活発で買い手が多く競争が起きやすいこともその要因ではないかと分析されています。

※経済産業省2021年3月 大企業×スタートアップのM&Aに関する調査報告書内の画像をもとに作成[5]

アメリカは2020年度の国別GDP比較では世界第1位であり、高い経済成長を持続しています。

さらに、2021年4月末時点の企業別の全世界の時価総額ランキングを見ると、多くの米国の企業が名を連ねており、さらにGAFA(Google,Amazon,Facebook,Apple)とよばれるテック企業が上位5位に4社がランクインしています。[6]

上述の日米企業のM&A件数比較のとおり、GAFA企業は成長投資戦略を達成する手法としてM&Aを積極的に行っています。

買収した企業の技術や人材を取り込んで研究・開発を継続して事業に反映していることが、現在の高い企業価値に大きく寄与していると考えられます。

このように、研究開発投資としてM&Aを組み込むことで、自社単独で研究開発を行う場合に比べて、優れた技術を持つ企業を買収でき、効率的に企業の成長・価値向上を実現できる可能性がある、と言われています。

中長期の研究開発活動の成功率が約18%という調査結果がある中、別の調査ではM&Aの成功率が約36%という調査結果も示されています。[5]

このほかに、イグジット手段としてのM&Aの割合が米国に比べ低い理由として、以下があげられています。

日本においても今後も経済成長を維持するために、日本企業によるスタートアップ企業などへのM&Aを促進することで中長期的な事業成長が期待されています。

この期待を受けて上述の会社法での株式交付制度やM&A関連の減税措置が創設されるなど、各種制度の整備が進められています。

現在は、日本ではEXIT戦略としてはIPOの割合が圧倒的に高いです。

しかし、効率的な事業成長や円滑な事業承継の達成などを背景に、今後はM&Aは活発化しその件数は増加していくことが予想されます。

それに伴って、法整備も進むでしょうし、成約事例が増えていくことでベストプラクティスが蓄積され、より効果的なM&Aが行われるようになるでしょう。

[5] 経済産業省 2021年3月 大企業×スタートアップのM&Aに関する調査報告書

[6] 180HP 「世界時価総額ランキング2021年4月末時点」(2021.5.26時点)

事業運営を続け、事業の成長に重点を置く経営者の皆様には、将来的にイグジット手段としての株式売却の選択肢(やM&A)もとれるIPOが適しているといえるでしょう。

他方で、M&Aにおいてはイグジットを比較的に早期に実現できる可能性が高いので、事業承継のケースや、スタートアップ企業やシリアルアントレプレナー(連続企業家)を目指す起業家などには、M&Aが適しているといえます。

事業計画や将来の戦略を策定する際には、IPOだけでなくM&Aも視野にいれることで選択肢が広がるでしょう。

M&Aにおいては、スキームの策定や利害関係者への影響など検討すべき事項が多岐にわたるため、まずは、M&Aアドバイザリー業務を専門とする会社にご相談されることをお勧めします。

EXIT戦略に興味のある株主の皆様に当記事が参考になると幸いです。

(執筆者:公認会計士 伊藤 嘉朗 監査法人にて各種法定監査、IPO支援、各種コンサルティング業務等に約4年従事。その後、1部上場企業やIPO準備企業にて企業内会計士として決算・開示資料作成を約4年経験。現在は独立開業し、上場企業を中心に決算・開示資料支援や簿記研修の講師なども行う。)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。