M&Aは企業評価に大きな影響を与える経営判断です。買収・売却企業の株価にも大きな影響があります。M&Aによって株価が上昇した例・下降した例を実際の株式チャートを元に解説します。M&A仲介会社の株価についても解説します。(公認会計士 前田 樹 執筆)

まずは株価が何によって変動するのかについて確認していきましょう。要因によって、またその会社の状況によっても株価の変動方向は変わってきます。

株価というものは、市場全体の要因と個別企業の要因によって変動することになります。市場参加者の期待が上がれば株価は上がることになります。一方で、不安材料が出てしまうと株価は下がってしまいます。そういう意味では2021年11月にはわかりやすい事例がありました。それは、アメリカの大統領選挙でバイデン氏の勝利が濃厚というニュースが出たときには市場全体の株価は上がりました。

個別企業の要因であれば、業績発表が市場の予想を上回るものであれば上昇します。では、M&Aのニュースが出た場合はどうなるのでしょうか。

M&Aの話題が出れば株価は変動することがほとんどです。では、M&Aにより株価はどのように動くのでしょうか。M&Aによって買収側の株価は変動しますし、当然売却側の株価も変動します。

M&Aは会社そのものを売買する取引となりますが、それは新たな事業分野への事業進出であったり、業界再編に向けた動きであったりとそれぞれの案件には目的があります。それぞれの目的を達成するためのM&Aですが、その目的が会社をさらに成長させるものであれば、市場参加者はその株式を購入して株価は上がっていくことになります。

では、M&Aの買収側の株価と売却側の株価はどのように動くのかでしょうか。それぞれに分けてみていきます。

まずはM&Aの買収側への影響をみていきます。当然ですが、株価は上昇するケースと下落するケースがあります。

市場参加者が今後の業績が良くなると判断すれば、株価は上昇します。

業績が良くなるケースでいえば、買収先の会社とのシナジーが期待される場合が該当します。ここでシナジーとは、自社と買収先の会社との相乗効果をいい、1+1が2にとどまらず、3にも4にもなることをいいます。

株価が上昇することで買収側にもメリットがあります。株価が上昇することで企業価値が上がり、また企業規模も大きくなるので資金調達が容易になるというメリットを享受できます。

一方で、当然株価が下落ケースもあります。

それは、市場参加者のM&Aに対する期待値が低いケースが該当します。たとえば、それは買収金額が高すぎるケースです。

買収先の純資産の金額と買収金額の差額はのれんという形で無形資産が計上されます。のれんは最長で20年間で償却されることになり、損益計算書ではマイナスインパクトになります。買収金額が高すぎるケースは、買収先と一緒になることで業績がプラスになる部分よりのれんの償却費が上回ってしまいます。結果、業績はマイナスになってしまいます。

こういうケースは当然ながらM&Aをすることがマイナスになるので、株価は下がります。

一方で、売却側の株価はどういう影響があるのでしょうか。一般的に売却側は上昇するケースが多いです。それは買収プレミアムと呼ばれる付加価値を乗せられるからです。

買収プレミアムとは、買収価格から市場価値を差し引いた金額、要は市場価格に上乗せした金額のことです。

株価で売却できればいいという考えもあるかもしれませんが、現在会社自体から利益を享受しているわけで、それは将来的にも享受できると考えます。市場の評価には将来的な業績も加味されていますが、その評価は低いと考え、株価に対して上乗せをしてほしいと考えます。それがプレミアムとなり、株価に上乗せされるのです。

実際、買収先が上場会社であれば市場の株価に20%前後の買収プレミアムを乗せられるケースが多いです。

買収プレミアムというのはどのような要因で変動するのでしょうか。

当然ながら、買収側が売却先の思惑を超えて買収先企業を買いたいと思っているケースであれば高くなります。買収側が買いたいと思っている以上、高い金額を出してでも取得したいと考えます。そうなると他の会社よりも高めのプレミアムを設定されます。

また、売却先が売りたくないと考えているときは、買収側は高めの金額を提示する必要があるため、買収プレミアムは高めに設定する必要があります。

いずれにしても株価は相手との関係や状況などにより変化することになります。

それでは、M&Aによる買収側の株価の影響を解説していきます。

まずは買収側の株価が上昇したケースをみていきます。

フィットネス事業で一躍有名になったRIZAPグループですが、M&Aを繰り返して株価が上昇した会社の一つです。

RIZAPグループは2017年から拡大路線を取り始めました。2月に株式会社ジーンズメイト、3月に株式会社ぱど、6月に堀田丸生株式会社を連結子会社化しました。業績のよくない会社を買収した上で、短期間で業績を立て直すという形をとってグループは急成長しました。

その間株価は以下の通りとなっており、年始に198円に始まった株価は11月末には年始の株価の7倍以上の1,474円まで上昇しました。

RIZAPグループ

日付 | 株価 |

2017年1月4日 | 198円 |

2017年1月31日 | 199円 |

2017年2月28日 | 207円 |

2017年3月31日 | 211円 |

2017年4月28日 | 204円 |

2017年5月31日 | 253円 |

2017年6月30日 | 490円 |

2017年7月31日 | 447円 |

2017年8月31日 | 475円 |

2017年9月30日 | 665円 |

2017年10月31日 | 877円 |

2017年11月30日 | 1,474円 |

(株式分割等調整後終値)

ソフトバンクグループもさまざまな企業を買収して巨大になってきたグループです。その中でも、規模が大きくなるきっかけになったのが2012年10月1日に発表されたイー・アクセスの子会社化です。

このM&Aにより、ソフトバンクはイー・アクセスに対して900MHz帯と2.1GHz帯を提供して、一方でイー・アクセスはソフトバンクに対して1.7GHz帯を提供することになりました。結果的には2.1GHz帯と1.7GHz帯でFDD-LTEサービスを提供できることとなりました。

このほか、アリババの関連会社化、ARMの子会社化、2019年にはLINEとの経営統合やZOZO TOWNの運営会社である株式会社ZOZOを買収しています。その結果、ソフトバンクグループは巨大企業となっています。

イー・アクセスの子会社化から直近までのソフトバンクグループの株価は上昇しています。コロナの影響で一時的に株価は下落したものの、直近の2020年10月13日には7,300円の株価をつけています。

ソフトバンクグループ

日付 | 株価 |

2011年12月30日 | 1,133円 |

2012年12月28日 | 1,570円 |

2013年12月30日 | 4,600円 |

2014年12月30日 | 3,605円 |

2015年12月30日 | 3,069円 |

2016年12月30日 | 3,882円 |

2017年12月29日 | 4,460円 |

2018年12月28日 | 3,652円 |

2019年12月30日 | 4,756円 |

2019年10月30日 | 6,793円 |

(株式分割等調整後終値)

居酒屋や回転寿司店、焼肉店などの飲食店を運営しているコロワイドですが、今でこそさまざまな業態を持っていますが、始まりは飲食店でした。当初は今でも残る「手作り居酒屋 甘太郎」からスタートして2000年代には経営不振に陥った飲食店を傘下に入れていくという形で大きくなってきました。

その後、2012年10月には「牛角」が有名なレックスホールディングスを、2014年10月には「かっぱ寿司」が有名なカッパ・クリエイトをそれぞれグループ化しております。これらのグループ会社を活用しながらグループを大きくしてきました。それに伴い、株価も2010年12月末の株価が456円だったのに対して、2018年11月9日には2,904円まで上昇しています。

コロワイド

日付 | 株価 |

2010年12月30日 | 456円 |

2011年12月30日 | 538円 |

2012年12月28日 | 781円 |

2013年12月30日 | 1,057円 |

2014年12月30日 | 1,691円 |

2015年12月30日 | 1,842円 |

2016年12月30日 | 1,943円 |

2017年12月29日 | 2,278円 |

2018年12月28日 | 2,297円 |

(株式分割等調整後終値)

次に買収側の株価で下落したケースをみていきます。

武田薬品工業といえば直近で大型のM&Aニュースがありました。それは武田薬品工業の時価総額が上のシャイアーの買収でした。このM&Aでは株価に対してどのようなインパクトが出たのでしょうか。

2018年5月8日に発表されたシャイアーの買収ですが、その翌週の14日に2018年3月期の大幅増益の業績を発表により、一時株価は上がりましたが、年末にかけて株価は下落しています。

武田薬品の会計基準はIFRS(国際会計基準)を採用しており、のれんの償却はないので毎期の損益計算書には影響はありません。ただし、のれんについてはシャイアーの業績が悪化し、買った時の価値がなくなれば減損となってしまいます。

市場参加者は今回の買収金額が高いと判断され、株価にマイナス影響が出たということになります。

武田薬品工業

日付 | 株価 |

2017年12月29日 | 6,401円 |

2018年1月31日 | 6,415円 |

2018年2月28日 | 6,112円 |

2018年3月30日 | 5,183円 |

2018年4月27日 | 4,652円 |

2018年5月31日 | 4,452円 |

2018年6月29日 | 4,678円 |

2018年7月31日 | 4,675円 |

2018年8月31日 | 4,653円 |

2018年9月28日 | 4,861円 |

2018年10月31日 | 4,570円 |

2018年11月30日 | 4,255円 |

2018年12月28日 | 3,705円 |

(株式分割等調整後終値)

パナソニックも三洋電機を買収したときに株価が下落している事例となります。

2008年12月に三洋電機との資本業務提携契約を締結し、2009年12月に連結子会社化をしました。その後、株式交換の効力発生日が2011年4月1日になる株式交換を実施してパナソニックの完全子会社となりました。

パナソニックは三洋電機を買収した際にのれんが計上されていますが、結果的にのれんは減損されてしまいます。当初想定していたそれぞれの技術を用いて新たな商品開発を目指しましたが、そもそも両者の技術には根本的に違いがあり、開発にいきつきませんでした。

パナソニック

日付 | 株価 |

2008年12月30日 | 1,113円 |

2009年12月30日 | 1,325円 |

2010年12月30日 | 1,153円 |

2011年12月30日 | 654円 |

2012年12月28日 | 522円 |

(株式分割等調整後終値)

グリーもビジネスの拡大を図ることを目的に、インターネット事業会社を2011年1月及び4月に買収しました。買収により事業拡大が期待されて株価は一時上がりましたが、2012年5月にコンプガチャが景品表示法に抵触する可能性があるとして、問題視され、グリーはユーザーへの課金方法やサービスの提供方法の変更が必要となりました。

その結果、グリーの株価は下落しました。

グリー

日付 | 株価 |

2010年12月30日 | 1,033円 |

2011年12月30日 | 2,652円 |

2012年12月28日 | 1,338円 |

2013年12月30日 | 1,039円 |

2014年12月30日 | 724円 |

2015年12月30日 | 576円 |

(株式分割等調整後終値)

M&Aによる売却側の株価の影響を解説していきます。基本的に売却側は株価が上がることが多いのですが、下落しているケースもあるのでそちらも解説していきます。

まずは売却側の株価が上昇したケースをみていきます。

まずはNECがパソコン事業をレノボグループに売却した際の株価についてみていきます。

2016年7月1日にNECとレノボグループが合弁でパソコン事業を統括するレノボNECホールディングス株式を譲渡しました。この売却により、1980年代後半から2000年代にかけて国内シェアNo.1だったパソコン事業から撤退することになります。

NECは社会インフラ事業などの強化のため資金を必要としていたための判断で、譲渡を決断しました。その結果、そのインフラ事業等の将来性を期待され、株価は上昇しました。

NEC

日付 | 株価 |

2016年7月1日 | 2,410円 |

2016年8月1日 | 2,520円 |

2016年9月1日 | 2,660円 |

2016年10月1日 | 2,590円 |

2016年11月1日 | 2,880円 |

2016年12月1日 | 3,020円 |

2016年12月30日 | 3,100円 |

(株式分割等調整後終値)

三菱電機は2003年4月に競争が激化していた半導体部門を分社化して、日立製作所の半導体部門を設立して三菱電機は設立した会社(ルネサステクノロジ)の株式を45%保有しました。

その後、2010年4月にルネサステクノロジとNECから分社化したNECエレクトロニクスが経営統合してルネサスエレクトロニクスが設立されました。このタイミングで保有割合は25%となり、その後産業革新機構による出資などにより2017年12月末時点では4%となりました。

この間、三菱電機はリーマンショックや東日本大震災の影響で株価が下落しているタイミングはありましたが、2003年4月から2017年12月までで株価はだいたい6倍になりました。

三菱電機

日付 | 株価 |

2003年4月1日 | 328円 |

2003年12月30日 | 445円 |

2004年12月30日 | 502円 |

2005年12月30日 | 835円 |

2006年12月29日 | 1,086円 |

2007年12月28日 | 1,168円 |

2008年12月30日 | 552円 |

2009年12月30日 | 685円 |

2010年12月30日 | 852円 |

2011年12月30日 | 738円 |

2012年12月28日 | 731円 |

2013年12月30日 | 1,320円 |

2014年12月30日 | 1,446円 |

2015年12月30日 | 1,282円 |

2016年12月30日 | 1,629円 |

2017年12月29日 | 1,871円 |

(株式分割等調整後終値)

まずは売却側の株価が下降したケースをみていきます。

東芝の東芝メモリ事業の分社化及び譲渡の事例をみていきます。

東芝は2017年1月27日に、メモリ事業の会社分割による分社化の方針が決定され、当該方針の中で外部資本の導入も検討している旨が発表されました。通常の事業譲渡や分社化は不採算部門の売却や事業の洗濯や集中により基づき行われるものですが、当該分社化はグループ会社ののれんの減損損失の補填のために行われたものであるため、短期的に株価は下落しました。

東芝

日付 | 株価 |

2017年1月4日 | 2,774円 |

2017年1月31日 | 2,423円 |

2017年2月28日 | 2,082円 |

(株式分割等調整後終値)

日立製作所は、自社の注力する情報やインフラ事業ではない日立物流と日立キャピタルをそれぞれ売却したという事例です。

2016年3月に日立物流の株式の一部をSGホールディングスに、2016年5月に日立キャピタルの株式の一部を三菱UFJファイナンシャルグループへ譲渡すると発表しました。それぞれ利益を計上している会社であったことから、日立製作所の子会社事業を分離する姿勢に対して不安視されました。

その結果、日立製作所の株価は一時的に下落しました。

日立製作所

日付 | 株価 |

2016年3月1日 | 2,321円 |

2016年3月31日 | 2,633円 |

2016年4月28日 | 2,578円 |

2016年5月31日 | 2,560円 |

2016年6月30日 | 2,119円 |

(株式分割等調整後終値)

ここ最近M&Aの件数が増加しているM&A業界ですが、M&Aの案件を進めるにあたっては仲介会社が入ってきます。そんなM&Aを専門にする仲介会社の株価はどのように変動しているのかみていきましょう。

M&A専門の仲介会社として、日本M&Aセンター、M&Aキャピタルパートナーズ、ストライク、GCA、山田コンサルティングの5社の株価についてみていきましょう。

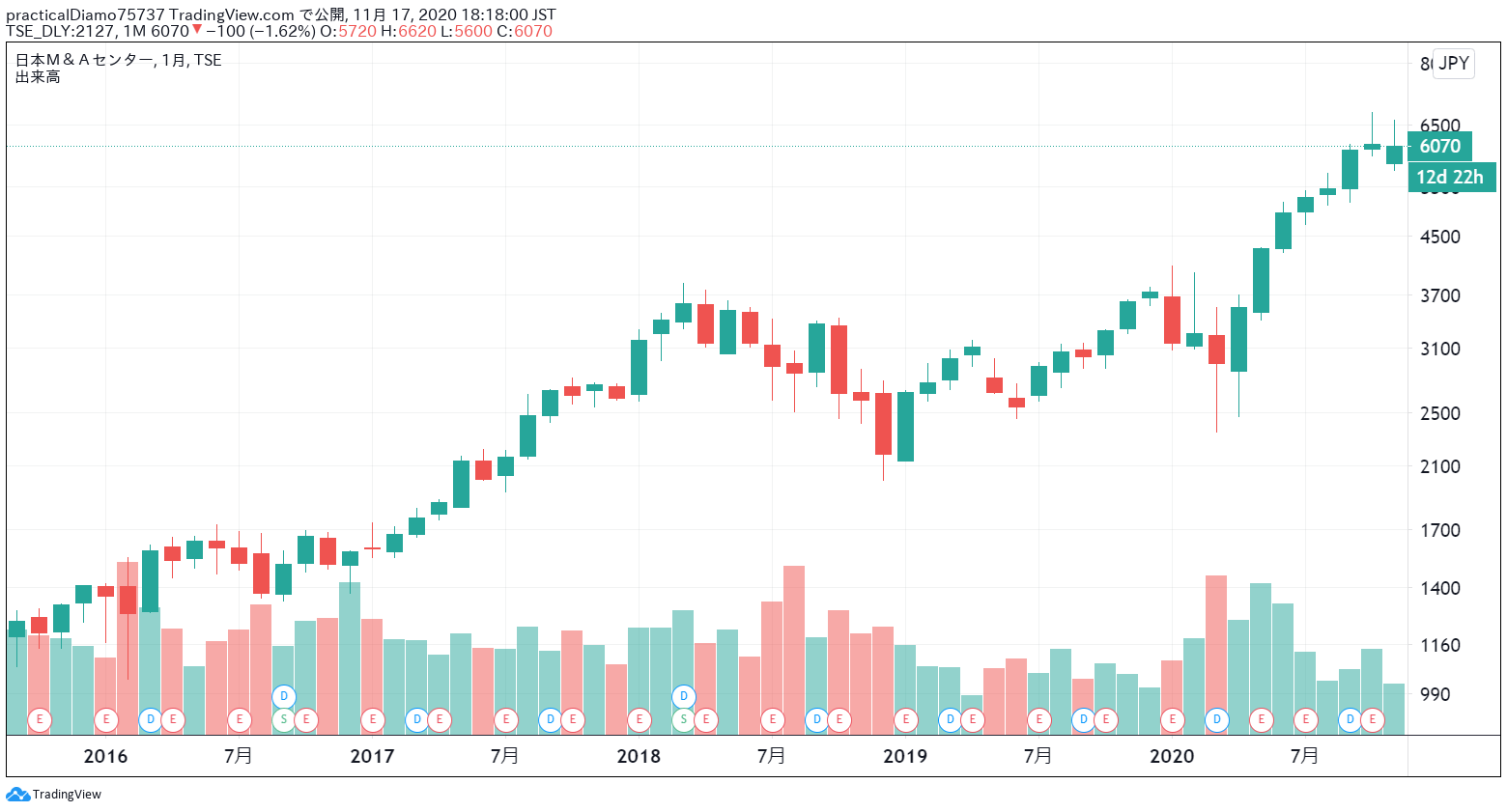

以下のグラフは、日本M&Aセンターの5年間の株価の動きとなっています。

2016年から右肩上がりに株価は上がっていき、2018年から2019年にかけて一旦株価は落ち着いています。2020年はコロナの影響で株価は下がっていますが、コロナが落ち着いたのちは株価が再び急上昇しているのが特徴となります。

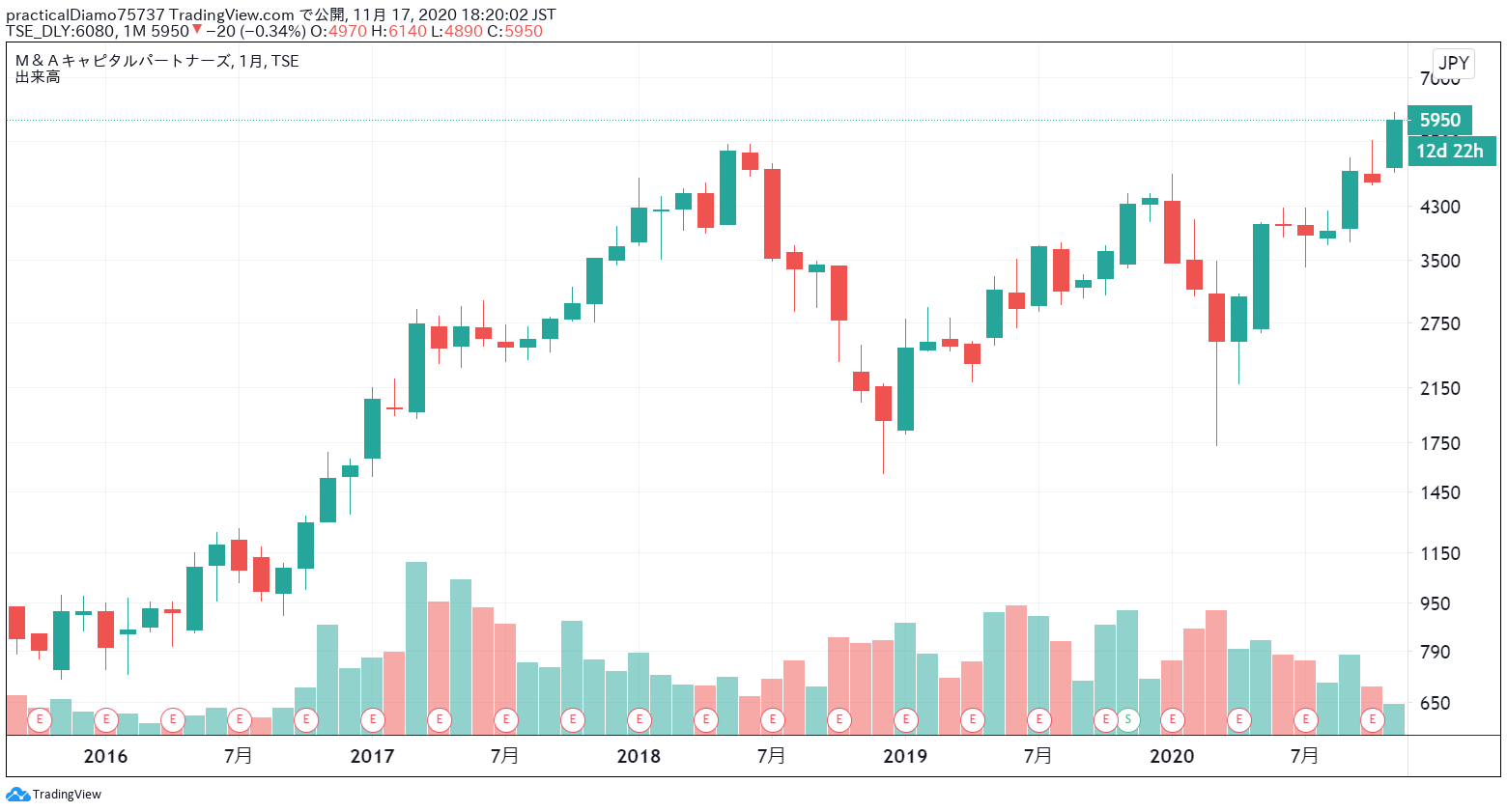

以下のグラフは、M&Aキャピタルパートナーズの5年間の株価の動きとなっています。

2016年から2018年にかけて急激に株価は上昇して、そこから一旦、株価は下落して動きは落ち着いています。コロナの影響ののちは、2018年の最高値を超えて株価は上昇しています。

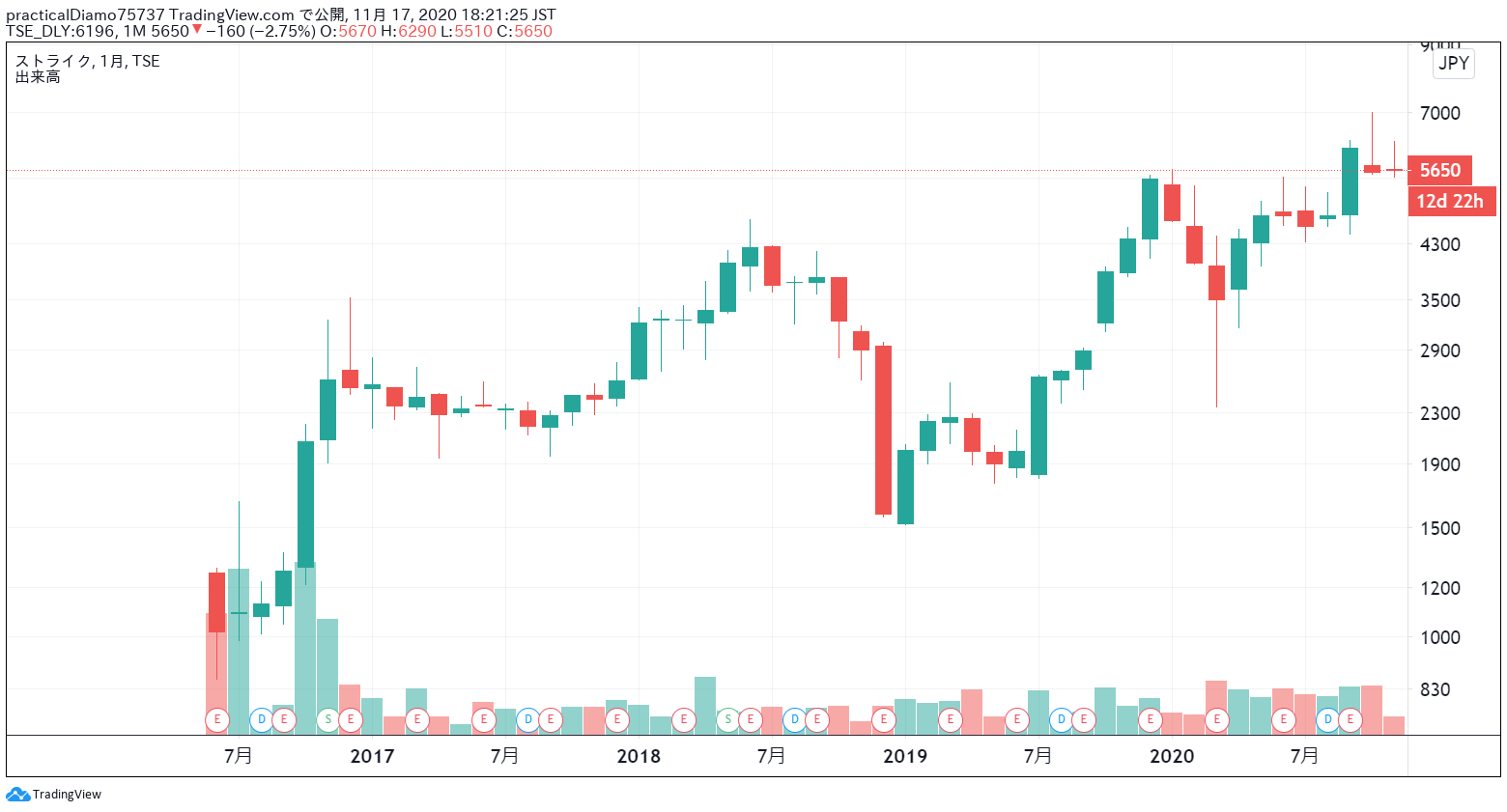

以下のグラフは、ストライクの5年間の株価の動きとなっています。

ストライクの株価も2018年にかけて株価が上昇し、その後年末にかけて下落したものの、2019年は株価が上昇しています。コロナの影響で下がったものの、その後上昇して高値を更新しています。

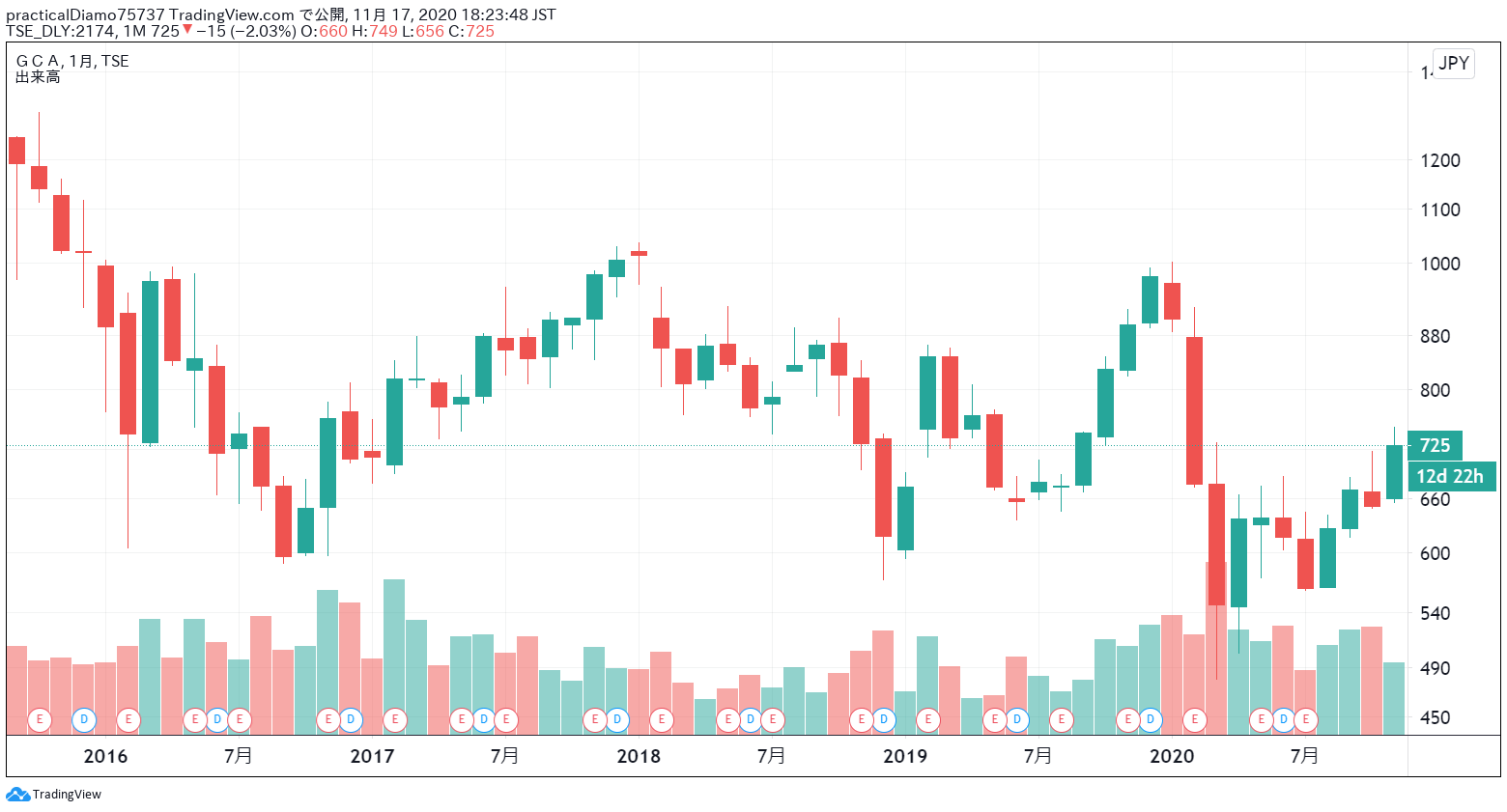

以下のグラフは、ストライクの5年間の株価の動きとなっています。

ここまでみてきたM&A専門の仲介会社と異なり、落ち着いた株価の動きとなっています。コロナについては他の仲介会社と同様で影響を受けており、株価が下がっています。一方、コロナ後は徐々に上昇しているもののまだコロナ前に回復していません。

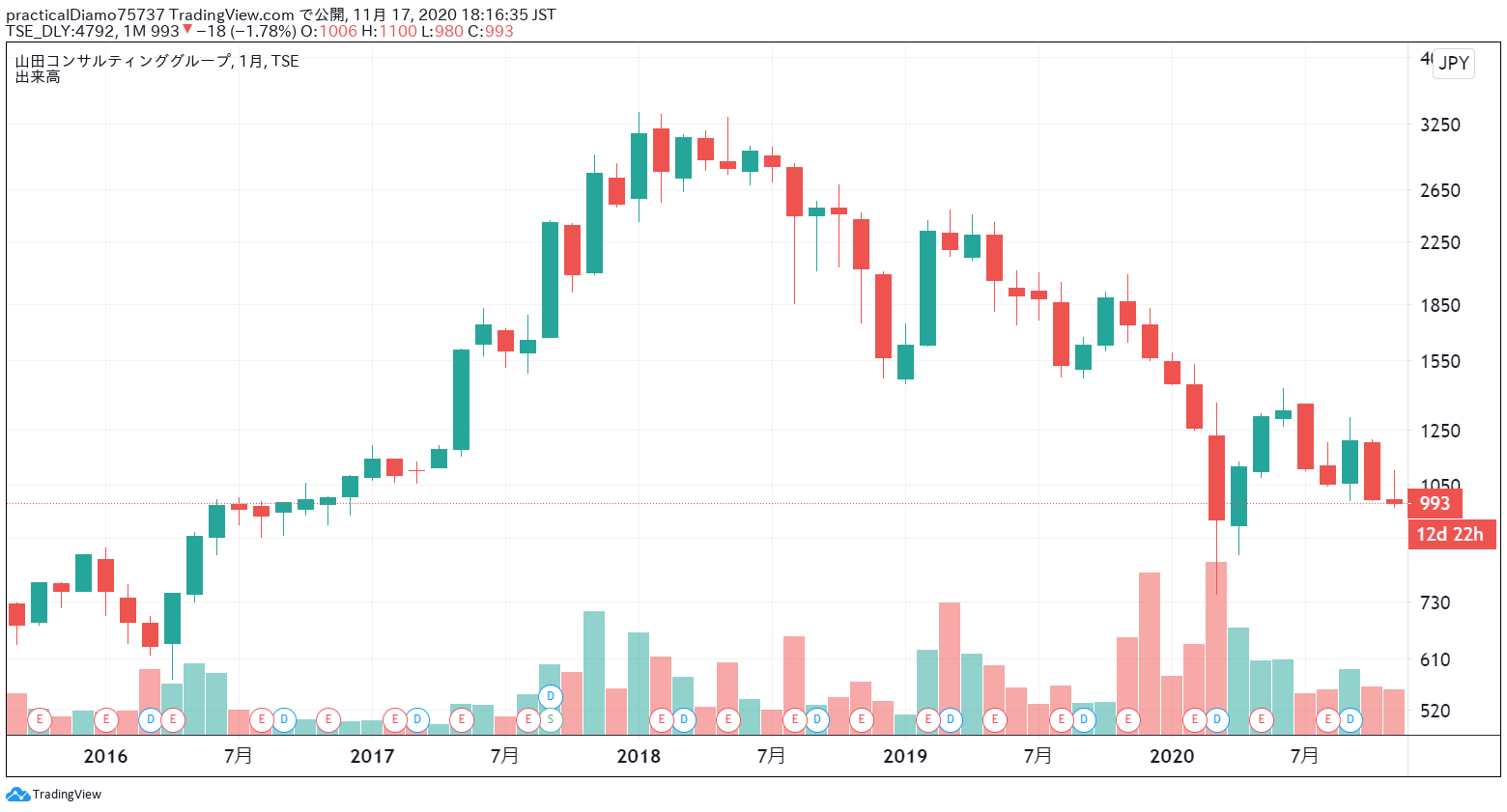

以下のグラフは、山田コンサルティンググループの5年間の株価の動きとなっています。

山田コンサルティンググループに関しても2018年前半まで株価が上昇しています。そこから株価は右肩下がりになっており、コロナの影響も受けて株価は下がっています。コロナ後も回復はできておらず、右肩下がりの傾向は続いている状況にあります。

ここまでM&A専門の仲介会社の株価をみてきました。

全ての会社の特徴として2018年にかけて株価が上昇している点です。これは2018年にかけてM&Aの件数が増加していることが影響していると考えられます。また、経営者の高齢化により事業承継案件も増えており、それに伴い事業承継案件も増加しています。

また、コロナの影響は全ての会社で受けてそのタイミングで株価は下落しています。その後の株価は、前半3社は戻していますが、後半2社はコロナ前まで戻っていません。コロナが落ち着くと中小企業の事業承継などの案件が増加する可能性が高く、今後もM&A仲介会社の株価に注目が集まるでしょう。

M&Aの仲介会社の株価の動きをみてきましたが、次にそれぞれのM&A仲介会社の特徴をみていきましょう。

日本M&Aセンターは、1991年4月に設立され、業界内でも成約実績が多いM&A仲介会社となっています。日本M&Aセンターの大きな特徴として、在籍スタッフや提携先の専門家によるセミナーを定期的に開催している点となります。

事業内容は、M&A仲介事業、PMI支援、企業評価、上場支援、MBO支援などの事業を行なっています。

M&Aキャピタルパートナーズは、2005年10月に設立されたM&A仲介会社となっています。中堅・中小企業を対象に友好的なM&Aサポートを行なっています。M&Aキャピタルパートナーズの特徴は、大手の仲介会社であるレコフと提携しており、両者の経営資源を活用した圧倒的な提案力の高さです。

事業内容は、M&Aアドバイザリーサービス、オンラインマッチングサービス、金融機関・会計事務所向けサービスなどの事業を行なっています。

ストライクは、1997年7月に設立されたM&A仲介会社で、公認会計士が主体となっています。公認会計士や金融機関出身者、M&A経験の豊富なベテランなどで構成されています。ストライクの最大の特徴は、「SMART」と呼ばれるM&A案件をインターネット上で検索できるサービスを提供している点となります。

事業内容は、M&A仲介事業、企業価値の評価、財務デューデリジェンスなどの事業を行なっています。

GCAは、2004年4月に設立されたM&A仲介会社となっています。日本にとどまらず、アメリカやヨーロッパなど25拠点を有しています。GCAの特徴は、クライアントの利益を尊重するM&Aコンサルタントが在籍して、企業にとっての成功を重視している点となります。

事業内容は、M&Aアドバイザリー、戦略・PMIコンサルティング、デューデリジェンス、アセットマネジメントなどとなっています。

山田コンサルティンググループは、1989年10月に設立されたM&A仲介会社となっています。他のM&A仲介会社の中でも設立が古い会社となっています。

事業内容は経営コンサルティング、不動産コンサルティング、事業再生コンサルティング、M&Aコンサルティングなど幅広く事業を行なっています。他のM&A仲介会社と異なり、様々な事業を行なっている点が特徴となっています。

上場しているM&Aの仲介会社の特徴をみてきましたが、株価が好調だった前半3社はM&A専門の会社となっていることが特徴でした。一方で、後半の2社は国内のM&Aにとどまらず、GCAはグローバルに展開、山田コンサルティンググループは、M&A以外のコンサルティングを展開しているという特徴があります。M&A件数のみならず、外部要因が影響して株価が伸び悩んでいるのではないかと思います。

ここからはM&Aにおいて株価がどのように計算されるのかをみていきましょう。その際に用いられる企業価値の評価方法として、インカム・アプローチ、マーケット・アプローチ、コスト・アプローチの3アプローチがあります。それぞれのアプローチのメリット、デメリット、代表的な手法についてみていきます。

インカム・アプローチは評価対象会社から期待される利益あるいはキャッシュ・フローに基づいて企業価値を評価する方法となります。

インカム・アプローチでは、評価対象会社の利益やキャッシュ・フローから計算されることとなるため、評価対象会社の収益力や固有の事情を反映させることができます。また、複数のシナリオや変動要素を考慮することができるため、柔軟に評価することができます。

一方で、計画は将来予測に基づき作成されるため、主観的な要素が織り込まれ、恣意性を排除することが難しく、客観的に評価することができません。また、当然ながら継続企業を前提に評価されることになるため、継続が難しい会社であれば用いることができません。

次にインカム・アプローチの代表的な手法であるDCF法、APV法、配当割引モデルについてみていきましょう。

DCF法は、将来獲得するキャッシュ・フローをそのキャッシュ・フローが実現するために見込まれるリスク等を反映された割引率で現在価値に割り引いて株価を計算する方法となっています。

DCF法にはポイントが二つあります。1点目が、将来獲得すると想定されるフリー・キャッシュ・フローをどう見込むのかという点です。2点目が、割引率において類似会社の資本構成などを用いることになるため、類似会社の選定がポイントとなります。

APV法は、資本構成が100%株主資本であると仮定して、株主資本コストでフリー・キャッシュ・フローを現在価値に割引き、負債による調達から得られた節税効果を加味して株価を計算する方法となっています。

将来の予想される配当金を株主資本コストで現在価値に割り引いて、株価を計算する方法となっています。

マーケット・アプローチは上場している同業他社や類似取引事例などを比較することで企業価値を評価する方法となります。

評価対象会社が上場会社であれば、評価対象会社の株価を用いて算定し、非上場会社であれば、類似の上場会社の株価を用いて算定することになります。

マーケット・アプローチでは、市場株価を用いて評価することになるため、客観的かつ公正に株価を評価することができます。

一方で、市場株価が一時的な異常値を示しているケースや、類似の上場会社がないケースなどは適切に評価ができません。また、評価のベースとなる市場株価はいわゆる少数株主価値といわれ、経営権をとるために過半数を超える株式を取得する場合にはコントロール・プレミアムを考慮する必要があります。

次にマーケット・アプローチの代表的な手法である、市場株価平均法、類似会社比較法、類似取引比較法についてみていきましょう。

市場株価平均法は、上場会社の一定期間の平均株価をもとに株価を計算する方法となっています。

当該方法は、評価対象の会社が上場会社でなければ市場の株価がないため、使用することができません。また、市場の株価が一時的な要因で異常値を示しているケースは、期間を長めにとるなど工夫が必要になります。

類似会社比較法は、類似会社の収益性(EBITDAや営業利益など)と時価を用いて倍率を計算して、その倍率をもとに評価対象会社の株価を計算する方法となっています。

当該方法は、評価対象会社と業種などが同じ会社がなければ適切に評価することは難しい方法となります。

類似取引比較法は、過去の類似したM&A取引の取引価格をベースに倍率を計算して、その倍率をもとに評価対象会社の株価を計算する方法となっています。

コスト・アプローチは、評価対象会社の純資産をベースに企業価値を評価する方法となります。

コスト・アプローチでは、評価対象会社の純資産をもとに評価するため、簡単に評価することができます。

一方で、純資産は過去からの蓄積を反映された純資産をベースに評価することになるため、将来の収益について一切織り込まれない評価となります。また、評価対象会社に知的財産権などの無形資産があると考えられるケースにはその無形資産は評価されないことになります。

そのほか、純資産をそのまま評価のベースとなるため、帳簿金額などが誤っている場合や、計上が漏れているものがある場合には適切に評価することができません。

次にコスト・アプローチの代表的な手法である時価純資産法、簿価純資産法についてみていきましょう。

時価純資産法は、会社で計上されている資産や負債を時価の評価に置き換えて、資産から負債を控除して株価を計算する方法となります。

簿価純資産法は、会社で計上されている純資産を株価として計算する方法となります。

その他、簡便的に純資産に3年分あるいは5年分の営業利益を乗せて計算する方法や、相続税評価額をベースで株価を評価されることもあります。これらは小規模な会社で簡便的に用いられる方法であり、上場企業やある程度の規模感がある取引においては用いられることはありません。

ここまでM&Aによる株価の影響をみてきましたが、いかがでしょうか。M&Aによる株価の変動要因は買収側と売却側で異なり、それぞれの要因をみました。

買収側では、M&A案件によりシナジー効果などにより業績が上がると判断すると株価は上昇します。一方で、買収金額が高いと判断された場合には、株価は下落してしまいます。売却側は、基本的に株価は上昇しやすい傾向になっています。売却側は株価プレミアムを乗せられることで、株価が高くなるためです。

コロナの影響でM&A件数が一旦落ち着きましたが、2019年まではM&A件数は増加傾向となっていました。特に2019年は過去最高のM&A件数となっています。そして、コロナが落ち着いてきた直近では規模は小さくなったものの、事業承継案件や不採算事業の撤退などにより増加傾向が高まっています。

それに伴い、上場しているM&A仲介会社の株価は2019年年末まで上昇基調となっていました。コロナの影響で2020年前半は下落しました。その後の株価はM&A中心に業務をしている会社とそれ以外の会社によって分かれています。2021年後半はM&Aを中心業務としている企業の株価は堅調な値動きを見せています。今後はM&A件数の増加も期待されるため、外部環境がよくなれば上昇していくことが期待されます。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)

M&A・事業承継のご相談ならM&Aサクシード

.png&w=3840&q=75)

■このようなお悩みはありませんか?

①M&Aの手紙は毎日届くがどこに依頼すればいいかわからない

②M&A会社との面談ではなく候補先がいそうか、売却金額はどのくらいかだけを知りたい

③自分と自社の人生が変わるM&Aの相手は、幅広い選択肢から自分で選びたい

M&Aのご相談ならビジョナルグループが運営する日本最大級のM&AマッチングサイトM&Aサクシードがおすすめ

■M&Aサクシードが選ばれる理由

①希望する条件の会社がすぐに見つかる機能が多数最短37日でスピード成約

②業界では珍しく契約なし、書類提出なしで売却相場がわかる「かんたん売却先検索」が使える

③多数の大手・優良企業が登録し、他社にはない異業種からの驚きのオファーで地域や業種を超えた大きなシナジー事例が多数

④M&A登録支援機関に認定されている

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

知識・経験が豊富な専任担当者が相談から成約に至るまで伴走します。

譲渡・譲受いずれもご相談も無料となりますので、まずはお気軽にご相談ください。