ストックオプション(新株予約権、SO)は、役員や従業員へのインセンティブ制度として多くの企業で導入されています。M&Aにおけるストックオプションの取り扱いや種類、税務をくわしく解説します。(公認会計士・税理士 河野 雅人 監修)

楽天グループ株式会社では子会社や関連会社を含む取締役や役員、従業員に対してストックオプションを発行しています。[1]

将来、自社の株式100株を1円で購入することができるというストックオプションで、以下の表に示すように発行から1年〜10年までに段階的に権利の行使ができる割合に制限を設けています。

これにより権利行使を段階的に制限することで、従業員の早期退職を防止する効果が期待できます。

ストックオプション発行日から行使までの期間 | 行使可能なストックオプションの割合 |

|---|---|

1年後から2年後の前日まで | 15% |

2年後から3年後の前日まで | 35% |

3年後から4年後の前日まで | 65% |

4年後から10年後まで | 100% |

売り手企業が株式譲渡、株式交換、株式移転によって完全子会社となる場合や、合併によって消滅会社となる場合において、ストックオプションの取り扱いが問題となります。

ここでは売り手企業におけるストックオプションの取り扱いについて見ていきます。

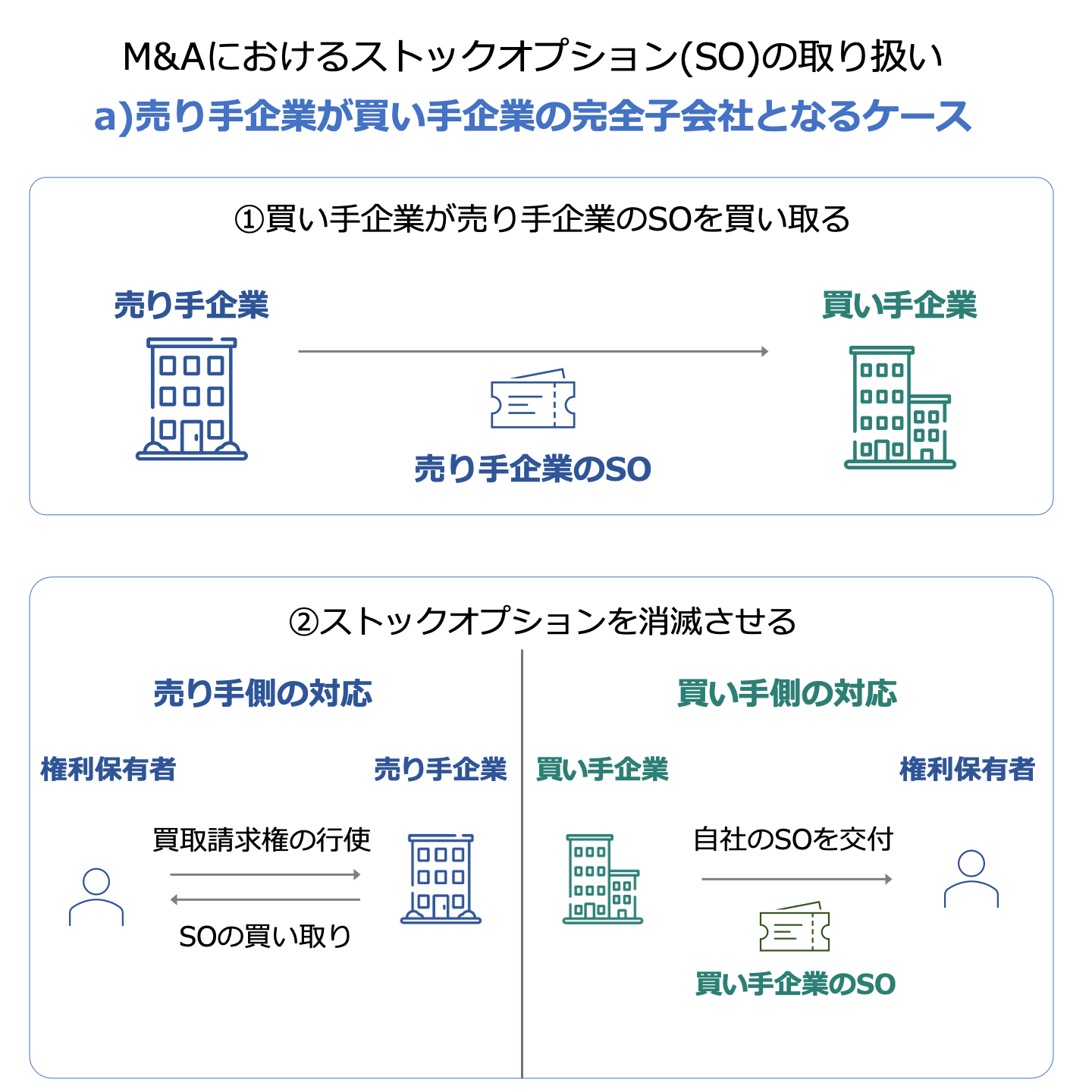

株式譲渡や株式交換、株式移転によって売り手企業が買い手企業の完全子会社になる場合、売り手企業が発行したストックオプションを完全親会社となる買い手企業がそのまま引き継ぐと、ストックオプションの行使により完全親子会社関係が崩れてしまい、買い手企業にとって不都合な状況になる可能性があります。

そこで、M&Aのような組織再編時は売り手企業が発行するストックオプションを買い手企業が公正な価格で買い取ることが一般的です。

売り手企業のストックオプションが消滅する場合、ストックオプションの権利保有者は「新株予約権買取請求権」を行使することができます(会社法第777条)。

新株予約権買取請求とは、ストックオプションの権利保有者が発行会社に対し、保有するストックオプションを公正な価格で買い取ることを請求することができる権利をいいます。

これにより、ストックオプションの権利保有者が、その消滅により不利益を被ることを回避することができます。

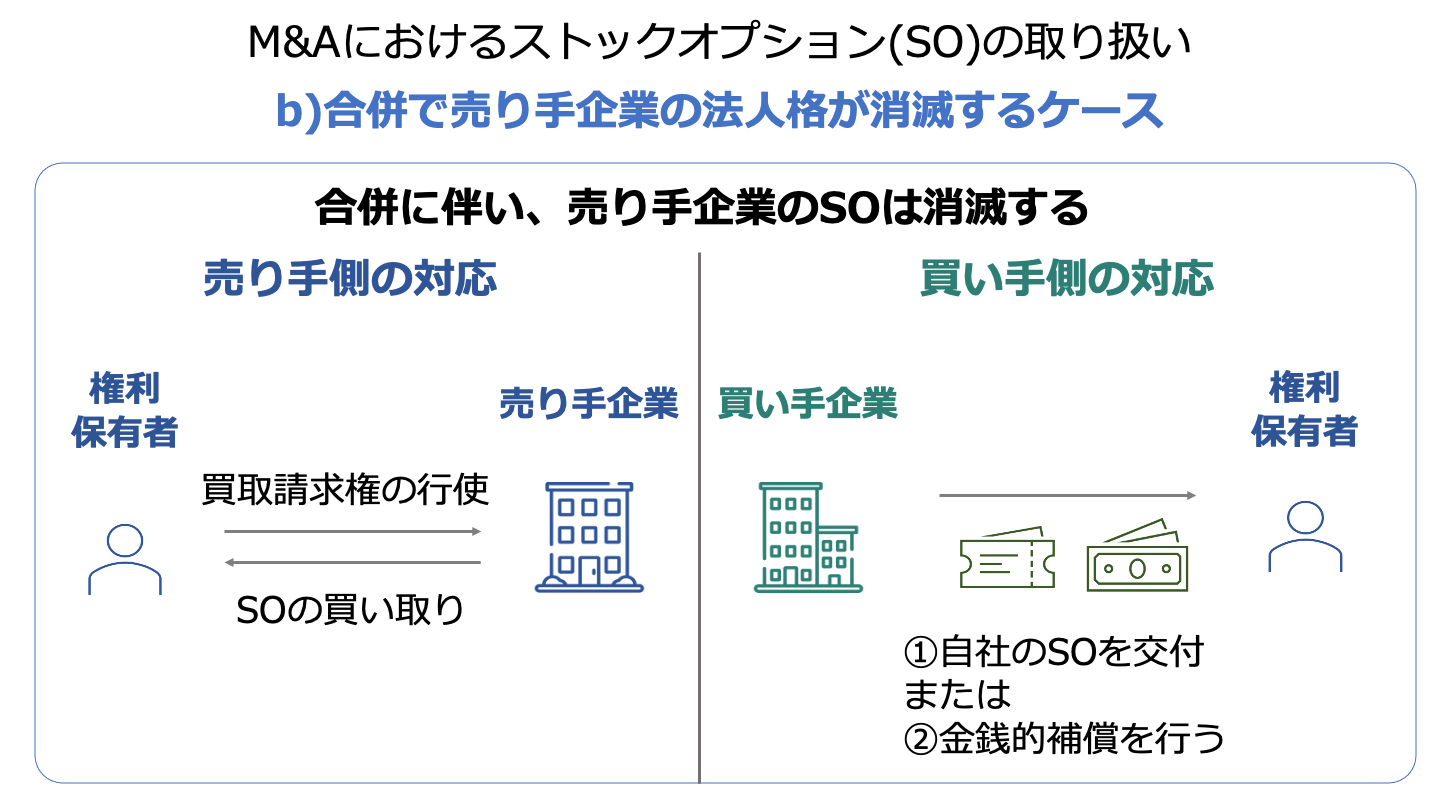

合併には吸収合併と新設合併があります。

吸収合併、新設合併いずれの場合であっても、売り手企業(消滅会社)が発行するストックオプションは合併の効力発生日に消滅すると規定されています[2]。

ただし、上記で記載した売り手企業が完全子会社となる場合と同様に、合併により消滅する会社(売り手企業)が発行するストックオプションの権利保有者に対して、存続会社又は新設会社(買い手企業)のストックオプションを交付することができます。[3]

また、条件に合致しないストックオプションを付与された場合や、存続会社又は新設会社(買い手企業)のストックオプションが付与されない場合には、発行会社(売り手企業)に対してストックオプションの買い取りを請求することも可能です。

[2]会社法第750条第4項、会社法第754条第4項

[3]会社法第236条第1項第8号

上記で記載した通り、売り手企業が発行するストックオプションの権利保有者に対して、その保有するストックオプションを買い取り、金銭などの対価を支払うことでストックオプションを消滅させるケースが一般的です。

売り手企業の従業員にとってストックオプションは大きなインセンティブであり、これが会社の都合により消滅するとなると会社への不満へとつながりかねません。

そこで、売り手企業が発行したストックオプションを消滅させた上で、代わりのインセンティブとして、買い手企業がストックオプションを発行し、売り手企業のストックオプション権利保有者に付与するというケースもあります。

合併には存続会社と消滅会社が存在し、消滅会社が発行していたストックオプションは合併によって消滅します。

そこで、合併の際に消滅会社のストックオプションの権利保有者に不利益とならないよう対処する必要があります。

上記の記載されたように、消滅会社のストックオプションが合併に際し、権利が消滅することになります。

そこで、合併契約において、消滅会社のストックオプションの権利保有者に、存続会社からのストックオプションを付与するといった契約内容とするケースが一般的です。

また、存続会社からのストックオプションの権利保有者に金銭的補償をする場合もあり、合併契約内容に盛り込まれます。

この場合、合併契約の内容に金銭的補償の金額や算定方法などが記載されます。

ストックオプションはインセンティブ制度であるため、買い取り価格をいくらにするのか、また、合併後においてインセンティブ制度をどのように設計するのかが実務において重要となります。

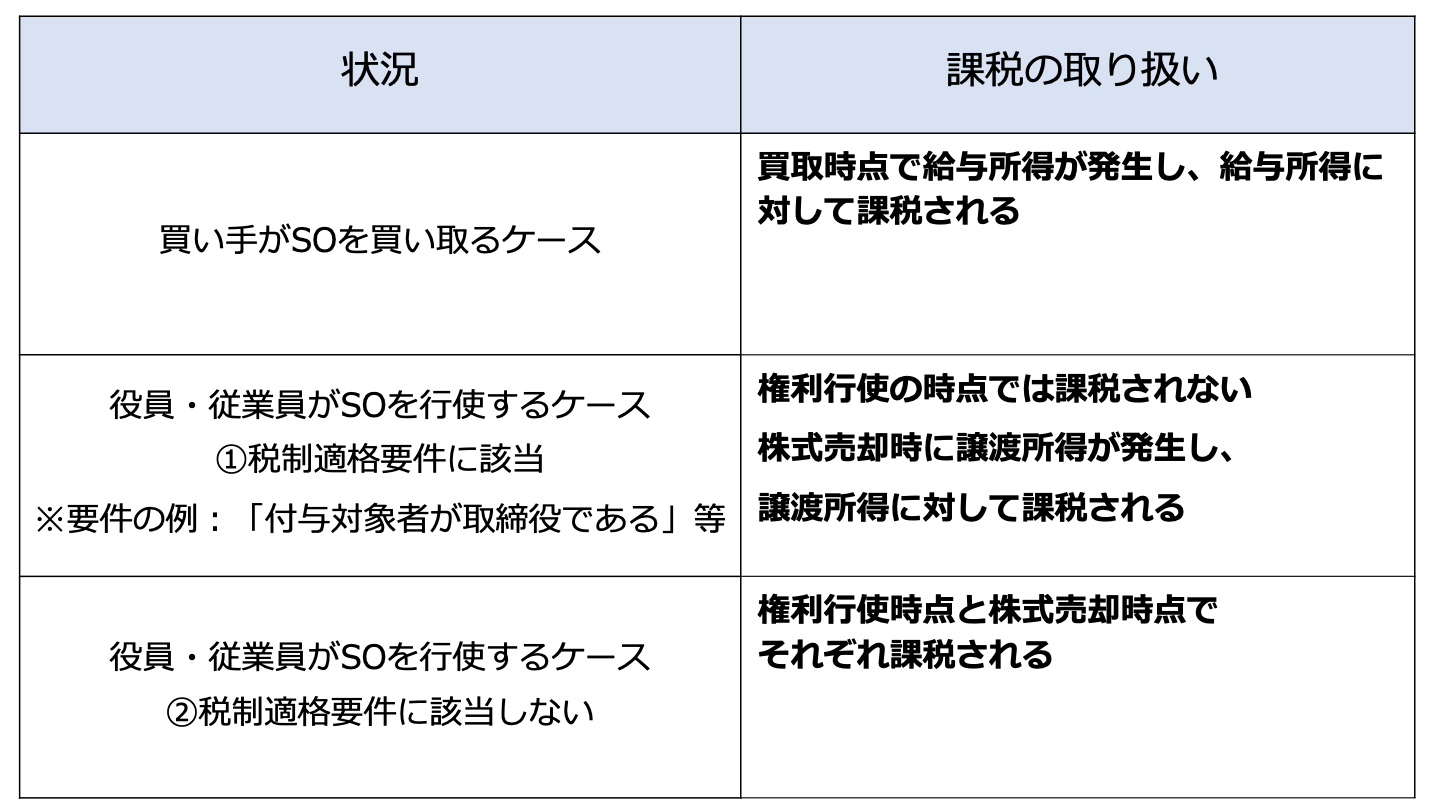

M&Aにおけるストックオプションの課税関係については、ケースに応じて給与所得か譲渡所得かに分かれるため注意が必要です。

買い手企業が売り手企業からストックオプションを買い取るケースでは、買い取りが行われた時点で経済的利益が生まれるものとみなされるため、当該日においてストックオプション権利保有者に給与所得が発生します。

ストックオプション制度における役員および従業員などに対する所得税課税は、付与されるストックオプションの内容が一定の要件を満たす「税制適格ストックオプション」に該当する場合と、該当しない場合で取り扱いが異なります。

税制適格要件に該当する場合、ストックオプションの権利行使時には課税は行なわれず、取得した株式を売却する際に、株式の売却価額と行使価格との差額が譲渡所得として課税されることになります。

税制非適格のケースでは、ストックオプションの権利行使時に、行使時の株式の時価と行使価格との差額に対して所得税が課税されます。

さらに、取得した株式を売却する際においても、株式の売却価額と行使時の株式の時価との差額が譲渡所得として課税されます。

税制適格を満たすための主な要件は、以下の通りです。[4]

[4]租税特別措置法第29条の2

ここでは、ストックオプションの種類やその特徴について見ていきます。

通常型ストックオプションとは、最も一般的な形態であり、会社の役員や従業員に無償でストックオプションを付与します。

会社の業績が向上したときのインセンティブの意味を持たせたストックオプションです。

通常型ストックオプションは一般的に、税制適格の要件を満たしています。

通常型ストックオプションでは、権利を行使する時点で株価が権利行使価格を上回っていた場合、権利行使価格との差額が権利行使した人に対する報酬となります。

税制適格の要件を満たしていれば、権利行使時には所得税は課税されず、取得した株式を売却し、利益を確定した時点で課税されることになります。

通常型ストックオプションは無償で役員や従業員に付与するのに対し、「有償型ストックオプション」は、付与時の時価でストックオプションを発行します。

有償型ストックオプションは税制適格の要件を満たさない人や、適格要件を満たすものの、権利行使限度額を超える見込みがある人に発行され、利益確定時に課税されます。

「株式報酬型ストックオプション」は、あらかじめ決められた権利行使価格をほぼ無償で設定し、権利行使時に株式で報酬を支払う場合に利用するストックオプションです。

例えば「100株を1円で購入できる」といった、ほぼ無償で株式を取得できる内容にすることで、権利行使時の株価をそのまま報酬とすることができます。

有償型ストックオプションは税制非適格ストックオプションとなるため、権利行使時と利益確定時の両方で課税されることになります。

通常、経営陣に対するボーナスや役員退職慰労金として発行されます。

通常型ストックオプションは、誰に付与するか、どのように配分するかを決めて発行します。

これに対し「信託型ストックオプション」では、発行時点で付与する相手や配分を決めない点がその特徴となっています。

信託期間の終了時点で、役職や在籍期間、貢献度といった条件に応じてポイントを付与します。

発行、付与のタイミングを遅らせることで、これから就任する役員や将来の入社予定の従業員に対し実質的にストックオプションを付与することができます。

具体的には、信託(受託者)に対して、ストックオプションを発行し、信託(受託者)がこれを保管し、一定の条件を満たしたときに会社の役員や従業員に交付する仕組みとなっています。

売り手企業、買い手企業の双方においてストックオプションの保有者はM&Aに際し、権利内容の変更や、権利行使ができなくなるケースがあります。

これは従業員の離職につながるため、売り手側、買い手側双方にとってリスクヘッジをする必要があります。

ここでは、売り手側、買い手側のそれぞれから見たストックオプションの注意点を解説します。

売り手企業が発行するストックオプションの保有者にとって、完全子会社や合併消滅会社となった場合、ストックオプションが消滅する可能性があります。

ストックオプションが消滅すれば、インセンティブを期待していたストックオプション保有者に不利益をもたらします。

その結果、経営陣に対して不信感を抱き、退職するケースも考えられます。

売り手企業の経営者は、将来的にストックオプションが消滅する可能性を、ストックオプションの保有者に説明することや、M&Aによる売却が具体的になった場合、ストックオプションの取り扱いを説明しなければなりません。

M&Aによる売却を実施する場合に、買い手企業がストックオプションを代替のインセンティブ制度があれば、その権利内容を説明します。

買い手企業も、ストックオプション消滅による従業員の退職リスクには対処しなければなりません。

役員や従業員が退職することにより事業計画が想定通りにいかなくなるなど、M&A後のPMIが失敗する可能性もあります。

特に、合併によって売り手企業が消滅する場合において、買い手企業による金銭的補償や存続会社からストックオプションを付与する場合には、対応方法を合併契約書に記載することが必要となります。[5]

[5] 会社法第749条第2項、第4項

ストックオプションは役員や従業員のインセンティブとして多くの企業において活用されています。

M&Aに際しては人材の流出リスクを抑えるためにもストックオプションに詳しい専門家との連携をおすすめします。

(執筆者:公認会計士・税理士 河野 雅人 大手監査法人勤務後、独立。新宿区神楽坂駅近くに事務所を構え、高品質・低価格のサービスを提供している。主に中小企業、個人事業主を中心に会計、税務の面から支援している)

公式HP:河野公認会計士税理士事務所