イベント業界はコロナ禍により大きな転換期を迎え、M&Aの動きが活発です。イベント業界の現状とイベント会社(イベントの企画・集客・運営に関わる企業)のM&A動向、最新事例、売却価格を徹底解説します。(執筆者:京都大学文学部卒の企業法務・金融専門ライター 相良義勝)

日本イベント産業振興協会の推計によると、国内イベント消費規模(消費者がイベント出発前からイベント後にわたりイベントのために消費する金額の総計)は2012年から2019年まで8年連続で前年を上回っており、コロナ禍以前のイベント業界の堅調さがうかがわれます。[1]

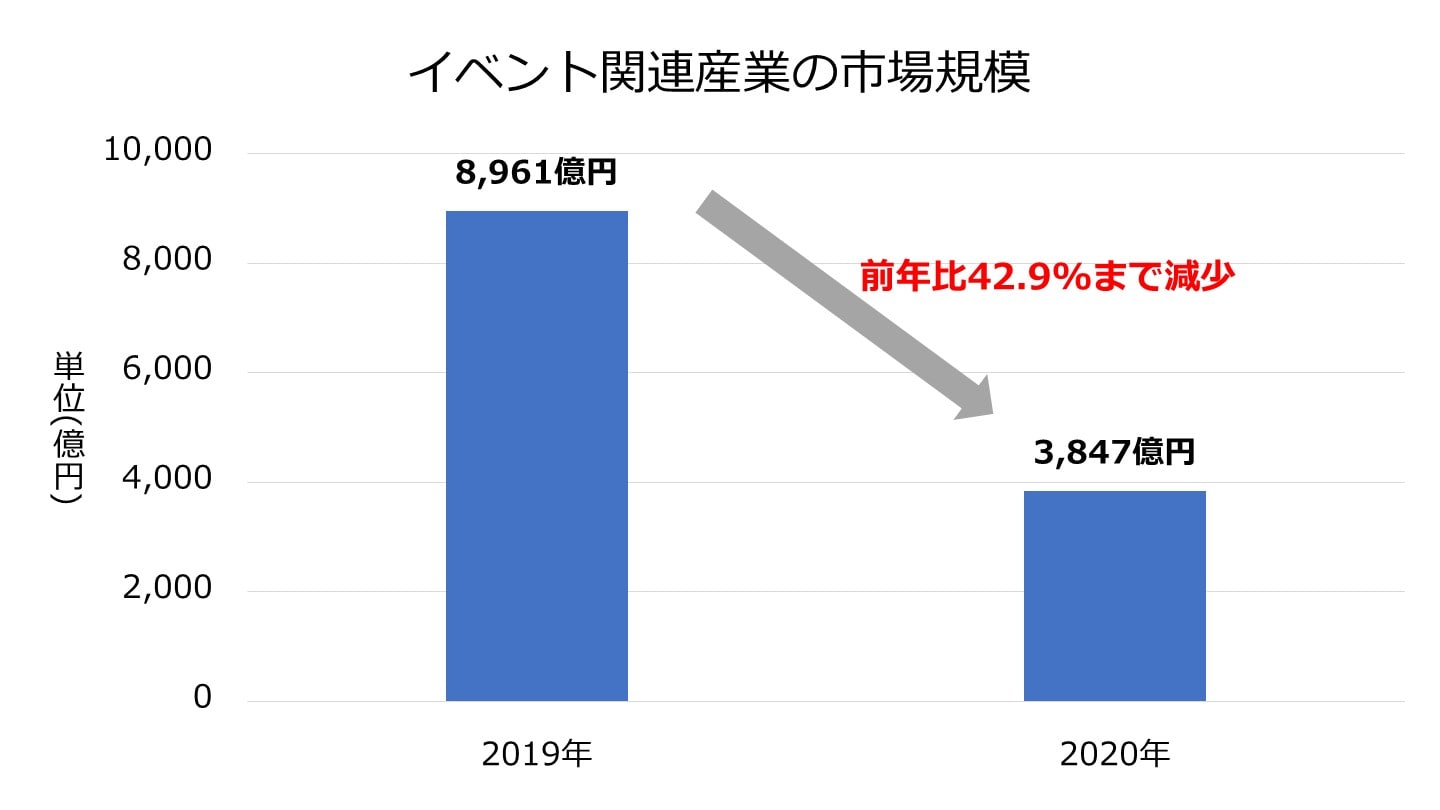

2019年度における、警備業・人材派遣業・印刷業などのイベント関連売上高、商店街イベントや会議・小セミナーの売上高なども合わせたイベント関連産業全体の規模は8,961億円であったと推計されています。[2]

ところが、2020年にはコロナ禍がイベント業界を直撃する格好となり、イベントの延期・中止、開催方法変更などが大きく影響して、イベント関連産業規模は前年比42.9%の3,847億円へと落ち込みました。[2]

イベント産業規模推計(日本イベント産業振興協会)のデータを基に作成

感染予防対策を徹底した上での制限付き開催やオンライン開催への移行により再開されるイベントも徐々に増えているものの、オンライン開催がコロナ禍以前のリアルイベント開催と比肩できる事業規模となっている例は多くありません。

オンラインイベントからは需要が獲得しにくい業種(イベント施設運営や警備など)も存在します。

コロナ禍が収束したとしてもリアルイベントの市場規模が以前と同じレベルに回復できるかどうかは不透明な状況です。

一方、オンライン開催イベントやリアルとオンラインが融合した形のイベントは今後の大きなトレンドとなることが予想されます。

[1]2019年の国内イベント消費規模推計発表(日本イベント産業振興協会)

[2]2020年イベント産業規模推計(日本イベント産業振興協会)

国内イベント会社が売り手となったM&Aの事例と、他社を引受先として行った増資・資本提携の事例を紹介します。

HIKKY:バーチャルアイテム・リアル商品の売り買いができるVRマーケットの運営や、クライアント企業のバーチャル事業展開をサポートする包括的なソリューション提供、VRコンテンツ開発エンジンの提供などの事業を展開[3]

NTTドコモ:携帯電話回線サービス、光ブロードバンド通信、動画・音楽配信、ECマーケット、金融・決済サービス、法人向けIoT・システム開発などの事業を展開[4]

譲渡企業・譲り受け企業:XR(VR・ARなどのバーチャル関連先端技術)に関する事業の共同展開[3]

K-PRO:お笑いライブを中心とするイベント・興業の主催・企画・マネジメント事業を展開[5]

grabss:ライブイベントの電子チケット販売サービス、インターネット電話サービス、法人向けWeb会議サービスなどを展開[5]

譲渡企業・譲り受け企業:タレントとファンをつなぐプラットフォーム事業の拡大[5]

リンク:東京・神奈川地域の私立小・中・高等学校を主な対象とする進学相談イベント(合同学校説明会)事業と横浜地域情報フリーペーパー発行事業を展開[6]

イード:多数のジャンルにわたるWebメディアの運営事業、マーケティングリサーチ事業、EC事業者向けショップ運営システム提供事業などを展開[7]

譲渡企業・譲り受け企業:リンクの進学相談イベント・紙媒体メディアとイードの教育関連Webメディアの連携により、リアルとオンラインの融合を図りつつ、保護者・受験生と学校を結ぶ進路情報サービスの全方位展開を図る[6]

bravesoft:イベントのための集客用・運営用Webサイトやイベント公式アプリなどをプラグラミング不要で手軽に作成できるサービス「eventos」を初め、イベント関連DXプラットフォームの開発事業を展開[8]

マイナビ:採用・就職・転職関係の各種Web情報サービス、人材マッチングサービス、研修サービスなどの事業を展開[9]

譲渡企業:イベントDXプラットフォーム開発事業推進のための資金調達[8]

アルファ:イベント業界向けにコンサートグッズ・ノベルティーグッズの企画製造事業を展開[10]

丸井織物:日本最大の合繊織物メーカーで、繊維とITを掛けあわせた事業(オリジナルTシャツのオンデマンド作成Webサービスなど)も多角的に展開[10]

譲り受け企業:オンデマンド事業におけるイベント関連分野への新規参入、アーティストグッズのオンライン販売などの新しい流通形態の開発・展開[10]

さどやニッポン:新潟県佐渡島の地域創生のためのイベント企画・運営、祭具の製造・販売、佐渡島に関する情報発信、地産地消・観光客誘致を目的としたカフェ運営などの事業展開を目指して2019年9月に設立、2020年5月に株式会社化[11]

だいし創業支援ファンド:新潟県の地方創生を目的として第四銀行とだいし経営コンサルティングが共同で設立したファンド[11]

譲渡企業:地域イベント企画・運営、祭具製造用工具・器具購入、カフェ用店舗改装などのための資金調達[11]

LATEGRA:3DCG・VR・ARなどの技術を駆使し、リアルとバーチャルが融合したライブ・エンターテインメント・イベントの企画・制作・運営事業を展開[12]

トーハン:多数の出版社・メーカーと全国の書店・コンビニエンスストアなどを結ぶ出版販売・流通事業を展開[12]

譲渡企業・譲り受け企業:LATEGRAのコンテンツ制作・プラットフォーム運営ノウハウとトーハンの出版社・書店とのコネクションを掛けあわせ、ネット空間と書店店頭などのリアル空間を融合したライブイベント開催・コンテンツ配信の事業展開を図る[12]

ピー・エイチ・ワークス:ファブリックシステム・LED 一体型システム・デジタルプリント・3D サインの技術を駆使した空間装飾ソリューションを強みとして、イベント・展示会の設計・デザイン・製作・施工事業を展開[13]

トーガシ:リアルイベントとオンラインイベントに対応し、企画立案からクリエイティブ制作、運営代行まで総合的なイベント・サポート事業を展開[14]

譲渡企業・譲り受け企業:互いの強みを持ち寄り、高度化する顧客ニーズに対応したソリューションの提供により継続的な事業成長を図る[15]

[3]HIKKYとの資本・業務提携に合意(NTTドコモ)

[4]会社概要(NTTドコモ)

[5]K-PROとの資本業務提携及び第三者割当増資引受に関するお知らせ(grabss)

[6]進学相談イベントを展開するリンクを子会社化(イード)

[7]事業概要(イード)

[8]マイナビ他から7億円の資金調達を実施(PR TIMES)

[9]サービス(マイナビ)

[10]コンサートグッズの企画/製造事業を買収(丸井織物)

[11]さどやニッポンへの出資について(第四銀行・だいし経営コンサルティング)

[12]LATEGRAとの資本業務提携のお知らせ(トーハン)

[13]ピー・エイチ・ワークスと資本提携(トーガシ)

[14]サービス(トーガシ)

[15]会社概要・沿革(ピー・エイチ・ワークス)

国内イベント会社が買い手となったM&Aの事例を紹介します。

アプメス:首都圏・札幌・名古屋・大阪で人材派遣とセールスプロモーションの事業を展開[16]

ヒトトヒトホールディングス:各種施設・ビルの総合マネジメント、企画・設計施工・受付・会場案内などのイベントマネジメント、各種施設・イベントにおける業務請負などの事業を展開する企業グループの持株会社[17]

譲り受け企業:人材活用事業のさらなる拡大[16]

Xyvid:米国において、製薬業界・金融業界を中心とした大手企業に対してオンラインイベント・プラットフォームやプロフェッショナルサービスによるイベントDXソリューションを提供[18]

ブイキューブ:自社および他社の各種ツールを用いたオンラインイベント・オンラインコミュニケーション支援ソリューション事業などを展開[19]

譲り受け企業:世界最大の市場である米国やシンガポールを中心とする東南アジア市場におけるイベントDX事業の拡大、国内市場における製品ポートフォリオ拡大[18]

ウィズ:北海道旭川地域で試食マネキン(宣伝販売促進員)の人材紹介を中心とする人材サービス事業を展開[21]

サツキャリ:北海道全域で小売店舗向けの人材紹介・派遣、催事・展示会イベントにおける各種交渉・手配の代行、店舗巡回による売場構築(ラウンダー業務)などの事業を展開[22]

譲渡企業・譲り受け企業:ウィズの会社解散に伴うスタッフ・ノウハウの承継[21]

[16]アプメスの株式取得に関するお知らせ(ヒトトヒトホールディングス)

[17]事業紹介(ヒトトヒトホールディングス)

[18]Xyvidの買収および資金の借入に関するお知らせ(ブイキューブ)

[19]製品・ソリューション(ブイキューブ)

[20]四半期報告書-第22期第2四半期(ブイキューブ)

[21]ウィズより人材サービス事業を承継(インパクトホールディングス)

[22]サービス紹介(サツキャリ)

M&Aにおいては売り手企業の価値を一定の方式にしたがって算定し、その結果に基づいて条件交渉を行って売却価格を決定します。

企業価値の算定方式には様々な種類があり、それぞれにメリットとデメリットがあります。

現在最も標準的とされるのはDCF法ですが、ファイナンスなどに関する高度な専門知識を駆使する方法であるため、通常は専門機関に委託して算定を行う必要があります。

より簡便で、専門家以外でも理解しやすい手法に年倍法があり、契約当事者間の信頼感・納得感が重視される非上場中小企業のM&Aなどで用いられます。

売却価格相場の目安を考える上でも有用です。

年倍法では「企業価値=時価純資産+直近年度の営業利益の数倍」とします。

「時価純資産」は貸借対照表上の資産と負債を時価で評価し直して差し引きしたもの(時価資産-時価負債)です。

式の後半部分は、直近の利益をもとにして企業の将来性を大ざっぱに見積もった金額です。

一般的な相場は営業利益の3~5倍とされています。

その企業が持つ潜在的な収益力や、買い手と統合した場合のシナジー(相乗効果)の評価が大きいほど、営業利益にかける数値は大きくなります。

従来型のリアルイベントを主軸とするイベント会社にとっては現在の経営環境は厳しく、将来的な見通しが立ちにくい状況となっています。

買い手側からするとこれは大きなリスクであり、将来性の評価を大幅に下げる要因となりえます。

場合によっては年倍法において営業利益にかける数値が1より小さくなるケースもあるでしょう。

一方、イベント業界において最大の成長領域と言えるオンラインイベントを主要事業とする会社の場合、将来性について比較的高い評価が期待できます。

実際の評価額は各企業の事業内容、財務状況、買い手との相性などの様々な要因に左右されるため、相場を具体的な金額で挙げることはできません。

また、リアルイベントを主軸とする企業であっても、買い手企業のITリソース・ノウハウなどを活用することでオンライン化やリアル・バーチャル融合を推進することが可能なケースなどでは、比較的高額の売却価格となる可能性があります。

オンラインイベントはコロナ禍前から徐々に広がりを見せていましたが、コロナ禍をきっかけにして一気に市場が拡大する情勢となっています。

今後はリアルイベントとオンラインイベントの融合がイベント業界の中心トレンドとなることが予想されます。

リアルイベントを主軸とする企業にとってもオンラインイベントを主軸とする企業にとっても、競争を勝ち抜く上でM&Aの活用が大きな武器となるでしょう。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)