リフォーム業のM&A動向と買収・売却事例をくわしく解説

- 法務監修: 相良 義勝 (京都大学文学部卒 / 専業ライター)

人口減少や消費者の志向の変化、国の振興政策などを背景としてリフォーム市場に注目が集まり、リフォーム会社のM&Aが活発化しています。リフォーム業の業界動向とM&A動向、近年のM&A事例を徹底解説します。

国土交通省の建築物リフォーム・リニューアル調査[1]によると、リフォーム工事受注高は下表のように年度により増減を繰り返しながら推移しており、緩やかな成長傾向がうかがえるものの、伸び悩んでいる状況と言えそうです。

2020年度の受注高減少にはコロナ禍が影響していると考えられます。

コロナ禍が今後どのような影響をリフォーム業界に与えることになるかは現時点では予測しがたいところがあります。

年度 | 受注高 | 前年比 |

|---|---|---|

2012年 | 90,771 | 6.7 |

2013年 | 110,083 | 21.3 |

2014年 | 99,603 | ▲ 9.5 |

2015年 | 119,456 | 19.9 |

2016年 | 157,177 | 31.6 |

2017年 | 124,873 | ▲ 20.6 |

2018年 | 120,749 | ▲ 3.3 |

2019年 | 127,394 | 5.5 |

2020年 | 106,355 | ▲ 16.5 |

持ち家の新設着工戸数は1996年をピークに減少し、低迷を続けています。[2]

今後中長期的に人口減少が進行すると予想されることから、新設住宅着工戸数がさらに低下していく可能性が高いでしょう。

一方で、地方部を中心に空き家が増加しており、環境衛生や防犯、防災などの面から問題視されています。

こうした状況のなか、空き家を含めた既存(中古)住宅をいかに有効に活用して産業振興や住環境の整備を図っていくかが大きな課題となっており、リフォームやリノベーション(建築物の用途・機能の変更を伴う大規模な改修)に期待が集まっています。

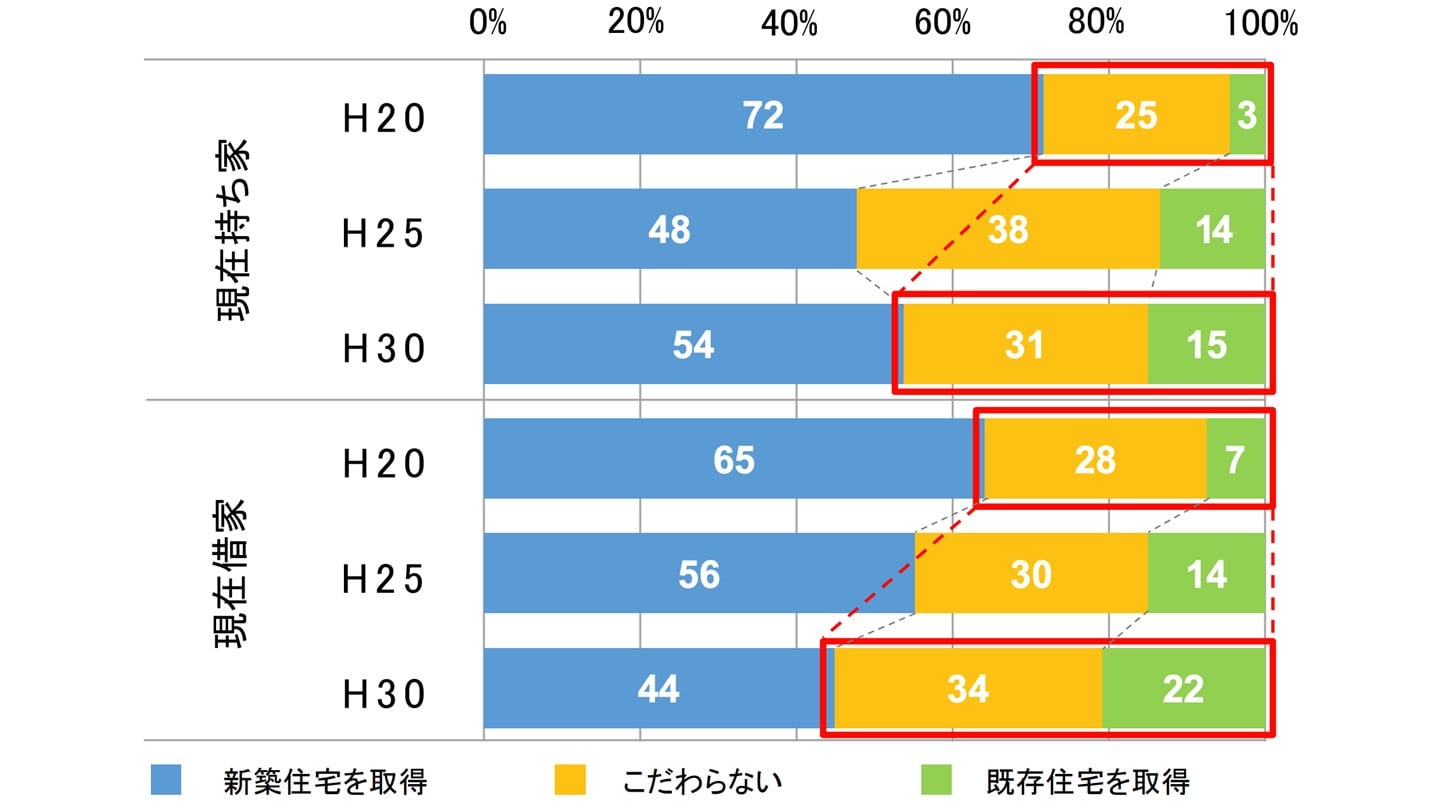

消費者の新築志向も弱まりつつあり、既存住宅を希望する層や新築・既存にこだわらない層が年々増加する傾向にあります(図1)。

図1:次の住まいに関する意向(持ち家の取得・住み替え意向がある世帯について集計)

出典:既存住宅流通市場活性化のための小委員会 とりまとめ参考資料(国土交通省)

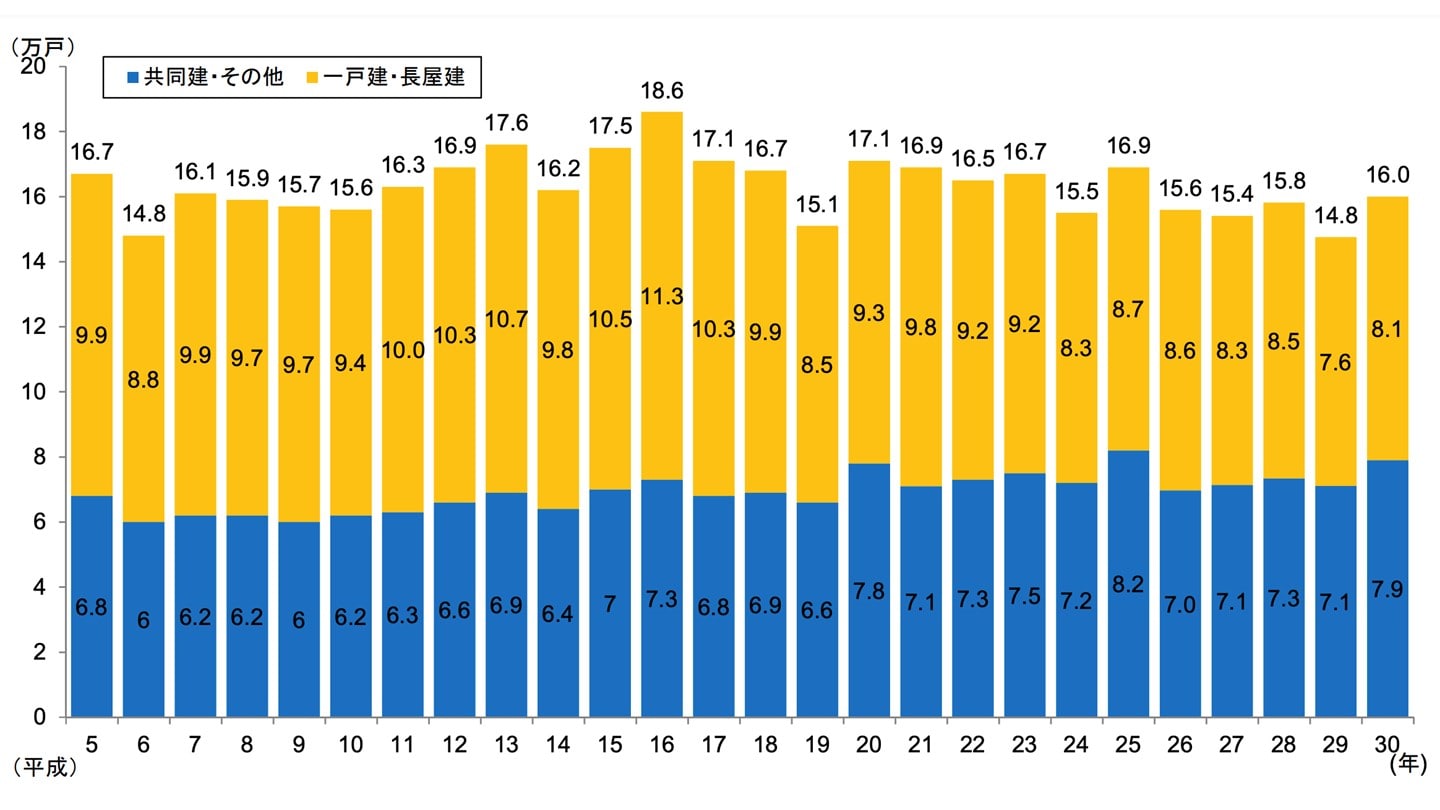

しかしながら、既存住宅の取引件数はほぼ横ばいで推移しており(図2)、消費者の志向とビジネスの実態の間にミスマッチが存在していることをうかがわせます。

図2:持ち家として取得された既存住宅の数

出典:同上

消費者が既存住宅の取得を避ける理由としては以下のようなものが代表的です。[3]

リフォーム産業の活性化により既存住宅の質が向上すれば、消費者のイメージも変わり、既存住宅取引市場の成長につながると考えられます。

国は良質な既存住宅のストック拡充に向けた政策に乗り出しており、その一環としてリフォーム市場活性化に向けた施策を打ち出しています。[3]

この流れはリフォーム業界にとって追い風として働くと考えられます。

建設業全体で就業者の高齢化が進み、人材不足が問題となっています。

とくに、技能・資格を持った人材が今後引退していくにつれて専門人材が大幅に不足する事態となることが懸念されています。[4]

リフォーム業界にとっては、環境配慮型の建材・工法によるリフォーム工事や最新基準による耐震工事、有害物質拡散防止対策など、新しい技術動向に対応できる人材の確保・育成も重要な課題です。

中小企業を中心に後継者難も常態化しています。

帝国バンクの調査によると、2020年時点での後継者不在率は全業種平均で65.1%、建設業全体では平均より高い70.5%です。

建設業のなかでも、設備工事業は71.7%、職別工事業は73.7%と、不在率が平均よりかなり高くなっています。[5]

マンションの大規模修繕工事や個人住宅リノベーションのような建築一式工事を請け負うリフォーム会社も、内装や塗装、木工などの設備工事・職別工事を請け負うリフォーム会社も、経営者の高齢化と後継者不在という問題を抱えているケースが少なくないのです。

一企業の事業継続・成長にとっても、リフォーム産業全体の活性化にとっても、事業承継の問題は避けて通れない問題です。

[1]建築物リフォーム・リニューアル調査 年度次(e-Stat)

[2]住生活関連産業を巡る状況(国土交通省)

[3]既存住宅流通市場活性化のための小委員会 とりまとめ参考資料(国土交通省)

[4]建設業及び建設工事従事者の現状(国土交通省)

[5]全国企業「後継者不在率」動向調査(2020 年)(帝国データバンク)

現在、リフォーム会社(専業・兼業)同士のM&Aが盛んに行われています。

また、事業内容に何らかの関連性のある異業種企業がリフォーム会社を買収する例も見られます。

主な買い手・売り手の組み合わせと買い手から見たM&Aの目的をまとめると以下のようになります。

買い手業種 | 売り手業種 | 買い手から見た目的 |

|---|---|---|

リフォーム専業 | リフォーム専業 |

|

リフォーム兼業(住宅建設・不動産販売・住宅資材小売など) | リフォーム専業、リフォーム兼業 |

|

不動産管理 | リフォーム専業 |

|

住宅資材・設備の卸売 | リフォーム専業 |

|

売り手側のリフォーム会社は、以下のような目的を達成する手段としてM&Aを活用しています。

日装:首都圏を中心にマンション・ビルの大規模修繕工事・耐震工事・設備工事などの事業を展開 [6]

あなぶき建設工業:西日本を中心に各種施設・マンションの新築工事やリニューアル・大規模修繕工事などの事業を展開[7]

譲り受け企業:東日本エリアにおけるサービス提供体制の強化、建設請負事業の基盤拡大[6]

サンネクスタグループ:人事・総務業務や不動産管理業務のアウトソーシング、分譲マンション管理、不動産賃貸管理・売買仲介などの事業を展開する企業グループの持株会社[8]

全日総管理:サンネクスタグループの子会社で、不動産の原状回復工事・リフォーム工事・クリーニング事業を展開[9]

全日総管理の創業経営者[9]

譲渡企業:マンション管理事業の付加価値向上を目的として2017年に全日総管理を子会社化したものの、グループ内で十分なシナジーを創出するには至らなかったため、同社創業経営者に全株式を譲渡し、それで得た資金をコア事業の拡大に活用[9]

WAKUWAKU:不動産・建築業界のDXを推進しつつ、中古住宅売買とリノベーション提案・施工を組み合わせたサービス「リノベ不動産」をパートナー企業との協働で全国展開 [11]

ミダスキャピタル:複数の起業家・実業家が参画する形の戦略をベースにプライベートエクイティファンドを運営[12]

譲渡企業:事業成長加速のための資金調達[13]

センリョク:名古屋市に本社を置きリフォーム専門店を全国展開するニッカホーム[14]と住宅業界専門コンサルティング会社のラン・リグ[15]が共同で出資した会社で、リフォーム事業者向けに商材仕入、情報・ノウハウ提供、人材マッチング、販促などの総合支援サービスを展開[16]

アートリフォーム:大阪府吹田市に本社を置き、関西・首都圏・愛知・福岡・四国エリアでリフォーム・リノベーション事業を展開[17]

オリバー:富山市に本社を置き、北陸エリアでリフォーム事業を展開[18]

ナサホーム:大阪市に本社を置き、関西エリアでリフォーム事業を展開[19]

譲渡企業・譲り受け企業:各社がこれまでに培ってきた実績・経験を集結させ、センリョクのサービス拡大と人的サポート強化(店長クラス実務経験者による実践型コンサルティングの提供、現場OJT研修受入れ体制拡充など)を図る[15]

パナソニックプロイエサービス:首都圏でリフォーム事業を展開[20]

コーナン商事:ホームセンター、建築職人向け工具・資材店、キャンプ用品店などを全国展開し[21]、ホームセンター内のリフォーム受注窓口を通して提携施工会社との協働によるリフォームサービスを提供[22]

譲り受け企業:譲渡企業が有するリフォーム関連有資格人材・ノウハウを取り込み、首都圏を中心とするリフォーム事業の拡大と営業力・施工力の向上を図る[20]

シマックス:住宅用資材・設備機器のディスカウント販売業と、戸建て住宅・マンションのリフォーム工事業を展開[23]

イーグランド:初めて持ち家を購入する個人を主なターゲットとして、リフォームで再生した中古住宅の販売事業を首都圏・関西圏において展開[23]

譲渡企業:事業再生(リフォーム工事業の収益改善、信用力回復、販路拡大)

譲り受け企業:リフォーム提案力・施工ノウハウの強化、安定的な施工体制構築[23]

マルコオ・ポーロ化工:愛知県豊田市を拠点に、官公庁・マンション管理組合・建設会社・マンション管理会社を顧客として大規模修繕工事業を展開[25]

TOKAI:全国を対象としたLPガス・宅配水事業と、静岡・愛知・神奈川エリアを対象とした設備工事・リフォーム工事・リニューアル工事・不動産売買事業を展開[25]

譲渡企業:営業エリアの拡大

譲り受け企業:中京エリアにおける設備工事業の対応分野拡大、リニューアル工事業のさらなる成長[25]

ウィル:不動産仲介・リフォーム・開発分譲・ファイナンシャルプランニング・家具販売などの事業を展開するウィルグループの中核企業[26]

遊:ウィルの子会社で、富裕層向け高価格帯リフォーム事業を展開[27]

アートリフォーム:大阪府吹田市に本社を置き、住宅・店舗のリフォーム・内装工事業を展開[27]

譲渡企業:グループ内で単独に事業を展開してきた遊を切り離して経営資源を他の事業に集中し、事業間連携の強化とシナジー最大化を図る[27]

MIMA:大阪府八尾市・東大阪市を中心に、リフォーム事業と不動産事業を展開[29]

安江工務店:名古屋市に本社を置き、注文住宅の施工・販売、住宅リフォーム・リノベーション、不動産仲介・買取再販の事業を展開[30]

譲渡企業:譲り受け企業との提携を通して既存事業のさらなる発展を図り、多店舗出店や不動産買取・新築事業への本格参入などを目指す[29]

譲り受け企業:自社の顧客基盤・ITシステムと譲渡企業の技術力・集客ノウハウを掛けあわせ、住宅リフォーム事業における競争力強化とシェア拡大を図る[31]

譲渡企業の概要

イズミ装美:東京都を中心に賃貸物件の内装リフォーム工事、共用部工事、退去時立会・清算業務などの事業を展開[33]

譲り受け企業の概要

ハウスパートナーホールディングス:東京・千葉・埼玉エリアにおいて賃貸物件仲介・管理業やサブリース業を展開する企業グループの持株会社[34]

M&Aの目的・背景

譲渡企業:譲り受け企業グループのノウハウ・委託先ネットワークの活用によるサービス向上[33]

譲り受け企業:賃貸物件リフォーム・修繕工事の内製化・受託事業参入[35]、人的リソース・業務ノウハウ・顧客基盤獲得[33]

M&Aの手法・成約

秀建:神奈川県海老名市に本社を置き、土地付き一戸建て住宅の販売、注文住宅建築請負、リフォーム工事、不動産売買仲介などの事業を展開[36]

ヤマダホームズ:ヤマダホールディングスグループの住宅・不動産部門における中核事業会社として、注文住宅・不動産売買・リフォーム・賃貸経営サポートなどの事業を展開[37]

譲渡企業:譲り受け企業の最新技術・リソースを活用しサービス拡充を図る[38]

ハートフルホーム:札幌市に本社を置き、一般住宅・集合住宅・店舗などを対象に外壁リフォームを主軸とするリフォーム事業を展開[39]

アサンテ:木造家屋に対してシロアリ防除・湿気対策・地震対策・オール電化・リフォームなどを行うハウスメンテナンス事業と、各種施設・店舗向け害虫・害獣防除事業を展開[40]

譲り受け企業:北海道エリアへの新規進出、譲渡企業のノウハウ・人材の取り込みによるハウスメンテナンスサービスの拡充[39]

高千穂:神奈川県を中心に戸建て住宅やマンションのリフォーム工事業を展開[42]

ユアサ商事:産業機器、工業機械、住宅設備・管材・空調、建築・エクステリア、建設機械、エネルギー、消費財・木材の各分野で専門商社事業を展開[43]

譲渡企業・譲り受け企業:リフォーム・リノベーション市場の成長が期待されるなか、譲渡企業のリフォーム事業と譲り受け企業の住宅設備機器販売事業の連携によるシナジーを追求し、リフォーム・リノベーション関連ビジネスの更なる拡大を図る[42]

[6]日装の株式取得(あなぶき建設工業)

[7]事業概要(あなぶき建設工業)

[8]グループ事業紹介(サンネクスタグループ)

[9]連結子会社の異動を伴う株式譲渡(サンネクスタグループ)

[10]沿革(サンネクスタグループ)

[11]サービス(WAKUWAKU)

[12]ABOUT(ミダスキャピタル)

[13]総額7億円の資金調達(WAKUWAKU)

[14]会社案内(ニッカホーム)

[15]業界大手3社からの増資を実行(センリョク)

[16]トップページ(センリョク)

[17]会社概要(アートリフォーム)

[18]会社概要(オリバー)

[19]会社概要(ナサホーム)

[20]リフォーム関連事業の一部事業譲受(コーナン商事)

[21]業態紹介(コーナン商事)

[22]コーナンリフォーム(コーナン商事)

[23]シマックスとの民事再生支援に関するスポンサー契約締結(イーグランド)

[24]子会社の商号変更及び本店移転(イーグランド)

[25]マルコオ・ポーロ化工の株式取得(TOKAI)

[26]事業紹介(ウィル)

[27]連結子会社の異動を伴う株式譲渡(ウィル)

[28]2021年12月期有価証券報告書(ウィル)

[29]資本業務提携(MIMA)

[30]HOME(安江工務店)

[31]MIMAの全株式譲受 (安江工務店)

[32]有価証券報告書第46期(安江工務店)

[33]イズミ装美を買収(ハウスパートナーHD)

[34]会社概要(ハウスパートナーHD)

[35]ハウスパートナーHD、リフォーム会社買収(全国賃貸住宅新聞)

[36]会社概要(秀建)

[37]グループ事業概要(ヤマダホームズ)

[38]お知らせ(秀建)

[39]ハートフルホームの株式取得(アサンテ)

[40]事業のご紹介(アサンテ)

[41]沿革(アサンテ)

[42]高千穂の株式取得(ユアサ商事)

[43]事業紹介(ユアサ商事)

リフォーム業は今後の成長が期待される分野であることから、同業者同士のM&Aが盛んです。

また、M&Aによる異業種からの参入事例も見られます。

リフォーム業においては積極的な買収・売却戦略が今後ますます重要性を増していくものと予想されます。

(執筆者:相良義勝 京都大学文学部卒。在学中より法務・医療・科学分野の翻訳者・コーディネーターとして活動したのち、専業ライターに。企業法務・金融および医療を中心に、マーケティング、環境、先端技術などの幅広いテーマで記事を執筆。近年はM&A・事業承継分野に集中的に取り組み、理論・法制度・実務の各面にわたる解説記事・書籍原稿を提供している。)