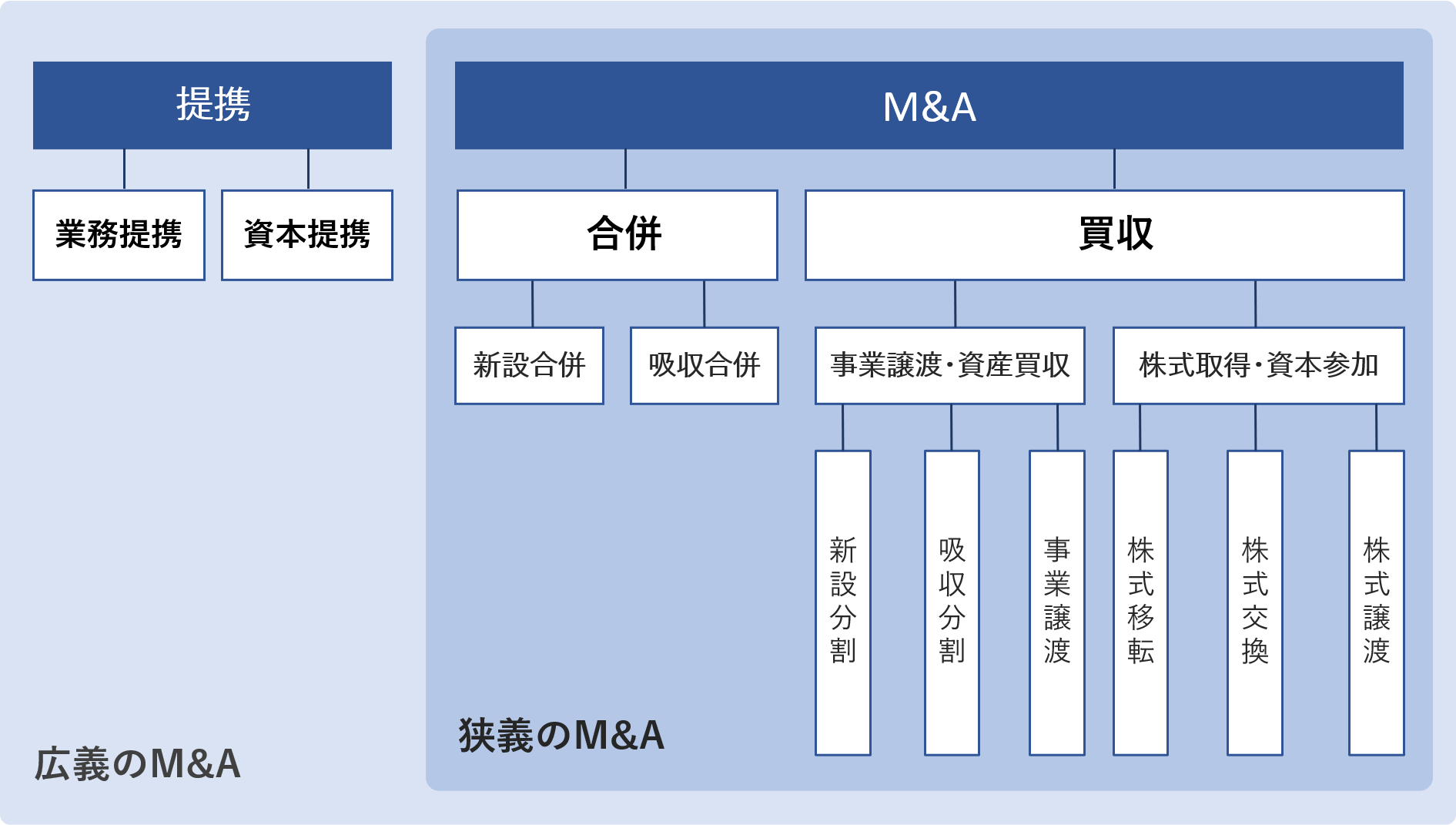

M&Aの会計は、当事者となる企業の状況や用いるスキームによって異なります。今回の記事では、公認会計士がM&Aの会計基準や手法別の仕訳、のれんの扱い、実務の学習におすすめの本をわかりやすく解説します。(公認会計士 前田 樹 監修)

M&Aにおいて意識すべき会計処理方法は3種類あります。

それぞれの会計処理について解説していきます。

まずは個別会計処理、すなわち、会社として株式を取得したり、事業を譲渡したりした時などに単独の会社として行う処理のことを指します。

個別会計とはその名の通り、個別財務諸表に反映される会計になります。

例えば、買い手企業が売り手企業の株式を取得した場合には、買い手企業にとっては株式の取得、売り手企業にとっては株式の売却が処理されます。

また、合併をした場合であれば買い手企業側で売り手企業を合算する処理が行われます。

これらが個別の会計処理になります。

ここからがあまり聞きなれない処理になります。

連結会計とは、企業グループを全体の一つと考えたときに行う処理のことを指します。

すなわち、売り手企業の株式を取得した場合に、単純に株式を買ったというのではなく、大きなグループ会社で考えたときの実態に合わせた会計処理が連結会計になります。

例えば、買い手企業が株式を買い、売り手企業をグループに取り込んだ場合には、株式の取得については個別会計で処理され、グループとして考えた時の処理が連結会計になります。

連結会計では、グループで考えるため、株式の取得はなかったものとして処理され、売り手企業がグループに取り込まれる処理になります。

また、連結会計には重要な考え方が2つあるので紹介します。

連結会計ではグループに入ったときに時価で評価をするという考え方があります。

グループに入るときに売り手企業を時価で買ってきたと考えることで一般的な物の売買の考え方に近い考え方で処理を行います。

M&Aに関連する考え方として企業結合会計があります。

企業結合会計では、合併や会社分割などの処理が規定されていますが、これらの考え方は連結会計の処理と同様の処理になるように規定されています。

例えば、合併の処理は会社をくっつけるため、買い手企業と売り手企業をくっつける処理を行いますが、グループで考えた場合では株式取得の処理と変わらない処理になるので整合する形で処理されるようになっています。

ここまで見てきた個別会計や連結会計はあくまで会社の損益状況や財政状態を表すための処理ですが、税務会計は税金計算を行うための考え方で法人税法を前提にした会計となります。

ここまでの会計とは少し性質が異なり、税金計算を正確に行うということが目的となっています。

税金計算は会社の損益状況や財政状態を正確に把握するのではなく、税金を決めることになるため、確定した情報に基づき、処理される傾向にあります。

また、税金という意味では、税金の支払額に直結するため、慎重に検討して税金が意図せず増えないようにしておく必要があります。

日本の企業を対象に考えると、日本の会計基準を用いているケースが大半ですが、そのほか、国際財務報告基準(IFRS)や米国基準を適用しているケースがあります。

それぞれの基準について解説していきます。

日本基準は、日本の多くの企業が採用している基準です。

企業会計原則をベースに運用され、社会の状況や世界的な動向に合わせて、会計基準は変更されます。

会計基準は企業会計基準委員会により設定され、当該基準に基づき処理されています。

日本独自の基準ではあるものの、世界的な動向により会計基準は改定され、後述する国際財務報告基準に近づいていっています。

国際財務報告基準は、国際会計基準審議会が作成した会計基準となっており、単独の国の中ではなく、世界で比較可能性を担保できるよう統一した基準として策定されているものです。

すでにEU域内の上場会社については当該基準の導入が義務付けられています。

国際財務報告基準に合わせて日本基準も改正は行われていますが、まだまだ異なる部分もあり、導入は当初想定していたものよりは遅れているのが実態です。

米国基準は、名前の通り、アメリカで採用されている会計基準です。

日本の会社でもアメリカで資金調達するためアメリカで上場している場合などに適用されます。

日本の基準よりも国際財務報告基準に近いものにはなりますが、国際財務報告基準と米国基準でも差異があります。

現状、世界的に国際財務報告基準の導入が進まないのも、米国基準と国際財務報告基準で差異があることも影響しています。

M&Aにおいて各会計基準間で違いが出ている項目としてのれんがあげられます。

詳細は後述しますが、日本基準と国際財務報告基準・米国基準で差異があり、日本基準では20年以内の期間で償却されるのに対して、国際財務報告基準と米国基準ではのれんが償却されません。

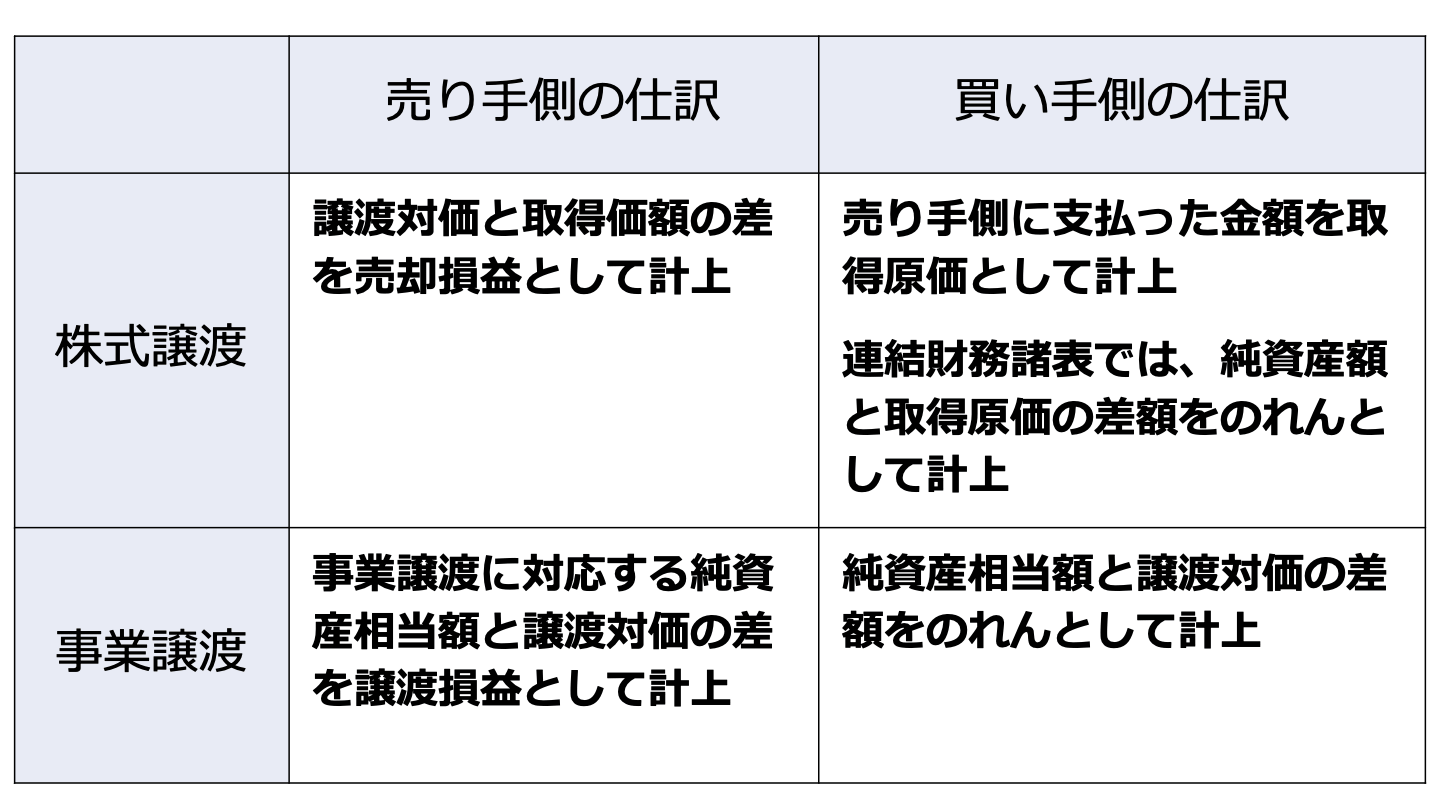

それではM&Aの手法別の代表的な仕訳をみていきましょう。

まず、M&A代表的な手法である株式譲渡について解説していきます。

売り手における株式譲渡の処理は計上されていた有価証券について控除されるとともに、譲渡された金額については債権あるいは現預金で処理され、譲渡対価と取得原価の差が売却損益として処理されることになります。

売り手側で連結財務諸表を作成していた場合には、連結上の簿価と譲渡対価の差が売却損益となるため、個別財務諸表で計上されていた売却損益が連結財務諸表上の売却損益になるように調整されることになります。

なお、税務についてはあくまで個別財務諸表をベースに計算されるため、取得原価と譲渡対価の差で売却損益が計算されることになります。

個別財務諸表上は買い手にとっては株式取得の処理になるので、売り手に支払った金額(株式取得の付随費用も含む)がそのまま取得原価になり計上されることになります。

連結財務諸表上においては、持分割合に応じた純資産額と取得原価で取得原価が上回る場合には差額がのれんとして計上されます。

日本基準においてのれんは20年以内の期間で償却されることになります。

一方で、下回る場合には負ののれんとして計上され、一括で利益計上されます。

なお、連結財務諸表では売り手企業の資産・負債は時価評価され、純資産額が計算されます。

次に事業譲渡の会計処理について解説していきます。

売り手側の処理では、事業譲渡直前の帳簿価額をもとに計算した事業譲渡に対応する純資産相当額と譲渡対価との差額が譲渡損益として計上されることになります。

あくまで単体財務諸表上の処理であるため、原則として連結財務諸表では追加の処理は必要ありません。

また、税務については個別財務諸表をベースに計算されるため、事業譲渡対象となる帳簿価額と譲渡対価の差で売却損益が計算されます。

買い手側の処理は事業譲渡の対象となった資産・負債の時価をもとに計算した純資産相当額で計上され、上記の純資産相当額と譲渡対価(付随費用を含む)の差額はのれんあるいは負ののれんとして計上されます。

会計処理方法は先述した通り、のれんは20年以内で償却、負ののれんは一括で利益計上されます。

事業譲渡の場合、連結財務諸表上での処理は特段不要となります。

税務については、のれん相当額(負ののれん相当額)は資産調整勘定として5年間での定額法により償却されることになります。

ここで会計上ののれんと税務上ののれんは必ずしも一致しない点に留意が必要です。

また、会計上は負ののれんは一括利益計上されますが、税務上は5年間、定額法により償却される点も留意が必要です。

株式交換の会計処理について解説していきます。

子会社となる会社側では株主が変わるだけであるため、特段処理が必要ありません。

親会社となる会社の個別財務諸表上の会計処理は、子会社の時価相当額の株式を取得するとともに自社の株式を発行するため、同額の純資産を増やします。

一方で、連結上の処理は子会社となる会社の資産・負債を時価評価した上で処理します。

子会社の時価純資産相当額と子会社株式の時価の差額がのれんあるいは負ののれんとして計上されることになります。

これは連結財務諸表で比較した時に、合併した時の処理と同様の結果になるように処理されることになります。

株式移転の会計処理について解説していきます。

子会社となる会社では株主が変わるだけであるため、特段処理が必要ありません。

個別財務諸表上、親会社では複数社の会社の親会社となりますが、実質の取得企業になる会社の株式は簿価(=純資産)で計上し、その他の被取得企業となる会社の株式は時価で計上されます。

連結財務諸表上では、実質の取得企業になる会社については適正な帳簿価額と株式の取得金額は同額になるため、株式と純資産を消去することで処理は終わります。

被取得企業になる会社については資産・負債を時価評価して純資産相当額を計算し、株式の取得差額がのれんあるいは負ののれんとして計上されることになります。

会社分割の処理について解説していきます。

会社分割では支配が継続するか、支配が清算されるかにより、処理が異なりますが、ここでは支配が継続するもので対価が株式の場合を前提に解説していきます。

支配が清算されるものに関しては、先述した事業譲渡に近い処理となります。

売り手側、すなわち会社を分割した側の処理は支配が継続するため、分割する資産や負債は適正な帳簿価額で引き継がれ、分割する資産や負債から計算される純資産等額分の株式を取得することになります。

買い手側、すなわち分割された会社を受け取る側の処理は適正な帳簿価額により、資産や負債を引き継ぐことになります。

その対価として株式を発行するため、資産や負債から計算された純資産額が資本金や資本準備金等として計上されることになります。

支配が継続している場合、実態が変わらないため、連結上も簿価で引き継がれることになるため、会社分割された資産や負債は簿価のままで計上されます。

連結上は会社分割側で取得した株式と会社分割で資産・負債を取得した側の純資産を消去する調整がされることになります。

合併の処理について解説していきます。

合併の仕訳ですが、グループ外の第三者を合併する場合、受け入れる資産・負債は時価で評価されることになります。

また、合併された会社の株式を時価評価します。

受け入れる資産・負債の時価と合併された会社の株式の時価は必ずしも一致せず、株式の時価の方が高い場合にはのれんが計上されることになります。

一方で、株式の時価の方が低ければ負ののれんが計上されることになります。

これらの償却等の取り扱いはここまでみてきた通りとなります。

最後に第三者割当増資の処理について解説していきます。

株式発行側の仕訳は発行した株式分の現預金が振り込まれ、その見合いに資本金・資本準備金等が増加することになります。

株式取得側の仕訳は株式を取得したことを仕訳に計上することになるため、株式が計上されるとともに支払われた対価が現預金などでキャッシュアウトする処理になります。

M&Aにおいてかなりの確率でのれんが生じることになります。

のれんとはどういうものでそののれんはどのように計算・計上されるのかについて解説していきます。

のれんとは会計基準された用語となっており、会社を買収した場合に取得金額と取得した会社の時価純資産で取得金額が上回ればのれんが計上されることになります。

時価純資産は資産や負債の処分金額に近いものとなっており、当該金額を上回る金額で取得した場合にのれんが生じます。

すなわち、のれんは資産や負債では測れない会社の超過収益力を表しているといえます。

のれんについては先述した日本基準と国際財務報告基準では異なり、また、日本における会計処理について解説していきます。

日本基準と国際財務報告基準では処理の方法が異なります。

日本基準ではのれんについて20年以内の一定期間を設定して、その期間で償却されることになります。

また、日本基準ではのれんの収益性が下がった場合にのれんの減損の判定をします。

一方で国際財務報告基準では、のれんについて償却されることはありません。

その代わりに毎年減損テストが必要になります。

日本基準ではのれんが償却されるため、のれん償却費として損益計算書に与える影響が大きく、M&Aを多く実施する会社では受ける影響が大きくなります。

のれんの論点だけで国際財務報告基準を導入することを検討する会社もあります。

上記の通り、日本の会計基準では20年以内の効果の及ぶ期間で合理的な方法で償却されることになります。

スキームによって単体財務諸表でのれんの償却額が計上されるのか、連結財務諸表でのれんの償却額が計上されるのかが異なります。

合併や事業譲渡などの場合は単体財務諸表でそれぞれの処理がなされるため、のれんは単体財務諸表で計上されます。

一方で、株式譲渡や株式交換などにおいては、単体財務諸表上では単なる株式の取得であるため、計上されず、連結財務諸表の処理の中で計上されます。

そのため、のれんの償却額は連結財務諸表で計上されます。

法人税では基本的に会社単体の処理に対して税金計算が行われます。

そのため、合併や事業譲渡などの場合では法人税上に影響がありますが、株式譲渡や株式交換などにおいては影響がありません。

合併や事業譲渡などで計上されたのれんは資産調整勘定として5年間で償却されることになります。

なお、先述しましたが、負ののれんの場合においても税務上の処理は変わらず、5年間で償却されます。

M&Aにおける会計処理はスキームよって異なり、スキームの中でも条件によって異なります。

会計基準などを直接読むこともいいのですが、内容も難しいため、本などで理解する方がいいでしょう。

ここではM&Aの会計を理解する上でおすすめの本について紹介していきます。

竹村純也

税務経理協会

2018年2月26日

本書はM&A会計に不慣れな担当者であったとしても、自信を持って会計処理ができるよう実務の基本から丁寧に解説されています。

必要な会計処理や注記がわかるように本文の中で例示されており、実務上でも使いやすいように工夫されています。

EY新日本有限責任監査法人

中央経済社

2018年7月7日

本書はここまでみてきたように企業結合によって大きな影響を与える「のれん」について会計上の論点を解説しています。

取り扱いがややこしい税務上の取り扱いや、国際財務報告基準や米国基準における会計処理や日本基準との相違点などについても解説されており、適用する会計基準を検討する際にも使えます。

小林正和

中央経済社

2017年8月31日

スキームの違いやポイントを比較できるように「主要なスキームの比較表」が掲載されており、スキームを選択する際にも用いやすい内容となっています。

また、実務的な内容を130ケースに分けて解説しており、実務で当たる問題についても例を見ることで解決できます。

平成29年の税制改正による組織再編税制の改正についても解説されているため、実務でも用いやすい内容となっています。

図解+ケースでわかる M&A・組織再編の会計と税務〈第2版〉

稲見誠一・佐藤信祐

中央経済社

2012年9月15日

グループ法人税制導入後の組織再編・資本等取引に関する税務をQ&A形式で包括的に解説している内容となっています。

組織再編税制の導入、資本等取引をめぐる法制・税制の整備、グループ法人税制の導入など数多くの実務現場を経験してきた筆者が各実務現場で抱える疑問を解消できるようにまとめあげられた内容となっています。

デロイト・トーマツ・ファイナンシャルアドバイザリー

清文社

2014年3月7日

M&Aや組織再編をめぐる会計の基本的な考え方から開示の実務まで幅広く、設例を用いて解説している内容となっています。

基本的な内容から解説しており、M&A会計の入門書として適しています。

また、開示の実務までまとめられており、初心者から実務担当者まで幅広い領域をカバーしています。

ここまでM&Aにおける会計処理やのれん、会計基準による違いや会計と税務の違いなどについて解説してきましたがいかがでしたでしょうか。

同じスキームを採用したとしても、他の条件により行う会計処理が異なるなど、実務においては判断に迷うことが多い分野だと思います。

これらは実務経験を積んでもなかなか網羅的に知識を習得することは難しいため、根本となる考え方を理解してその考え方に基づき、どのような処理をするのかを考えていく方が組織再編の世界では特に重要です。

M&Aによく当たる人であれば、組織再編の考え方に立ち返り、それぞれの処理を理解していきましょう。

(執筆者:公認会計士 前田 樹 大手監査法人、監査法人系のFAS、事業会社で会計監査からM&Aまで幅広く経験。FASではデューデリジェンス、バリュエーションを中心にM&A業務に従事、事業会社では案件のコーディネートからPMIを経験。)