コールセンター業界では、人材確保や経営の安定化を目的としたM&Aが活発に行われています。コールセンターがM&Aを行うメリットや売却価格の相場、最新事例、M&Aが成功しやすくなるコツを徹底解説します。(中小企業診断士 鈴木裕太 監修)

はじめに、コールセンターの定義や種類、市場規模、業界の現状を解説します。

総務省が公開している「日本標準産業分類」では、コールセンターを「電話等による顧客サポートや苦情対応などの顧客対応の窓口業務を専門的に行う事業所」や「通信販売などの受注、消費者からの問い合わせ・苦情などを電話等で受け付ける事業所」、「電話をかけて購買を勧誘する事業所」と定義しています。[1]

つまりコールセンターとは、顧客に対する電話対応の業務を専門的に行う事業所や事業者を意味します。

また、会社内で電話による顧客対応を専門的に行う部署もコールセンターと呼ばれます。

なお電話だけでなく、メールやWeb、チャットツールなど、多様な問い合わせ方法に対応する事業所等については、「コンタクトセンター」と呼ばれています。

呼び方の違いはあるものの、顧客対応を専門的に手がけているという点では、コールセンターと同じ事業内容であると考えても問題ないでしょう。

コールセンターは、顧客への対応方法によって「インバウンドコールセンター」と「アウトバウンドコールセンター」の2種類に大別されます。

インバウンドコールセンターとは、顧客からかかってくる電話への対応を専門とするコールセンターです。

クレーム対応やお申し込みの受付などの業務を担う事業所が当てはまります。

一方で、コールセンター側から顧客に対して電話をかける場合、アウトバウンドコールセンターと呼ばれます。

サービスの案内や営業活動を行うコールセンターが該当します。

なおコールセンターの中には、インバウンドとアウトバウンドの両方に対応しているところもあります。

株式会社矢野経済研究所の調査によると、2019年度のコールセンターの市場規模(事業者売上高ベース)は9,963億円です。[2]

前年度と比べると5.8%増となりました。[2]

なお、同年度におけるコンタクトセンターの市場規模は、前年度比5.7%増の5,073億円です。[2]

コールセンターの市場規模が拡大した理由は主に以下の2つです。[2]

2020年度は「コロナ禍による発注規模の縮小」や「在宅オペレーションの拡大等に伴うサービス提供単価の下落」などの影響により、市場規模の成長が1〜2%に留まると推測されています。[2]

コールセンター業界には、地方都市にコールセンターを開設する事業者が多いという特徴があります。

ニッセイ基礎研究所の調査によると、コールセンターにおける運用コストのうち、約7割以上を人件費が占めています。[3]

そこで、スタッフの採用時給が全国平均値を下回っている4都市(札幌市、那覇市、福岡市、仙台市)に、コールセンターを開設する動きが2000年代以降進んだとのことです。[3]

実際、日本コールセンター協会が公表している調査資料内の「回答した事業者が各都道府県に保有するコールセンター数(2020年)」を見ると、以下のとおり東京都内に一極集中しているのではなく、地方にも分散していることがわかります。[4]

こうした事業者のニーズを踏まえて、北海道や福岡県などのコールセンターの開設が盛んな地域の自治体は、オフィス賃料や設備投資に対する補助金などの支援を積極的に行っています。[3]

低コスト運営に対する需要があり、かつ自治体が積極的に支援を行っていることから、今後も地方都市にコールセンターを設置する動きは続くと考えられます。

[1] 日本標準産業分類 大分類 R サービス業(他に分類されないもの)(総務省)

[2] コールセンターサービス市場/コンタクトセンターソリューション市場の調査を実施(2020年)(矢野経済研究所)

[3] 地方都市のオフィス需要を牽引するコールセンター(ニッセイ基礎研究所)

[4] 『2020年度 コールセンター企業 実態調査』 報告(一般社団法人日本コールセンター協会)

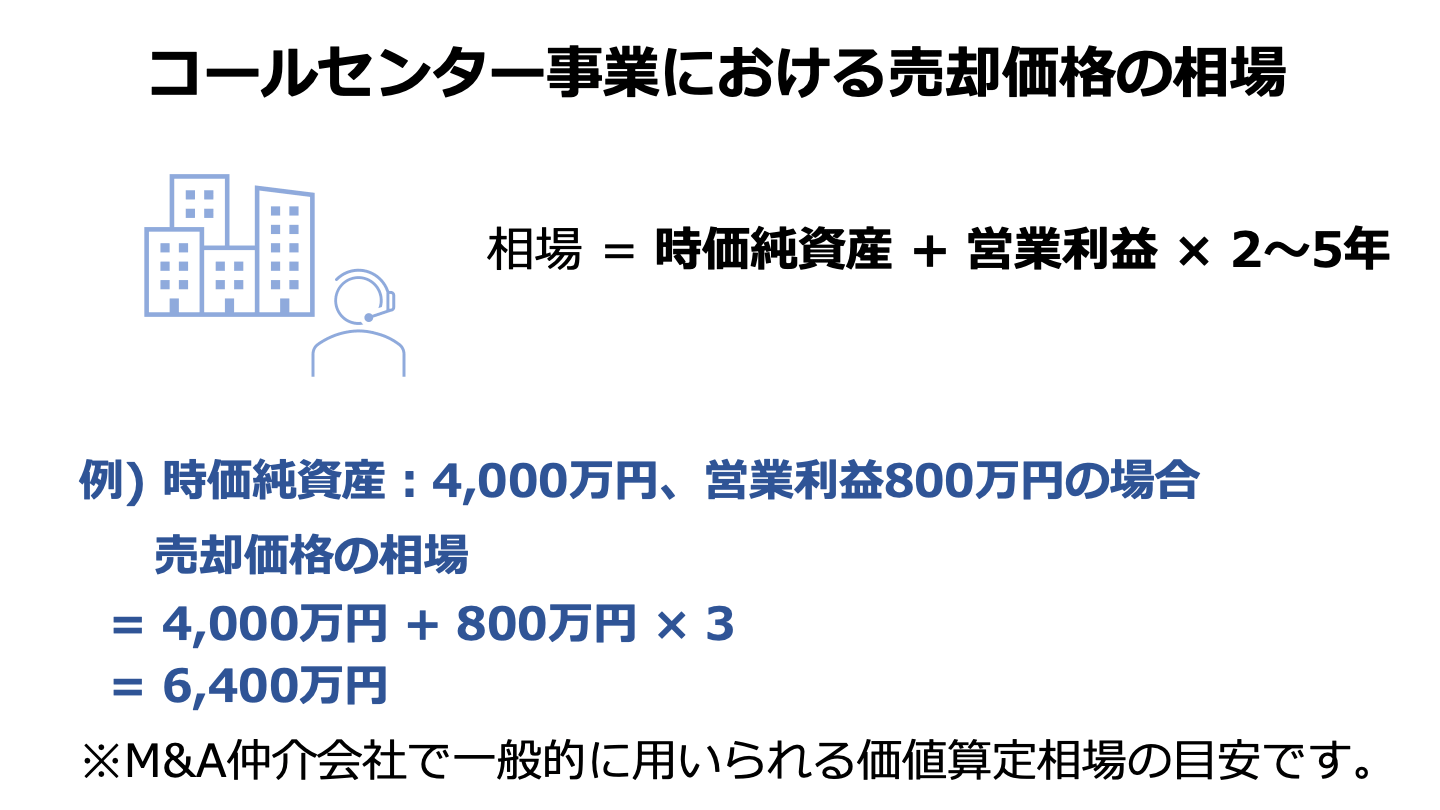

コールセンターの売却金額は、事業の規模・将来性や売り手企業が保有する経営資源の質や量、買い手企業のM&Aに対する緊急度などによって変動します。

そのため、一概に相場がどのくらいとはいえません。

ただし一般的な中小企業では、中小企業庁の「経営者のための事業承継マニュアル」で示されている[5]とおり、時価純資産にのれん代(年間利益に一定年数分を乗じたもの)を足した金額を売却金額の基準とすることが多いです。

したがって、コールセンターのM&Aを行う際には、「時価純資産+営業利益2〜5年分」を相場として考えることができます。

たとえば時価純資産が4,000万円、営業利益(3年平均)が800万円のコールセンターであれば、売却金額の相場は以下のとおり計算できます。

売り手側は、事前に相場を知っておくことで、買い手企業に安値で買い叩かれるリスクや、高い金額を提示して交渉が制約しなくなるリスクを回避しやすくなります。

一方で買い手側も、高値で買収するリスクを軽減できます。

コールセンターのM&A事例では、コールセンターがどのような目的で、どのような手法を用いてM&Aを行うかを知ることができます。

ですので、コールセンターのM&Aについて理解を深めたいならば、過去の事例を確認することがおすすめです。

この章では、コールセンターのM&A事例を厳選して8例紹介します。

前半の3例は2021年に行われたM&Aの事例ですので、業界内の最新動向を知りたい人はぜひ参考にしてください。

シー・ワイ・サポートは、岩手県花巻市に拠点を構えるコールセンター事業の運営会社です。

インバウンドテックは、コンタクトセンター運営とセールスアウトソーシング事業を展開している会社です。

買い手企業は、「BCP対策の強化」と「オペレーション人材・拠点の増強」を目的にM&Aを行いました。

2021年4月、株式譲渡の手法によって両社のM&Aは行われました。

全株式の売却により、シー・ワイ・サポートはインバウンドテックの子会社となりました。

株式取得の価額は9,327万7,000円です。[6]

いわきテレワークセンター(TWC)は、コールセンター事業を主軸としたBPO事業を展開している会社です。

デロイトトーマツファイナンシャルアドバイザリー(DTFA)は、ファイナンシャルアドバイザリー(FA)や監査・保証などのサービスを展開している会社です。

買い手企業は、下記3つの目的でM&Aを行いました。

2021年5月、両社のM&Aは株式譲渡のスキームで実施されました。

全株式の売却により、TWCはDTFAの子会社となりました。

株式の売却金額は非公表です。[7]

日本社宅サービスは、サンネクスタグループの完全子会社として、コールセンター事業を運営していた会社です。

スリーSは、同じくサンネクスタグループの完全子会社として、防犯システムの企画・開発事業を展開している会社です。

親会社のサンネクスタグループは、事業の集約を通じて「収益力強化」と「サービス品質の向上」、「マネジメントの効率化」を図る目的で、子会社同士によるM&Aを行いました。

2021年7月、日本社宅サービスとスリーSのM&Aは、事業譲渡の手法を用いて行われました。

本件のM&Aにより、日本社宅サービスが運営していたコールセンター事業はスリーSに移転しました。

事業譲渡の価額は事業譲渡日の譲渡資産・負債の帳簿価額を基準に決定されました。[8]

TMJは、コンタクトセンターの運営事業や、コンタクトセンター周辺業務のアウトソーシングサービスを展開している会社です。

セコムは、セキュリティや防災、保険などの事業を展開している大手企業です。[9]

買い手企業は、TMJが有する経験やノウハウを活用し、高付加価値のサービス開発・提供を実現する目的でM&Aを行いました。

2017年10月、両社のM&Aは株式譲渡のスキームによって行われました。

当時親会社だったベネッセホールディングスおよび丸紅がすべての株式を売却したことで、TMJはセコムの子会社となりました。

会社売却の金額は265億5,000万円です。[10]

エアトリは、旅行事業を展開している企業です。

本件のM&Aでは、旅行事業におけるコールセンター事業を譲渡しました。

アップセルテクノロジィーズは、アウトバウンド専⾨のコールセンター事業を展開している会社です。

買い手企業は、旅行分野におけるコールセンター事業に新規参入する目的でM&Aを行いました。

本件のM&Aにより、「事業規模の拡大」、「内製化による高収益体制への転換」、「旅行業参入による事業ポートフォリオ強化」などのシナジー効果が見込まれています。

一方で売り手企業は、時期によって変動する業務量に応じた最適な⼈的リソースの調整と、オペレーションコストの最適化が可能となりました。

2020年6月に公表された両社のM&Aは、株式の割り当てによって行われました。

エアトリは、アップセルテクノロジィーズに対して、「コールセンター事業の譲渡・業務委託」と「株式に対する出資」を行いました。

株式の割り当て金額(出資金額)は約3.5億円です。[11]

エコシティグループ(ECG)は、エコシティサービス(ECS)の持株会社です。

ECSは、関西・関東エリアを中心に、地方自治体からの納税コールセンター業務や水道検診業務を請け負っている会社です。

アウトソーシングは、技術や製造、サービスなどの幅広い領域でアウトソーシング事業を展開している会社です。[12]

売り手の親会社は、コールセンター事業のさらなる成長を見込んで、事業内容に親和性があるアウトソーシング社にECGおよびECSを売却しました。[13]

一方で買い手企業は、公共系アウトソーシング事業の拡大を目的に、自治体からの仕事を請け負っているECGおよびECSの2社を買収しました。[14]

2020年10月、本件のM&Aは株式譲渡の手法を用いて行われました。

親会社であるAZ-Starがすべての株式を売却したことで、ECGとECSはアウトソーシングの傘下に入りました。

株式の取得金額は非公表です。[14]

MyanCareは、ミャンマーでコールセンターやモバイルアプリケーションを軸とした遠隔医療サービスを展開してきた会社です。

スカラは、IT事業やAI・IoT 事業、投資・インキュベーション事業などを幅広く展開している会社です。[15]

買い手企業は、「AI/IoTによるヘルスケア・デジタルトランスフォーメーションの価値創造」および「ミャンマーの医療・保険課題の解決」を実現する目的でM&Aを行いました。

2020年6月に発表された本件のM&Aは、スカラがMyanCareに対して出資する形で行われました。

出資の詳細なスキームや金額は非公表です。[16]

コール&システムは、コンサル専用のコールセンター事業や、コールセンター特化型の管理システムに関する開発・運用などを展開していた会社です。

Bestエフォート(現:ラストワンマイル)は、ITサービスやIoT、インフラをワンストップで提供するラストワンマイル事業を展開してきた会社です。

買い手企業は、コールセンターの情報を一元管理するシステムの開発を行う目的で、コール&システムとのM&Aを行いました。

2018年9月、Bestエフォートとコール&システムのM&Aは、株式交換のスキームを用いて行われました。

本件のM&Aにより、コール&システムはBestエフォートの完全子会社となりました。

対価の金額は非公表です。[17]

[6] シー・ワイ・サポートの株式取得に関するお知らせ(インバウンドテック)

[7] いわきテレワークセンターの全株式を取得(デロイト トーマツ)

[8] 完全子会社間の事業譲渡に関するお知らせ(サンネクスタグループ)

[9] セコムグループの事業(セコム)

[10] 株式会社TMJの株式の取得に関するお知らせ(セコム)

[11] エアトリ社より旅⾏事業におけるコールセンター等の事業譲受(アップセルテクノロジィーズ)

[12] 会社概要(アウトソーシング)

[13] エコシティグループの株式譲渡について(AZ-Star)

[14] エコシティグループ2社の株式取得に関するお知らせ(日本経済新聞)

[15] 会社概要(スカラ)

[16] ミャンマーに拠点を持つHealthTech 企業・MyanCareに対する出資のお知らせ(スカラ)

[17] コール&システムと株式交換し完全子会社化へ(ラストワンマイル)

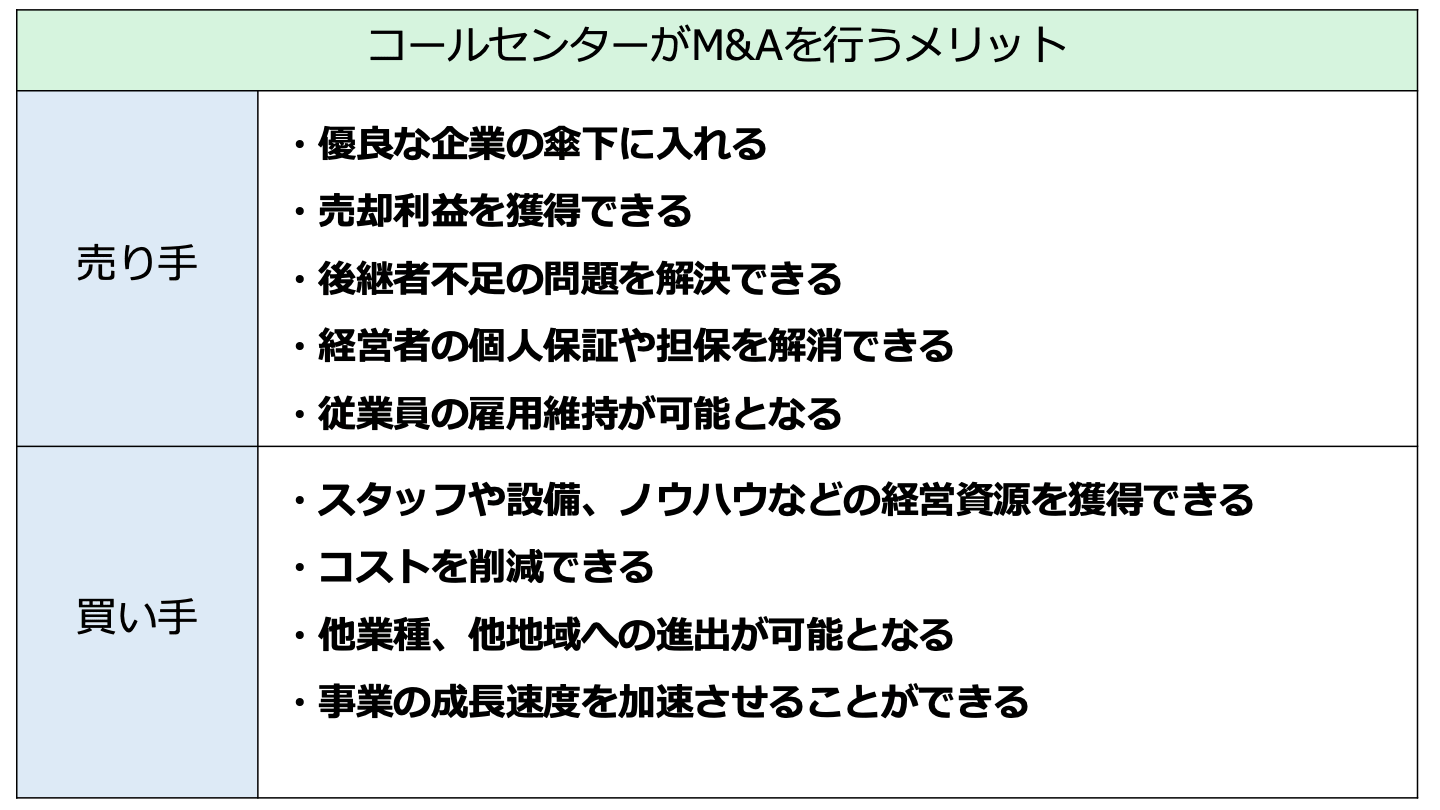

この章では、コールセンターがM&Aを行うメリットについて、売り手と買い手それぞれの視点でわかりやすく解説します。

売り手企業としてコールセンターを売却すると、下記5つのメリットを期待できます。

以下では、それぞれのメリットを詳しくご説明します。

会社や事業を売却する相手が大手企業の場合、優良企業の傘下に入ることによる様々な恩恵を期待できます。

たとえば潤沢な資金を使って、新しい拠点にコールセンターを開設できます。

もしくは高い知名度やブランド力を活かして、事業の成長スピードを早めたり、優秀なオペレーターを雇ってサービスの質を高めたりできます。

コールセンターの事業を売却した場合は会社、株式(会社)ごと売却した場合は株主(≒経営者)が対価を得ることができます。

前述したとおり、コールセンター事業や会社の売却では、数年分の営業利益と時価純資産を合計したくらいのキャッシュを得られます。

事業の規模やM&Aにかかる費用によるものの、まとまった金額の利益を手元に残せるでしょう。

まとまった現金を獲得することで、新規事業やリタイア後の生活に資金を投入できます。

コールセンター業界に限らず、日本では中小企業における後継者不足が深刻な課題となっています。

後継者が見つからない状況が続くと、経営者の体調悪化などが原因で、業績が良好であるにもかかわらず廃業する事態となり得ます。

M&Aを行えば、コールセンター事業・会社を第三者に引き継ぐことができます。

つまり、後継者がいない企業でも事業承継を実現できるのです。

企業が銀行などから借入を行う際、経営者が個人保証を提供するケースは少なくありません。

個人保証を提供している会社が倒産した場合、経営者がご自身の資産で債務を返済する必要が生じる可能性があります。

コールセンター事業を行っている会社ごと売却すれば、買い手が債務を引き継ぐことになります。

そのため、M&Aにともない経営者の個人保証も解消できることが一般的です。

個人保証が解消されることで、倒産のリスクを気にせずに安心して生活できるようになるでしょう。

債務超過などの理由で経営状況が悪化すると、従業員の雇用を維持することが難しくなります。

また、後継者不足を理由に廃業する場合も、従業員の雇用契約を解除する事態となります。

一方でM&Aによってコールセンター事業・会社を売却すれば、用いる手法によるものの従業員の雇用契約を引き継いでもらえます。

そのため、従業員の雇用を維持できます。

買い手企業の経営基盤が安定していれば、自社で雇用しているときと比較して、従業員の処遇(労働条件)が良くなる可能性もあります。

一方で「コールセンター事業・会社の買収」や「コールセンター事業を運営している会社による別業種の買収」では、以下に挙げた5つのメリットを期待できます。

以下では、それぞれのメリットを詳しくご説明します。

M&Aによって事業・会社を買収すれば、コールセンターの運営に必要なスタッフや設備、ノウハウなどの経営資源をまとめて獲得できます。

必要な経営資源をまとめて獲得することで、事業規模を一気に拡大できる可能性があるでしょう。

M&Aによってコールセンター事業を買収することで、事業運営にかかるコストを削減できる可能性があります。

たとえばコールセンターの営業所を1ヶ所に集約することで、営業所の賃料を削減できるしょう。

また、買い手企業が有するシステムを導入することで、人件費を削減できるケースもあります。

M&Aの相手企業を探す際には、売上の増加だけでなく、「買収後にコスト削減の効果を得られる相手かどうか」という視点も持つと良いでしょう。

コールセンターと別の業種を運営する企業がM&Aを行えば、新しい事業領域への参入が可能となります。

たとえばコールセンター事業を運営している企業が別業種の会社を買収すれば、新たな収益の柱を持つことができます。

新たな収益源を持つことで、コールセンター事業の業績が悪化しても、別の事業で得られた収益で損失分をカバーできるようになります。

また、コールセンター事業を運営する企業同士がM&Aを行えば、新しい地域への進出が可能となります。

新しい地域に進出することで、従来よりも大幅に売上を増やせる可能性があるでしょう。

経営資源の獲得やコスト削減、他業種・他地域への進出などの目標は、M&Aを行わずに自力で達成することも可能です。

しかし、一から上記の目標を達成するには膨大な時間や労力、費用が必要となることが一般的です。

たとえば自社の認知度が低い他地域に進出する場合、その地域で新たに人材獲得や顧客獲得、ブランディングなどを行う必要があるため、時間や手間、コストがかかります。

一方でM&Aを活用すれば、自力で頑張る場合と比べて、よりスピーディーに目標を達成できる可能性が高いです。

なぜなら、目標達成に必要な人材や施設、ノウハウなどの経営資源をまとめて取得できるからです。

つまりM&Aは、「時間をお金で買うこと」ができる手段です。

消費者のニーズや技術の変化が速い現代において、時間を短縮できる点は大きなアドバンテージとなるでしょう。

最後に、コールセンターのM&Aが成功する可能性を高めるコツについて、「契約・顧客情報の管理」、「人材の引き継ぎ」、「未払い賃金や債務などのトラブル」という3つの視点から解説します。

コールセンター業界の特徴として、顧客数が多いことで、管理する契約や顧客情報が膨大な数となりやすい点が挙げられます。

したがって、契約や顧客情報をトラブルなく引き継ぐことが重要となります。

買い手としてコールセンターを買収する場合、デューデリジェンスを徹底し、売り手企業が情報を法的に問題ない方法で管理しているかを精査することが重要です。

情報管理がずさんな企業とM&Aを行うと、契約や顧客情報の漏えいによって、後から顧客などとの間でトラブルに発展するリスクがあるため注意です。

また、契約内容に問題がないかを確認することも大切です。

一方で売り手としてコールセンターを売却する場合、事前に契約内容や顧客情報をしっかり把握・管理しておくことが重要です。

情報管理がずさんだと、買い手側からマイナス評価を受けるおそれがあるためです。

また、M&Aには事業の詳細な情報を買い手企業に対して開示するプロセスがあります。

その際には、秘密保持契約を締結し、契約内容や顧客情報が外部企業に漏えいする事態を未然に防ぐことも大切です。

電話対応を担う従業員やスタッフは、コールセンター事業で利益の源泉となる重要な存在です。

そのため、従業員・スタッフなどの人材をトラブルなく確実に引き継ぐことも、コールセンターのM&Aを成功させる上では欠かせないポイントです。

M&Aによって事業の運営主体が変わることで、労働環境や雇用条件が大きく変化する可能性があります。

そのため、環境や条件の変化を嫌い、離職する従業員やスタッフが続出する事態が考えられます。

M&Aの際に従業員やスタッフが大量に離職すると、コールセンター事業の稼ぎ手が減ってしまうため、事業の価値が減少するリスクがあります。

事業の価値が減少することで、買い手企業は当初想定していたシナジー効果や事業拡大などの効果を得られなくなるおそれがあります。

また、コールセンター事業・会社の売却金額が減少し、売り手企業が得られる利益が減ってしまう事態も考えられます。

したがって、売り手としてコールセンターを売却する際には、従業員・スタッフに最大限配慮した形でM&Aのプロセスを進めることが重要です。

具体的には、以下の施策が有効となります。

一方で買い手としてコールセンターを買収する際には、人材の流出を防ぐために、売り手企業から引き継ぐ従業員に対して、働きやすい環境や条件を提示することが重要です。

また、経営者自身が従業員と対話するなどして、安心してもらうことも有効な施策です。

なお売り手企業と買い手企業に共通する施策として、株式譲渡の手法を活用することも効果的です。

個別に従業員と契約し直す事業譲渡とは異なり、株式譲渡では従業員の同意を得ずにM&Aを行えます。

そのため、少なくともM&Aを行う時点では人材流出のリスクを大幅に軽減できるでしょう。

コールセンター事業を運営する会社では、激しい人材の入れ替わりによって、未払い賃金が生じる可能性があります。

また、知らず知らずに簿外債務や偶発債務(訴訟リスクなど)を抱えていることもあります。

こうした未払い賃金や債務は、M&A後に大きなトラブル(訴訟など)に発展する原因となり得るため注意が必要です。

買い手企業は、デューデリジェンスを徹底し、未払い賃金や債務などのトラブル要因が存在するかどうかを確認することが重要です。

未払い賃金や債務の程度に応じて、M&Aの実行可否を判断したり、買収金額を減額したりするなどの対処を行いましょう。

一方で売り手企業は、あらかじめ自社が有する未払い賃金・債務を把握することが重要です。

買い手と交渉する前に未払い賃金を支払っておくなど、できる限り対処しましょう。

対処しきれない部分については、買い手企業に包み隠さず説明し、後から相手企業との間でトラブルになる事態を回避することがポイントです。

売り手側は優良な企業の傘下入り、買い手側は事業成長のスピード加速など、コールセンターのM&Aでは多種多様なメリットを得られます。

ただし、M&Aの相手企業や顧客とのトラブルに発展するリスクがあるため、事前に契約内容や未払い賃金の有無を確認するなどの対策を講じることが重要です。

今回お伝えした事例やメリットなどを参考に、コールセンターのM&Aに挑戦していただけますと幸いです。

(執筆者:中小企業診断士 鈴木 裕太 横浜国立大学卒業。大学在学中に経営コンサルタントの国家資格である中小企業診断士資格を取得(休止中)。現在は、上場企業が運営するWebメディアでのコンテンツマーケティングや、M&Aやマーケティング分野の記事執筆を手がけている)