M&Aで繰越欠損金は節税に使える?引継ぎの要件を会計士が解説

- 法務監修: 西田 綱一 (公認会計士)

M&Aで繰越欠損金を引き継げるケースは、事業上の目的で行う合併等に限られます。そのため、単なる節税目的では繰越欠損金を活用できません。公認会計士が、繰越欠損金の概要やM&Aで引き継ぐ要件を解説します。

確定申告書を提出する法人の各事業年度開始の日前の原則10年(例外9年)以内に開始した事業年度で、青色申告書を提出した事業年度に生じた欠損金額は、各事業年度の所得金額の計算上、損金の額に算入されます。[1]

この欠損金額の内、翌事業年度以降に繰り越されたものを繰越欠損金と言います

平成30年4月1日以降に開始した事業年度において生じた欠損金額の繰越期間は10年です。

平成30年4月1日前に開始した事業年度において生じた欠損金額の繰越期間は9年です。[1]

年800万円以下の所得には法人税率15%[2]が適用になる普通法人の繰越欠損金の額が100万円であるとします。

もしこの法人に繰越欠損金がなければ、200万円×15%=30万円が法人税額です。

しかし繰越欠損金があるケースでは100万円が損金に算入され、その事業年度の所得金額は200万円-100万円=100万円となります。

そして法人税額:100万円×15%=15万円となります。

もしこの法人に繰越欠損金がなければ、50万円×15%=7.5万円が法人税額です。

しかし繰越欠損金があるケースでは100万円のうち50万円が損金の額に算入され、その事業年度の所得金額は0万円となります。法人税額も0円です。

仮にある法人が資本金の額が1億円以下の普通法人を含む「中小法人等」[1]であれば、繰越欠損金による控除額の限度はある事業年度の所得金額です。

しかし、以下の法人などについての控除額は繰越控除前の所得金額に一定の割合を掛けた利用限度までとなります。

また利用制限として所得金額に掛ける割合は、事業年度の開始日によって決まっています。

具体的には以下の通りです。

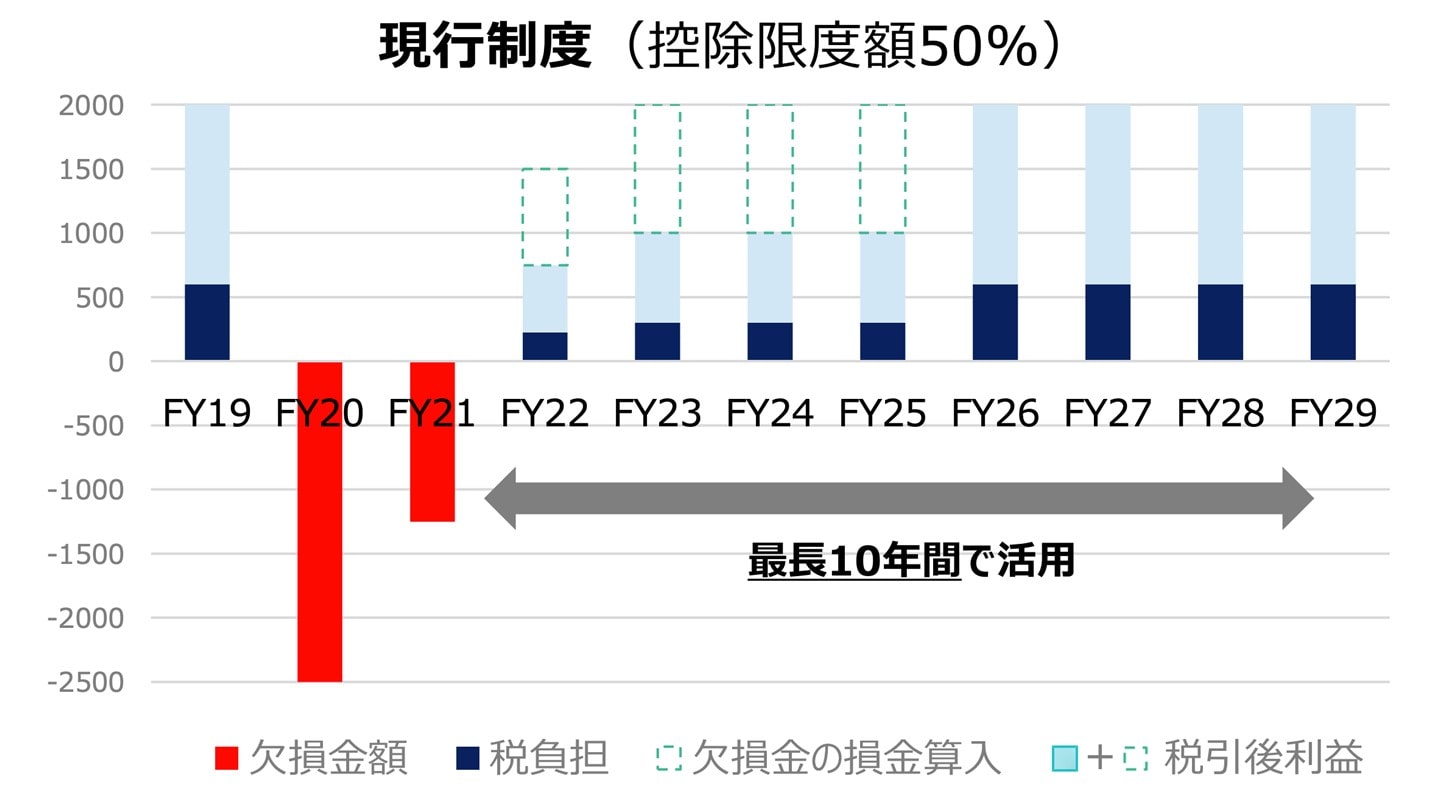

| FY22 | FY23 | FY24 | FY25 | FY26 | FY27 | FY28 | FY29 | 合計 |

|---|---|---|---|---|---|---|---|---|---|

控除前課税所得 | 1500 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 2000 | 15500 |

控除後課税所得(50%まで) | 750 | 1000 | 1000 | 1000 | 2000 | 2000 | 2000 | 2000 | 11750 |

税負担額(30%) | 225 | 300 | 300 | 300 | 600 | 600 | 600 | 600 | 3525 |

出典:「繰越欠損金の控除上限」の特例ガイドライン(経済産業省)

※表は出典元の資料を参考に弊社作成

現在、「繰越欠損金の控除上限」の特例ガイドラインが出ています。

詳しくはこちらをご参照ください。

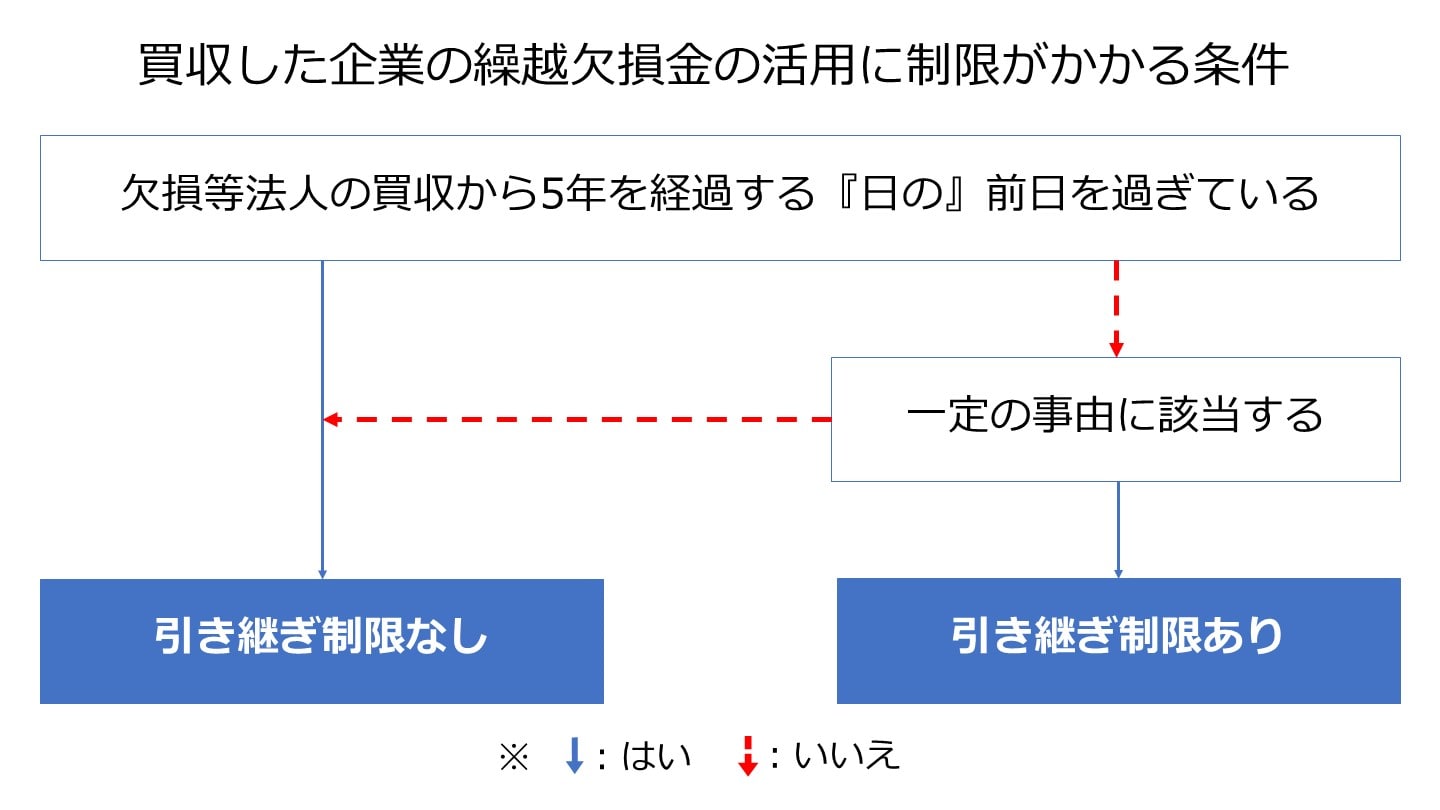

平成18年度の税制改正により「特定株主等によって支配された欠損等法人の欠損金の繰越しの不適用制度」が創設されました。

欠損等法人が他の者による特定支配関係を有した日(特定支配日)以後5年を経過した日の前日等までに一定の事由に該当する場合には、その該当した日等の属する事業年度以後の各事業年度においては、その適用事業年度前の各事業年度において生じた欠損金額の活用に制限がかかります(法人税法57条の2、法人税法施行令113条の2)。[3] [4]

欠損等法人とは、以下を共に有している法人のことです。

それでは、一定の事由について具体的に説明します。

欠損等法人が特定支配日の直前において事業を営んでいない場合(清算中の場合を含む)に、その特定支配日以後に事業を始めること(清算中の欠損等法人の継続を含む)(法人税法57条の2の1項1号)。[3]

欠損等法人が特定支配日の直前において営む事業(「旧事業」)の全てを特定支配日以後に廃止する場合等において、旧事業の事業規模の約5倍を超える資金の借入れ等を行うこと(法人税法57条の2の1項2号)。[3]

他の者等がその他の者等以外から欠損等法人に対する特定債権を取得している場合において、その欠損等法人が旧事業の事業規模の約5倍を超える資金借入れ等を行うこと(法人税法57条の2の1項3号)。[3]

特定債権とは、以下の条件を全て満たす債権のことです。

①~③の内、一つ以上が発生した後に、欠損等法人が自己を被合併法人又は分割法人とする適格合併又は合併類似適格分割型分割を行うこと(法人税法57条の2の1項4号)。[3]

以下の条件を全て満たす場合です。

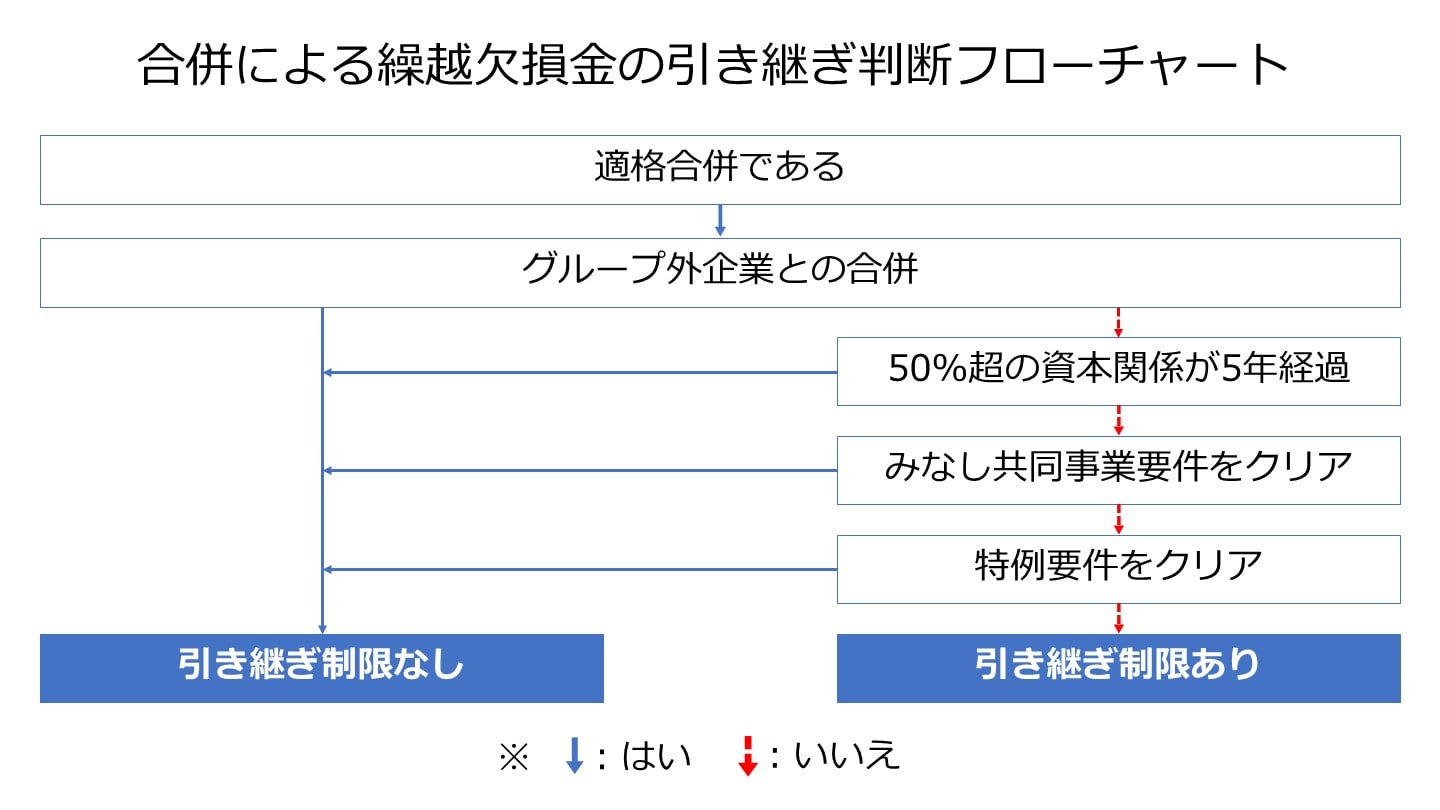

合併の場合でも適格合併でなければ、繰越欠損金の引き継ぎはできません(法人税法57条2項)。[3]

適格合併であり、グループ会社外の企業との合併である場合においては、繰越欠損金の引き継ぎ・活用ができます(法人税法57条2項)。[3]

ただし、一旦株式を買い取ってその後合併する2段階スキームの場合には注意が必要です。

グループ会社間の適格合併においては、以下の3つの内のいずれかを満たす必要があります。

50%超の資本関係(特定資本関係)が生じてから5年以内の適格合併には、繰越欠損金の引き継ぎに制限が生じます(法人税法57条3項)。[3]

言い換えると制限なしに引き継ぐには、50%超の資本関係が生じてから5年が経過している必要があります。

みなし共同事業要件を満たす場合(法人税法57条3項)[3]とは、以下の要件の内、事業関連性要件と事業規模要件と規模継続要件の3つを満たすケース、又は、事業関連性要件と特定役員引継要件を共に満たすケースです(法人税法施行令112条3項)。[4]

事業関連性要件とは、被合併事業と合併事業とが相互に関連するものであることです(法人税法施行令112条3項1号)。[4]

事業規模要件とは、被合併事業と合併事業のそれぞれの売上金額等の指標の内の一つ(法基通1-4-6)[5]の割合がおおむね5倍を超えないことです(法人税法施行令112条3項2号)。[4]

規模継続要件とは、被合併事業と合併事業のそれぞれが、支配関係が生じた時から継続して営まれており、かつ、支配関係が生じた時と適格合併の直前の時における被合併事業と合併事業のそれぞれについて規模の割合が概ね2倍を超えないことです(法人税法施行令112条3項3号4号)。[4]

特定役員引継要件とは、被合併法人の合併の前における特定役員(社長等のこと)である者のいずれかの者と、合併法人の適格合併の前における特定役員である者のいずれかの者とが、その適格合併の後に合併法人の特定役員となることが見込まれていることです(法人税法施行令112条3項5号)。[4]

特例要件(法人税法施行令113条における条件)とは、「一定時点での被合併法人の(時価純資産-簿価純資産)の金額≧繰越欠損金」であることです。[4]

これにあてはまる場合は、繰越欠損金が制限なく引継可能です。

[5]組織再編成|国税庁

ここで適格合併の条件について、改めて説明しておきます。

以下のいずれの場合も金銭等不交付要件(被合併法人の株主等に合併法人株式又は合併親法人株式のいずれか一方の株式以外の資産が交付されないこと)を満たす必要があります(法人税法2条十二の八)。[3]

税制適格要件 | ①完全支配関係 | ②支配関係 | ③共同事業 |

|---|---|---|---|

金銭等不交付要件 | 〇 | 〇 | 〇 |

支配関係継続要件 | 〇 | 〇 | × |

従業者引継要件 | × | 〇 | 〇 |

事業継続要件 | × | 〇 | 〇 |

株式継続保有要件 | × | × | 〇 |

事業関連性要件 | × | × | 〇 |

事業規模要件または特定役員引継要件 | × | × | 〇 |

〇:必要 ×:不要

完全支配関係における合併においては、支配関係継続要件(合併後に支配関係が継続されること)を満たす必要があります(法人税法施行令4条の3の2項2号)。[4]

支配関係内における合併においては、従業者引継要件・事業継続要件(法人税法2条十二の八)[3]と上記の支配関係継続要件(法人税法施行令4条の3の3項2号)[4]の全てを満たす必要があります。

従業者引継要件とは、被合併法人の合併の直前の従業者の内の概ね80%以上が合併後の合併法人の業務に従事すると見込まれていることです(法人税法基本通達1-4-4)。[5]

事業継続要件とは、被合併事業が合併後に合併法人において引き続き営まれることが見込まれていることです(法人税法2条十二の八のロ)。[3]

支配関係以外の企業との合併が共同事業を営むための合併であれば、適格合併となります(法人税法2条十二の八のハ、法人税法施行令4条の3の4項)。[3][4]

共同事業を営むための合併の要件は、株式継続保有要件と上記の従業者引継要件・事業継続要件・事業関連性要件の全てを満たし、かつ、事業規模要件又は特定役員引継要件のどちらかを満たすことです。

株式継続保有要件とは、株式の支配株主による合併後の継続保有が必要であることです(法人税法施行令4条の3の4項5号)。[4]

ここまで、M&Aにおける繰越欠損金の引継について詳しく説明しました。

要件が細かいため、難しく感じた方もいらっしゃるかもしれません。

実際に業務で検討の必要がある際は、法令などをよく読み込んだ上でご対応ください。

(執筆者:公認会計士 西田綱一 慶應義塾大学経済学部卒業。公認会計士試験合格後、一般企業で経理関連業務を行い、公認会計士登録を行う。その後、都内大手監査法人に入所し会計監査などに従事。これまでの経験を活かし、現在は独立している。)