M&Aの垂直統合とは 水平型との違いやメリット、事例を徹底解説

- 記事監修: 西田 綱一 (公認会計士)

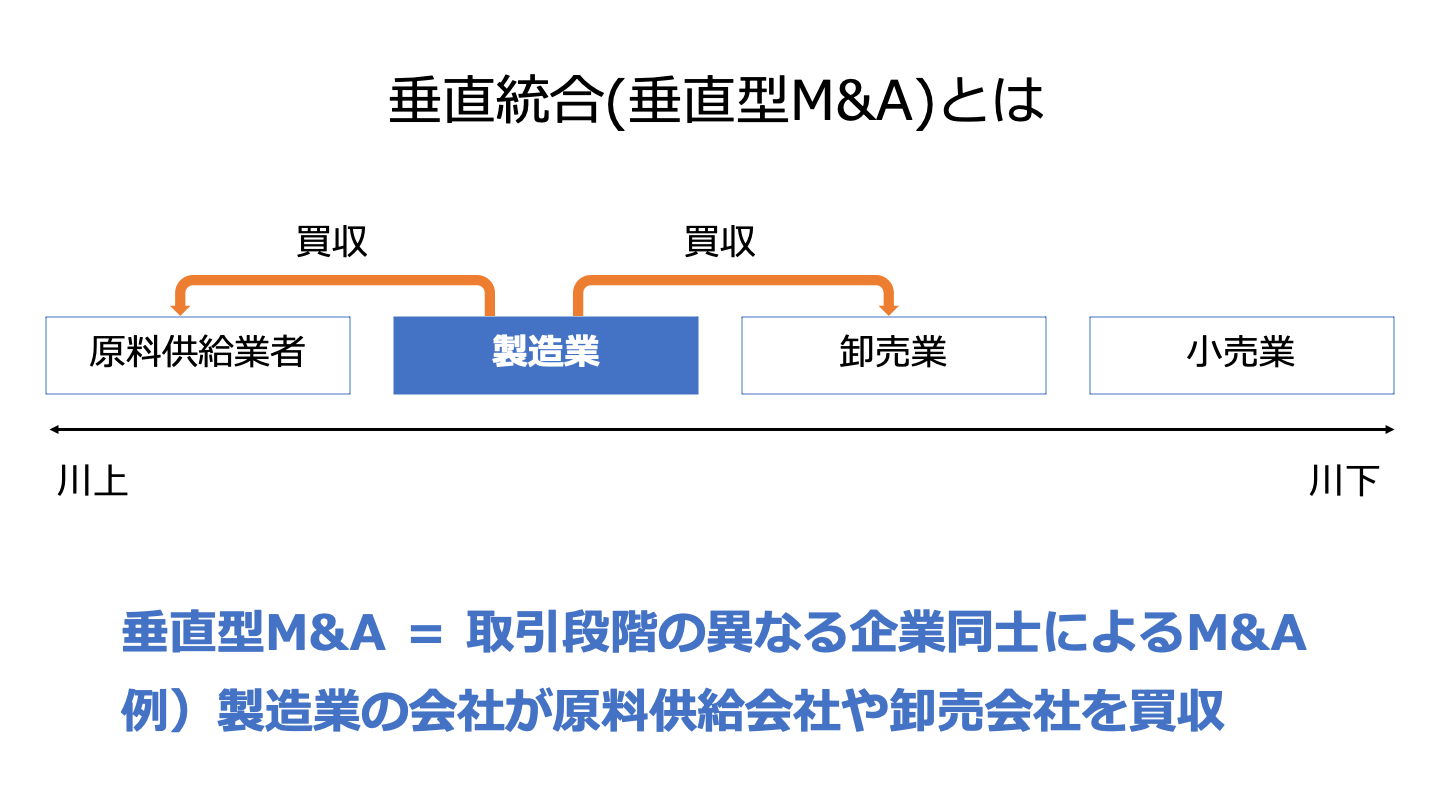

M&Aの垂直統合(垂直型M&A)とは、取引段階の異なる企業同士によるM&Aであり、新規事業への進出を可能とする点がメリットです。水平統合の違いや事例、成功させるポイントをわかりやすく解説します。

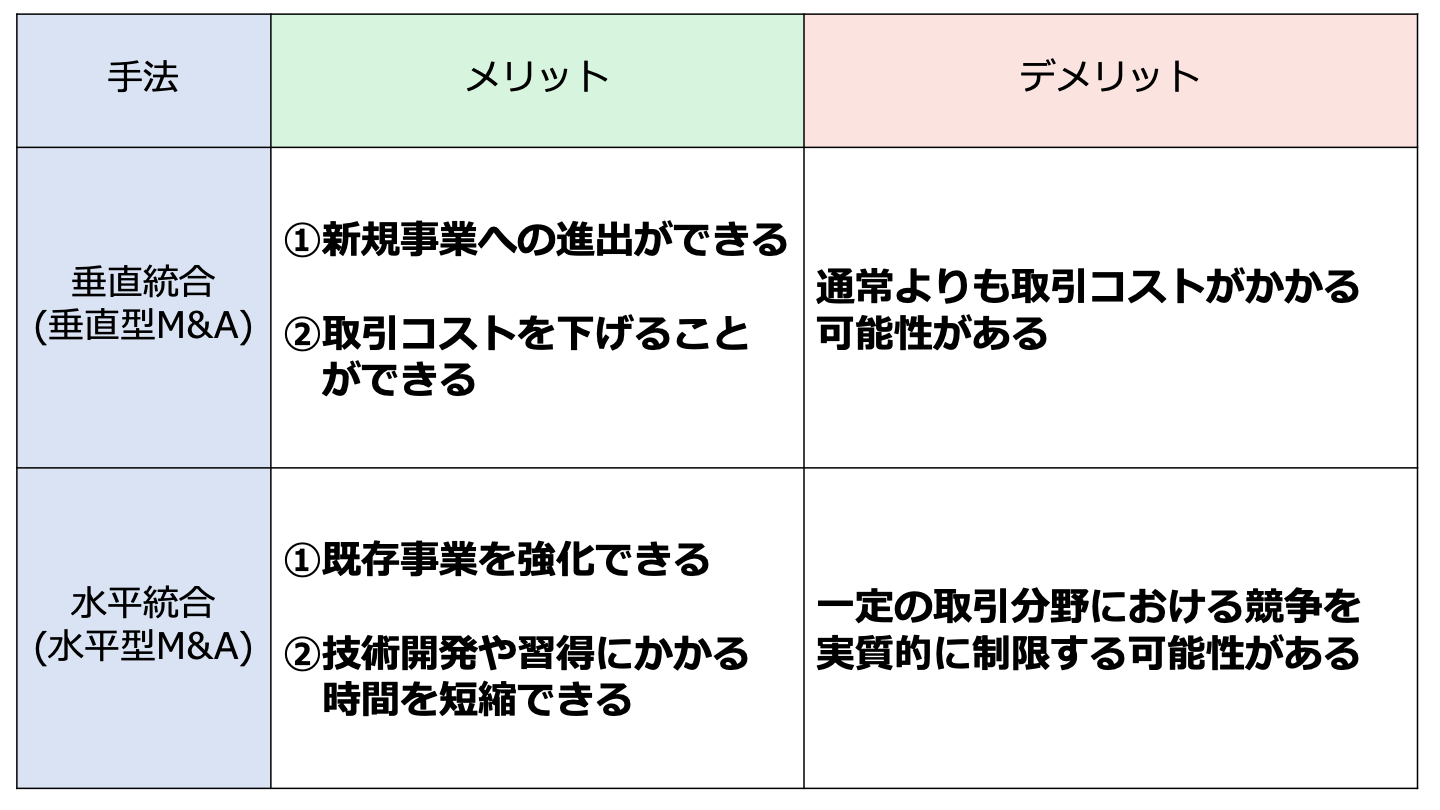

垂直型M&Aの1つ目のメリットは、新規事業への進出ができることです。

例えば、製造のみを行っていた企業が、販売会社と統合することで、販売事業への新規参入が可能になります。

2つ目のメリットは、取引コストを下げることができる点です。

一貫したルートでの供給が出来るようになるため、取引コストを下げ、安定供給が可能になります。

垂直型M&Aの主なデメリットは、通常よりも取引コストがかかるかもしれない点です。

自前調達よりも市場調達のほうが調達コストを削減できる可能性があるからです。

水平型M&Aの1つ目のメリットは、既存事業を強化できることです。

水平型M&Aでは、同じ業種・業態の企業と統合を行うため、既存事業を強化できるというシナジー効果を見込むことが可能です。

2つ目のメリットは、技術開発や習得にかかる時間を短縮できることです。

同じ業種・業態の企業との統合を行うことにより、統合先の企業が時間をかけて得た技術やノウハウを効率的に取り込むことができます。

水平型M&A(水平統合)は一定の取引分野における競争を実質的に制限することとなるケースも少なくありません。

独禁法に抵触した場合には、問題解消措置が必要となります。

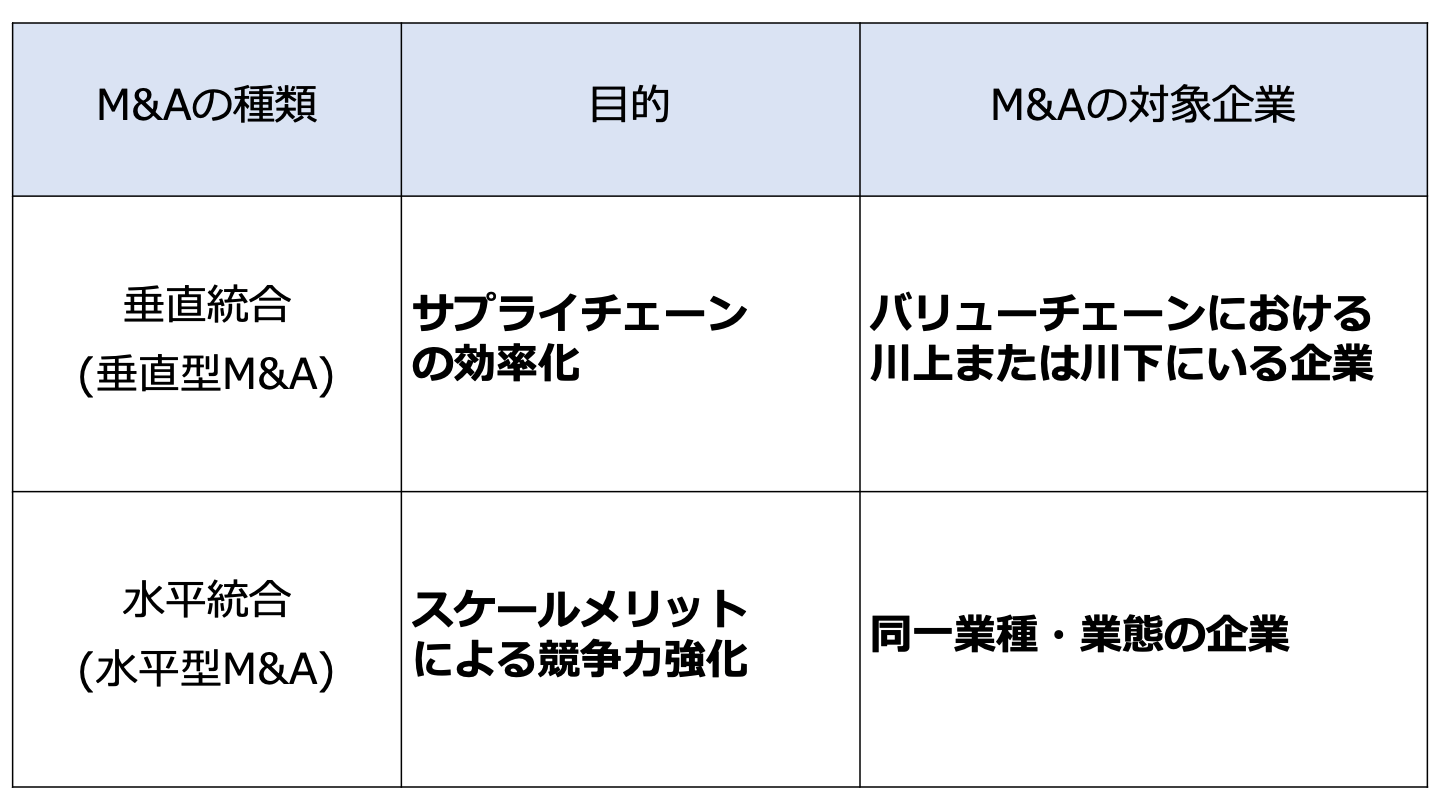

垂直型M&A(垂直統合)は、主に、サプライチェーンの効率化を目的としています。

一方、水平型M&A(水平統合)は、主に、シェアの拡大など、スケールメリット(規模の経済)による競争力強化を目的として行われることが多いとされています。

垂直型M&A(垂直統合)は、バリューチェーンにおける川上または川下に事業領域を拡大していくM&Aのことです。

川下分野に進出し、最終顧客と直接接触する方向に進むことを前方統合といい、仕入先(供給元)業界に進出していくことを後方統合といいます。

前方統合は、製品の販路拡大やビッグデータの取得と言った目的で行われます。

一方、後方統合は、原材料へのアクセス、技術の取り込みといった目的で行われます。

水平型M&A(水平統合)は、同一業種の企業同士によるM&Aのことです。

シェアアップにより市場支配力が高まると、過当競争による収益性低下を防ぐことが可能です。

また、事業規模を拡大することで上記のように、規模の経済性が働いてコスト競争力が高まることなども期待できます。

ZOZO:ファッションECサイト「ZOZOTOWN」の運営等

Zホールディングス:Yahoo!に関するイーコマース事業等

譲渡企業:シナジーの発揮

譲り受け企業:ファッションECの強化[1]

LINE:モバイルメッセンジャーアプリ「LINE」に関するサービス提供

Zホールディングス:Yahoo!に関するイーコマース事業等

譲渡企業:確固たるユーザー基盤と豊富な資産をより集約的に活用するため

譲り受け企業:顧客基盤と豊富なサービスラインアップをより集約的に活用するため[3]

NAVERとソフトバンクによるLINE株式のTOB:総額約1,680億円[5]

LINEによるZホールディングス株式のTOB:総額約7,396億円[4]

大戸屋ホールディングス:定食店「大戸屋ごはん処」等のグループ会社の企画・管理・運営

コロワイド:飲食店の経営等

譲渡企業:企業価値を棄損すると認識していたためTOBに反対

譲り受け企業:譲渡企業の成長戦略を実現するための資本関係の強化[6]

東燃ゼネラル石油:石油業等

JXTGホールディングス:エネルギー事業等

譲渡企業:効率的な経営

譲り受け企業:国際的な競争力を有するアジア有数の総合エネルギー・資源・素材企業グループとして発展するため

[1]意見表明報告書(ZOZO)

[2]大量保有報告書(Zホールディングス)

[3]公開買付届出書(LINE)

[4]大量保有報告書(LINE)

[5]ソフトバンク・韓ネイバー、LINE株のTOB終了: 日本経済新聞

[6]公開買付届出書(コロワイド)

[7]変更報告書No.2(コロワイド)

[8]有価証券報告書(JXTGホールディングス)

垂直型M&A(垂直統合)と水平型M&A(水平統合)を成功させるポイントとして1つ目は、目的や戦略を明確にし、理解しておくことです。

M&Aは行うこと自体が目的ではありません。

どのような戦略に基づいて、何を目的としたM&Aを行うのか、ハッキリとさせておくことが重要です。

買収後の経営統合作業のことは、一般に、PMI(Post Merger Integration)と呼ばれます。

M&Aの成否は買収後に経営効果を実現できるかどうかが大きなポイントなので、PMIは一連のM&Aやプロセスにおいて最も重要な部分の1つであるといえます。

そのため、このPMIを徹底的に行うことが重要です。

買収において大切なことは、回収が可能な範囲で投資を行うことです。

M&Aの多くの失敗が、高すぎる価格で買収を行っていることに起因しています。

買収者が被買収企業を高く評価してしまう理由の一つは、シナジー効果を過大に見積もってしまうことです。

特に売上シナジーの実現については、慎重に見積もるべきであると言えます。

M&AのスキームやPMIのプロセスについて考えるためには、M&Aの専門的な知識が必要になります。

そのため、まずはM&Aの専門家に相談を行うべきであると言えるでしょう。

M&Aにおいては、詳細な分析や手続きも行わなければならないため、M&Aを自社のみで成功させるのは難しいケースが多いです。

プロである専門家に相談・依頼を行うことで、効果的・効率的なM&Aが可能になり、成功する確率も高くなります。

M&Aを成功させるためには、専門家を最大限活用することが、大きなポイントです。

ここまでM&Aの垂直統合について、説明してきました。

概要、メリット・デメリット、水平統合との違いについて解説し、事例を挙げました。

M&Aにおける統合については、成功のためのポイントを押さえながら行っていただければと思います。

(執筆者:公認会計士 西田綱一 慶應義塾大学経済学部卒業。公認会計士試験合格後、一般企業で経理関連業務を行い、公認会計士登録を行う。その後、都内大手監査法人に入所し会計監査などに従事。これまでの経験を活かし、現在は独立している。)

M&A・事業承継のご相談ならM&Aマッチングサイト「M&Aサクシード」にご相談ください。M&Aサクシードが選ばれる4つの特徴をご紹介いたします。

M&Aサクシードが選ばれる4つの特徴

M&Aサクシードは、成約するまで無料の「完全成功報酬制」のM&Aマッチングサイトです。

M&Aマッチングサイトだから、スピード感のあるM&Aを実現しています。同業種、同エリアのマッチングはもちろん、異業種やエリアの違う成約も。

さらに、知識・経験が豊富な専任担当者が相談から成約に至るまで担当いたします。まずはご登録ください。