カーブアウトM&Aとは 注意点やおすすめの本、事例【徹底解説】

- 法務監修: yokoyoko777 (公認会計士)

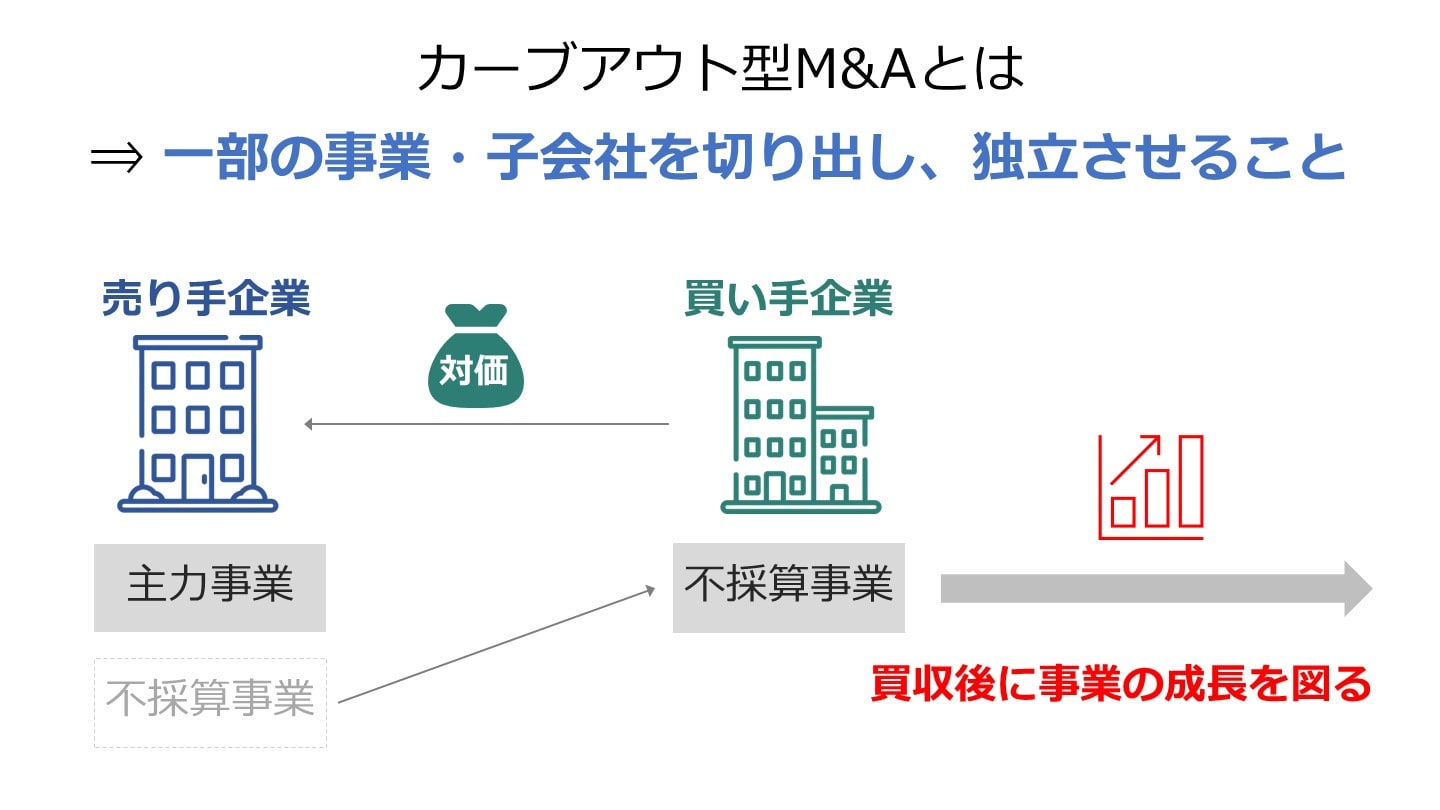

M&Aにおけるカーブアウトとは、対象企業が事業の一部を切り出す手法です。カーブアウトの手法には、事業譲渡と会社分割があります。カーブアウトM&Aの目的や注意点、学習に役立つ本、事例を紹介します。

カーブアウトは、M&Aにおいて主に下記の3つの意味で使われます。

今回の記事では主に①の意味でカーブアウトを説明していきます。

M&Aの中で、対象会社の全体を取得するのではなく、一部を取得したい場合に用いる手法です。

カーブアウトさせることで買い手が希望する一部の事業だけを買収できます。

カーブアウトをM&Aの交渉の際の様々な事項について、例外や適用外といった意味合いで使用することができます。

例えば、最終契約書の交渉の中で、すでに既知の事項を表明保証の対象外とする時など、当該事項をカーブアウトするといった使い方をします。

事業譲渡をする際など、会社全体の財務諸表でなく対象事業のデューデリジェンスを行う場合に、カーブアウトした財務諸表をデューデリジェンスの範囲とするといった形で使うことがあります。

対象事業のみの財務諸表がM&A前に作成されていないケースでは、売り手が事前に対象事業だけの財務諸表をカーブアウトして作成しておく必要があります。

スピンオフとは、ある企業が一部の事業を独立させ別の組織や子会社として機能させることです。

企業はスピンオフ後の子会社に対して、資金提供など継続してサポートすることが一般的です。

組織として切り離すものの、継続してスピンオフ後の組織と関係を持つという点で、カーブアウトと異なります。

スピンアウトとは、スピンオフと同様に、一部の事業を別会社として切り離すことを意味していますが、継続して関係を持たないこともあるという点でスピンオフと異なっています。

事業部の責任者がMBOして独立する場合などにスピンアウトという言葉がよく使われます。

カーブアウトは切り離すという意味合いが強いのに対して、スピンアウトは組織として切り離されるものの、継続して事業運営されるというニュアンスの違いがあります。

二つ以上の事業を行っている企業が主力事業の調子は良いのに、一方の不採算事業が足を引っ張ることで、成長速度が遅くなってしまうことはよくあることです。

カーブアウトによって不採算事業を切り離し、その分の経営資源を主力事業へ集中させることができます。

不採算事業であったとしても、買い手のシナジーがあれば、M&Aによって売却することも可能です。

M&Aによるカーブアウトを行うと、事業売却の資金を得ながら、本業に経営資源を集中させ成長スピードをさらに早められるかもしれません。

ある企業の事業が不採算事業であったとしても、買い手によっては不採算事業から成長事業へ転換できる可能性があります。

また、資金力の豊富な買い手が不採算事業に積極的に投資を行うことで成長を促すこともできます。

売り手から買い手へ経営者が変わることで、不採算事業から成長事業、主力事業へと転換できることもあります。

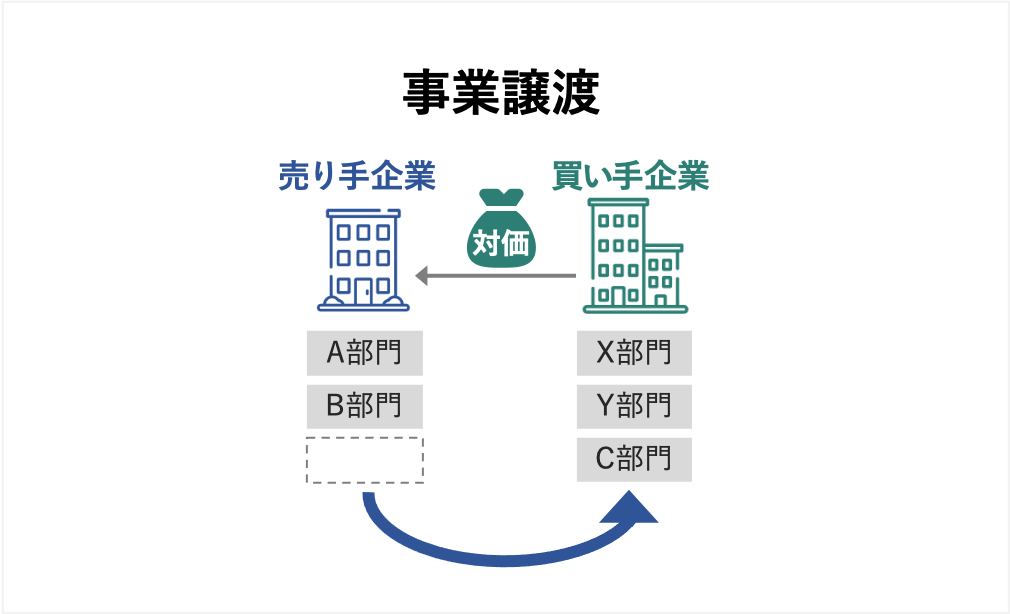

事業譲渡とは、カーブアウトさせた一部の事業をそのまま買い手に譲渡するスキームです。

事業そのものの譲渡であるため、買い手の会社で必要な事業のみを引き継ぐことができます。

一方、事業譲渡の場合、個別財産の所有権や契約上の地位の移転手続が必要であるため、譲渡実行まで時間がかかることがあります。

また、買い手は課税対象資産に対して消費税がかかる点も留意が必要です。

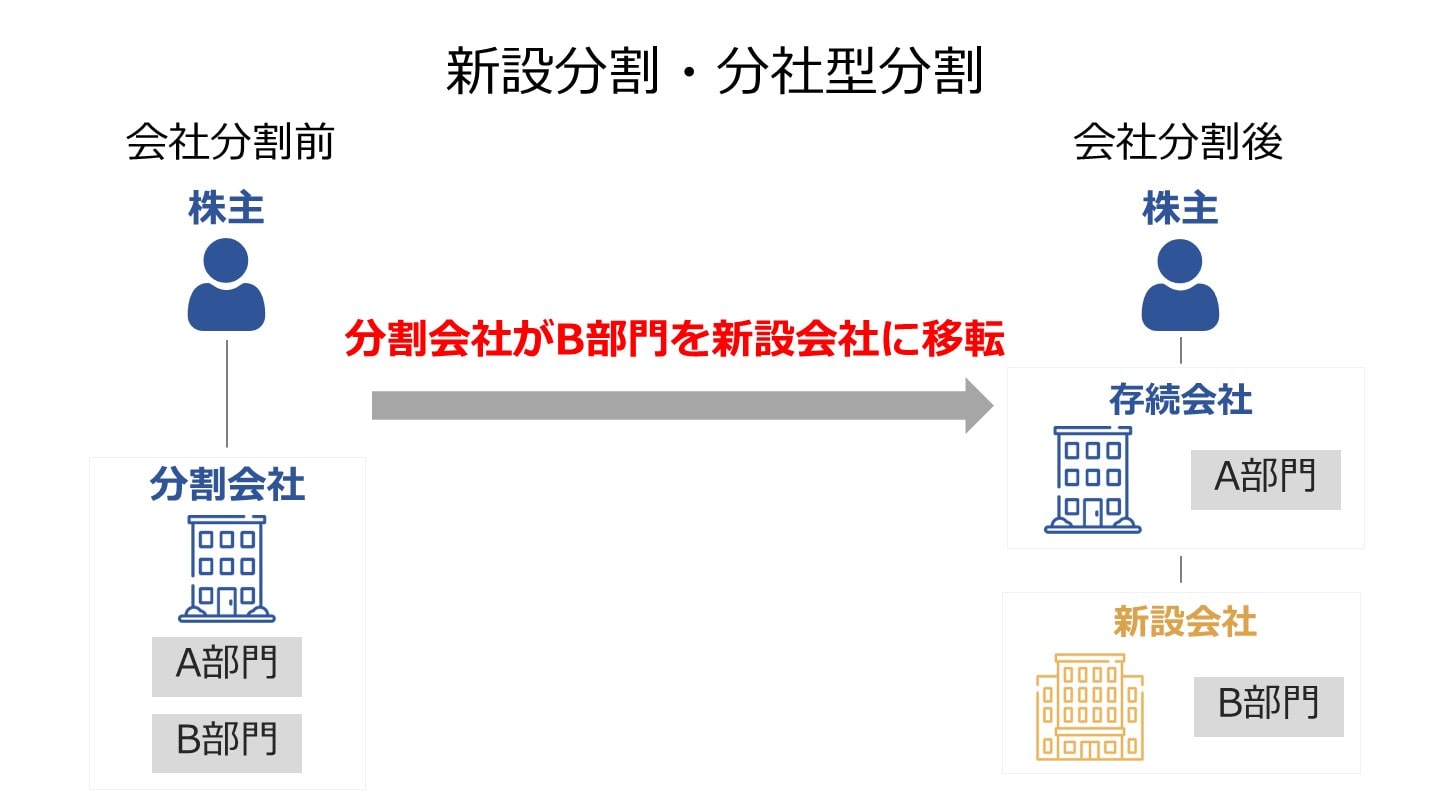

会社分割とは、会社の一事業を独立した会社とし買い手に承継させるスキームです。

新設分割・吸収分割か、分割型分割・分社型分割と4種類の手法に分かれますが、以下のような新設分割・分社型分割をイメージすると、カーブアウトをより理解しやすくなります。

会社分割の場合、事業譲渡と異なり、対象事業の資産や契約が包括的に承継されるため、個別の承継手続が必要ない点がメリットです。

一方、会社分割は会社法上の組織再編行為であることから、手続が法的に定められており、手続を漏らさぬよう注意する必要があります。[1]

事業譲渡と会社分割の主な違いをまとめると以下のとおりです。

| 事業譲渡 | 会社分割 |

|---|---|---|

資産・契約の取り扱い | 個別に承継 | 包括的に承継 |

メリット | 必要な事業のみ引き継ぐことが可能 | 個別の承継手続きが不要 |

留意点 |

| 手続きが法律で定められているため、漏れなく行うように注意が必要 |

カーブアウトM&Aの場合、事業をどのように切り離すかは売り手と買い手の交渉によって決まりますが、ある程度売り手の意思が尊重されます。例えば、成長事業と赤字事業の2つの事業を営んでおり、成長事業だけを売却する場合、成長事業だけの評価でM&Aを行うことができます。

そのため、赤字事業のマイナス面にバリュエーションが引っ張られることなく、成長事業のみのバリュエーションで、買い手と交渉することができます。売り手の会社に多額の借金がある場合など、買い手が借金を引き継がないようにM&Aをすることができ、自由度の高いM&Aが可能です。

買い手が会社全体を買収するケースでは、簿外負債を引き継いでしまうリスクをゼロにすることはできません。多額の簿外負債があるようなケースでは、M&Aによって買い手の会社自体に影響を及ぼしてしまう可能性もあります。

カーブアウトM&Aを利用することで、簿外負債を明確に引き継がないようなスキームとすることができ、買い手にとってみると安心材料が一つ増えることになります。カーブアウトM&Aの際、どの資産・負債を切り出すのか、引き継ぐのかが重要なポイントとなりますが、公認会計士、税理士、弁護士などの専門家のアドバイスの元、慎重に検討することが重要です。

通常赤字事業は売却するのが難しいことがほとんどです。赤字事業を引き継いだ後、赤字が継続してしまえば、買収のための投資資金を永久に回収することができないためです。そのため、買い手が赤字事業を買収することができる場合は、M&A後に赤字事業を成長させ、黒字事業に転換できる場合です。

カーブアウトM&Aの場合、赤字事業だけを引き継ぐことができ、買い手の事業とピンポイントでシナジーがあるようなケースでは、赤字事業だけを売却できる可能性があります。また、現状は赤字事業であっても、将来性のあるビジネスの場合には、高く売却できるケースもあります。赤字事業の売却で得た資金を、黒字事業に投下することで、黒字事業をさらに成長させることができます。

カーブアウトM&Aの場合、通常のM&Aよりも、事業をどう切り出すのかの論点がある分、スキーム選定が重要になってきます。スキームによっては、税金を余分に支払う必要が出てくる、簿外負債を引き継いでしまうといったリスクが生じます。

カーブアウトM&Aを実施する際は、M&Aに精通した専門家からアドバイスをもらうことが重要です。特にスキーム選定は、一度スキームを決めて実務を進めてしまった後は、後戻りをするのが難しいという特徴があります。事前に慎重に検討を重ねてカーブアウトM&Aのスキームを選定するようにしましょう。

会社そのものを買収する際、買い手は会社全体の財務諸表をデューデリジェンスすることで、投資の意思決定を行うことができます。カーブアウトM&Aの場合、対象となる事業そのものの財務数字も別途確認する必要があります。

売り手が事業別のPLを作成しておらず、会社全体のPLしかない場合には、M&Aプロセスを進める前に数字を整理しておく必要があります。買い手がスムーズにデューデリジェンスに入れるよう、顧問税理士などと協力して事業別のPLを作れるよう管理体制を強化しておくことがおすすめです。

カーブアウトされた事業部で勤務していた従業員は、新たな経営者の元で働くことになります。

M&Aをきっかけに従業員のモチベーション低下に繋がり、離職を促してしまうリスクがあります。

事業価値の大きな部分が従業員にある場合、従業員が大量離職されてしまうと事業価値の大部分を失い、買い手の投資回収が難しくなります。

従業員へ丁寧に説明していくなど、適切に対応していくことが重要です。

スタンドアローン・イシューとは、カーブアウト後、親会社から離脱することによる事業や管理面に対する影響のことです。

例えば、グループからの資金提供がなくなる、大量仕入れによる安価な仕入れができなくなる、グループのブランドや知名度を使えなくなるといった悪影響が挙げられます。

買い手はデューデリジェンスの過程において、スタンドアローン・イシューが発生しないかどうか調査する必要があります。

M&Aによるカーブアウトを行ったとしても、許認可や契約を引き継げないことがあります。

特に事業譲渡の場合、契約は個別承継する必要があるため、相手先が契約の引継ぎを拒否してしまえば、買い手が引き継ぐことはできません。

許認可や重要な契約の承継を、最終契約におけるクロージングの前提条件とするなど、弁護士などのサポートのもとリスクを低減させる必要があります。

ソニー:大手電機機器メーカー

日本産業第四号投資事業有限責任組合:プライベートエクイティである日本産業パートナーズが運営する特別目的会社

ノートパソコン業界の競争が激化し、PC事業の赤字が継続したため

オリンパス:主に消化器内視鏡など医療機器の製造販売

OJ ホールディングス:プライベートエクイティである日本産業パートナーズが運営する特別目的会社

スマートフォンの進化に伴いデジタルカメラ市場の急激な縮小を背景に、医療事業に経営資源を集中させるため

カーブアウトはM&Aにおいて、対象会社の一事業を切り離す際に使われる手法で、事業譲渡か会社分割のスキームが利用されます。

大手企業も不採算事業の切り離しを行っている事例があり、プライベートエクイティなどのファンドがカーブアウトの受け皿となることがあります。

(執筆者プロフィール:公認会計士試験に合格後、大手監査法人にて監査業務やコンサルティング業務に従事。その後、経営コンサルティング会社などを経て、現在は事業会社におけるM&A実務を行っている。日々、投資やM&Aに関するノウハウを発信中。)